BTC/HKD-0.88%

BTC/HKD-0.88% ETH/HKD-0.83%

ETH/HKD-0.83% LTC/HKD-2.02%

LTC/HKD-2.02% ADA/HKD-2.45%

ADA/HKD-2.45% SOL/HKD-1.26%

SOL/HKD-1.26% XRP/HKD-1.46%

XRP/HKD-1.46%編者按:本文來自Deribit德瑞的交易課,星球日報經授權發布。期權市場播報

BTC歷史波動率7d20.97%14d64.68%30d63.37%60d69.66%1Y89.76%ETH歷史波動率7d26.12%14d77.06%30d69.03%60d79.93%1Y105.12%BTC/ETH近一周幾乎沒有波動。橫到這個程度不太常見。

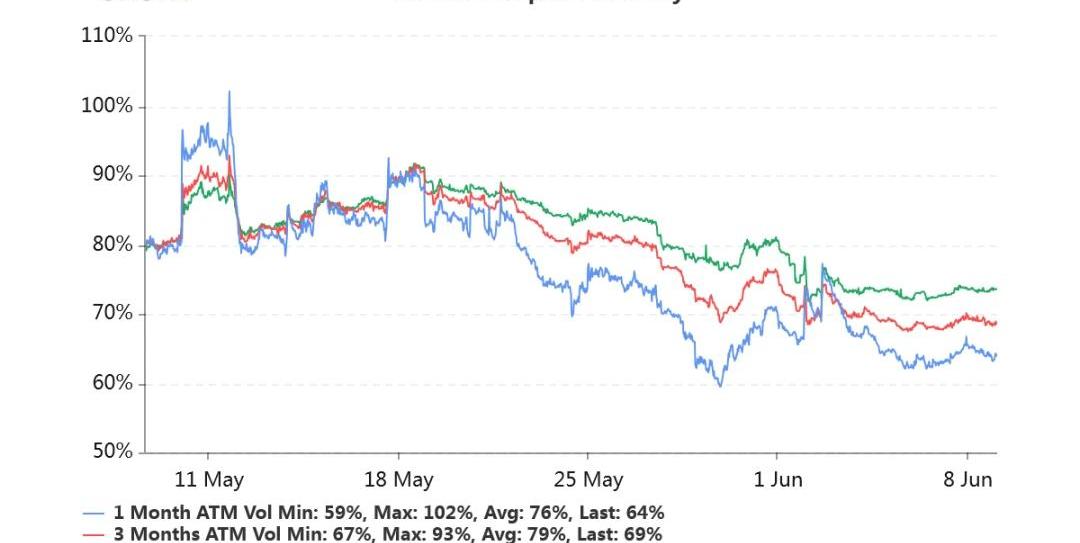

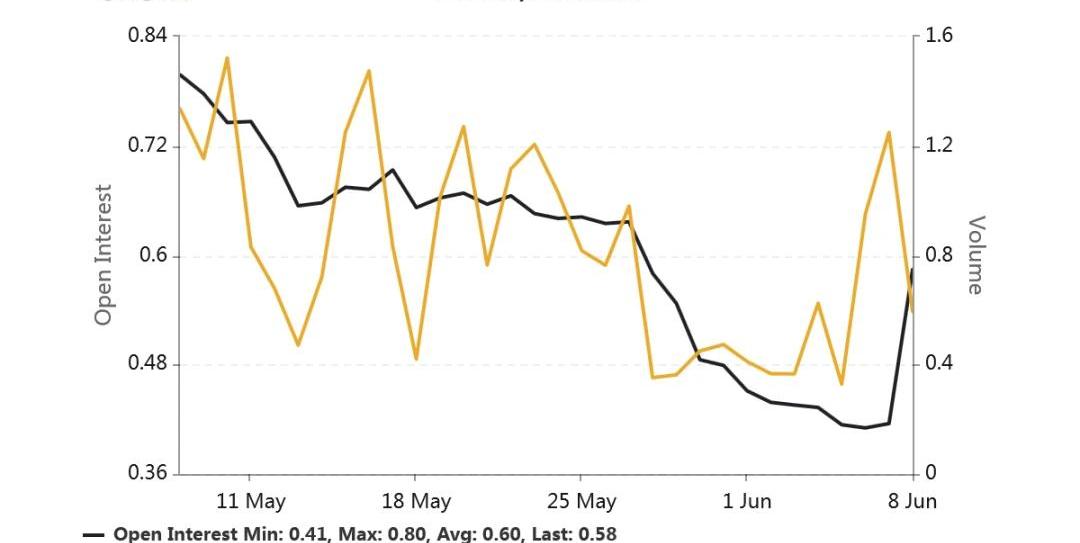

持倉量10億美元,處于持倉量高位。交易量較低。各標準化期限隱含波動率:今日:1m64%,3m69%,6m74%6/9:1m65%,3m69%,6m74%1個月期的VRP幾乎沒有了。雖然更短期的實現波動率已降到很低,市場也沒能確信接下來的2-4周會延續這么低的波動。更臨近到期的期限表現出更貼合短期波動率的IV,因不確定更小。

加密錢包Yamgo支持通過Ledger硬件錢包在Hedera上進行質押:金色財經報道,基于Hedera的加密貨幣錢包和獎勵應用程序Yamgo今天宣布對其Web應用程序進行重大更新,使用戶能夠使用Ledger硬件錢包參與Hedera原生質押。

新的質押功能允許用戶通過在Ledger硬件錢包中持有HBAR來獲得獎勵,在此過程中支持Hedera網絡。(PR Web)[2023/2/7 11:52:34]

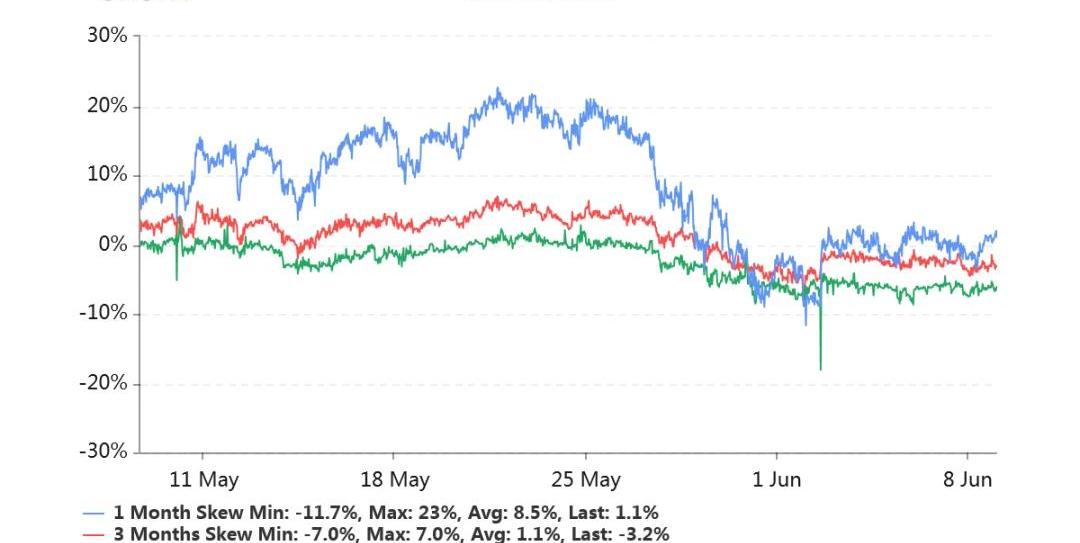

偏度:今日:1m-1.1%,3m+3.2%,6m+6.1%6/9:1m+1.4%,3m+3.5%,6m+6.5%偏度較穩定,近月向左偏搖擺。

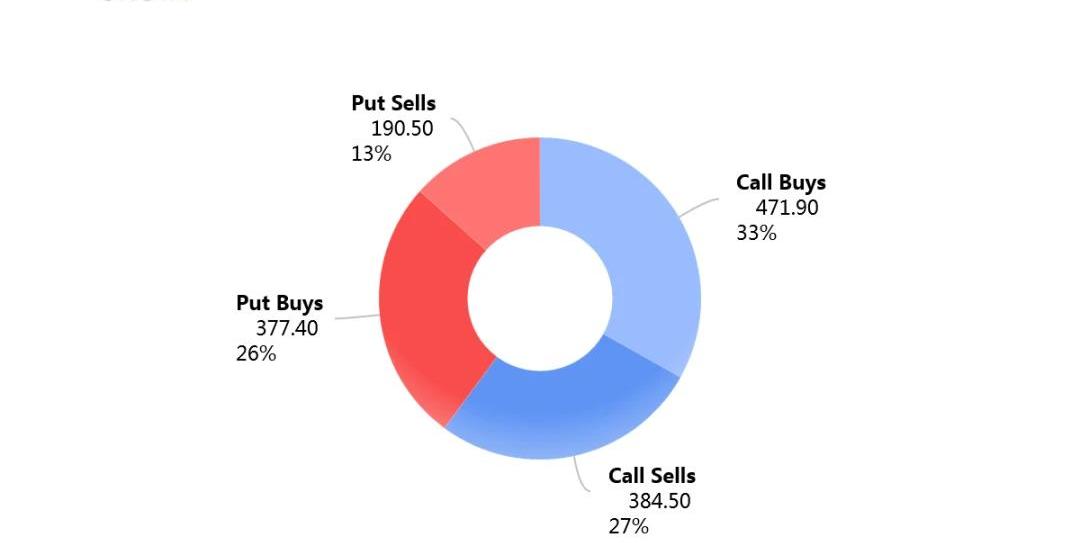

今日早晨8點以來交易集中發生在Call這一端。CallBuys33%CallSells27%

Deribit推出名為DVOL的比特幣波動率指數:3月31日消息,Deribit已推出名為DVOL的比特幣波動率指數,以幫助交易員評估市場情緒,該交易所計劃很快推出與比特幣波幅指數相關的期貨。隱含波動率是指投資者對特定時期內價格波動的預期,標準普爾500大型美國股票的波動率指數通常被稱為“恐懼指數”。(CoinDesk)[2021/3/31 19:33:57]

Put/CallRatio持倉量之比迅速攀升,目前比例為0.58。

公告 | 火幣將回滾websocket訂閱主題“orders.$symbol.update”:火幣發布公告稱,由于2019年9月19日更新的orders.$symbol.update推送方式對部分用戶的數據處理造成影響,自本通知生效之日起,火幣Global將把websocket訂閱主題“orders.$symbol.update”暫時恢復回更新之前的版本。即:一張taker訂單同時與對手方多張訂單成交時,僅推送一筆更新,成交價 ”price” 為多筆成交的均價,成交量 “filled-amount” 為多筆成交的累計量,成交額 “filled-cash-amount” 為多筆成交的累計金額。[2019/9/21]

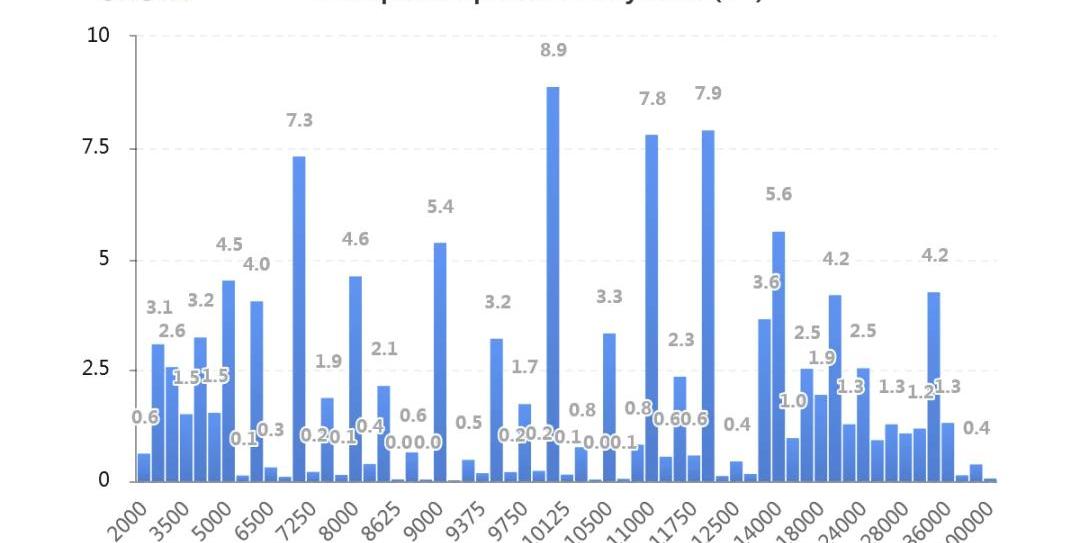

持倉量按行權價分布如下,虛值Call的持倉量大幅增加。可能備兌的做法更加流行了。

Santander銀行在4個國家推出以瑞波為動力的應用程序:桑坦德銀行(Sandander Bank)旗下的英國分部周五宣布推出由分布式賬本支持的移動應用程序,成為了Ripple最大的客戶。根據該公司2017年的財報,該應用將在西班牙,巴西,英國和波蘭推出。客戶將能夠在一分鐘內使用該應用來進行當日的跨境支付。一位桑坦德銀行發言人說:“我們計劃在未來幾個月內啟動這個計劃,我們可以在記錄上確認我們計劃在項目中使用xCurrent。”而Ripple的xCurrent產品并不使用XRP。[2018/2/3]

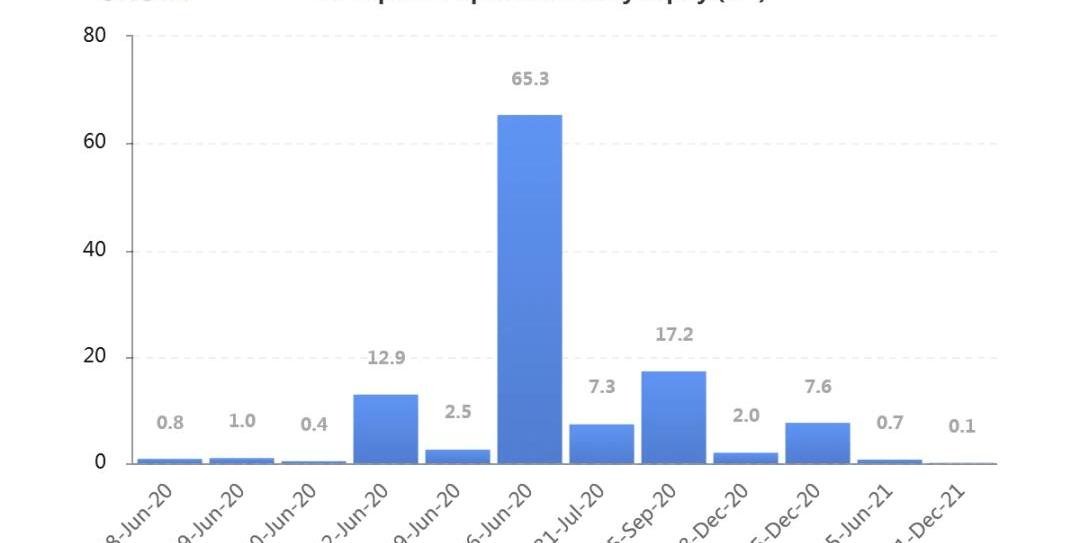

持倉量按到期日分布如圖主要持倉絕大部分集中在六月份。粗略估計占總持倉八成。

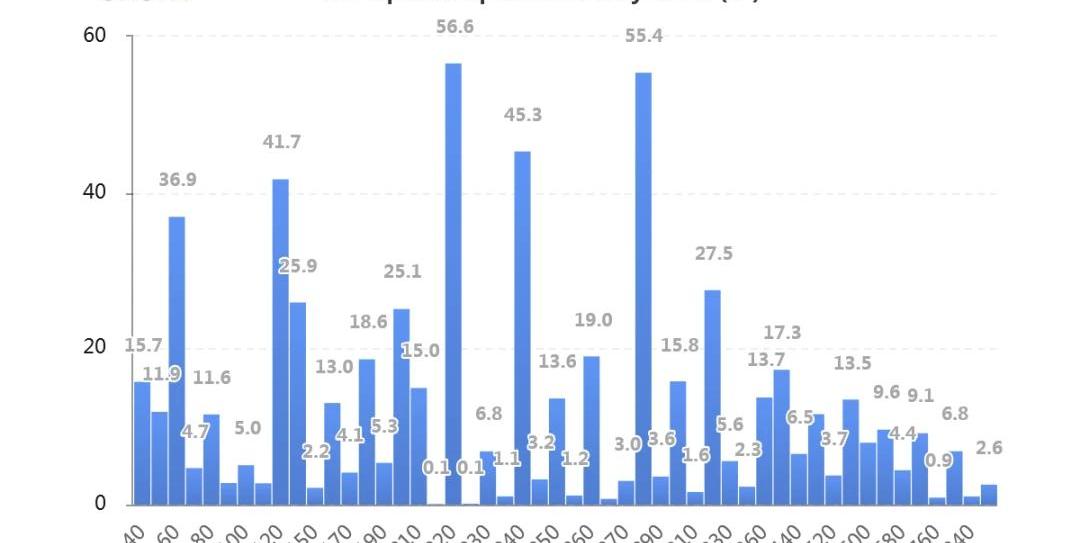

持倉量1.50億美元,持續突破新高。交易量平穩。各標準化期限IV:今日:1m68%,3m74%,6m77%6/9:1m68%,3m74%,6m77%平穩。偏度:今日:1m+7.7%,3m+8.3%,6m+8.6%6/9:1m+8.7%,3m+8.2%,6m+8.8%全期限右偏顯著。主動成交:CallSells28%PutBuys33%持倉量按行權價分布集中如下圖,以平值、以及Put占比較多。

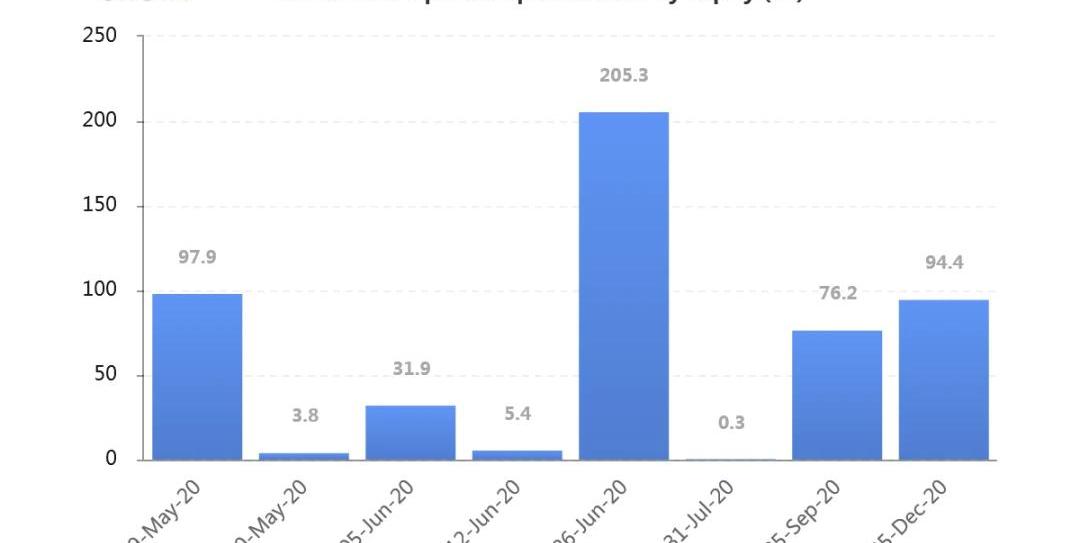

按到期日分布的持倉量顯著集中在六月份,占比略超五成。

JeffLiang2020年6月09日10:00

隱含波動率(ImpliedVolatility,IV)是將市場上的期權交易價格代入BSM期權定價模型,反推出來的波動率數值。即期權報價中,隱含的波動率數值是多少。這個名稱很形象。BSM是該模型三位作者姓氏的縮寫,即Black-Scholes-Merton。歷史波動率(HistoricalVolatility,HV)或實現波動率(RealisedVolatility,RV)兩個措辭含義相同。是對標的價格過往波動的測度。具體來說,是取標的的日收益率,在指定日期樣本區間內,計算這一系列日收益率的標準差。再乘以一年中包含的交易時長的平方根,進行年化。得到的數值即為歷史波動率。偏度(Skewness)衡量虛值Call與虛值Put貴賤的指標。拿Delta絕對值同樣為0.25的Call的IV減去Put的IV,如果獲得正值,則虛值Call更貴,稱為右偏。如果獲得負值,則虛值Put更貴,稱為左偏。在Skew.com網站中,應用的是相反的差值,為0.25Delta的PutIV減去CallIV。因此正負號需要調整。不過將其坐標軸進行逆時針旋轉90%后,左右偏的區分還是很形象清晰的。平值(AttheMoney,ATM)行權價在當前標的價格附近的期權被稱為平值期權。平值期權的Delta的絕對值接近0.50,Gamma、Theta、Vega的絕對值均在此區域附近最大化。虛值(OutoftheMoney,OTM)Call:行權價在現貨價格以上,如現貨7000,行權價10000。Put:行權價在現貨價格以下,如現貨7000,行權價6000。到期時虛值期權價格歸零。虛值期權的Delta絕對值介于0至0.50之間,Gamma、Theta、Vega的絕對值都比較小。實值(IntheMoney,ITM)Call:行權價在現貨價格之下,如現貨7000,行權價6000。Put:行權價在現貨價格之上,現貨7000,行權價8000。到期時實值期權的價格為現貨價格和行權價之差,即期權的內在價值。實值期權的Delta絕對值介于0.50至1.00之間,Gamma、Theta、Vega的絕對值都比較小。期限結構(TermStruture)同一行權價的隱含波動率隨著期權剩余期限的不同而反映出不同的報價。一般來說,期限越短的期權,隱含波動率變化幅度越大。期限越長的期權,隱含波動率變化幅度就越小。當市場劇烈波動時,短期隱含波動率就會上漲得更快,期限結構向下傾斜。當市場長期平靜時,短期隱含波動率就會下跌得更快,期限結構向上傾斜。

Tags:CALALLPUTTHECalypsoWALLET幣intelligencefogcomputerchaintogetherbnb房東模擬器

作者:Charles,OKEx分析師免責聲明:本專欄內容概不構成任何投資意見,內容亦并非就任何個別投資者的特定投資目標、財務狀況及個別需要而編制。投資者不應只按本專欄內容進行投資.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:DappRadar,譯者:Kyle,星球日報經授權發布。去中心化交易所對去中心化世界越來越重要,因為它代表了以太坊乃至整個加密DeFi生態系統中的重要組成部分.

1900/1/1 0:00:00這兩天,以太坊出現了兩筆異常轉賬:某位巨鯨連續兩次支付1萬多枚ETH的交易費,分別轉移了0.55枚和350枚ETH。由于這位巨鯨的“任性”操作,以太坊的平均交易費在一夜之間飆升至歷史新高.

1900/1/1 0:00:00近期,我們內部分享了一些對當下大放水時代的一些看法,并對幾種有避險屬性的資產進行了分析,有興趣的可以看看.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:JXkin,Odaily星球日報經授權轉載。“國金公鏈是國家戰略平臺,是生態,有多個側鏈組成.

1900/1/1 0:00:00BTC季度合約 各級別性質:日線-盤整,4小時-盤整,1小時-盤整截圖來自OKEX比特幣季度合約4小時圖:對于行情我從兩個角度來說,一個角度是客觀的走勢狀態以及根據客觀走勢所制定的應對策略.

1900/1/1 0:00:00