BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD+0.73%

ETH/HKD+0.73% LTC/HKD+0.92%

LTC/HKD+0.92% ADA/HKD+2.6%

ADA/HKD+2.6% SOL/HKD+1.79%

SOL/HKD+1.79% XRP/HKD+2.24%

XRP/HKD+2.24%編者按:本文來自Deribit德瑞的交易課,作者:AndrewK,星球日報經授權發布。近幾年來,去中心化金融應用取得了顯著進展,去中心化交易所、保證金交易和貨幣市場平臺的交易量大幅上升。期權協議是DeFi的最新功能之一。正在建設中的平臺包括Opyn、Hegic、OhMyDeFi和PrimitiveFinance。這些去中心化期權平臺與傳統的中心化期權平臺在運作模式上大有不同,筆者將在本文中對它們的運作原理進行概述。截至今日,只有Opyn和Hegic已在主網上線且存在有意義的流動性,因此本文將重點分析這兩個平臺。Opyn

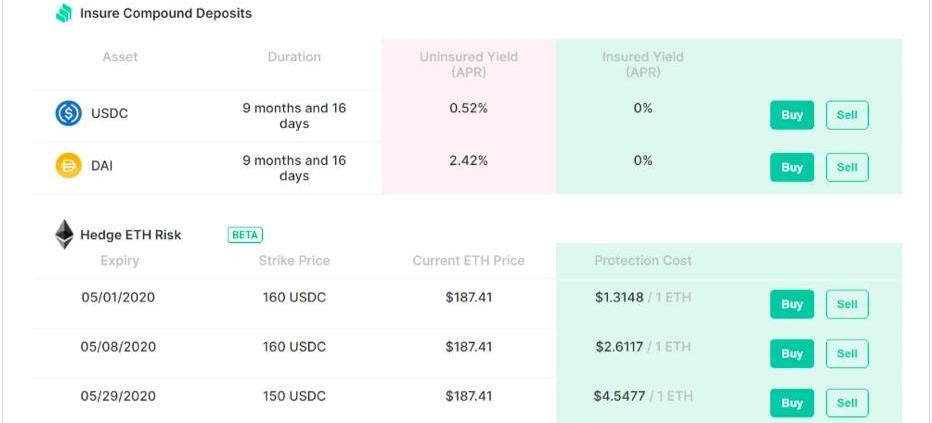

Opyn自我定位為一個保護平臺,但其本質上是建立在通用期權協議——“凸性協議”——上的一個期權平臺。凸性協議具有較大程度的延展性——允許開發者創建各種不同參數的期權,例如:歐式與美式期權,底層資產,看漲或看跌期權,抵押品類型等。本文將重點介紹Opyn中的現有產品。目前,用戶可以買賣USDC、DAI和ETH的美式看跌期權。美式期權是指可在合約到期前隨時行權的期權。

星巴克與NFT項目Aku合作推出數字郵票:金色財經報道,星巴克的Web3忠誠度計劃與NFT項目Aku進行新的合作,在其專用的Discord頻道上推出下一個數字收藏品郵票。

Aku系列由前美國職業棒球大聯盟球員Micah Johnson創建,旨在讓孩子們有更大的夢想,該系列的nft已被特雷弗·諾亞、普沙·T和泰拉·班克斯等名人購買。[2023/7/11 10:46:52]

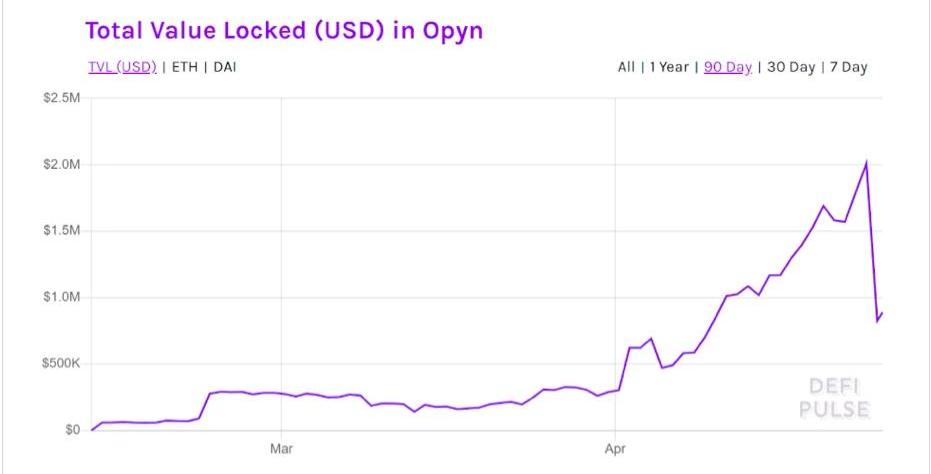

要想賣出期權,必須先創造期權。期權創造者通過將全部行權價發送到被稱為“保險庫”的智能合約中來完全抵押期權。例如,要創造一個行權價為160USDC的ETH看跌期權,用戶將160USDC發送到保險庫,同時收到一枚代幣,代表可行權的看跌期權。同一系列的期權代幣完全可以互換。其買賣雙方并不面對單個交易對手,而是由Opyn智能合約系統扮演中央清算所的角色。一經創造,期權便可在任何以太坊地址之間轉移。盡管Opyn期權也可以在交易所進行交易,但其目前在Uniswap交易所的流動性有限。Uniswap交易所的問題在于,它并非一家基于訂單簿的交易所,而是一家基于恒定乘積做市商的交易所。實際上,這意味著做市商不能設置直接買入/賣出,而是受制于由當前Uniswap流動性產生的算法匯率。傳統的期權做市商在不斷地調整價格和價差。在下單前,他們也不接受該期權的風險敞口。然而,Uniswap上的Opyn流動性提供者必須同時持有ETH和相應期權的風險敞口。這意味著LP們在theta值衰減和套利者的共同作用下不斷虧損。Opyn期權的買家/賣家在買入頭寸前應審視其流動性,因為流動性不足可能導致較大的頭寸難以退出。Opyn目前正在探索替代性的交易和做市方案。自幾個月前上線以來,截至2020年4月下旬,Opyn的持倉總額已達200萬美元。

由于網關問題,Kraken的存款和取款出現延遲:金色財經報道,加密貨幣交易所 Kraken 表示,它目前正在調查幾個加密資金的網關問題,包括比特幣、以太坊和 ERC20 等幾個渠道。Kraken 的狀態頁面顯示,目前存款和取款延遲。我們將盡快提供任何更新。第一個通知是在世界標準時間 07:44 左右發布的,隨后有兩個更新表示他們將繼續“努力解決”這個問題。狀態頁面沒有說明導致問題的原因。[2023/6/6 21:19:02]

Hegic

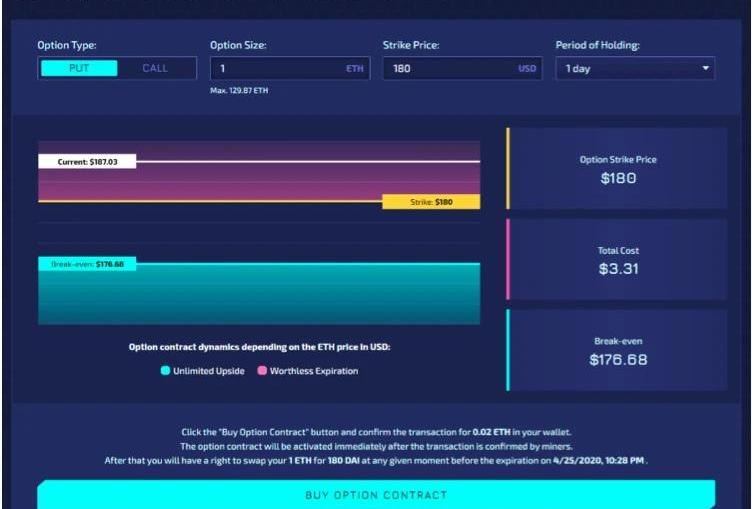

與Opyn或傳統期權交易平臺相比,Hegic在期權創建、定價和流動性供應方面采用了截然不同的模式。Hegic上既有美式看漲期權合約,也有美式看跌期權合約。美式期權是指可在合約到期前隨時行權的期權。Hegic并未采用基于訂單簿的模式,而是采用了合并流動性的模式。與傳統期權平臺的用戶界面相比,Hegic的UI異常簡約。

區塊鏈數據平臺Nansen裁員30%:金色財經報道,區塊鏈數據平臺Nansen裁員30%,CEO Alex Svanevik稱這是加密市場殘酷的一年,并指出Nansen擴張速度過快,擴展到不屬于其核心戰略的領域。[2023/5/31 11:48:55]

買方指定他們想要的期權類型、交易量、行權價和合約期限,平臺根據以算法確定的價格進行報價。合約的成本是基于當前價格、行權價、期限和“隱含波動率”的函數。“隱含波動率”由歷史上平值期權1個月的隱含波動率提取而得,當前是一個手動更新的參數。由于市場不對隱含波動率進行實時動態定價,因此Hegic和其他期權交易場所之間可能存在套利機會。與具有預設系列的基于訂單簿的傳統期權交易所不同,Hegic允許用戶自由設置其想要的任何行權價或期限。

Amber近兩日從交易所共提出859萬枚ARB:金色財經報道,據余燼監測,Amber Group在昨天(3月25日)下午5點和今天上午10點,從OKX、Kucoin、Bybit三個交易所一共提出859萬枚ARB(價值1057萬美元)。若按提出時間計算,Amber Group的ARB成本約為1.23美元。[2023/3/26 13:27:26]

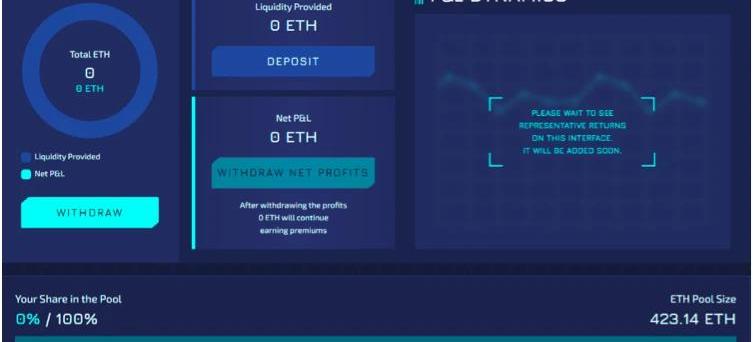

流動性供應商的控制面板任何想成為流動性供應商的人都可以向Hegic存款,并根據他們在總流動性中所占的份額來按比例承擔合約賣出的風險。“DAI池”和“ETH池”分別作為看跌期權和看漲期權的抵押品。他們都從Hegic期權買家那里收取權利金/手續費,如果ETH的價格超過買入合約時的行權價,他們也將面臨下行風險。LP們應牢記,他們無法控制資金池賣出的期權合約的行權價或到期日。可賣出期權的數量取決于相應的流動性池的規模。期權賣方最多可利用池中90%的流動性,留出10%的流動性供LP們提款。需要提醒的是,在Hegic平臺上,老LP對新LP具有明顯優勢。一方面,當新LP們買入期權合約獲得份額時,他們只能從之后購買的合約中獲得權利金,但仍然要承擔之前買入合約的價格風險敞口。另一方面,老LP們不僅可以保留其在投資期限內買入期權的權利金份額,同時其下行風險也被較新的LP們稀釋。此外,LP們還可以隨時解除流動性,從而解除下行風險,并從已支付的權利金中賺取利潤。合并流動性在流動性和用戶體驗方面有幾大好處。首先,可用的賣方流動性被有效利用,而非分散在具有不同行權價和到期日的眾多期權系列中。相反,所有未利用的流動性可隨時用于賣出任何合約。買賣雙方無需等待接單,而是能以賣方身份立即開始收取權利金,或以買方身份立即買入所選期限內的下行保護。此外,也不需要通過下限價單來提供流動性的做市商。這與Uniswap或CompoundFinance等其他合并流動性協議的運作原理相似。目前,Hegic期權合約沒有代幣化,只能行權,不能轉賣。因此,期權買方應該意識到,他們可能面臨期權成本的全額theta衰減。目前正在討論一些轉售機制,包括以犧牲部分隱含波動率為代價的期權回購機制。結論

FTX創始人SBF抵達紐約法院,接受FTX欺詐案提審:金色財經報道,FTX創始人SBF抵達紐約法院,接受FTX欺詐案提審。[2022/12/23 22:02:33]

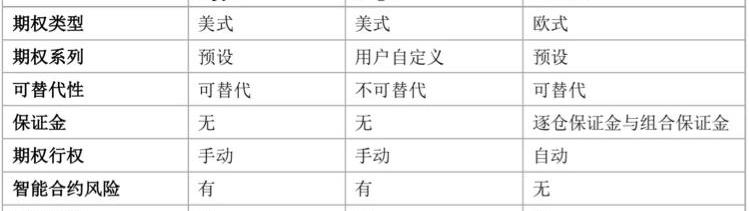

與Deribit等中心化的期權平臺相比,Opyn和Hegic初來乍到,其功能設置仍有較大的改進空間。最突出的一大缺陷是缺少保證金功能。許多中心化期權平臺不僅允許交易者建立非完全抵押的頭寸,而且也允許他們通過與其他期權或期貨/掉期對沖來提高其杠桿率。這被稱為組合保證金。此外,另一個缺陷在于Opyn&Hegic的期權持有者必須手動行使期權。DeFi期權交易者也面臨智能合約的風險——截至目前,智能合約廣泛應用,其風險也頻頻顯現。實際上,筆者在撰寫本文時,Hegic的智能合約被發現存在安全問題,且一份審計報告揭示其存在諸多問題,之后才得以解決。另一方面,由于所有頭寸均全額抵押,因此沒有交易對手破產風險。下圖對這三個平臺進行了全面的對比:

Opyn和Hegic的流動性和動態定價特點使其更適合零售交易者,而非經驗豐富的機構交易者。但話雖如此,它們也可能吸引一些來自DeFi和非托管交易所的交易者。

經常有粉絲問鑒叔這個鏈怎么樣,那個鏈靠譜嗎公有鏈、聯盟鏈和私有鏈作為三大鏈究竟有啥區別?三者有好壞優劣之分嗎?又到了一周一次的鑒叔補課時間快上車!做市商GSR預計年內通過其風投部門投資6000萬.

1900/1/1 0:00:00比特幣具有“數字稀缺性”是因為總數被限制為最多2100萬枚。比特幣率先提出的數字稀缺性概念已經擴展到加密收藏品.

1900/1/1 0:00:00根據官方公告,ETC在北京時間6月1日11:41左右,區塊高度10500,839進行“Phoenix”硬分叉升級。此次硬分叉是社區同意后的升級過程.

1900/1/1 0:00:00近期幣圈“凍卡潮”惹得人心惶惶。吳說區塊鏈發現,除了場外OTC交易商,比特幣礦工成為被凍卡的主要群體.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 最近,一位小白用戶向我求助:“我的ETH轉了2天都沒成功,是不是錢太少,交易所不收?”好奇之下,我點開了他的轉賬詳情,很快便發現了問題.

1900/1/1 0:00:00這兩天行情并沒有進一步惡化,但核心問題在于,“3.12”以來本就冷淡許多的市場情緒卻是進一步冷卻。某種程度上,我們還是支持過于火爆的行情適當回調一下的,一來是可以暫時的降溫一下高昂的市場情緒.

1900/1/1 0:00:00