BTC/HKD+1.4%

BTC/HKD+1.4% ETH/HKD+1.43%

ETH/HKD+1.43% LTC/HKD+0.27%

LTC/HKD+0.27% ADA/HKD+0.93%

ADA/HKD+0.93% SOL/HKD+2.76%

SOL/HKD+2.76% XRP/HKD+0.34%

XRP/HKD+0.34%文|王也編輯|郝方舟出品|Odaily星球日報

三個月前,DeFi眾產品還陷入集體性信任危機中:「3.12」暴跌下的擠兌提幣、連鎖反應下的清算、擁堵不堪的以太坊網絡、接連被黑客攻擊的DeFi協議……沒想到,只三個月后,隨著去中心化借貸協議Compound上線治理代幣COMP,推出“借貸挖礦”模式,COMP從定價18.4美元最高漲至326.81美元,近20倍的漲幅讓DeFi賽道迎來史無前例上的高光時刻。6月24日,去中心化交易平臺Balancer接棒Compound,在以太坊部署其治理代幣BAL,BAL價格從種子輪0.6美元,最高漲到22美元,漲了近40倍。自從Compound和Balancer開啟造富效應之后,越來越多的DeFi項目開始走向發幣之路。DeFi項目開啟發幣潮,小水洼吹成新藍海

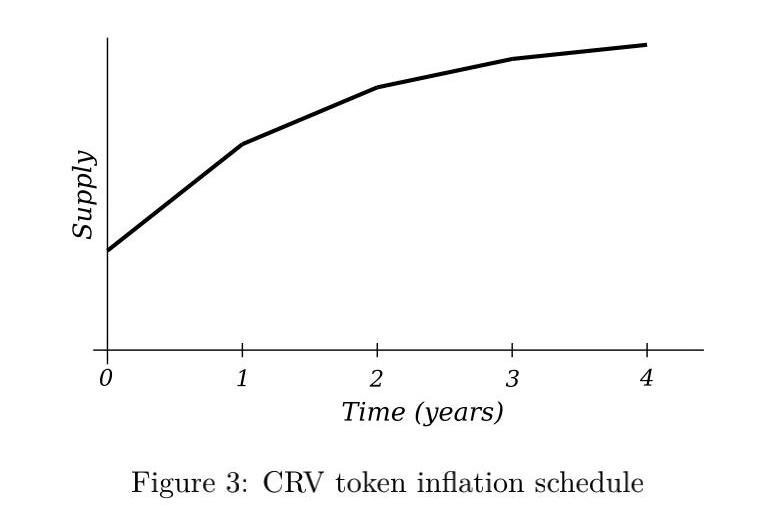

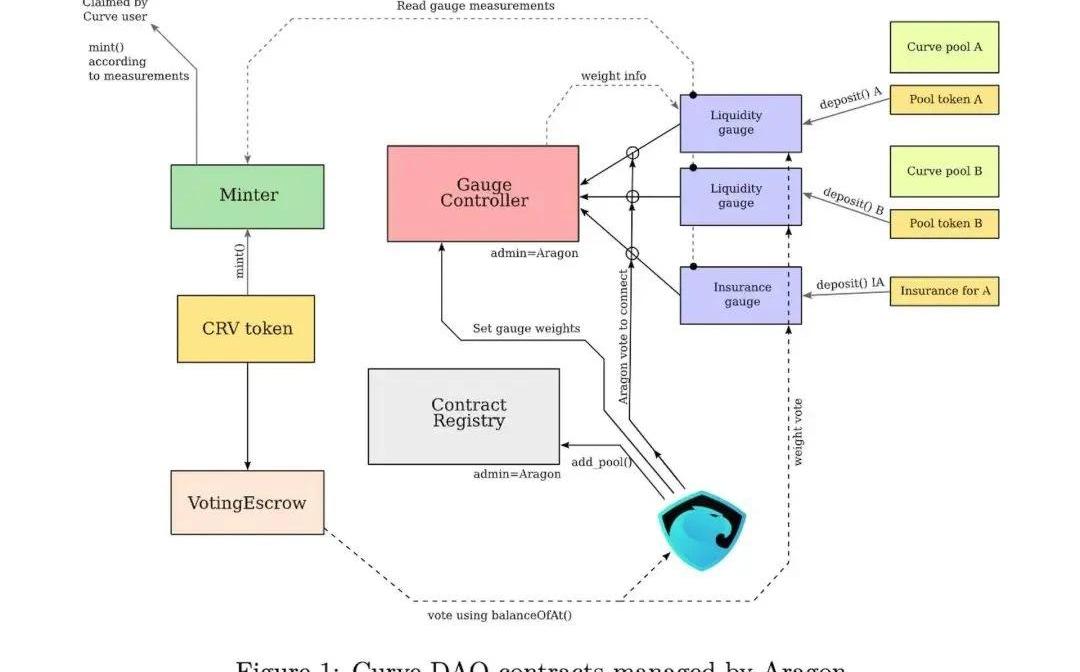

7月1日,去中心化穩定幣交易平臺Curve公布治理代幣CRV的分配機制,及其去中心化自治組織CurveDAO的草案。CurveFinance是去中心化交易平臺Uniswap的一個分支,專門專注于高效的穩定幣交易。CurveDAO基于去中心化自治組織管理平臺Aragon框架創建,此前采用的治理機制是一枚ANT享有一票投票權,現在Curve更改了這一治理機制,新的投票治理采用基于CRV的時間加權機制,鎖倉CRV時間越長,投票權重也就越高。但需要注意的是,鎖定代幣的賬戶不能是智能合約,除非是白名單智能合約。根據Curve開發者在github上發布的Curve代幣分配模型,Curve初始計劃發行10億CRV代幣,逐漸通脹增加至30.3億CRV代幣,CRV代幣采用分段線性通脹模型,通脹率每年下降√2,初始通脹率為59.5%,這對于早期參與者的吸引力較大。此外,只有Minter智能合約才可以鑄造CRV,而且只能在通脹率限定的范圍內鑄幣,每當通脹率發生變化時,預示著一次新的挖礦熱潮即將開始。

Avalanche鏈上DeFi協議總鎖倉量為82.4億美元:金色財經報道,據DefiLlama數據顯示,目前Avalanche鏈上DeFi協議總鎖倉量為82.4億美元,24小時減少14.83%。鎖倉資產排名前五分別為AAVE(22.5億美元)、TraderJoe(11.7億美元)、Benqi(10.2億美元)、Curve(9.76億美元)、multichan(8.12億美元)。[2022/1/29 9:20:19]

CRV代幣通脹模型和Compound一樣,Curve采取的同樣是流動性挖礦模式,CRV代幣將會分配給流動性提供者。需要注意的是,用戶需鎖定LP代幣才能申領通脹獎勵。該草案還建議Curve將收取的協議費重新分配給CurveDAO,最終用于銷毀CRV代幣。

去中心化自治組織CurveDAO草案CRV代幣的具體分配時間尚未公布,很多羊毛黨已經準備好彈藥,伺機而發。自Compound和Balancer年化收益率回落之后,Curve便成了市場最為期待爆發的下一個DeFi項目。除了Compound、Balancer和Curve這種明星DeFi項目之外,還有一些沒那么耀眼的DeFi項目,也借著這波熱潮發幣募資。6月22日,DeFi貨幣市場協議DMM發行了治理代幣DMG,1570萬枚DMG被售出。DMM是一個以現實資產抵押作為背書,提供USDC、DAI與ETH的DeFi借貸平臺。在公開發行DMG后,DMM從中獲利680萬美元。知名風險投資人TimDraper通過購買DMM的治理代幣,加入了該協議背后的中心化自治組織DMMDAO。6月8日,由波場創始人孫宇晨發起的基于波場的合成資產平臺Oikos正式上線,治理代幣OKS即將進行IEO,基于波場的合成資產平臺Oikos官方網站顯示,OikosSwap已于6月8日上線。今年5月底,MakerDAO治理代幣MKR暴漲25%引爆DeFi代幣集體上漲的行情,已經預示著DeFi項目即將開啟發幣浪潮,COMP的借貸挖礦的火熱讓越來越多的項目方在熊市里看到希望,直接加速了DeFi項目方的發幣進程。但也有一些DeFi項目決定不發幣,他們認為代幣可能只會使協議復雜化,或引入一堆投機交易者。法律問題也有一定影響,一些代幣容易被定義為證券。比如Uniswap、dYdX等協議,他們的智能合約也承載了資金,似乎證明著在區塊鏈中構建有用的產品和發幣,并非充要條件。那么什么情況下才需要代幣呢?較為明顯的例子是一些足夠大的網絡,比如ETH可用于ICO、DeFi的抵押品、以及通用燃料等。這些都是以太幣支撐以太坊網絡的實例。COMP挖礦收益怎么算?

Candaq CEO林子昊:推進Defi的發展還存在“三座大山”:金色財經現場報道,在金色財經主辦的 “金色沙龍第59期上海站:“DeFi-2021發展形勢與投資價值分析”的活動現場,Candaq集團創始人&CEO 林子昊發言指出:推進Defi的發展還存在“三座大山”。第一,區塊鏈技術的吞吐量的問題,如合約部署成本高,Gas費高等,這些是必須要解決的;第二,未來1-2年之內可能會出現跨平臺性類的底層操作系統,如何把不同系統的資產打通,如何跨平臺調用指令集和合約,這是未來Defi世界當中是非常重要的環節;第三,虛擬和現實的碰撞,如:鏈上的需求產生了鏈上的資產,然后再由鏈上面的資產映射到線下,很多的需求是基于虛擬的一種需求,不是基于現實的需求。而今年出現了一個趨勢,鏈上資產的價值會開始跟鏈下形成有比例的調整,甚至在不遠的將來會有一個下鏈的過程。[2021/1/22 16:47:18]

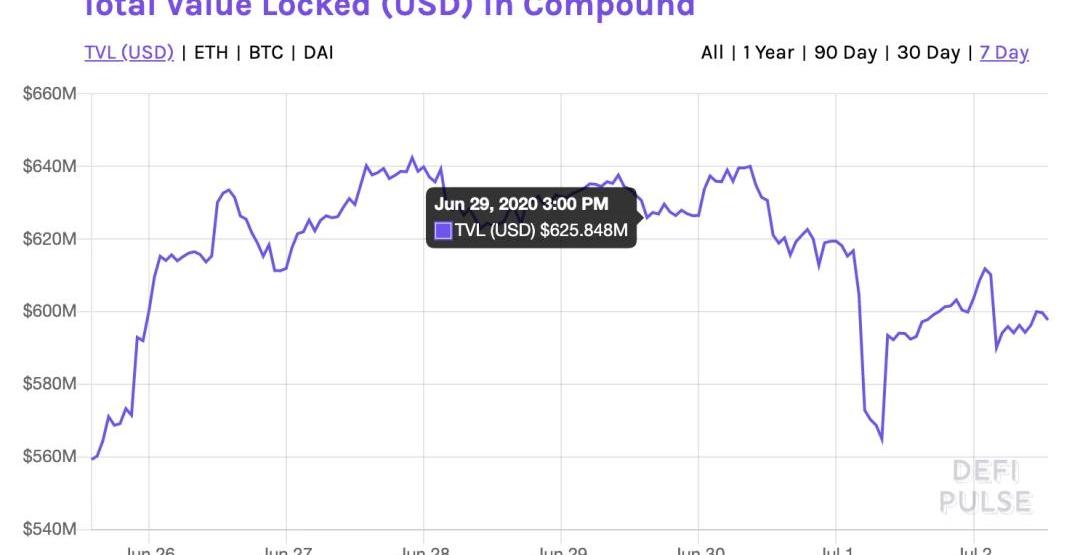

對于個人投資者,相比“項目是否需要代幣”,顯然更關心“代幣是否值得投資”。對于沒參與進COMP早期私募的個人投資者,除了挖礦,就只能在二級市場購買。那散戶參與挖礦,會是個好選擇嗎?下面,我們來算一下當前COMP挖礦的收益,挖礦至今一共釋放了54332個COMP,分布在2890位用戶手里,而Compound內鎖倉量也從0.9億美元增加到6.24億美元。

DeFi項目ParaSwap融資270萬美元 CoinGeck等參投:法國DeFi項目ParaSwap已完成270萬美元種子輪融資,獲得CoinGeck等30多個投資者的資助。ParaSwap計劃利用這筆資金來擴大其基礎設施規模。(Decrypt)[2020/9/17]

根據Uniswap數據,1COMP=187.96USDT,那么每投入1美元產生的COMP收益為:54332*187.96/(6.24億-0.9億)=0.019美元,再加上近日“借貸挖礦”熱潮導致以太坊網絡GAS費飆升,很多散戶表示現在去挖COMP還不如定投比特幣等主流數字資產。據PeckShield態勢感知平臺數據顯示,近兩個月以來以太坊GAS消耗飽和度一直處于90以上的高位,GAS消耗排行榜中除了一直在前的MMM、easyClub等資金盤項目,Unisiwap、1inch、Kyber等DeFi相關平臺也赫然在列。而且Compound的鎖倉量也已經出現小幅下滑:

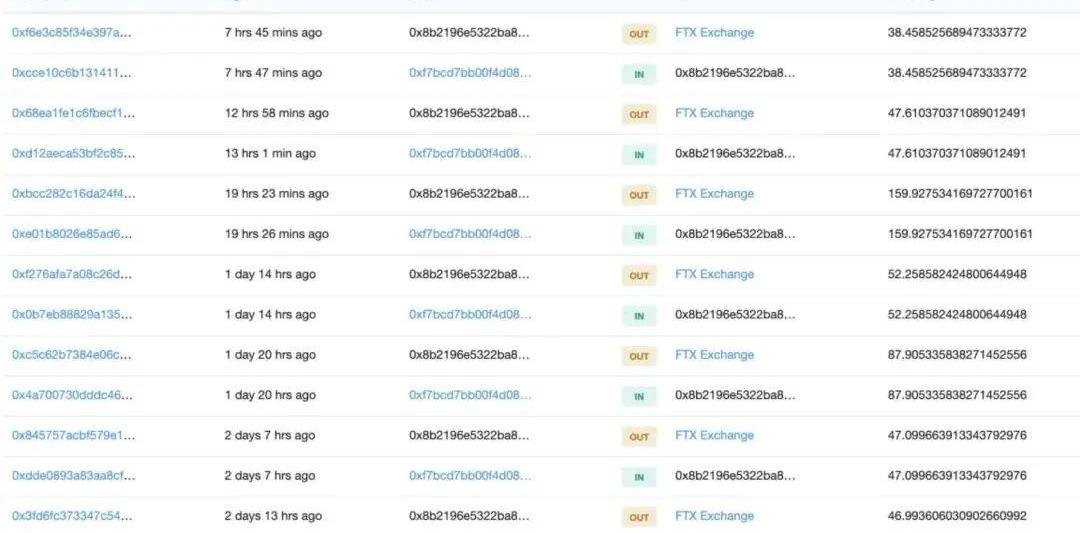

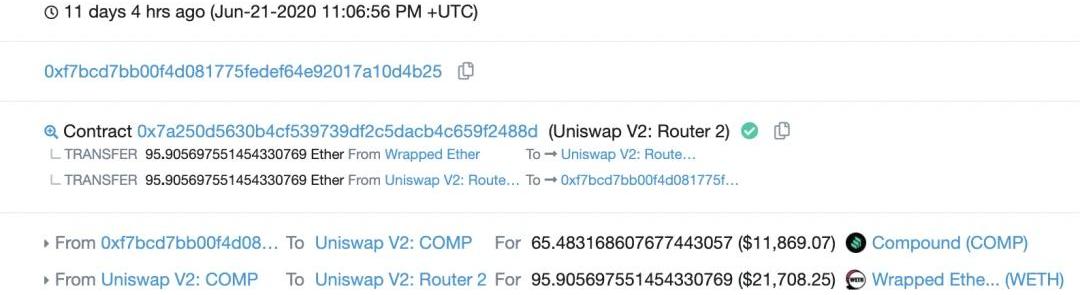

此外,Odaily星球日報根據鏈上數據發現,礦工們挖出的COMP,很多都已流進Uniswap和FTX交易所。目前尚不能判定否交易賣出,不過有大戶向Odaily星球日報表示,這兩天Balancer接連發生的兩起黑客攻擊事件,讓他對Balancer的安全性有些許不放心,只得先把幣提到Uniswap交易所或者其他CEX以求安心。

DeFi代幣總市值突破40億美元:金色財經報道,DeFiMarketCap數據顯示,去中心化金融(DeFi)代幣的總市值已突破40億美元。據悉,該網站目前共列出了685種代幣。[2020/6/19]

“借貸挖礦”背后多為“巨鯨”套利,這健康嗎?

既然,COMP挖礦沒想象中那么“性感”,那么到底哪些人在挖這些DeFi代幣?他們把挖來的DeFi代幣都如何處理了,是否真參與到DeFi項目的社區治理中?

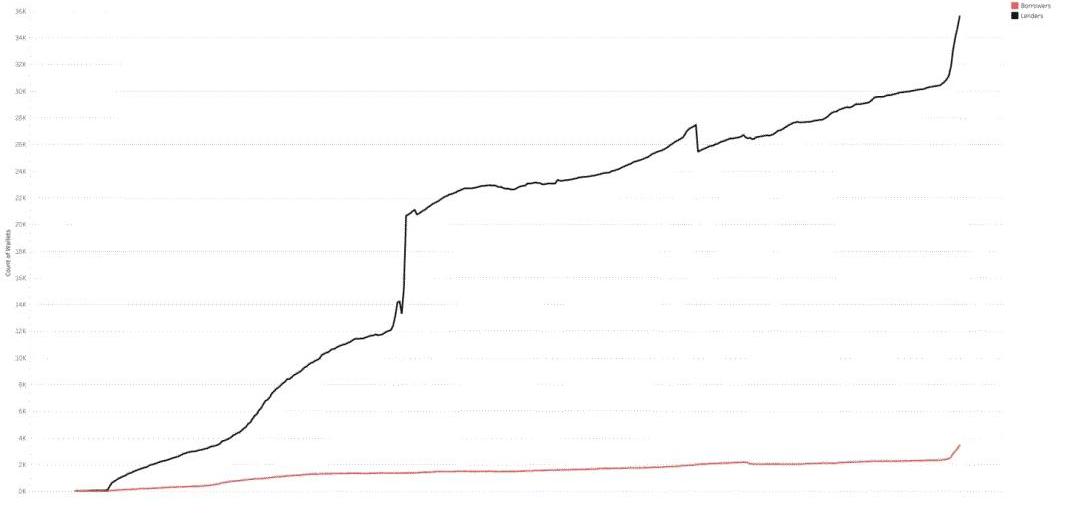

以Compound為例,根據TokenTerminal數據,在大約兩周的時間里,大約有3.4億美元資金在Compound池子里進出。有趣的是,大部分需求方似乎都是機構參與者。看看這個用戶類型在平臺上的分布。COMP的上線僅僅吸引了大約800名借款者和5000多名新存款者。

孫宇晨:借貸是未來DeFi世界里極其重要的一環:今日18:00(GMT+8),以“BiKi加密焦點,看JUST如何構建DeFi金融系統”為主題的線上直播準時開啟。直播中,面對BiKi創始人兼CEO Winter關于JUST的提問,TRON創始人兼BitTorrent CEO孫宇晨表示,“我個人非常看好JUST平臺。因為借貸是未來的去中心化金融世界里極其重要的一個環節,而無論哪一條網絡在穩定幣借貸這個領域獲得大量客戶,都會贏得大量的用戶及其周邊的衍生生態。這也是為何我對JUST(JST)看好和對其進行資金與技術幫助的原因。在未來,穩定幣借貸也將豐富波場TRON生態。”[2020/4/24]

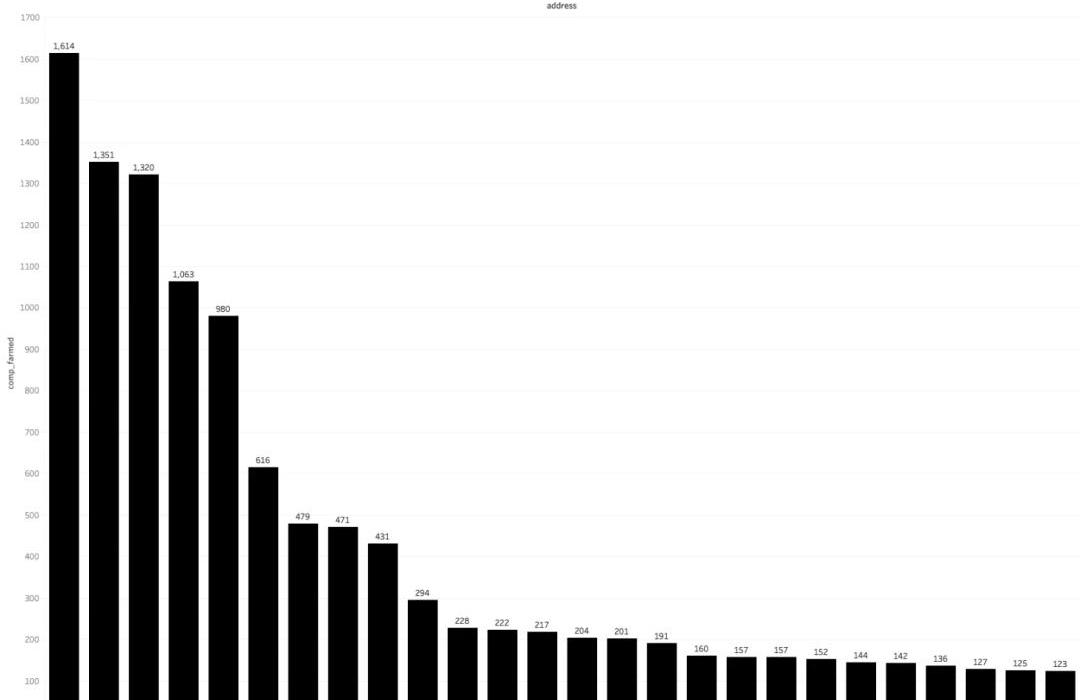

而且,挖礦而來的COMP主要集中在“巨鯨”手中,TokenTerminal數據顯示,大約有20個地址獲得了一半的COMP挖礦獎勵,而存入錢包的代幣數量中位數僅為0.07COMP,價值約20美元。像NEXO這樣的中心化平臺也親自下場到Compound上進行套利操作。DeBank數據顯示,6月18日,NEXO向Compound存入2000萬USDT;6月19日,NEXO又向Compound存入2800萬USDT;之后陸續向Compound存入資金進行挖礦套利,先后一共存入了約6000萬USDT。此外,一周前,BAT大戶曾幾乎壟斷了COMP挖礦,7名BAT大戶先將價值1.7億美元的BAT存入Compound,這7名大戶占到BAT總存款額的70%,目前BAT的存款年利率25.65%。存款利率越高,COMP挖礦的效率就越高。單邊提高BAT存幣規模無法提高利率,直接影響利率的因素是借貸比例。BAT大戶們就在賬戶中存入其他資產,不斷提高抵押規模,直至能將此前存入的BAT全部借出。其中BAT第一大戶0x3ba21b6477f48273f41d241aa3722ffb9e07e247存入了價值5000萬美元的BAT,同時又借走等額的BAT。左手付利息,右手收利息,就這樣BAT在Compound的資金利用率達到了驚人的88.71%。當BAT大戶壟斷Compound借貸市場時,主流資產被邊緣化,無法獲得應有激勵。借助Compound不夠健全的運行機制,BAT大戶進一步壟斷了COMP的發行。一場去中心化金融的試驗,在大戶的操縱下,顯得如此脆弱,或許就是當下DeFi們的煩惱。社區開始正視“治理代幣中心化”問題

上面,我們提到了BAT大戶壟斷COMP挖礦的問題,COMP代幣的發行有利于那些擁有大量資產的大戶,那些擁有大量資源的大玩家會賺取到大多數的COMP,這就為去中心化治理埋下了一顆定時炸彈。而且,目前大部分COMP還掌握在創始團隊和投資機構手中,非小號顯示,目前接近40%的COMP掌握在投資機構和創始團隊手中。在Compound的官網上,投票權重排名前10的主要是Compound的早期投資機構和創始人。Compound社區開發者也意識到了COMP的中心化問題,7月1日,Compound社區通過了一項專門針對代幣市場分配機制設計的補丁提案建議,移除COMP借款利率在影響COMP分配中所占的權重,并減少惡意破壞風險,重點解決COMP分發中存在的兩個問題:用戶利用「閃速貸款」可能暫時減少跨市場的COMP分配,升級后需要外部擁有的帳戶來刷新每個市場的分配。用戶總希望在能支付最多利息的市場上farm,升級后將按照市場借貸規模來確定分發速度。其中第二點直接涉及COMP的分配,之前是根據各借貸市場上支付了多少美元的利息來獎勵COMP,升級后則是根據各個市場上借貸了多少美元來分配COMP,這有助于消除將市場推向極端利率水平的動機,并消除用戶聚集在單一市場的動機。數字文藝復興基金會董事總經理曹寅對Compound的011提案評價道:“非常棒的治理提案,獲得COMP代幣激勵的將是資產負債表兩頭的真實用戶,而不是那些高風險高利率資產的羊毛黨,COMP分配更公平,更分散,來自新挖出的COMP拋壓也將更少。”區塊鏈安全公司PeckShield品牌總監郝天對Odaily星球日報表示:“市場是具有很強的跟風效應的,當Compound治理代幣嘗到甜頭之后,勢必會有很多后來效仿者都一股腦涌入發行治理代幣的熱潮當中。而且Compound的鎖倉機制以及新實施的011治理提案都會對后來的想要發幣的DeFi項目起到警示和示范作用。”此外,郝天認為大家對DeFi市場的期待,某種程度上是矛盾的,怕它不增長,又怕它失控式瘋長。因為所有的DeFi產品都跑在以太坊鏈上,同一時間段鏈上羊毛黨過多,就會不可避免的造成以太坊網絡擁堵,從而影響以太坊網絡的使用體驗,當年的FOMO3D游戲和FairWin資金盤就是例子。2018年,加密貨幣市場經歷了魔幻的1CO,2019年又讓我們見識到了狂熱的IEO,2020年一場IDO的狂潮也許會就此拉開序幕。ICO刺激市場帶來了一次史無前例的瘋牛,IEO也帶領市場從熊市中展開一波波瀾壯闊的小牛,那么IDO會帶來什么,能持續多久?Odaily星球日報還將持續跟蹤報道。參考資料:脆弱的Defi,80%的COMP被BAT大戶擼走為什么Defi項目不發幣?因為發幣是騙錢啊相關閱讀:發幣激勵借貸,DeFi就這么缺流動性?

Tags:COMPCOMOMPEFICompound 0xZT.comInternet Computer(Dfinity)efinity幣預測價格

編者按:本文來自鏈內參,作者:內參君,Odaily星球日報經授權轉載。隨著交易費用激增,使用第二大加密貨幣進行交易的成本越來越高.

1900/1/1 0:00:00編者按:本文來自區塊鏈大本營,作者:龐宇雄,Odaily星球日報經授權轉載。區塊鏈技術的提出對降低社會信用成本、改善社會信用環境有重要意義.

1900/1/1 0:00:00根據《FinancialTimes》報道,由于行業中反對意見,澳大利亞證券交易所因此再一次推遲了它的新的清算結算系統的上線時間。這個新清算結算系統是基于區塊鏈技術開發的.

1900/1/1 0:00:00大危機必有大放水,大放水必有大泡沫,古已有之,向來如此。而我們此次所面臨的市場環境,不僅面臨著大放水,還需要應對極強的不確定性.

1900/1/1 0:00:00編者按:本文來自DeepChain深鏈,作者:石巖,Odaily星球日報經授權轉載。玩家們是越來越“精明”了。近幾年,得益于不斷加強的反傳銷力度,打著“投資入股”旗號的傳銷是越來越不吃香了.

1900/1/1 0:00:00編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。文章開頭,先問各位一個問題,目前比特幣市場是牛長熊短,還是牛短熊長?或是牛熊55開,大部分時間都是上躥下跳的“猴市”?不管.

1900/1/1 0:00:00