BTC/HKD+1.48%

BTC/HKD+1.48% ETH/HKD+1.67%

ETH/HKD+1.67% LTC/HKD+0.18%

LTC/HKD+0.18% ADA/HKD+1.26%

ADA/HKD+1.26% SOL/HKD+2.76%

SOL/HKD+2.76% XRP/HKD+0.42%

XRP/HKD+0.42%編者按:本文來自加密谷Live,作者:CryptoTutorials,翻譯:子銘,Odaily星球日報經授權轉載。在短短幾個月內,Curve.fi已成為DeFi的最大參與者之一。截止到6月20日,其交易額已經超過4700萬美元,創下歷史新高,總存款超過2500萬美元。Curve入門并不容易,需要掌握很多知識,而且這類特殊的UI也很難上手。下面的常見問題解答適用于了解DeFi和Crypto的Curve初學者。它試圖回答有關如何開始使用Curve以及如何為用戶工作的一系列問題。要獲得Curve的回報十分簡單,而且它是目前DeFi所能得到的回報率最高的項目之一,由此給這個平臺帶來了很多關注。什么是Curve.fi?

理解Curve最簡單的方式就是把它看成一個交易所。它的主要目標是讓用戶和其它去中心化協議通過它以低費率和低滑點來交換穩定幣。與其他的交易所匹配買家和賣家的方式不同,Curve使用的是類似Uniswap的流動性池。為了實現這一點,Curve需要向提供流動性的人進行代幣獎勵。Curve是非托管式的,這意味著Curve的開發者無法控制用記的代幣。

什么是流動性資金池?

如果你不熟悉以太坊和DeFi,流動性池對你而言可能難以理解,但下面將盡可能地幫助你理解。流動性池是設立在智能合約中的代幣池。如果你要創建一個DAI和USDC的流動性池。你將擁有相同數量的代幣,比方說池中有1000個代幣。如果交易者1來用100個DAI換取100個USDC,那么流動性池里就會有1100個DAI和900個USDC,這樣USDC的價格就會稍微低一點,以鼓勵另一個交易者用USDC來換取DAI,并將流動性池平均回來。你可以看到每個流動性池的詳細細節,這些可以幫助你選擇存款。

Coinbase的多元化收入模式正在獲得回報:金色財經報道,Framework Ventures聯合創始人Michael Anderson對Coinbase訂閱模式的成功感到驚訝。Anderson表示,可預測的收入增長正是華爾街想要的,擁有可預測收入增長的成功企業的最佳方式不是基于交易。相互競爭的交易費用模式通常會演變成“零競爭”,并指出交易量本質上是“高度周期性”的。隨著加密貨幣市場似乎每三四年一次的波動,交易收入也會隨之波動。向訂閱和服務模式的轉變對于Coinbase的長期成功“至關重要”?。?

安德森補充說,來自質押的收入令人驚訝地積極。ETH質押金額的新目標,基本上比其他人的預測要高。[2023/8/13 16:23:39]

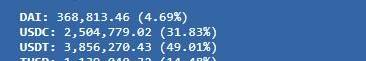

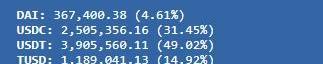

在上面y流動性池的截圖中,DA存量很低,這意味著你可以出售它換取更多其他的代幣。流動性池的基本思想是激勵交易員將價格推回到應有的水平。

TrueUSD:截至6月30日,TUSD流通總量超30.5億枚:7月4日消息,美元穩定幣TrueUSD發布月度報告稱,截至6月30日,TUSD流通總量為3,059,838,623枚,儲備資產共計3,066,535,481美元。[2023/7/4 22:17:09]

為什么Curve增長如此之快?

穩定幣已經在很長一段時間內成為加密貨幣的固有組成部分,但它們現在有許多不同的種類(DAI,TUSD,sUSD,bUSD,USDC等等),這意味著加密用戶有一個更大的需求:穩定幣間的相互兌換。中心化的交易所往往收費較高,這對那些試圖從一種穩定幣轉向另一種穩定幣的人來說是個問題。因此,Curve.fi已經成為穩定貨幣交換的最佳場所。Curve.fi如何實現如此高的APR?

每當有人在Curve.fi上進行交易時,流動性提供者都會得到一小筆費用,由所有提供者平分,這就是為什么你會在交易量大、波動率高的日子看到較高的APR。此外,流動性池也會在后臺提供給諸如Compound的借貸協議,所以你可以在交易費之外獲得額外的利息。y池使用的協議叫iEarn。需要特別注意的是,因為費用取決于交易量的大小,所以每日的APR可能會很低,就像它也有可能很高一樣。其中有些流動性池不使用任何借貸協議。因此,如果你想知道這些收益來自哪里,最簡單的回答是交易費和利息。y池中的y是什么?

Matrixport與加密托管公司Copper達成合作,為機構客戶提供場外結算服務:5月16日消息,吳忌寒旗下數字資產金融服務平臺Matrixport與加密貨幣托管公司Copper達成合作,為其機構客戶提供場外結算服務,其中Matrixport將加入Copper的ClearLoop網絡,允許用戶通過Matrixport子賬戶在ClearLoop連接的交易所進行交易時,將他們的資產安全地保存在Copper的基礎設施中。[2023/5/16 15:05:35]

iEarn是一個收益率聚合器。你可能會認為Compound并非總是有最好的貸款利率,因此yToken會自動將你的穩定幣平衡到具有更好利率的協議。這是免費且非托管的,但這也是為什么y流動性池被認為風險很大的原因,因為你使用了一系列協議,這些協議本身可能存在嚴重的漏洞。什么是“存款轉換”選項?

(這只適用于c代幣或y代幣)如果您將穩定幣存入某個借貸池,Curve會自動將您的代幣轉換成cToken或yToken。這個選項很簡單因為你之前已經在iEarn上轉換了你的代幣,或者在Compound上出借了你的代幣。但是如果你的穩定幣是原生形式,你可以忽略這個選項。當您在Curve上提供流動性時會發生什么?

比特幣向下觸及28000美元/枚:金色財經報道,行情顯示,比特幣短線走低340美元,向下觸及28000美元/枚,日內跌4.49%。[2023/4/21 14:17:14]

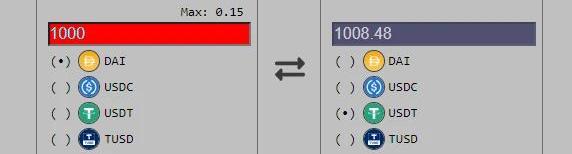

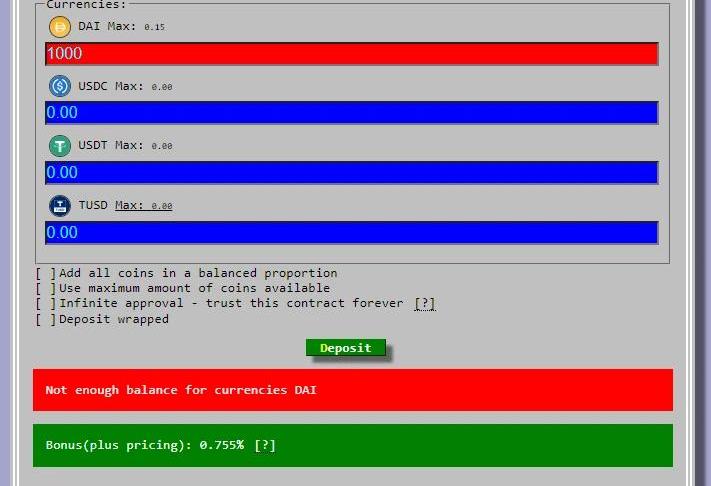

當你進入存款頁面并存入一個穩定幣時,它會在池中的每個代幣之間進行分配。這一點你必須牢記,因為如果你在y流動性池中存入1000DAI,根據下面的屏幕截圖,你將得到46.1DAI,314.5USDC,490.2USDT和149.2TUSD。隨著人們的交易和穩定硬幣價格的上漲,這些價值將會不斷變化。

存入的代幣重要嗎?

除了下面解釋的存款獎勵外,都無關緊要。代幣會被分到流動性池里,并且不會影響你的收益,所以你可以將一個、一些甚至全部的代幣存入流動性池里,而不用擔心會影響你的收益。

了解存款獎勵

在上面的截圖中,你可以看到DAI在流動性池中存量很低,所以如果你計劃加入y流動性池,你最好把DAI存進去。從屏幕截圖中可以看到,將DAI存入池中將立即獲得0.755%的獎金。造成這種情況的主要原因是,DAI當前價格稍高一些,因此,如果您使用中心化交易所,則可能以1.07美元而不是1美元的價格出售。存款獎金反映了這一點。這背后的另一個原因是,流動性池總是試圖平衡,回到原本相等的部分(在這種情況下,DAI占25%),所以存入最低份額的硬幣將得到存款獎金,這也適用于比特幣池。

ETH接收地址數量創兩年新低:金色財經報道,據Glassnode數據顯示,ETH接收地址數量在過去一小時(7日均值)達到7,538.863個,創近兩年新低。[2022/12/30 22:15:33]

這是否意味著我仍然可以提取自己喜歡的穩定幣?

當您提款時,同樣的原則也適用。如果您提取最大份額的穩定幣,您將獲得獎金,但你仍然可以自由選擇要提取的穩定幣。利息累積/復合有多快?

使用借貸協議的流動性池的利息每隔一個塊或15秒或復利一次,或者在支付費用后立即增加。它是自動復利的。什么是套利?

套利是指同時買入和賣出代幣以獲取利潤。由于加密貨幣市場通常可能缺乏流動性,因此交易者通常有機會利用價格差異來獲利,這可以通過Curve等協議來實現。下面是一個示例:

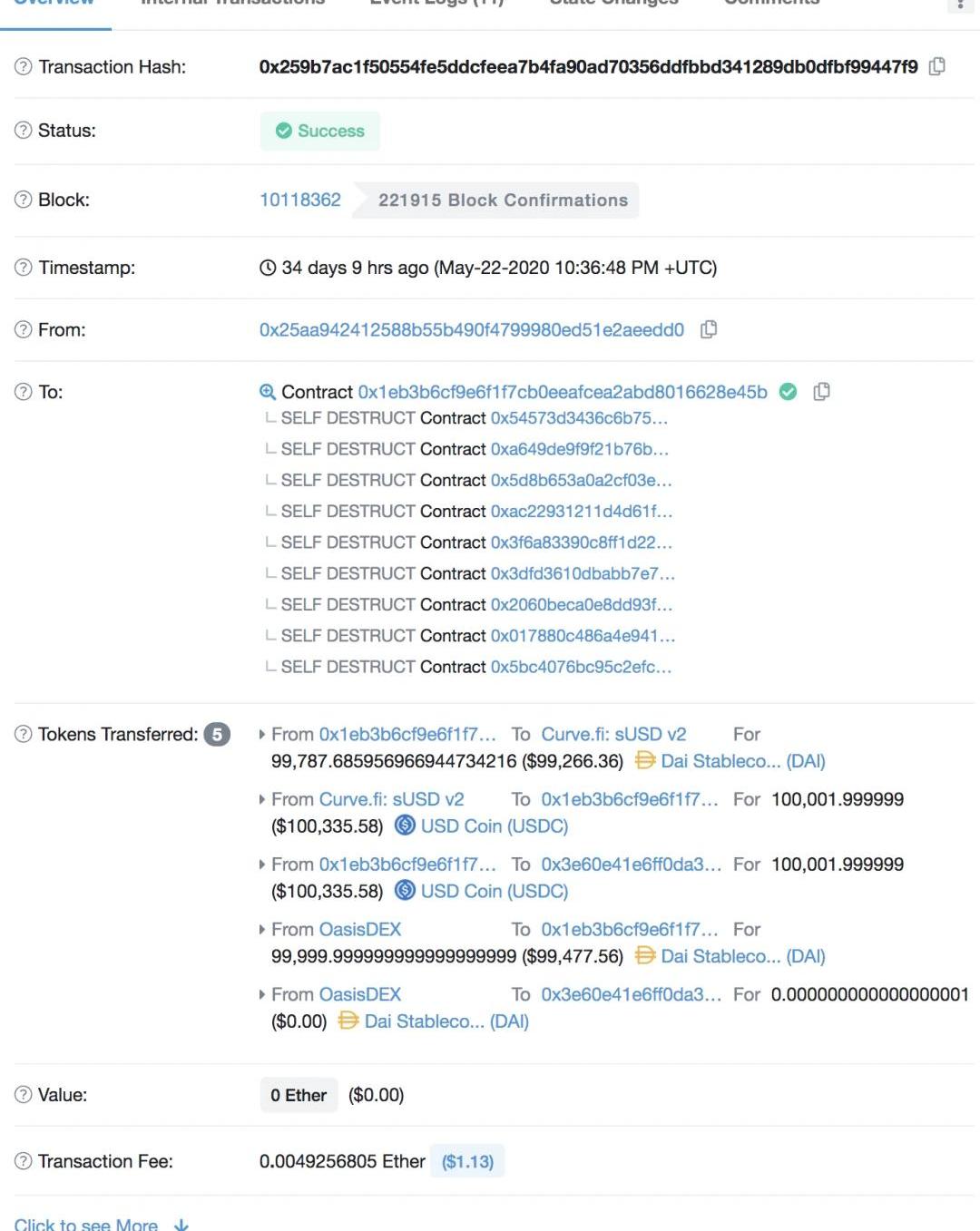

在這筆交易中,有人使用Curve和OasisDex賺了大約200美元。這可以追溯到之前關于流動性池的討論。這個想法是,激勵交易者利用價格差異,我們都會因此得到回報。什么是激勵池?

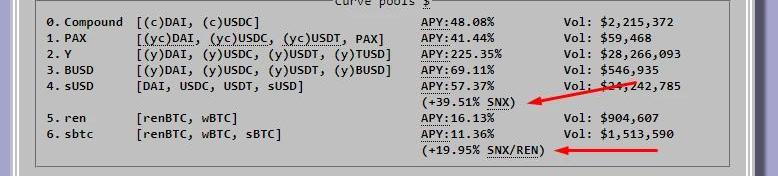

流動性池(特別是沒有機會成本的池)是幫助穩定幣保持匯率的好方法。當價格脫鉤時,交易員很容易進行套利,這對所有公司和基金會開發穩定幣都很重要,因為面值0.98美元的穩定幣從來都不是好看的。因此,Curve上的一些流動性池受到了“激勵”。這意味著,除了交易費和借貸費用之外,這些團隊(目前是Synthetix和Ren)還將獎勵為其代幣池提供流動性的人。

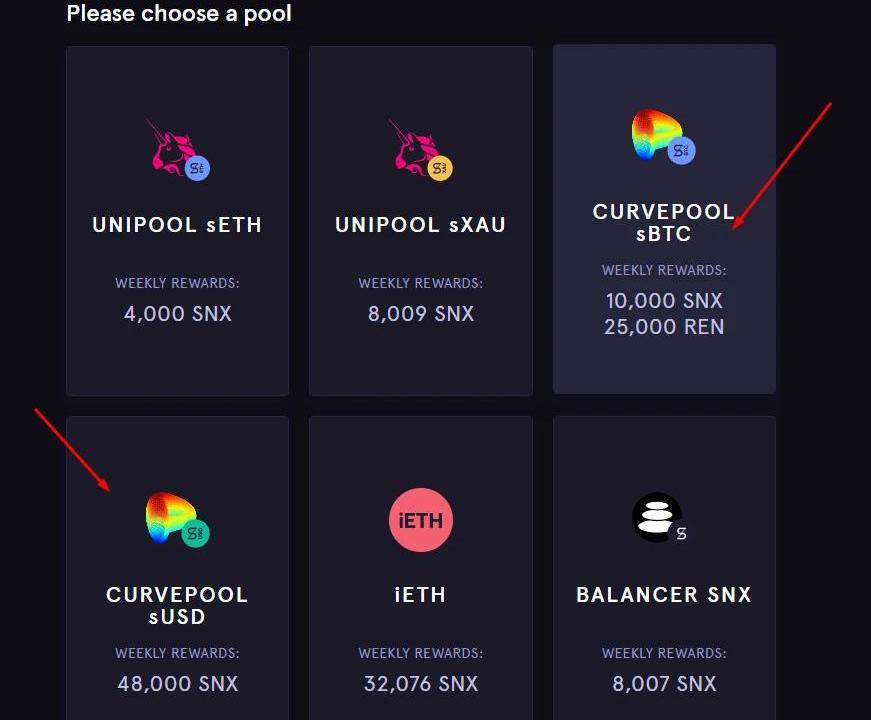

我如何利用這些激勵池?

一旦在Curve上的sUSD或sBTC池中存款,您將獲得LP代幣,然后可以將它們放到Mintr上。抵押LP代幣后,你將開始獲得參與流動性池的獎勵,您可以根據需要申請獎勵。

新的sBTC池有哪些激勵措施?

隨著比特幣在以太坊不同變體下呈現指數增長,Curve.fi增加了兩個新的流動性池,以幫助穩定比特幣匯率。新的sBTC池已經得到了REN和SNX的支持。該池正在尋求以太坊上不同的比特幣的流動性,這些比特幣可以在公開市場上獲得或通過renBridge對原生比特幣進行轉換。除了你提供的是代幣化的比特幣而不是穩定幣之外,上面提到的概念都適用于這個新的流動性池。加入這個流動性池非常有趣,因為除了交易費用外,您還將獲得以下流動性獎勵:SNXRENCRV(待發布的Curve代幣)BAL這些激勵措施將持續10周,并且可能隨著sUSD池的延長而延長。是什么使激勵性APR發生變動?

sUSD池目前每年還可以賺取38.31%的SNX,并且可以通過以下三個變量進行變更:SNX分發是基于在Mintr上投注其LP代幣的人數,這意味著如果越多人開始投注,您的獎勵份額就會越低SNX的價格隨著Synthetix重新評估與Curve的合作關系,每周獎勵的金額也可能會減少什么是CRV代幣?

CRV代幣將是Curve的治理代幣,將在2020年夏季發布。所有參加Curve池的人將回溯并獲得相應CRV代幣。進一步細節尚未公布。Curve.fi智能合約是否已經過審核?

Curve智能合約已通過TrailofBits審核。

有哪些風險?

安全審核不能完全消除風險,因此在Curve智能合約中仍然有可能發現漏洞。高回報總是伴隨著高風險。智能合約Curve本身是最重要的,每當您加入一個池時,您還要接受流動性池中的系統性風險。例如,如果您不想持有USDT,則無法加入包含USDT的流動性池。Curve在其自身之上使用了借貸協議中的智能合約,這意味著風險被疊加。因此,選擇與您的風險承受能力相匹配的資產池非常重要。除了審計外,Curve流動性池在近六個月已經擁有了數百萬美元。黑客已經多次嘗試竊取這些資金,但都沒有成功。請不要向Curve提供您的儲蓄或無法承受的資產損失,尤其是作為流動性提供者時。

Tags:CurveCURUSD穩定幣StarCurveSecurabyte Protocolusdn幣最新價格離岸人民幣穩定幣CNHC

編者按:本文來自巴比特資訊,作者:邱祥宇,星球日報經授權發布。數字銀行,正在快速崛起。6月18日,新加坡金融管理局宣布,在21家數字銀行申請中,有14家符合審議申請所需的資格標準.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:日曜,星球日報經授權發布。意大利銀行協會發布試行數字歐元的10項指南隨著歐洲貨幣監管機構對央行數字貨幣的興趣日益濃厚,歐洲各國中央銀行及相關金融機構.

1900/1/1 0:00:00編者按:本文來自PolkaWorld,Odaily星球日報經授權轉載。Polkadot主網的第一個候選鏈CC1已經穩定運行了兩個多星期了,是時候進入下一個階段了.

1900/1/1 0:00:00DeFi無疑是當前幣圈最熱門的版塊,而作為DeFi最大動力來源的以太坊,發展略顯平淡。不少以太坊投資者都開始著急:ETH何時才能在DeFi這波猛烈勢頭中受益?DeFi市場已接近歷史高點,總鎖定價.

1900/1/1 0:00:00編者按:本文來自知礦大學,Odaily星球日報經授權轉載。密碼貨幣挖礦始于比特幣。2013年ASIC礦機問世,挖礦逐步演化成了一個行業。每一個行業都是一個江湖.

1900/1/1 0:00:00“你永遠不知道,明天和意外哪一個會先來。”進入6月中旬,北京新冠肺炎疫情突然出現反彈,致使部分上班族遭受“無妄之災”。楊鵬是躺槍者之一.

1900/1/1 0:00:00