BTC/HKD+0.61%

BTC/HKD+0.61% ETH/HKD+0.4%

ETH/HKD+0.4% LTC/HKD-0.2%

LTC/HKD-0.2% ADA/HKD+0.18%

ADA/HKD+0.18% SOL/HKD+0.25%

SOL/HKD+0.25% XRP/HKD-0.03%

XRP/HKD-0.03%編者按:本文來自蜂巢財經News,作者:JXkin,Odaily星球日報經授權轉載。6月29日,在以太坊上構建的DeFi借貸協議Compound,因資金規模首超10億美元引起市場關注,更受關注的是該協議的治理代幣COMP近期的暴漲暴跌。從幾十美元到400多美元再到如今的200多美元,COMP這趟過山車僅僅開了不到半個月。6月16日,自Compound以“流動性挖礦”的方式產出COMP后,提供COMP交易的二級市場也從去中心化交易所蔓延至中心化交易所,包括Poloniex、Coinbase、幣安、OKEx等31家交易所上線了該Token。這讓COMP不僅有了幣幣交易市場,加諸其身的還有現貨杠桿和期貨合約等衍生品。從海外火到國內的Compound并不是一個新項目。2018年,它就已經出現在開放性金融DeFi的市場中,帶火它的正是近期推出的“流動性挖礦”的產幣方式。不過Compound火熱的背面,除了暗藏著DeFi協議歷來被擔心的黑客攻擊、加密貨幣市場系統性風險之外,還有其治理中心化的質疑,以及COMP分配合理性的問題。6月29日,一起黑客事件為熱衷于“流動性挖礦”的用戶敲響了警鐘。另一個采用此方式產出代幣的DeFi協議Balancer遭遇攻擊,價值60萬美元的用戶鎖倉資產被盜。資金規模摘DeFi桂冠幣價下跌

9000萬枚USDC從USDC Treasury轉移到Crypto.com:金色財經報道,27分鐘之前,90,000,000 USDC (價值89,973,000 美元) 從USDC Treasury轉移到Crypto.com。[2023/6/5 21:16:56]

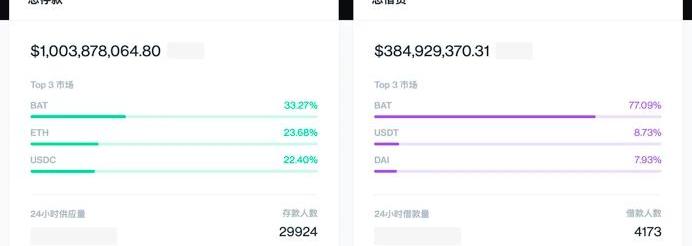

6月29日,Compound的資金規模首次超過10億美元。同一天,OKEx上線了COMP,次日還開通了該幣種的余幣寶理財及現貨杠桿、永續合約等衍生品交易。OKEx并不是唯一一家上線COMP的交易所。從DeFi借貸協議Compound以“流動性挖礦”的方式產出COMP后,不僅DiFi領域的去中心化交易所Uniswap支持其交易,Poloniex、CoinBase、幣安等中心化大所也先后跟進。據Mytoken顯示,目前已經有大大小小31家交易所上線了COMP。值得一提的是,CoinBase是Compound的主要投資方。Compound是誰?創立于2018年的Compound是構建在以太坊網絡上的去中心化借貸協議。不過,與常規點對點的借貸協議不同,Compound的模式是用戶將存入資產放在資產池里,供借款人抵押資產后從資金池實現借貸。目前,該協議支持存款和抵押的資產有9種,分別為BAT、ETH、USDC、USDT、Dai、WBTC、REP、ZRX和SAY。截至6月29日,Compound憑借資金規模和市值雙指標坐上了DeFi應用的頭把交椅,把曾經的王者MakerDao甩下好幾條街。目前,MakerDao的資金規模為4.31億美元。

Crypto.com已禁止41個國家或地區用戶使用其借貸產品:3月9日消息,Crypto.com發布公告稱,交易平臺需要用戶需要完成高級驗證才能使用平臺的借貸服務,并列出了包括法國、德國在內的 41 個禁止使用其借貸服務的司法管轄區。據了解,Crypto.com 要求所屬該部分司法管轄區的用戶必須在 3 月 15 日之前償還貸款。[2022/3/9 13:46:10]

6月30日,Compound的市場數據與Compound資金規模的上漲不同,其代幣COMP近期出現了下跌。截至6月30日晚21時30分,COMP市價在220美元左右,24小時跌幅6.14%。而上周,COMP曾在Coinbase上超過400美元,早期COMP剛產出時,價格僅在十幾美元。COMP的下跌并沒有影響用戶在Compound上借貸。6月30日,Compound借貸市場的第一幣種是BAT,其總存款額價值3.08億美元。這也帶動了BAT的價格上漲,非小號顯示,BAT的30日漲幅為21%,當前報價0.26美元。存款市場三甲除了BAT之外,還有ETH和USDC;貸款市場排在BAT之后的是USDT和DAI。“流動性挖礦”引爆COMP

ViacomCBS與RECUR達成合作,計劃于明年春季推出NFT平臺:10月13日,據Businesswire報道,跨國傳媒公司ViacomCBS(納斯達克股票代碼:VIACA,VIAC)宣布與NFT品牌體驗公司RECUR建立戰略合作伙伴關系,旨在創建一個以粉絲為中心的平臺,以發布公司的標志性IP品牌,進入NFT領域。該平臺將于2022年春季推出。

據悉,ViacomCBS是一家全球性媒體和娛樂公司,其產品組合包括CBS、SHOWTIME、派拉蒙影業、Nickelodeon、MTV、ComedyCentral、BET、Paramount+和PlutoTV等。該公司在美國擁有業內最大份額的電視觀眾。[2021/10/14 20:27:13]

市值排名遠不及ETH和其他三個穩定幣的BAT為何會占據首位?價格低廉反而是存貸BAT挖COMP的重要原因,這也是Compound借“流動性挖礦”模式從海外風靡至國內的關鍵原因。國產公鏈Conflux也在DeFi布局,不僅自己搭建DeFi協議,還通過跨鏈的方式鏈接以太坊上的應用,讓Coinflux的用戶也可以使用以太坊上的協議。Conflux聯合創始人張元杰認為,Compound的流動性挖礦簡單理解就是“借貸即挖礦”,早期用戶為了薅羊毛,通過大量存借資產來賺取COMP激勵。而二級市場的加入不僅增加了COMP的流通,也提供了一個炒作市場,反過來帶動著更多用戶在Compound借貸,聯動效應不斷推高了該協議的資產規模,快速引起了市場關注。所謂借貸即挖礦,就是用戶在Compound無論是存款還是貸款,都可以獲得COMP激勵。6月16日,這一模式通過社區投票正式執行。官方資料顯示,COMP的總量恒定為1000萬,其中約42%的COMP通過流動性挖礦的方式分配給用戶,分配給用戶的代幣與以太坊的出塊綁定,以太坊網絡每出一個塊即產生0.5個COMP,綜合計算,每天產出的COMP量為2880個,420萬COMP需要4年時間才能挖完。Compound團隊將總量22.25%的股份分配給了項目的創始人和團隊,分四年解鎖;總量的24%分配給了Compound實驗室的股東——包括AndressenHorrowitz和CoinbaseVentures。COMP產出給用戶的部分,存款和借款用戶均可得,分配比例均為50%。存款用戶可以獲得兩部分收益,存款挖礦所得的COMP和放款利息;借款人雖然要支出利息,但也能獲得COMP挖礦收益,如果挖礦收益大于支出的利息,將可能帶來借款人不著急還款的局面。按照規則,存款利息根據市場的需求實時變化;借款人多,資金需求量大,利息就高;反之,利息則低。截至6月30日下午3點,Compound存款利息最高的幣種為BAT,年利率達13.41%;而ETH、REP和Sai都為0%。有用戶稱,此前COMP火爆之時,有的資產年利率一度高達300%。從數據看,流動性挖礦玩法出現后,大量用戶將數字資產存入Compound參與挖礦。DappReivew顯示,截至6月30日,Compound日內活躍用戶接近1500人,日活數量在所有DeFi協議中排名第一。技術與商業風險并存

動態 | 加密貸款初創公司Compound籌集2500萬美元:加密貸款初創公司Compound籌集2500萬美元,并準備通過保管人和交易所向零售客戶提供價值1.5億美元的加密貨幣。Compound希望通過此次籌集資金擴大其服務規模,并開拓零售借款人和貸方市場。(U.Today)[2019/11/14]

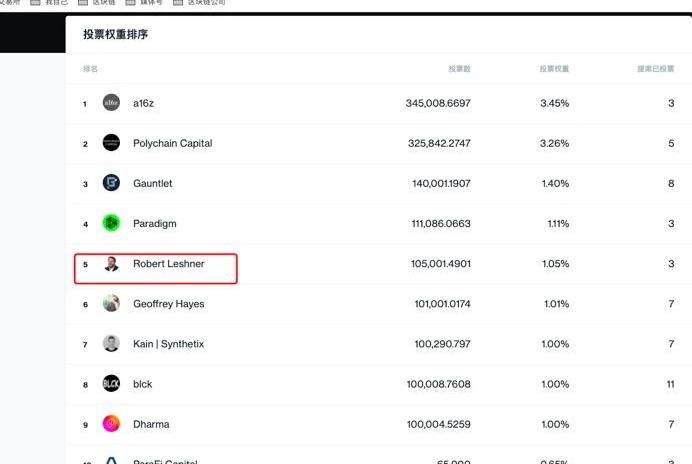

的確,Compound借由“流動性挖礦獲”獲得了用戶和交易所的熱捧,但這不意味著這類去中心化借貸協議是安全的。6月29日,同樣采取“流動性挖礦”產出治理代幣BAL的DeFi協議Balancer,連續遭遇兩次攻擊,被攻擊的是STA和STONK兩個資金池,共計損失約60萬美元。目前,Balancer官方表示,他們會補償用戶損失的資產。盡管Compound目前沒有出事,但風險同樣存在。早在去年9月,SpankChain的CEOAmeenSoleimani就曾在Medium上發文表達過對Compound的風險擔憂。當時掌管著50萬DAI的SpankChain曾在Compound存款利率高達10%時,考慮要不要將DAI存入Compound中賺取高額利息。但Ameen分析認為,所有的投資都有風險,在Compound放貸也不例外。其中不僅僅是協議本身可能存在的合約漏洞,還包括擠兌風險和智能合約管理者的作惡風險。AmeenSoleimani援引Samczsun的報告指出,Compound協議被設計成能夠由中央管理員就地升級的方式,“如果管理員密鑰被破壞,那么存儲在Compound協議中的所有資產就會被很容易地耗盡。”數字資產借貸平臺Dharma的首席運營官也曾在推特上指出,Compound還存在擠兌風險。AmeenSoleimani考慮了這一點,他以DAI的存款人利益舉例,如果有足夠多DAI存款人同時想取回他們資金,提款行為可能會耗盡市場上可用的DAI。按照該協議規則,當利用率提高到100%以防止存款人進一步提款時,他們只能得到提現失敗的結果,并將陷入被迫等待中,直到更多的借款人償還了貸款,他們才能退出。張元杰認為,無論從技術上還是商業上,Compound、Balancer等DeFi協議都存在一定的風險,“用戶尤其要注意基于ERC20協議發行的一些小幣種,技術存在漏洞可能性較大,容易被黑客盯上。”而在商業風險上,張元杰指出,主要是數字資產市場存在的系統性風險。他以USDT舉例,假如Tether公司因監管原因暴雷,那么用戶借出USDT時抵押的ETH等資產,就有可能無法正常贖回。也有用戶提到了“3·12”給DeFi帶來的清算危機——當加密貨幣市場出現極端行情,借款人可能面臨來不及補充抵押資產就被清算的風險。而除了協議本身,無論是Compound發行的COMP,還是Balancer發行的BAL,這類治理代幣目前的應用場景僅僅是參與社區治理時用來投票,挖礦的散戶,參與社區治理的欲望較低,投機才是目的,當COMP價格持續下跌之時,不排除發生市場拋盤踩踏。而大部分COMP還掌握在創始團隊和投資機構手中,“中心化”治理下,砸盤的風險并非不存在。非小號顯示,目前接近40%的COMP掌握在投資機構和創始團隊手中。在Compound的官網上,投票權重排名前10的主要是Compound的早期投資機構和創始人。

CEX.COM發布公告稱暫停玩客幣充幣以及交易: CEX.COM在公告中表示,作為負責任的區塊鏈資產國際交易平臺,經過CEX技術部門對玩客幣新版錢包“鏈克”的地址實名流程測試以及技術評估,他們認為新版“鏈克”錢包不具備真正的區塊鏈去中心化資產條件,CEX.COM無法繼續提供交易服務。此舉是為了保護廣大投資的權益,以及持有用戶的利益。CEX.COM決定于2017年12月16日12:00暫停WKC的充幣服務,12月17日24:00暫停WKC交易對并下架WKC,在暫停交易后用戶的資產不受任何影響,可以隨時提幣至可交易平臺或者個人錢包儲存; 同時CEX.COM作為全球知名的區塊鏈資產幣幣交換平臺,旨在為全球用戶提供便捷的資產兌換環境,在各國法律框架下合規運營,保障用戶資產100%安全。[2017/12/15]

RobertLeshner為Compound創始人COMP的市場流通量也尚待明確。此前Compound首席執行官RobertLeshner有透露過,COMP最早于幾個月之前已經開始發放,有近240萬枚COMP已經分配給Compound實驗室的利益相關者,這部分代幣是否處于鎖倉狀態,也值得追問。張元杰也指出,目前Compound的市值有一定的泡沫,隨著存貸利息在市場調節和社區治理的調節下回歸理性,用戶不再抱著薅羊毛的心態存入大量資金挖礦,COMP也會回到真實的價格上。正如Ameen提到的投資界公理一樣,所有的投資都有風險,在Compound放貸也不例外。

Tags:COMCOMPOMPCompoundSBECOM價格comp幣中文名Compound USDTCompound Basic Attention Token

本文回顧了比特幣ASIC礦機制造商的歷史,特別是幾大主流礦機的能效比。報告分析了當今市場上的五大礦機制造商,重點關注了嘉楠耘智及其IPO后的盈利下降情況.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。6月27日,CFTC公布了最新一期的CME比特幣期貨周報,統計周期中BTC行情運行平穩,市場情緒并沒有出現特別明顯的波動,僅在統計周期.

1900/1/1 0:00:00這段時間整個數字貨幣市場一直處于青黃不接的狀態,比特幣屢次沖高到1萬美元又被打回原型,以太坊總在220至240美元之間徘徊波動.

1900/1/1 0:00:00如今,DeFi類項目以迅如破竹之勢連破總市值20億、30億美元大關,在眾多區塊鏈美好故事停更之后,老牌公鏈以太坊老瓶新裝地描繪了一個新故事:全球去中心化金融結算層.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。撰文:AdityaPalepu,衍生品合約去中心化交易所DerivaDEX聯合創始人兼CEO,高頻交易商DRW前算法交易員,編譯:Pe.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 上周,加密貨幣資產管理公司灰度的以太坊信托基金跌至82.5美元的月度谷底,較6月4日左右創下的年內高點239美元下跌了65%.

1900/1/1 0:00:00