BTC/HKD-0.46%

BTC/HKD-0.46% ETH/HKD-2.21%

ETH/HKD-2.21% LTC/HKD-2.5%

LTC/HKD-2.5% ADA/HKD-0.21%

ADA/HKD-0.21% SOL/HKD-2%

SOL/HKD-2% XRP/HKD-2.7%

XRP/HKD-2.7%編者按:本文來自Deribit德瑞的交易課,星球日報經授權發布。本播報由Deribit和Greeks.live聯合推出。

BTC歷史波動率7d25.94%14d31.90%30d50.97%60d60.80%1Y86.21%ETH歷史波動率7d35.90%14d46.41%30d57.04%60d68.25%1Y103.45%比特幣、以太坊歷史波動率繼續在低位盤踞。近年來與當前低波動相似的時段不算太多,18年11月份、19年3月份、19年9月份波動都很低。

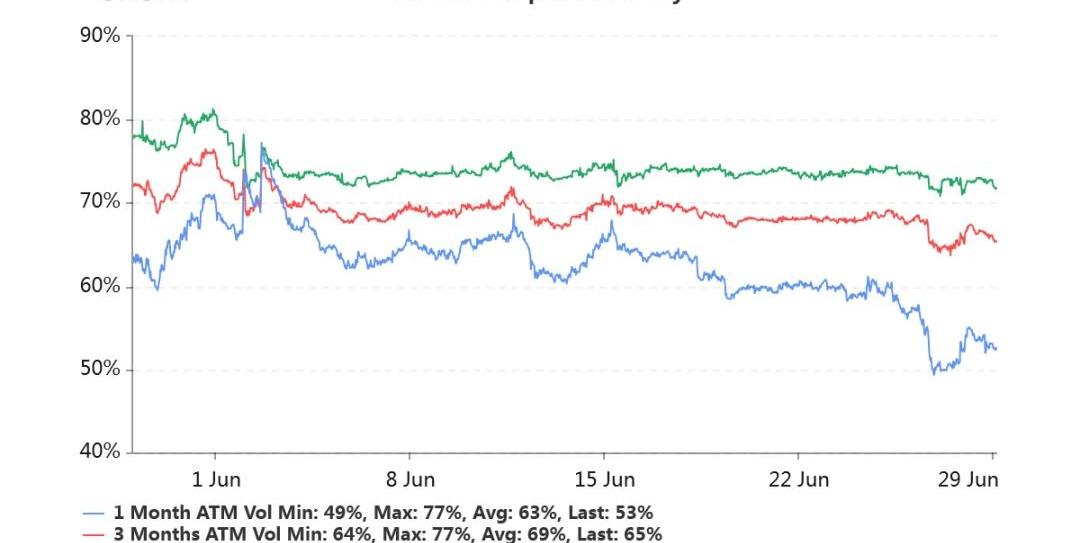

持倉量6.93億美元,較6月26日交割前的13億美元下降46.7%。交易量平靜,市場的淡泊使得倉位延展的速度并不快。各標準化期限隱含波動率:今日:1m53%,3m65%,6m72%6/28:1m54%,3m66%,6m73%隱波繼續走低。

Coinbase將Hedera的上線時間推遲至10月中旬:9月21日消息,據官方推特,Coinbase宣布預計在10月中旬重新開放Hedera網絡上的HBAR充值并開放Hedera(HBAR)交易。

Coinbase稱,平臺于9月13日通過賬戶別名功能為HBAR開通存款,但為了支持更廣泛的HBAR生態系統使用的各種地址格式,平臺現在正在努力支持帳戶ID和備忘錄標簽。[2022/9/21 7:10:54]

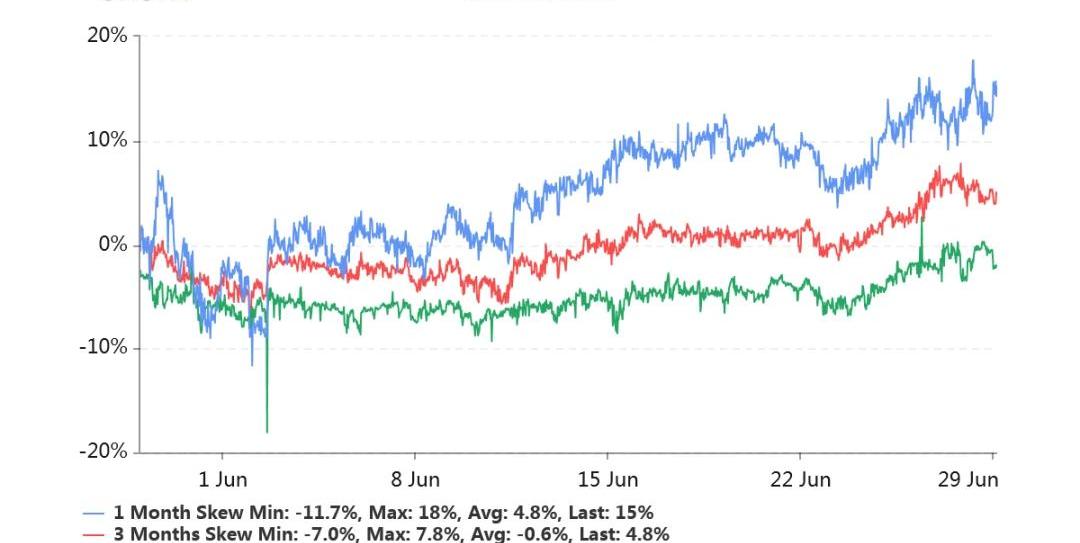

偏度:今日:1m-15%,3m-4.8%,6m+2.0%6/28:1m-15%,3m-5.5%,6m+2.2%近月左偏已經很嚴重,似乎有下跌保護需求推高了Put的價格。

Hedera鏈上USDC發行量突破2000萬美元:金色財經報道,據 usdccool 數據顯示,Hedera鏈上USDC發行量突破2000萬美元,截至目前為 20,914,173 美元。USDC 于 2021 年 10 月宣布在 Hedera 上發行,同時HBAR 基金會的部分撥款將用來支持引入 USDC 后的 DeFi 生態發展。[2022/4/4 14:02:48]

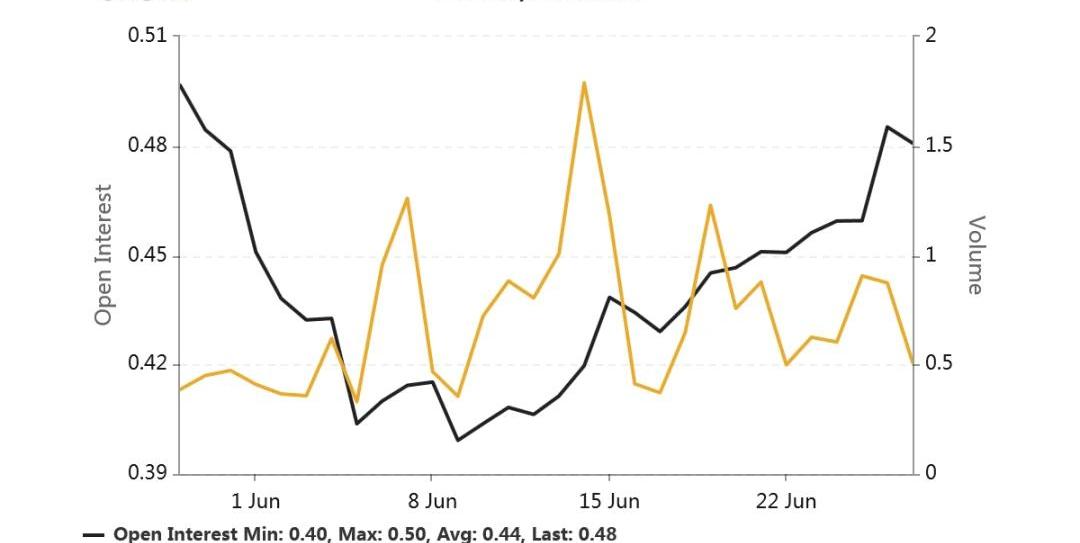

Put/CallRatio持倉量之比為0.48,維持在較低水平。

Axie Infinity推出Builders Program計劃,旨在進一步提升游戲體驗:1月21日消息,P2E游戲Axie Infinity官方宣布推出Builders Program,并提供總計5000枚AXS支持該計劃,旨在為社區開發者提供資源、推廣、支持和工具以進一步提升Axie Infinity的游戲體驗。據Axie Infinity透露,凡是入選的項目至少可以獲得價值5000美元的AXS捐贈,還能得到SkyMavis游戲設計和產品的指導,以及Ronin Network測試網、SSO和錢包集成等支持。[2022/1/22 9:05:16]

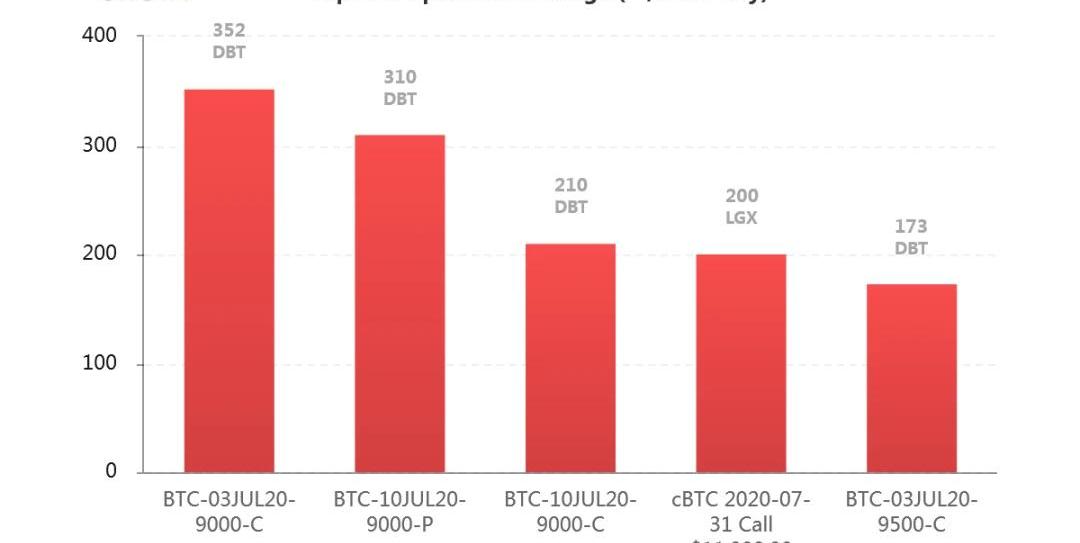

從持倉量變化最大的行權價來看,頭部新增持倉集中在當周次周級別的期權合約上,而且Call的量更多一些。

Finder聯合創始人:預計到2025年比特幣價格將達到33.8萬美元:Finder聯合創始人Fred Schebesta預測,到2025年比特幣的價值將是現在的六倍。隨著更多的人接受DeFi來進行交易,而不是使用銀行賬戶,到2021年底,比特幣價格將達到6.1萬美元,到2025年將達到33.8萬美元。

Schebesta表示,“眾所周知,我是比特幣和加密貨幣的超級粉絲。”據悉,Schebesta已經在2017年購買比特幣,當時比特幣價格只有4000美元。(The Daily Mail)[2021/8/6 1:38:40]

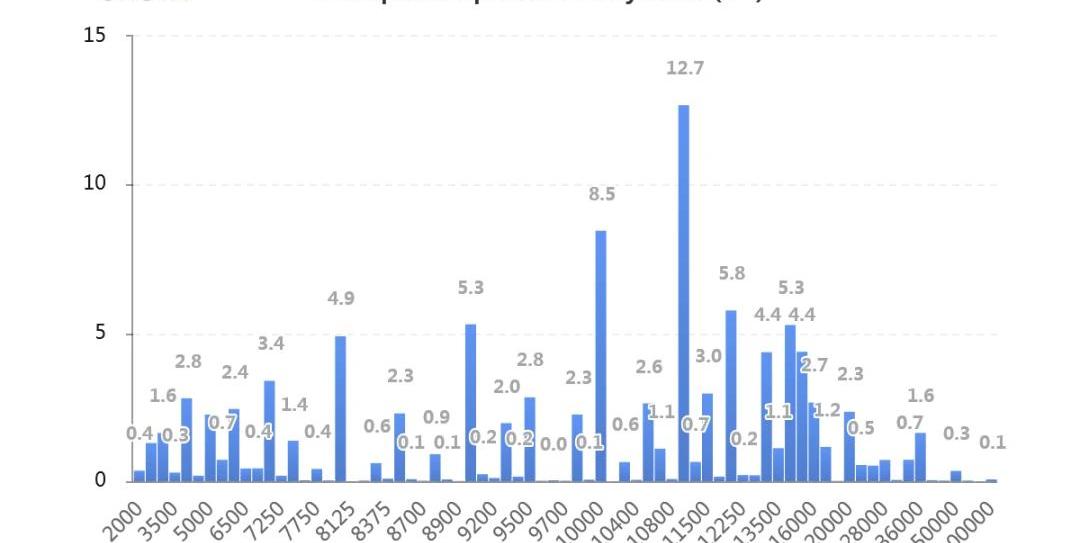

四巫日大交割之后的持倉分布如圖。Call一側持倉很顯著。

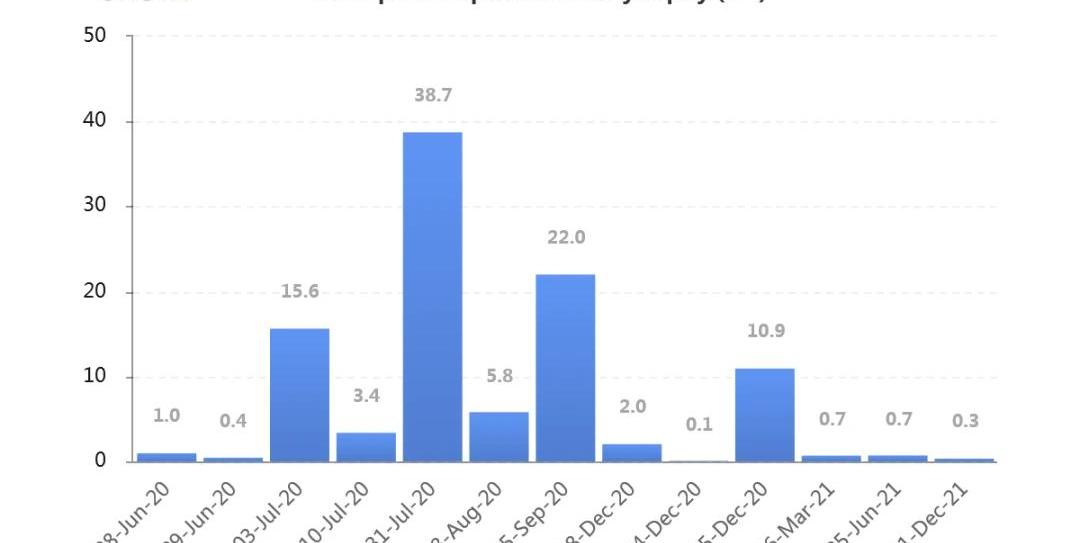

按到期日分布的持倉量如下圖。7月底為一高峰。市場熱衷于近月交易。持倉量和流動性均最佳。

持倉量1.19億美元。交易平靜,持倉量恢復速度較慢。各標準化期限IV:今日:1m51%,3m65%,6m71%6/28:1m53%,3m65%,6m72%ETH隱含波動率已較BTCIV無溢價了。偏度:今日:1m-5.8%,3m+3.9%,6m+7.6%6/28:1m-6.2%,3m+1.9%,6m+5.4%偏度維持穩定。從ETH近月左偏持續低于BTC的情況來看,BTC期權市場存在更活躍更大量的交易群體,并且把他們的觀點更加突出地反映到了價格之中。從持倉變化分析,當周、及7月底持倉快速增加。JeffLiangCEOofGreeks.Live2020年6月29日11:30

隱含波動率(ImpliedVolatility,IV)是將市場上的期權交易價格代入BSM期權定價模型,反推出來的波動率數值。即期權報價中,隱含的波動率數值是多少。這個名稱很形象。BSM是該模型三位作者姓氏的縮寫,即Black-Scholes-Merton。歷史波動率(HistoricalVolatility,HV)或實現波動率(RealisedVolatility,RV)兩個措辭含義相同。是對標的價格過往波動的測度。具體來說,是取標的的日收益率,在指定日期樣本區間內,計算這一系列日收益率的標準差。再乘以一年中包含的交易時長的平方根,進行年化。得到的數值即為歷史波動率。偏度(Skewness)衡量虛值Call與虛值Put貴賤的指標。拿Delta絕對值同樣為0.25的Call的IV減去Put的IV,如果獲得正值,則虛值Call更貴,稱為右偏。如果獲得負值,則虛值Put更貴,稱為左偏。在Skew.com網站中,應用的是相反的差值,為0.25Delta的PutIV減去CallIV。因此正負號需要調整。不過將其坐標軸進行逆時針旋轉90%后,左右偏的區分還是很形象清晰的。平值(AttheMoney,ATM)行權價在當前標的價格附近的期權被稱為平值期權。平值期權的Delta的絕對值接近0.50,Gamma、Theta、Vega的絕對值均在此區域附近最大化。虛值(OutoftheMoney,OTM)Call:行權價在現貨價格以上,如現貨7000,行權價10000。Put:行權價在現貨價格以下,如現貨7000,行權價6000。到期時虛值期權價格歸零。虛值期權的Delta絕對值介于0至0.50之間,Gamma、Theta、Vega的絕對值都比較小。實值(IntheMoney,ITM)Call:行權價在現貨價格之下,如現貨7000,行權價6000。Put:行權價在現貨價格之上,現貨7000,行權價8000。到期時實值期權的價格為現貨價格和行權價之差,即期權的內在價值。實值期權的Delta絕對值介于0.50至1.00之間,Gamma、Theta、Vega的絕對值都比較小。期限結構(TermStructure)同一行權價的隱含波動率隨著期權剩余期限的不同而反映出不同的報價。一般來說,期限越短的期權,隱含波動率變化幅度越大。期限越長的期權,隱含波動率變化幅度就越小。當市場劇烈波動時,短期隱含波動率就會上漲得更快,期限結構向下傾斜。當市場長期平靜時,短期隱含波動率就會下跌得更快,期限結構向上傾斜。

編者按:本文來自Cointelegraph中文,作者:BENJAMINPIRUS,Odaily星球日報經授權轉載.

1900/1/1 0:00:00數據來源:荷蘭經濟計劃司世界貿易監控指數-出口數據呈現:同伴客數據 美國3月未季調CPI年率上破8%,錄得8.5%,創1981年12月以來新高:行情顯示,美股股指期貨拉升,納指期貨漲0.86%.

1900/1/1 0:00:00吳說區塊鏈獲悉,近期一名南寧OTC商疑似協助電信詐騙犯罪分子洗錢,遭到調查抓獲,側面說明USDT、加密貨幣與電信詐騙在中國的結合愈加緊密,可能對普通用戶帶來更多的凍卡風險.

1900/1/1 0:00:00編者按:本文來自金色財經,作者:Jason,Odaily星球日報經授權轉載。以太坊開發人員再一次推遲硬分叉升級,這次是“柏林”.

1900/1/1 0:00:00比特幣周內凈流出3.2億美元;美元兌比特幣交易回漲11%;幣印礦池幸運值爆棚,算力占比升至第一;全網算力大漲9%,難度將無大幅調整;數據:灰度在過去8天增持19879枚比特幣.

1900/1/1 0:00:00作者:MYKEY研究員蔣海波為幫助加密市場參與者對穩定幣發展狀態保持更新,我們推出MYKEY穩定幣報告,分享我們對穩定幣發展狀態的解讀、對其發展趨勢的分析.

1900/1/1 0:00:00