BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.18%

ETH/HKD+0.18% LTC/HKD+0.02%

LTC/HKD+0.02% ADA/HKD+0.66%

ADA/HKD+0.66% SOL/HKD+0.11%

SOL/HKD+0.11% XRP/HKD+0.15%

XRP/HKD+0.15%編者按:本文來自加密谷Live,作者:LucasCampbell,翻譯:Liam,Odaily星球日報經授權轉載。隨著加密資本資產的誕生,一系列有說服力的代幣估值模型出現了。由于協議能夠實時跟蹤收益,并且有著實際的價值流過它們,因此我們可以采取傳統的估值方法,如市盈率、DCF和其他模型來衡量這些代幣,試圖找到相對公平的估值。自從我們上一次在5月份報道加密資本資產以來,DeFi已經見證了一波新代幣在該領域的爆發,最值得注意的是Compound的原生治理代幣--COMP,它現在已經是市值最高的DeFi資產。通過SAFG框架,協議可以在幾乎任何管轄區合規地將代幣分配給為協議提供增值服務的用戶。這些可以是很簡單的操作:如只是使用應用程序,提供流動性,或參與治理等。SAFG代幣模型的注意事項是,代幣在一開始就不代表經濟權利。相反,協議必須先將自己的權利去中心化,治理最終決定通過流經協議的價值去賦予資產經濟權利。這個趨勢并不會很快消失。事實上,它可能才剛剛開始。DeFi協議

以下是本文所包含的DeFi協議及其各自盈利機制的一份快速介紹。0x-流動性協議-市場費用分配給ZRX代幣持有人/流動性提供者。Aave-借貸協議-部分應計利息通過銷毀分配給LEND代幣持有人。Augur-衍生品協議-來自預測市場的費用被分配給REP代幣持有人參與。Bancor-流動性協議-部分交易費用分配給BNT的流動性提供者。Compound--借貸協議--應計利息分配給資金池提供者。Kyber-流動性協議-部分交易費用通過代幣銷毀或作為參與治理的分紅分配給KNC代幣持有人。Maker-借貸協議-以代幣銷毀的形式將未到期的Dai所產生的利息分配給MKR持有人。Synthetix-衍生品協議-交易費用分配給SNX的質押人,用于鑄造Synths。Ren-去中心化交易所-跨鏈交換的費用分配給Ren的Darknodes。Loopring-流動性協議-部分交易費用會分配給LRC代幣持有人。Gnosis-去中心化交易所-目前還沒有價值累積,但未來可能會從交易費中產生。Balancer-流動性協議-交易費用分配給Balancer流動性提供者。季度收益

Tether目前持有的美國國債數量超過了澳大利亞、阿聯酋和西班牙:金色財經報道,加密貨幣分析師Miles Deutscher發推稱,Tether目前持有的美國國債數量超過了澳大利亞、阿聯酋和西班牙。他們本季度的營業利潤也超過10億美元。全球最大的資產管理公司貝萊德(BlackRock)本季度的營業利潤也在16億美元左右。[2023/8/3 16:15:42]

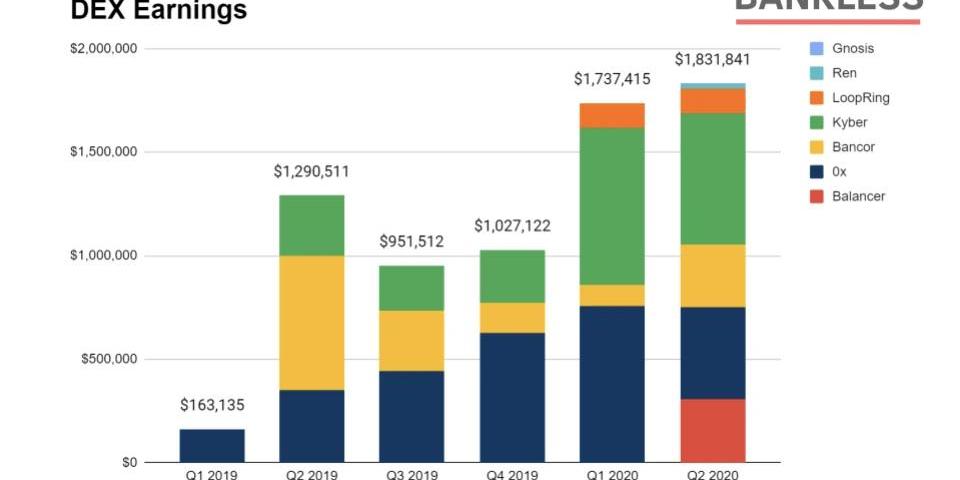

(上圖)DeFi季度收益是根據第二季度的平均年化收益(根據TokenTerminal的報告)除以4計算出來的。在第二季度,DeFi協議的收入出現了下滑,收益比上一季度下降了42%。這主要是由于MakerDAO轉向0%的SF和DSR環境,因為在3月底的黑色星期四波動中,該協議在爭取將DAI的掛鉤價格恢復到其應有的位置上。因此,在4月至6月期間,Maker的收益下降到約15.2萬美元,而第一季度在相同的時間段內則為120萬美元。導致DeFi收益減少的另一個主要原因是Synthetix,正如我們在之前的文章中提到的那樣,Synthetix正面臨非正常預先交易(front-running)攻擊的問題,因此衍生品協議有著不成比例地收益報告。修復問題之后,Synthetix的季度收益大約為26.7萬美元,或者按年度計算約為100萬美元。第二季度收入最高的是Kyber、Compound和dYdX。Kyber的流動性協議在本季度收獲了63.4萬美元,Compound和dYdX略低,分別為62.47萬美元和62.43萬美元。第二季度另一個值得注意的獲利協議是0x,它為ZRX持有人帶來了44.5萬美元的季度收入。雖然現存的DeFi仍處于收益排行榜的頂端,但第二季度可以看到新進入者的快速發展以及一些主要協議的升級。雖然DeFi最受歡迎的流動性協議Uniswap在5月份推出了V2版本,但我們也看到了該領域的新成員,包括Balancer、Ren、Gnosis和Loopring等,所有這些協議都上線了重大升級或有新產品發布,為協議帶來了新的吸引力。因此,我們開始看到DeFi協議的生態系統越來越多樣化,因為他們都準備爭奪一部分的市場份額。價格表現和市盈率

印度財政部長:加密貨幣監管已成為G20財政部長和央行行長的主要優先事項:金色財經報道,印度聯邦財政部長 Nirmala Sitharaman評論說,加密貨幣監管已成為 G20 國家的幾位財政部長和央行行長的主要優先事項。她評論說,在今年的峰會期間,加密監管很可能成為許多人會討論的熱門話題。

Sitharaman 還評論說,加密監管可能需要集體努力。有許多國家(例如美國和英國)正在努力實施他們自己的加密貨幣監管計劃,雖然這一切都很好,并且在她看來可能是向前邁出的積極一步,但她認為加密貨幣監管要真正有效和安全,每個發達國家都需要介入并參與全球監管倡議。[2023/3/7 12:46:20]

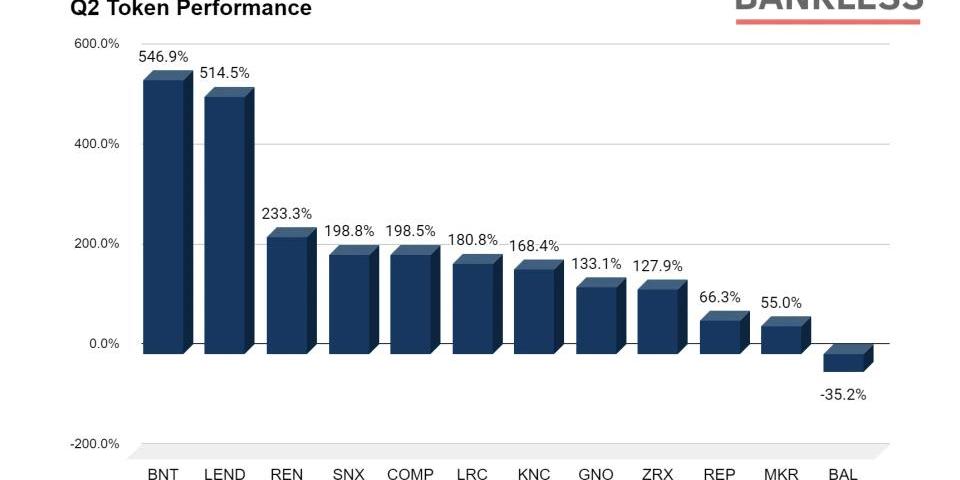

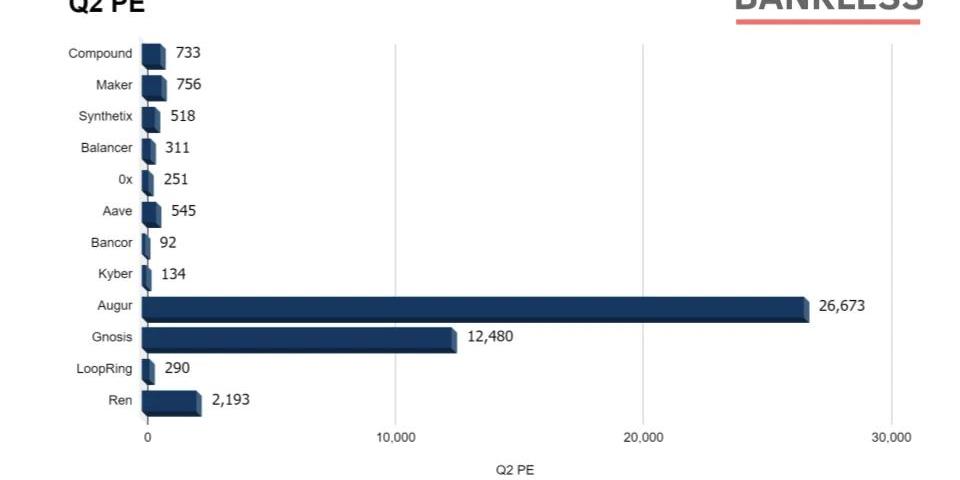

盡管收益下滑,但DeFi代幣在第二季度表現依然非常好。強勁表現背后的驅動力是流動性挖礦的推出,這現在是以太坊和DeFi的新主題。平均來看,DeFi資產在第二季度增長了199%,大幅超過了分別增長70%和43%的ETH和BTC。本季度表現最好的DeFi資產是Bancor的BNT,在宣布流動性協議V2升級后,該代幣暴漲了546%。第二季度另一個表現突出的是Aave的LEND,今年以來它相比其他所有DeFi代幣有著最強勁的表現。僅在第二季度,LEND就上漲了514%,而貨幣市場協議同時將其價值從3000萬美元鎖定到6月底超過1.2億美元。盈利減少與資產價格暴漲的結合,整體導致DeFi代幣的市盈率全面上升。據報道,Kyber在5月份的市盈率是~80,Bancor的市盈率是~56,Aave的市盈率是~74。而現在,這些代幣的市盈率分別增加到134、92和545。雖然Augur繼續保持著26673的巨高市盈率,但它的合作伙伴0x已經將市盈率降到了一個更可持續的251,因為近幾個月來,流動性協議穩步增加了收益。另一方面,Bancor繼續保持著最低的市盈率,這是唯一在第二季度比例是兩位數的DeFi協議。

Gemini投資者就理財產品暫停贖回對創始人發起集體訴訟:12月28日消息,Gemini聯合創始人Tyler Winklevoss和Cameron Winklevoss遭到投資者集體訴訟,投資者昨日在曼哈頓聯邦法院指控Gemini向他們出售了未注冊為證券的利息賬戶。訴狀稱,Gemini“拒絕接受任何進一步的投資者贖回,毀滅了仍持有該理財產品的所有投資者”,如果該產品已經注冊,投資者會及時收到披露信息,幫助他們更好地評估風險。

此前11月16日消息,Gemini表示其旗下理財產品Earn受到Genesis暫停贖回影響。12月21日消息,Cameron Winklevoss表示債權人委員會已提出解決Genesis和DCG流動性問題的計劃。(Coingape)[2022/12/28 22:12:36]

(上圖)二季度的市盈率,按2020年7月7日二季度年化收益除以市值計算。分部分概述:

DEXs

DEX板塊是第二季度最大的贏家,盈利再創新高,較上季度增長5%,較去年第二季度增長了41.9%。增長的主要貢獻來自于Kyber、0x、Bancor,以及新增的Balancer。Kyber在收益方面,Kyber一直是DEX領域的主導者。最近推出的Katalyst升級版為KNC持有人提供了一種新機制:通過參與治理來賺取這些收益的一部分。升級最棒的部分是,參與者賺取的獎勵是ETH。按照目前的季度收益和65%的分配比例,Kyber有望在下一季度向治理參與者分配約412,000美元的ETH。相反地,我們應該可以看到新協議家(protocolpoliticians)的崛起,他們都希望賺取他們自己份額的收益。Balancer雖然Balancer最初是在3月份推出的,但在5月下旬引入的流動性挖礦成為了該協議增長的助推劑。自那時以來,這個流動性和資產管理協議已經飆升到新的高點,并在DeFiPulse上排到了第5位,鎖定了1.54億美元的高額價值。雖然Balancer目前在價值鎖定方面使Uniswap相形見絀,但Uniswap在交易量方面明顯占主導地位,因為它在過去一周的交易量超過1.43億美元,而Balancer僅為3400萬美元。DEX交易量

Perpetual Protocol 建議引入投票托管模型并更新增長計劃:8月3日消息,去中心化衍生品協議 Perpetual Protocol 建議引入投票托管模型并更新增長計劃,以與 vePERP 模型協同。其中將從改變推薦獎勵分配方法開始,計劃 8 月 8 日起在 VEPERP 中分發每周獎勵,而不是在 PERP 中支付。

此前報道,4 月份 Perpetual Protocol 通過 vePERP 代幣模型的社區提案投票。[2022/8/3 2:57:08]

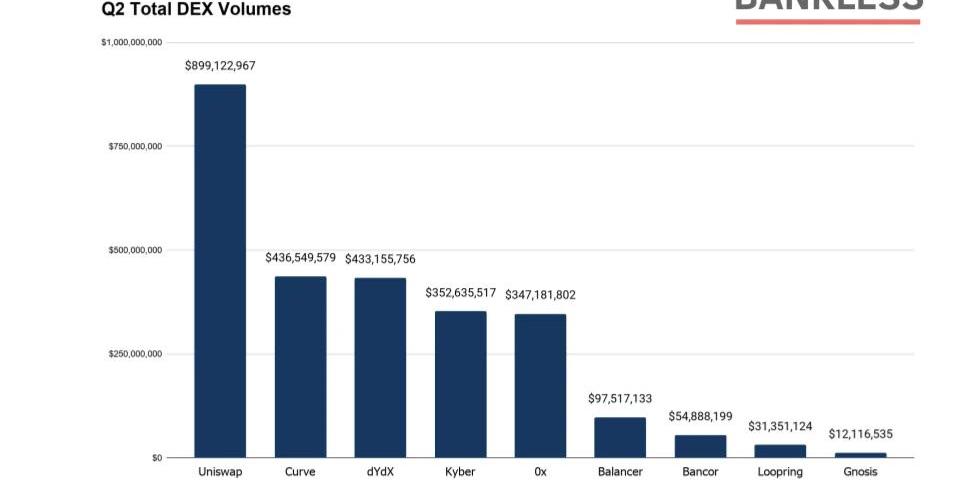

DEX部門在第二季度見證了新的交易量記錄。Uniswap主導了市場,這個非代幣化的流動性協議在第二季度的交易量僅略低于10億美元。Curve和dYdX這兩家公司的交易量也很可觀,Curve的AMM在4月至6月期間的交易量達到了4.36億美元,位居第二,而dYdX的保證金交易平臺則以4.33億美元緊隨其后。值得注意的是,按交易量排名前三的DEX都是非代幣化的,這表明雖然代幣化的激勵機制是增長的催化劑,但它們并不是最終的或是萬能的。相反,這一切都與產品的市場契合度和直觀且能輕松掌握的用戶界面有關。考慮到這一點并按季度交易量計算,代幣化的DEX排名靠前的是Kyber和0x,它們在第二季度的交易量分別累計達到3.52億美元和3.47億美元。

隨著DEXs繼續收獲越來越多的交易量,和能可靠地不停產生有形收益的能力,代幣化的DEXs在DeFi領域提供了更具吸引力的投資。值得關注的新DEX代幣

Curve(CRV)-Curve是DEX領域的新星之一,因為AMM正在聚集大量的交易量,并在第二季度以4.36億美元的交易量位居該領域的第二位。隨著CRV治理代幣的推出,,并且會分配給自推出以來為該協議提供流動性的任何人,這是一件很值得關注的事情。借貸

Arrington Capital為Moonbeam生態系統推出1億美元的成長基金:金色財經報道,管理超過16億美元的加密投資公司Arrington Capital與Moonbeam基金會合作,為Polkadot的 EVM 兼容 Moonbeam 平行鏈設立了一個新的 1 億美元生態系統基金。Arrington Moonbeam 增長基金將為 Moonbeam 網絡上的新公司和協議提供資金,針對廣泛的垂直領域,包括DeFi市場、NFT和游戲。該基金已經為兩個未披露的項目部署了資金。

Moonbeam 于 1 月啟動,目前有 100 個項目正在運行或準備啟動。據該網絡稱,在前五個月,Moonbeam 用戶完成了超過 650 萬筆交易,開發人員部署了超過 5,000 個智能合約。

上個月,該公司從其網站上清理了一個新的 1 億美元基金,該基金與 Terra 收益生成協議 Anchor 相關,該協議因受危機影響的美元穩定幣而遭受重大損失。Arrington表示,移除是由于需求減少。(Coindesk)[2022/6/9 4:12:12]

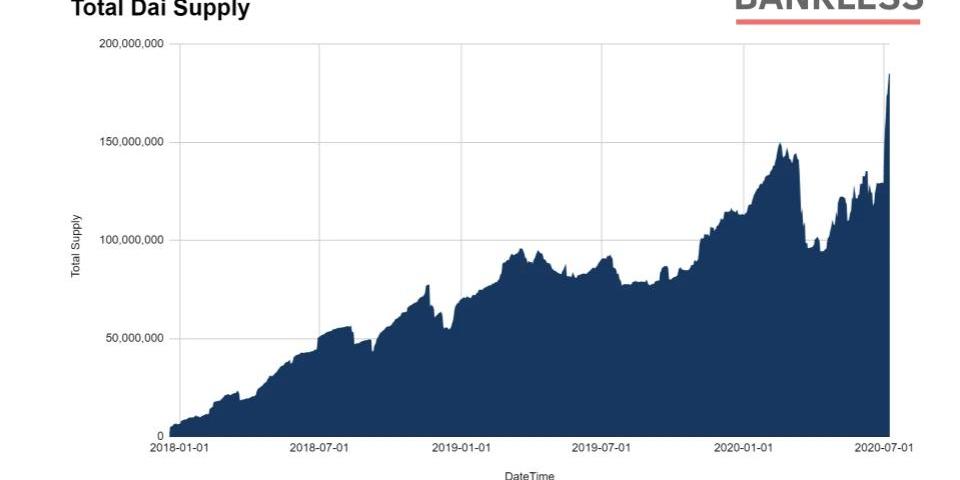

盡管借貸行業是2019年的主力軍,但整個行業卻出現了明顯的下滑,這幾乎完全是由于Maker的損失造成的。在2019年第二季度,Maker有效地占據了借貸行業99%以上的收益。一年后,Maker0%的SF環境為新玩家帶去了機會。Compound現在主導了該領域,因為協議選擇將主要代幣化資產的儲備系數提高到了50%,USDT提高到了20%。因此Compound在第二季度首次在借貸領域占據了領先地位,有著62.4萬美元的季度收益,而Maker為15.2萬美元,Aave為11.4萬美元。MakerMaker0%穩定費的一點好處是,Dai的流通供應量正在創下新高。僅在第二季度,Dai的供應量就增加了90%,達到184.9M的流通量。近期供應量的激增,是由于Compound最近改變了COMP的發行方式,導致以對Dai有利的"輪流坐莊”。因此,用戶蜂擁而至地鑄造新的Dai,以便將其存入Compound,并使他們的COMP收益最大化。

隨著Dai的供應量達到新高,Maker協議有著巨大的盈利潛力。但隨著Dai的掛鉤(peg)處在1美元以上,很難想象調整會很快到來,因為Maker治理層仍在探索新的機制去幫助穩定DeFi上最受歡迎的穩定幣的掛鉤。值得關注的借貸代幣

BZRX-在2020年2月的閃電貸事件之后,bZx隨著BZRX代幣的推出而重回正軌。該代幣模型的特點是治理權和流動性挖礦激勵,因此在8月推出其原生代幣和重啟后,這個借貸協議的表現將會很值得關注。Aave的升級:這個不斷增長的借貸協議也一直在預告代幣和治理的升級。鑒于Aave在2020年的增長以及其最近宣布的信用授權,預計未來幾周Aave陣營將會有大動作。衍生品

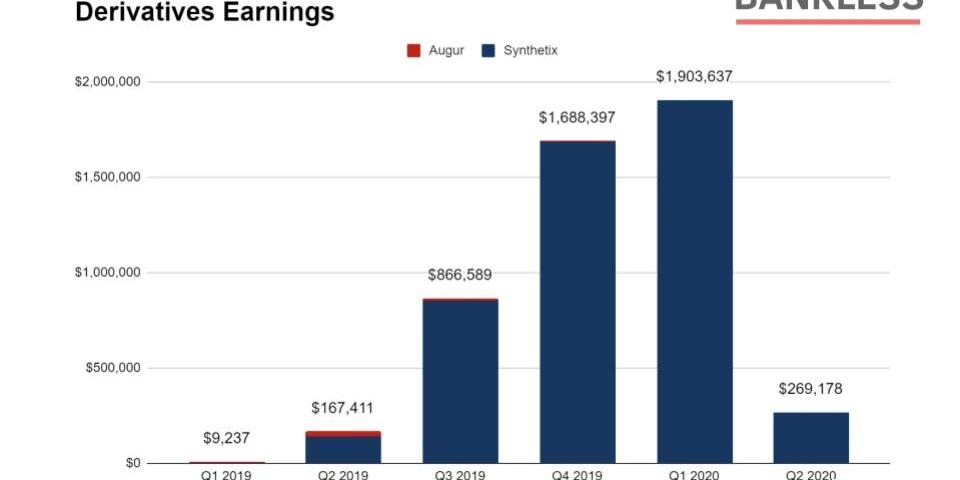

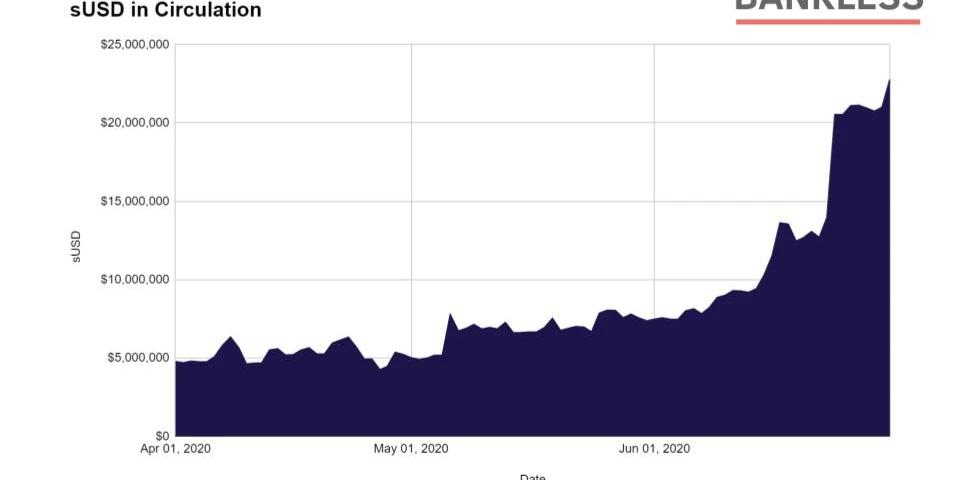

到目前為止,Synthetix仍然是衍生品領域唯一的主要玩家。但Synthetix似乎正在成為一個去衍生品的協議,最近的修復使協議收入大幅下降。幸運的是,Synthetix一直在以最快的速度迭代和發布新產品。DeFi衍生品協議最近推出了二元期權,允許用戶在預定時間段內對協議上任何支持的資產的未來價格進行投注。該團隊還將在今年晚些時候推出期貨合約。鑒于二元期權的直接成功以及以太坊期貨合約上幾乎無限的市場潛力,我們可以預期,Synthetix陣營將會有大量的吸引力。同樣重要的是,Synthetix的原生加密美元sUSD在第二季度的流通供應量增加了379%,總金額達到2270萬美元,因此sUSD的流通量正在不停刷新歷史最高記錄。雖然sUSD在市值上與其他穩定幣競爭之前還有一些路要走,但第二季度的增長是一個積極的信號,表明了未來的一個發展趨勢。

Augur同樣缺乏實質的使用,這使這個預測市場協議的收益幾乎停滯不前,帶來的季度收益只有兩千一百美元。但即將推出的AugurV2應該能給以太坊的OG游戲平臺貨幣協議之一帶去復蘇。有趣的是,在Augur忙于打造V2的同時,我們也看到了預測市場中值得注意的新參與者,包括Gnosis的Omen和Polymarket--這兩個預測市場平臺為AugurV2帶來了競爭。Augur的一個有趣的地方是該協議可以實現流動性挖礦,為市場參與者積極使用和引導新協議創造了強大的動力。但現在沒有這方面更多的細節,我們將繼續關注這一點最終是否能發揮作用。值得關注的衍生代幣

UMA-UMA協議有充分的理由成為衍生品領域的競爭者,因為它提供了一個吸引人的模塊化設計。簡而言之,任何人將能夠使用UMA創建任何以ETH或DAI為抵押的合成資產。該協議還強烈暗示了有一種流動性挖礦的機制,這將為用戶在協議上鑄造合成資產提供誘人的激勵。結語

雖然本季度盈利出現下滑,但DeFi代幣卻在流動性挖礦的基礎上,不斷增至新高。即使市盈率達到上百,但相對來說,這其實也不算太高。對比傳統資本市場,特斯拉甚至連正收益都沒有,而Netflix等其他大型科技公司的市盈率也在小幾百的位置。這是因為市盈率是關于未來增長潛力的。特斯拉擁有一流的電動汽車。它是一家為未來打造清潔能源的公司。而清潔能源就是未來。因此,投資者對這種潛力的估價高達2860億美元,而不會因為該公司從未賺過錢而有所動搖。DeFi正走在一條類似的道路上。未來的方向不是更多的銀行,而是更少的銀行。現在這些都是早期階段的數字技術,用于建立一個完全開放的金融系統,世界上任何人都可以訪問,未來的增長潛力是很大的。以太坊的貨幣協議已經準備好顛覆數萬億美元的金融市場。盡管潛力巨大,但我們至今只看到了1個DeFi獨角獸。因此,由于許多著名的DeFi協議估值不到5億美元且市盈率大多在數在小幾百,所以我們對這未來即將到來的巨大發展,僅僅只接觸了表面。

Tags:DEFIEFIDEFANCChargeDeFi ChargeGEFIBasketDAO DeFi IndexSoy Finance

AndrewYang,中文名楊安澤,美籍華裔企業家,2020年美國總統大選民主黨原候選人。他是美國史上第二位宣布參選總統的華人,競選口號“人性至上”(Humanity\nFirst).

1900/1/1 0:00:00編者按:本文來自DeepChain深鏈,作者:不二做,Odaily星球日報經授權轉載。和平平無奇的主流幣相比,今年的山寨幣迎來了自己的春天.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:MathewDiSalvo,編譯:CaptainHiro,星球日報經授權發布.

1900/1/1 0:00:00根據一些加密預測市場和期貨的數據,特朗普仍將在123天內贏得選舉,但他的機會已經大大減少了。然而,無論誰獲勝,大量資金流入這些預測平臺表明,人們喜歡在選舉結果上下注.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:MICHAELKAPILKOV,Odaily星球日報經授權轉載.

1900/1/1 0:00:00/DeFi概覽/ 1.DeFiTotalValueLocked“2020年上半年DeFi生態中TVL增加10億美元,半年增長147%.

1900/1/1 0:00:00