BTC/HKD-0.72%

BTC/HKD-0.72% ETH/HKD-2.68%

ETH/HKD-2.68% LTC/HKD-2.24%

LTC/HKD-2.24% ADA/HKD-1.58%

ADA/HKD-1.58% SOL/HKD-2.84%

SOL/HKD-2.84% XRP/HKD-3.37%

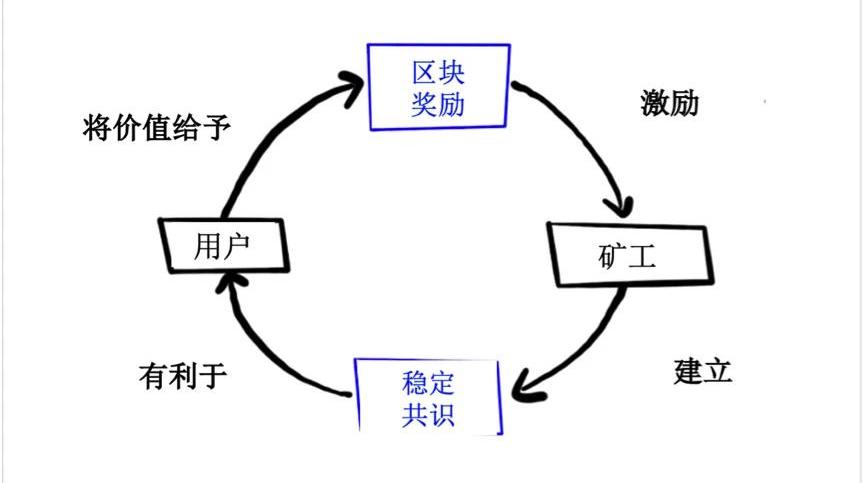

XRP/HKD-3.37%盡管流動性挖礦的概念已經存在一段時間,但一直不溫不火。然而,自Compound協議推出一個新的機制來向其用戶分發其新的治理代幣COMP后,這一概念便人氣暴漲。顧名思義,這些用戶因向系統提供流動性而得到獎勵。社區給流動性挖礦取了一些花哨的新名字,如“yieldfarming”和“croprotation”。但在這層神秘的面紗下,流動性挖礦的工作原理與既定的工作量證明挖礦機制相似。比特幣或以太坊等網絡中的工作量證明挖礦主要有兩大功能:最初將代幣分發到市場上進行流通;向礦工支付報酬,肯定其對區塊進行認證的寶貴服務。正是因為這種認證,分布式共識才得以實現,用戶從礦工處購買的比特幣才變得有價值。

某地址從Curve上USDD/3CRV池移除約280萬美元的流動性:11月14日消息,派盾(PeckShield)監測顯示,0xdb29開頭的地址已從Curve上USDD/3CRV池移除約280萬美元的流動性,目前該流動性池中USDD占比約81%。[2022/11/14 13:02:10]

從高層次來看,流動性挖礦的工作原理與之相同:每個以太坊區塊向市場分發固定量的0.44COMP,這種獎勵對市場參與者有價值。他們為了獲得這種獎勵而向Compound提供有價值的服務,即:提供流動性。工作量證明挖礦和流動性挖礦的區別在于:兩個目標的優先級不同;兩種挖礦機制的實施方式不同。不同的優先級

StaFi推出以太坊2.0 Staking流動性解決方案rETH:11月13日消息,提供抵押資產流動性的去中心化協議StaFi Protocol 推出以太坊2.0 Staking(質押)流動困境的解決方案rETH。用戶可以通過StaFi部署在ETH上的Staking Contract (質押合約)參與ETH 2.0Staking,質押的金額將不受32ETH的約束,用戶質押的數量最小可以是0.01ETH,最大則沒有上限。[2020/11/13 14:12:13]

在工作量證明挖礦中,可以說支付礦工報酬來激勵他們對區塊進行認證比公平地分發代幣更為重要。倘若沒有區塊認證,就不會有分布式共識,亦不會有正常運作的區塊鏈。代幣的分發是一種副作用:你可以憑經驗大規模地預挖礦,同時仍然產生一個正常運作的區塊鏈。Compound協議中的優先級正好與之相反。從技術上講,該協議根本無須向流動性提供者支付報酬,便可正常運作。這應該可以緩解一部分人認為流動性挖礦是“龐氏融資”的擔憂。COMP代幣具有正價值,因為它們未來可從協議中賺取費用。將COMP代幣分發給用戶這一行為可與以前在DeFi空間的現狀相比:早期投資者可以100%地參與預挖礦,之后在市場上出售獲得的這些代幣。基于以下三點原因,Compound決定將COMP代幣分發給廣大的持有者:分發代幣這一行為本身就能吸引新用戶;COMP代幣可以對Compound協議中的各種變更進行表決,而且由于代幣持有者數量龐大,因此與拜占庭容錯或短期導向的變更相比,社區更可能通過非常集中的變更;由于代幣為用戶通過相互工作賺取,而非用于償付早期投資者,因此更容易說服監管機構相信代幣不是證券。不同的實施方式

韋氏評級:USDT比XRP更具流動性:加密貨幣評級機構Weiss Ratings(韋氏評級)在Twitter發文表示,歐洲數字轉賬服務商Azimo將使用Ripple的ODL服務來加快菲律賓的匯款業務。為什么不使用穩定幣呢?USDT比XRP更具流動性。這在2015年是一個新鮮事物,現在,有比XRP更好的轉移法幣的選擇。[2020/2/28]

順便提一句,比特幣和Compound對其各自想要獎勵的行為都有一定程度的控制。它們可以利用這種控制權來為礦工創造特定的激勵措施。在比特幣中,激勵措施的目的是讓礦工將盡可能多的交易打包進區塊,并始終在區塊鏈頂端挖礦。比特幣需要礦工遵守這一特定的策略來確保安全,因此,正確地制定激勵措施至關重要。中本聰共識有一個明確的定義,它必須始終是比特幣網絡中最有利可圖的策略。為了突出其中利害,Eyal等學者3于2013年發現,另一種叫做自私挖礦的策略可能更有利可圖,使中本聰共識位居第二,這一發現引起了軒然大波。如果該策略得以應用,可能會破壞比特幣的穩定性,并促進挖礦集中化。雖然我們尚未看到自私挖礦被應用的證據,但礦工發現不利于比特幣用戶的更好挖礦策略的風險始終存在。與Compound相比,流動性礦工的最佳激勵策略已經發生了數次重大變化。之所以如此,是因為流動性礦工有許多激勵策略可以選擇,而不論你采取協議允許的哪種行為,都將支付一定數量的COMP代幣。這樣的設計是有意為之,因為Compound的重點顯然不是激勵特定行為,而是將代幣分發給大量用戶。舉個反例,Synthetix以更具針對性的方式使用其代幣SNX。為了維持其合成穩定幣的錨定匯率,他們在Curve上支付流動性提供者,來增加Dai/USDC/USDT/sUSD池的流動性。在一段時間內最優的COMP策略要求流動性提供者為基本注意力代幣壟斷市場,從而推高利率。礦工嚴格遵循他們的激勵措施,因為他們的COMP獎勵份額取決于支付的利息。然而,這種均衡對用戶毫無益處。那些提供或借取了“實際”資產的人不僅沒有從COMP區塊獎勵中獲得任何好處——甚至BAT市場中可供提取的流動性不但沒有增加,反而有所減少。下一步何去何從?

Binance Labs主管:市場流動性提高了區塊鏈經濟的效率:今日在reddit的Ask Me Anything環節,在回答”Binance Labs的工作是否會以任何方式影響BNB投資者“的問題時, Binance Labs主管Benjamin Ramea表示,Binance Labs對BNB的價格不知情。 然而,他們的行為可能會影響BNB的總體規模,其10億美元的幣安生態系統基金主要以BNB計價。 市場流動性降低了市場摩擦并提高了區塊鏈經濟的效率,這種流動性大部分由幣安等交易所提供。 BNB是其交易所的燃料。[2018/6/7]

Compound迅速地修補了分發機制,使流動性挖礦不再是最佳策略,但問題依然存在:應該用什么來取而代之呢?Compound沒有“中本聰共識”,也沒有他們希望礦工遵循的明確策略。他們可能希望至少某些獎勵不會被異常策略所捕獲,而是被存入了USDC和USDT的簡單用戶獲取,因為這些用戶代表了現有銀行體系中最簡單也最具粘性的資金流入。如能將數十億銀行存款納入加密貨幣系統,這無疑將是巨大的成功。不論是流動性挖礦,還是工作量證明挖礦,都是利弊兼有,都需要權衡取舍。與實施某個非常特定的策略并圍繞該策略分發代幣的協議相比,側重挖礦的代幣分發的協議始終都會想獎勵更多的行為。

Tags:OMPCOMPCOMUNDCompound USD Coincomp幣最新價格MintMe.com CoinUCX Foundation

編者按:本文來自 藍狐筆記 ,Odaily星球日報經授權轉載。從6月15日Compound推出其治理代幣COMP的流動性挖礦以來,不到一個月,流動性挖礦成為加密圈最熱話題,且越來越多的項目正在推.

1900/1/1 0:00:00編者按:本文來自白話區塊鏈,作者:JackyLHH,Odaily星球日報經授權轉載。自從5月份比特幣區塊獎勵減半塵埃落定之后,我們可以看到整個加密行業的目光焦點轉移到了ETH2.0、IPFS以及.

1900/1/1 0:00:00編者按:本文來自鏈捕手,作者:王大樹,Odaily星球日報經授權轉載。曾以5美元的公募價格30分鐘籌集2.57億美元,號稱當時最搶手項目的Filecoin在熱點稀缺的2020年再度迎來高光時刻.

1900/1/1 0:00:00橫盤已經持續了一段時間,這段時間賣方有收獲了許多時間價值,當然這和買方堅持不懈的投入密不可分。最近流行這么一句話:“賣方只是暫時幫買方保管權利金,早晚會加倍還給買方!”從數據上看,一般而言交易最.

1900/1/1 0:00:002020.7.13第29期本期關鍵字:DeFi代幣市值超81億美元、Filecoin激勵計劃延期、Coinbase計劃上市、Telegram詐騙案告破、Lend流動性挖礦、Layer-2方案盤點.

1900/1/1 0:00:00編者按:本文來自以太坊愛好者,作者:EdFelten,翻譯&校對:閔敏&阿劍,Odaily星球日報經授權轉載。最近,我已經反復提到了以太坊應用上的搶跑交易問題,并提出了解決方案.

1900/1/1 0:00:00