BTC/HKD-0.97%

BTC/HKD-0.97% ETH/HKD-3.11%

ETH/HKD-3.11% LTC/HKD-2.5%

LTC/HKD-2.5% ADA/HKD-2.64%

ADA/HKD-2.64% SOL/HKD-3.18%

SOL/HKD-3.18% XRP/HKD-3.92%

XRP/HKD-3.92%1、脆弱的全球經濟通常情況下,美國國債是全球各類資產的避風港。然而,在2020年3月份,在COVID-19大爆發影響下,全球投資者大規模拋售股票、黃金、比特幣,甚至連美國國債都遭遇了“結構性去杠桿”,由此帶來的美元搶購潮,正對近百年的“金融歷史范式”產生巨大沖擊。與此同時,這種強行去杠桿進程進一步導致全球美元短缺。之所以會產生這樣的現象,根本原因在于相對于4.5萬億美元的貨幣基礎供應量——供給側,全球范圍內約有價值60萬億美元的美元計價債務——需求側。可以認為,每1美元的基礎貨幣,對應13.33美元的美元債務——我們都加了12.33倍杠桿!

在債務泡沫破裂,美元流動性緊缺的背景下,這又導致美元債務成本大幅度增加,這又加速了投資者拋售資產換取美元的進程。可以說,一部分高風險資產泡沫破裂帶來的美元短缺,又會導致低風險資產泡沫的破裂,又引發更加嚴重的美元短缺,這就是金融危機發生的根本原因。在新冠疫情影響下,與全球其他國家一樣,美國GDP將大幅萎縮,在缺乏足夠現金儲備的背景下,大量高負債公司陷入破產邊緣,進而導致失業率飆升。除此之外,WTI原油價格跌至20年來最低水平,這給大量美國高成本頁巖油企業帶來壓力,目前惠廷石油、切薩皮克能源、玫瑰山資源公司等一眾頁巖油明星企業業已破產。

觀點:機構比特幣產品將在下一次減半之前拉動需求:金色財經報道,金融服務提供商XEROF首席執行官Marc Taverner表示,我們終于進入了比特幣金融產品時代,在眾多金融公司多次嘗試監管審批之后,貝萊德等公司的美國比特幣ETF可能最終獲得批準,而德意志銀行等全球性公司正在尋求自己的加密貨幣許可證。這些機構可能希望在下一次比特幣減半之前在其資產負債表上持有比特幣,但我相信他們更大的目的是為合格投資者和他們的普通客戶開發金融產品,以獲取比特幣。比特幣減半一直代表著經濟機會,即將到來的第四次減半將會有所不同,如果屆時有任何ETF成功獲得批準,歐洲的ETP將加入比特幣金融產品的行列,其明星效應將隨著比特幣需求的增長而上升。[2023/7/27 16:02:49]

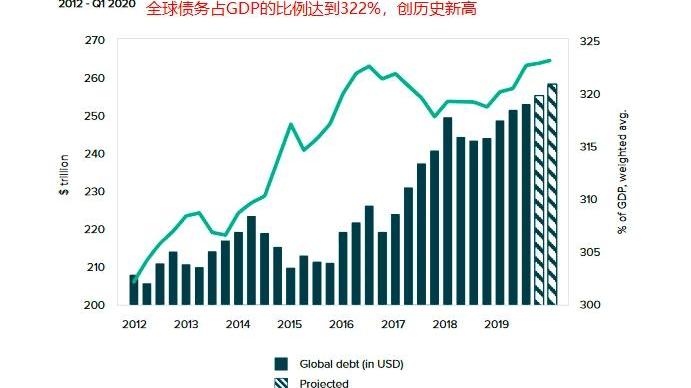

收入下降、失業率高居不下、油價長時間處于歷史低位,這些都會刺激2.55萬億美元的全球債務通縮螺旋上升。作為回應,各國央行開始積極干預,大規模“放水”進一步凸顯了一衣帶水的全球金融體系的脆弱性。2、COVID-2019摧枯拉朽,全球央行自我救贖為緩解資產價格下跌帶來的沖擊,拯救垂死掙扎中的企業,救濟失業者,各國央行正通過財政刺激措施,向金融體系注入大量貨幣。但是,在全球債務高達255萬億美元,占全球GDP的322%的背景下,光靠放水就能扭轉乾坤?需要畫上一個大大的問號!

6月21日比特幣全網算力跌破90 E,系2020年11月以來首次:據Bitinfochart數據顯示,6月21日比特幣全網算力跌破90 E,為88.9964 E,系2020年11月以來首次。比特幣全網算力曾在2020年11月3日跌至87.8228 E。之后在長達半年多時間里一直處于90 E以上,但在5月19日四川省清退挖礦之后,比特幣全網算力已連續三天下跌。[2021/6/22 23:56:30]

全球債務占GDP的比例達到322%,創歷史新高在COVID-19帶來的大規模拋售事件發生后的幾周內,美聯儲將利率降至零,宣布承諾“無底線”購買美國國債和抵押貸款證券,并啟動了購買垃圾債券的程序——都是為了拯救奄奄一息的金融市場。國會還通過了一項2萬億美元的刺激法案,拯救范圍包括大企業、小企業、公共服務、地方和州政府以及個人。作為該救助計劃的一部分,250億美元專項資金直接支付給了美國各大航空公司,只需要償還30%。縱觀歷史,這樣力度的貨幣干預速度和力度都是聞所未聞的。在QE1期間,即從2008年11月到2010年3月,美聯儲的資產負債表增加了1.5萬億美元。相比之下,到2020年4月份,美聯儲在不到2個月的時間里增加了2萬億美元,而到了7月份,不到3個月,美聯儲資產負債表又增加了2萬億,觸及7萬億美元的高度。雖然這些新增貨幣,尚未完全反映在物價上漲上,但由此導致的通脹正在加速。M2增長最能反映這一現象,M2是用來衡量M1貨幣供應量以及儲蓄存款和貨幣市場基金的指標。下圖顯示了M2的同比變化。然而,值得注意的是,盡管這一異常增長,但并不一定意味著美元貶值,特別是在當下金融市場處于通縮時。

聲音 | Blockstream首席執行官:存在“治理”的比特幣不是比特幣:據AMBCrypto消息,CoinMetrics聯合創始人Nic Carter提出一個由來已久的觀點——“比特幣的治理很糟糕,甚至是支離破碎”。Blockstream首席執行官Adam Back對此表示:“比特幣沒有治理,如果它有治理,也就不是比特幣。治理意味著由一群人自由決定的許可。比特幣有變化的過程,但這是優化為“沒有變化”,除了向后兼容、雙贏的技術改進。”[2019/5/26]

M2貨幣供應量同比變化量化寬松是單向不可能逆轉的,這是因為通過量化寬松創造的貨幣,提高了資產價格,因此任何形式貨幣供應量減少都會導致資產價格下跌——這會使以華爾街投行為代表的大財閥利益受損。盡管央行“放水”旨在啟動全球經濟,但只要極端惡性通脹尚未出現,銀行沒有受到負面沖擊,央行超發貨幣的沖動就不會受到抑制。回顧歷史,我們很容易發現,在短短幾百年的主權信用貨幣發展歷史上,發生了無數由貨幣貶值導致的惡性通貨膨脹,包括南部邦聯美元,近期發生的,例如阿根廷比索、委內瑞拉玻利瓦爾和津巴布韋元。

動態 | Casa公司將開放其照明網絡比特幣節點的部分資源:據Coindesk消息,幫助安全存儲數字貨幣的Casa公司宣布,將開放其照明網絡比特幣節點的部分資源。它還推出了一個瀏覽器擴展,允許用戶直接在任何擁有閃電網絡功能的加密貨幣網站上與他們的Casa節點(連接并幫助驗證比特幣區塊鏈的硬件設備)進行交互。[2019/2/1]

阿根廷比索大貶值也就是說,政府傾向于實施貨幣和財政刺激措施,直到這些工具失效為止,因為通過貨幣貶值刺激經濟發展是簡單快捷且方便的。這種背景下,投資者必須關注貨幣貶值的風險,有必要建立更具彈性的投資組合,以對沖風險。下一步,我們將重點介紹幾種對沖風險的投資工具,并評估這些工具在積極的貨幣和財政刺激下的表現。3、經濟不確定性加劇的大環境下,該選哪種投資標品?1)法幣現金,經濟萎靡時期,最受投資者歡迎的投資標的,然而,隨著央行愈加激進的貨幣政策,法定貨幣面臨著前所未有的、劇烈的貶值風險。目前來看,唯一例外的是美元,它是全球最強勁經濟體美國的國家主權貨幣,也是全球儲備貨幣。最重要的是,超過60萬億美元的美元債務,還本付息將推高美元需求。

新冠疫情以來,美元指數走勢報告撰寫時間為4月份,當時的美元處于強勢狀態,但近幾個月美元指數已極度走弱。2)政府債券一直以來,政府債券都是投資者的避風港,但負利率現象的激增與快速開動的印鈔機,可能會使政府債券的投資認購面臨壓力。相對全球其他經濟體而言,美國國債收益率較高,不過也正面臨不小風險,因為美聯儲資產負債表很可能會超標,由此引發的貨幣貶值很可能會進一步導致持有國債的“實際收益率”下降。實際收益率即名義收益率減去通脹率。根據以往數據,美國國債的實際收益率自2013年以來首次出現負值,也就是說,隨著時間的推移,隨著通脹不斷增加,政府債券持有人的購買力會愈加貧弱,這會進一步削弱人們購買政府債券的動力。

比特幣基金會的共同創始人Matonis:真正的泡沫是債券和股票市場:2017年的最后幾個月,比特幣飆升至20000美元以上,但此后一度貶值至 7000美元左右,導致懷疑論者認為該加密貨幣處于泡沫破裂的狀態。比特幣基金會的共同創始人Matonis拒絕承認比特幣是泡沫,真正的泡沫是債券和股票市場。Matonis還表示加密貨幣不需要監管,他認為我們應該在一個寬松不需要監管的環境下運作。[2018/4/2]

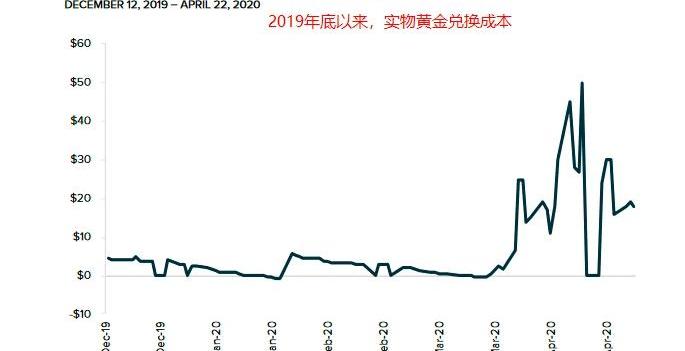

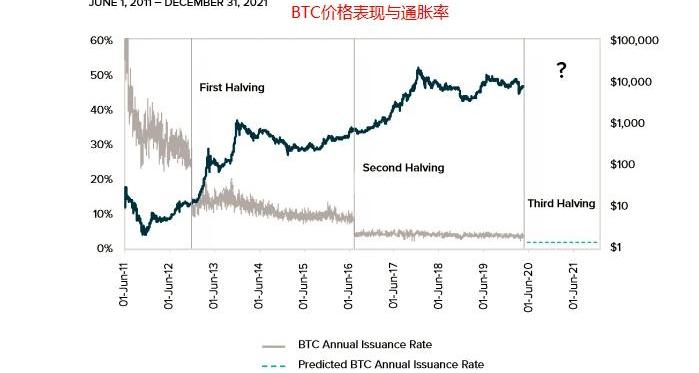

2019年底以來,實物黃金兌換成本這也在告訴全世界,使用貴金屬作為世界儲備貨幣,是對數字化趨勢的“反叛”。4)比特幣2008年金融危機與主權信用貨幣體系的崩塌共同催生了比特幣。比特幣是一種不受供應操縱的貨幣,以需求計價,總量2100萬,發行方式預先設定——這些都是可以在源代碼中查看,且可以通過比特幣區塊進行驗證的。當下,宏觀經濟各項指標實際上是在向投資者暗示一種事實,即一種稀缺的、數字化的、非主權形式的貨幣會是有吸引力的存儲價值方式——這樣屬性的貨幣能夠有效對沖無限的貨幣發行。現實情況是,各國央行正在頒布無限量的量化寬松政策,例如美聯儲無限量化寬松政策,但與此相反的是比特幣正在經歷量化緊縮,即2020年5月進行的第三次比特幣減半,此后每天新發行的比特幣數量將從1800個將降低為900個。減半過后,比特幣的需求增加與供應萎縮之間的不平衡,將會成為比特幣價格價格的催化劑。

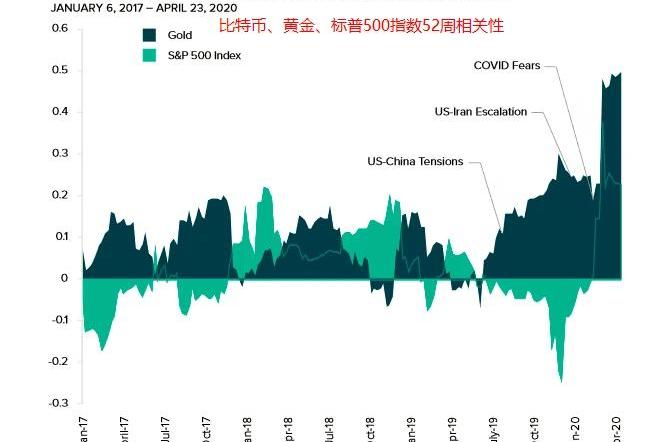

BTC價格表現與通脹率比特幣固有稀缺性,在貨幣貶值的情況下,可能會成為財富保值工具。這一點,我們在之前報告《用比特幣對沖全球流動性風險》中曾指出,比特幣在危機期間往往會充當避風港功能。2019年至2010年第1季度,因為美中貿易緊張局勢、伊朗局勢升級以及COVID-19市場擔憂,比特幣和黃金之間的關系收緊,而且相關性還有所增強。比特幣和黃金之間的關聯度處于歷史高位,這表明比特幣可能更多地充當避風港的角色。

比特幣、黃金、標普500指數52周相關性隨著這種關系的日益密切,比特幣的價格走勢,很可能會與2008年金融危機后的黃金的價格走勢相似,但漲幅必然更大。那么,黃金價格走勢到底是怎樣的呢?回顧歷史,2008年全球金融風暴席卷而來之時,資產價格普遍暴跌,但從黃金價格卻從2008年10月的682美元升值至2011年9月的1912美元,漲幅超過180%。

2008年之后的黃金價格走勢圖來源:yahoo.com同樣,在312黑天鵝事件到來之后,我們看到比特幣價格已從最低點上漲了96%;而衡量網絡安全性的哈希率也接近歷史最高水平;持有一枚以上的比特幣的錢包地址數量創歷史新高;每天約有40億美元在網絡上進行交易。盡管最近價格下跌,但比特幣的網絡基礎非常強大,這些都讓加密貨幣投資者感到前所未有的激動。持幣年齡分布是比特幣區塊鏈上一個特別有價值數據,比特幣區塊鏈允許任何人跟蹤流通中所有比特幣的當前和過去的動向。下圖顯示了比特幣信仰者和投機分子的比特幣鏈上轉移情況變化趨勢,其中比特幣信仰者被定義為1-3年內沒有移動過比特幣的實體,而投機分子被定義為在過去90天內移動過比特幣的實體。從圖表可以看出,拋售者主要是短線投機者,但是持倉者似乎沒有受到明顯影響。這是一個積極的信號,說明比特幣信仰者們并未對近期市場波動感到不安,也沒有出售他們的比特幣。

比特幣的信仰者與投資分子總而言之,目前鏈上比特幣活動情況與2016年10月的鏈上活動狀況極其相似,而在2016年10月之后的比特幣牛市中,比特幣升值超過3000%,達到歷史最高水平,這進一步表明比特幣信仰者們對比特幣網絡的重要性。總結居高不下、瀕臨崩潰的債務水平與對債務違約的擔憂,正在推動有史以來以來最為激進的貨幣政策。法幣在貶值、政府債券實際收益率為負值、交割問題凸顯了黃金的弊端。在這樣一個充滿不確定性的環境中,可選擇的,用來對沖風險的資產極為有限。

不過還好,我們還有比特幣。在2020年3月黑天鵝事件以來,比特幣經歷了巨大的考驗。尤其是在經過“強行去杠桿”后的強勁反彈,顯示了比特幣作為投資標的的頑強的生存能力,也讓人們看到,比特幣的投資潛力。與此同時,比特幣也正顯示出其與黃金類似的“避風港”特性,同時還保持著奇高無比的投資回報率。世界正在挑戰一切可能性,那么,現在我們是不是可以考慮挑戰法幣地位了?

我投資數字貨幣的風格是長線投資,但是偶爾也會關注一下一些談短線操作的文章。這些文章基本上總會在某個幣的價格走到一定高度時提示投資者止盈.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:林明FirstPool,星球日報經授權發布。8月1日,在BancorV2上線12小時候后,給大家介紹了新版本實測情況,今天來進行一下BancorV2.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:AndreCronje,譯者:Kyle,星球日報經授權發布。yearn創始人AndreCronje今日發文宣布推出去中心化的保險類服務原型yinsure.fin.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:DeFiPulse,翻譯:lily,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。這幾天justswap,在孫哥的營銷之下很熱,要對標Uniswap.

1900/1/1 0:00:00關鍵要點比特幣的閃電暴跌可能是鯨魚交易者賣空或高杠桿率放大了市場波動;猜測圍繞著兩者的共同作用而展開--鯨魚交易者的拋售加上算法交易的失控.

1900/1/1 0:00:00