BTC/HKD+0.73%

BTC/HKD+0.73% ETH/HKD+0.64%

ETH/HKD+0.64% LTC/HKD-1.18%

LTC/HKD-1.18% ADA/HKD+0.58%

ADA/HKD+0.58% SOL/HKD+1.25%

SOL/HKD+1.25% XRP/HKD+1.8%

XRP/HKD+1.8%編者按:本文來自鏈聞ChainNews,撰文:邱明、韓若冰,前者為羅漢堂資深專家、前螞蟻金服研究院副院長,后者為是羅漢堂實習生,星球日報經授權發布。在8月13日的《尋找區塊鏈力量》第二集中,哈佛大學的埃里克·馬斯金教授與羅漢堂秘書長陳龍對于區塊鏈技術在市場運行、機制設計、信息不對稱問題、信號示意等經濟學問題里的應用進行了交流。馬斯金教授先對區塊鏈技術對于機制設計以及基于區塊鏈技術的加密貨幣的影響做了一個完整的講座。本文對于這個講座的學術框架和內容做出深度的解讀。

EricMaskin,諾貝爾經濟學獎得主、哈佛大學教授馬斯金教授在現代經濟學的基礎領域做出了卓越的貢獻,其中包括公共選擇理論、博弈論、激勵理論與信息理論以及機制設計

機制設計是指給定一個組織的目標,是否可以和如何設計一套游戲規則,使得每一個參加經濟活動的人,在掌握私人信息的情況下出于自身利益行事,其最終博弈結果能夠達到該組織設定的目標。2007年度諾貝爾經濟學獎授予了三位美國經濟學家,以表彰他們在創立和發展機制設計理論方面的杰出貢獻。三位經濟學家獲得諾貝爾獎的貢獻,是發展了一個分析框架,它包括了三個基本概念。其一是激勵相容。就是在設計機制的時候,要考慮一個基本的約束條件,就是人們會利用自己的私人信息為自己的利益去做選擇。赫維茨教授最早把激勵相容作為一個約束條件引入機制設計問題。其二是顯示原理。在激勵相容的約束條件下來設計最優機制通常是一個很復雜的數學問題。邁爾森教授把這個復雜的問題簡化成一個較為簡單的數學問題。它所對應的是一組特殊的機制,即直接顯示你的私人信息的機制,它們被稱為直接機制。其三是實施理論。給定一個目標,是不是可以設計出一個激勵相容的機制來實現這一目標呢?通常在一個機制下有很多均衡點,有的均衡點能實現目標,有的則不能。馬斯金研究了所有均衡點都能實現這一目標的充分和必要條件。這被稱為實施理論。機制設計是一套分析問題的思路、框架和方法。機制是學術上的說法,對應到現實中就是制度和規則。你要達到一個社會目標值,就要設計一套制度,我們叫做機制,就是一套博弈的規則。當你設計這套規則的時候,要考慮所有人都會對你的這套規則做出反應。市場本身就是制度,這個制度能不能充分使用信息,達到社會最優?這本身也是需要設計、需要證明的。馬斯金的思路就是思考經濟制度時,要放在這個框架里面。考慮到每一個人都有自己的利益去使用信息,然后為了達到某個目標,你能不能有一套規則來實施你的目標;而且實施目標時,成本是不是最低。我們通常講的制度,把它變成數學模型之后就是一個機制、一套游戲規則,在這套游戲規則下每個人都有自己的利益,都有為自己謀利益的激勵。在這種情況之下,研究最優機制的設計,的確是一個很復雜的問題,但是可以想象它的應用是極其廣泛的。區塊鏈是當今最激動人心、最有可能帶來變革的技術之一

諾獎得主克魯格曼認為美聯儲無需使用“休克療法”為經濟降溫:2月12日消息,諾貝爾經濟學獎獲得者保羅·克魯格曼表示,雖然美聯儲該開始加息了,但通脹方面并沒有危機,說明決策者在緊縮政策的時候可以有節制一點。“顯然經濟非常火爆,美聯儲有責任給它降降溫,”克魯格曼周五接受采訪時表示。至于需要做什么,“絕對不是休克療法。”現就職于紐約城市大學的克魯格曼表示,沒有必要對當前的通脹感到恐慌,沒有跡象表明通脹已經在經濟中根深蒂固。他表示,美聯儲將需要“持續”加息,直至潛在的經濟過熱消散。(金十)[2022/2/12 9:46:32]

區塊鏈可以在保護隱私的前提下實現價值和信息的傳輸,從而在四個應用領域可以起到作用

有了市場經濟,人們就可以在交易雙方不必建立強信任的情況下達成交易。區塊鏈則更進一步,交易雙方可以對彼此一無所知,不需要知道對方的身份,甚至不需要知道對方的地理位置。而區塊鏈帶來的最直接的應用就是轉賬,已有的區塊鏈應用可以讓你安全廉價并且迅速地從地球的一端向另一端轉帳。在轉賬之外,區塊鏈在敏感信息傳輸、投票、物流追蹤、電力分配等四個領域都能起到作用。我可以通過區塊鏈與你分享我的醫療記錄,你只能看到記錄中與你相關的部分。此外,我可以控制訪問權限,確保只有應該拿到記錄的人有權限訪問,這是區塊鏈保護隱私的重要的特性。

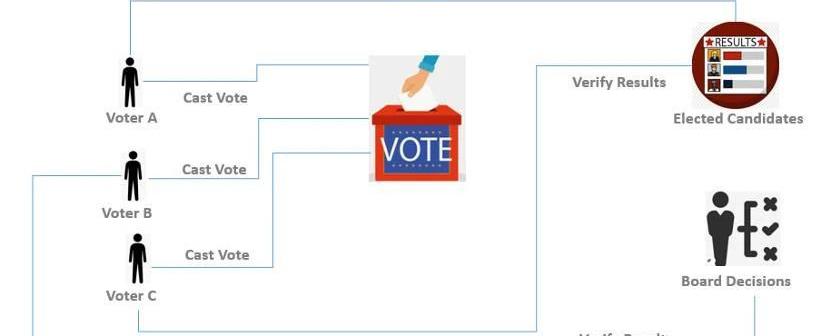

圖1區塊鏈可以實現貨幣和敏感信息的點對點P2P安全傳輸區塊鏈可以用來投票驗真。假設我們有一家上市公司,要進行董事會選舉。我們可以在完全安全的情況下使用區塊鏈在線進行投票。結束后,投票者可以檢查,以確保選票被正確統計,不需要對官方選票統計人員有任何信任。

諾獎得主Steve Hanke:巴拉圭國會議員有關監管比特幣的決定是個“好主意”:諾獎得主Steve Hanke對巴拉圭國會議員Carlitos Rejala針對比特幣的決定發表了看法。Hanke援引路透社的一篇報道稱,Carlitos Rejala正在制定一項監管加密貨幣的法案,這一事實意味著巴拉圭還沒有準備好引入比特幣作為支付手段,他非常贊成Rejala提出的監管比特幣的決定,并稱之為“好主意”。Hanke表示,來自薩爾瓦多的消息顯然嚇壞了Carlitos Rejala,他現在決定改變他的做法。Rejala此前曾在推特上寫道,巴拉圭將在7月通過有關加密貨幣和比特幣的法律。很多人將這條推文描述為巴拉圭將決定接受比特幣作為官方支付工具。(U.Today)[2021/6/28 0:11:52]

圖2區塊鏈可以實現貨幣和敏感信息的點對點P2P安全傳輸區塊鏈可以用于航運和物流的追蹤溯源。假設我有一家公司,我想把貨物運送到某個地方。這種情況下,我就可以用區塊鏈來確保我發出的貨物由指定的那艘船運輸,而不是其他任何一艘,不管海上有多少艘船在航行。我還可以確保只有這艘船知道貨物的情況以及目的地,這就可以保護隱私。如果有許多不同的電力來源,那么區塊鏈可以用于電力分配,確保我的房子在任何時候都能獲得最便宜、最高效的電力。在對資源進行有效分配的荷蘭競拍場景中,區塊鏈可以解決各種信息安全和隱私的痛點問題

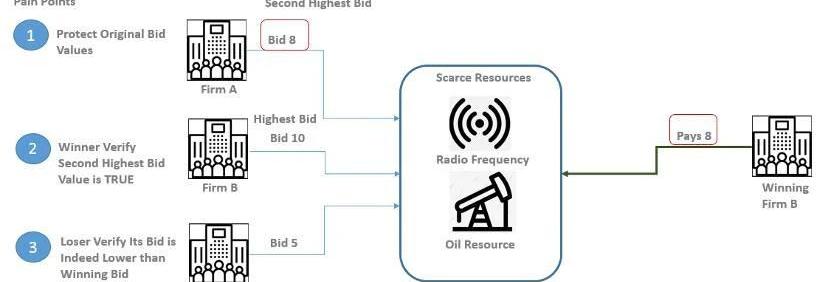

對于稀缺資源,比如無線電頻率、石油和礦產開發資源等,怎么讓參與競拍的公司給出最接近他們真實價值的競拍價格,從而實現資源的最優分配,是一個機制設計的問題,也是馬斯金教授的專長。假設資源對某家公司值1000萬美元,他們就不會出價1200萬美元,否則就得實際付1200萬美元。但是現在的問題是,資源估值為1000萬美元的情況下,他們的出價會低于1000萬美元。如果出價1000萬美元并且獲勝,那么他們將得到價值1000萬美元的東西并且支付1000萬美元,凈利潤為零。這家公司可能出價800萬或700萬美元,那會降低他們獲勝的可能性,但是至少可以確保獲勝的情況下能盈利。所有公司都會這么做,因此這個機制也不能保證獲勝者是真正最重視資源的公司。我們如何解決這個問題呢?實際上,我們有非常巧妙的解決方案。讓每家公司出價,并將資源授予出價最高的公司。但是,獲勝者支付的不是自己的出價,而是第二高的出價。假設總共有三家公司,一家出價1000萬美元,一家出價800萬美元,一家出價500萬美元。獲勝者是出價1000萬美元的公司,他們只需支付800萬美元。各家公司都會按照各自對資源估值的金額給出準確的出價。這就能保證獲勝者是最重視資源的公司。

諾獎得主薩金特:AI、區塊鏈結合可保護隱私,便于數據共享:在2020世界人工智能大會未來金融論壇上,2011年諾貝爾經濟學獎獲得者、北京大學匯豐商學院教授托馬斯·薩金特表示,一些即將出現的應用正在構建超級架構,它們能夠有效融合金融和宏觀經濟預測模型驗證同樣的現有的平臺結果,且用一種可以保護隱私的方式降低數據共享的門檻。

托馬斯·薩金特認為,區塊鏈和人工智能的關系不是競爭而是互補。其中,區塊鏈最令人興奮的一個特征在于它不僅可以用來驗證交易,同時可以用于分發數據和共享數據,此過程中數據完全是處于匿名狀態、且數據安全,可以保護隱私。如果區塊鏈用于分享人工智能程序,共享和協作計算任務,將非常可靠。(新浪財經)[2020/7/11]

圖3區塊鏈解決荷蘭拍賣機制中的痛點問題在現實中,荷蘭競拍場景中有三個痛點問題:各家公司不想公開披露對資源估值和競拍的金額;獲勝的公司如何知道第二高的競拍價格是真實的;輸家公司如何知道他們的出價真的是比贏家低?因此,我們希望建立某種系統,讓出價最高的公司支付第二高的出價,但不公開披露出價信息。這時候,區塊鏈就派上用場了,它可以保證獲勝者能夠查看第二高的出價是多少,而出價信息無須公開。同時,獲勝者可以確信其支付的金額是正確的,而失敗者可以確信有公司出價更高,但是不知道獲勝者的出價到底是多少。因此,區塊鏈能夠解決機制設計中涉及的所有隱私問題。我們可以對機制進行相應的安排,確保除了獲勝者之外,誰都不知道獲勝者對資源估值是多少。這是機制設計的一大進步,因為這意味著我們可以用隱私保護的方式來使用機制,各家公司想要保密的所有數據都可以保密。比特幣之類的加密貨幣的應用范圍和影響有限

諾獎得主:應該像躲避瘟疫一樣躲避比特幣:金色財經報道,3月5日,約翰霍普金斯大學經濟學教授和諾貝爾獎獲得者Steve Hanke再次發推文抨擊比特幣。Hanke稱,除了極度不穩定和不可靠之外,比特幣這種高度投機的“資產”,現在正在為朝鮮的核計劃提供資金。應該像躲避瘟疫一樣躲避它。[2020/3/5]

馬斯金教授對比特幣之類的加密貨幣的應用范圍和影響持保留意見。與法幣比較,比特幣能帶來什么更多的益處嗎?雖然比特幣的轉賬傳輸很容易,但是法幣通過技術升級也可以實現簡捷的轉賬傳輸功能。傳統法幣在四個方面比比特幣更有優勢傳統法幣沒有像比特幣那樣的投機性劇烈價值波動。如果你是一名普通投資者,想預測投資組合的價值,那么比特幣的價值波動是一種劣勢。持有大量比特幣的投資者很難進行價值預測,而持有人民幣或美元的投資者可以比較容易地進行價值預測。投機者可能喜歡比特幣,但普通投資者不太喜歡。比特幣和其他加密貨幣經常被用于非法交易,而政府發行的傳統貨幣則受到監管,很難用于非法交易。傳統貨幣可以用于非常廣泛的交易。持有人民幣或美元,你就可以買到任何想要的商品。貨幣作為交易媒介,可以極大地提高商品的交換能力。比特幣在向著原始的易貨貿易方向發展。比特幣流動性不強,用比特幣可以購買的商品相對較少,因為大多數的交易方是不愿意接受比特幣的。貨幣的發明在很大程度上就是為了使商品交換更容易,比特幣的使用就背離了貨幣作為交易媒介的目的。法幣是有政府背書的,用法律保障的交易和支付工具。在商品交易中,必須接受法幣支付。加密貨幣在貨幣調控政策和向實體經濟融資兩個方面存在潛在的危害

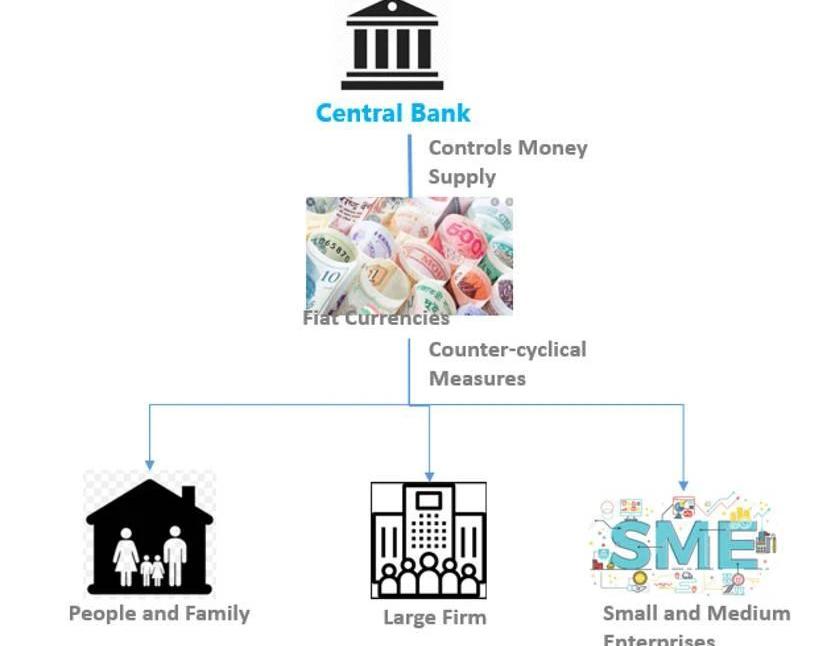

負責任的政府會進行逆周期的貨幣政策調節,而使用加密貨幣會使貨幣政策的有效性降低自20世紀初以來,負責任的政府一直將貨幣政策作為重要的政策工具,用于對抗經濟衰退和通貨膨脹。如果經濟陷入衰退,政府或央行就可以增加貨幣供應量。這樣做的目的是讓企業和企業家更容易獲得貸款,從而實施生產項目,擴大產出并創造就業機會,幫助經濟走出衰退。而在經濟繁榮的時候,政府或央行的做法正好相反。經濟繁榮期有通貨膨脹的風險,央行可以嘗試收緊貨幣供應。事實上,貨幣政策在近期歷史上極其重要。回想2007年和2008年的大衰退,在美國、歐洲和中國,央行就實施了我剛才提到的逆周期貨幣政策,這對預防大蕭條非常重要。當時,有人擔心20世紀30年代那樣的大蕭條再次發生,這確實是很有可能的,畢竟有四分之一的勞動力人口失業,經濟衰退持續10年。但是,美聯儲、歐洲央行和中國央行拯救了我們。所有這些銀行都采取糾正措施,增加貨幣供應量。盡管經濟嚴重衰退,但是復蘇相對較快。

聲音 | 諾獎得主Steve Hanke:BTC是高度投機資產,而非貨幣:據Coingape消息,約翰霍普金斯大學經濟學教授和諾貝爾獎獲得者Steve Hanke再一次抨擊比特幣,CoinDesk發表文章表示,比特幣已經連續三周有兩位數價格上漲,這種情況之前在2017年出現過,此后從未實現過。文章推測,由于上周末強勁的反彈,比特幣可能會達到8500美元。Steve Hanke教授并不這么認為,他稱比特幣是一種高度投機的資產,而不是一種貨幣,購買比特幣將是一個愚蠢的游戲,潛在買家不應該讓當前的價格暴漲愚弄他們。[2019/5/23]

圖4央行通過控制貨幣供給來逆周期調節經濟加密貨幣有什么問題呢?如果人們使用加密貨幣,而不是傳統貨幣,央行的貨幣政策就不再那么有效。當央行增加貨幣供應量時,使用貨幣的人要確信增加的貨幣是有價值的,這至關重要,這也是貨幣政策有效的原因。如果人們使用像比特幣這樣的私有加密貨幣,貨幣政策就無法發揮作用,我們就失去了一款對抗衰退的重要工具。這是加密貨幣的第一個主要問題。

圖5算法控制鑄幣流程的私人加密貨幣無法控制貨幣供給加密貨幣無法取代銀行評估風險并給創業者貸款的功能加密貨幣的另一個問題與銀行業有關。加密貨幣的支持者有時會說,使用加密貨幣就不需要銀行。假設我想給你匯款,使用加密貨幣就不必通過銀行,而且加密貨幣可以「安全地」存儲「貨幣」。但是其實銀行的最重要的功能是評估風險并為創業者貸款。人們把錢存入銀行,銀行轉過來把這些錢作為貸款提供給企業家。有好點子的企業家會獲得銀行貸款,沒有好點子的企業家無法獲得銀行貸款。銀行系統有一個重要的特征:通常各家銀行不會僅僅用自己的錢放貸,因為很多企業家的點子所需資金多于銀行能提供的資金。這時候,他們往往會從其他銀行借錢,再提供貸款給企業家,這就是所謂的杠桿效應。如果一家銀行投入一部分自有資金并借入剩余所需資金,那么他們就是在提供所謂的杠桿貸款。這實際上有助于增加銀行利潤。假設一個點子能帶來20%的回報,銀行只是借出自有資金,比方說100美元。這種情況下,銀行能收回120美元。但是,如果從其他銀行借900美元,那么總共投入1000美元,最終收回1200美元,償還借入的900美元之后,有200美元的利潤,實現200%的回報。因此,杠桿可以極大地提高銀行自身的回報,這對銀行有好處。銀行發放杠桿貸款,就可以幫到更多的企業家,這對經濟發展也有好處。因此,杠桿對整個經濟來說可能是一件好事。如果我們使用的不是傳統貨幣,而是不經過銀行的加密貨幣,那么誰來為企業家提供貸款?有兩種可能。首先是眾籌。企業家發布廣告說有項目需要錢才能開發,感興趣的人可以投資。但是,投資者通常并不真正了解他們投資的項目,可能是好項目,也可能是沒前途的項目。實際上,大多數眾籌項目都走向失敗。因此,眾籌的問題是,有太多爛點子獲得資金,而沒有多少好點子獲得資金。我不是說眾籌本身不好,只是銀行更專業,放貸時能更好地進行評估。第二種方式是有新機構誕生,像銀行一樣對項目做出準確的評估。而這類新風險評估機構需要獲得像銀行那樣的杠桿,但是杠杠促成機構之間借貸的傳染效應,又可能將整個經濟體置于險境。在一般的銀行領域,監管防止銀行的杠杠率過高,比如DoddFrankAct,巴塞爾銀行監管法規。然而在加密貨幣領域是沒有對應的杠桿監管法規的,所以加密貨幣的經濟體存在嚴重經濟危機的風險。我總結一下,區塊鏈技術和思想是好的,但是加密貨幣未必是有益的。我預測,在未來幾年里,政府發行的法幣仍然是貨幣的主要形態,包括基于區塊鏈的技術方式。私人加密貨幣將在世界經濟中發揮很小的作用。政府應該繼續使用貨幣政策來對抗經濟衰退和通貨膨脹。銀行應該繼續扮演風險評估及對創業項目主要資助者的角色。區塊鏈將使這一切功能更容易、更安全,并對其它目標和應用產生作用,比如機制設計。

Tags:比特幣區塊鏈加密貨幣ANKbcd比特幣鉆石長期持有區塊鏈專業畢業后到底做什么數字貨幣和加密貨幣的區別和聯系DANK

這一輪洶涌澎湃的DeFi大潮來得非常突然,讓很多沒有及時上車的朋友慌了手腳。其實不僅是大量散戶投資者沒有跟上,很多幣圈投資機構和行業老人都還處于比較被動的狀態.

1900/1/1 0:00:00圖片為柯杰對戰AlphaGo第二局棋譜本文故事結構:引子:電話中的焦慮與資金融入的現實今天的局勢殺手的現身EOSDFNCOSMOS、PolkadotHarmony、Near、Elrond競爭策略.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:ANDREYSHEVCHENKO,Odaily星球日報經授權轉載.

1900/1/1 0:00:00昨天BTC和ETH都有一定的漲幅,但是成交量都不大。目前價格維持在近期高位,IV持續高于HV。本輪牛市中,賣方受到的沖擊比以前的牛市小,因為上漲的力量沒有一直保持強勢,給賣方的空間一直比較大.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:Kyle,星球日報經授權發布。“去中心化交易聚合平臺1inch今日宣布將發行代幣1INCH,并推出流動性挖礦計劃.

1900/1/1 0:00:00今天是當周的交割日,本周有2.1萬幣的BTC期權交割,11萬幣的ETH期權交割。從周期權來講,交割量是比較大的.

1900/1/1 0:00:00