BTC/HKD+0.93%

BTC/HKD+0.93% ETH/HKD+0.46%

ETH/HKD+0.46% LTC/HKD+1.67%

LTC/HKD+1.67% ADA/HKD+2.62%

ADA/HKD+2.62% SOL/HKD+1.39%

SOL/HKD+1.39% XRP/HKD+2.37%

XRP/HKD+2.37%

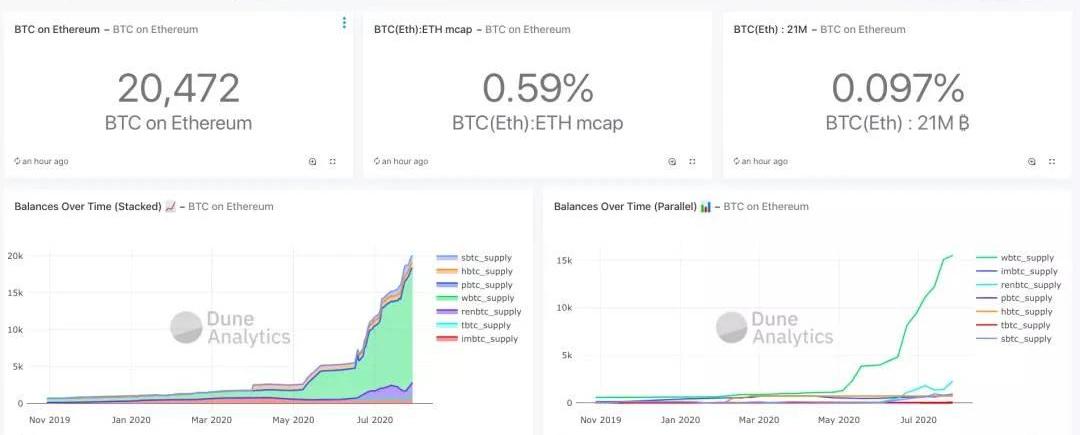

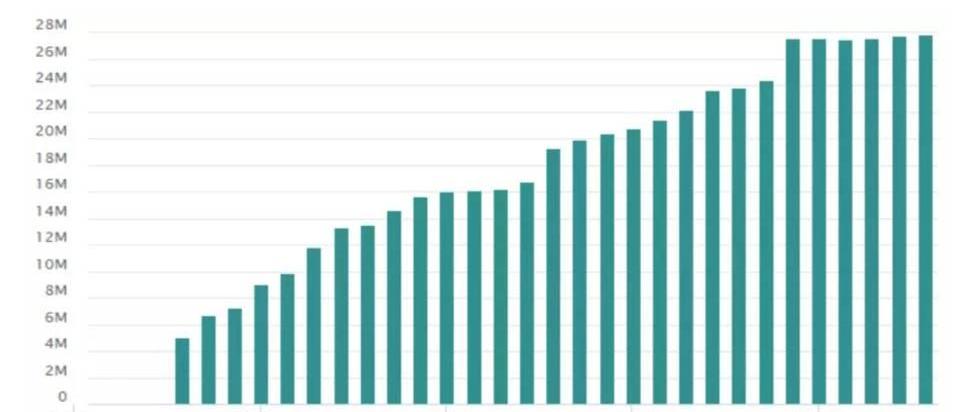

文|黎哲翁編輯|畢彤彤出品|PANews長期以來,作為加密世界雙雄的比特幣和以太坊在貨幣屬性上有所分別,前者通常被視作基礎性貨幣,「數字黃金」、「加密世界的錨」是其敘事的立足點,而以太坊的貨幣屬性更偏向于應用型,從業者一般更注重在更高層的「貨幣應用」上施展拳腳,例如超額質押ETH以「衍生貨幣」。如今氣勢如虹的DeFi儼然打破了這種微妙的分工,甚至讓以太坊的貨幣角色有了幾分喧賓奪主的味道:ERC-20格式的比特幣即「錨定BTC」在過去數月中極速擴張,尤其是在剛剛結束的7月份里,錨定BTC發行量更是爆炸式增加70%左右。據DuneAnalytics數據,截至北京時間8月5日,以太坊生態中的錨定BTC發行總量已經達到20,472枚,該數值已接近比特幣總量的1%,占ETH總市值的0.59%。

以太坊生態中的錨定BTC總量|來源:DuneAnalytics@eliasimos

DeFi 概念板塊今日平均漲幅為4.59%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為4.59%。47個幣種中37個上漲,10個下跌,其中領漲幣種為:GXC(+46.25%)、DMG(+30.94%)、LBA(+18.98%)。領跌幣種為:HOT(-9.90%)、IDEX(-6.38%)、AST(-5.56%)。[2021/8/7 1:40:22]

社區流傳的Meme:原生BTC與以太坊上錨定BTC對比|來源:網絡PANews試圖進一步從其內部洞察錨定BTC的劇變格局、態勢,探尋它背后的邏輯與實際用例,并進一步分析它的瓶頸與利弊。錨定BTC內部洞察:wBTC各項指標一騎絕塵,renBTC地址數、大額轉賬增勢驚人

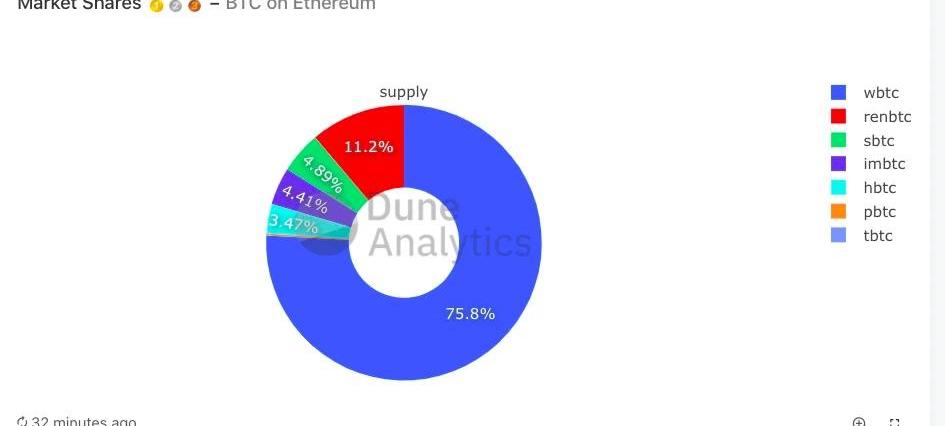

錨定BTC內部的發行份額分布圖|來源:DuneAnalytics@eliasimos從錨定BTC內部來看,截至8月5日,wBTC以75.8%的發行份額占據絕對多數,RENProtocol推出的RenBTC與衍生品聚合協議Syntheticx推出的sBTC分別以11.2%與4.89%的發行份額占據二、三名。三者相加超過90%的發行份額足以作證它們舉足輕重的地位。從鏈上指標來看,這三個錨定BTC在地址總數、活躍地址比率及大額轉賬等方面依然領跑錨定BTC部門。從總地址數來看,7月1日-7月31日期間,三個錨定BTC都呈現持續上漲態勢,renBTC增幅最為驚人,30日內總地址數峰值為319個,增幅約為111%;wBTC30日內總地址數峰值為3800個,30日內增幅約17%。從活躍地址比率指標看,7月1日-7月30日期間,三個錨定BTC活躍地址比率平均值均高于5%,表現好于同期ETH活躍地址比率平均值,與同期USDt-erc20的水平相當;其中,renBTC表現卓越,同期活躍地址比率平均值高達42.78%。這一指標的比較,一定程度上反映了錨定BTC是以太坊生態重要的活性劑,諸如renBTC這樣的錨定BTC更是在部分場景有著不輸USDt-erc20的活躍度。從大額轉賬和轉賬兩者的數量、額度指標看,wBTC和renBTC承載了規模可觀的價值轉移:前者30日內大額轉賬峰值高達2萬枚BTC,7日內平均轉賬額接近5000萬美元;后者30日內大額轉賬峰值接近1300枚BTC,7日內平均轉賬額約合1150萬美元。與同期USDt-erc20的相同指標比較,wBTC單筆大額轉賬價值已經接近前者的10%,7日平均轉賬額約合前者的2.5%。爆炸增長雙引擎:頭部借貸項目開放質押+流動性挖礦狂潮裹挾

DeFi收益管理平臺Formation Fi宣布將于6月22日上線質押服務:據官方消息,DeFi收益管理平臺Formation Fi宣布將于6月22日上線質押服務。

Formation Fi是一個使用風險平價作為投資管理策略的跨鏈自動化DeFi收益管理平臺。該平臺允許用戶跨鏈部署流動性挖礦策略,如BSC、以太坊和波卡。

此前消息,Formation Fi宣布完成330萬美元戰略融資,參投方包括Kenetic、Kosmos、Spark Digital Capital、AU21、X21 Digital、Momentum 6、GenBlock、GBV Capital、Shima Capital、Brilliance Ventures以及Bancor、Synthetix、Polygon創始人。還有另外18位投資者也參與了該輪超額認購。[2021/6/21 23:53:26]

無論在外部的發行總量、用例豐富度,還是在內部諸如地址總數、活躍地址比率、轉賬價值等鏈上指標方面,錨定BTC無疑都取得了奪目且扎實的增長,這背后的奧秘何在呢?PANews分析后認為主要有兩個關鍵時間點。今年5月份,彼時的DeFi龍頭MakerDAO通過社區提案,將wBTC新增為生成DAI的質押物,BTC敞口的開放無疑極大推高了DAI的想象力天花板,在該決議確認3天多后,wBTC每日活躍地址數徑直翻番,達到321個,據區塊鏈數據平臺Nansen,截至北京時間8月1日,超過7000枚質押在MakerDAO中;

跨鏈DeFi協議Kava開通BTC、XRP、BNB、BUSD鏈間轉賬功能:據官方公告,跨鏈DeFi協議Kava開通BTC、XRP、BNB、BUSD鏈間轉賬功能,資產可通過Kava鏈和幣安鏈的跨鏈橋自由傳送。[2020/11/6 11:49:11]

截至北京時間8月1日,近半數wBTC質押在Maker中|來源:nansen.ai在Maker為wBTC敞開大門不久后,重要中心化借貸平臺NEXO前后兩次將共2500枚BTC替換為wBTC,并通過Maker協議進行了質押,更是進一步提升了wBTC的活性,使得5月份wBTC單一項目地址總數增加約500個,增幅近25%。

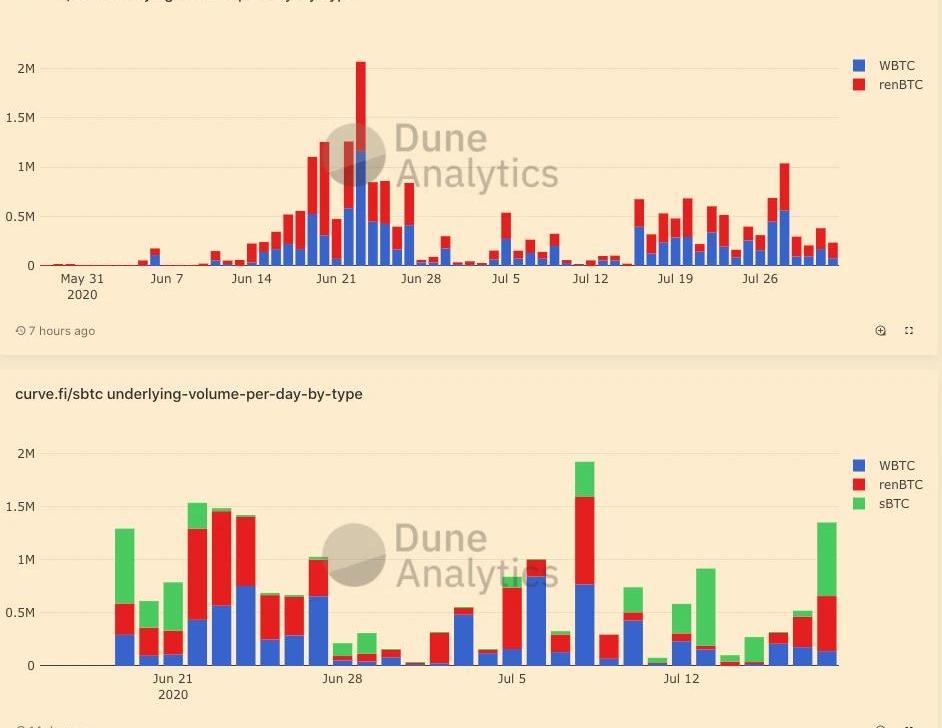

Curve流動性激勵池中,wBTC、renBTC、sBTC分項增長情況|來源:DuneAnalytics如果說借貸項目與平臺敞開懷抱只促成了wBTC的飛升,那么肇始于Compound,發揚光大于Curve、Synthetix、REN合作的「流動性挖礦」狂潮則推高了幾乎整個錨定BTC部門。

潘超:開發者開發DeFi應用沒有任何運營?檻:據官方消息,在由OKEx主辦的“后疫情時代:DeFi的機遇與挑戰”社群活動上,MakeDao中國區主管潘超表示,Maker是一個底層協議,任何應用都可在其基礎上進行開發,實際上90%的DeFi應用都使用Dai。對開發者而言,開發一個DeFi應用是沒有任何運營?檻,可以使用已有開源工具進行快速迭代和利用天生網絡效應。從用戶?度而言,只需要十幾個助記詞就可以擁有一個賬戶,進行轉賬、交易、借貸等。這是任何傳統金融都無法實現的開發性,沒有限制、沒有偏?。鎖倉市值分布只是衡量去中心化一個維度。[2020/4/30]

Curve與其他兩方聯合激勵流動性挖礦池子中存款增長情況|來源:CurveFinance據Intotheblock鏈上數據顯示,6月18日,合成資產平臺Synthetix宣布與Curve和Ren聯合推出了一個新的流動性激勵池,為基于以太坊的比特幣錨定幣提供流動性激勵后,wBTC、renBTC、sBTC的鏈上指標增長顯著,轉賬筆數、轉賬金額、活躍地址數等指標3-5日內增幅最高接近10倍,并在6、7月份中基本持續高于該流動性激勵池推出之前。上述流動性激勵池推出后一個月內,吸收了超過2500萬美元的存款,且仍然在持續增長。據CurveFinance數據,截至北京時間8月1日,該流動性激勵池子中的流動性總額已經接近3500萬美元。流動性激勵挖礦狂潮下,錨定BTC的項目方享受著巧妙冷啟動帶來的用戶增長、數據攀升,而對于用戶來說,這種熱潮則是賺取利潤的絕佳時機。囿于DeFi操作的溝壑,個人用戶參與體驗和使用DeFi一直是個難題,PANews結合經驗與社區分享,整理了“部分”利用錨定BTC進行yieldfarming的路徑,讀者朋友可自行取用作為參考。

動態 | DeFi生態中鎖定的資產總價值突破10億美元:DeFi Pulse數據顯示,DeFi生態中鎖定的資產總價值今日首次突破10億美元,目前為10.04億美元,其中MakerDao鎖定資產占比59.62%。[2020/2/7]

另據媒體此前報道,錨定BTC還可被用于在CeFi和DeFi借貸之間套利,相較質押BTC貸款USDT的利率可以下降25%甚至50%,此外,用戶還可將錨定BTC用于在Uniswap、Kyber等DEx上開比特幣交易對的杠桿。相信隨著市場愈臻成熟,錨定BTC的用例會與日俱增,歡迎讀者朋友們探索,與我們交流。錨定BTC增長瓶頸明顯,長期走勢幾何仍待檢視

錨定BTC的增長態勢無疑令人鼓舞,但它的未來成長天花板同樣是肉眼可見,且在短期內或難以得到解決:可擴容性不足。錨定BTC的發展難以脫離DeFi這個語境。據加密貨幣數據平臺Messari近期的研報,DeFi部門市值不過僅占加密貨幣整體市值的1.5%,而錨定BTC部門在DeFi中的占比約為0.5%。在此前提下,錨定BTC中的各幣種還囿于其發行機制,進一步阻礙了規模的擴大。以renBTC為例,據區塊鏈研習社分析,要求節點質押的REN的價值是抵押BTC價值的3倍,這直接限制了renBTC的數量。以REN約1.5億美元市值計算,即使全部的REN都用來錨定抵押物,也只能發行5000萬美元的錨定比特幣,在比特幣單枚一萬美元的情況下,只能發行5000枚renBTC。錨定BTC從生成到轉賬再到進行yieldfarming,這個過程仍然較為復雜,潛藏不少風險,攔截了諸多用戶。以Curve,Synthetix以及REN聯合推出的錨定BTC激勵池子為例,用戶如果想要使用Balancer、Curve等平臺賺取利潤,需要至少熟稔如何進行不同錨定BTC的轉換、Balancer/Curve等平臺流動性注入等操作,期間涉及多個協議與軟件,如果發生操作失誤、資產脫錨、單個協議漏洞傳染至組合協議等意外、事故,用戶都有可能大幅損失資產。巨鯨把持,錨定BTC過早集中化。相較BTC發展初期的分布式狀態,wBTC、renBTC、sBTC、imBTC等錨定BTC都存在著大戶把持的問題,前三者平均巨鯨持有率竟然約為92%,這顯然是相關代幣被分發到更廣闊場景的掣肘。錨定BTC在前進的路上還富含爭議,一種觀點認為,這種現象會造成BTC自身鏈上交易減少,礦工回報降低,進而削弱網絡安全性,這種看法不無道理,錨定BTC快速膨脹同期閃電網絡、Liquid等比特幣二層網絡龜速的進展便是一種側面印證。當然,也有一些社區成員認為錨定BTC對比特幣與以太坊是雙贏的事情。前者的分布范圍、實際效用及價值存儲地位都以與之俱增,而以太坊的網絡經濟活動、流動性與分布范圍同樣也將得到提升。從鏈上指標來看,過去7天,幾個主要錨定BTC的活躍地址數、轉賬額度、「大額轉賬額度」等數據增長均顯露疲態,甚至已經呈現下滑趨勢,這個在過去數月中閃電式奔襲的資產品類,還能夠在流動性激勵挖礦熱度漸退之際行穩致遠嗎?

Tags:BTCEFIDEFDEFIBTC LiteVerify DeFiAmun DeFi Momentum Indexdefi幣多少錢一個

編者按:本文來自加密谷Live,作者:StevenZheng,翻譯:李翰博,Odaily星球日報經授權轉載。摘要目前有一種趨勢,即DeFi團隊會發布未經審計的協議.

1900/1/1 0:00:00事件 黑客勒索及其他攻擊傳統的勒索軟件攻擊以及通過系統漏洞遠程控制受害者系統的攻擊,是7月至今發生的黑客勒索攻擊事件中的主要攻擊方式.

1900/1/1 0:00:00編者按:本文來自知礦大學,Odaily星球日報經授權轉載。隨著去中心化交易所流動性挖礦的興起和DeFi代幣價格的暴漲,以太坊區塊鏈又雙叒叕堵了.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。還記得上線36小時即“崩盤”的YAM嗎?其2.0版本可能很快要上線了.

1900/1/1 0:00:00編者按:本文來自碳鏈價值,作者:碳16,Odaily星球日報經授權轉載。今年是Overstock步入區塊鏈領域的第6年,它曾因區塊鏈大熱而攀上股價高峰,也因發幣惹上政策監管,面臨集體訴訟跌入低谷.

1900/1/1 0:00:001900年,英國物理學家湯姆生在皇家學會發表了一場著名的演講。他在回顧物理學所取得的偉大成就時說,“物理大廈已經落成,所剩只是一些修飾工作,只不過出現了兩朵令人不安的烏云.

1900/1/1 0:00:00