BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD+0%

ETH/HKD+0% LTC/HKD+0.02%

LTC/HKD+0.02% ADA/HKD+0.1%

ADA/HKD+0.1% SOL/HKD+0%

SOL/HKD+0% XRP/HKD+0.12%

XRP/HKD+0.12%作者:區塊鏈Robin債務與技術為現代經濟提供動力

世界喜歡杠桿。債務是自古以來推動經濟增長的魔力,雖然我們已經離開鐵銀行IronBank的時代很遠--你們這些《權力的游戲》的粉絲應該清楚--但全球債務是迄今為止最大的資產類別和投資類別。無論是政府債務、企業債務、衍生品、消費者債務,還是它們的某種組合,杠桿都是保持全球機器軸承轉動的潤滑劑。

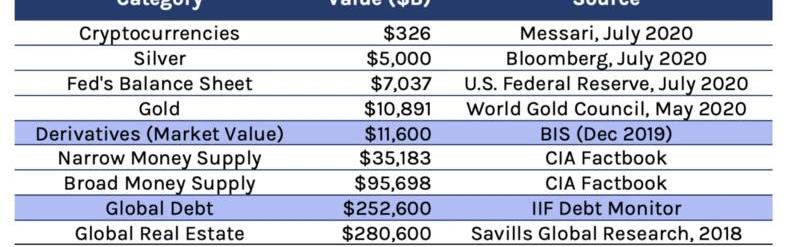

圖1:全球資產基礎比特幣經常被鼓吹為對沖各國政府及其中央銀行貶值法幣的工具。看著鮑威爾主席與印鈔機一起工作,無疑凸顯了比特幣與法幣之間的強烈對比。比特幣在數字上是稀缺的,所以在上表的全球資產中,我們預計它的表現更像黃金,隨著需求的上升而升值,而不是像非貨幣和其他一些加密貨幣一樣,為了滿足需求而使供應量膨脹。然而,持有比特幣的投資者只是理性的人。就像我們見證了比特幣的金融化,比特幣衍生品市場的指數級增長--包括合成的現金結算工具以及數字結算工具,比特幣的借貸領域也在一個季度接一個季度地繼續指數級增長。請走進我們神奇的時光機,讓我們把你帶到2017年......加密金融歷史教訓

Layer2跨鏈橋Orbiter Finance在官網接入BitKeep插件錢包:7月12日消息,Layer2跨鏈橋Orbiter Finance宣布與多鏈錢包BitKeep達成合作,已在其官網接入BitKeep瀏覽器插件錢包。用戶通過其插件錢包可連接使用Orbiter Finance的二層跨鏈交易,同時BitKeep App的DApp板塊也支持訪問Orbiter Finance。[2023/7/12 10:50:12]

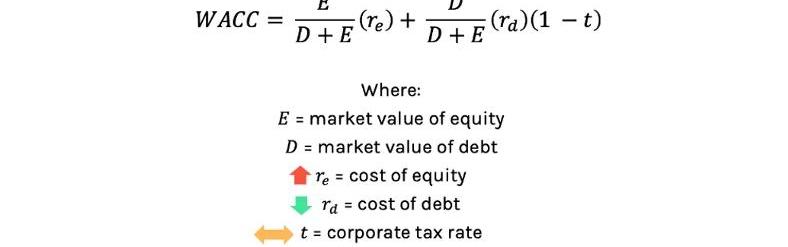

如果你是現代經濟學的愛好者,你一定會熟悉資本資產定價模型,也許會有WACC很糟糕的說法,以及米勒和莫迪利安尼MillerandModigliani所做的工作。我們只提MM63,目的是為了介紹債務成本,也就是r(d),它影響了企業如何進行融資決策。

奢侈品巨頭Gucci與Yuga Labs達成合作:金色財經報道,奢侈品巨頭Gucci宣布與Yuga Labs達成合作關系,本次合作旨在“探索元宇宙中時尚與娛樂的交互并擴大兩家公司旗下社區之間的互動”。據Gucci公司和品牌戰略高級執行副總裁兼Gucci Vault & Metaverse Ventures首席執行官Robert Triefus表示,Gucci將在Otherside和10KTF的持續敘事中發揮作用,去年Gucci與10KTF推出了“Gucci Grail”項目,預計Gucci將于本周參與Yuga Labs旗下元宇宙游戲Otherside。(Businessoffashion)[2023/3/27 13:28:27]

圖2:股權和債務是否相等?CAPM的變幻莫測那么為什么要提出WACC呢?從歷史上看,加密生態系統中的公司一直是純粹通過股權融資的。作為2015年為數不多的加密投資者之一,我們可以自信地說,債務融資的想法并不真正存在。股權的成本是可變的,但一般來說,成本相當高。一輪融資的平均稀釋率在20-40%之間,這取決于你的商業模式,你的管轄范圍,以及你向投資者出售估值的能力。所以,對于大多數公司來說,獲得資本的途徑基本僅限于E、股權,r(e)很貴。鑒于比特幣在很長一段時間內的價格在200到300美元之間振蕩,但由于價格曾經已經到達過1200美元,創始人并不愿意于賣幣套現來融通運營資金。事實上,一些基金投資的相關公司還犯了一個大忌,他們用部分融資購買了更多的比特幣,并且在資產負債表上持有比特幣,認為比特幣的價值會上升。在2017年和2018年,很多公司以"收入"為指標進行了非常大的融資,而這些融資主要是由基礎資產比特幣和以太坊的價格上漲推動的。

數據:DeFi協議2月因黑客攻擊損失超2100萬美元:金色財經報道,據DefiLlama數據顯示,DeFi協議2月因黑客攻擊損失超2100萬美元,當月最大攻擊事件為 Platypus Finance的閃貸重入攻擊,導致850萬美元的資金損失。[2023/3/6 12:44:41]

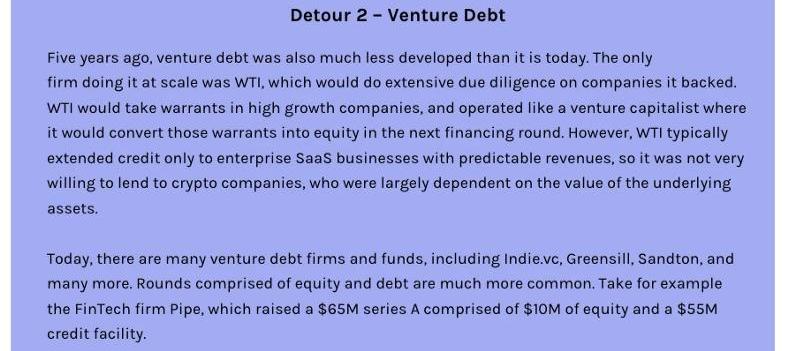

在2017年,投資者開始思考如何為那些有短期運營資金需求的公司融資。籌集高度稀釋、非常昂貴的股權資本來為源于現金流時間錯配的短期需求融資是沒有意義的。一些公司的資產負債表上已經有了加密貨幣,因此針對該加密抵押品的貸款提供了一種低風險的方式,以適度的利率擴大信貸,為增長機會融資。資產負債表上有現金的交易方處于一個很好的位置,可以開始向這些公司提供短期資本,特別是如果他們已經通過其風險戰略成為投資者。隨著比特幣在半年內從700到1200美金再漲到10000美元,加密抵押債務市場急劇增長。資產負債表上現金有限的投資組合中的早期公司能夠以一種新的方式為運營資金融資,有效地創造了一個債務市場。于是,一個加密債務市場誕生了,r(d)也被創造出來。而更重要的是,由于貸款是以比特幣這種高流動性、隨時可以出售的資產作為抵押,所以所需的風險程度非常低。今天加密抵押貸款利率并不比其他類型的公司債務高多少,這一點也不奇怪,在某些情況下,加密公司實際上可以以比其他類型的技術創業公司更好的利率獲得債務。

目前已有40個NFT項目獲得BONK空投:金色財經報道,目前已有40個NFT項目獲得BONK空投,分別是ABC、Anon club、Anybodies、Atadia、Aurory、BSL、Boogles、Catalina Whales、 Claynosaurz、Communi3、Crypto Duck Punks、Cyber Samurai、DCF、DAA、DTP、Degods、Elixir Vols、FFF、Frakt、Galactic Geckos、Helions、Jelly Beasts、Liberty Squirrels、Lily、Lotus Gang、MBB、OG Pengus、Pengu Bots、Orcanauts、Pawnshop Gnomies、Primates、SAMO DAO、Sol Slugs、SMB、Solgods、Solslimes、SVPLY Chail Male bots、Taiyo gen1、TFF 和 Y00ts。現階段這些 NFT 項目中的大部分持有者都收到了空投,而其余的則卡在合約中,被燒毀或未完成。Bonk此前宣布將把總供應量的 50% 分配給了 Solana 社區,特別是 Solana NFT持有者、DeFi成員、藝術收藏家和開發人員。(cryptopolitan)[2023/1/6 10:24:20]

何一:來自傳統金融界的從業者認為使用客戶資金是正常的,但Crypto不是銀行:11月12日消息,幣安聯合創始人兼Binance Labs負責人何一發推稱,來自傳統金融(TradFi)背景的人認為使用客戶資金是正常的,但Crypto不是銀行。簡單地將Crypto視為貨幣或股票可能會導致風險管理出現問題——類似于將您的種子短語放入保險庫并希望這能保證安全。

(可悲的)現實是,大多數快速崛起和衰落的團隊都是來自TradFi世界的“blue blood(藍血貴族)”,屬于極少數可能最能與監管機構溝通的人。這些人的衰落對處于起步階段的Crypto行業造成了極其不公平的偏見。(更可悲的是)直到那些人倒下的那一刻,他們都不知道自己為什么會倒下,只是希望“如果牛市來了,我不會死”。[2022/11/12 12:54:41]

這里還有最后一點--引入一個強大的資產背書的債務市場,對于加密生態系統和其中的許多公司來說是一個游戲規則的改變。降低資本成本

資本的平均成本已經大幅下降,這在很大程度上要歸功于這個不斷增長的債務市場。通過發布比特幣抵押品借入美元的利率在8-12%之間,這比通過股權稀釋20-40%要有吸引力得多。而且不要忘記用債務融資的重要稅收優勢,這進一步增加了該交易的吸引力。隨著更多的場所出現以迎合這個債務市場,這個行業的資本可獲得性大大增加。在風險方面,如今絕大多數的機構加密貸款都是完全抵押的,通常抵押比例為貸款金額的1.25-3倍不等,這取決于標的物的波動性。如果抵押品的價格會瘋狂的波動,就得24小時都在發布保證金通知了。

如今,通過加密抵押貸款進行有效的無風險借貸,仍然可以獲得8-12%的年化收益率APY。鑒于在傳統市場上的借貸要以LIBOR+1,或者如果你能接觸到印鈔機,則為零。我們預計隨著更多的資本追逐收益率,加密貸款利率將會下降。事實上,這完美地符合了"收益率農場yieldfarming"的主題。在一個資本充裕,但收益率稀缺的世界里,投資者愿意在風險曲線上更遠的地方尋找收益。我們一會兒就會說到這個問題!進入Mooninites,加密貸款指數

讓我們跳上Delorean汽車,返回到2019年7月。此時,加密貸款已經存在了近兩年。雖然加密貸款已經開始走向經紀人和現有的交易臺,但加密社區很快意識到,你不需要一個昂貴的交易員團隊來匹配買家和賣家。你可以使用互聯網的魔力來匹配這個市場,你可以使用正在以太坊之上構建的金融基元來構建新型的債務工具。第一個這樣的產品是Maker提供的保證金貸款產品。使用鏈上保證金貸款借款很簡單,借款人將鎖定以太坊作為抵押品,并以穩定幣Dai的形式借入美元。只要鎖定的以太坊價值保持在美元計價貸款余額的150%以上,借款人就不會被追加保證金。如果低于這個閾值,鎖定的以太坊將被清算以償還貸款,確保貸款人沒有信用損失,任何多余的部分都將返回到借款人的以太坊錢包中。Maker系統是開放金融生態系統的一個巨大的概念驗證,并展示了建立在以太坊網絡之上的金融激勵和可編程貨幣如何促進一個遵循程序化規則的自動借貸市場,而完全不需要手動。通過以美元掛鉤穩定幣的形式向愿意以其現有的"非生產性"加密資產持有量進行過度抵押的借款人提供流動性,鏈上借貸開辟了一個新的領域--在不清算稀缺和升值資產的情況下獲得杠桿的能力。反過來說,對于那些追求收益率的資產,這些市場上的借貸提供的浮動利率遠遠超過了傳統銀行提供的糟糕的隔夜利率,以換取承擔更大的風險。這些風險包括協議、智能合約、流動性和資產價格波動風險。當然,不同的加密抵押借貸平臺都存在著許多問題,源于設計上的不同缺陷--包括智能合約的技術錯誤以及源于看不見的套利機會的行為邊緣案例。然而,Maker實驗證明了這一系統是有效的,極大地擴大了資本的可用性和效率。

隨著時間的推移,Maker從以太坊形式的單一抵押品發展到多抵押品,如今,在加密市場上有一個活躍的利率市場,供各種不同資產的借款人和貸款人使用。

Tags:比特幣BIT以太坊UCC比特幣鉆石值得長期持有嗎Bitpie錢包官方版下載以太坊最新價格行情平臺Success Kid

頭條 數據:DeFi項目總市值突破100億美元,LINK占比過半DeBank數據顯示,當前DeFi項目總市值突破100億美元,約101.3億美元.

1900/1/1 0:00:00近期黃金和比特幣走勢是完全綁在一起了。 從對比圖上看最直觀,基本上是黃金下跌后比特幣跟跌,特別是近兩天,但是下跌的節奏又不太一樣,前天黃金帶了個下跌的頭,后期反而轉漲了,而比特幣反而被黃金帶進坑.

1900/1/1 0:00:00OKEx情報局行業周報帶你快速回顧行業動態,厘清產業動向。目錄:行情概覽數字貨幣市場DeFi生態行業聲音區塊鏈產業賦能行業軼事行情概覽根據CoinGecko數據,截至2020年8月7日16時,加.

1900/1/1 0:00:00作者|如仔出品|奔跑財經三年前的8月1日,比特幣礦工在區塊高度478558執行硬分叉,6小時后,ViaBTC礦池成功挖出了BCH的第一個區塊鏈,比特幣自此正式分為兩條鏈:BTC和BCH.

1900/1/1 0:00:00快速預覽目前,主要穩定幣的市場流通市值達到143.87億美元,與上周相比增長9.8億美元。上周,USDT增發了6次,流通量增加9.3億.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:Donnager,星球日報經授權發布。由以太坊社區資深人士AmeenSoleimani聯合創立的ReflexerLabs,憑借低波動性抵押基礎設施項.

1900/1/1 0:00:00