BTC/HKD-0.72%

BTC/HKD-0.72% ETH/HKD-1.31%

ETH/HKD-1.31% LTC/HKD-1.42%

LTC/HKD-1.42% ADA/HKD-1.86%

ADA/HKD-1.86% SOL/HKD-1.9%

SOL/HKD-1.9% XRP/HKD-2.67%

XRP/HKD-2.67%撰文:JubiLabsFANFAN其實這個問題可以換個問法,DeFi的火是偶然中帶著必然,還是必然中帶著偶然?先不著急回答,我們今天用三個問題來解釋:1、DeFi怎么火起來的2、DeFi還能火多久3、DeFi還能帶火哪些概念DeFi怎么火起來的?

火,當然首先是有需求。DecentralizedFinance,本質還是Finance。金融,百度百科有個定義,金融是市場主體利用將資金的經濟活動。DeFi的創新只有一點,我們以前用中心化的工具,現在用去中心化的工具。今天我們不討論工具,因為DeFi火的根本不在于De,而在于Fi。那么問題來了,資金如何從盈余方流向稀缺方呢?一是發行,二是出借,投資某種意義也可以理解為一種出借行為,出讓資金,獲得回報。發行問題我們今天也不作討論,這是另一篇故事了,我們只講出借。手上資金盈余的人,要把資金出借給稀缺方,獲得利息回報。這似乎很合理,這也是DeFi得以持續的根基,所以Lending類的項目,是最簡單最原始的DeFi類型。Lender不斷希望獲得更高的回報,Borrower不斷希望支付更低的成本。這個缺口有多大呢?

Aptos聯創公布2023年計劃:會有訂單簿、AMM、DEX等一系列DeFi創新:金色財經報道,Aptos首席執行官兼聯合創始人Mo Shaikh在最新采訪時公布了該項目2023年計劃,他表示Aptos將會在2023年上線中心化限價訂單薄、AMM(自動做市商)、DEX(去中心化交易所)等一系列DeFi功能。

但是Aptos會采取“階梯式”創新的方式,不會冒險將所有用戶帶入Layer 1或Layer 2,目前Aptos已經開始構建Web3創新產品,預計這些用例都會在2023年成為現實。(dailyhodl)[2022/12/29 22:14:19]

DeFi應用程序Boku聯合創始人否認融資650萬美元:金色財經報道,提交給英國私營公司信息登記機構Companies House的文件顯示,DeFi投資應用程序Boku完成了580萬英鎊(650萬美元)融資,風險投資公司Lakestar和Connect Ventures是本輪融資的最大投資者,參投方包括Augmentum Fintech、Eagle Investments和Nordstar Ventures等。

Boku是一款即將推出的移動應用程序,旨在通過移動應用程序將其用戶與DeFi收益聯系起來。

據知情人士透露,Boku聲稱可以為客戶存款提供高達7%的收益率。兩名知情人士證實了籌款的幾個細節。然而,Boku聯合創始人之一、前Revolut產品負責人Phuc To告訴The Block,“你的消息來源不正確,我們最近沒有籌集到任何資金。”另外兩位聯合創始人沒有回應置評請求。(The Block)[2022/10/21 16:33:37]

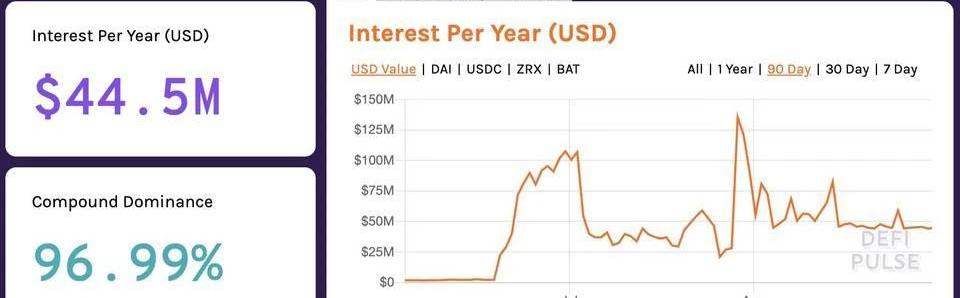

根據DeFiPulse的數據,幾種主流幣未償還債務為14.06億美金。

跨鏈預言機解決方案SupraOracles與DeFi項目YFDAI FINANCE達成合作:據官方消息,跨鏈預言機解決方案SupraOracles宣布與DeFi項目YFDAI FINANCE達成合作。

據介紹,YFDAI FINANCE將傳統銀行與去中心化網絡連接起來,提供借貸、保險等服務。其使命是推動金融民主化,推動新一代金融產品的廣泛應用。SafeSwap是YFDAI的DEX。

SupraOracles將為YFDAI提供預言機工具包。[2022/7/16 2:16:54]

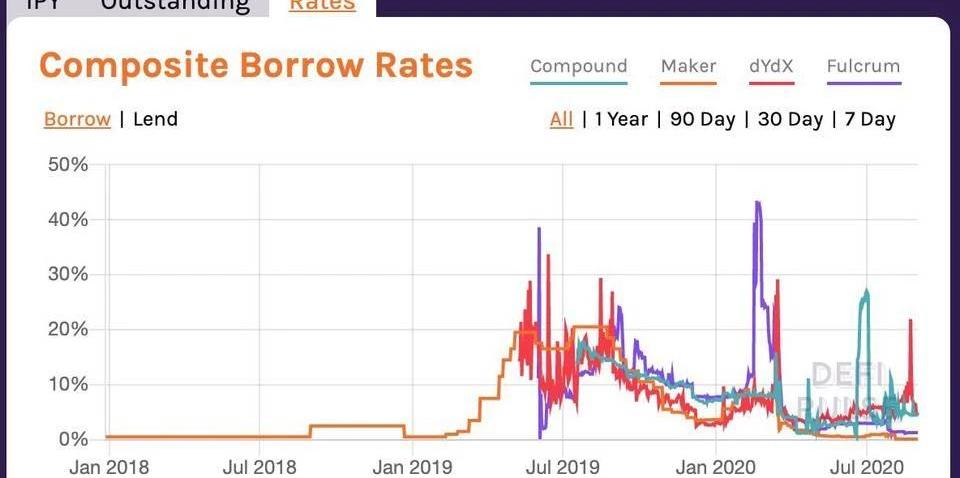

而IPY為4453.7萬美金,年化利率約為3.167%,算是一個比較正常的區間。然而真實的借貸利率如下圖所示,在正常情況下,借款利率還算在一個比較正常的區間。但是隨著資金融通的需求變得強烈,而信息仍然不對稱的情況下,這個利率開始變得很不穩定,甚至很高。但是又不能不借,比如礦工需要質押BTC繳納電費。

數據:DeFi總鎖倉量達到1739億美元:11月5日消息,數據顯示,全網DeFi總鎖倉量達1739億美元,創歷史新高。當前鎖倉金額排名前三的DeFi協議分別是Maker(186億美元)、Curve(180億美元)、PancakeSwap(167億美元)、Compound(134億美元)、Uniswap V2(133億美元)。[2021/11/15 6:53:32]

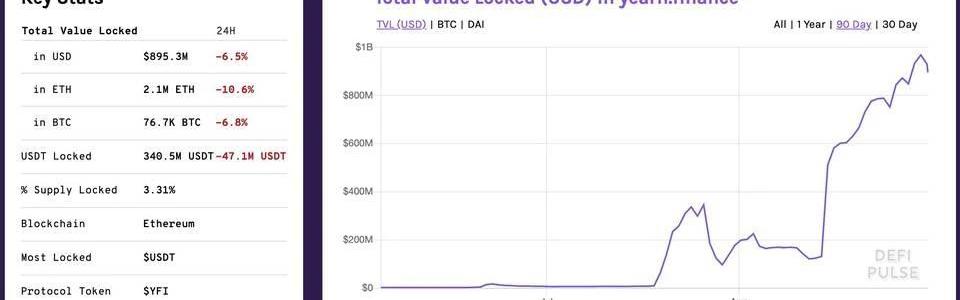

這一切,都歸功于Lender不斷希望提高借款回報,Borrower不斷希望降低借款成本導致。如何彌補這個缺口?部分DeFi項目的做法就很有意思了——它發行了一種新的通證,并無限放大這個新的通證價值,使通證價值=缺口價值。新的通證價值支撐到底是什么?目前大多DeFi將它定義為一種權益幣,或者叫治理幣。比如YFI的作用:1.添加新的貸方;2.廢除當前的貸方;3.增加存款和取款費用;4.更改貸方百分比的鏈上權重;5.分配協議收益率的百分比來為獎勵池提供資金;6.如果啟用了分配獎勵,YFI還將允許持有人從獎勵池中申領其份額。Yearn當前的TVL達到8.95億美金,按照前面說的正常利息計算回報為2834萬美金。但是我們不能狹隘地認為YFI的價值僅僅在于此,因為Yearn生態內能夠賺取的收益非常多,包括yearn.finance利息;從Compound中獲取COMP;從curve.fi中獲取CRV;從curve.fi/y交易費用分成;從ytrade.finance杠桿交易費和清算津貼;從yswap.exchange基本系統費用;從iliquidate.finance獲得清算津貼;未分配的利息或費用等。參考宏觀經濟學中的乘數效應,2834萬美金被放大為10億美金,也不是完全不可能,當然這些權益的價值計算也是非常復雜的。

DeFi還能火多久?

那要取決于這份權益究竟價值幾何,需要玩家獨立思考。每當這份權益的價值被放大,Lender會陷于一種行為:當權益的價值足夠高,便愿意把盈余資金拿出來。Lender到底有多熱情呢?這個增長量是非常非常恐怖的。單拿TVL這一個數據來說,目前主流幣的TVL總量為77.8億美金,三個多月前,僅僅為10億美金。總的來說在流動性不足的情況下,為了提高資金使用效率,就需要使權益通證價值=借貸雙方預期缺口價值。這個缺口巨大,那么權益價值就需要被隨之放大。因此,DeFi的火是必然的,這個時間點爆發有它的偶然因素,但放大一定是必然的。至于還能火多久,大概是要思考權益價值如何維持。而去中心化只是一種貫穿始終的工具,當然工具也很重要。DeFi還能帶火哪些概念?

我覺得一切有利于Lender→Borrower的事情,一切有利于實現資金的經濟活動,都具備火的基因,并且都長期存在超大的、剛性的市場需求——這也解答了今天的問題,DeFi會是區塊鏈世界中最大規模、最剛性、最永恒的需求場景。圍繞金融行為本身的,比如發行、借貸、交易撮合、交易聚合;圍繞金融衍生品的,比如期權、期貨、保險、理財、債券;圍繞提高金融效率及市場容量的區塊鏈技術,比如預言機、Layer2、分片、跨鏈、存儲、金融定向智能合約;以及圍繞可持續發展的探索,比如治理。這些都使我們打開想象空間,認為DeFi充滿無限可能。但你要理解這些概念在提高資金流動效率中,所解決的問題,也就很容易發現哪個方向會火了。當然別忘了,資金安全是第一要素。

Tags:DEFDEFIEFIANCBrainaut DefiDeFi Pulse Indexdefi幣種Crafting Finance

本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | 主流幣價格反復,DeFi板塊普漲:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),BTC價格.

1900/1/1 0:00:00隨著DeFi的發展越來越深入以及這幾天YFI萬倍幣的出現,越來越多圈內外本來不關注DeFi項目的投資者開始高度關注DeFi項目,并且在較強的FOMO心態下對開始對新項目產生了一定的盲目情緒.

1900/1/1 0:00:008月25日,Filecoin官方宣布啟動測試網獎勵計劃。截止8月26日14時,新測試網已開采到區塊3845個,全網有效算力10.9PiB,24h平均挖礦收益7.51FIL/TiB,平均出快時間3.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。上次藍狐筆記提到了《YAM的重啟之路》,而YAM現在準備開啟通往V3的道路.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:TURNERWRIGHT,Odaily星球日報經授權轉載.

1900/1/1 0:00:00區塊鏈技術和加密數字金融產品發展到現在,出現的一個主要的數字金融產品就是數字穩定幣。最初的USDT從2015年出現發展到今天,已經有接近140億美元的USDT在市場中流通.

1900/1/1 0:00:00