BTC/HKD+1.13%

BTC/HKD+1.13% ETH/HKD+0.62%

ETH/HKD+0.62% LTC/HKD+1.78%

LTC/HKD+1.78% ADA/HKD+3.39%

ADA/HKD+3.39% SOL/HKD+1.13%

SOL/HKD+1.13% XRP/HKD+2.46%

XRP/HKD+2.46%編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。央視說今年以太坊漲了164%,加密漲幅接近70%,那段視頻今天在幣圈傳瘋了,但我看了下周圍。。感覺。。話說親們有感覺賺到錢嗎?之前有在朋友圈看到一幅圖:

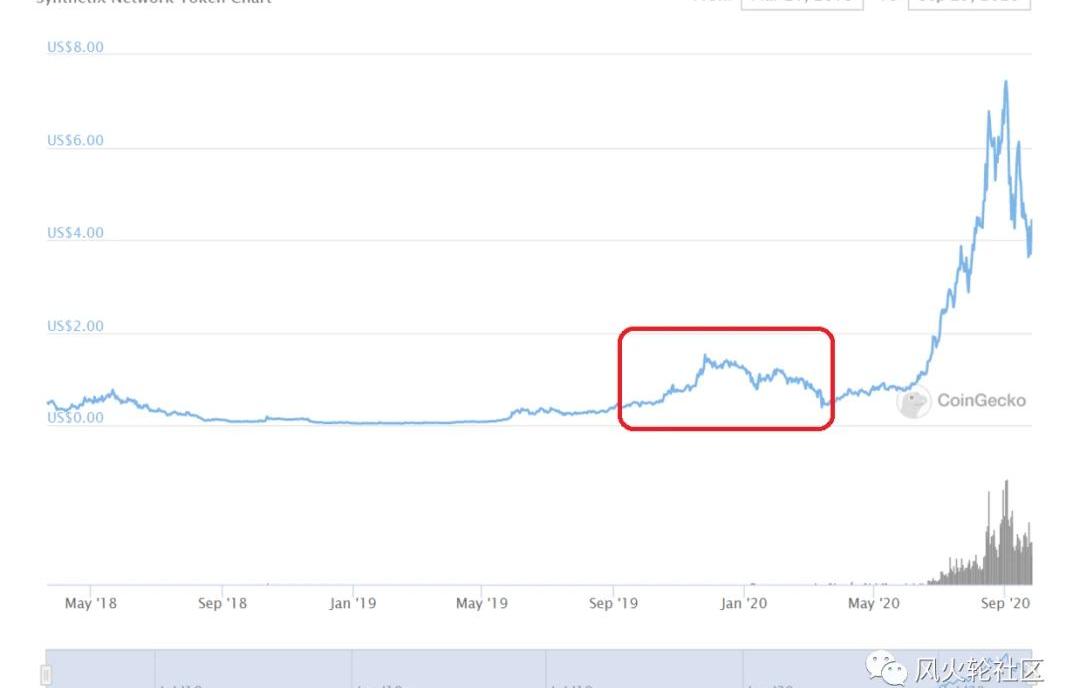

其實要說真正在這波defi中賺到的還是很多項目的早期參與者,在它們市值很小或者無人問津的時候去使用去持有,然鵝這個市場上又真的有多少人能做到在它們低谷的時候、在它們暴漲暴跌時又能堅持住自己的選擇呢?或者說愿意陪這些標的一起成長呢?可以想想。大家好,我是佩佩,周末這一期做一個補課吧,之前我說想講一講關于SNX、合成資產這方面的內容,沒找到太好的機會,其實之前關于snx也都零零星星的提了,但一直沒有系統性的去聊它。關于snx,Synthetix家的代幣,人們對它最主要的印象可能還在于價格的驚人波動,下圖是從18年5月至今的價格變化:

《福布斯》發布2021全球億萬富豪榜,馬斯克從去年的第31位飆升至第2位:4月6日消息,今天,《福布斯》正式公布第35期全球億萬富豪榜,即將成為亞馬遜前首席執行官的杰夫·貝索斯連續第四年蟬聯今年的富豪榜榜首。埃隆·馬斯克從去年的第31位飆升至第2位。酩悅·軒尼詩-路易·威登集團的伯納德·阿爾諾仍排在第3位,緊隨其后的是排名第4的比爾·蓋茨。今年排名前五的是Facebook的馬克·扎克伯格。這是20多年來沃倫·巴菲特首次未能躋身富豪榜前五位。(福布斯)[2021/4/6 19:51:28]

今天的價格是4.73U,據今年9月1日產生的歷史最高點(7.8U)跌去了39%,但距離其生命周期中的最低點(0.034U)漲幅達到驚人的135倍!而且就如上圖中標識紅框的19年的那部分,咱現在看著好像稀松平常,但其實從19年最低點到紅框里的最高點中間的漲幅高達50倍,這也使得它曾被譽為“熊市之光”。而我們之所以看圖感受不是很明顯,是因為今年在這波defi浪潮中又向上翻了十倍!為啥增長這么暴力呢,咱還要從這個平臺說起。Synthetix這個平臺,我覺得你也可以把它理解為一個dex交易所,只是這家交易所它最大的特點是可以合成資產。所謂合成資產很簡單,就是通過抵押資產A來生成資產B,像幣圈兩個老牌,一個是抵押bts生成bitcny,一個是maker里面抵押ETH生成DAI都屬于合成資產范疇。它這里生成的資產相當于是借貸產生的“債務”,也就是假如我生成的是btc,它其實并不是鏈上真正的btc,而它的價值背書就來自于其抵押物,通常來說抵押物的市場價值是要高于所產生的債務的。比如maker里面抵押價值150U的eth才能生成100U的DAI。在Synthetix上呢,相對于之前主流這些合成資產平臺,它的抵押物只有其平臺幣SNX,但也更靈活,就是可以抵押SNX生成各種資產,哪怕是出圈資產,像美股或者黃金。他家的經濟模式是這樣:通過抵押SNX來生成SUSD,這里可以通過旗下dapp網站來完成:https://mintr.synthetix.io/

動態 | 報告顯示:DeFi去年的投資回報率約為250%:加密貨幣數據提供商Messari報告表明,如果在2019年初在四個主要的DeFi領域各投資100美元,將獲得1400美元的回報,收益率約為250%。此外,資產管理是表現最佳的行業,然后是預測市場、借貸、分散交流。(Bitcoinist)[2020/1/11]

目前抵押率最低是600%,即抵押價值600U的SNX,最多可以生成100U的sUSD,這個抵押率好像是根據網絡狀態還會有一個調節,因為看前幾個月抵押率在750%。而如果一旦你的抵押率低于平臺要求,也就是當SNX價值下跌,或者平臺資產價格上漲,就需要再抵押進來SNX。在抵押率滿足平臺要求的情況下,通過銷毀sUSD可以贖回鎖入的SNX,如果抵押率不足,SNX只能鎖在合約中,直到滿足目標值才可以進行贖回操作或者獲得平臺激勵。不知道這里應該沒有繞暈吧,哈哈,它這種機制的好處就是,當snx處于下跌趨勢中或者整個市場處于牛市中,會增加其買入需求,相對來說也會降低snx跌價的速率或者當市場好的時候也會有被帶飛的可能性。鑄造出來的sUSD,你可以選擇用他們來做多或者做空平臺上的任何標的,他家的交易所:https://synthetix.exchange/按成交量大小我截取了目前主要的一些交易對:

動態 | 以去年的流量計算 比特幣賭場Freebitco.in是全球第三大互聯網平臺:根據營銷數據公司SEMrush上周發布的一項研究結果顯示,以去年的全球流量計算,比特幣賭場Freebitco.in是全球第三大互聯網平臺。SEMrush數據顯示,從2018年8月到2019年7月,平均每個月有超過4100萬人在Freebitco.in上下注。這個數字僅次于墨西哥在線賭場Caliente.mx(7150萬次)以及BET365(1.943億次)。(Decrypt)[2019/11/3]

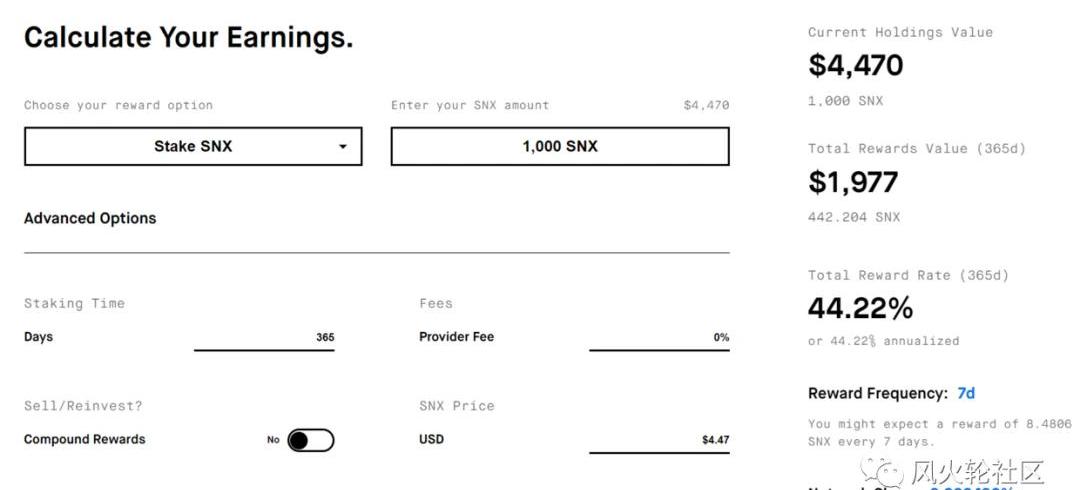

上面前面帶i的就是做空,像ieth,你買入,等eth跌的時候它會漲,帶s的就是買入做多,看交易量來說呢,貌似量都集中在做空eth上。另外他家還有個特色就是可以做多做空一些指數,比如上面的sDEFI,只是目前來看成交量都還不大,整個平臺交易基本也就9個有量,稍微有點。如果sUSD鑄造出來不使用呢,也可以獲得平臺的抵押獎勵以及0.3%的交易手續費分潤。這個平臺抵押獎勵就厲害了,是那種隔壁資金盤都望而卻步的量級,最早的時候我記得抵押年化能做到70%,到現在也有44%:

聲音 | 萊特幣基金會聯合創始人王新喜:IMF去年的研究報告稱LTC為支付代幣:據Bitcoin Exchange Guide消息,萊特幣基金會聯合創始人王新喜近日發推稱,“國際貨幣基金組織(IMF)(的研究報告)正式宣布Litecoin為支付代幣”。據悉,IMF 2018年10月發布的研究報告解釋了支付代幣的定義,提到萊特幣是一種支付方式。 但是,許多來自全球加密社區的人仍對這一聲明持懷疑態度。許多持懷疑態度的人指出,王新喜沒有理由等待近10個月才宣布這一消息。同樣,很多人認為報告中使用的LTC名稱僅僅是一個例子,而不是作為一個單獨的案例。雖然上述IMF報告中提到了LTC,但沒有一位為該組織工作的官員站出來承認這種數字貨幣。[2019/8/12]

https://www.stakingrewards.com/earn/synthetix-network-token/calculate官方的初衷,就是要把這個激勵做高,高到你覺得單純的持有就虧了,才能激勵人們抵押到網絡來。看此前的一份資料顯示,從2019年3月到2024年3月,SNX的總供應量預計會從1億增加到2.4億,新增發的SNX將按照抵押比例分配給符合抵押率的SNX抵押者,所以對于用戶來說的收益率取決于網絡的抵押情況。這個抵押情況可以從官方的數據網站查詢:https://dashboard.synthetix.io/

聲音 | PreAngel的創始合伙人Leo Wang:去年的瘋狂都是不正常的現象:2018全球媒體區塊鏈峰會上,PreAngel的創始合伙人Leo Wang做了“通證經濟如何改變了天使投資”主題演講。他表示,我們目前正在經歷區塊鏈的冬天,而作為價值投資人來說,心情則更為平靜,因為這才是區塊鏈回歸理性的時候,去年的瘋狂都是不正常的。[2018/8/14]

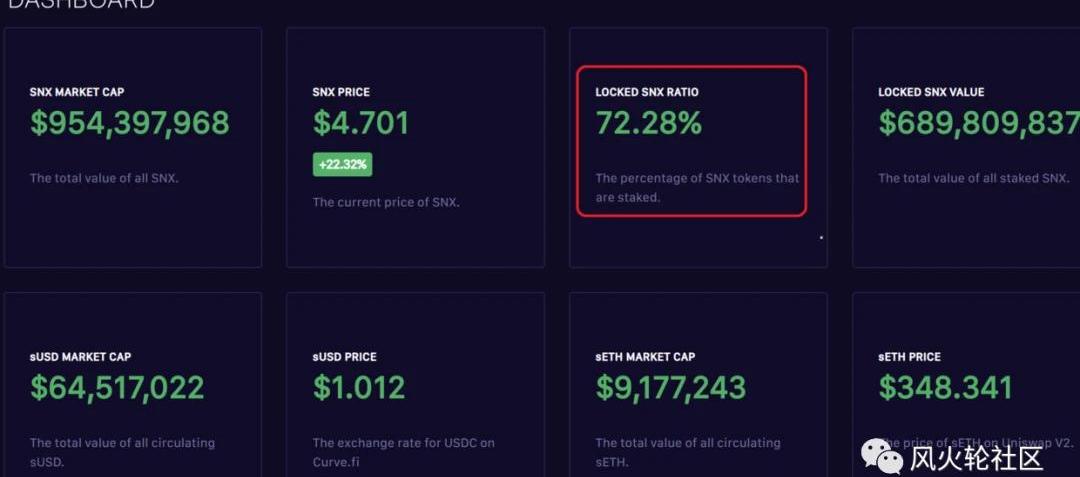

目前全網的抵押比例在72%。之前看到有人將Synthetix比作合成資產平臺的uniswap,其實別說,還真挺像的:1.同樣都是沒有訂單薄交易模式,uni是靠流動資金池的比例來定價,snx就更簡單粗暴一點,直接通過預言機來喂價。2.這個高額的激勵看似夸張,可能很多人也理解不了它和旁氏的區別,但其實就和做流動性挖礦給予激勵一樣,它背后是要承擔相應風險的。對于在平臺抵押sUSD的人士來說,就和在uni上提供流動性的做市商一樣,他們都是平臺所有交易的對手盤,如果交易選手總體是賺錢的,那就意味著單純抵押sUSD的是虧的。對于抵押sUSD,這里引用一個他家白皮書上的例子來說:假如平臺上只有A和B兩名選手,他們分別質押獲得價值5萬美元的sUSD,相當于負債為10萬美元,兩者各負擔50%。如果A用這價值5萬美元的sUSD購買了sBTC且比特幣的價格上漲50%,那么債務池的價值將增加至12.5萬美元,A和B兩人各自負債情況也會從5萬美元提升至6.25萬美元。其中持有sBTC的A在償還負債后還能獲得1.25萬美元的收益,而從始至終只持有sUSD的B則增加了1.25萬美元的負債。這個和做市一樣,可能激勵能補償,但也可能某些時間段是補償不了的。以上就是對于snx的一個基礎模型的介紹,應該說19年的上漲,主要源于流動性太小,他家那時是不上任何交易所,其實很多當時看到這個項目的也無奈沒有方便的購買渠道,而高額抵押收益激勵的買入抵押需求又太多,那今年呢,更多源于一個高抵押網絡遇見了流動性挖礦,snx有被添加到很多項目資金池選項中,這又無形中又增加了對它token的需求。對SNX目前的問題呢在于:1.從歷史情況來看,暴漲暴跌是家常便飯,而且,需要知道一點持有snx不抵押是有風險的,平臺設計上就是通過抵押高額收益率來“懲罰”懶人朋友,但抵押單純只換出sUSD也是有風險的,看了下平臺里基本上多單占比還是比較高的:

2.snx這兩年市值增長比較快的一個因素也是大戶挖到的更多的又繼續抵押生成更多,而并沒有把他們釋放到市場:

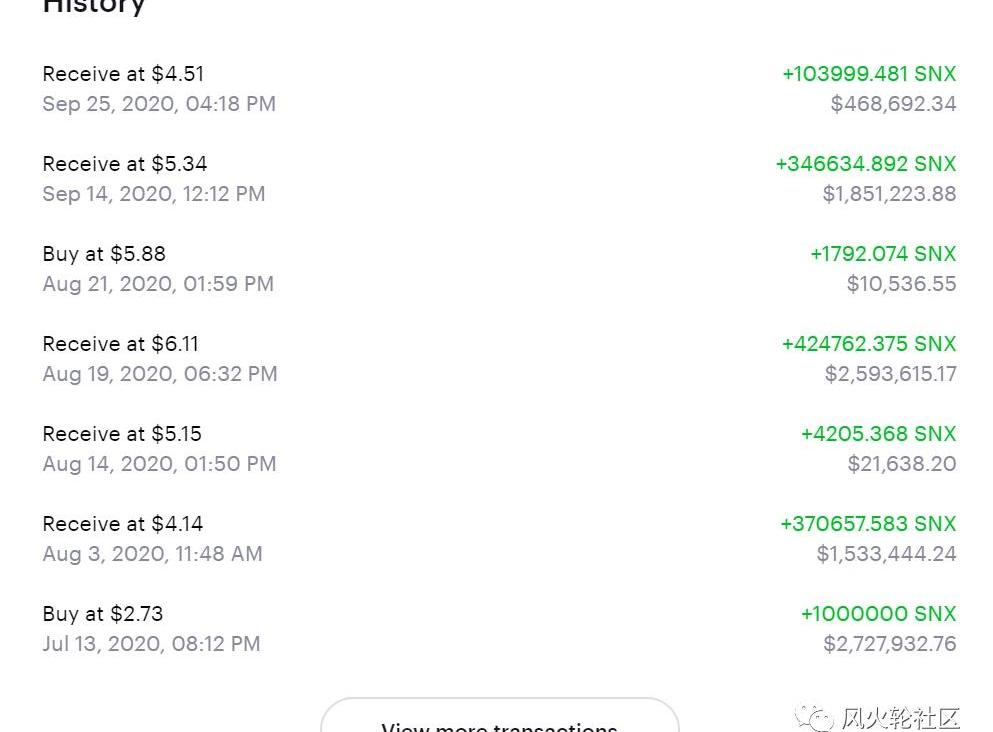

比如上圖持倉中第三第五位,對這個項目有興趣的可以自行去查找下,我看都屬于defi中的大鯨,除了snx還有很多其他的defi持倉,而且都是那種uni空投給10萬枚的大佬。這里我截取一個排名第三的大鯨的SNX賬戶動態,可以感知下他們這個利息收益有多少:

因為高通脹,獎勵會更快的流入并聚集到大戶手里形成壟斷,這很難說是好事還是壞事。3.其實上面可以看到,他家交易所的成交量可并沒有uniswap那么光鮮,還是靠著新增代幣而不是手續費來形成他家的市場,也就是說基本面是沒那么好的,而這樣還要支撐一個10億美金市值的話,emmm...當然這個東西也還是要看合成資產這個領域未來的發展了,目前好像還看不到太多剛需,或許等以后各類資產轉換成熟了,或許會更好一點。結語今天介紹了合成資產的經濟模型和邏輯,算是一個補課,但可能還不晚,因為隨著還有很多鏈在開defi這個趨勢,相應的這些模式也會進行鏈傳鏈,現在做個了解也還是有用的。只是注意哈,并不是每一條鏈都會有以太坊上那樣的大鯨魚的哦,一聽到對標snx就感覺能漲,這個思想還是有點危險。

今天Filecoin到目前還沒有發出推遲公告,基本上可以確定會在晚上10-11點左右上線。今天也有越來越多的交易平臺宣布和Filecoin主網上線同步推出Fil代幣交易,包括火幣這樣的頭部平臺,

1900/1/1 0:00:00編者按:本文來自RealBlockchain,星球日報經授權發布。私募階段參與人數143,人均持有量63.8萬FIL,FIL平均成本為$0.57;公募階段參與人數2318,人均持有量2.57萬F.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:GianmarcoGuazzo,翻譯:Olivia,Odaily星球日報經授權轉載.

1900/1/1 0:00:00近日,OKEx的賺幣產品接入UniSwap協議,用戶可直接在OKEx平臺提供USDT-ETH流動性挖取UNI.

1900/1/1 0:00:00據成都鏈安『安全態勢感知系統』數據監測顯示:2020年9月,在區塊鏈領域,多類型安全事件頻繁發生,整體形勢不容樂觀.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:BENJAMINPIRUS,Odaily星球日報經授權轉載。美國司法部長WilliamBarr發布了加密貨幣市場的官方指導方針.

1900/1/1 0:00:00