BTC/HKD+1.14%

BTC/HKD+1.14% ETH/HKD+0.54%

ETH/HKD+0.54% LTC/HKD+1.54%

LTC/HKD+1.54% ADA/HKD+3.39%

ADA/HKD+3.39% SOL/HKD+1.07%

SOL/HKD+1.07% XRP/HKD+2.64%

XRP/HKD+2.64%編者按:本文來自加密谷Live,作者:BenLilly,翻譯:李翰博,Odaily星球日報經授權轉載。

加密貨幣的牛市就好像日本的八十年代。在那段時間里,日本的增長是如此巨大,其土地價值的估值是全美國的四倍。從1970年到1990年,以日經指數衡量的日本市場上漲了1520%。而東京的皇宮的價格比整個加州還高。整整十年都處于全面的資產狂熱之中。這是加密投資者熱切期待的市場類型。而那些定位在這種類型市場的人一定會享受到即將到來的增長。想知道是什么推動了日本的這種增長,以及它將如何在加密技術上留下印記,請繼續往下看。窗口指導

瑞士央行:已與高盛、瑞銀、瑞士信貸和花旗集團測試了央行數字貨幣的交易:1月13日消息,瑞士央行表示:已與高盛、瑞銀、瑞士信貸和花旗集團測試了央行數字貨幣的交易。測試表明,可以即時執行從10萬瑞士法郎到500萬瑞士法郎的支付,從而消除交易對手風險。(金十)[2022/1/13 8:47:25]

歸根結底是一個四個字母的單詞。D-E-B-T就是這樣,這就是秘密。日本市場的增長是通過前所未有的信貸擴張來推動的。它變得如此可觀,以至于新的借款人沒有地方花錢了,這導致了投機性資產購買。這就是日本最大的資產泡沫的催化劑。在這里,信貸擴張只是新的貨幣或債務一種花哨的說法。而且它們在大多數情況下是可以互換的。新的貨幣從字面上看是由銀行利用抵押品發放貸款創造出來的。從1970年到1990年,這種貨幣創造使M2日元的貨幣供應量膨脹了939%。日本銀行是木偶大師。而他們的控制方法是窗口指導。窗口指導是一種機制,中央銀行通過下達配額來指導貸款銀行。這保證了銀行發放一定數量的貸款,進而推動經濟增長。日本銀行使用的另一種方法是低利率。這給了借款人更多的鼓勵,讓他們承擔更多的債務。這種鼓勵借貸和低利率的環境一直持續到十年之交,也就是信貸創造停止的時候。大約在這個時候,日本銀行提高了利率,導致了一連串的破產和市場拋售。日本央行發出信號,狂歡結束了。隨之而來的低迷導致了現在被稱為日本失去的十年。如果允許窗口指導和低利率的組合繼續下去,不知道會發生什么。但顯而易見的是,強行發債迫使資金進入風險較大的資產。這也是為什么土地價值失控的原因。所以我為什么要提到窗口指導、利率和債務......以及因此而出現的資產泡沫?因為加密貨幣剛剛嘗到了債務對市場影響的甜頭。加密貨幣的上漲動力

惠譽評級:穩定幣可能帶來新的短期信貸:7月1日,全球知名信貸評級機構惠譽表示,穩定貨幣發行的快速增長可能對短期信貸市場的運作產生影響。傳染風險主要與有抵押的穩定貨幣有關,根據其資產持有的規模、流動性和風險,以及運營商的透明度和治理等因素而有所不同。最大的穩定幣發行商Tether披露,截至2021年3月31日,其儲備中只有26.2%是現金、信托存款、逆回購票據和政府證券,還有49.6%是商業票據。

6月28日,Tether相關的總資產達到628億美元。這些數據表明,它的持有資產可能比美國、歐洲、中東和非洲的大多數優質貨幣市場基金(MMF)的資產還要多。如果在商業票據市場拋售壓力更大的時期突然大規模贖回USDT,可能會影響短期信貸市場的穩定。(Fitch Ratings)[2021/7/1 0:19:59]

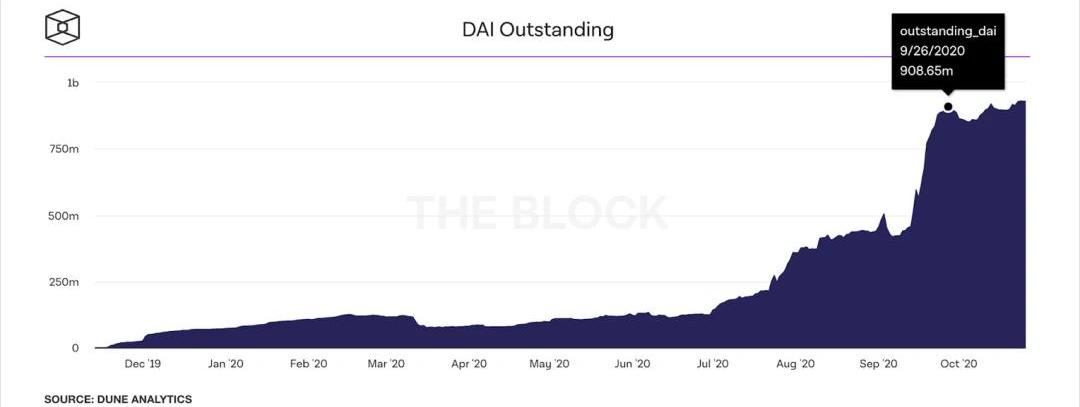

在中文中"DAI"的意思是借出或提供貸款的資本。對于加密技術來說,DAI是一種債務支持的穩定幣,也是DeFi近期發展的“火箭燃料”。當借款人將他們在Maker協議上的加密抵押品鎖定在一個名為CDP的金庫中時,DAI的產生就發生了。一旦鎖定,該協議就會對DAI進行鑄幣。這是一種在區塊鏈上創造Token的行為。而正是這個看似簡單的過程,在6月一夜之間引發了DeFi運動。DAI雖然存在,但似乎從未真正起飛。從2019年到2020年中,流通中的DAI起起伏伏,沒有增長到比6月28日的1.2388億的流動市值高多少。這一天,加密市場的規模為2610億美元。6月29日,Compound永遠改變了加密世界。這標志著加密技術直接撕開了“日本窗口指導”時代的一頁。Compound激勵其用戶在其平臺上存入DAI作為貸款的抵押品。作為交換,Compound用其新鑄造的COMPToken獎勵借款人。然后,借款人會轉身賣掉Token,換取債務的70-100%。這就是把免費的錢塞進借款人的錢包里。鼓勵了更多的借款。要想參與這個暴利的收益,用戶必須在Maker上鑄造DAI。當時,ETH有一個非常有吸引力的借款利率,接近0%。意味著去中心化加密貨幣的準央行在鼓勵用戶承擔越來越多的債務。而他們也確實承擔了更多的債務。下圖顯示,流通中的DAI在短短三個月內增加了633%。

動態 | Telegram或利用紐約梅隆銀行和瑞士信貸處理了代幣銷售資金:金色財經報道,本周一,美國證券交易委員會(SEC)在美國地方法院提交了一項擬議命令,要求紐約南區向英國高等法院尋求協助以獲得Telegram前首席投資顧問John Hyman的證詞。新文件包括一些Hyman此前與代幣潛在投資者的談話。其中一段談話顯示,Telegram員工Shyam Parekh向投資者解釋了資金會如何到達該公司。Parekh稱,Telegram將通過紐約梅隆銀行(BNY Mellon)收到資金,然后將資金轉發給CS(Schweiz)AG,以最終轉至瑞士信貸。他們還提供了通過Swift網絡將資金轉賬至瑞士信貸的國際銀行代碼。對此,紐約梅隆銀行和瑞士信貸銀行拒絕置評。[2019/12/10]

穆迪信貸策略總經理科林埃利斯:區塊鏈會降低銀行成本:據法新社報道,穆迪信貸策略總經理科林埃利斯表示,任何破壞性沖擊下, 無論是技術、經濟還是,都會產生贏家和輸家,區塊鏈也不例外。但他認為,在區塊鏈的作用下,可能會降低銀行的成本,但同時可能引發更多的競爭,從而對收費產生下行壓力。而且,區塊鏈可能在金融交易結算和清算領域產生重要影響。[2018/5/6]

來源:TheBlock債務推高市場的事實已經不再是秘密。在這三個月的時間里,加密貨幣總市值擴大了近50%,超過3820億美元。DAI所在的網絡Ethereum上漲了115%。這是窗口指導和利率對市場的影響--發生在市場從3月的黑色星期四反彈之后。請記住,在6月份,大多數專家都稱加密貨幣超買。根據skew.com的數據,6月底BTC永續合約的資金利率大部分是負數,這讓我們看到市場情緒也是看空的。這種大的變動讓大多數人感到意外。唯一不吃驚的群體是在這個市場有計劃的群體。來自PolychainCapital的OlafCarlson-Wee在這里所做的一切都值得稱贊。他在創建COMP作為一種引導或吸引流動性的方式上有很大的影響力。Olaf和Polychain對Maker也是功不可沒。所以,我們現在見證的是協議之間的交互如何大于其部分的總和。這種強大的協議相互作用、債務創造和低利率的組合,為市場起到了火箭燃料的作用。而我們有理由相信,這僅僅是個開始。正如喬治-索羅斯所說,"當我看到泡沫形成時,我就會沖進去買入,火上澆油"。當我們看到更多的債務創造發生在區塊鏈上時,市場將會走高。只是高到什么程度呢?在我們發布的時候,DAI的供應量還差5600萬就能達到10億。加密貨幣的總市值剛剛超過4000億美元。DAI只是杯水車薪。根據標普市場情報公司的數據,2018年美國機構杠桿貸款未償還金額超過一萬億美元。美國抵押貸款行業的未償還價值為11萬億美元。而美國國債為27萬億美元。而DAI還沒有達到10億。未來幾年,加密貨幣將在這些各種形式的債務中獲得更大的份額。在考慮了其中的一些總數之后,日經指數在20年內的1520%的增長似乎是一個起點,而不是加密市場的目的地。

編者按:本文來自加密谷Live,作者:NoelleAcheson,翻譯:Olivia,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:HELENPARTZ,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。巴菲特曾說過:市場就是一個把money從沒有耐心的人轉移到有耐心的人手中的工具.

1900/1/1 0:00:00文|黃雪姣編輯|郝方舟出品|Odaily星球日報 就在幣市一片飄紅之時,入場Filecoin挖礦的玩家們卻憂心忡忡。問題倒不在于幣價沒漲,而是,“算力沒跑起來,連幣的影子都還沒見到”.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。「資本,是能夠調動一個社會系統中經濟資源的能力,其價值體現在能夠帶給資本持有者多少的利益.

1900/1/1 0:00:00編者按:本文來自 金色財經 ,Odaily星球日報經授權轉載。波卡中國生態的發展,讓平行鏈這個詞匯被從業者熟知,記得從2018開始,我先后聽過主鏈、側鏈、子鏈、分片等技術,從波卡項目立項開始,平.

1900/1/1 0:00:00