BTC/HKD+0.61%

BTC/HKD+0.61% ETH/HKD+1.22%

ETH/HKD+1.22% LTC/HKD+1.17%

LTC/HKD+1.17% ADA/HKD+2.71%

ADA/HKD+2.71% SOL/HKD+1.67%

SOL/HKD+1.67% XRP/HKD+2%

XRP/HKD+2%火幣大學火大教育前言

DeFi在過去的3個月里,掀起來一場區塊鏈金融應用熱潮,從compound的流動性挖礦引爆行業,到sushiswap的戲劇性劇情,再到uniswap的交易量與CEX頭部幾乎看齊。DeFi的創新和發展正大步向前。然而最近DeFi的調整,也讓很多人質疑DeFi是否已經過去,應用是否有價值?讓我們一起和數字文藝復興基金會董事總經理曹寅從區塊鏈技術改變傳統金融的宏觀層面來看看DeFi的真正價值和未來。核心觀點:區塊鏈對于金融的革命從金字塔最核心的部分開始,也就是清結算基礎設施來完成的。在區塊鏈這個網絡里,清算這個概念便不存在了,所有的交易都是“發生即清算”,交易完成的瞬間所有的賬本信息都完成了同步更新,所以區塊鏈從底層開始對于整個金融行業會發生巨大的顛覆。導師簡介

曹寅,數字文藝復興基金會董事總經理,AcalaNetwork顧問,從2017年開始投資并研究DeFi,自2019年開始重點投資波卡DeFi項目,投資了包括Acala,Darwinia,Bifrost,Zenlink等波卡核心生態項目。

以下為曹寅課程精華整理內容,由火幣大學整理。區塊鏈技術的新信任模式將重塑傳統金融業

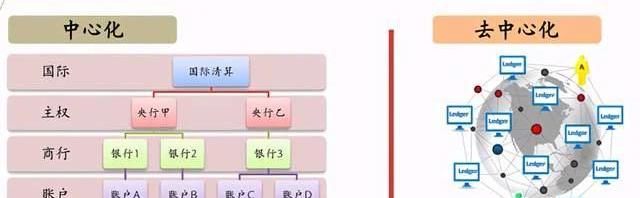

傳統金融行業從誕生到現在其實沒有發生變化,現在各種各樣的互聯網金融,包括P2P等,其本質上仍然是在現在的銀行系統業務上,沒有形成自己的根基,其主要原因在于信任的產生方式。金融行業很重要的一個工作就是設置信任,組織信任,再去傳遞信任,信任在金融行業仍然非常中心化。而現在區塊鏈可以構建一種無需金字塔式層層背書的新形式信任,我們稱之為點對點的去中心化信任,將給金融行業帶來重生的機會。

曹寅:把金庫從Layer 1轉移到Polygon使其免于被清算:曹寅發推稱:如果在數周前我沒有將我所有的金庫從Layer 1轉移到Polygon上,它們可能已經被清算了。Matic上的DeFi將會非常龐大。[2021/5/19 22:21:54]

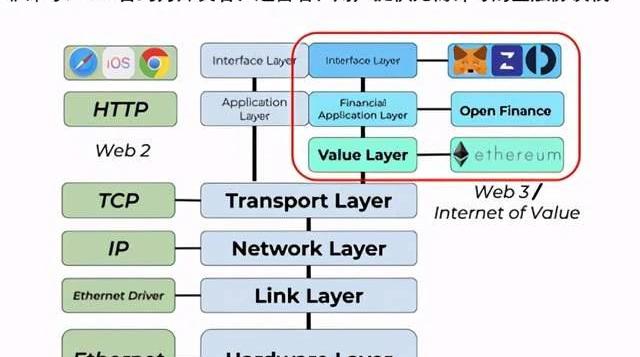

區塊鏈必將改變金融產業非常熟悉的底層結構——清結算的基礎形式。我們以前看到的金融創新,不管是互聯網券商、線上開戶、線上托管還是智能投顧,包括像P2P,這些業務其實都是金融在應用層的業務,金融最重要的是底層的清結算,而這個底層清結算,基本上都是由一兩家機構來壟斷的。券商也好,交易所也好,他的角色都是信任的代理。區塊鏈對于金融的革命從金字塔最核心的部分開始,也就是清結算基礎設施來完成的。在區塊鏈這個網絡里,清算這個概念便不存在了,所有的交易都是“發生即清算”,交易完成的瞬間所有的賬本信息都完成了同步更新,所以區塊鏈從底層開始對于整個金融行業會發生巨大的顛覆。現在幾乎全世界所有的金融機構,以及所有的金融業務都在區塊鏈化。同時,業務的區塊鏈化分為兩個方向,第一種稱為改良式的區塊鏈化,資產創造的本質方式沒有變,比如說央行的數字貨幣,本質還是央行背后的國家信用創造的貨幣,貨幣創造的方式和路徑是沒有變的,只不過貨幣的形式發生了變化,可以稱之為CeFi。還有一個是顛覆式、革命式的金融區塊鏈化方向,比如說像比特幣和以太坊。這種顛覆性的金融區塊鏈化方向核心在于資產創造的方式。資產創造在區塊鏈上,在區塊鏈原生的清結算,交易,信息撮合的平臺上來完成原來的金融工作。這種我們稱之為是DeFi。這兩種金融的區塊鏈化或者是金融區塊鏈創新將長期共存,或者說會永遠共存。DeFi以公有鏈作為基礎設施,以非許可作為特征,非許可開源作為特征的一系列開放金融應用,或者是開放金融協議,有虛擬資產的創造,比如說比特幣,所以一直有人說比特幣是最早的DeFi。還有融資,比如說早期的ICO其實也是一種DeFi,但ICO有很多問題,因為監管缺位,行業內自身的自律也缺位,包括早期其實是不存在技術和商業基礎的,產生了大量的空氣幣,詐騙幣,融資幣,而且出現了純融資跑路幣。基于DeFi,或者基于公有鏈的DeFi生態,其實已經比較完備了。目前的聯盟鏈,所有的操作都需要聯盟鏈成員批準才能去使用,才能去開發結合。此外,底層資產其實還是在原來的傳統金融世界的資產,只不過通過聯盟鏈數字化。未來我非常認可采用跨鏈技術,把聯盟鏈的金融業務打通,在公有鏈上進行流通甚至是直接發行,未來甚至也有可能通過跨鏈技術把公有鏈上的資產跨鏈接入。未來,聯盟鏈和公有鏈要結合,即DeFi和CeFi要結合。DeFi的核心:非許可,可組合,自動化

數字文藝復興基金會董事總經理 曹寅:持有Kusama和Dot 對于中小型投資者來說最好的參與方式:據官方消息,幣贏CoinW《共識52》第五期《Polkadot的進化之路——從投資視角解讀波卡》主題AMA主題中,數字文藝復興基金會董事總經理曹寅認為,波卡生態,對于中小型投資者來說最好的參與方式是持有Kusama和Dot,因為Kusama和Dot到時在市場上會非常緊俏,一方面是本來就有大量的Kusama和Dot會進行質押,接下來的平行鏈拍賣也會吸引大量的市場上流通的Kusama進入平行鏈拍賣,到時候市場上可流動的Kusama和Dot就會非常少。價格的的變動就是供需的變化, 所以到時市場上大量緊缺Kusama和Dot同時流動性供給又不足,價格就會有不錯的表現。[2020/10/15]

DeFi本質和核心不一定是去中心化,去中心化只是DeFi的目的,DeFi的核心是什么呢?我稱之為是非許可,可組合,自動化。DeFi的定義目前來說也是在不停地形成和調整變化的過程,去中心化網絡不一定只有區塊鏈,未來可能會出現其他類型去中心化網絡的方式。我認為,DeFi就是利用開源軟件和去中心化網絡,加金融產品,變成無中介,無中心化操作即可運行的透明金融協議運動。把整個金融從一種產品變成一種協議,任何人都可以跑這種協議,大家基于這個共同認可的協議來去創造資產,交換資產,非常像我們互聯網里的一系列互聯網協議。這種金融協議運動,使得金融變成像信息一樣可以自由傳播,不需要中介,而且不由任何機構壟斷的真正原生互聯網化,原生信息化的資產以及業態。

數字文藝復興基金會曹寅:成功的DAO可帶給項目難以想象的生命力:10月5日,數字文藝復興基金會董事總經理曹寅在499小島上線發布會上表示,一個成功的DAO可以給項目帶來難以想象的生命力。曹寅認為,當前的DeFi,指的是對于金融業信任中介的去中心化,是智能合約對于中心化業務的替代,是業務的去中心化,但不一定代表治理的去中心化,DAO的治理和運營模式對于DeFi有巨大幫助,尤其在未來DeFi協議間競爭日趨激烈的背景下。

據悉,499小島是一個DAO治理平臺,支持項目信息展示、發起提案、參與投票等功能。[2020/10/6]

非許可:非許可有兩個維度,一個是使用非許可。例如現在作為一個DeFi用戶,調用錢包里的資產去做借貸,去進行流動性挖礦,僅需要用戶對錢包、項目進行許可,許可這些協議使用用戶鏈上的資產,這就是使用非許可。另一種是開發非許可,開發和使用非許可使得DeFi跟互聯網一樣,任何人都可以創造,誰都關不了它,形成一個自由的零成本、零摩擦的開放金融協議運動。

可組合:大量的DeFi協議,像樂高積木一樣,比如一個項目結合了預言機、DEX、數字資產,構成了一個去中心化理財。可組合建立在無許可上,進行類似于基因工程一樣非常神奇的創造。

曹寅:波卡是現在對于以太坊上的DeFi項目最友好的底層:8月26日消息,數字文藝復興基金會董事總經理曹寅在做客HyperPay焦點欄目時提及:在以太坊2.0遙遙無期的情況下,波卡是現在對于以太坊上的DeFi項目最友好的底層,而且現在波卡的發鏈架構Substrate已經兼容了以太坊智能合約語言Solidity,所以以太開發者可以很方便的把自己的智能合約遷移到波卡上面。對于以太坊用戶來說,不僅僅可以在波卡上面更方便的升級,同時也可以通過跨鏈橋在以太坊上的資產同步遷移到波卡上,并同步在波卡上生成新的原生資產。[2020/8/26]

自動化:我更喜歡把自動化稱之為P2C,在區塊鏈中,人和協議來進行交易。比如Uniswap,它更像P2P的交易方式,作為去中心化交易所,但本質上還是把資產存到了Uniswap的AMM自動化做市商的協議池里面,這種我們稱為是人和協議的交易。有什么好處?因為協議是自動化的,而且協議是不可停止的。所以P2C在DeFi的自動化方面,其實已經超越了P2P。所有的利率,貨幣價格,資金價格是由算法決定,自動化得到,或者由社區投票治理決定。同時也不需要持續運營,因為大家都是超額抵押,不需要提供相關的信貸,同時沒有中央化的對手風險。唯一可能的危險就是協議有漏洞被黑客攻擊了。但是代碼上的問題永遠可以解決,因為代碼都是開源的。你可以不停地更新迭代代碼。去中心化:去中心化難以強制停止,這樣的即便發生了問題、風險,或者說地緣風險,也不會影響到區塊鏈上的DeFi。目前的國際環境下DeFi具有更重要的意義,摩根斯丹利、高盛、IBM,微軟這些公司都在研究DeFi。目前微軟已經推出一種服務,可以把DeFi嵌入到中心化的銀行底層業務邏輯里。DeFi基礎性協議介紹

曹寅:區塊鏈技術已經有落地項目:今晚,在第一財經《頭腦風暴》區塊鏈特輯直播中,能源區塊鏈實驗室創始人曹寅表示,區塊鏈在七年前已被愛沙尼亞政府運用落地,每個公民都具有數字身份證,相關的行政資料都是基于區塊鏈技術的電子文件。他還指出,區塊鏈技術并非只是解決吃飯的問題,而是對國家基礎設施建設的全面推進。[2018/3/19]

MakerDAO:MakerDAO是去中心化的穩定幣平臺,我更喜歡稱之為去中心化的當鋪,機制是用戶超額抵押數字資產(主要是ETH),按照抵押比率鑄造和美元幣值1:1的去中心化貨幣Dai,Dai的本質其實標準化的債券。這樣的抵押鑄造、還貸,取WBTC的雙向過程由協議來完成的工作,是很典型純粹的去中心化早期央行。MakerDAO的協議還是非常簡單的,只不過在當中能夠接受哪種資產是比較復雜的。比如說是否接受一些非主流的數字貨幣資產來作為抵押品創造DAI,這要由社區來決定。一開始是主流的比特幣以太坊等,后來又上了USDC以及非主流的ERC資產,這便是抵押品擴大的過程。抵押品擴大的過程由誰決定?是由持有Maker治理代幣的人在社區提議,社區投票,社區決定以及未來也可以社區否決。Compound:大家都說Compound是一個抵押市場,或者是一個抵押借貸市場,我對Compound的定義是去中心化的貨幣市場。機制是用戶超額抵押數字資產進入智能合約資金池,按照抵押比率借貸各類數字資產,并且,抵押中的資產可以生息獲利。舉個例子,之前挖礦很火,Compound上面的原生代幣comp被借空了,comp在Compound上的利息特別貴,因為資產非常稀缺。當某一個資產很不稀缺的時候,完全沒人借的時候,比如有一段時間Compound上以太坊利息是年化1%左右,甚至更低,這個貨幣就不稀缺,貨幣價格就很低,所以Compound本質不是一個借貸市場,而是一個不同類型的數字貨幣來進行抵押交易的市場。抵押A貨幣,再把B貨幣借出來,就是把B貨幣以時間成本買出來,利息就是B貨幣的時間成本,本質就是一個貨幣市場。Uniswap:Uniswap是一個去中心化的交易所,但是我對它的定義是去中心化的流動性交易市場。機制是流動性做市商將一組數字資產以1:1比例送到流動性池,交易用戶在流動性合約內按照交易曲線,以ETH為交易媒介交易資產。其中,通過中心化和去中心化,比如說火幣和Uniswap之間的價格套利,使得Uniswap上恒定乘積的交易公式或者是恒定乘積的流動性做市對不同資產的價格是盯著外盤市場的,通過這樣的方式來矯正Uniswap恒定乘積流動性交易對里面的資產價格,其實是一種需要外部來進行正反饋,使它回到恒定乘積的流動性做市的公式。DeFi其實離不開CeFi,如果沒有CeFi去完成大的流動性交易來產生恒定,我們認為是公允市場價格,Uniswap上流動性的恒定乘積產生的價格,很容易就偏離,,而且回不到均衡價格。DeFi和CeFi是一體兩面,互相依賴的。DeFi大爆炸:資產規模膨脹分布公平,行業將健康發展

DeFi經歷了從協議的多樣性,產品的種類,資產的規模和種類的規模發生了像宇宙大爆炸一樣的變化。2017年,DeFi資產規模7百萬美金,如今DeFi資產規模達85億美金。在這兩年半時間里,整個DeFi行業發生了宇宙大爆炸一樣的資產規模的快速膨脹。前期Maker占主流,隨后是Curve,WBTC,Synthetix,,以及Uniswap的V2也已經成為主流,所以DeFi大爆炸不僅僅是集中在幾個頭部協議里,很大一部分是因為新的協議帶來了新的資產,這是健康的成長。如果所有資產集中在一個協議里是不健康的,現在是資產幾乎是非常平均的分配到了前十大頭部協議里面,且前十大的頭部協議功能不同。例如Uniswap做流動性、做交易,Maker做穩定幣,Aave做抵押借貸,WBTC做BTC在以太坊上的映射,Curve做穩定幣互換,Synthetix做合成資產的,Compound跟Aave一樣做抵押借貸,balancer雖然類似Uniswap,但是流動性曲線跟Uniswap不一樣,是另外一種swap。可以看到,現在的DeFi資產非常平均地被鎖倉在不同的協議里,意味著在DeFi里任何一個協議都是沒有超額收益的,所以DeFi的鎖倉資產才會平均分攤到不同種類的DeFi協議里,這意味著DeFi的資金分配效應非常公平,以及資金在跨協議流通之間的摩擦非常低,這樣才會形成資金在不同協議之間永遠是比較平均的分配,使得DeFi的信息流通以及信任分配的角色一直非常高效地進行。以上為曹寅在火幣大學“DeFi金融精英實訓營”的精彩分享。火幣大學自成立以來一直致力于培養行業頂級人才。火幣大學校長于佳寧多次表示,要想抓住區塊鏈時代的機遇,最關鍵是實現認知升級,切實掌握“區塊鏈思維”,這是一套融合匯聚互聯網思維、金融思維、產業思維和社群思維的復雜性思維體系,而火幣大學的系列課程,正是基于這一邏輯體系而開設,希望能夠幫助區塊鏈領域的偉大創新者“撥開前方的迷霧,穿越到未來看現在”,用“區塊鏈+”的力量,切實幫助各行各業實現產業升級。了解更多區塊鏈知識,請您關注火大教育公眾號。

Tags:EFIDEFDEFI區塊鏈Friends With Benefits ProXDEFI區塊鏈運用的技術中不包括哪一項基本技術

編者按:本文來自去中心化金融社區,Odaily星球日報經授權轉載。ETH2.0將于12月1日正式啟動以太坊官方發布了確定的消息:ETH2.0會在12月1日上線!ETH2.0可能帶來的獲利機會對于.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:凱爾,Odaily星球日報經授權轉載。從9月9日的10100美元起,BTC漲超50%,突破16000美元大關.

1900/1/1 0:00:00瓦特于1788年發明了離心調速器,這是一種小型巧妙的裝置。有了這種裝置,使得蒸汽機在工業領域中切實可行。離心調速器從蒸汽機獲得高效循環輸入并將其應用于加重球.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:TURNERWRIGHT,Odaily星球日報經授權轉載.

1900/1/1 0:00:00今年11月,去中心化金融總鎖倉量再創新高,突破16億美元。DeFi,宣稱人人公平可參與,憑借吸納百億資金入場在今年備受矚目,但與此同時出現了一群人,他們依靠者技術實力和知識門檻專薅DeFi的羊毛.

1900/1/1 0:00:00曾經恒大集團高薪聘請方正證券首席經濟學家任澤平的新聞引爆網絡,網上翻開老圖片,時隔三年,依然感受到打工人和打工人之間的差距.

1900/1/1 0:00:00