BTC/HKD+2.96%

BTC/HKD+2.96% ETH/HKD+3.62%

ETH/HKD+3.62% LTC/HKD+5.63%

LTC/HKD+5.63% ADA/HKD+6.67%

ADA/HKD+6.67% SOL/HKD+6.38%

SOL/HKD+6.38% XRP/HKD+3.29%

XRP/HKD+3.29%編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。在加密世界,四年是一個很重要的周期,它由比特幣的減半來定義。如今,這一周期效應依然是加密領域的重要MEME,依然影響著人們的決策。關于這個方面,可以參考藍狐筆記之前的文章《加密周期與價值流向》、《如何理解加密貨幣的市場周期性》、《比特幣的減半效應與ETH2.0的質押效應》。今天聊的是在這個四年周期下ETH的變化。ETH是以太坊的原生代幣,2017年的ETH和2021的ETH正在發生質的變化。從播種到收獲

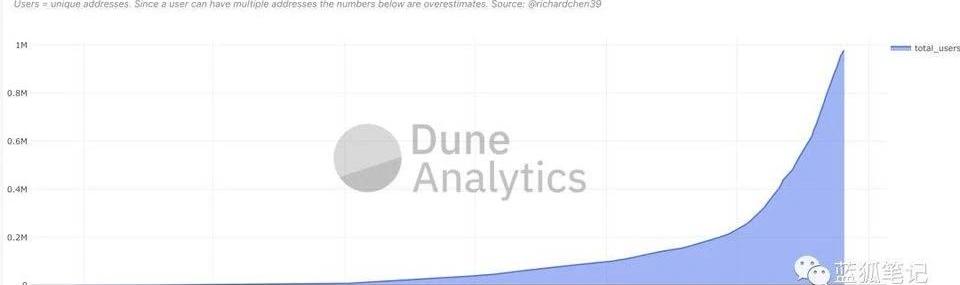

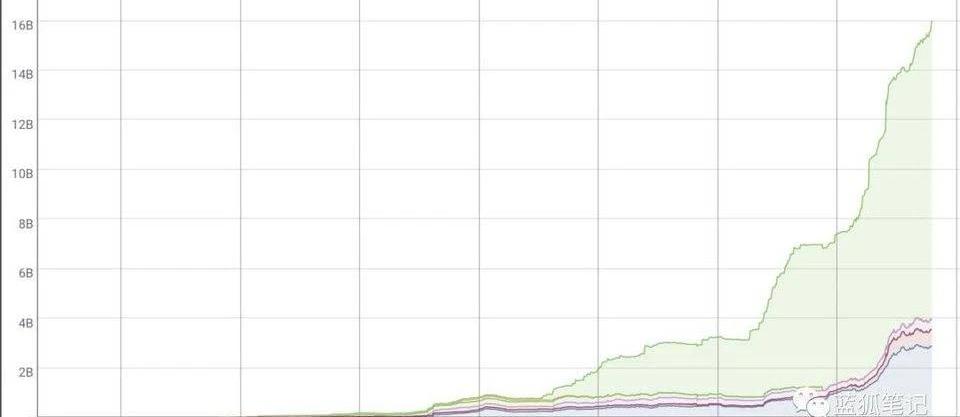

2017年以太坊基本上沒有什么實質生態,2017年以太坊火的是首次代幣發行。當時以太坊的主要用例就是首次代幣發行的融資。當時幾乎大多數的項目都只是概念,人們基于概念投資或投機。而這種泡沫來勢迅猛,但去也洶涌。當然,2017年的泡沫并非一無是處。2017年的牛市讓很多人看到區塊鏈和以太坊的潛力,看到除比特幣之外,還有其他區塊鏈的機會。同時,在這個時期,有一些項目獲得了融資,并堅持下來,為未來的以太坊生態繁榮打下基礎。像Chainlink、Aave、MakerDAO、Kyber、Loopring等不少項目都是在那個時期獲得了發展的資金。因此,2017年前后是以太坊生態的播種階段。在瘋狂的泡沫中,大多數項目煙消云散,一地雞毛,但有一些優秀的團隊,在以太坊的大地上播下了種子,并開始生根發芽。因為當時以太坊生態并沒有實際的價值支撐,在瘋狂的首次代幣發行泡沫退去之后,隨之而來的大規模下跌。經過了幾年的探索,如今的ETH已經有了堅實的生態支撐。其中最大的支撐就是DeFi生態的形成,目前整體DeFi市值超過160多億美元,有些協議有一定規模的用戶、交易量和費用收益。而對于ETH本身來說,大多數DeFi協議都鎖定了不同規模的ETH,ETH已經從融資媒介蛻變為底層的價值資產。如今DeFi對ETH形成強大需求:*DeFi中鎖定的ETH總量達到660萬個DeFi中鎖定了大量的ETH,達到660萬個,按照當前價值超過34億美元。除了以太坊,DeFi整體鎖定的資產量128億美元。DeFi正在形成對ETH越來越大的需求,在Unswap上,流動性最好的是ETH,交易量最多依然是ETH。隨著DeFi向縱深發展,例如去中心化期權等,ETH在DeFi中的需求只會越來越多。*DeFi生態的用戶目前DeFi用戶接近100萬左右,這里包括DEX、借貸、衍生品、保險、穩定幣、聚合器等等,這些都是真正在使用產品的用戶。

Bitfinex提供近4億美元獎金 尋求追回2016年被盜比特幣:針對在2016年被盜近12萬枚比特幣的黑客事件,Bitfinex推出了獎勵計劃意在尋回丟失的比特幣。對于幫助Bitfinex與黑客建立聯系的人和主動退還比特幣的黑客,Bitfinex均會提供賞金。Bitfinex將提供30%被盜比特幣作為獎金,按現價計算價值4億美元。而Bitfinex目前追回了近27枚比特幣。(The Block)[2020/8/4]

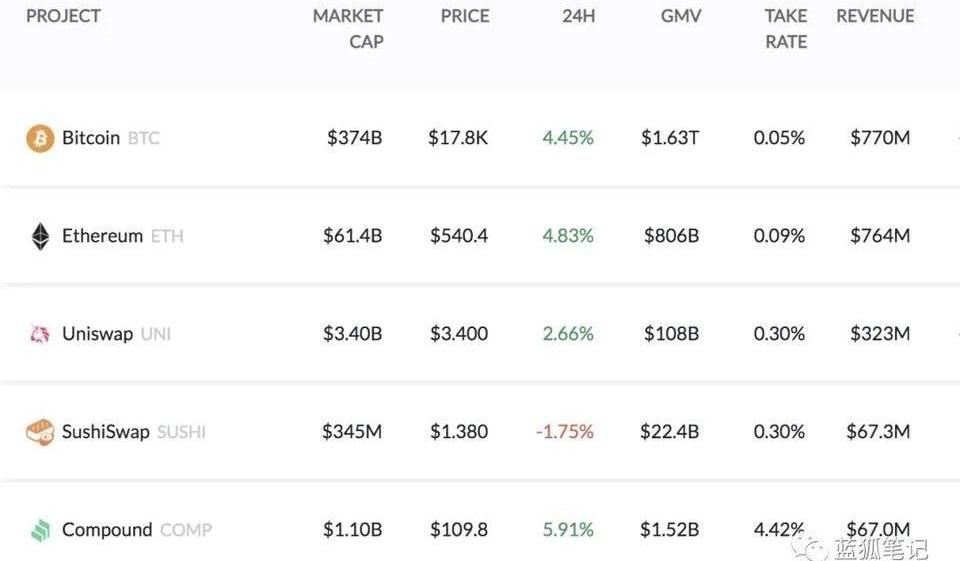

*DeFi推動下的以太坊的交易費用以太坊的交易費用在DeFi推動下,逐漸形成對其他協議和項目的碾壓之勢。目前以太坊年化捕獲費用高達7.6億美元,僅次于比特幣的7.7億美元。此外,費用靠前的協議和項目基本上都是DeFi領域的。隨著DeFi的發展,這個趨勢只會增強。而隨著EIP-1559提案的實施,這意味著ETH將有機會捕獲以太坊的費用收益。它會減少ETH的通脹率,甚至在一定臨界點帶來通縮的可能性。

動態 | 2019年Q2 Silvergate銀行的加密相關存款環比增長11%:在今年第二季度,Silvergate銀行的加密相關存款為15億美元,較Q1增加11%。這是因為其加密相關客戶群增加了6%,交易所和加密基金的存款余額也有所增加。此外,通過SEN(Silvergate Exchange Network)的交易量在Q2大幅增長至86億美元,是上一季度的兩倍多。(theblockcrypto)[2019/8/21]

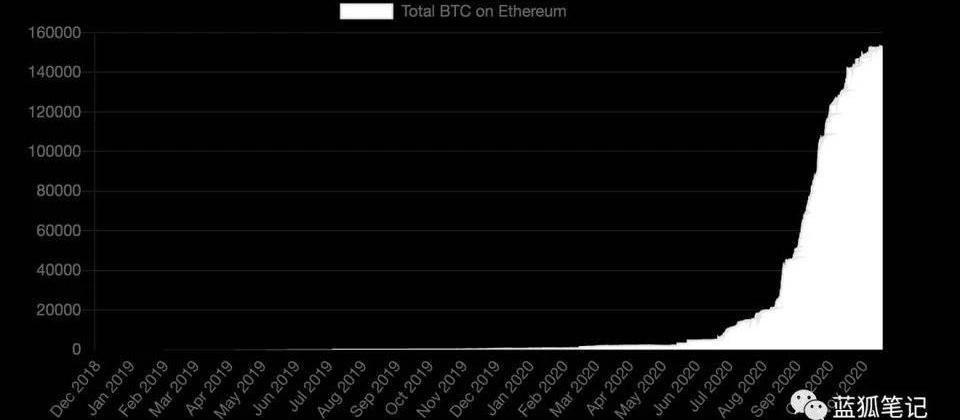

*以太坊逐漸成為承載各種資產的首要陣地由于以太坊上蓬勃發展的DeFi,它形成了對其他各種資產的虹吸。其中包括加密領域的頭號選手比特幣。如今在以太坊上流通的BTC超過15萬個,價值超過26億美元,而這還只是開始。

動態 | 兩會總結:23條提案涉及區塊鏈 比2018年更重應用:截止到3月12日上午,2019年兩會期間,代表所提有關“區塊鏈”的提案、觀點已達34條。2018年兩會期間,相關的提案和觀點共有21條。數量同比上漲了61.9%。可見隨著區塊鏈的進一步發展,兩會代表對區塊鏈的關注度也在提升。2019年共34條相關信息中,有23條是關于區塊鏈的提案,有11條是代表在兩會期間單獨接受采訪,或在兩會代表團集中訪談環節中表述的觀點。2019年有關“區塊鏈”的提案主要是圍繞區塊鏈應用與區塊鏈監管,有關區塊鏈應用的有14條,有關區塊鏈監管的有5條,其余的4條則是在提案中有提及區塊鏈。2019年兩會代表較為集中的關注區塊鏈應用,在提案中建議的應用場景更是豐富,包含了醫療衛生、智慧城市、電池回收、供應鏈金融、征信系統、慈善公益、知識產權、食品安全等等。(互鏈脈搏)[2019/3/13]

此外,在以太坊上流通的穩定幣也超過160億美元。

動態 | 報告:2018年加密貨幣盜竊和詐騙達到17億美元:據channelnewsasia消息,美國網絡安全公司CipherTrace周二發布的一份報告稱,2018年,從交易所竊取和從投資者手中騙取的加密貨幣激增400%,達到17億美元左右。在17億美元的資金中,有9.5億美元來自加密貨幣交易平臺和錢包等基礎設施服務中發生的盜竊,這較2017年的2.66億美元增長了近260%。[2019/1/30]

隨著以太坊DeFi協議越來越多,流動性越來越好,安全性越來越強,它還會虹吸更多的比特幣和穩定幣,且隨著Layer2的發展,DeFi可以容納更大量的資產規模,這會形成對ETH和其他資產的更大需求。目前DeFi上鎖定130多億美元的資產,而ETH價值600多億美元,將來在DeFi上鎖定上千億美元資產時,ETH只有成為更大規模的資產才能容納這些資產的流通,才能為它們提供足夠的安全。*DeFi對CeFi形成實質競爭如今的DeFi正日趨成為CeFi的實質對手,這在交易領域率先表現出來。如今DEX從今年以來的交易總量高達890億美元,在過去一周的交易量超過50億美元,雖然跟CEX相比還有很遠距離,但是這種競爭的趨勢已經顯現出來了。

動態 | 2018年12月全球區塊資產資產數量略有上升:火幣研究院數據顯示,2018年12月全球區塊資產資產數量略有上升,Top100資產市值占比有所上升。本月全球區塊鏈資產數量增加到2086個,相比11月的2073個,增加13個;Top100區塊鏈資產流通市值為1265.4億美元,環比上漲0.54%;Waves漲幅最大,環比增長148.48%;Revin漲幅排名第二,環比增長98.78%。[2019/1/10]

加密借貸方面,Compound目前鎖定資產量高達15億美元,Aave高達13.5億美元,其中分別鎖定的ETH高達110萬個和39.2萬個。此外,衍生品方面,Synthetix、UMA在繼續,還有Hegic的去中心化期權;保險領域的Cover、Nsure以及NXM在發展;聚合挖礦領域的YFI正在極速演化,不斷推出各種DeFi產品;甚至還有NFT跟DeFi的結合,如MEME等。DeFi生態的繁榮,促進以太坊的演化,讓ETH逐步成為DeFi領域最重要的底層資產。從這個角度,ETH從2017年的融資工具逐步演化成為有實質可持續需求的底層資產。

從加密商品到生產性資產

人們常說,BTC是數字黃金,而ETH是數字石油。如果回到2017年,ETH是名不符實的。但如今,ETH逐步演化出跟BTC不一樣的加密資產特性。這可能會讓它在未來有機會成為加密公鏈的王者。就目前而言,BTC在加密世界中是獨一檔的存在,其地位不可撼動。因為它在價值存儲領域幾乎沒有競爭對手。比特幣由于其廣泛的社會共識、PoW機制、不可增發的硬頂、安全性等諸多特性,它逐漸成為數字黃金,在價值存儲領域逐漸擴大其優勢。在數字貨幣領域,BTC幾乎找不到任何對手。但真正的對手來自于不同的領域。以太坊是智能合約平臺,它一開始并沒有想要成為加密貨幣,而更多是一種token,服務于世界計算機的最初夢想。但如今以太坊上發生的結算已經跟比特幣相差無幾。以太坊不小心成為不亞于甚至未來有可能超過比特幣的世界結算層。2017年的ETH跟BTC一樣都是通過PoW機制生成的加密貨幣,但在2021年有一部分ETH是通過PoS生成的。這意味著ETH可以成為生產性資產,ETH本身可以生成更多的ETH。這看似簡單的變化,但帶來深遠影響。更多資料可以參考藍狐筆記的《ETH2.0:PoS質押給ETH帶來深遠影響》。ETH從加密商品演化成為生產性資產,在解決以太坊公鏈安全性的同時,ETH跟協議本身的融合度極大提升,從PoW的外化轉向了PoS的內化,這意味著ETH不再主要是礦工拋售套現利潤的對象,更是礦工獲取更多利潤的生產性資料。這意味著對ETH會產生大規模的需求。按照當前ETH的回報率看,短期內達到DeFi鎖定ETH的級別問題不是很大,在不會很長時間內,PoS質押中的ETH估計會超過500萬個。隨著錢包和交易所推出ETH2.0的質押服務,有可能會鎖定超過2000-3000萬個ETH,而ETH當前總量大約1.13億個。在經過較長時間后,尤其是各種質押門檻的降低和解決流動性問題之后,PoS質押網絡中ETH鎖定量有可能達到20-30%左右,甚至更高,而這還不包括DeFi中鎖定的ETH。

未來的加密數字金融世界一定是在以分布式記賬技術為主的金融市場基礎設施之上運行的。由于分布式記賬技術的特點,在這個未來的金融世界當中,數字資產的真實性,交易用戶的真實性和交易的真實性都有更好的保證.

1900/1/1 0:00:00Findora基金會30日宣布,加密界密碼學泰斗惠特菲爾德·迪菲博士(Dr.WhitfieldDiffie)正式加入Findora高級研究院,\t成為Findora基金會的高級顧問.

1900/1/1 0:00:00北京時間11月17日上午,為期2個月的Uniswap初始流動性挖礦活動正式落下帷幕,在挖礦結束前,Uniswap的流動性一度超過了31億美元.

1900/1/1 0:00:00OKEx情報局行業周報帶你快速回顧行業動態,厘清產業動向。目錄:行情概覽華爾街與機構動態加密貨幣市場Polkadot與DeFi動態行業聲音行情概覽根據CoinGecko數據,截至2020年11月.

1900/1/1 0:00:00萬眾矚目備受期待的跨鏈巨星Polkadot,自2015年立項后就常常拿來與以太坊對比。以太坊和波卡都希望為開發者提供一個舒適的開發環境,以太坊和Polkadot只有部分結構和功能是重疊的.

1900/1/1 0:00:00編者按:本文來自以太坊愛好者,作者:阿劍,Odaily星球日報經授權轉載。作者注:對于已經相當熟悉EIP-1559的讀者,可以直奔下文第三節第四小節。在該部分,我提供了一個相當完整的分析.

1900/1/1 0:00:00