BTC/HKD+0.33%

BTC/HKD+0.33% ETH/HKD+0.09%

ETH/HKD+0.09% LTC/HKD+0.87%

LTC/HKD+0.87% ADA/HKD-1.06%

ADA/HKD-1.06% SOL/HKD+1.04%

SOL/HKD+1.04% XRP/HKD-0.62%

XRP/HKD-0.62%編者按:本文來自鏈聞ChainNews,撰文:ivangbi,LobsterDAO創始人,編譯:PerryWang,星球日報經授權發布。

注:DegenerateFinance,「墮落金融」,這是部分投資者對DeFi的新定義,本文作者將這些搭便車的投資者稱為「墮落者」、「猿人」,這種稅也被他稱為「猿人稅」。任何系統要維系和成長,都需要有一個正反饋回路。風險投資人為什么會和創始人一起灑各種福利?顯然是要爭搶領跑優勢并直奔主題。但除此之外,他們還意識到必須讓周圍的環境蓬勃發展——這有助改善自己所居住的環境、自己的安全等等。「遵守道德是一種長期的貪婪。——佚名」加密貨幣投資也是如此:當你開始復制他人做法并賺到很多錢時,應該考慮向gitcoin捐款。為什么?因為這是一種使更多的人參與其中工作,并進行創新,從而推動整體生態系統發展的理性且自私做法。這樣一來,像99%的人類一樣在零和游戲中作為尋求利益的參與者,會有意識地來做出貢獻。但是對于搭便車的問題,這是靠自我強制的解決方案……如何不僅對搭便車者征稅,甚至還要對價值提取者征稅?目前沒有讓生態系統能夠自我維系的加密生態「系統稅」。例如,比特幣的設計從某種意義上說太簡單了,只是一個金字塔結構:早期采用者變得富有。嘿,我不是在噴比特幣,請大家繼續持幣!我是說,為了讓引擎運轉地更快更久,還需要利用更多細微的方法加以利用。我們簡單來看幾個。

Polygon Labs:SEC變更交易所定義的擬定規則會危害DeFi行業和區塊鏈網絡:6月14日消息,Polygon Labs首席政策官Rebecca Rettig在推特上表示,今天Polygon Labs提交了對美國證券交易委員會(SEC)提議的交易所定義規則制定的回應。新的擬議規則不僅會危害DeFi行業,還威脅到美國未獲許可的區塊鏈網絡。從技術、法律或實踐的角度來看,許多不同和獨立的驗證者無法以某種方式協調到監管機構注冊為交易所。驗證者不會通過分叉或其他方式控制DeFi協議。正如我們在回應中更全面地闡述的那樣,擬議的修訂規則實際上將禁止美國所有未獲許可的區塊鏈網絡,以及建立在此類網絡之上的許多軟件協議,包括DeFi協議。[2023/6/14 21:35:56]

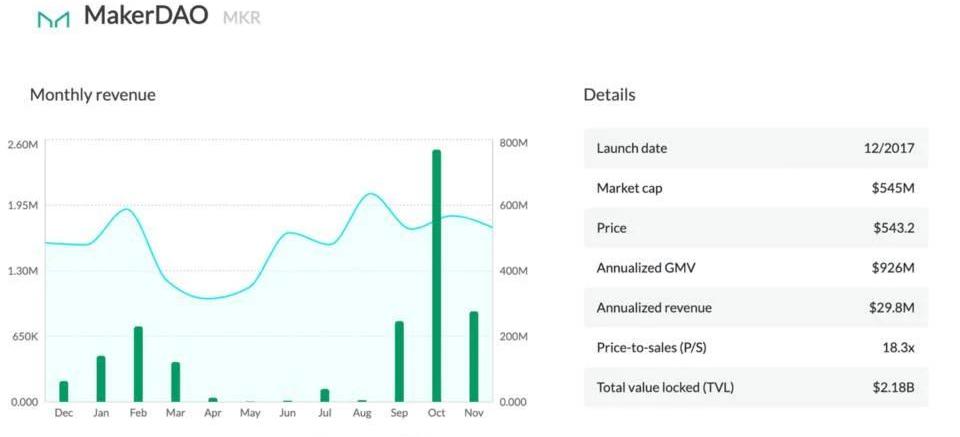

但在這之前,項目方和開發者迄今為止利用牛市和爭取更多關注的方法是什么?籌集更多的錢,然后發放補貼;或出售其部分持幣——再進行補貼或自我維持以創新……無聊。牛市->價格飛漲->賣出代幣->發放補貼->…?在這兩種情況下,這樣做都是以犧牲生態系統的健康為代價的,中央銀行在代幣價格高企的時候向社區成員出售代幣,賺走了溢價,其實是毀掉了社區成員。選擇何時出售、賣多少、多快賣掉或向誰發放津貼都是超級主觀的,并不是真正符合持幣者的利益。我們可以做得更好嗎?哦,是的!MakerDAO-MKR

Terra鏈上DeFi鎖倉量為165.8億美元:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量為165.8億美元,在公鏈中仍排名第2位。目前,鎖倉量排名前5的公鏈分別為以太坊(1158.2億美元)、Terra(165.8億美元)、BSC(120.1億美元)、Avalanche(105.6億美元)、Fantom(73.3億美元)。[2022/2/23 10:09:46]

在今年夏季牛市開始的幾周內,DAI一直在其所錨定的1美元價格上方徘徊。為了保持錨定匯率,MakerDAO一直將費用降低到0%。但是后來依然于事無補。那么他們做了什么?他們只是增加了手續費用。既然改變不了,那就從中賺錢。因此MKR收入目前是DeFi協議中收入最高的之一。這可以被視為身體誠實的接受投機行為,嘴上還說著「我們接受現狀,不管怎么說從長遠來看,這對MKR持幣者來說是好事」,而不是奮起抗擊投機行為。與degen合謀,讓系統受益。基本上在這種情況下,持幣者保留其所有份額,并從生態系統中賺取費用,順應趨勢而不與之抗爭。

NexusMutual-NXM

數據:當前DeFi協議總鎖倉量為2068.5億美元:10月10日消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量2068.5億美元,24小時增加1.24%。鎖倉資產排名前五分別為Curve(160.3億美元)、AAVE(150億美元)、Maker DAO(137.6億美元)、InstaDApp(119億美元)、WBTC(116.2億美元)。[2021/10/10 20:18:54]

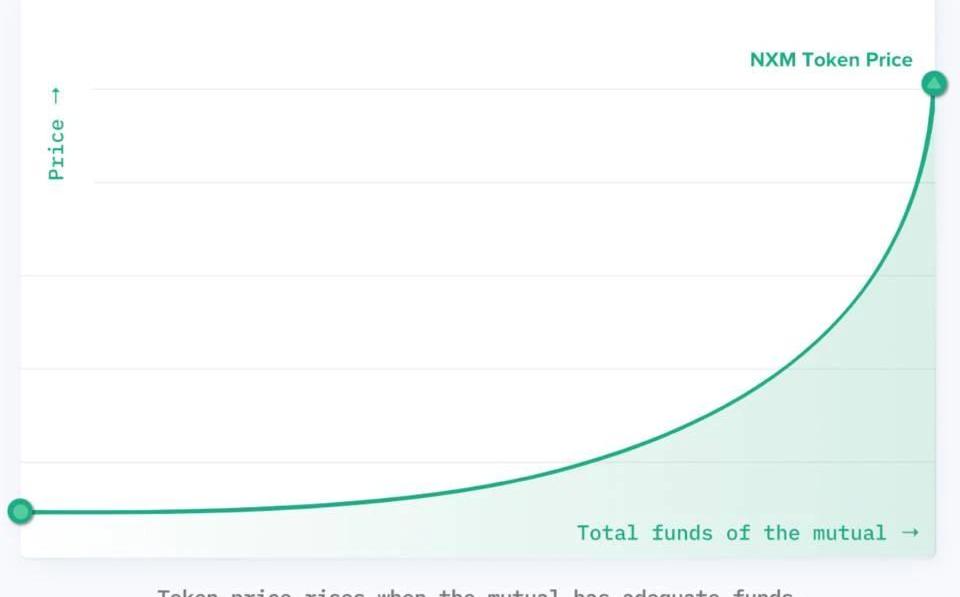

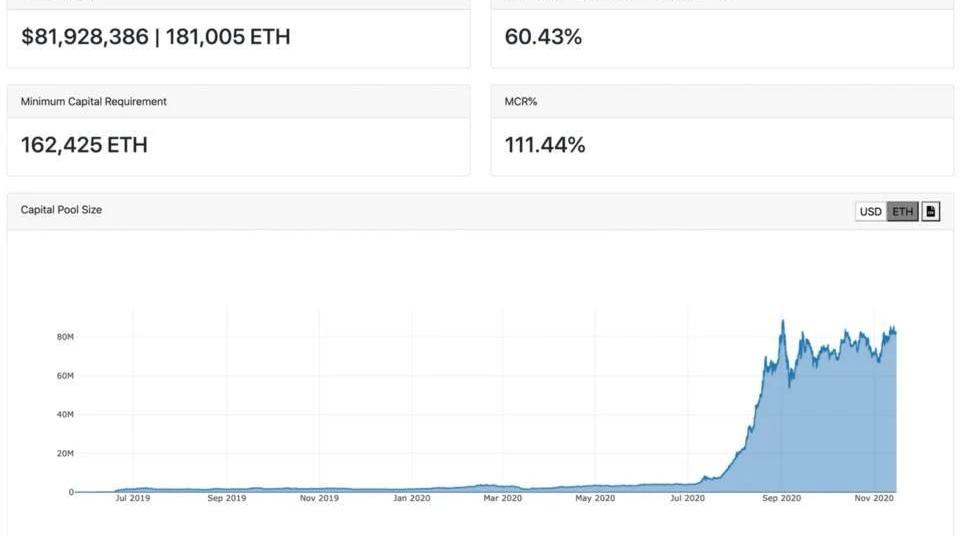

一直有關于NXM的100-130%MCR比率的爭論。DelphiDigital的YanLiberman在11月13日提出了一個非常明確的論點:「當MCR跌至100%以下時,用戶將無法再提取ETH,因此只能依靠wNXM的二級市場流動性」。他所言不虛。這樣一來,NXM的價格得到數學支持的想法就沒啥作用了。那對人有害嗎?

https://nexusmutual.io/token-model.html并不這樣。Degen尋求快速獲利并在MCR超過130%時折騰,實際上推動了資金池的增長。如果你瞄準的是長期收益,只需等待看生態系統的MCR合適會超過130%。如果不是……那么你可以等待,或者只是去承擔wNXM一側的損失。感謝NXM使保險變得物美價廉!因此你可以折騰相似的模式,其中瞎折騰實際上對長期價值有利。

AOFEX即將上線Doge DeFi(DogeDF):據官方消息,AOFEX交易所即將上線Doge DeFi(DogeDF),Doge DeFi是基于區塊鏈技術的去中心化金融服務系統,通過分布式開源協議,建立一套具有透明度、可訪問性、包容性、功能互補的點對點金融服務。具體上線時間請關注官方公告。

AOFEX數字貨幣金融衍生品交易所,旨在為用戶提供優質服務和資產安全保障。[2021/5/20 22:24:54]

https://nexustracker.io/capital_pool至于該解決方案的預期年化收益APY,NexusMutual創始人HughKarp回答了如何重新分配資金、滿足許多其他需求的想法,以這種方式增加了基礎資金池的APY,因為很明顯,目前APY約為整個資金池「保險」費用的2%,表現平平,需要其他方式。Keep3rNetwork-KP3R

除了工作積分外,KP3R沒有供應通脹。假設我是一家公司:我發布一份工作,并以ETH-KP3R資產對來綁定14天的流動性。有人得到這份工作并獲得了KPR工作積分。他們可以以1:1的比率兌現美元。首先為什么不使用另一種代幣呢?發布該工作的公司,其資產負債表上綁定流動性看起來更好看。而且,如果工人有時不兌現工作積分,公司便可以釋放流動性。然后由誰支付……基本上,是由degen為該協議的采用賣單。從本質上講,有時某些公司會釋放流動性,degen為工作和產品支付了費用。Yearn.finance創始人AndreCronje啟動了該項目,種子資金加上Uniswap交易產生的費用進入了初始的資產負債表。YearnFinance-YFI

Synthetix傳播經理:DeFi發展將不會“傷害”比特幣:8月23日消息,就當前比特幣和以太坊之間的競爭, Synthetix傳播經理Garth Travers在接受采訪時表示,即使DeFi表示長期增長,它也不會對比特幣產生任何“傷害”,甚至由于比特幣和以太坊的目的不同,比特幣的地位在某種程度上受到了以太坊的支持。以太坊和DeFi的目的是通過去中心化協議促進金融行業的革新,而比特幣更多是充當戰勝通脹的“數字黃金”。[2020/8/24]

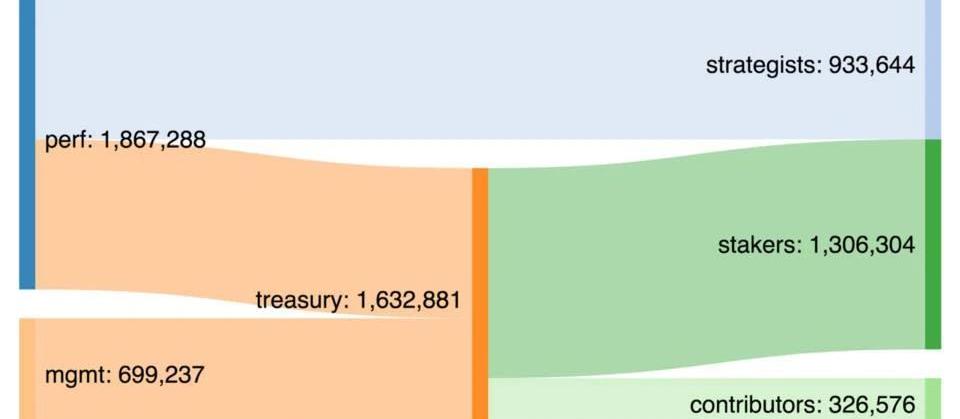

這個就無需介紹了吧!新的費用結構有利于長期建設并歡迎生態系統的創新。不再僅是將錢發給股東,還把錢發給利益相關者。

KeeperDAO-ROOK

KeeperDAO利用資金池進入了閃電貸套利游戲。但是這也造成了常見的悲劇,總鎖定價值過高=資金利用率低=協議本身產生的費用APY低。執行同樣投資策略的對沖基金不需要越來越多的資金,原因是機會有時是非常有限的,超出某一個點位的資本實際上是不好的。就像是一家坐擁5000萬美元的加密貨幣VC,不得不投資給狗屎項目,僅僅是因為你不得不這樣做。但無論如何,新存款要向以前的流動性提供者支付0.64%的「猿人稅」,這為該系統的正常運轉創造了一個小金字塔。這不是一個全新的模式,因為它已被多次使用。然后你可以將其視為一個零和的「猿人稅」,因為與MKR案例不同,它不一定對系統帶來幫助。在這里它只是聚集人們加入,并不能改善協議或長期解決方案的活力。這更像是金字塔稅而不是「猿人稅」,因為只有degen從投機中獲利,而不是系統。

在上述所有這些案例中,默認情況下degen都不會遭到重創。degen仍然可以賺很多錢。但是不管它們是否獲利,當所有規則都擺在桌面上時,系統可以利用數學方法有機地產生價值。這與募資和發放津貼不同,因為津貼發放非常主觀。這是系統的默認功能。可編程貨幣…可編程系統嗎?是的你也可以說,在這方面貸款協議是相似的。比如我要為自己的頭寸支付5%的利率,同時又以3%利率將新資產貸出時一樣……我這樣做很蠢,對嗎?好吧是的,但是,當我挖COMP或其他代幣時,實際上可以抵消上述利率差。因此,短期價格可能會比較吃虧,但是系統會不斷將費用計入金庫。我這樣做的思路是:長期對齊!「猿人稅」效率良好->

不必非得在幣價上升趨勢中賣出代幣,而是繼續持幣保留所有權;生態系統整體上留存價值并繼續增長,其資產同樣增長;長期開發者創新受到有機激勵;稅收博弈已知且清晰,所有都是透明的。無需團隊決定。本文構想受Curve原生代幣CRV猿人稅金庫CRVapetaxvault一文啟發。但坦白講,我并不認為這是一種「稅」。這是表明非寄生性的一種捐贈,而不是稅。我們應該給它起個名字!「猿人稅」是指是指從墮落的投資者那里自動獲取的、有利于生態系統的傭金。傭金可視為交易損失、支付給系統的費用、滑點或以其他形式呈現。它主要發生在「害怕錯過上車機會」FOMO和瘋搶的情況下,因為degen沒有時間或不關心具體情況。通常是因為有錢。

再聊聊其它幾件事……去他媽的無腦分叉和沒完沒了的「公平啟動」meme。YFI第17號分叉……Curve第5號分叉……太無聊了。純粹是價值提取、零創新、沒有任何真正的競爭力。或多或少都是「零和預挖礦」的故事。就像過去的比特幣分叉一樣。好吧,沒有一致的激勵措施,事物就無法不斷創新,因此讓開發者面臨巨額資金風險、而又不給他們付錢的做法并不明智。如果發展一帆風順并保持增長,那么每個人都很樂意支付「猿人稅」并進一步激勵這臺機器繼續發展。不同的「公平」分配并不能讓產品變得更好。是的,它可以吸引眼球,但除非是真正的獨一無二,否則它就一文不值。盡管以收益耕種為誘因的匿名項目99%都是垃圾,但有些項目卻做得很酷。我在這里絕對不是對其代幣站臺,我確實認為CORE和Dracula至少做了有趣的實驗和游戲化設計。然后就得到如下有趣的發展:

https://etherscan.io/tx/0x88792d24670eaa93af7a5ac6751674a484a9951b5bf01510a14ebb00b2de6444

https://etherscan.io/tx/0x217298bd38ed12b16e0cd65ce0b464c3810e0479a99a1464aed5e6768b2a4c50

Tags:EFIDEFDEFI比特幣WDEFI價格Metaegg DeFiRestaurant DeFi程序員把7500個比特幣當垃圾扔掉

編者按:本文來自巴比特資訊,作者:ChrisWilliams,編譯:Kyle,星球日報經授權發布。要點:已破產交易所門頭溝案件相關的加密貨幣資產的分配期限將于12月15日截止.

1900/1/1 0:00:0012月1日,Yearn創始人AndreCronje宣布完成和SushiSwap的合并,這是Yearn在8天當中的第5項合并.

1900/1/1 0:00:00本文作者為NewBloc投資助理Yuting,哥倫比亞大學金融學研究生。在新冠疫情全面爆發之后,全球經濟陷入了非常不穩定的階段,各國央行也紛紛出手,來重振經濟,雖然今天有關治療疫苗的消息,刺激了.

1900/1/1 0:00:00編者按:本文來自萌眼財經,Odaily星球日報經授權轉載。從歷史的角度來看,12年只是一眨眼的時間,但在科技界卻是永恒的。看看手機吧,在不到十年的時間里,它已經從小眾配件變成了絕對的必需品.

1900/1/1 0:00:00一、以太坊2.0火熱上線以太坊2.0的上線是最近圈內關注度最高的熱點事件,11月初V神放出了以太坊2.0Staking存款合約地址,瞬間引爆了行業.

1900/1/1 0:00:00yearn正在“大殺特殺”。自從yearn在前幾天依次和Pickle與Cream宣布合并后,yearn的創始人AC再次宣布和去中心化的保險協議Cover合并,眨眼間,DeFi世界中的合并似乎成了.

1900/1/1 0:00:00