BTC/HKD-1.21%

BTC/HKD-1.21% ETH/HKD-2.9%

ETH/HKD-2.9% LTC/HKD-4.46%

LTC/HKD-4.46% ADA/HKD-3.42%

ADA/HKD-3.42% SOL/HKD-4.04%

SOL/HKD-4.04% XRP/HKD-3.6%

XRP/HKD-3.6%編者按:本文來自去中心化金融社區,Odaily星球日報經授權轉載。這是一篇研究在何種情況下成為Uniswap上某交易對的LP是有利可圖的狀態的文章。問題有點拗口,打個比方,你有3個以太坊,同時也擁有等價值的USDT,那么是將這筆資金就這么放在錢包里面有更多的收益,還是投入到Uniswap上的ETH交易池中賺取更多的固定收益?本文做了很多的數學推導,但是結論是簡單的:如果波動性帶來的損失超過其平均回報的200%,Uniswap的再平衡將不能消除足夠的波動性影響,這種情況最好還是持有現金。如果波動性帶來的損失低于其平均回報的66%,那么通過Uniswap進行再平衡來抵消波動性影響的代價將是不值得的,此時最好只是持有資產。在此范圍內,成為Uniswap的LP可以創造收益。波動性損失是金融數學術語,描述的是大額投資損失復合回報。以下是該術語的發明者馬克·斯皮茨納熱爾的解釋:激進的投資組合損失會破壞長期的復合年增長率。從低得多的起點恢復需要很長時間:損失50%,你需要做到100%才能恢復到原來的狀態。在這種情況下,我稱這種成本將投資組合的+25%的平均算術回報轉化為零CAGR稱為“波動性損失”:這是一種隱性的,欺騙性的費用,投資者因為市場波動的負面影響而需要額外付出的成本。

Fahrenheit財團成為Celsius 20億美元資產的主要競標者:金色財經報道,根據周三的聽證會,Fahrenheit財團是Celsius 20億美元資產拍賣的牽頭競標者。該財團包括風險投資公司Arrington capital和礦企U.S. Bitcoin Corp。由比特幣礦商TeraWulf (WULF)背后兩人創立的投資公司NovaWulf是最初的競標者,它為拍賣設定了基本條款。這一過程可能最快在本周結束。根據法庭文件,這些資產包括Celsius的采礦部門、貸款組合、加密貨幣和其他另類投資。

Fahrneheit得到了Arrington Capital、美國數據挖掘集團公司(U.S. Bitcoin Corp)、投資公司Proof Group Capital Management、前Algogrand首席執行官Steven Kokinos和投資銀行家Ravi Kaza的支持。[2023/5/18 15:09:56]

UniswapLP“被迫”致富1問題

10月14日,CharlieNoyes在Twitter上發布了一個他和DanRobinson一直在辯論的問題:對于任何Uniswap的交易對,最佳費用是多少?這種最佳費用能否超過未重新平衡的投資組合實現“無暫時性虧損”甚至是超預期的增長?1.1基礎規則

V神:ZK-Rollups或成為以太坊主要Layer 2解決方案:8月8日消息,以太坊聯合創始人Vitalik Buterin在ETHSeoul演講時預測,ZK-Rollups將在以太坊Layer2擴容之戰中擊敗Optimistic Rollups,比如用戶不需要7天的等待期。Vitalik Buterin指出,ZK-Rollups在將資金移入和移出主網時速度更快,這可能會導致更廣泛地采用。從現在起的10多年甚至更久,我預計Rollups基本上都將會是ZK。ZK-Rollups的EVM兼容性正在開發當中,Vitalik Buterin補充道,我們實際上已經能看到zk-EVM幾乎準備好實現與以太坊交易一起進行擴容,這太棒了。(the block)[2022/8/9 12:10:54]

自動化的做市商AMM是一種去中心化的交易機制,可以讓用戶在交易像USDC、ETH等的鏈上資產。Uniswap是以太坊上最受歡迎的AMM。像大多數AMM一樣,Uniswap通過持有兩種資產的儲備來實現交易對之間的兌換。并儲備量確定交易價格,使價格與大盤保持一致。為“資金池”提供流動性的人稱為“LP”,LP為其他用戶提供了流動資產以進行交易。LP需要同時注入兩種資產,承擔了交易風險以換取一部分Uniswap的收益。1.2問題設定

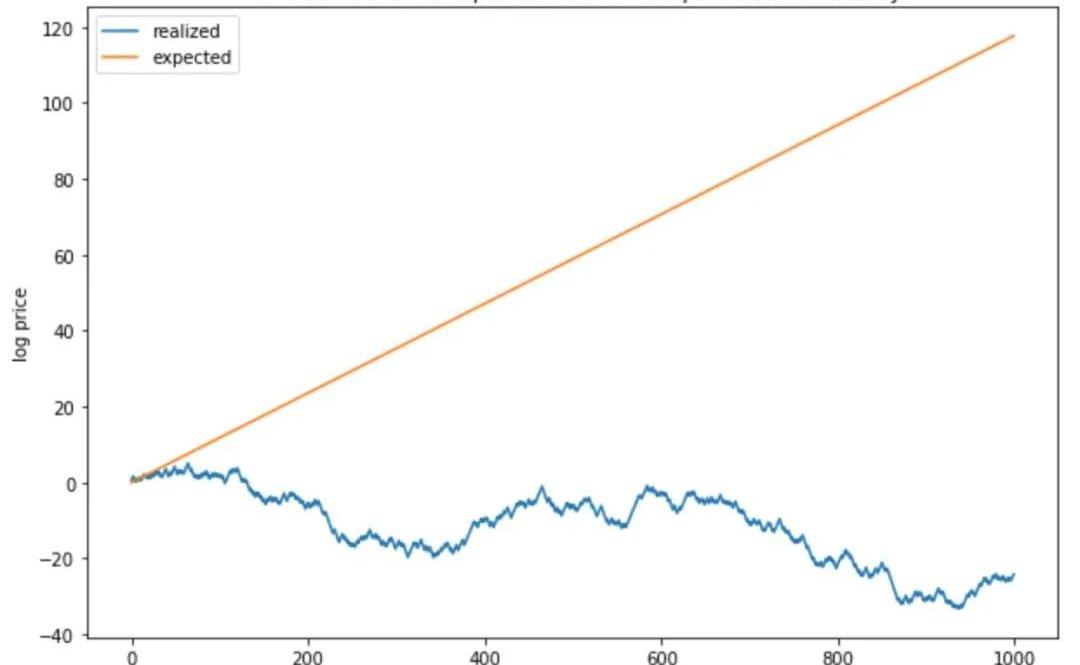

問題在于,資金池是在資金和另一種價格會隨機波動的資產之間提供流動性。更殘酷的假設是,所有的交易幾乎都是套利交易—只有當AMM的價格超出市場水平時才會發生。換句話說,每筆交易都會導致資金池中的資金虧損。1.3一般情況

Uniswap成為以太坊上首個年收入超過10億美元的DApp:1月4日消息,Uniswap成為以太坊區塊鏈上運行的首個年收入超過10億美元的DApp。數據顯示,該DeFi DApp目前每天處理12.8億美元的交易量,收入為250萬美元。從2020年10月到2021年10月,Uniswap共賺取了11億美元的費用。按目前200億美元的完全稀釋市值計算,該公司的市盈率約為20倍。

在更廣泛的科技行業,市盈率可以達到100甚至1000倍,與此不同的是,人們對Uniswap的估值更像是一家傳統的老公司,業務增長緩慢但穩定。

部分原因可能是以太坊區塊鏈在沒有L2的情況下無法處理更多的流量,因此,在Starknet、zkSync、Optimism和Arbitrum等L2興起之前,以太坊區塊鏈的使用量很難增長10倍。

然而,12月4日,Uniswap確實處理了41億美元的交易量。這意味著它的日營收約為1000萬美元,因此可推算其年內峰值收益為40億美元,或者完全稀釋后的市值為800億美元,這意味著Uniswap的最高定價區間將從目前的20美元升至80美元。(Trustnodes)[2022/1/5 8:25:16]

乍一看,這種情況會成為Uniswap的LP的代價高昂的錯誤。因為做市商要求的買入價低于賣出價,所以當資產價格不動時,做市商直接獲利,他們得到的買入和賣出量大致平衡。這些交易通常被稱為“不知情”交易,因為它們與短期價格變動沒有關聯。另一方面,做市商在價格下跌之前買入,或在上漲之前賣出,都會虧損。因此,做市商最擔心的交易對手之一就是套利者,套利者只有在價格發生變化時才進行交易。套利者的每筆交易對其來說都是純利潤,對于做市商來說則純虧損。由于Uniswap中沒有不知情的交易,因此LP顯然會損失慘重。甚至可以懷疑,對于一些潛在的價格波動,作為Uniswap的LP在每一筆交易中都會被套牢。2解決方案

動態 | 私人數字貨幣將成為傳統貨幣的替代資產,而非取而代之:SSRN近期發布一份關“私人數字貨幣”的使用細節及其對當今社會的影響的報告。與人們普遍認為的相反,研究得出的結論是,“私人數字貨幣為公民提供了更好的福利。在當地投資與私人數字貨幣回報負相關的經濟體中,福利收益尤其顯著。”這一發現的主要原因之一被歸因于較低的相關性,這有助于多樣化和誘導更高的公民福利。盡管該研究詳細闡述了私人貨幣相對于傳統法定貨幣的各種好處,但它也警告讀者,“不應將私人數字貨幣分析為傳統貨幣的取代品,而應將其視為一種重要的替代資產。”(AMBCrypto)[2019/9/9]

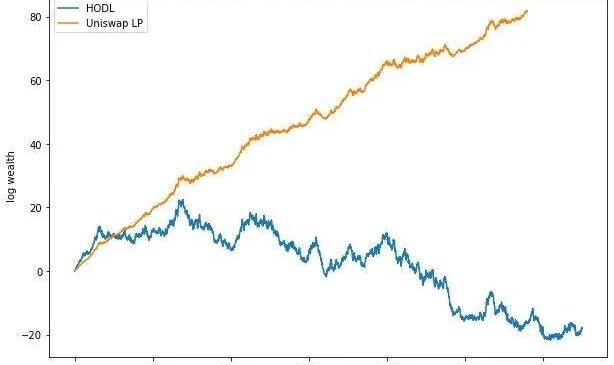

如果一項資產相對于其平均回報率的波動性足夠高,那么隨著時間的推移,Uniswap上的LP將比HODLer收益更好,即使進場的只有套利交易。這是由于一種稱為“波動性收益”的現象造成的:在某些條件下,通過周期性地對兩種資產進行再平衡,它們的表現有可能超過任何靜態投資組合。在這種情況下,“再平衡”是指通過交易使每項資產中持有的比例返回到固定的50/50。因此,當他們被套利時,LP會向市場支付一筆費用,為他們重新平衡投資組合。在這個特殊的數字設置中,這種再平衡是有益的,可以希望盡可能多地這樣做。這意味著LP應將其費用設置為盡可能低而不為零。這對于Uniswap來說是個好消息,因為這意味著即使在套利交易占主導的情況下,低費用仍然是有意義的,這使Uniswap在鏈上訂單不斷增加并開始提供更小的價差時保持競爭力。也就是說,值得強調的是,這些結果適用于非常特殊的程式化數字設置,其中涉及的假設與Black-Scholes期權定價模型的假設非常相似。2.1比較標準

現場 | Dennis Eap:穩定幣讓快速轉移價值成為可能:金色財經現場報道,當地時間1月18日晚間, HBUS合規經理Dennis Eap在由金色財經、CoinTime主辦,BitTemple聯合主辦的“金色沙龍”美國站現場進行主題演講時表示,

穩定幣一大好處局勢可以提供廉價的、快速的價值轉移方式。如果用中心化的方式匯款,中間人會在跨國轉賬中收取10-15%的費用,他認為,穩定幣讓快速轉移價值成為可能。他認為雖然gimini、PAX 等公司正在推出受監管的加密貨幣,但是傳統金融機構中,雖然有眾多合規人員,但仍然對于加密貨幣的合規性不夠了解,不知道如何追蹤錢包地址,這是需要去不斷提升的。穩定幣增長快速,也是我們知道思考的問題。[2019/1/19]

我們通過比較不同策略的“漸近財富增長率”來評估它們,這些“漸進財富增長率”衡量了它們在很長一段時間內增值的速度。我們將所有策略與“非再平衡投資組合”進行比較,“非再平衡投資組合”一半是現金形式,一半是持有風險資產形式,并保持不變。這意味著,在最壞的情況下,當風險資產喪失其全部價值時,“非再平衡資產組合”將幾乎全部由現金組成,從長遠來看其增長率為零。另一方面,如果風險資產呈指數增長,它將很快在“非再平衡投資組合”中占據主導地位,因此其增長率與風險資產相同。值得注意的是,兩種資產可以共享相同的“漸近財富增長率”,但表現的差異也很大。例如,如果風險資產的增長率為零,那么享有零手續費的Uniswap價值將始終低于“非再平衡投資組合”,但由于預期兩者都不會隨著時間復合增長或虧損,兩者的財富增長率都將為零。2.2波動阻力

波動阻力對于50%損失/75%收益的作用過程要理解這些結果,首先要理解波動阻力的概念。假設每年我們的風險資產價格要么下跌75%要么上漲50%,兩者發生的概率相等。在任何特定年份,如果我們投資$100,“期望值”是50/2+175/2=$112.5。如果只是購買并持有,投資組合預期將每年增加12.5%—這似乎是一筆不錯的交易。不幸的是,在現實世界中,我們的利潤其實無法實現。如果我們購買并持有此組合,最終將失去一切。這是因為,隨著時間的流逝,財富增加將帶來巨大的損失。如果第一年損失50%,第二年增值75%,第二年期末余額將只有50%?175%=87.5%。同樣,如果第一年收益75%,第二年虧損50%,第二年期末余額依舊是175%?50%=87.5%。隨著時間推移,大數定律下的內部收益率將是年化-12.5%,將不可避免地破產。2.3怎么回事兒?

你可能會覺得上面的結論很奇怪甚至是錯誤的。實際上,期望值是一個理論量,用于衡量我們在“同時”復制給定的“賭博”行為會發生什么情況。但其實,每次“賭博”是依次進行的,結果會隨時間推移而形成。帶入數字,當我們按照“-50%/+75%”的贏率一遍又一遍地賭博,每次都將資金再投資,期望值就會大幅增長,這主要是因為只有很少幾條路徑都能完全正確,從而帶來天文數字般的回報。但隨著時間的推移,這些路徑在所有可能路徑中所占的比例越來越小,而我們實際看到其中一條路徑實現的幾率也縮小到零。2.4再平衡的價值

面對波動的影響,即使期望值可能是正的投資決策,也有必要保留部分資金。這樣,當出現問題時,可以減少損失,從長遠來看會帶來復合收益。當價格上漲時,平倉部分頭寸以鎖定利潤,以防價格再次下跌。當價格下跌時,有時有必要低價買入獲得預期的未來回報。在某些情況下,最佳策略是不斷調整投資組合,以使將固定比例的財富投資到每個頭寸上,例如一半現金,一半風險資產。但這并不總是最佳的平衡,一般來說,你希望投資組合中的風險資產越多,其回報率相對于其波動性越高。重新平衡長期財富增長的好處可能是巨大的,并且可能意味著盈利與破產之間的區別。即使每筆再平衡交易的價格都不利,并造成瞬時損失,結果也是如此。2.5煉金術

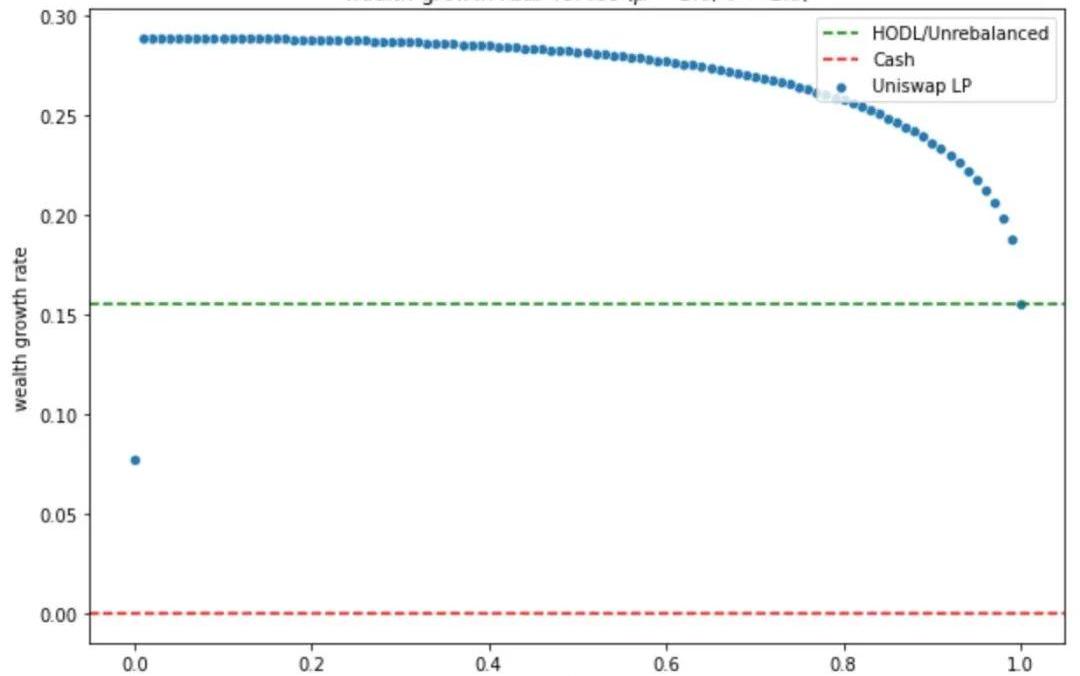

費用從0%起的資產增長率在上面的設定中,以最小的成本更頻繁的進行再平衡,將對LP有益。因此需要將費用設置為>0%,以降低價格波動率就可以觸發再平衡。但是當費用恰好=0%時,再平衡的所有好處就會消失,并且大概率,LP要比持有非再平衡組合時的收益更差。Uniswap使用“常數乘積”不變,這意味著在沒有費用的情況下,每筆交易必須保持儲備金余額的乘積不變。本文表示為RαRβ=C,盡管已經熟悉Uniswap的讀者可能更習慣于x*y=k。但是,事實證明這個C必須是數量增加的,才能使再平衡為我們提供財富增長。在免費的情況下,C會保持不變,就沒有財富增長的引擎。在Uniswap或前文的設置中實施的非0%的費用,可確保C每筆交易都增加。C隨時間推移增加,意味著儲備金余額不僅在增長,而且還在保持著平衡,從而提供了收益。3數學

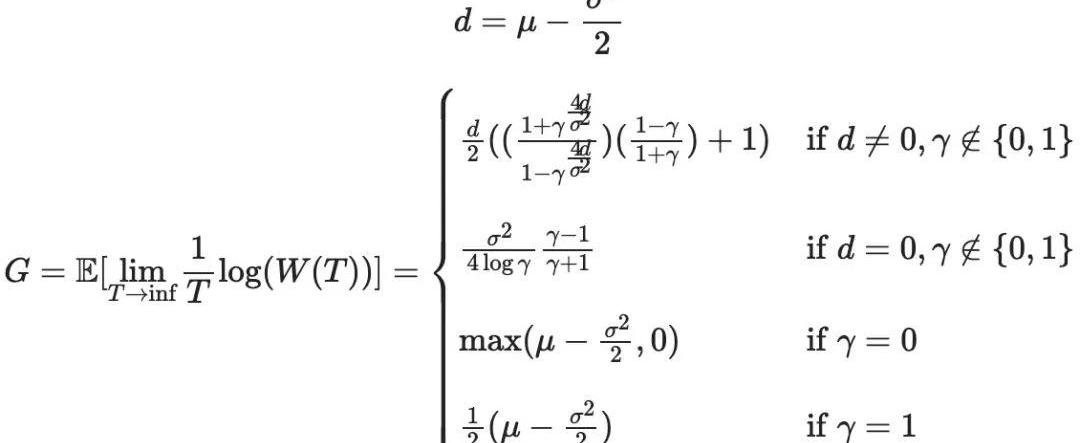

綜上所述,現在可以準確地回答CharlieNoyes提出的問題。重復說明一下,他們關注的是Uniswap一類的AMM的財富增長率,這種AMM收取1?γ百分比的費用,在現金和一種資產之間形成市場,而這種資產的價格以幾何布朗運動的形式變動,帶有參數μ(偏移)和σ(波動率).。3.1LP資產的增長率

3.2最優費用與超額收益

當且僅當μ>0和

時,成為LP比持有一半現金和一半代幣的非再平衡投資組合有更多收益。在這種情況下,LP應將他們的費用設置為盡可能低的值而不是0%,他們的資產增長率將約為μ/2-σ2/8。3.3解釋

由于“幾何布朗運動”模擬復合增長,因此它們也會受到波動阻力的影響,在數學上可以將GBM的資產增長率表示為-σ2/2:G=μ-σ2/2這意味著在范圍

內,Uniswap上的LP對應于資產增長率為-μ<G<μ/3。這個結果顯示,再平衡能夠抵消部分基礎資產波動性的影響。另一方面,如果沒有波動性影響的平均收益為正:如果波動性帶來的損失超過其平均回報的200%,Uniswap的再平衡將不能消除足夠的波動性影響,這種情況最好還是持有現金。如果波動性帶來的損失低于其平均回報的66%,那么通過Uniswap進行再平衡來抵消波動性影響的代價將是不值得的,此時最好只是持有資產。在此范圍內,成為Uniswap的LP可以創造收益。

頭條 Visa宣布與Circle合作支持USDC支付Visa宣布與Circle合作,將開始把USDC集成到其平臺中,支持其擁有6000萬商家的全球支付網絡進行USDC支付.

1900/1/1 0:00:00央行數字貨幣又來了,這次正式降臨蘇州,而且是價值2000萬的數字貨幣錢包,比此前深圳的紅包活動金額要多了一倍.

1900/1/1 0:00:00Combinator于2014年4月9日當地時間凌晨2:02收到了JuanBenet的夏季申請。附件是去中心化文件共享系統的粗略大綱和攻擊計劃.

1900/1/1 0:00:00最近幾年,DeFi越來越火。到底什么是DeFi,它怎么由來的?如何理解它?DeFi到底有什么意義?今天,我們就聊聊DeFi的底層邏輯.

1900/1/1 0:00:00本文系ChainHillCapital仟峰資本合伙人、主題AlphaStrategy負責人Steven原創,未經授權嚴禁轉載,轉載請聯系ChainHillCapital仟峰資本公眾號.

1900/1/1 0:00:00編者按:本文來自IOSG,Odaily星球日報經授權轉載。什么是礦工可提取價值?MEV,是指“礦工可以直接從智能合約中提取作為利潤的價值”.

1900/1/1 0:00:00