BTC/HKD+0.36%

BTC/HKD+0.36% ETH/HKD-0.37%

ETH/HKD-0.37% LTC/HKD-1.02%

LTC/HKD-1.02% ADA/HKD-0.91%

ADA/HKD-0.91% SOL/HKD+1.05%

SOL/HKD+1.05% XRP/HKD-0.53%

XRP/HKD-0.53%編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。Uniswap是DEX的真正開創者,而Sushiswap是拷貝Uniswap發展起來的社區項目。Sushi對Uni的流動性撬動之戰是去年DeFi最驚心動魄的一戰。如今兩者各自走向不同的發展道路。Uni的2021

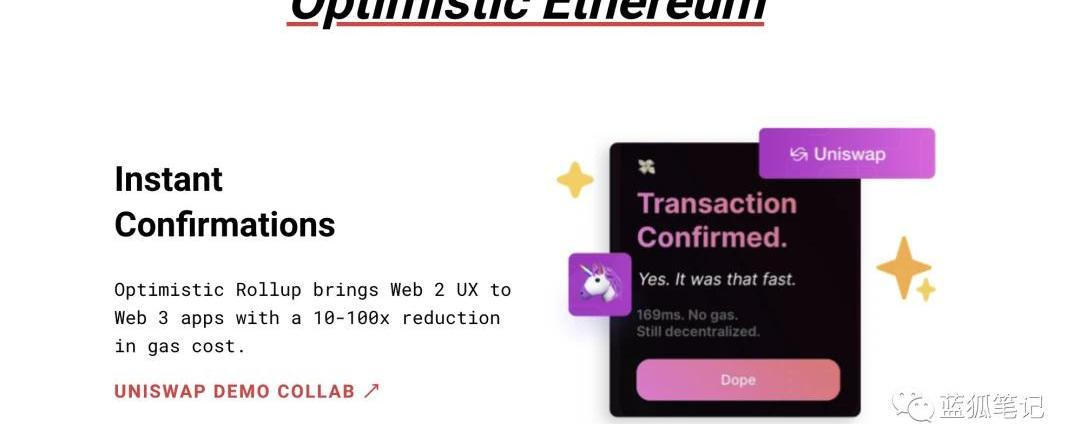

Uniswap的2021有如下幾個重點:*AMM模式的迭代AMM雖然是Bancor率先在加密領域提出的,但真正發揚光大的還是靠Uniswap。Uniswap賦予AMM生命,而AMM也是Uniswap的立身之本。2021年Uni依然將AMM的升級迭代放在首位。而這會在Uniswap的V3體現出來,V3的具體細節還不得而知,但從其透露的消息看,它試圖改善交易者和流動性提供者的AMM體驗,進而提升資本的效率和靈活性。*可擴展的探索2021年會是Layer2落地探索之年。目前路印和ZKSwap都已經有了layer2的DEX,Synthetix也在采用Optimism的方案,據說Uni也計劃采用Optimism的layer2方案。如果采用Optimism的方案,可以大幅降低其交易費用,加快其交易的速度。不過Optimisticrollup的方案,雖然易于集成,但在安全上也存在一定的權衡,且資金撤出期也較長,并不完美。

Blur平臺gas費用消耗超越Uniswap暫列第一:金色財經報道,據NFT市場Blur在社交媒體上展示的最新交易gas費用數據顯示,其平臺gas費用消耗已超過了Uniswap和Seaport 1.1,位列第一。另據Dune Analytics數據,當前Blur交易額已達到1,059,954 ETH,按照當前價格計算約合18億美元,交易總量達到2,059,812筆。[2023/2/19 12:15:59]

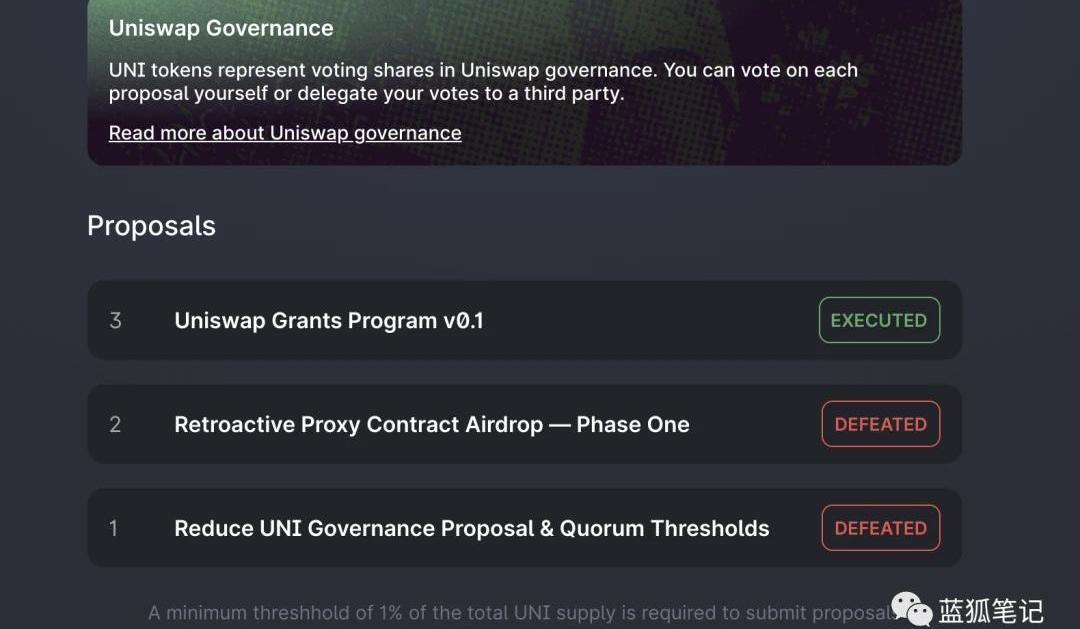

藍狐筆記估計,未來Uniswap會迭代其Layer2解決方案,當時機成熟時,采用ZK-rollup的可擴展方案也是有可能的。*治理的突破Uniswap的治理是Uniswap持續發展的關鍵。

硅谷王川:Uniswap等撮合交易的智能合約是以太網絡擁堵,費用高企不下的最重要原因:獨立投資人硅谷王川表示,以太坊網絡上的不同操作,傳輸的數據大小不一樣,因此消耗費用也不一樣。Uniswap等撮合交易的智能合約,消耗了網絡上20%的流量,是以太網絡擁堵,費用高企不下的最重要原因。可以把這些智能合約看成一個完全開放的國際倒爺做買賣的貿易自由港。從這個角度看,70美元的gas成本其實不貴,如果嫌貴,那是因為你做的生意太小。Paypal做國際支付,一旦涉及到匯率不同的國家之間支付,支付費用可以到金額的4.5%,而且清算常常有延遲。從這個角度看,以太網的費用,即使在現在的相對高位,仍然是良心價格。

最終解決問題的方案,可能是Uniswap或者其競爭者推出一個rollup的智能合約,把交易批處理,費用可以壓縮到忽略不計 (但清算會有些延遲)。只要有一家推出,競爭者必須馬上跟進,否則別人就不用了,這樣主網絡上的費用也會迅速大幅下降。現在已經有二層rollup解決方案,如zkswap上線,但和Uniswap相比,鎖倉金額不到后者的5%,主要交易對的流動性不到Uniswap的十分之一,還需要一段時間市場檢驗。[2021/2/25 17:51:22]

從上可以看出,Uniswap更像是少林派,它專注于修煉內功,并希望在DEX之路上一直處于領先地位。Sushi的2021

霍比特交易所即將上線UNI等12個杠桿ETF交易對:據霍比特HBTC官方公告,霍比特HBTC杠桿ETF專區將于2月7日12:00(UTC+8)上線UNI等12個3倍多空杠桿ETF交易對。

此次上線的杠桿ETF交易對包括:UNI3L/USDT、UNI3S/USDT、SUSHI3L/USDT、SUSHI3S/USDT、1INCH3L/USDT、1INCH3S/USDT、FIL3L/USDT、FIL3S/USDT、LINK3L/USDT、LINK3S/USDT、COMP3L/USDT、COMP3S/USDT。

杠桿ETF是一種底層以基本的數字貨幣(比如BTC)價格為標的,實現距上一次調倉時刻收益率為同期標的資產收益率固定倍數(比如3倍或-3倍)的基金產品,相對合約產品而言,其具有操作簡單、單邊行情收益更高等顯著特點。[2021/2/7 19:07:34]

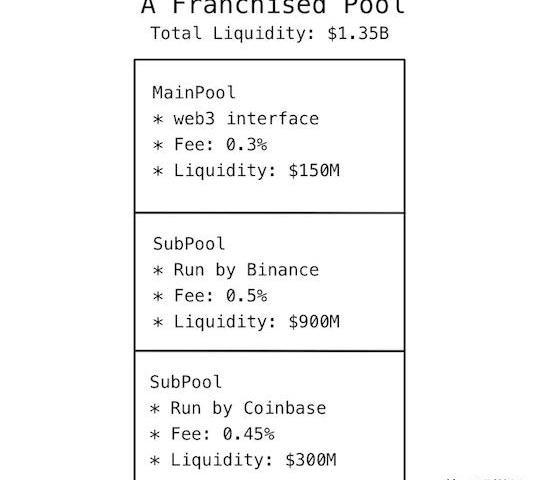

如果說之前的Sushi是對Uni的完全拷貝,而如今,Sushi開始走向不同的發展道路。它試圖跟DeFi的各個項目發生更多的連接,從而找到屬于自己的道路。*MirinMirin是Sushi協議的V3,其目標很大,試圖大幅增加流動性,從而讓它不僅在DEX領域排名前列,而且要在整個加密交易所中排名前列。其達成這一目標的方法如下:特許經營池特許經營池是Sushiswap的流動性的擴展計劃,一些交易所通過集成sushi協議,為其用戶提供作為流動性提供者的收益。流動性代幣添加到第三方的平臺,也即是subpool,subpool會匯入mainpool,也就是會匯入sushiswap的整體流動性中。對于交易所來說,通過為用戶提供更多收益的可能性,利于留住用戶,而對sushi來說,則可獲得更多的流動性,可以有更好的用戶體驗。

幣贏CoinW平臺DeFi幣種 UNII領漲:據幣贏行情數據顯示,截止今日10:00(GMT+8),平臺內DeFi幣種今日UNII領漲,今日漲幅為28.56%,現價0.0016USDT;KEN今日漲幅15.87%,現價2.7308USDT;ACH今日漲幅12.54%,現價0.0118USDT;YMI今日漲幅為12.34%,現價18.1843USDT。風險提示:近期行情波動較大,請注意控制風險[2020/10/20]

雙收益的治理代幣MIRIN允許其特許經營池有雙收益功能,除了在Sushi上可以賺取收益之外,第三方平臺還可以為其用戶提供該subpool的治理代幣,從而獲得更高的收益。MIRIN為交易所提供無縫集成Sushiswap流動性提供和挖礦的選項。-KP3R支持的收益再平衡Sushiswap的v3計劃提供自動收益再平衡工具,由KP3R支持。keeper為尋求最高收益進行各種計算和比較,并自動切換到這些交易對。-集成一鍵式Zap功能通過集成Zap工具可以減少用戶提供流動性耗費的gas費用,可以提供:一鍵式兌換+增加流動性+挖礦;一鍵式從Uniswap/Balancer/Curve遷移流動性+挖礦;一鍵式切換代幣池以獲得更高的APY。-新的LPCurve選項在提供新的LP時,MIRIN建議可提供更多的做市模式,Sushiswap目前采用Uniswap的恒定乘積,其有計劃增加新的選項:再平衡Curve、BondingCurve。*BentoBoxBentoBox一開始是想做借貸,但后來擴大其范圍,從借貸擴展到更大的范圍。目前的BentoBox是持有所有代幣的單個資金庫。除了借貸合約之外,也可以為其他協議服務。任何人都可以構建基于BentoBox資金庫的擴展:一旦某個代幣被資金庫批準,使用BentoBox構建任何協議每個代幣無需再次批準;內部代幣轉移和高級轉移的gas費會較低;用戶的資金和協議在內部可以分開。只有用戶批準的協議才能訪問用戶的資金。—BentoBox的借貸

Dharma將提交治理提案助用戶申領UNI代幣空投:智能合約錢包Dharma將向Uniswap提交治理提案,幫助用戶申領目前無法直接取出的UNI代幣。Dharma官方推特表示,盡管UNI實現了相對公平的代幣分發,為生態的參與者提供了空投獎勵,但許多DEX聚合器由于使用了代理合約的緣故,用戶無法正常申領到空投的UNI代幣,受此影響的還包括Matcha、Paraswap等DEX聚合器,上述DEX用戶是Uniswap生態的重要的支持者和參與者。Dharma已經將治理提案發布到Uniswap治理論壇,并積極尋求最佳技術方案幫助所有受此影響的相關項目的用戶。[2020/9/18]

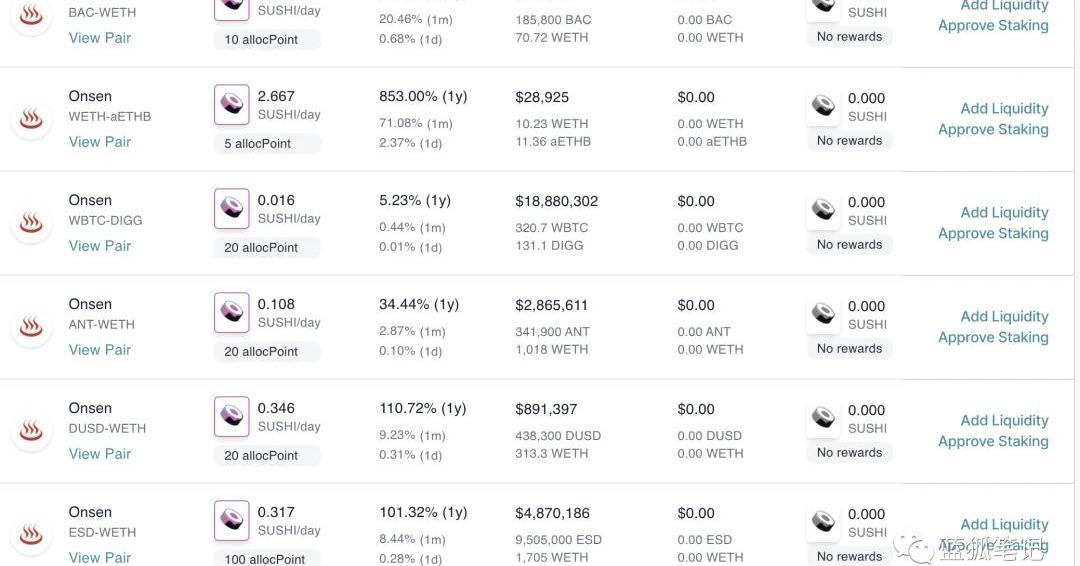

基于BentoBox的首個產品是借貸。任何人可以使用一個代幣和一個抵押代幣來創建代幣對,類似于Sushiswap上創建流動性代幣對;用戶可以通過提供資產來賺取收益;用戶可以通過提供抵押品來借入資產。其資產的目標利用率在70-80%之間,這是可以從總供應量資產中借入的百分比。在BentoBoX借貸中,用戶創建借貸對是孤立的,風險也因此是隔離的。它會使用鏈上和鏈外的預言機。其利率也是動態的,主要取決于其資產的利用率,利用率低則利息低,利用率高則利息高,如果達到100%的利用率,其利息每8個小時翻倍,以此來調節供求關系。提供的資產還可以用于閃貸,為供應者提供額外的收益。對于Sushi持有人來說,有兩個費用的捕獲,借款人支付的復合利息,其中9%會給到SushiBar的用戶;還有就是發生借款清算時,其清算收益9%會給到SushiBar。這意味著如果Bentobox能夠成功,這對sushi持有人是有利的。*新域名+IPFSSushiswap會于2021年啟用新域名,目的是為了展示其不僅僅是DEX,也會進入更多DeFi領域的方向。此外,它還計劃支持IPFS。*集成集成由Rune/Moonbeam支持的跨鏈AMM;通過ArcherDAO進行MEV集成;給予錢包、dApp、協議的sushiswap構建激勵。*Layer2Sushiswap計劃采用ZK-rollups方案,它目前在跟進MatterLabs的技術方案。不過目前還沒有最終決定。*OnsenOnsen是Sushiswap連接社區力量的重要舉措。該計劃會給予一些低市值的項目支持,激勵其在sushiswap上提供流動性,獲得更多發展機會。例如Basis、Hegic等也參與了Onsen計劃。

Uni向左,Sushi向右

Uni和Sushi的道路日漸不同,這其中包括未來非常重要的layer2方案采用、代幣經濟模式、新產品、社區連接等。在Layer2方面,如果按照現在的計劃,Uniswap有可能采用Optimisticrollups,而sushiswap使用zk-rollpus的方案,如果sushiswap采用這一個方案,這意味著,YFI生態的其他項目基本上也會采用這一個方案,從而保證其可組合性。在產品發展路線上,Uniswap聚焦于AMM模式的V3版本,它更像是閉門修練少林內功;而Sushiswap則開始考慮bentobox的借貸、Mirin、跨鏈等更多DeFi產品的探索,更像是一個試圖融合百家之長的玩家,它在試圖擺脫拷貝Sushiswap影子。在代幣經濟模式上,目前sushi代幣可以捕獲交易費用,而Uni還處于待開發狀態。從它們的路線圖,我們看到了兩種完全不同的演化路徑。一種試圖在DEX的AMM模式上進行更深入探索和實踐,它是一種縱深的方向;而另一種試圖在DEX之外尋找更廣闊的天地,試圖發揮社區的力量,這是一種橫向的探索。這兩種方向都有探索的價值,最終來說,縱深方面,DEX還有很大的空間可以挖掘;橫向擴展來說,一旦其中一個新的產品能夠改變目前的格局,也會有意想不到的收獲,至于那種路徑更有前景,也許每個人的答案會不一樣吧。

Tags:SWAPUNISUSHISHIMigMig SwapBUNISUSHIBEARMy Shiba Academia

比特幣:2020年回顧 比特幣的價值已經經受了全球新冠肺炎大流行,毀滅性的股市崩盤以及不斷加劇的地緣緊張局勢的考驗.

1900/1/1 0:00:001月18日,去中心化交易平臺CurveFinance宣布推出了跨資產兌換交易服務,這是與合成資產協議Synthetix合作實現的全新功能,目前這個功能處于beta測試階段.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐全球首個集中清算的比特幣交易所交易產品的交易量飆升,達到了一些最受歡迎的歐洲ETF的水平.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐 摘要: -礦工每日轉入交易所的比特幣數量觸及3年低點;-過去5-7年的活躍比特幣供應量觸及5年低點;-金融專家NicCarter解釋了比特幣上漲的原因.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:SachaGhebali,翻譯:Edward,Odaily星球日報經授權轉載。回顧2020年,關于加密貨幣與主要資產類別的關系有許多說法.

1900/1/1 0:00:00過去一個月,波卡算得上是加密世界中“最靚的崽”。自去年圣誕節起,DOT在不到一個月的時間里從5美元附近強勢上沖,最高時一度突破19美元,漲幅接近300%;除DOT外,KSM、PHA、CRU、PL.

1900/1/1 0:00:00