BTC/HKD+0.65%

BTC/HKD+0.65% ETH/HKD+0.08%

ETH/HKD+0.08% LTC/HKD-0.85%

LTC/HKD-0.85% ADA/HKD-0.07%

ADA/HKD-0.07% SOL/HKD+2.57%

SOL/HKD+2.57% XRP/HKD-0.17%

XRP/HKD-0.17%作者|秦曉峰編輯|Mandy出品|Odaily星球日報

加密圈中,每個人都有自己的賺錢法門。有的人擅長一級市場投資,找項目,搶額度;有的人擅長二級市場交易,玩山寨,炒合約;還有的人擅長消息面獲取,找信息,做波段……各顯神通,關鍵是找準自己的路。然而,經歷了兩年多的幣圈錘煉后,我卻悲哀的發現,走別人的路,賠光自己的錢,上面的玩法,都沒讓我致富。最終,我對自己形成了清晰的認識:追漲殺跌,韭菜本菜。不過,韭菜也會學習,也能成長,摸爬滾打之后,我遇到了「期權」。作為加密市場中新興的衍生品,期權交易似乎是機構的專業工具,鮮有散戶涉獵。作為第一批吃螃蟹的人,我也通過期權交易獲得了百倍以上的收益。而我的同事,本金7美元,最終收益12000多美元,收益率達到千倍。

所以,本文,我將講述我們和期權的真實故事,為投資者提供參考。加密新生代衍生品:期權

我與期權的緣分,始于2020年年初。當時Bakkt、OKEx相繼上線BTC期權交易,芝加哥商品交易所也對外官宣推出比特幣期權。在此之前,加密市場中只有Deribit以及Jex等兩家較為知名的期權平臺。頭部平臺為何相繼入局期權賽道?作為研究衍生品的記者,期權成功引起了我的興趣,我也在第一時間體驗了OKEx的期權交易,并撰文《期權是不會爆倉的期貨》。在此也再次簡單介紹一下期權:期權是一種在未來某個時間可以行使的權利,期權的買方向賣方支付一定數額的期權費后,就獲得這種權利:在未來某個時間內以一定的價格買入或賣出一定數量的標的資產,這就是期權交易。期權產品一般有兩種:看漲期權與看跌期權。如果對市場長期看好,則可以買入看漲期權,反之需要購買看跌期權。下面,我舉個例子幫助大家理解。現在比特幣價格是3萬美元,韭菜小秦預計一個月后會漲到4萬美元。由于手頭上只有100美元,買現貨嫌收益太少,做多期貨合約又怕爆倉血虧,于是選擇了期權交易。小秦和老王聯系簽訂了一份合同,規定一個月后可以用3萬美元的價格買一個比特幣。為了證明這份合同有效,小秦給了賣家100美元作為定金。一個月后,比特幣價格達到了4萬美元,這時小秦可以支付3萬美元履行合同,隨后賣出到手的比特幣。刨除成本,小秦賺了40000-30000-100=9900美元。另一種情況是,一個月后,比特幣價格只有2萬美元,此時小秦如果履行合同,則需要花費3萬美元才能買來1個BTC,必然血虧。但他可以選擇不執行合同,損失的只有定金100美元。同理,小秦也可以看跌比特幣,則需要購買相應的看跌期權。關于期權原理性的解釋,推薦閱讀《期權是不會爆倉的期貨》。當時不少人覺得期權門檻太高,不適合普通用戶進入,給別人講明白基本概念就需要半天。但我覺得,兩年前加密期貨市場也是新興產物,散戶操作也是一頭霧水,但很快基礎設施逐漸完善,交易量趕超現貨,因此,潛意識中,我判斷期權會成為未來幾年衍生品市場的一匹黑馬,將有越來愈多的交易所上線期權交易。事實也證明,頭部交易所果然沒有放過期權市場。在OKEx之后,幣安、火幣、Gate等多家老牌交易平臺都開通了期權交易,期權市場也跑出了BitWell這樣的黑馬。初嘗期權魅力,DeFi期權斬獲第一桶金

加密期權交易者押注比特幣不會長期低于3萬美元:金色財經報道,衍生品去中心化交易所SynFutures首席執行官Rachel Lyn在一份報告中表示,比特幣跌破30,000美元可能是對原本看漲趨勢的短期修正。衍生品市場上缺乏出售30,000美元比特幣看漲期權的情況表明,期權交易者押注比特幣不會長期低于3萬美元 。

Rachel Lyn表示,根據看漲期權的未平倉合約,比特幣在31,000美元處形成“強大”阻力。[2023/7/29 16:05:15]

讓我「小富」一把的期權,得益于一次采訪。2020年8月,DeFi熱潮風靡,各類DeFi代幣層出不窮,一天漲幅20%的更是不再少數。已經從幣安離職的JeffYoung創建了BitWell,推出了DeFi期權。8月12日,由于YAM池子添加MKR作為抵押品,帶動其當日上漲超過30%,BitWell上當周看漲期權上漲逾150倍。也就是說,如果你前一天投入100美元購買當周MKR期權,當日獲益超過15000美元。正是由于DeFi期權的造富效應,我們在第一時間聯系了BitWell進行專訪《專訪衍生品平臺BitWell》。當時的我,對于DeFi期權并不感冒,甚至覺得這種漲幅估計只是官方宣傳用的,沒有成交量。但自己真正嘗試之后,也毫不例外上演了「真香定律」。8月30日,在NEST上漲超過30%達到了0.14USDT,我購買了NEST行權價格為0.11以及0.13的當周看跌期權,總計100張,成本為30美元。8月31日,NEST下跌了20%,一度達到0.12USDT。此時,我的賬戶已經獲利超過200美元,利潤率超過600%。于是,選擇了平倉。如下所示:

芝加哥期權交易所計劃更新并重新提交現貨比特幣ETF申請文件:金色財經報道,在美國證券交易委員會(SEC)表示近期多家資產管理公司現貨比特幣 ETF文件并不充分并退回相關申請后,芝加哥期權交易所一位發言人表示計劃更新并重新提交現貨比特幣 ETF 申請文件,截至目前美國證券交易委員會、納斯達克、貝萊德、富達、景順、WisdomTree和Ark Invest的公司代表均拒絕對此事發表置評,Bitwise和Valkyrie兩家公司代表也沒有回應置評請求。[2023/7/1 22:11:27]

自以為聰明的我,萬萬沒想到,接下來我將錯過一大波利潤。從8月31日至9月4日,NEST開啟了暴跌,跌幅最大達到60%;到了9月4日,NEST現貨價格達到0.07USDT。此時,如果我的看跌期權沒有平倉,累計獲益可以達到5000美元以上。錯過了這一次暴富機會,我意識到波動劇烈的DeFi項目很適合進行期權交易,于是整個9月都在研究期權。9月18日,在看到波場系的SUN萎靡不振后,我決定做空SUN。于是,再次斥“巨資”30美元,買入了200張當周看跌期權。最終的結果是,SUN瀑布式下跌,而我的看跌期權獲得總計超過1800美元的回報,整體回報率超過6000%。其中單張看跌期權收益率,達到了16000%,這也是我期權交易中最高的一次。如下所示:

鏈上期權協議Pods已上線Arbitrum:12月10日消息,鏈上期權協議Pods于12月9日上線以太坊Layer2解決方案Arbitrum。目前,Pods已在Arbitrum上部署ETH對USDC的看跌期權,行權價為3500美元,將于12月23日到期,上限為100萬美元。[2021/12/10 7:30:55]

9月25日,NEST已經跌至0.04USDT,于是我選擇繼續開倉,做多NEST,再次斬獲上千美元,而成本僅為20美金。如下所示:

幾次DeFi期權獲得不菲的收益,也給當時在DeFi現貨上栽跟頭的我,回了一波血。深感有福同享的道理,我決定邀請我的同事以及好朋友一起「致富」。但令我沒想到的是,他們最終虧損出場。原因是,他們選擇做空當時最強硬的LINK,最終在行權日來臨時,期權歸零。但作為期權小白的他們,也給了反饋:期權似乎并不難,上手也很簡單。根本原因在于,針對這些小白用戶,當時的BitWell推出了簡易版的期權輕松選,小白用戶只需要選擇品種,再選擇看漲或看跌以及杠桿倍數,就可以參與交易,就像交易現貨那樣簡單。在BitWell的產品上,我似乎看到了期權的破圈之路。無獨有偶,我發現幣安也做了同樣的改變,簡化了期權進入門檻,并且效果卓越。BinanceFutures副總裁AaronGong曾表示,期權上線一周,交易量超過了10億美金。主流幣期權造富

Divergence集成Chainlink價格信息以結算二元期權:9月16日消息,去中心化波動率衍生品平臺Divergence宣布,在以太坊主網上實時集成Chainlink價格信息, 來幫助確保所有二元期權合約在結算期間參考加密資產上準確和最新的資產價值,并針對潛在的停機時間、閃崩或數據操縱提供保護。[2021/9/16 23:30:16]

隨著時間的推移,DeFi代幣熱度下降;并且DeFi波動性太大了,做市商很容易虧損,減少了賣盤。于是,從10月開始,BitWell修改了規則,將當周DeFi期權取消。而我和小伙伴們,也開始減少期權的關注度,直到XRP發生異變。11月21日,XRP從0.32USDT最高上漲至0.46USDT。此時,BitWell上XRP行權價格0.3USDT的當周看漲期權上漲超過2000%,再次吸引了我的關注。但我卻選擇逆勢做空,從0.3USDT不斷加倉看空期權,總成本也推移到500美元。如下所示:

最終,XRP上漲至0.78USDT,我的看空期權也趨于歸零,這也是我期權操作中虧損最大的一次。但也總結出一個行之有效的操作方法:期權需要多空雙開,即同時買入看漲、看跌期權。與期貨不同,期權只要在行權日來臨前,價格達到行權價格依然有效。舉個例子,買入行權價格為0.3USDT的XRP看跌期權,行權時間為一周。如果未來一周現貨價格先是漲到了100美元,看跌期權只是趨于歸零,不會爆倉;價格在一周內再次回到0.3USDT以下,看跌期權依然可以獲得收益。但如果開了期貨,價格在漲到100美元后插針后,已經爆倉了。這也就是為什么期權可以多空雙開,而期貨不能多空雙開的原因。期權多空雙開后,不需要考慮行情走向,只要未來一段時間,價格向著一個方向走,產生的收益基本可以覆蓋另一側的損失。在第一次虧損后,我和我的朋友繼續下注XRP期權,并且每次都是多空雙開。之后的一個月,XRP在0.4USDT~0.65USDT不斷震蕩。由于多空雙開,并且每次開了好幾個檔位,因此我的收益并不是很大,基本打平。同事A倒是操作得風生水起,7美元逐漸變成了300美元。轉機終于來了。12月23日,美國證券交易委員會發文起訴XRP,導致其價格大幅跳水,24小時內暴跌60%。長期以來一直多空雙開的我們,終于吃到了一塊大的肥肉。同事A的300美元變成了8000美元,而我也獲得近萬美元收益。如下所示:

AOFEX創新型期權24H交易量2895萬USDT:據AOFEX創新型期權交易數據:截至18:00, BTC 1M交割期權成交量695萬USDT,多空換手頻次18591次,看多/看空買入量比為1.04;5M交割期權成交量1367萬USDT,多空換手頻次31720次,看多/看空買入比為1.08。

AOFEX數字貨幣金融衍生品交易所,旨在為用戶提供優質服務和資產安全保障。[2021/1/12 15:59:19]

在XRP之后,我們再次轉換戰場,征戰BTC、ETH期權。由于1月初的兩周波動性較大,我們也自然獲得不菲的收益。經過幾輪的操作,同事A的資金量,最終達到了12000多美元。相較于其成本7美元,漲幅接近1700倍。

而在操作過程中,我們也多次錯失良機。比如1月4日,我們當時拿著BTC看跌期權,在獲利1000美元后就進行了平倉。如果不平倉,那份看跌期權收益可以達到上萬美元。這樣的例子不在少數,每一次「失誤」都足以讓你懷疑人生。期權:風險與收益并存

說完了期權的收益,相信很多人已經躍躍欲試。先別急,下面這些內容才是干貨。其一,期權在特定時間內是不會爆倉的,無懼插針。但用戶需要清楚,在到達行權日時,如果依然未能達到行權價格,期權將直接歸零。某種程度上,這也是爆倉,只不過給了緩沖時間。如下所示:

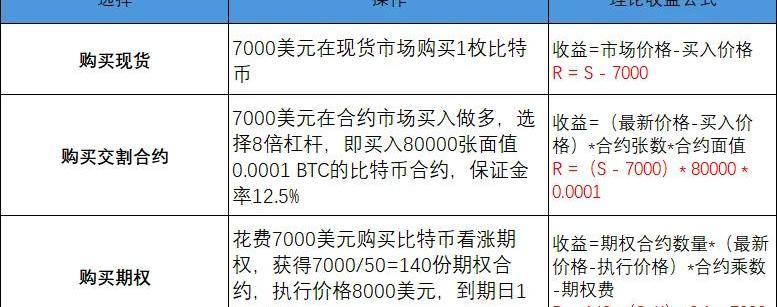

其二,期權更加適合波動行情,例如近期BTC的日波動幅度都在10%左右,適合操作期權。如果沒有波動,或者波動較小,則行權日來臨時,期權產生的收益可能難以抵消虧損。其三,與現貨以及期貨交易相比,期權交易收益并不一定是最高的。假設目前比特幣市場價格為7000美元,投資者購買了現貨、交割合約和期權三種產品。具體操作如下表所示:

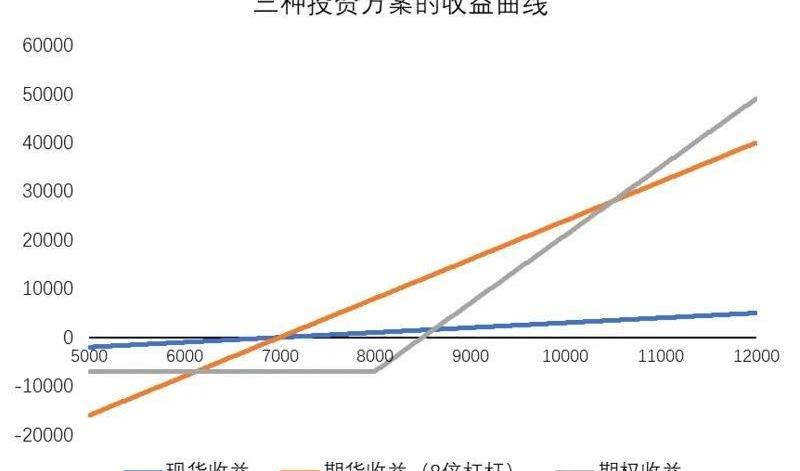

將三種投資方案收益做成圖,如下所示:

當“買入價格<最新市場價格<期權執行價格”時,期貨收益高于期權,而期權卻出現期權費虧損;但如果比特幣價格一直上漲,則期權收益要遠遠高于其他兩種手段。其四,目前各家期權平臺的機制不盡相同,一些期權平臺定價紊亂,直接影響用戶收益,建議選擇較大的、口碑較好的平臺進行交易。我的故事和期權交易相關的內容就介紹到這里了。如果你想了解更多的期權交易相關資訊和其它財富機會,歡迎持續關注Odaily星球日報。

編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是佩佩,年前最后一篇,閑聊對這兩天市場的一些想法吧.

1900/1/1 0:00:00策劃|Carol編輯|Tong視覺設計|TinaCyan出品|PANews“連續性”是哲學話語中對事物發展性質的一種描述。任何事物的發展都是連續的,區塊鏈也不例外.

1900/1/1 0:00:00編者按:本文來自硅星人,作者:杜晨。在移動互聯網時代,萬維網已經是一個較少被提及的古老名詞。不過,它仍然是人們在互聯網上進行透過文字、多媒體等方式交互的重要工具,也是現如今我們所知道的每一家頂級.

1900/1/1 0:00:00比特幣很瘋狂,真的。特斯拉創始人ElonMusk只是把推特賬戶個人簽名改成「#bitcoin」,立刻刺激這個「加密貨幣之王」價格暴漲20%.

1900/1/1 0:00:00加密貨幣行業熱衷于接受機構資金如此令人困惑,是因為它給銀行業人士帶來的好處遠大于新貴。機構對加密貨幣的參與有利于中心化中介機構,而不是建立比特幣所推崇的分布式理念.

1900/1/1 0:00:001月28日,比特幣再次跌破3萬美元大關,最低下探至29,300美元,隨后又反彈至3萬美元上方,全日跌幅達5.8%。然而即便在此時,我們依然會發現,很多投資者試圖將這次暴跌看成是抄底比特幣的機會.

1900/1/1 0:00:00