BTC/HKD+0.26%

BTC/HKD+0.26% ETH/HKD-0.19%

ETH/HKD-0.19% LTC/HKD-0.05%

LTC/HKD-0.05% ADA/HKD-0.75%

ADA/HKD-0.75% SOL/HKD+1.16%

SOL/HKD+1.16% XRP/HKD-0.38%

XRP/HKD-0.38%

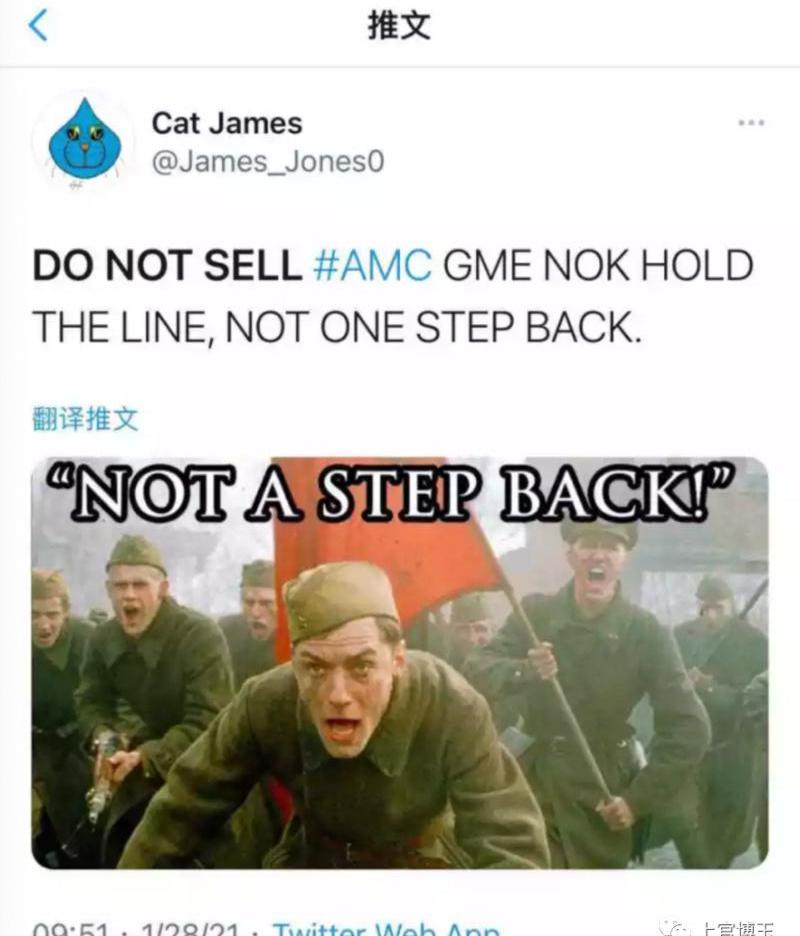

GameStop的線下門店在傳統金融市場中,這幾天的話題中心無疑是GameStop和WallStreetBets的散戶們。在各機構看空老牌實體游戲銷售商GME時,散戶們以WSB論壇為陣地,有組織地大量買入GME的股票,導致GME的股價一路飆升,今年上漲幅度超1600%,僅上周五一天,股價就上漲了68%,先入局的幾大看空基金先后被迫平倉,虧損巨大,不得不借來大量資金才能維持運轉,十分狼狽。在散戶們熱情高漲、機構疲于救火時,券商入場,在上周四,被大量散戶們使用的券商APP,Robinhood,限制了散戶們購買GME等股票,只能賣出,另外幾家券商也紛紛效仿。另外,散戶們最初的根據地WSB被Reddit以“散布仇恨言論”的理由封禁,他們在Discord使用的討論組也被discord封禁,一眾嘩然。上周五時Robinhood迫于壓力開發了GME等的股票買入,但限制每次只能買入2股,后來又延伸到除GME外的其他36只股票限購;與此同時,機構的買賣沒有受到任何限制。憤怒的散戶們隨即轉向支持美股交易的英國券商、歐洲券商,在具有俄羅斯背景的通訊軟件Telegram中發起新的討論組——一個小插曲,在散戶們重新安家后,很快,Discord又發帖稱他們原來的討論組已經恢復。1月29日,道指暴跌600點,失守30000點,但與此同時GME的股票卻暴漲,回到325美元左右。股價的劇烈變動引起了監管的注意,美國證監會發表評論稱,他們密切關注股價的大幅度變動,也將檢查券商的相關行為。

FatMan:Hodlnaut添加UST是為了利用散戶作為退出流動性來脫手其UST頭寸:6月29日消息,Terra研究員FatMan發推文稱,加密借貸公司Hodlnaut內部人員向其發布了一些信息,看到了來自Hodlnaut CEO朱俊濤發布的有關于他們在4月份添加UST真相的內部消息,朱俊濤承認Hodlnaut添加了UST是為了利用散戶作為退出流動性來脫手該公司的UST頭寸。

即Hodlnaut通過默默地將客戶的USDC和USDT兌換成UST以產生收益,積累了巨大的UST頭寸。他們可能希望降低風險,但他們的Anchor和UST 3Crv頭寸巨大,冒著脫錨的風險是不明智的。他們沒有傾銷它,而是開始募集客戶資金。然后,每當客戶存入UST時,朱俊濤就可以在后臺清算公司負債,并將他們自己的UST轉換為USDC,而無需公開平倉他們的鯨魚賬戶頭寸(因有鏈上監控),從而將頭寸拋售給散戶。該計劃沒有奏效,盡管據稱他們確實從客戶的UST存款中獲得了大約2000萬UST,但這不足以拋售他們所有的敞口,最終脫錨還是發生了。[2022/6/29 1:38:43]

星展銀行短期內不會向散戶投資者提供加密交易服務:4月4日消息,由于新加坡的監管限制,星展銀行(DBS Bank)宣布,近期內不會將其交易所的加密貨幣交易擴大到散戶投資者。

星展銀行首席執行官Piyush Gupta近日表示,大多數監管機構“理所當然地擔心”允許加密貨幣進入零售市場的影響。

星展銀行最初計劃允許散戶投資者進行加密交易。目前,DBS數字交易所(DDEx)僅允許機構和合格投資者在其平臺上交易加密貨幣。

據此前報道,今年2月,新加坡星展銀行CEO Piyush Gupta在財報會議上表示,計劃于2022年年底前推出零售數字資產交易服務。據悉,DBS數字交易所2021年交易量約為11億新元(約合8.19億美元)。(Forkast)[2022/4/4 14:03:32]

上周四,在Robinhood等券商禁止買入GME股票時,GME遭遇暴跌在散戶們因“散戶暴打華爾街”而興奮時,也有人提出了不同意見。有人扒出知名機構黑石基金在去年十二月已經入股GME,這場勝利實際上是機構和機構間的對決,散戶的群體情緒只是一個幌子。也有人指出,WSB的參與者中本來也不乏前華爾街的分析師,他們對華爾街那套非常清楚;也不乏身家雄厚、不怕虧損的散戶,一味將他們斥責為沒有文化、不能成事的暴徒是不可取的。一些做多的機構的確躲在散戶身后悶聲發財,但散戶本身的規模效應也是不可忽視的。比起簡單的金融運動,考慮到“散戶”的數量,以社會科學的角度看待整個事件會變得更加有趣。在群體中,情緒是最原始的驅動力,偏激的負面情緒更加有效。有博主總結,這些散戶都具有相同的情緒:憤怒。經濟受到沖擊時,社會中的中下層人民的生活受到更大影響,不滿情緒積累;長期以來,華爾街的精英不僅壟斷了財富,而且壟斷了話語權。但精英始終是少數,受到變相剝削的民眾人數眾多。人們對類似的故事的推崇與共鳴,甚至于親身參與,是散戶身份的發聲意愿的具象化。情懷、賭徒心理、GME實體經濟的賦能作用,此類風險極大的股票本身具有的造富效應……難以說清這場群眾運動的起源,參加這場運動的人的個體原因是各不相同的,但他們受到同樣的情緒的感染,從而加入群體,實踐群體指導的行為。通過網絡,群體構建跨越了地域和時間的限制,群體共識得以快速傳播,群體可以更快地吸引參與者,而情緒和群體內指導信息可以更高效地傳遞給每個群體成員。個體的群體成員有自己的社交圈,在參與活動時,有一定概率吸引社交圈內的成員加入群體中,加上新聞的大肆宣揚,網絡中更多的、在這種群體情緒中找到共鳴的人加入這場狂歡。而當被這種情緒裹挾的群體具有一定的規模時,可以通過群體的誕生反推現有社會與體系中的結構性問題,對于GME事件,是普通民眾對華爾街“朱門酒肉”的憤怒。

數據:散戶投資者繼續購買ETH,鯨魚數量降至3年低點:過去幾周,以太坊的零售興趣逐漸增長。此外,以太坊2.0存款合約鎖定的總價值已超過62億美元,續刷新高。Glassnode數據顯示,從某種程度上來說,ETH投資者也在相應增長。非零以太坊地址的數量在2018年開始顯著上升。在接下來的幾年里,這類錢包的數量從不足1000萬增加到最近的5500萬。此外,持有至少0.1個ETH的地址也創下了430萬的新紀錄。這類錢包的增長最明顯的是在2017年末或2018年初,在幾周內從100萬激增至300萬,大約是在ETH接近彼時高點1430美元之際。

雖然ETH散戶持有者最近一直在積累,但自2020年初以來,在一個地址中持有至少1000枚ETH的大型錢包(被稱為鯨魚錢包)一直在拋售。這個數字已經減少了大約1000個,達到了3年來的新低(6547個)。(CryptoPotato)[2021/3/17 18:53:57]

Fundstrat創始人:預計將有6萬億美元的散戶資金將涌入比特幣和股票:1月31日消息,Fundstrat創始人Tom Lee表示,目前94%的散戶資金已經投入債券,預計未來十年將有超過6萬億美元的散戶資金從債券中流入股票和比特幣。此外,特別是千禧一代更傾向于自己理財,而不是將購買某個指數或某些基金。我們可能會看到一種趨勢,即散戶越來越多地將這些投資掌握在自己手中以尋求回報,至少從去年11月已進入比特幣和股票市場。比特幣等新的數字資產還帶有某種數字化的本地形式,相當于21世紀的股票交易。(Trustnodes )[2021/1/31 18:29:16]

一位散戶的Twitter發言而精英們的應對行為:拔網線、限制交易,扯下遮羞布展示最赤裸的權力,這些行為本身可看為“規則之上的元規則”,斷服務器的行為在誠信契約中是不可取的,但是由于服務器是中心化的,中心化的平臺可以根據自己的利益隨意地、方便地更改規則,技術上是可行的,作為依賴平臺提供功能的用戶則沒有還手之力。——此次散戶能轉戰其他券商和其他平臺,或許不僅是商業競爭,更可能涉及到更復雜的國家利益問題,此處暫時按下不表。總之,在一個大的集合體內,數量較多的民眾,與數量較少的精英在傳統的資源分配上是無法抗衡的,由于精英掌握資源分配的規則,注定不可能讓多數民眾享受同樣的福利。但在網絡高度發達的當代,更多的人受到了教育,獲取到知識,使得他們擁有掌握自己的財產處理權的意愿,也具備一定的能力。在過去,華爾街機構幾乎壟斷這種再投資的可能,從中收取高額傭金,Robinhood一類美其名曰對散戶友好的券商交易平臺,其崛起一定程度上利用了散戶們急于擺脫機構的心理,卻在多空對決的關鍵時刻,不講道理地直接更改規則,這值得“散戶”反思:在中心化機構定義規則的前提下,自由市場究竟是不是真正“自由”的市場?GME事件最核心的或許不在于空頭機構洗心革面,甚至不在于有些人為美股市場擔憂、擔心GME的炒作越演越烈成為美國黑天鵝,而在于散戶的激進運動使得道貌岸然的機構在利益面前顯露本性:我們的“公平正義”的規則,只是為“我們的利益”服務的。如果有地方不一樣,只有DeFi。

動態 | 世界交易所聯合會反對英國針對散戶投資者的加密衍生品禁令:世界交易所聯合會(WFE)已要求英國監管機構金融市場行為監管局(FCA)禁止向散戶投資者出售加密衍生品。該組織表示,擬議中的禁令將涵蓋受監管的交易所和ccp,它們在嚴格的監管下運營,提供交易前和交易后的風險管理標準,旨在促進市場安全和高效。

這家總部位于倫敦的機構包括加密期貨和期權的主要受監管交易平臺,包括芝加哥期權交易所(CBOE)、芝加哥商品交易所集團(CME Group)和全國性交易所。WFE的評論是對FCA的一份咨詢文件做出的回應,該文件稱“零售消費者無法可靠地評估加密衍生品和交易所交易產品的價值和風險。”(coindesk)[2019/10/12]

一旦我們將金融行為的關注點從單一的精英資本轉移到散戶身上,金融的去中心化話題就不可避免,而去中心化金融的實現形式,即是DeFi。DeFi的交易邏輯基于區塊鏈的智能合約,智能合約一旦部署到鏈上便不能更改——除非另立新的合約,并且用戶愿意遷移自己的資產到新的合約上。由于其交易邏輯的公開透明,如果存在漏洞,所有人都可以利用它,這對編寫合約提出了更高的要求,同時這也是對用戶權利的保障。——不存在違背交易已有規則的黑箱操作。而區塊鏈本身是去中心化的,所有節點共同地維護一條鏈的狀態,如果節點足夠分散,全網大部分的節點都是誠實的,便不會出現“掌握服務器的中心化公司隨意更改權限”的情況。區塊鏈與DeFi的存在,理想情況下,創造了一個從未有過的“人人平等”的交易市場。在DeFi市場中,策略才是決定獲利的最根本因素,而不是資金與內幕交易。這種策略包括短期高頻的套利操作,也包括對長期價格的準確預言。DeFi不歧視小額買賣,也不會為大額資金的買賣額外給出更優的報價——事實上,在DeFi中最通用的AMM交易模型中,大額資金操作往往受到高滑點的掣肘,這樣的設計是利于小額交易者的。即利于散戶。但DeFi發展至今,在熱度之外也有自己的問題,DeFi應用的主戰場區塊鏈,以太坊,由于gas費機制,每一筆操作都要繳納數量不等的gas費,又因為以太坊的原生貨幣ETH,隨著人們對比特幣和加密貨幣市場的認可度上升,價格水漲船高,普通的一個轉賬操作就要付出絕對金額不小的gas費,對于小散戶而言成本偏高;又因為以太坊的鏈的確認機制非常原始,在大量用戶涌入時,會出現明顯的擁堵,進而引發一系列DeFi市場的黑天鵝事件——而如果看好DeFi的發展與它本身的意義,長遠看來,必須考慮大用戶數量的解決方案。以太坊與用戶都在積極尋求解決辦法。以太坊社區最初想到的解決方案是Layer2,指的是把一些轉賬或智能合約的操作轉移到鏈下,鏈上只負責驗證結果,目前Layer2的具體應用有好幾種,側鏈,op-rollup,zk-rollup,各有各的應用場景,也各有各的不足。而且各種rollup方案不是完全兼容的。或者鏈本身直接從普通節點的PoW,轉成具有超級節點的PoS,如以太坊2.0。又或許,選擇一個PoW鏈,既保留了PoW的去中心化結構,確認速度足夠快,而不會遇到擁堵。可以說,選擇怎樣的方案,同時解決擁堵和高昂gas費的問題,是Defi發展不可逃避的問題。只有同時解決這兩個問題,DeFi才能成為上文所述“理想意義”的DeFi,去中心化,人人平等。

目前,GME的大戲尚未結束。據統計,GME的做空期權總量并沒有減少,總額僅減少了8%,只是做空期權的持有者更換了,機構被更大的機構吞食,叢林法則應用,仍是掰手腕的權力比拼,多空對決最后會走向什么結局,散戶的激進情緒最終又將如何化解,是非常有趣的問題。

Tags:GMEEFIDEFDEFIGmeta幣My DeFi PetDeFinitionDeFiSocial Gaming

近期在社區中,一些人會將波卡和EOS做比較,有人認為波卡的平行鏈拍賣機制和EOS當年的超級節點競選類似,有人擔心波卡最終會面臨和EOS一樣的興衰命運.

1900/1/1 0:00:00前言 本期TokenInsight采訪了Tether和Bitfinex的CTOPaoloArdoino先生。針對圍繞USDT的一系列爭議,Ardoino先生給出了解答.

1900/1/1 0:00:00編者按:本文來自彩云區塊鏈,Odaily星球日報經授權轉載。近期以來,波卡成為了幣圈的熱門,除了幣價上漲之外,來自波卡和kusama的插槽炒作也是吸引了很多人的眼球,并且波卡的市值也不斷的上升,

1900/1/1 0:00:00編者按:本文來自萌眼財經,Odaily星球日報經授權轉載。每隔四年左右,比特幣看似周期性的特性就會再次出現,另一個牛市的興起就會開始.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,Odaily星球日報經授權轉載。澳大利亞證券和投資委員會已經澄清了其與比特幣相關的交易所交易基金的立場.

1900/1/1 0:00:00編者按:本文來自萌眼財經,Odaily星球日報經授權轉載。概要1)比特幣成為熱門的避險話題,在2020年最后一個季度,攀上歷史新高.

1900/1/1 0:00:00