BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.03%

ETH/HKD+0.03% LTC/HKD-0.91%

LTC/HKD-0.91% ADA/HKD-1.26%

ADA/HKD-1.26% SOL/HKD-0.47%

SOL/HKD-0.47% XRP/HKD-0.83%

XRP/HKD-0.83%「什么才能讓比特幣這種不成熟的資產成為戰略投資組合中的有力競爭者?我們應該這樣去理解這個投資機會。」在比特幣迅速崛起的過程中,我們都在被迫學習并對這個資產更加了解,且想法設法理解各種難題:什么是比特幣?它是如何運作的?什么是區塊鏈?從短期和長期來看,比特幣對投資者意味著什么?從我們的角度來看,比特幣應該被歸類為一種加密資產,而非一種加密貨幣;網絡的設計使其無法作為日常交易媒介。也就是說,我們這篇文章的目標不是向讀者介紹比特幣背后的復雜網絡和突破性技術規范。相反,我們從一個投資者視角,旨在:-集中討論比特幣網絡增長的價值。雖然比特幣被廣泛采用的可能性是不確定的,但比特幣的最終成功,就像社交網絡一樣,取決于此網絡的用戶增長。在比特幣狂潮中,機構資管公司不斷增持。這些關鍵投資者推動了比特幣的成熟,并成為了代表著網絡繁榮的里程碑。-討論對合適投資者的影響。現在仍是比特幣發展的早期和投機的時代。在這個階段,合適的投資者可能會將一小部分投資組合配置在比特幣之上,類似于投資于很可能在水下的看漲期權。隨著網絡的擴展,我們可能看到比特幣有可能在投資組合中作為一種價值儲存工具,類似于黃金,但以一種變革性的、更容易積累和交易的形態。比特幣就像黃金,但其價值存儲特性仍在不斷涌現

摩根大通策略師:大多數機構投資者對加密貨幣不感興趣:12月26日消息,摩根大通投資組合策略主管Jared Gross在接受采訪時表示:“大多數大型機構投資者對加密貨幣這種資產類別的興趣實際上不存在。加密貨幣的波動性太高,缺乏你可以指出的內在回報,這使得它非常具有挑戰性。人們過去曾希望比特幣可以成為一種數字黃金或避險資產,可以提供通脹保護,但這并未真正發生。大多數機構投資者可能松了一口氣,因為他們沒有跳入那個市場,而且可能不會很快這樣做。”(彭博社)[2022/12/26 22:07:40]

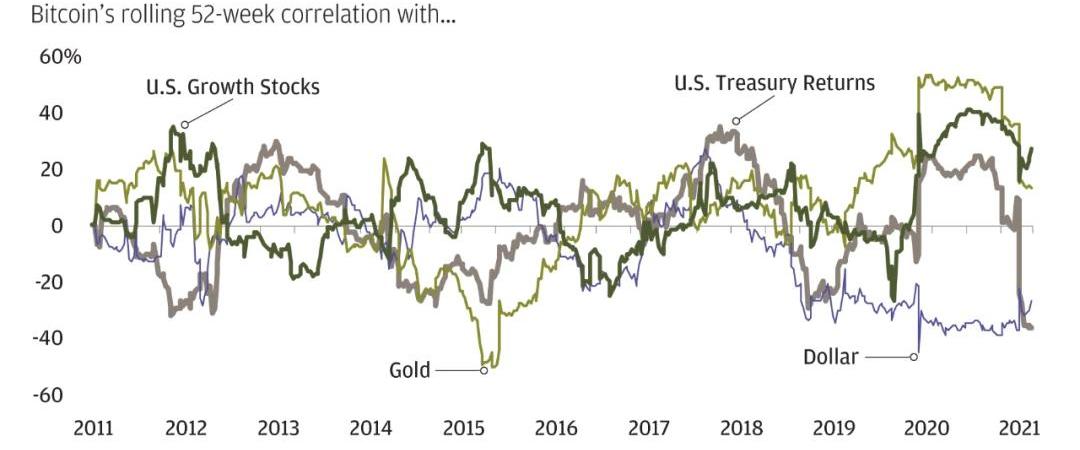

雖然比特幣作為一種加密貨幣可能沒有光明的未來,但它可以作為價值存儲的資產,與黃金具有共同的關鍵特征。首先,它的控制權是去中心化的。比特幣的發行和控制權不受任何實體、機構或政府的影響。黃金也是如此。在經濟或不確定性加劇的時期,這種去中心化的控制權是黃金能夠作為避險資產的重要原因——比特幣最終也將發揮這一作用。其次,與黃金一樣,比特幣的供應量是有限的;永遠不會超過2100萬個比特幣。然而,與黃金不同的是,比特幣的波動性要大得多。到目前為止,比特幣的價格走勢還沒有像黃金一樣。波動率差異非常大:比特幣為72%,而黃金為14%。雖然黃金的波動性已經幾乎與股票一樣,但比特幣的波動性卻自成一派。此外,當其他金融資產出現波動時,黃金也會波動,但方向相反。通常在股票回調期間,黃金價值會上漲。比特幣的價格變化并無規律可循,有時與其他金融資產沒有相關性,而有時與成長型股票同步。雖然比特幣今天的表現可能不像黃金,但并不意味著它將來也不會。那么,是什么能夠讓這些黃金般的特性更加顯著?與社交網絡一樣,比特幣的價值取決于其用戶量

摩根大通CEO:對美聯儲主席鮑威爾抱有很大的“信任和信心”:1月14日消息,摩根大通CEO戴蒙表示,對美聯儲主席鮑威爾抱有很大的“信任和信心”。[2022/1/14 8:49:59]

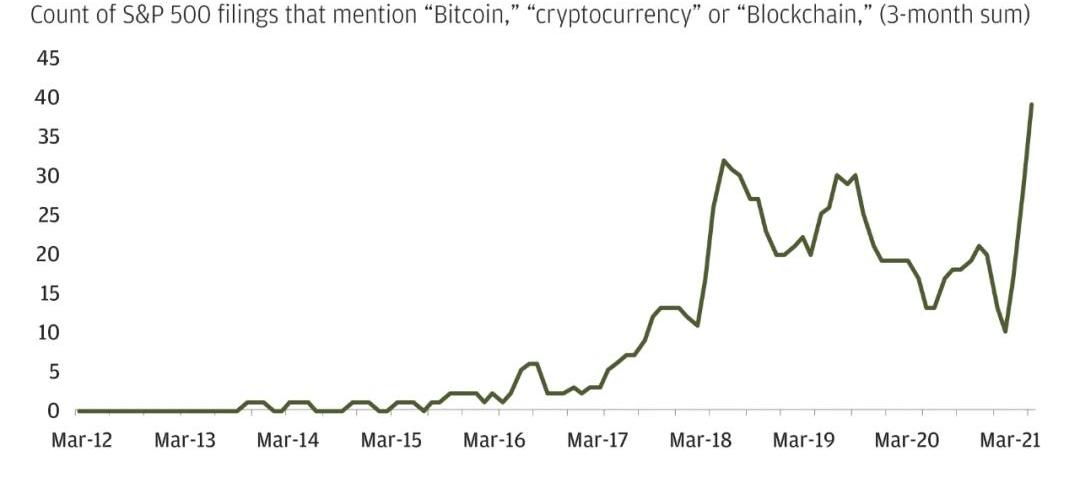

為了讓比特幣在戰略投資組合配置方面真正挑戰黃金的地位,其「信徒基礎」需要不斷增長——這是將比特幣,從今天的不成熟資產轉變為未來全球價值存儲資產的關鍵。在新冠疫情之后,比特幣的「信徒軍團」在不斷擴大——比特幣錢包的同比增長率從2020年中的27%增加到2021年3月31日的50%。更重要的是,機構投資者也在不斷相信比特幣——這是一個加密資產「被采用」的里程碑,因為機構資本往往具有「粘性」。在2020年對近400家美國機構投資者進行的一項調查中發現,27%的受訪者對數字資產有一定的敞口,高于2019年的22%。。自該調查進行以來,資管公司的操作表明了他們對于加密資產興趣的激增,標普500公司的財報文件中與加密相關的內容也在增加,這使得一些人猜測機構在2021年中會更多采用加密資產。機構投資者參與度正在增加

聲音 | 摩根大通報告:數字資產依然面臨挑戰,不建議投資加密貨幣:2月22日消息,摩根大通在發布的報告中表示,2019年是數字貨幣崛起的一年。在為快速支付的發展奠定基礎的同時,也已經為更廣泛地采用區塊鏈技術奠定了基礎。盡管如此,挑戰依然存在。必須解決諸如擴展性和網絡緩慢之類的技術問題。而且世界各地的監管機構對于如何看待新的數字資產還不太清楚。

摩根大通警告投資者,不要在其投資組合中持有比特幣和其他加密貨幣。報告說:“過去一年的發展并未改變我們對加密貨幣在全球投資組合多元化或作為對沖工具中所扮演的有限角色的保留。”?,“加密資產在投資者的投資組合中占有一席之地,只是作為對本幣和支付系統失去信心的避險工具。”(彭博社)[2020/2/22]

圖片來源:BloombergFinanceL.P,J.P.MorganPrivateBank;2021年3月31日隨著比特幣網絡的發展,加密資產的持久性和價值預期也會增加。這正如我們曾看到過的Facebook等網絡的發展相似。如果網絡上只有一個人,那將毫無價值。如果有100人,它會有些價值,但是有數十億人在網絡中,它的價值將非常大。梅特卡夫網絡效應

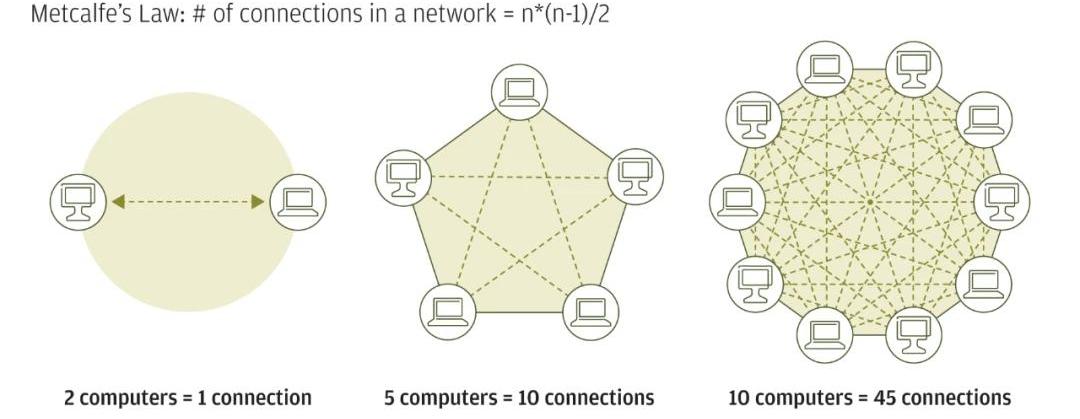

關于網絡效應的研究由RobertMetcalfe在1980年初期展開,并于1993年規范化。他的分析基于這樣一個前提,即網絡的價值大于其網絡中的實際用戶數量,這要歸功于「鏈接」的力量。隨著用戶數量線性增長,網絡中的串聯數及其價值呈指數增長。也就是說,若網絡中有100個用戶,那么該網絡價值為100^2=10,000而不僅僅是100。但這個數字可能是過于樂觀的,因為并非所有節點都可以相互連接,因此模型已經進行了修改。網絡的價值隨著其用戶數量呈指數增長

動態 | 法院駁回持卡人對摩根大通的兩項起訴,但仍有兩項起訴可以繼續推進:此前,摩根大通(JPMorgan Chase)對關于用戶指控使用信用卡購買加密貨幣時收費過高的集體訴訟提出駁回動議。上周,法院駁回了針對大通四項訴訟中的兩項,并決定其他兩項訴訟可以繼續進行。原告聲稱,摩根大通在2018年1月之后將加密購買視為“現金預付”,違反了持卡人協議(協議中以下交易被視為現金預付:購買旅行支票,外幣,匯票,電匯或類似現金交易)。原告認為,“現金”一詞是指實物貨幣,因此“類似現金”僅代表法定貨幣。而大通反駁稱,加密交易就像現金一樣,可以用作支付方式。法院指出,原告的論點是合理的。此外,法院認為,《誠信貸款法案》(TILA)中的索賠條款和條件不夠明確,可能會與違規索賠重疊,并且“類似現金”是否包含加密的合理性也存在疑問。摩根大通引用了一些外部文件來支持其關于加密是現金的斷言,但法院在現階段沒有考慮它們。不過,法院駁回了銀行在沒有通知的情況下更改條款以及月度報表不準確的兩項起訴。在下一輪中,此案或將確定加密是否為“類似現金”。值得注意的是,法院將原告對加密貨幣的描述概括為“由私人計算機程序員創建的計算機代碼單元,可能被某些個人用作貨幣形式。” 如果這個定義成為具有約束力的先例,這似乎是一個危險的舉動。(The Block)[2019/8/9]

摩根大通任命加密資產戰略主管:全球投資銀行巨頭摩根大通今日宣布任命29歲的銀行前金融技術主管Oliver Harris擔任加密資產戰略主管。他的新任命將使他探索在這家金融機構中使用數字貨幣的問題。這將涉及分析實施區塊鏈技術和數字貨幣本身的風險和回報。[2018/5/18]

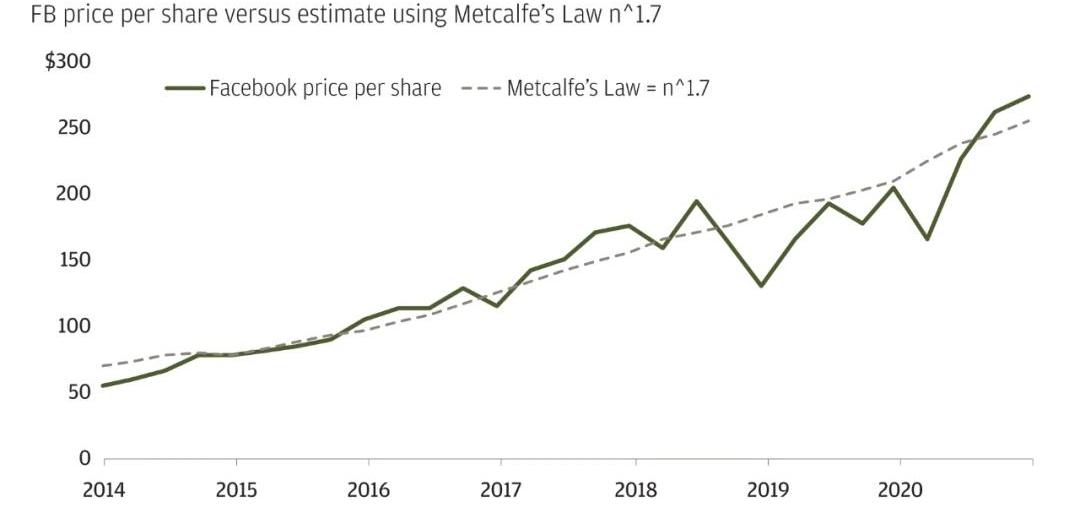

圖片來源:Yoo,ChristopherS.,"NetworkEffectsinAction"(2020).FacultyScholarshipatPennLaw.2236.梅特卡夫定律幫助我們理解為什么Facebook現在是一家市值近1萬億美元的公司。從2014年到2020年,若將歷史月活躍用戶與流通股價格聯系起來,我們可以以n^1.7的函數,使用「廣義梅特卡夫定律」,對Facebook的歷史股價進行估算。也就是說股票的價格可以通過活躍用戶數量的函數來表示。例如,截至2020年12月31日,月活躍用戶數為28億人;這意味著FB的總價值約為2.8^1.7,即7250億美元的市值,合每股約255美元。該模型表明,自2014年以來,活躍用戶數量每增加10%將轉化為17%Facebook的價值增漲。Facebook的股價可根據其用戶數量進行估算

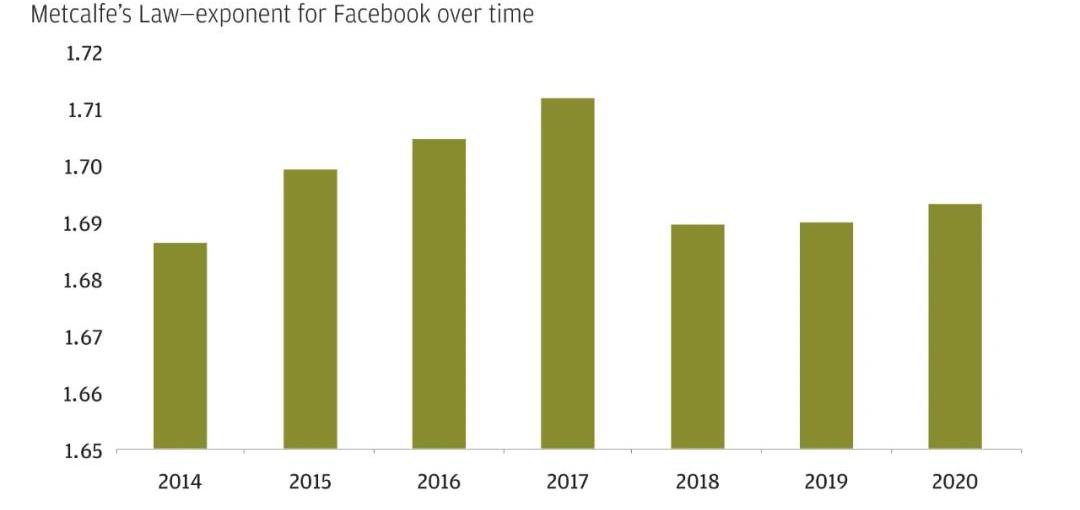

圖片來源:BloombergFinanceL.P,J.P.MorganPrivateBank;2020年12月31日然而,在Facebook股票的整個生命周期中,這個指數并不是一成不變的,隨著Facebook的不斷成熟和持續創新,每個邊際用戶所產生的價值都在發生變化。早期,投資者可能懷疑網絡是否能夠走到成熟期,他們并不會為用戶所帶來的潛在價值買單——這反映在2010年初期,低于平均水平的梅特卡夫指數。然而,隨著網絡進入成熟期的可能性越來越高,指數在2010年中期迅速上升,并最終趨于平穩,這表明最終額外的用戶并沒有增加那么多的增量價值。隨著網絡步入成熟期,新增用戶對Facebook價格的影響正在下降

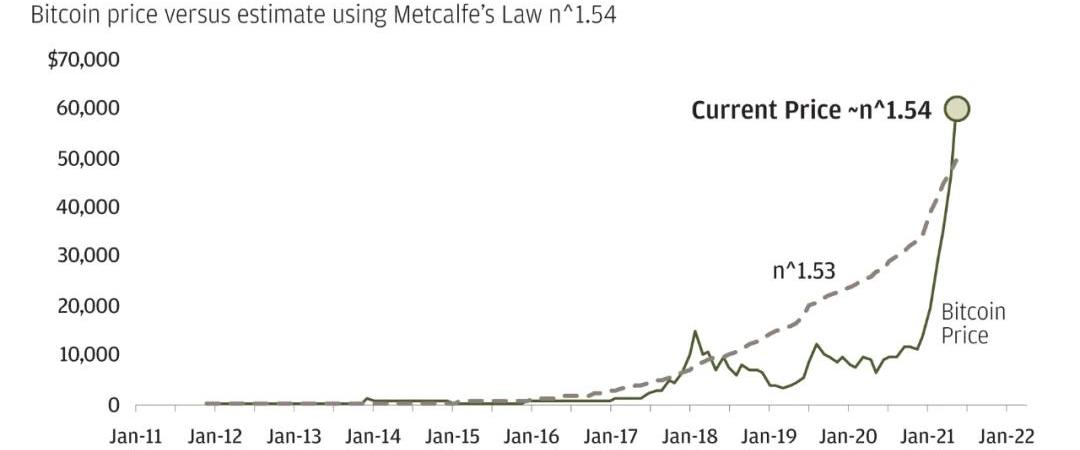

圖片來源:BloombergFinanceL.P,J.P.MorganPrivateBank;2020年12月31日在考慮比特幣時,Facebook的演變和梅特卡夫定律所捕獲的網絡價值是十分具有指導意義的。我們不是用Facebook作為比喻對象,并通過梅特卡夫定律將以獲得一個并不精準的目標價格。我們也不會忽視Facebook網絡可以通過廣告更容易地進行變現的事實。這個類比所展示出的一個成熟網絡的力量。如今,從各維度來看,比特幣網絡仍然不成熟,一共只有7000萬個比特幣錢包,全球采用率不到1%;這意味著新用戶對價格的增量影響仍在上升。此外,以當前的比特幣價格計算,廣義梅特卡夫定律指數值為n^1.54。該指數表明比特幣投資者對比特幣的估值與梅特卡夫定律相符,然而價格卻有偏離。比特幣錢包數量是其價格函數的一部分

圖片來源:Blockchain.com,BloombergFinanceL.P.,J.P.MorganPrivateBank;2021年3月31日不可否認,我們對于比特幣的未來的未來還存續諸多未知。例如,政府監管可能會產生什么樣的影響?在我們不知道會由誰、以及如何監管比特幣和其他加密資產之前,我們很難辨別其對網絡發展的影響。如果制定法規來保護投資者,那么最終這些法規可以為打造更理想、更持久的網絡做出貢獻。當然,比特幣并非沒有競爭對手。如今有超過4,000種加密資產。我們預計最終只會剩下一個或幾個贏家。每個幸存者都將代表一個特定的賽道、并有不同的使命。也就是說,這可能是貿易、價值存儲,已經鏈上應用平臺之爭。比特幣的先發優勢或將成為其作為數字黃金的最佳保證。這對于投資者來說意味著什么?

在我們看來,比特幣在被廣泛采用的道路上達到了一個關鍵性的里程碑,機構投資者對網絡的信心日益增強。由于比特幣價格仍然非常不穩定,并且它與其他主流資產的相關性一直無法保持一致,因此對于一些投資者來說,可以進行小規模的配置。設想,如果比特幣被廣泛采用,你的投資可能會賺幾倍,或者如果比特幣沒有成功,你的投資也只是張水下的期權。比特幣的不一致相關性使其在早期只適合于少量配置

圖片來源:BloombergFinanceL.P.,J.P.MorganPrivateBank.其中指數包括:黃金指數,美元指數,標普500成長指數,IEF指數(7-10年美國國債指數);2021年4月23日最終,如果比特幣進入成熟期,我們期望它看起來更像黃金。在那個階段,比特幣將適用于那些將大量資金配置在黃金上的投資組合策略中。但我們現在還未到那一刻。為了讓比特幣跨越從作為「值得考慮的看漲期權」到戰略投資組合資產的門檻,我們需要看到其波動性在未來趨于穩定,當其他主流資產價格波動時,比特幣的價格的波動不再如此離譜,這才能使比特幣從其他加密資產中脫穎而出,成為最終贏家。

Tags:比特幣ACEBOOKCEB比特幣2023年行情走勢Seedify NFT SpaceHeroBookAllianceBlock

本文轉自風火輪社區,星球日報經授權轉載。據主流媒體報道稱,受前不久整治數字貨幣挖礦政策影響,在6.20凌晨,四川所有比特幣礦場集體斷電.

1900/1/1 0:00:00昨天中國人民銀行召集各大銀行及支付寶再次強調不允許銀行參與數字貨幣交易活動,隨后建行、農行、支付寶也紛紛在官網發布了聲明.

1900/1/1 0:00:00經Odaily星球日報不完全統計,5月31日-6月6日當周公布的海內外區塊鏈融資事件共34起,去掉僅部分業務涉及加密貨幣的ChipperCash,單周已披露的融資總額約1.24億美元.

1900/1/1 0:00:00Defi周報是Odaily星球日報聯合全球Defi孵化工場DeFictory、區塊鏈營銷咨詢公司WXY、數據提供方OKLink、內容合作方BlockArk推出的一檔欄目.

1900/1/1 0:00:00災難女孩NFT表情包——災難女孩澳大利亞金融科技公司Afterpay向紐約時裝周提供NFT“鑰匙”:金色財經報道.

1900/1/1 0:00:00Kusama第一次平行鏈插槽拍賣已經結束,第一批平行鏈已成功連接到Kusama中繼鏈,這實現了Polkadot白皮書中概述的最后一項核心功能:專門構建的、可互操作的平行鏈.

1900/1/1 0:00:00