BTC/HKD-0.48%

BTC/HKD-0.48% ETH/HKD-2.18%

ETH/HKD-2.18% LTC/HKD-1.78%

LTC/HKD-1.78% ADA/HKD+0.03%

ADA/HKD+0.03% SOL/HKD-1.39%

SOL/HKD-1.39% XRP/HKD-2.08%

XRP/HKD-2.08%來源|research.paradigm.xyz作者|Hasu每天有成千上萬的人第一次使用去中心化交易所。然而,公鏈的特性通常會讓新手措手不及,即使是那些熟悉傳統市場的用戶。結果就是交易者的資金流向套利者和搶跑者,導致其操作受到預期之外的影響。在宏觀層面上,我們可以將每筆交易的成本分解為幾個部分:價格沖擊中間費或交易費滑點底層區塊鏈的交易費這篇關于自動做市商(AMM)的文章將作為本系列的引介,并討論第一種也是最關鍵的成本:價格沖擊。讀者將了解到:Uniswapv2,Sushiswap和Balancer的AMM機制如何確定價格注:其他使用中心化訂單簿(如Serum)或批量拍賣(如Gnosis)的DEX本文不作討論)如何使用一些簡單策略最小化價格沖擊對個人交易的影響流動性池是什么?

大多數去中心化交易所的流動性池代表了不同的交易對,例如ETH/WBTC。不同于在訂單簿中匹配買賣方的方式,這些流動性池作為自動做市商(AMM,automatedmarketmaker)存在。流動性池是一個智能合約,其中儲存了兩種或以上的代幣,并且允許任何人在其中進行存款和提款操作,但是受到特定規則的約束。其中的一條規則就是恒定乘積公式x*y=k,x和y代表A,B兩種代幣的儲備。為了取出一定數量的代幣A,用戶必須要存入成比數量的代幣B以維持恒定的K值(注:每次交易的費用會導致K值略微升高)。AMM如何定價?

烏克蘭危機全面爆發會如何:高盛預測納斯達克大跌近10%:2月21日電,高盛估計,標普500指數在俄烏危機全面爆發中的下行空間為6.2%,若降溫則有5.6%的上漲潛力。以Dominic Wilson為首的策略師預計納斯達克有9.6%的潛在下行空間,反之有8.6%的潛在上行空間。(財聯社)[2022/2/22 10:06:59]

根據恒定乘積公式可得,使用代幣B儲備量除以代幣A儲備量可以簡單得到代幣A的價格(price_token_A=reserve_token_B/reservetoken_A)。

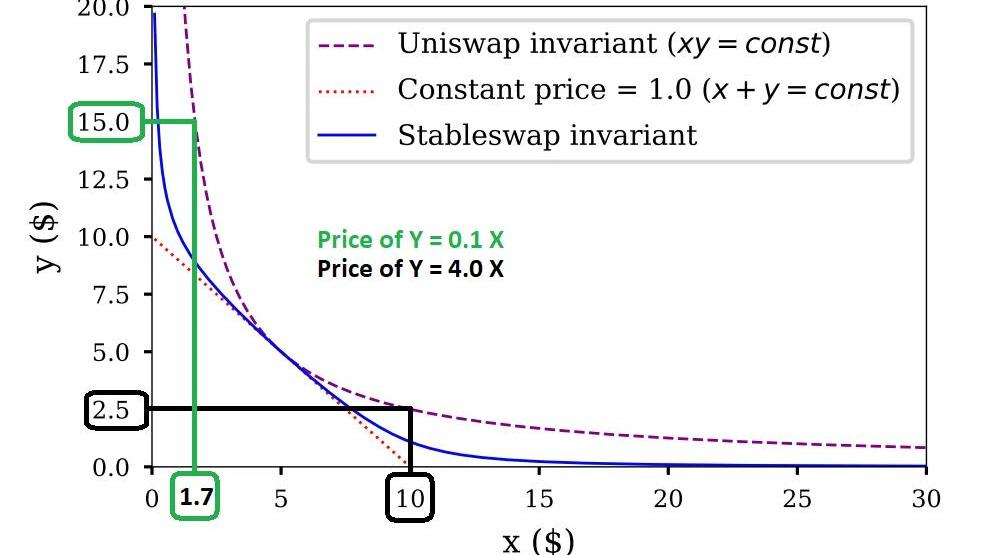

表1:不同的AMM公式會產生不同的價格曲線。假設Uniswapv2流動性池有15個Y代幣時,它只會為邊際Y代幣支付0.1個X代幣。但是當只有2.5個Y代幣時,它會支付4.0個X代幣。其他價格曲線旨在將更多流動性集中在某個價格(例如穩定幣為1.0)。來源:Curve白皮書舉個真實的例子,在撰寫本文時Uniswap的ETH/WBTC交易池中有2,700WBTC和86,000ETH。該儲備率意味著ETH當時的市場價格為2,700/86,000=0.0314WBTC。至關重要的是,AMM不會隨著其他市場的變動而更新此價格。市場價格只會隨著池中代幣儲備率的變化而變化,當有人在其中進行交易時就會產生變化。舉個例子,如果Binance中的ETH價格跌至0.0310WBTC會發生什么?這意味著UniswapLP目前正在以溢價購買ETH,從而創造了套利機會。套利者在Binance上購買“便宜”的ETH,然后在Uniswap上出售以獲利。他們會一直這樣做,直到UniswapETH單位價格變成0.0310WBTC(與Binance相同),他們無法再通過賣出ETH獲利。在我們上面的示例中,這會發生在以17.2WBTC的價格向交易池出售550ETH后(為簡單起見,忽略費用和gas)。因此,即使AMM不會根據現實世界的信息更新其價格,由于持續的套利,交易者仍然可以預期AMM的報價會密切跟進全球市場價格。價格沖擊是什么?

Jules Urbach :RNDR 如何成為引領NFT加密藝術浪潮的GPU計算平臺:JulesUrbach:RNDR如何成為引領NFT加密藝術浪潮的GPU計算平臺3月29日,在以《RNDR渲染網絡:引領NFT加密藝術浪潮的GPU計算平臺》為主題的AMA中,HuobiGlobalNFT板塊項目RNDRNetwork發起人JulesUrbach表示,NFT是實現開放去中心化的虛擬世界的重要基石,而開放去中心化的虛擬世界是RNDR網絡自2017年推出以來的愿景。JulesUrbach介紹RNDR將會面向藝術家推出一些新的工具,包括在RNDR網絡上鑄造帶有深度場景圖驗證的NFT,將ORBX格式的文件變成NFT、生成式藝術(GenerativeArt)等。JulesUrbach還表示,NFT擁有在今天的數字藝術之外的巨大潛力。增強現實、全息顯示和實時的沉浸式流媒體將讓我們能夠在幾年后創作出如今只有在科幻小說中才會出現的NFT內容。NFT將可以與物理空間綁定,記錄在區塊鏈上的虛擬物體將日益成為人們的日常生活的一部分。[2021/3/29 19:26:18]

雖然我們學習了如何根據兩種代幣儲備比率計算當前市場價格,但該市場價格僅代表AMM想要的邊際代幣價格。然而在實踐中,交易者通常會一次性買賣許多代幣,每單位代幣的成本都比前一個高。當前市場價格與預期成交價之間的差距就是價格沖擊(priceimpact)。價格沖擊是以下兩個因素作用的結果:你交易量的規模在流動性池中的占比;流動性池采用的交易規則(例如恒定乘積公式)。

直播|李慧:顯卡礦池如何殺出重圍:金色財經 · 直播主辦的《 幣圈 “后浪” 仙女直播周》第8期14:00準時開始,本期“后浪”仙女蜘蛛礦池 市場總監 李慧將在直播間聊聊“顯卡礦池如何殺出重圍”,感興趣的朋友掃碼移步收聽![2020/7/11]

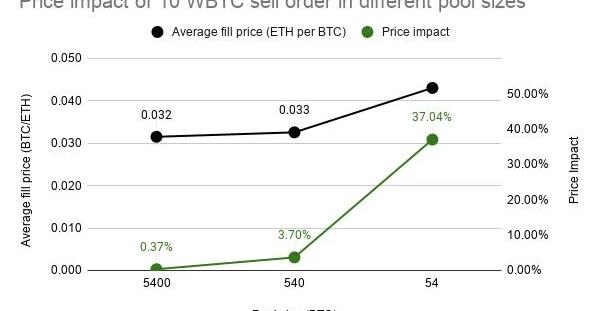

表2:不同訂單規模下的平均成交價(左y軸)和價格沖擊(右y軸)對比圖。這兩個參數都隨著訂單規模增大而增加。隨著訂單規模在流動性池規模中的占比增加,成交價相對市場價格會高出更多。

表3:在Uniswapv2上不同規模的流動性池中進行10WBTC的賣單后,平均成交價(左y軸)和價格沖擊(右y軸)的對比圖。流動性池規模指的是交易池中兩種資產儲備量的總價值。10WBTC的賣單在不同流動性池中的占比分別為0.19%、1.85%和18.52%。因此根據經驗,你的訂單的價格沖擊約為該訂單規模在流動性池中占比的兩倍。如何最小化價格沖擊?

伏泰昊:JUST主動思考如何在波場上建立完善的DeFi體系:據最新消息顯示,波場大航海時代4.0全球線上發布會正在進行中,JUST項目負責人伏泰昊在發布會中表示:“JUST旨在打造基于波場TRON的穩定幣借貸平臺,一個好的金融產品離不開下面應用層的穩定輸入與輸出,會有多個協議與應用的交叉集合,長期來看,JST代幣作為整個治理體系的代幣,我們會提供多種底層借貸協議和報價協議等,為用戶提供全面的金融服務。作為DeFi明星項目,JUST不僅致力于開拓波場的穩定幣市場,也在主動思考如何在波場上建立完善的DeFi體系。”[2020/7/7]

正如我們之前提到的,價格沖擊在交易總執行成本中占很大一部分。以下是一些能夠將價格沖擊最小化的簡單策略:找到深度最好的市場:到目前為止,我們已經確定價格沖擊取決于交易規模在流動性池或市場規模中的占比。因此,我們希望找到在某個價格區間流動性最好的交易池,以使成交價盡可能接近市場價格。Coingecko上的市場深度表是一個不錯的切入點。

動態 | 英國信息專員辦公室對Facebook發出如何保護個人數據的質詢函:據路透社報道,英國信息專員辦公室周一表示,其已經向Facebook和其他28家Libra項目背后的公司發送了一份聲明,要求他們提供有關如何根據與項目相關的數據保護法處理客戶個人數據的詳細信息。其同時呼吁,世界各地同行對Facebook提出的天秤幣采取更多開放態度。目Facebook沒有立即對其進行回復。[2019/8/6]

表4:市場價格差異2%內的UNI交易對流動性排序。注意Uniswap和Bitfinex價差的差異。來源:Coingecko關注DeFi以外的市場:雖然這是一篇關于自動做市商的文章,但是我們知道用戶并不總是能夠在鏈上獲取最佳的交易執行。實際上,由于所討論的自動做市商的流動性分布在一個連續的價格區間內,通常很少會有流動性集中在當前市場價格附近。這是許多去中心化交易所都試圖解決的問題。例如Uniswapv3可以讓做市商將其流動性集中在當前市場價格附近,從而提供比中心化交易所更有競爭力的價格。如果有一筆交易改變了去中心化交易所上某個代幣的價格,且該代幣還在其它市場上交易,就會產生套利機會。如上所述,套利者將進行尾隨交易(即在某筆交易后立即插入自己的交易),讓去中心化交易所上的價格重新回到全球市場價格。顯然,套利行為的存在本身就是一種執行不當證明,因為交易者無異于向套利者捐贈資金。這引出了一個問題:其它市場存在的情況下,你是否應該接受超過2%-3%的價格沖擊來執行鏈上交易?注意交易費:自動做市商收取0.3%的交易費,這就意味著最佳買單和最佳賣單之間的價差是0.6%。在這個范圍內,自動做市商不會進行報價。換言之,即使是流動性最好的自動做市商交易也明顯存在0.3%的價格沖擊。盡可能降低交易費是至關重要的,對于在中心化交易所中受到價格沖擊影響微乎其微的交易來說更是如此,因此,完全可以說中心化交易所可能是更好的交易執行平臺。(做個對比,同樣一筆交易的費用在幣安上可能是0.1%,在FTX交易所中可能是0.07%)盡管如此,還有其它原因導致去中心化交易所的成本較高,如全托管、KYC或存款流程等。但即使在這些情況下,交易者也應該意識到較高的交易價格背后意味著去中心化或即時流動性溢價。分散交易:首先,我們可以將一筆交易分解成幾筆較小的交易陸續完成。這點對于更傾向于使用去中心化交易所的交易者來說尤其重要,暫不論DeFi領域之外還存在其它流動性市場。舉個例子,每次買入20%,然后等待套利者恢復價格。這5筆交易的價格沖擊加起來低于一筆大額交易,但gas成本會更高,執行時間也會更長。交易的數額越大,這個策略就越有優勢,因為固定的gas成本隨著更優的邊際執行降低。這個策略也同樣適用于均值反復資產(如穩定幣)。直接交易的成本不一定更低廉:并非每筆交易都存在直接交易對,即使存在,也不一定比使用中間貨幣更便宜。例如,盡管代幣A和B存在直接交易對,但是在A-ETH和ETH-B代幣對流動性更充足的情況下,A→ETH→B的交易路線通常更便宜。從交易路線來看,聚合器的建議非常有幫助。使用去中心化交易所聚合器:最后,你可以使用1inch、Matcha或Paraswap等去中心化交易所聚合器。這些聚合器相當于DeFi領域的智能訂單路由,其運行方式是自動做市商賣出第1個代幣的價格會比第10個代幣低。每當某代幣在多個流動性池中交易時,聚合器會從所有流動性池買入該代幣,盡可能降低每個流動性池的價格沖擊。不同于在一個市場中拉長交易周期,聚合器會在許多可能的市場中分散交易并立即執行。和手動拆分交易一樣,聚合器的gas成本同樣比單筆交易更高。

表5:用ETH買入10個(3200美元)、50個(1.6萬美元)、100個(3.2萬美元)和200個(6.4萬美元)AAVE的最佳策略。交易規模越大,交易路徑就會包含越多交易所,避免對單個流動性池造成過大的影響。來源:1inch預告在本系列的第二篇文章中,我們將討論滑點。幾乎所有自動做市商交易都會被搶跑,最終以交易者愿意接受的最大滑點成交。這是公鏈交易獨有的“特征”,在如今的去中心化交易所模式下都無法避免。這一成本只能轉移,從而導致“三明治困境”。致謝:感謝EvanSS、GeorgiosKonstantopoulos、DaveWhite、DanRobinson、ArjunBalaji和raul的討論和審閱。

市場情緒脆弱 前幾天,比特幣價格跌破29000美元之后開啟反彈。整體而言,過去一個月比特幣和以太坊的表現乏力.

1900/1/1 0:00:00作者|RobertHackett 今日,《財富》雜志發布了以「加密VS華爾街」為主題的系列封面報道,其中在「基于加密的DeFi正在占領華爾街」的報道中.

1900/1/1 0:00:00收錄于話題 #每日期權播報播報數據由Greeks.live格致數據實驗室和Deribit官網提供。一般情況下,日期權的持倉量不會特別高,成交量一般也是隨著行情波動而變化.

1900/1/1 0:00:00盡管關于市場走熊的聲音很大,但比特幣仍守住了自5月中旬拋售以來的震蕩箱體下軌,這也是多頭最后的防線,只有突破箱體上軌42000美元才能夠再次打開上漲空間.

1900/1/1 0:00:00最近一段時間,媒體廣泛報道了加密貨幣對環境所造成的負面影響。同時,加密貨幣的價格波動也被列為值得關注的問題.

1900/1/1 0:00:00《區塊鏈行業觀察》專欄·第33篇作者丨TracyLevine編者注:本文作者為TracyLevine,ForbesCoaches委員會成員、TracyLevineForbes委員會成員.

1900/1/1 0:00:00