BTC/HKD+0.15%

BTC/HKD+0.15% ETH/HKD+0.29%

ETH/HKD+0.29% LTC/HKD+0.02%

LTC/HKD+0.02% ADA/HKD+0.16%

ADA/HKD+0.16% SOL/HKD+0.35%

SOL/HKD+0.35% XRP/HKD+0.24%

XRP/HKD+0.24%前言

2021年,DeFi增長勢頭繼續保持,鎖倉價值不斷創新高,微創新持續涌現;GameFi、元宇宙、NFT不斷火爆,眾多品牌、公司及投資機構紛紛入場;以Solana、Fantom、Avalanche等為代表的的新公鏈在2021年表現不俗,極大改變了公鏈生態格局。區塊鏈產業投融資市場在經歷2020年的低迷之后,終于在2021年迎來反彈,僅上半年的投融資數量就已經超過2020年全年。為詳細分析2021年行業頭部風投機構所投項目的表現,98KDAO從項目漲幅、賽道分布、倍數分布等不同維度對14個投資機構進行了對比分析。*數據中涉及到的價格單位均為USDT

總覽

從總體數據來看,投資項目最多的機構前三名是a16z、ThreeArrowsCapital和BinanceLabs,項目數量最少的是AnimocaBrands。ROI方面表現最為出色的是GameFi龍頭項目AXS,頭部機構中的五個投中了AXS并收獲20240%的漲幅,其次是SOL和MATIC。各機構投資表現一覽

AndreessenHorowitz

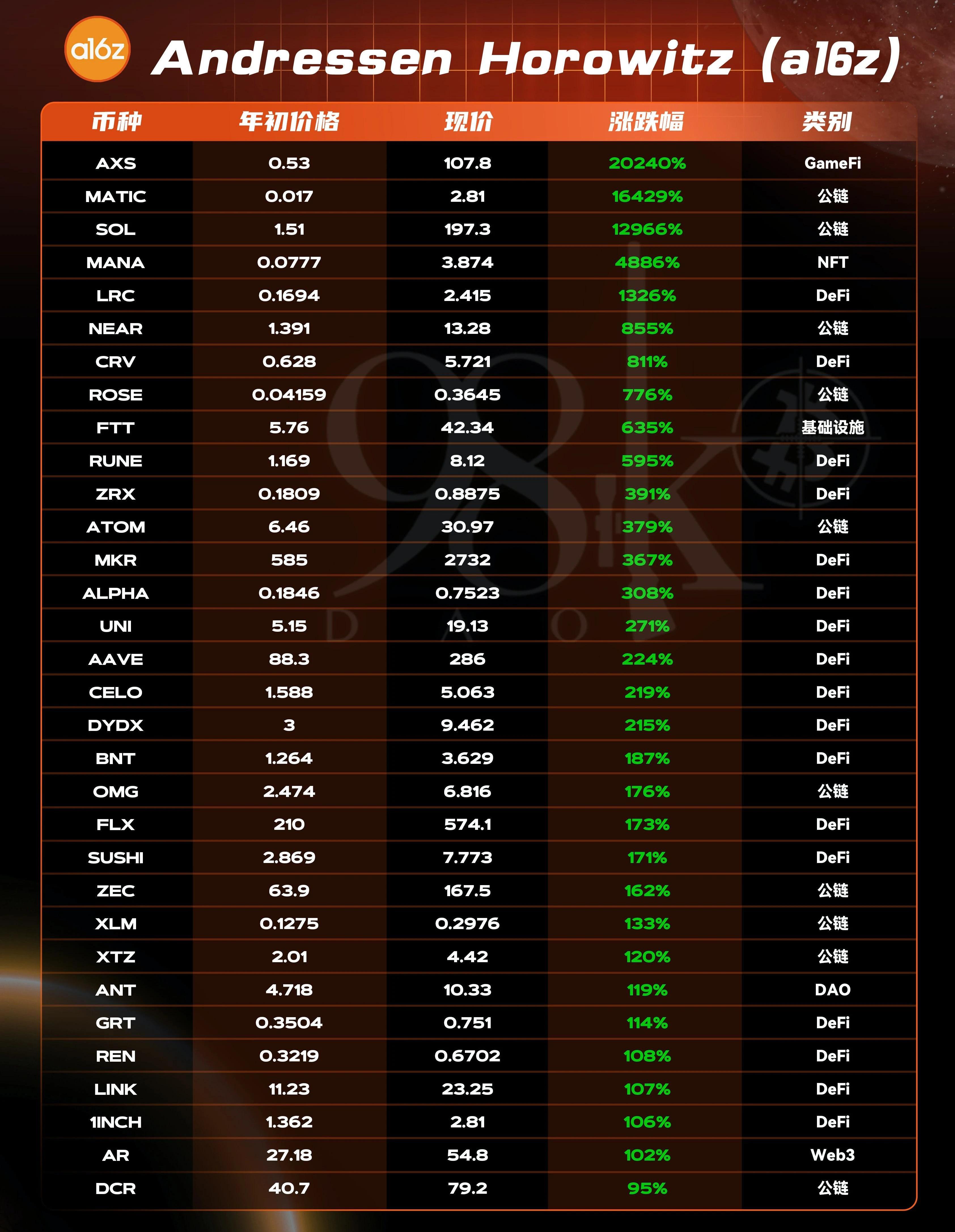

機構介紹:a16z是整個互聯網投資界最為耀眼的明星之一,曾先后投資了Facebook、Twitter等知名項目。現已投資多個區塊鏈明星項目,成為了加密貨幣投資的風向標。Coinbase上市后,a16z以14.8%的股份成為其第二大股東,成為了最大的外部贏家。另外,a16z還投資了Uniswap、MakerDAO、Compound、DapperLabs、Arweave、Optimism、Solana等,這些幾乎都成為了頭部區塊鏈項目。如今的a16z,加密基金規模超過30億美金。儼然是加密世界的資本燈塔,關注度高,號召力極強。以下數據為a16z所投資且已發幣項目在2021年的幣價表現:

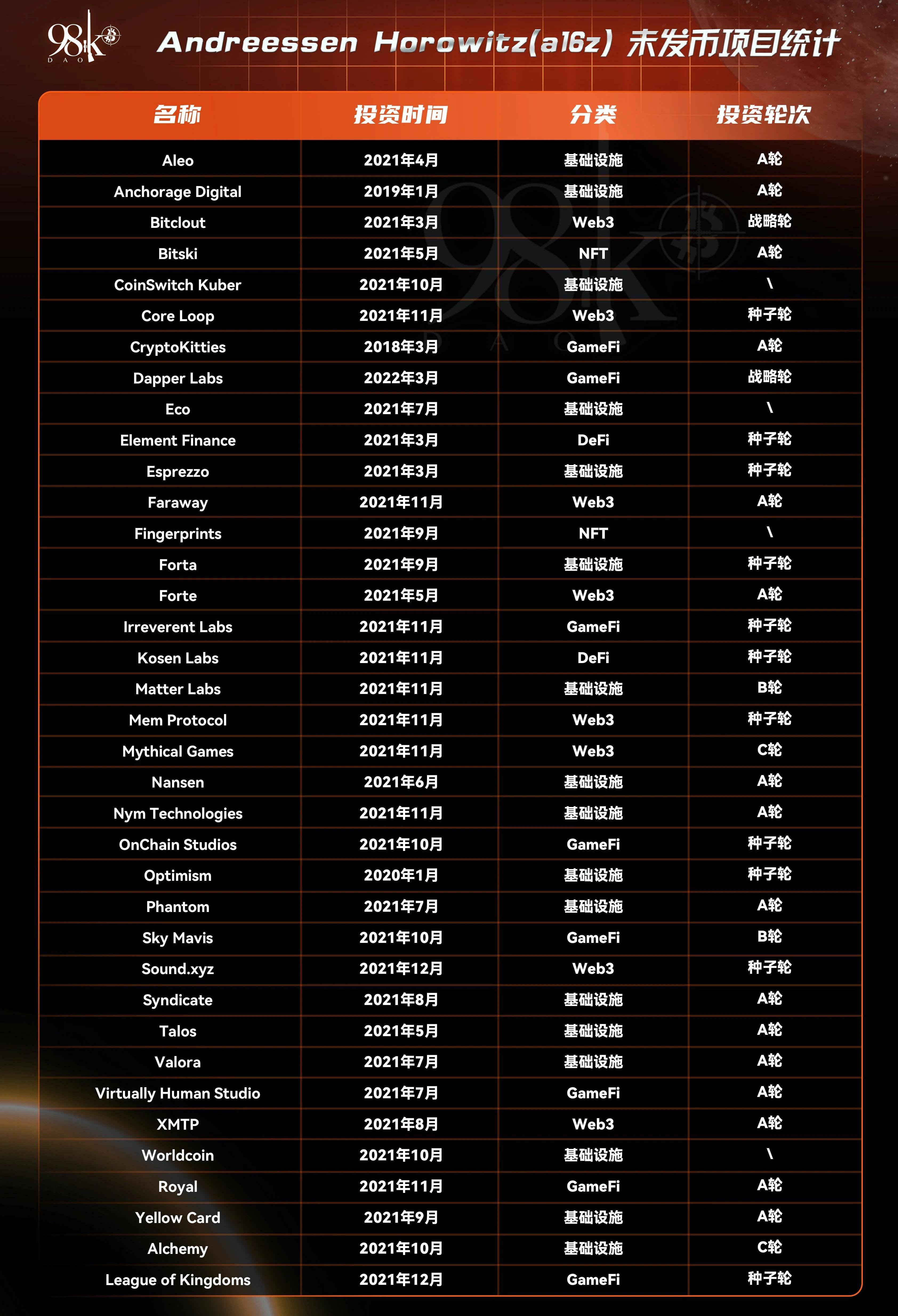

從統計的數據來看,a16z投資且已上線的幣種數量為63個,在數量方面遙遙領先其他機構。同時今年其投資組合的的正漲幅率超過了75%,漲幅最高的是20240%的AXS,同時百倍幣的數量有三個。從項目分類來看,DeFi項目有36個,占比57.1%;公鏈項目有14個,占比22.2%;Web3項目有7個,占比11.1%。由此可看出,a16z的投資側重于DeFi和公鏈領域,而對于NFT和GameFi項目的布局較少。以下統計為a16z已投資但未發幣項目:

12月15日公鏈數據一覽:據KingData數據,ETH鏈上當前每日Gas消耗量為986.61億Wei、每日新增地址數14.53萬個、每日交易次數為121.49萬筆、累計總交易次數為13.97億筆、獨立地址總數為1.81億個、ETH當前流通市值為4586.01億美元。

Heco鏈上當前每日Gas消耗量為1329.44億Wei、每日新增地址數1085個、每日鏈上交易次數為65.48萬筆、累計總交易次數為5.3億筆、獨立地址總數為2307.27萬個;

BSC鏈上當前每日Gas消耗量為12458.56億Wei、每日新增地址數35.21萬個、每日鏈上交易次數為955.34萬筆、累計總交易次數為20.68億筆、獨立地址總數為1.22億個;

polygon鏈上當前每日新增地址數47.97萬個、每日鏈上交易次數為375.24萬筆、累計總交易次數為11.82億筆、獨立地址總數為1.22億個。[2021/12/15 7:40:22]

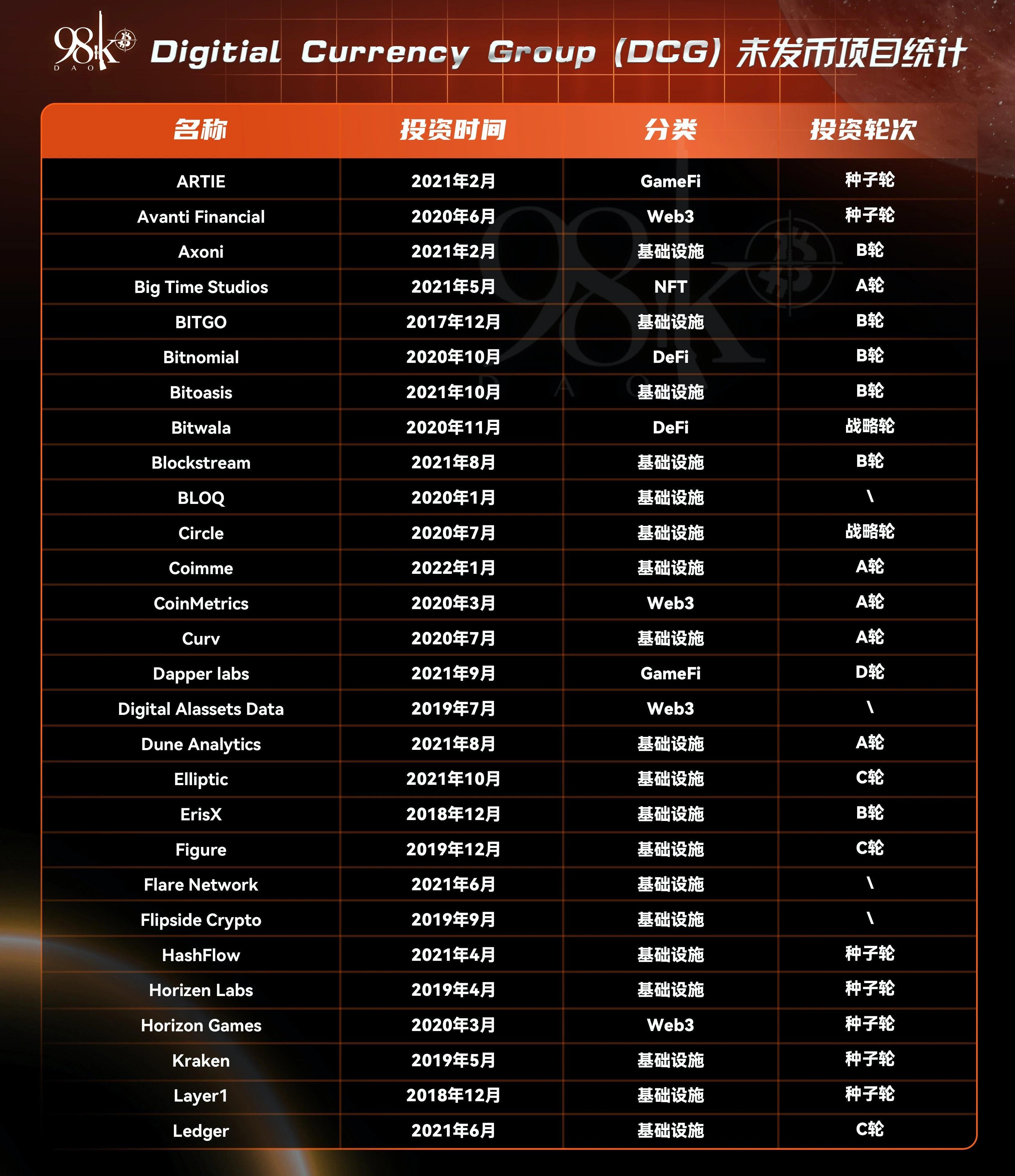

未發幣項目總數量為37個,其中基礎設施占比46%,其次是GameFi和Web3,各有8個。DCG

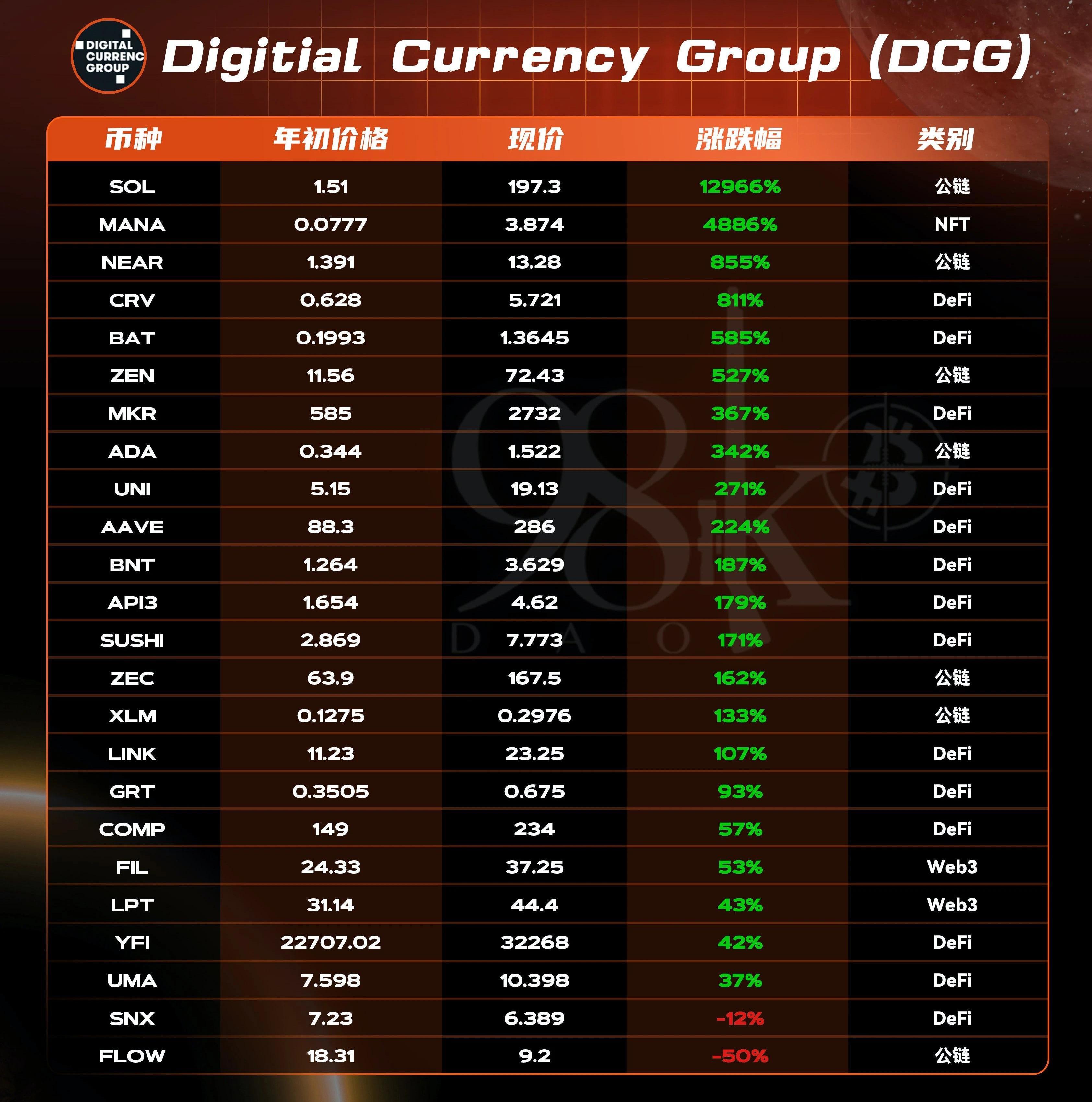

機構介紹:區塊鏈創業公司孵化器,Coindesk、灰度母公司,是一家專注于加密與區塊鏈行業的投資公司,投資組合超過100家公司。以下數據為DCG所投資且已發幣項目在2021年的幣價表現:

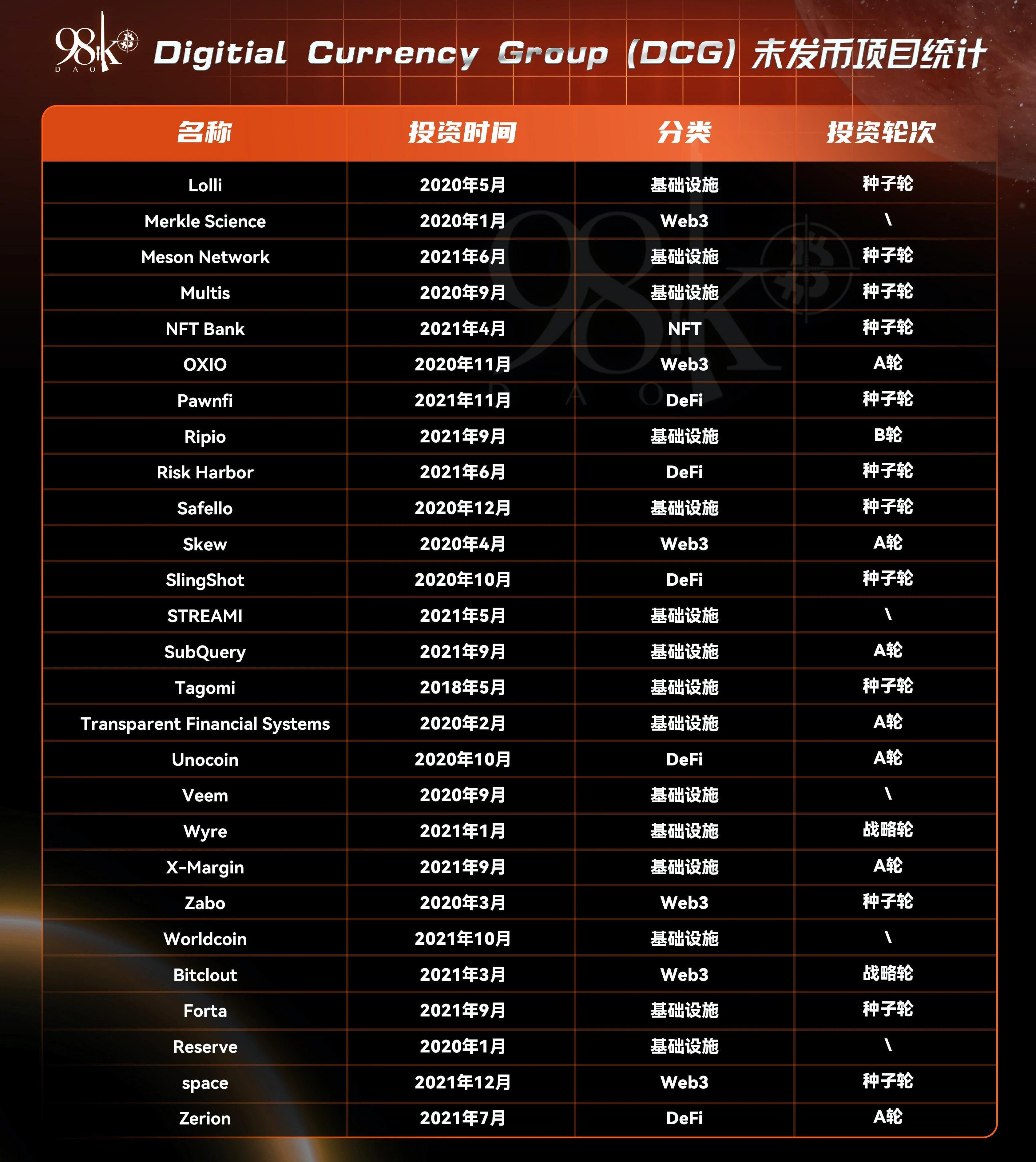

從數據維度來看,DCG作為頭部的加密投資機構,其投資組合今年的表現也十分出色,正漲幅率超過了90%。投資組合中已上市的幣種數近30家,僅次于a16z。其中漲幅最高的是12966%的SOL,漲幅10倍內的占比超過85%,且多集中在1-10倍,占比為55%。從項目分類來看,DeFi項目有14個,占比56%;公鏈項目有7個,占比28%,DeFi和公鏈總計占比為84%。與a16z的投資偏好基本相同,更加側重于DeFi和公鏈,NFT、GameFi、Web3等賽道投資較少。以下統計為DCG已投資但未發幣項目:

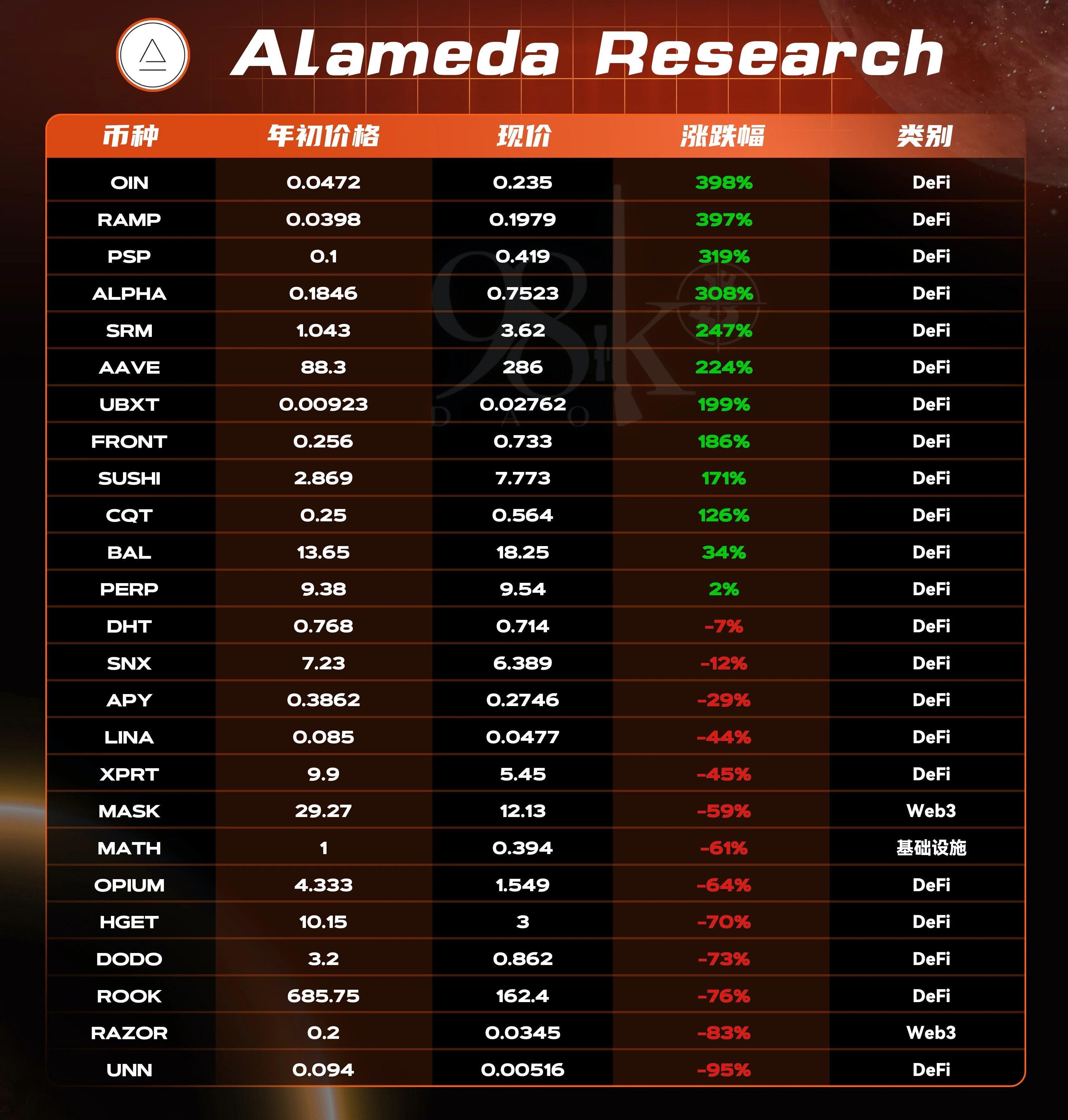

未發幣項目總數量為55個,其中基礎設施有34個,占比為61.8%,其次為Web3和DeFi。Paradigm

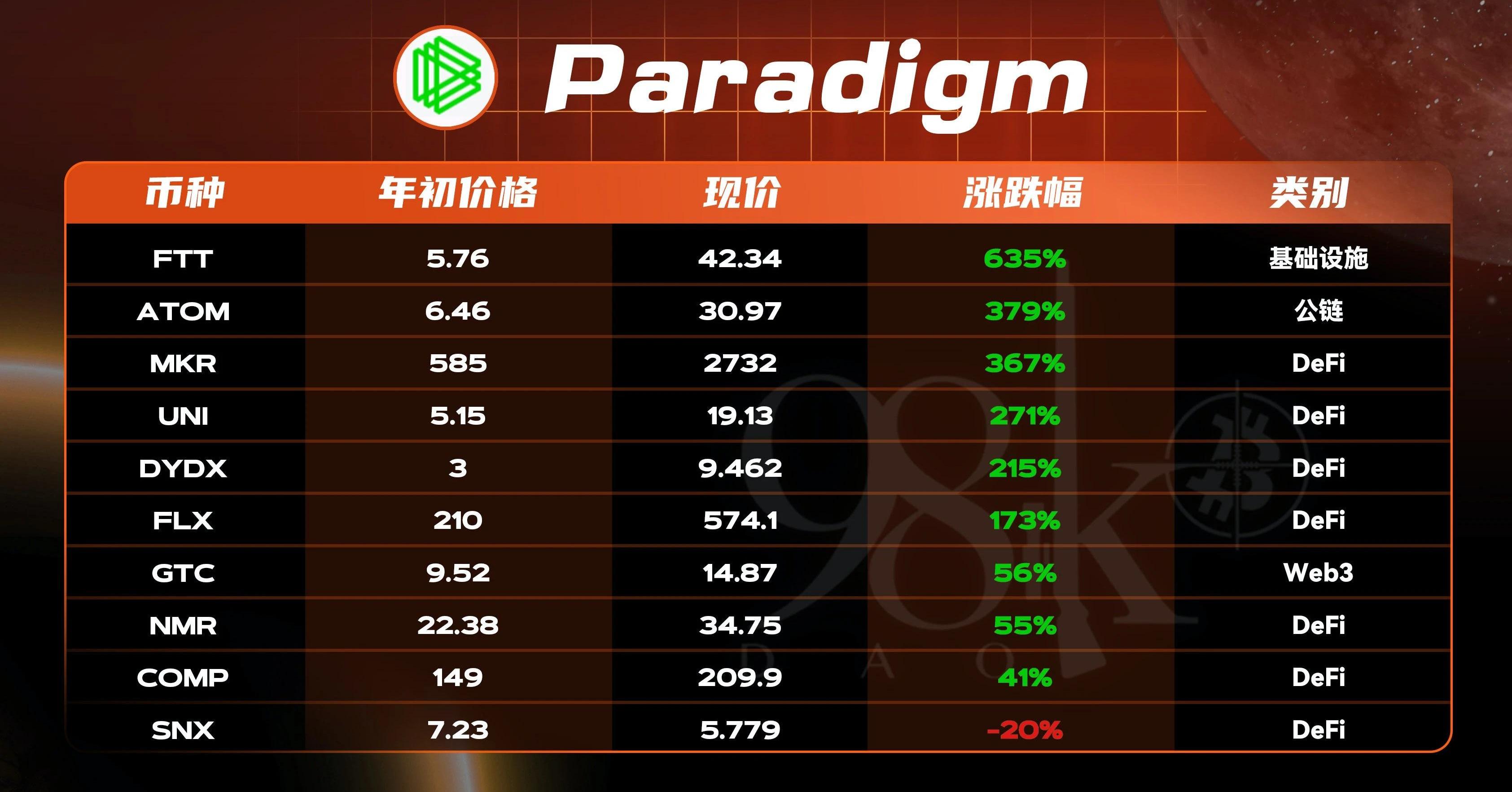

機構介紹:Paradigm是由Coinbase聯合創始人、紅杉前合伙人和Pan-teraCapital前員工聯合創立。有消息稱,此基金已經獲得紅杉資本和耶魯大學注資。兩位創始人的背景值得一提:FredEhrsam曾是Coinbase聯合創始人之一。MattHuang從麻省理工畢業后在硅谷創業,公司被Twitter收購。從2011年開始陸續做一些早期投資,有著非常奢華的投資履歷,其中最成功的的無疑是今日頭條。以下數據為Paradigm所投資且已發幣項目在2021年的幣價表現:

金色晚報 | 7月9日晚間重要動態一覽:12:00-21:00關鍵詞:英國監管機構、G20、國際清算銀行、國務院辦公廳

1.英國監管機構稱將打擊有誤導性的加密貨幣廣告

2.馬斯克:Doge比BTC和ETH的交易成本低

3.印度ICICI銀行要求客戶匯往海外資金不能用于投資加密貨幣

4.G20聯合報告:央行數字貨幣的跨境支付和結算這個維度至關重要

5.國際清算銀行:如果各地區有效協調,CBDC或被用來加強跨境支付

6.國務院辦公廳:加快貿易金融區塊鏈平臺建設

7.Santiment:投資者正將BTC轉移到冷藏庫長期保存

8.美國數字支付服務商Stripe計劃上市

9.蘋果聯合創始人Steve Wozniak:比特幣是“最驚人的數學奇跡”[2021/7/9 0:40:29]

Paradigm投資的項目超過30個,數據統計到今年已上市的10個項目,其投資組合的表現很不錯,正漲幅率高達90%。漲幅最高的是635%的FTT,60%的漲幅比例集中在1-10倍,其中漲幅為負的幣種跌幅是所有機構中最小的,為-20%。從項目分類來看,DeFi項目為7個,占比63.6%,基礎設施、公鏈和Web3也有涉足。以下統計為Paradigm已投資但未發幣項目:

未發幣項目總數量為27個,其中基礎設施項目有20個,占比74%MulticoinCapital

機構介紹:專注加密貨幣的投資基金,不僅獲得幣安投資,而且還得到多家組約和硅谷知名風投機構公司的支持。以下數據為MulticoinCapital所投資且已發幣項目在2021年的幣價表現:

MulticoinCapital投資且已上線的項目共24個,投資正漲幅率為75%,漲幅10倍以內的占比為54%。漲幅最高的是12966%的SOL,跌幅最大的是ICP,跌幅達89%。從項目分類來看,DeFi項目有12個,占比48%;Web3和公鏈均為5個,各自占比20%。MulticoinCapital的投資風格和a16z很像,側重于DeFi和公鏈項目。以下統計為MulticoinCapital已投資但未發幣項目:

金色午報 | 3月30日午間重要動態一覽:7:00-12:00關鍵詞:新加坡、韓國、加拿大、荷蘭

1. 新加坡金管局:預計今年新加坡經濟會陷入衰退;

2. 韓國擬出臺P2P監管細則:P2P平臺禁止涉及虛擬貨幣等高風險產品;

3. 觀點:加拿大將執行新反洗錢法規,前期做好準備的加密公司或受益匪淺;

4. 黑客組織Maze聲稱使用勒索軟件攻擊保險業巨頭Chubb;

5. 長沙經開區運用區塊鏈技術科技助力疫情防控;

6. OKEx BTC當季合約在5700-5900美元區間堆積委單總金額超過1600萬美元;

7. YouTube出現數十起假借Bill Gates名義進行的虛假空投詐騙活動;

8. 荷蘭公司組成財團向政府提供新技術抗擊疫情 包含區塊鏈技術;

9. BTC現報6001.97美元,日內跌幅2.07%,前十主流幣普跌。[2020/3/30]

未發幣項目數量為24個,其中DeFi項目有8個,占比33.3%,其次為Web3和基礎設施,各有6個。NGCVentures

機構介紹:成立于2017年末,是由來自科技創業、傳統資本市場、管理咨詢等領域的成員組成的區塊鏈技術風險投資基金。旗下有兩支基金,NGCFundI專注于區塊鏈技術領域的投資,另一支NEOEcoFund致力于NEO區塊鏈的生態布局,兩只基金總體規模約為5億美元。以下數據為NGCVentures所投資且已發幣項目在2021年的幣價表現:

NGCVentures投資且已上線的項目共19個,投資正漲幅率為73%,漲幅為50倍以內的占比為68%。漲幅最高的是12966%的SOL,跌幅最大的是WSOTE,跌幅達99%,接近歸零。從項目分類來看,公鏈項目有8個,占比42%;DeFi項目有4個,占比21%;其他的為GameFi、Web3和基礎設施。以下統計為NGCVentures已投資但未發幣項目:

未發幣項目總數量為6個,包括5個基礎設施和1個GameFi項目。ThreeArrowsCapital

機構介紹:在新加坡注冊的對沖基金,專注于提供卓越的風險調整回報,其創始人之一Suzhu在推特非常活躍,具有一定影響力。以下數據為ThreeArrowsCapital所投資且已發幣項目在2021年的幣價表現:

ThreeArrowsCapital的投資組合數量上僅次于a16z,但在正漲幅率上遠低于93%的DCG,只有69%。其投資組合中百倍幣的比例是DCG的一倍,在10-50倍區間的項目數量也是DCG的三倍。雖然ThreeArrowsCapital整體的表現數據不是特別出色,但在個別項目的表現還是十分亮眼的。漲幅最高的項目是20240%的AXS,跌幅最大的是下跌76%的ROOK。從項目分類來看,DeFi項目占據了82%的比重,共有24個,ThreeArrowsCapital對DeFi賽道的重視程度可見一斑。以下統計為ThreeArrowsCapital已投資但未發幣項目:

金色午報 | 2月20日午間重要動態一覽:7:00-12:00關鍵詞:TON、JVCEA、CME、Cosmos、Grayscale

1. 美國法官暫時保留SEC對TON的初步禁令,將在4月30日之前作出判決。

2. 應急物流專業委員會:應加快推動區塊鏈技術在應急物流領域的創新應用。

3. 北京市委宣傳部副部長:加快推出北京數字版權證書區塊鏈系統。

4. 日本加密貨幣交易行業協會向公眾征集協會新章程的評論。

5. 2月18日CME比特幣期貨交易量逼近歷史新高,價值近11億美元。

6. Cosmos背后開發公司Tendermint進行重組。

7. 截至2月19日Grayscale旗下加密資產管理總額為33億美元。

8. Compound總法律顧問:2020年不會有比特幣ETF獲批。

9. BTC現報9587美元,近24小時下跌5.63%,市值為1746.26億美元。[2020/2/20]

未發幣項目總數量為8個,基礎設施和DeFi各占一半。PolychainCapital

機構介紹:成立于2016年,a16z、丹華資本等投資,專注于區塊鏈資產,是最早的原生加密對沖基金,現已投資多個區塊鏈明星項目。以下數據為PolychainCapital所投資且已發幣項目在2021年的幣價表現:

PolychainCapital的投資組合正漲幅率也接近85%,十倍以下的幣種占比近80%,同樣也是多集中在1-10倍,占比47%,沒有百倍幣。漲幅最大的是3217%的AVAX,跌幅最大的是-89%的ICP。從項目分類來看,DeFi有8個,占比42.1%;公鏈項目有7個,占比36.8%,DeFi和公鏈合計占比為78.9%。以下統計為PolychainCapital已投資但未發幣項目:

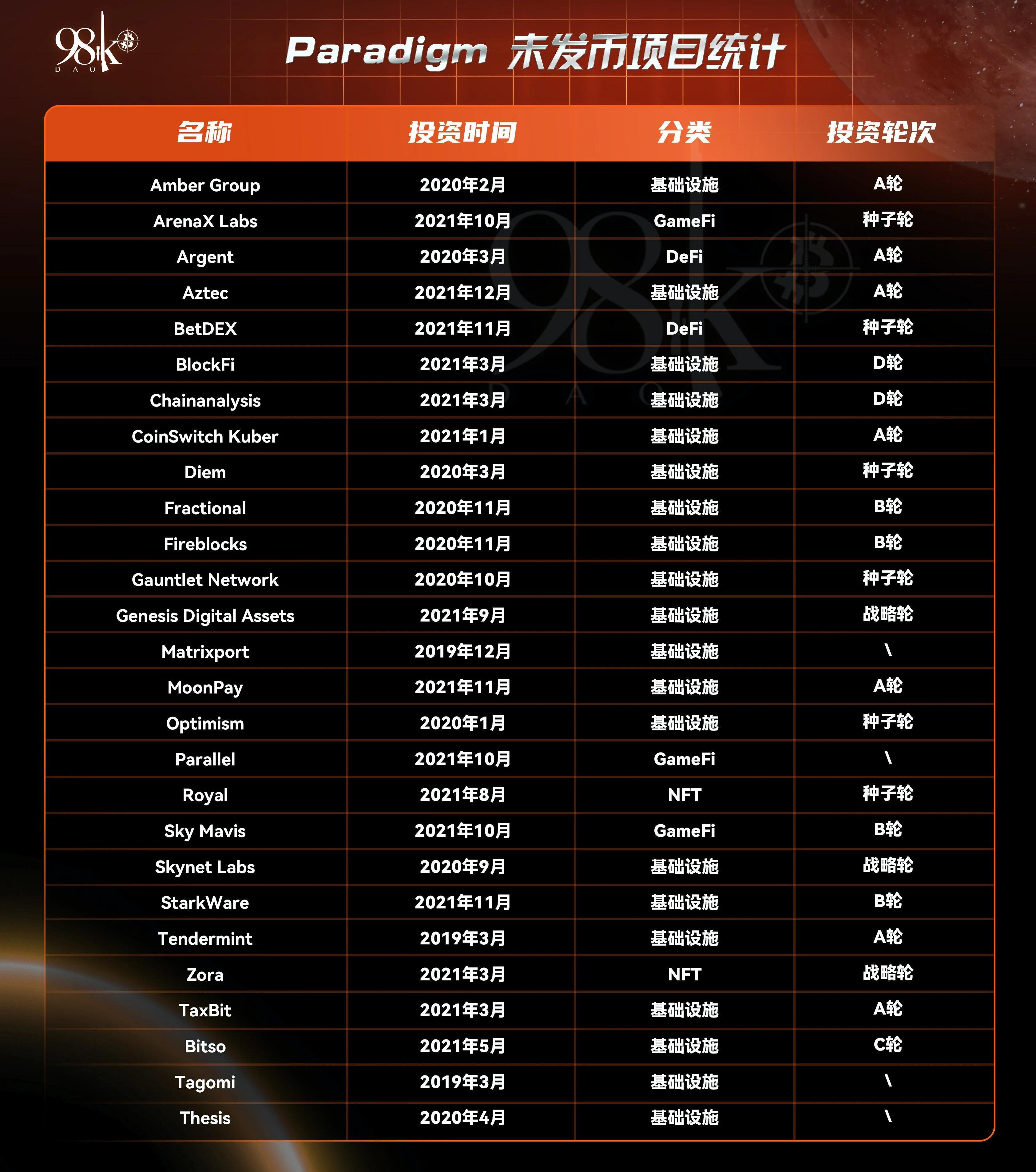

未發幣項目總數量為45個,其中基礎設施項目有23個,占比51%;DeFi項目有15個,占比33%。AlamedaResearch

機構介紹:AlamedaResearch由FTX創始人兼首席執行官SamBankman-Fried創辦,已投資多個區塊鏈明星項目,表現優于傳統市場和長期加密基金的金融公司。以下數據為PolychainCapital所投資且已發幣項目在2021年的幣價表現:

金色晨訊 | 1月12日隔夜重要動態一覽:21:00-7:00關鍵詞:歐盟、濟南、聯盟區塊鏈系統、以太坊2.0、比特幣地址

1. 歐盟專員:歐盟正在制定有關加密類資產和穩定幣的規則。

2. 北京經信局:北京市60個單位1000余個處室都已上鏈。

3. 深圳區塊鏈企業近4000家,首個市級區塊鏈協會掛牌。

4. 濟南正式發布全國人力資本產業公共服務平臺聯盟區塊鏈系統。

5. 以太坊2.0協調員發布ETH 2.0規范版本0.1的最終版本。

6. 2019年BTC每天新增超30萬個地址。

7. BTC現報8027美元,近24小時下跌0.14%,市值為1455.02億美元。[2020/1/12]

AlamedaResearch在所有機構的投資組合中正漲幅率是最低的只有48%,最大漲幅幣種的也是所有機構中最低的只有398%,投資組合的漲幅集中在1-3倍占總數的40%,小于1倍的占8%。從項目分類來看,DeFi項目有22個,占比88%,剩余的12%為Web3和基礎設施。以下統計為AlamedaResearch已投資但未發幣項目:

未發幣項目總數量為19個,其中基礎設施項目有8個,占比42%,其次是DeFi和GameFi項目。CoinbaseVentures

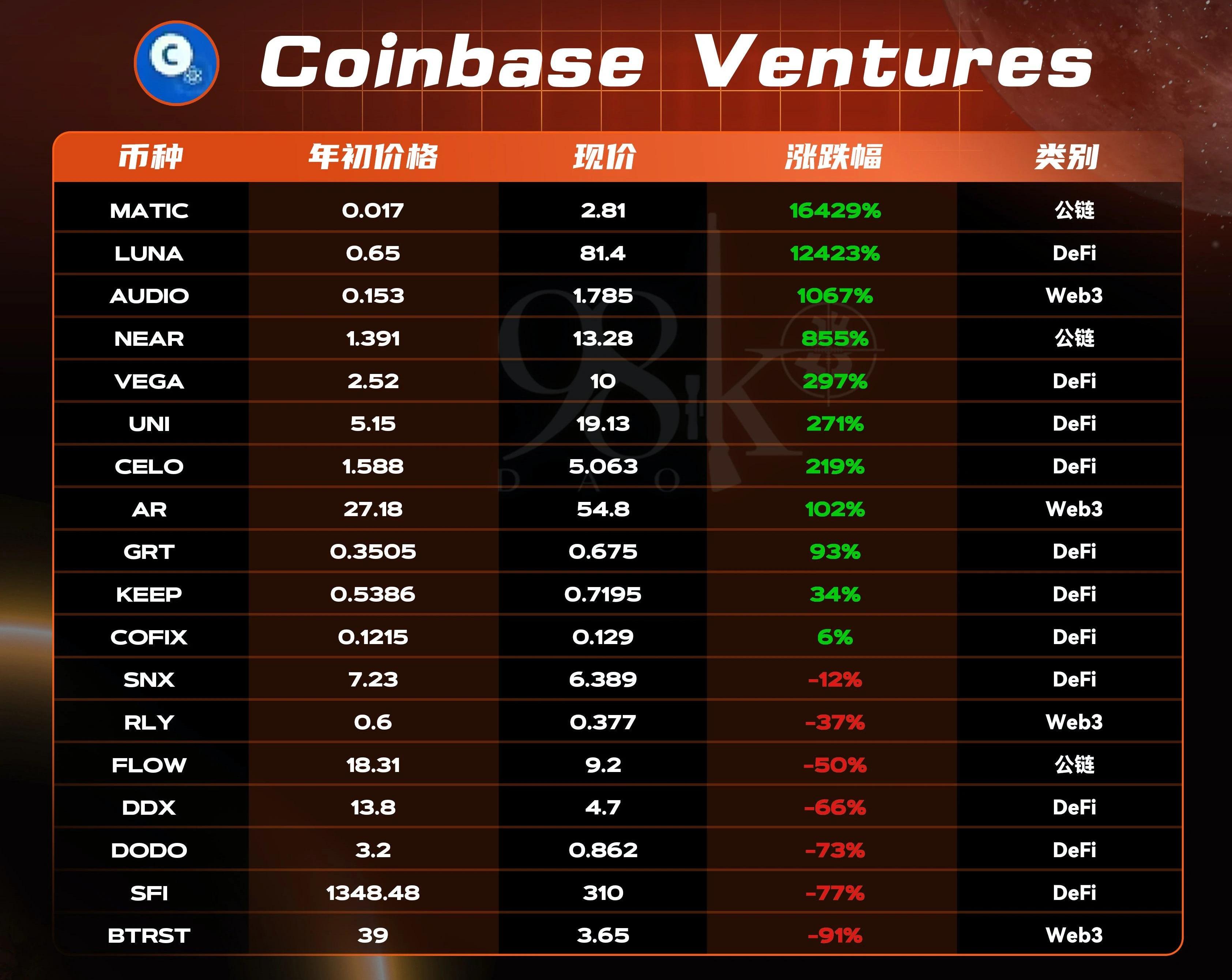

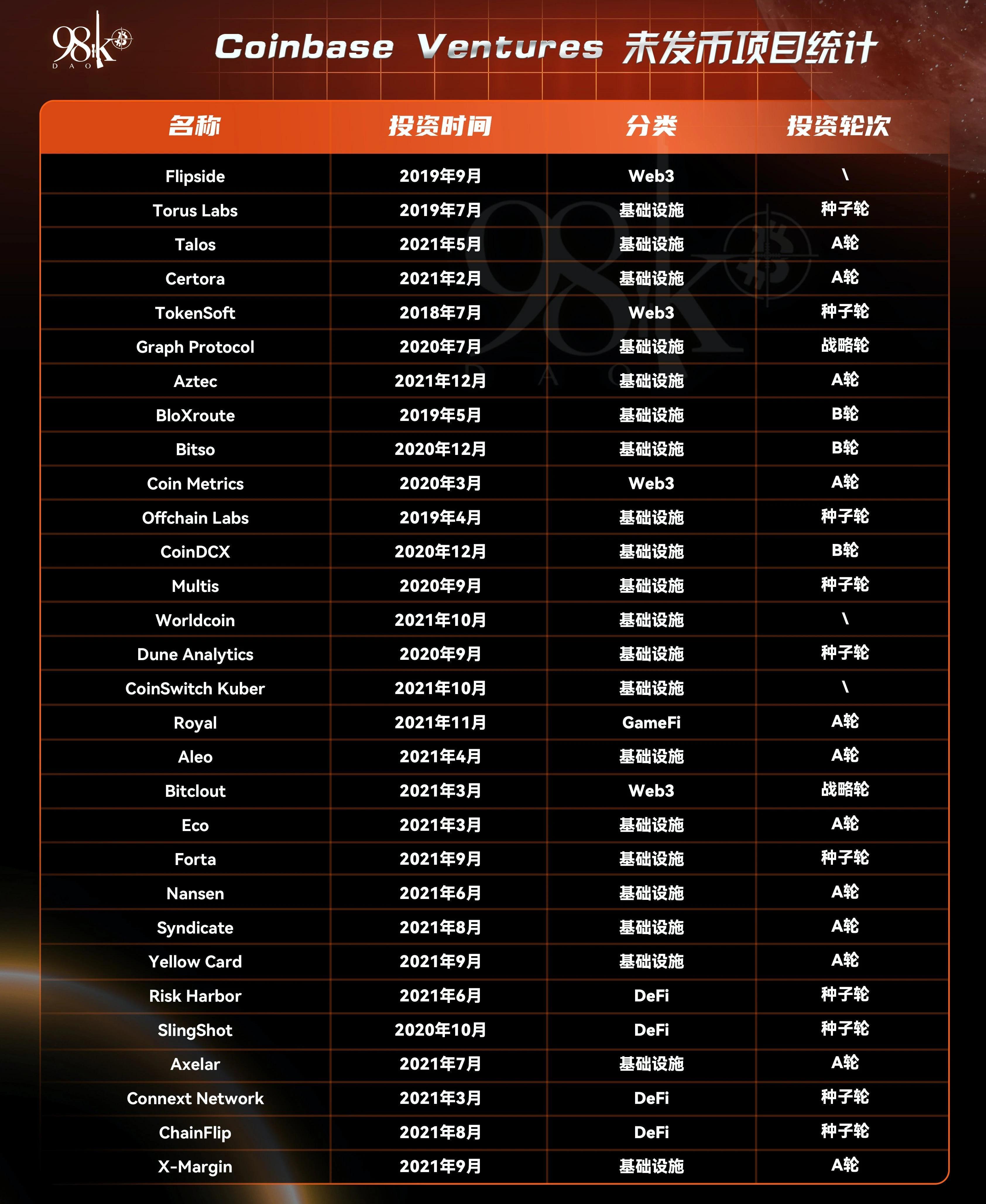

機構介紹:隸屬于Coinbase的風險投資基金,總部位于舊金山,主要投資早期的加密貨幣和區塊鏈初創公司,投資傾向是開放式的金融解決方案。以下數據為PolychainCapital所投資且已發幣項目在2021年的幣價表現:

CoinbaseVentures的投資組合正漲幅率只有61%,有兩個百倍幣種,10倍的一個,1-10倍的占28%,小于1倍的占17%。漲幅最高的是16429%的MATIC,跌幅最大的是-91%的BTRST。從項目分類來看,DeFi項目有11個,占比61.1%,Web3有4個,公鏈有3個,DeFi仍然占比最高。以下統計為CoinbaseVentures已投資但未發幣項目:

未發幣項目總數量為60個,其中基礎設施項目有43個,占比71%,其次為DeFi和Web3,NFT項目占比最少。BlockchainCapital

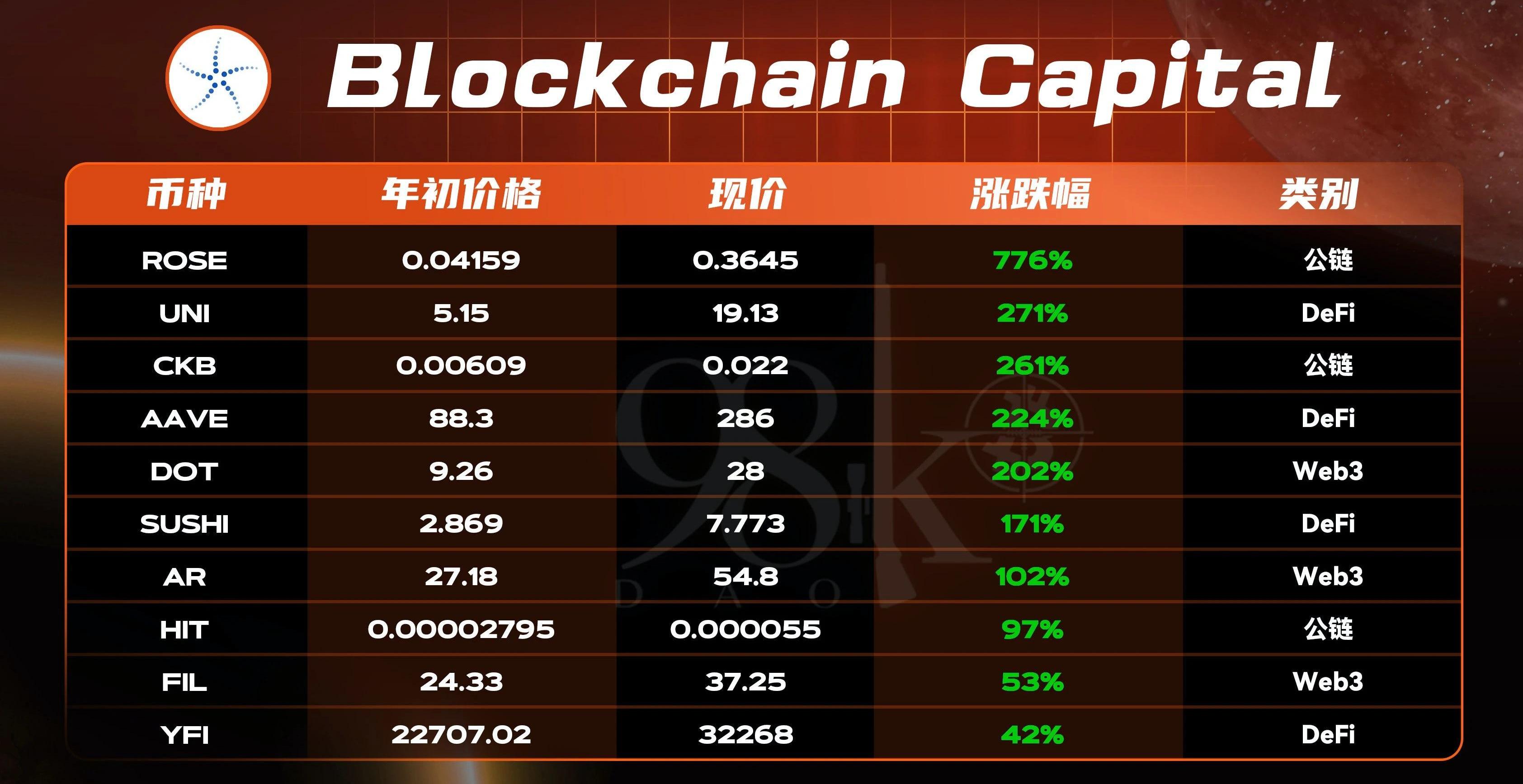

機構介紹:首個致力于比特幣、區塊鏈生態系統的風險投資基金。投資了Coinbase、Ripple等金融科技公司,是區塊鏈行業頂尖的投資機構之一。以下數據為BlockchainCapital所投資且已發幣項目在2021年的幣價表現:

BlockchainCapital投資組合正漲幅率是100%,沒有百倍幣,1-10倍的占78%,小于1倍的占33%。漲幅最高的是776%的ROSE,漲幅最低的是42%的YFI。從項目分類來看,DeFi、公鏈、Web3數量基本相同,分布較為平均,但是沒有出現GameFi、DAO和NFT項目的身影。以下統計為BlockchainCapital已投資但未發幣項目:

未發幣項目總數量為20個,基礎設施項目有12個,占比60%,其次為占比30%的DeFi。#HASHED

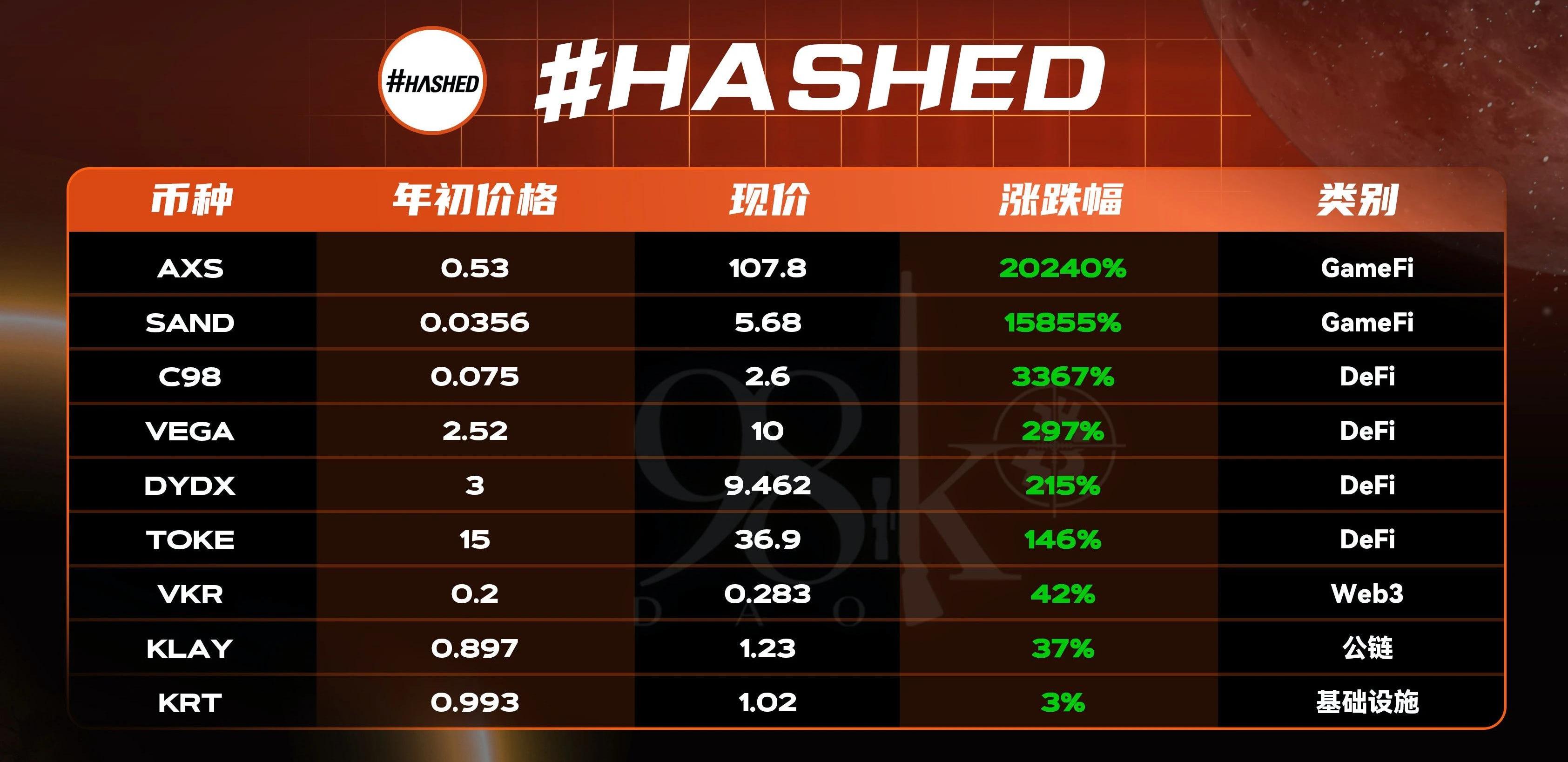

機構介紹:韓國規模最大的數字貨幣及區塊鏈投資基金,也是不少知名區塊鏈項目的最大投資者之一。主要覆蓋韓國和亞洲,影響力輻射到硅谷。以下數據為#HASHED所投資且已發幣項目在2021年的幣價表現:

#HASHED投資組合正漲幅率是100%,有兩個百倍幣SAND、AXS,10-50倍的占11%,小于10倍的占比超過60%。漲幅最大的是20240%的AXS,漲幅最小的是3%的KRT。從項目分類來看,DeFi項目有4個,占比44.4%,GameFi項目有2個,Web3、公鏈、基礎設施各一個。以下統計為#HASHED已投資但未發幣項目:

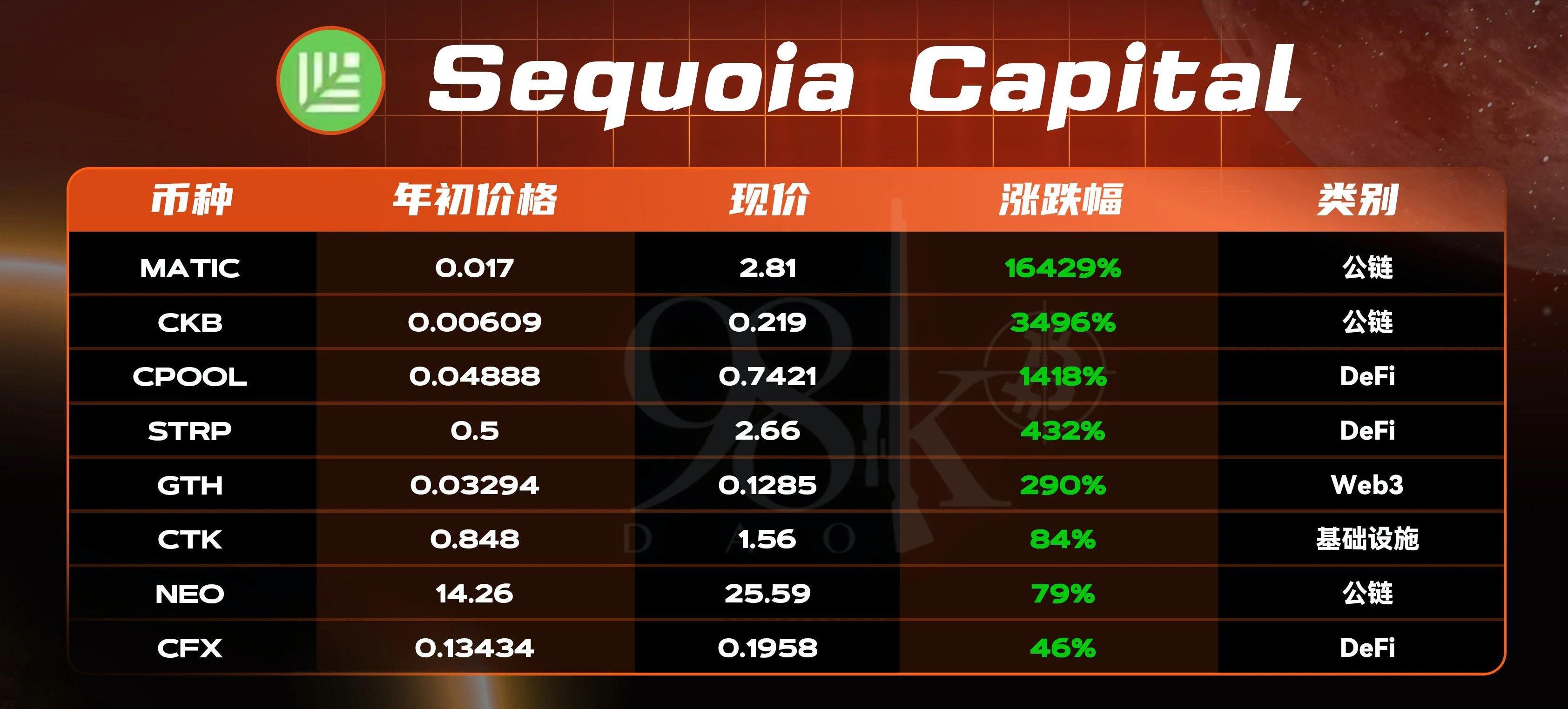

未發幣項目總數量為20個,投資項目的賽道較為分布,占比最高的是基礎設施,占比30%。SequoiaCapital(紅杉資本)

機構介紹:全球互聯網的頂級風險投資者,更是將中國互聯網行業擺上神壇的項級VC。已投資多個區塊鏈明星項目,據說,紅杉中國準備AllinCrypto。以下數據為SequoiaCapital所投資且已發幣項目在2021年的幣價表現:

SequoiaCapital投資組合正漲幅率也是100%,只有一個百倍幣MATIC,10-50倍占25%,1-10倍占25%,小于1倍的占38%。漲幅最高的是16429%的MATIC,漲幅最低的是46%的CFX。從項目分類來看,DeFi和公鏈各有3個,Web3和基礎設施項目各一個。以下統計為SequoiaCapital已投資但未發幣項目:

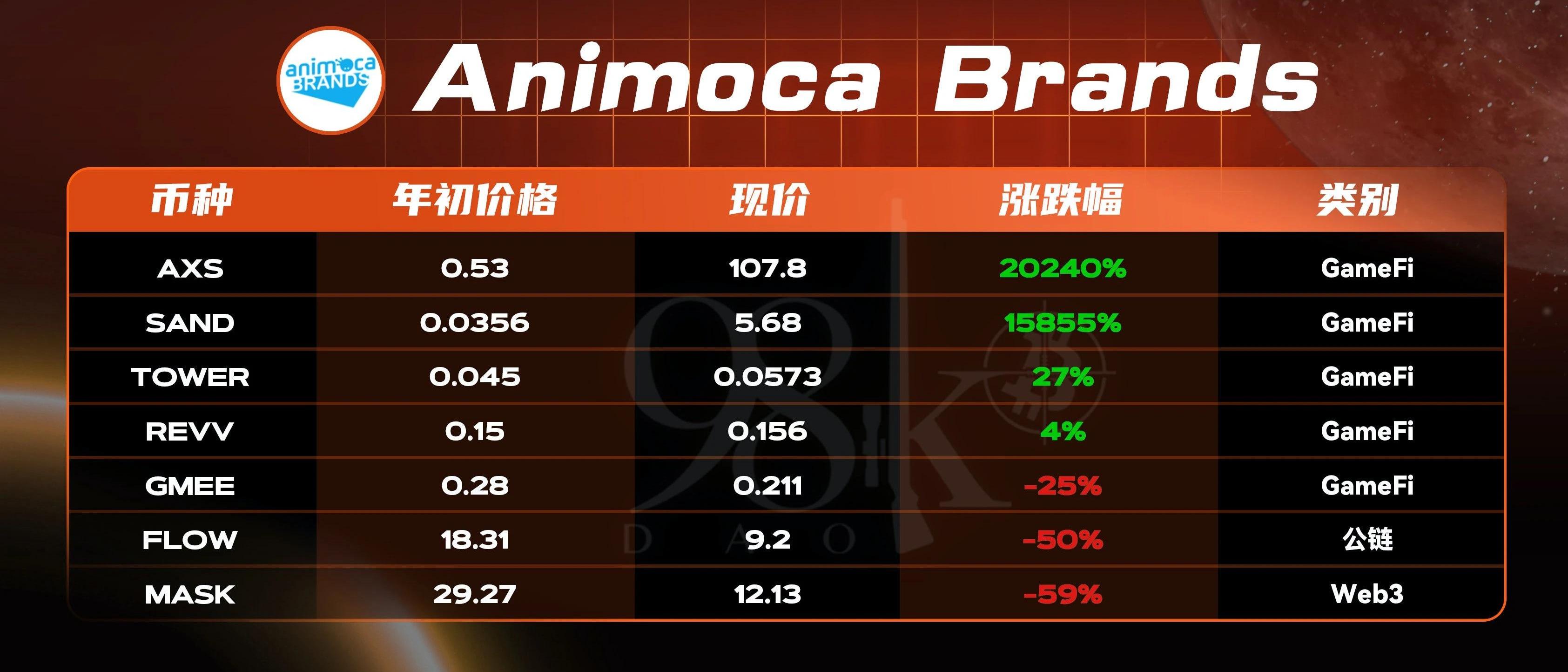

未發幣項目總數量為9個,其中基礎設施項目有5個,占比55.5%。AnimocaBrands

機構介紹:一家香港移動游戲開發公司,科技獨角獸,在澳大利亞證券交易所上市,聚焦元宇宙、GameFi項目,已投資多款明星級區塊鏈游戲。以下數據為AnimocaBrands所投資且已發幣項目在2021年的幣價表現:

AnimocaBrands的投資組合幣種數量是所有機構中最少的,而且在投資正漲幅率方面也只有57%,僅高于AlamedaResearch的48%。投資偏好更多的在游戲方面勝率超過80%,且有兩個百倍的幣種,其他的收益率都低于1倍。漲幅最高的是20240%的AXS,跌幅最大的是-59%的MASK。從項目分類來看,GameFi項目有5個,占比71.4%,公鏈和Web3各一個,而DeFi項目一個都沒有。以下統計為AnimocaBrands已投資但未發幣項目:

未發幣項目總數量為5個,其中Web3項目占比80%。BinanceLabs

機構介紹:世界第一大加密貨幣交易所Binance旗下的社會影響基金,旨在為區塊鏈和加密貨幣企業家;項目和社區提供孵化、投資。以下數據為BinanceLabs所投資且已發幣項目在2021年的幣價表現:

BinanceLabs的投資組合的正漲幅率接近90%,在已上幣的28個幣種中有ALICE、LUNA、MATIC、AXS四個百倍幣,是所有機構中最多的;10倍左右的幣種也有4個,1-10倍的占比超過50%,小于一倍的幣種只有兩個,也是所有機構中最少的。從項目分類來看,BinanceLabs的投資風格較為多元化,基礎設施、公鏈、DeFi、GameFi數量非常接近,沒有出現對單一賽道的過分側重。以下統計為BinanceLabs已投資但未發幣項目:

未發幣項目總數量為8個,其中基礎設施項目有4個,占比50%,其余為NFT、Web3和GameFi。綜合對比

從整體數據來看,各個機構投資組合今年的表現都不錯,有三家機構的投資組合正漲幅率為100%,正漲幅率超過70%的也有十家,有且只有一家的正漲幅率低于50%,正漲幅幣種比例近80%。

我們以1倍、10倍、100倍做區間劃分,漲幅小于一倍的占到25%,有占總幣種40%的幣種漲幅集中在1-10倍,10-100倍的只占到10%,同時70%以上的機構都有1-3個百倍幣出現。在漲幅最大幣種排名中AXS以202倍位列第一,同時也是投資機構數量最多的項目,其次是MATIC、SOL。百倍幣共有6個,分別是AXS202倍、MATIC164倍、SOL129倍、LUNA124倍、SAND158倍、ALICE123倍,a16z投中了3個百倍幣,數量最多。

從投資項目的分類對比來看,大部分機構最看好的依然是DeFi賽道,其次是公鏈和Web3。DeFi占比最高的機構是ThreeArrowsCapital,占比高達83%。在GameFi賽道,押注最多的是AnimocaBrands,它以71%的占比遙遙領先其他機構,排名第二的#HASHED占比僅為22%。不得不說的是,2021年GameFi、元宇宙大火,投資機構也投資了很多GameFi項目,但由于游戲項目開發周期較長,很多項目還未到發幣的階段,因此GameFi占比普遍較小。

北京時間12月29日,一個名為「GasDAO」的項目再次引發加密社區的關注。GasDAO是一個去中心化自治組織,宣稱其愿景是成為以太坊網絡上最活躍Web3用戶的代表,連接DeFi、NFT和Dap.

1900/1/1 0:00:002021年對于加密市場和風險投資來說都是歷史性的一年。受機構資金流入的推動,比特幣在年初飆升至新高,整個市場也在11月接近創紀錄的3萬億美元市值.

1900/1/1 0:00:00根據彭博社的報道,谷歌已聘請支付巨頭PayPal的前高級副總裁兼首席產品架構師ArnoldGoldberg領導其支付業務GooglePay.

1900/1/1 0:00:00本文來自微信公眾號:老雅痞,Odaily星球日報經授權轉載發布。這是"技術交流"月度系列的第一篇,介紹FT頂級評論員與技術領袖、創新者和思想家之間關于該行業最新趨勢的對話.

1900/1/1 0:00:00譯者:Evelyn|W3functioncreateApp()externalreturns(uint256);functionaddVersion(uint256appId.

1900/1/1 0:00:00UTC時間2009年1月3日18點15分,比特幣網絡的創世區塊誕生,第一批共50個BTC被中本聰挖出.

1900/1/1 0:00:00