BTC/HKD+0.23%

BTC/HKD+0.23% ETH/HKD-0.07%

ETH/HKD-0.07% LTC/HKD-0.02%

LTC/HKD-0.02% ADA/HKD-0.52%

ADA/HKD-0.52% SOL/HKD+1.33%

SOL/HKD+1.33% XRP/HKD-0.28%

XRP/HKD-0.28%本文來自Nansen,由Odaily星球日報譯者Katie辜編譯。

隨著DeFi、NFT和GameFi等垂直領域越來越多用例的出現,加密項目變得更復雜了。個人投資者如何選擇潛力項目并最終形成投資決策?Nansen上有不少適合“摸底”項目的關鍵性指標,本文即匯總了這些高價值信息的查詢方法和調查項目的推薦順序。如何善用“聰明的錢”指標?

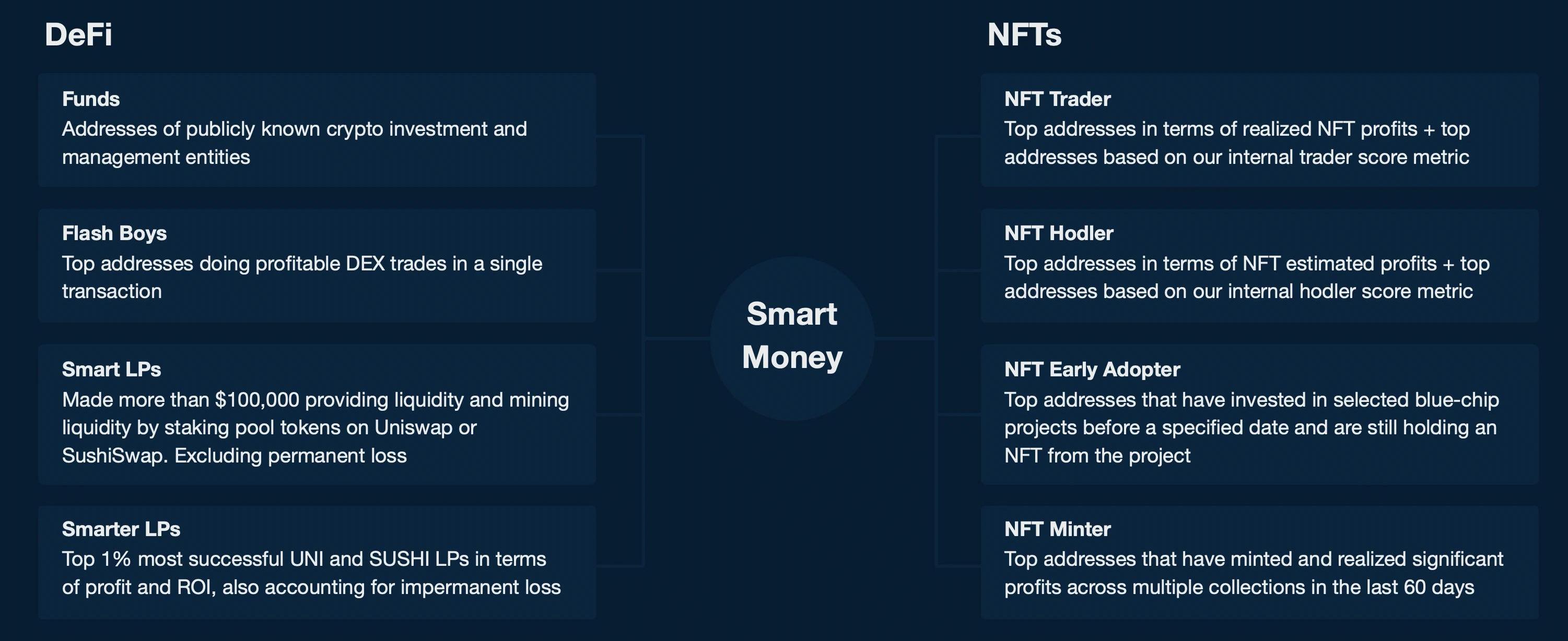

“聰明的錢”算是Nansen上最常用的一個指標,總的來說,是指非常活躍和收益好的錢包。其中又包括SmartLP、SmarterLP、FlashBoy、Whale、Fund、SmartNFTTrader、SmartNFTholder、SmartNFTEarlyAdopter、SmartNFTMinter標簽。被“聰明的錢”持有是某個項目/協議可能的積極指標之一。Nansen允許用戶設置高度定制的智能提醒,這樣當這些錢包進行新的交易和投資時,他們就會得到實時通知。

來源:Nansen2021年的行業報告下面舉幾個可能轉化為優秀Alpha的“聰明的錢”活動的例子。例子1:加密投資公司Defiance在官方發布融資公告前收到了代幣MUSE,當融資官宣時,MUSE的價格翻了一番。

瑞士維茨康鎮將利用區塊鏈技術支持受冠狀病影響的中小企業:11月1日消息,瑞士維茨康鎮(Wetzikon)周五啟動了一項區塊鏈計劃,以支持受冠狀病大流行影響的當地中小型企業。該計劃最初的援助款項價值25萬瑞士法郎(約28萬美元),將以價值10瑞士法郎的電子優惠券形式分發給維茨康鎮約2.5萬名居民。(Cointelegraph)[2020/11/1 11:20:25]

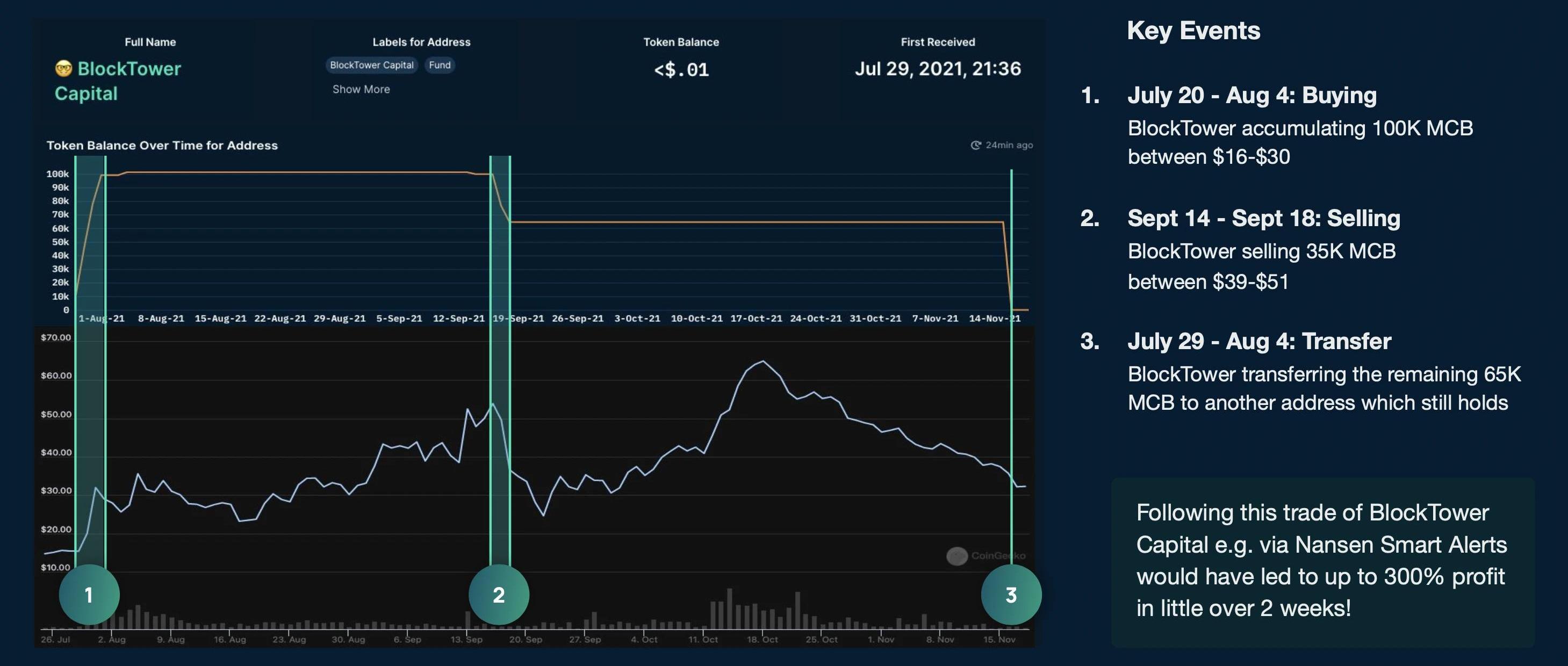

來源:Nansen2021年的行業報告例子2:加密貨幣對沖基金BlockTower的資本在去中心化永續合約交易平臺MCDEX上激增,在達到最高價格時部分賣出,如果你密切關注,這是一個快速獲利的好機會。

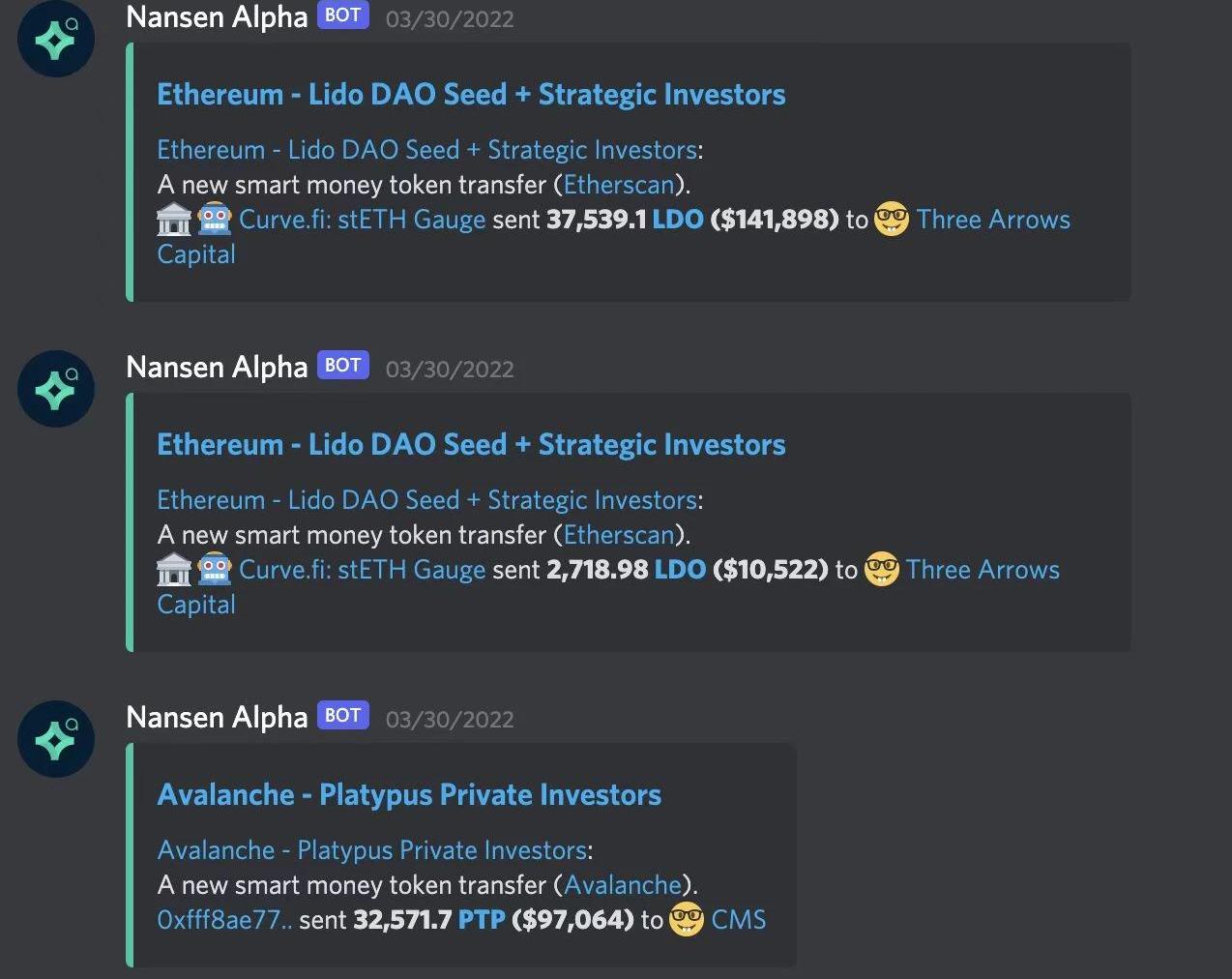

來源:Nansen2021年的行業報告例子3:一些關于資金流動和“聰明的錢”流入的智能警報。“智能警報”可以是個強大的工具,用于跟蹤基金和基于各種鏈上的可定制過濾器的“聰明的錢”的流入情況。

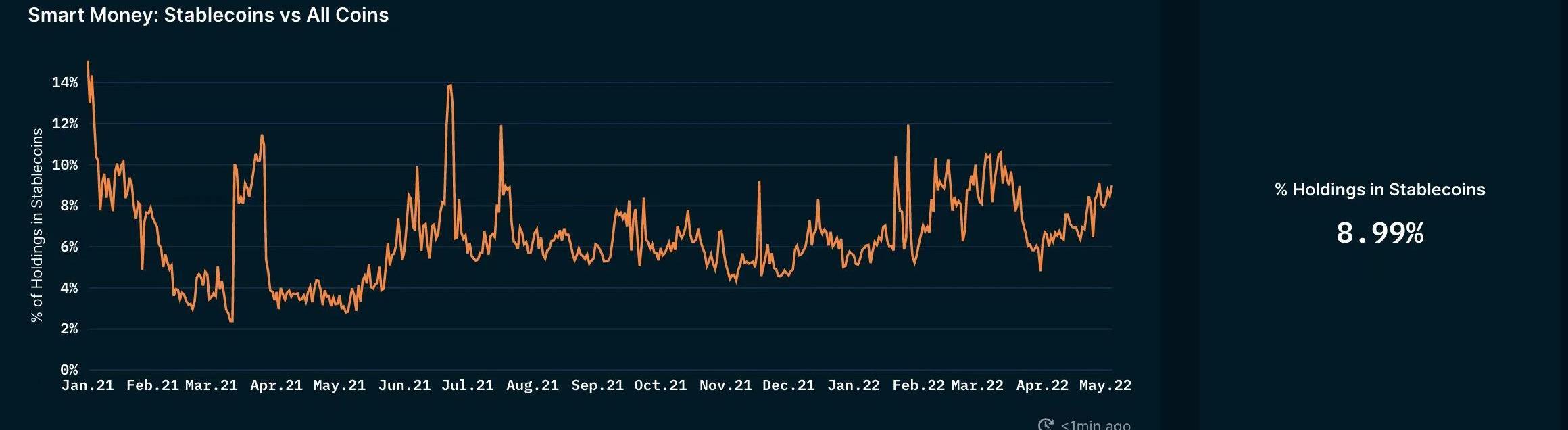

Nansen'sAlphaDiscord通知“聰明的錢”的穩定幣持有比例約等于市場情緒

MakerDAO社區正采取措施防止利用閃電貸操縱投票:MakerDAO社區正緊急采取措施,以防止通過閃電貸操縱投票的事件再次發生。提案通過和執行之間的12小時延遲將被延長至72小時,以允許公眾質疑惡意投票。此外,社區正在禁用斷路器,這將使治理能夠關閉預言和清算程序,因為惡意行為者可能會濫用這些預言和清算程序來利用該系統牟利。此前消息,MakerDAO就DeFi協議團隊B Protocol利用閃電貸操縱治理投票一事發出警告。(Cointelegraph)[2020/10/30]

來源:Nansen.aiNansen的數據儀表盤顯示了“聰明的錢”的穩定幣作為其鏈上加密貨幣總持有量的比例。這通常被用作對當前市場的”情緒檢查“。一般來說,穩定幣持有比例較高可能表明避險情緒更強。比例變化也經常伴隨其它因素。例如,在回調中,穩定幣持有量下降,這可能表明看漲情緒,因為“聰明的錢”正在低價買進,預期隨后會有上升趨勢。在“聰明的錢”持倉變化中找機會

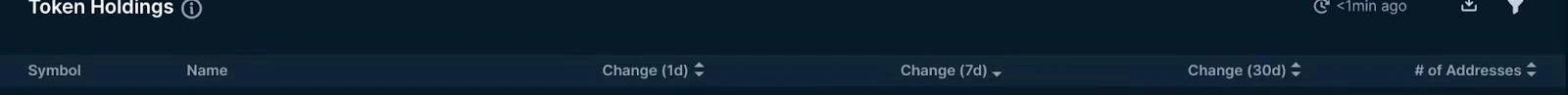

這個數據儀表盤顯示了“聰明的錢”持有某幣種30、7和1天的持倉變化,以及涉及的地址數量。這通常用于識別可投資的機會,但也用于對項目和整個市場進行情緒檢查。

詐騙者已利用SpaceX視頻騙取超200萬美元比特幣:據此前報道,有人在YouTube上利用特斯拉創始人Elon Musk及其公司SpaceX的名字進行比特幣詐騙。目前,該騙局已騙取了價值超200萬美元的比特幣。網絡安全公司Adaptiv的首席執行官Justin Lister發現,自4月底以來,共有超過201枚比特幣被發送到66個相關騙局地址。大多數比特幣地址是通過YouTube直播流媒體分享的,這些賬戶被迫發布有關比特幣詐騙的視頻。[2020/6/20]

來源:https://pro.nansen.ai/smart-money/holdings如上圖,在30天、7天和1天內,USDC被大量積累。這顯示了市場處于情緒緊張階段。

來源:https://pro.nansen.ai/smart-money/holdings這張圖中,在過去30天、7天和1天,“聰明的錢”在67個地址中積累的最多代幣是SHIB。與此同時,SHIB從0.000009美元飆升至歷史最高水平約0.000088美元。HODL適合你嗎?

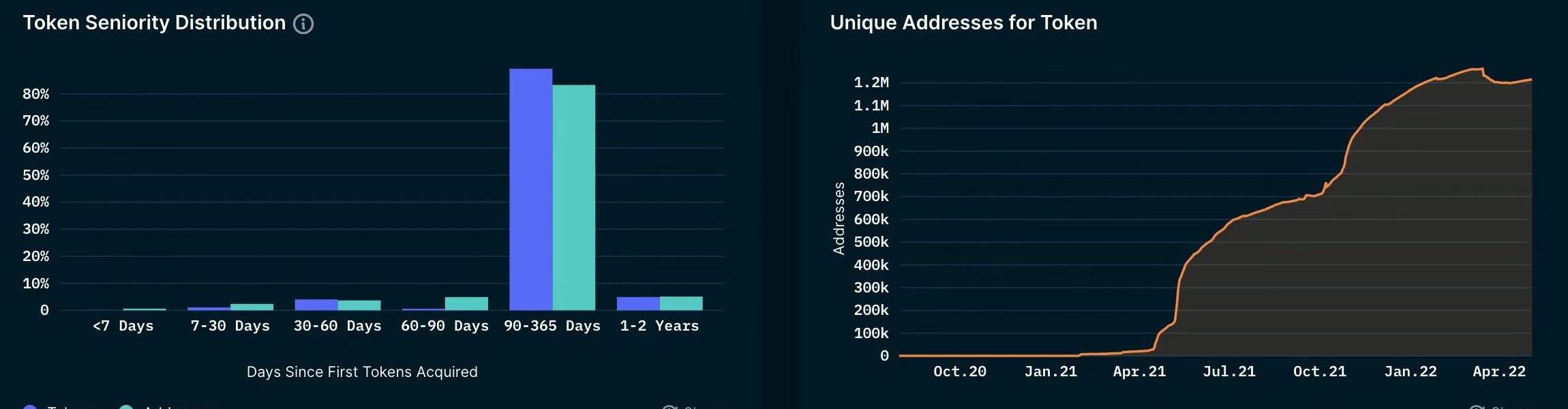

HODL是一種被動的投資方式,而不是積極的交易方式。對于那些沒有時間跟蹤高度波動市場,但又希望參與其中的人來說,這是理想的選擇。人們可以查看的一個指標是Nansen上的代幣資歷分布數據儀表盤。代幣級別分布數據盤顯示代幣的數量和地址的數量。一般來說,長期持有的代幣數量越高,表明人們對代幣價值的積極看法和信念,因為人們看到了它的長期潛力。如果持有該代幣較長時間的地址比例也很高,則表明更多的人認同該代幣的長期潛力。當然,有許多因素可以解釋為什么人們更有可能長時間持幣,這可能與特定的期權計劃、持有獎勵、其它效用等有關。類似地,可以在Nansen上找到代幣的唯一地址數量儀表盤。更多的地址持有代幣,通常是一個好跡象,表明更廣泛的市場對項目的長期可行性有信心。此外,這也表明持倉集中度低,可以通過Nansen平臺的最高余額進一步確認,如下圖所示。

荷蘭合作銀行與嘉吉合作,利用區塊鏈進行洲際農產品交易:荷蘭合作銀行(Rabobank)最近宣布,使用區塊鏈技術解決一項價值1200萬美元的洲際商品貿易。荷蘭合作銀行(Rabobank)和其他物流公司與總部位于美國的農業巨頭Cargill和農產品貿易商ArgocropInternational合作,管理從北美到東南亞的小麥貿易交易。他們使用了位于新加坡的名為dltledgers的區塊鏈平臺來簡化流程。使用傳統流程完成類似的跨大陸貿易可能需要一個月的時間,而區塊鏈技術將這個過程縮短為5天。區塊鏈已在食品和供應鏈行業中獲得了廣泛認可。從星巴克到雀巢,食品專業人士正在不斷擴展自己的區塊鏈計劃。4月6日,雀巢宣布將其IBMFoodTrust區塊鏈技術平臺擴展到其咖啡品牌Zoégas。(Cointelegraph)[2020/4/14]

市值是項目最基礎的指標

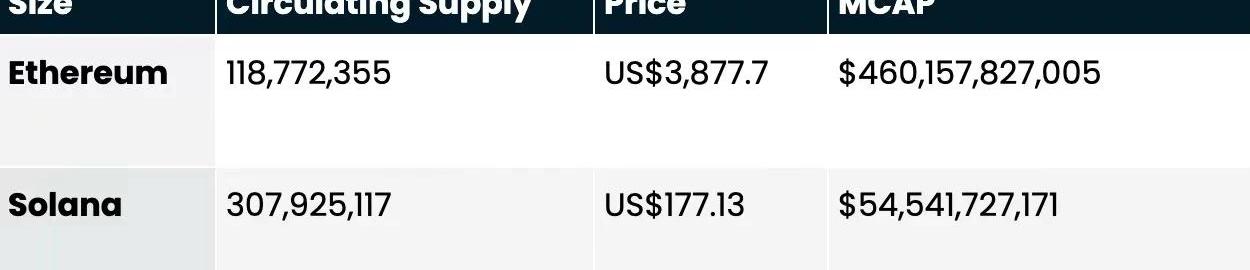

市值基本上是根據資產當前的市場價格對其總價值的估計。在我們看來,市值是評估項目最簡單和有用的指標之一。市值=當前價格×流通供應量一般,10億和100億美元市值是中型和大型項目的兩道評定門檻。對許多投資者來說,對項目的內在價值進行深入分析可能是一項艱難的考驗。因此,投資者可以使用的一種簡單方法是,將項目的市值與其競爭對手進行比較,以獲得項目增長潛力的粗略估計。舉個例子,Solana是L1網絡,常被稱為“以太坊殺手”。由于它們的相似性,比較Solana和以太坊的市值是合適的。

動態 | 巴哈馬科技公司利用區塊鏈登記沉沒文物數據:據Cointelegraph報道,巴哈馬科技公司PO8開發的新項目旨在區塊鏈上登記發掘的沉沒文物數據。據悉,該項目通過從該島國周圍水域中價值約1000億美元的沉沒寶藏獲利來促進當地經濟。據PO8估計,該項目每年將為巴哈馬經濟貢獻6000萬美元,并在旺季創造100多個就業崗位。[2019/1/30]

來源:CoinMarketCap截至2021年12月17日數據如果我們假設Solana最終將達到以太坊的市值,那么我們可以計算Solana的未來價值。SOL預估天花板=$1,494.38潛在上行空間=743.66%此外,完全稀釋價估值可以測算項目未來的市值。完全稀釋價估值=當前價格x總供給量但FDV可能不是最可靠的衡量標準,因為它假設代幣的額外供應不會影響其在市場上的價格,也沒有考慮到項目的未來發展及其所處的空間。評估DeFi項目都看什么指標?

在評估不同的DeFi項目時,我會想到許多比較估值的指標,包括總鎖倉值、交易量、借貸量。關鍵是要了解促使其協議成功的關鍵驅動因素。對于DeFi聚合器,一個重要的指標是項目的TVL。然而,使用TVL的后續3/6個月平均值更為準確或保守,因為在DeFi中,流動性非常寶貴,因為用戶追求更高或更好的APR、APY。對于DEX來說,重要的指標是交易量。因為交易量往往與收入直接相關。為了更準確,我們可以使用它們過去3/6個月的交易量、收入或費用數據。對于像AAVE或COMP這樣的借貸協議,除了TVL之外,借貸量也是進行比較時要考慮的一個關鍵指標。代幣價值增值機制

在成千上萬種代幣中,只有一小部分代幣具有某種形式的效用。價值積累型代幣的目的是以某種方式獎勵代幣持有者,使代幣持有人的利益與網絡的利益一致。1.空投空投指區塊鏈項目向特定社區發送自己的原生代幣,以鼓勵新用戶與新協議進行交互。空投類似于新游戲向新用戶提供免費積分,希望以此提高玩家數量。例如,在過去的一年中,ATOM代幣持有者收到了來自Osmosis和Juno網絡等的多次空投,以鼓勵現有Cosmos生態系統用戶與Osmosis和Juno網絡項目進行互動。質押1000個ATOM=空投1988個OSMO按2022年2月26日價格計算,押注價值27860美元的ATOM相當于18448美元的獎勵。不考慮最初投入OSMO的高收益,這些空投對每個人來說都是非常有吸引力。2.流動性挖礦/質押機會其概念類似于傳統的股息支付股票或付息債券,即代幣持有人鎖定貨幣以換取收益。這種收益率可以通過各種方式由基礎協議產生,或者更常見的是通過協議和流動性提供者之間的費用共享機制產生。提供更具吸引力的流動性挖礦/質押機會/杠桿式挖礦機會)的代幣自然比不提供的代幣更有價值。然而,許多協議的通脹代幣機制有其份額是否公平的問題。通常,新協議提供高收益率,以改善流動性。然而,這個系統創造了更高的獎勵,激勵持有者拋售他們的代幣。因此,評估協議時,要留意其是否有通縮機制/強大的實用功能。另一方面,吸血鬼攻擊的話題也在不斷出現,新的協議通過提供額外獎勵,激勵另一個平臺上的現有流動性提供者在新平臺上投資LP代幣。3.治理對協議的未來擁有發言權被認為是具有價值的。這一概念與普通股東的表決權相似。除了這種影響之外,許多治理代幣為代幣持有者提供了各種好處,如:協議和代幣持有者之間的費用共享機制。治理代幣持有者可以投票將協議產生的總費用的X%分配給代幣持有者。未來的代幣分發。代幣持有者可以通過質押/流動性挖礦獲得額外的代幣。投票權。治理代幣的核心概念。本質上是轉換協議的“所有權”。追溯性代幣空投。用代幣獎勵早期的協議采用者。檢查治理代幣分發也很重要。總體而言,廣泛分布的代幣具有更好的治理參與結構,因為投票不受擁有大量代幣的“巨鯨”錢包的影響。Nansen的代幣上帝模式使投資者可以簡單地評估代幣分布情況。4.代幣回購/燃燒機制最常見的價值增值機制之一是使用協議中費用產生的收入回購協議的原生代幣。協議購買的代幣可以永久銷毀,這減少了代幣的總供應,或重新分發給參與者。然后,通過對代幣施加購買壓力并確保對良好行為者的永久激勵,將代幣分發給質押者的行為將對代幣持有者形成額外的激勵。

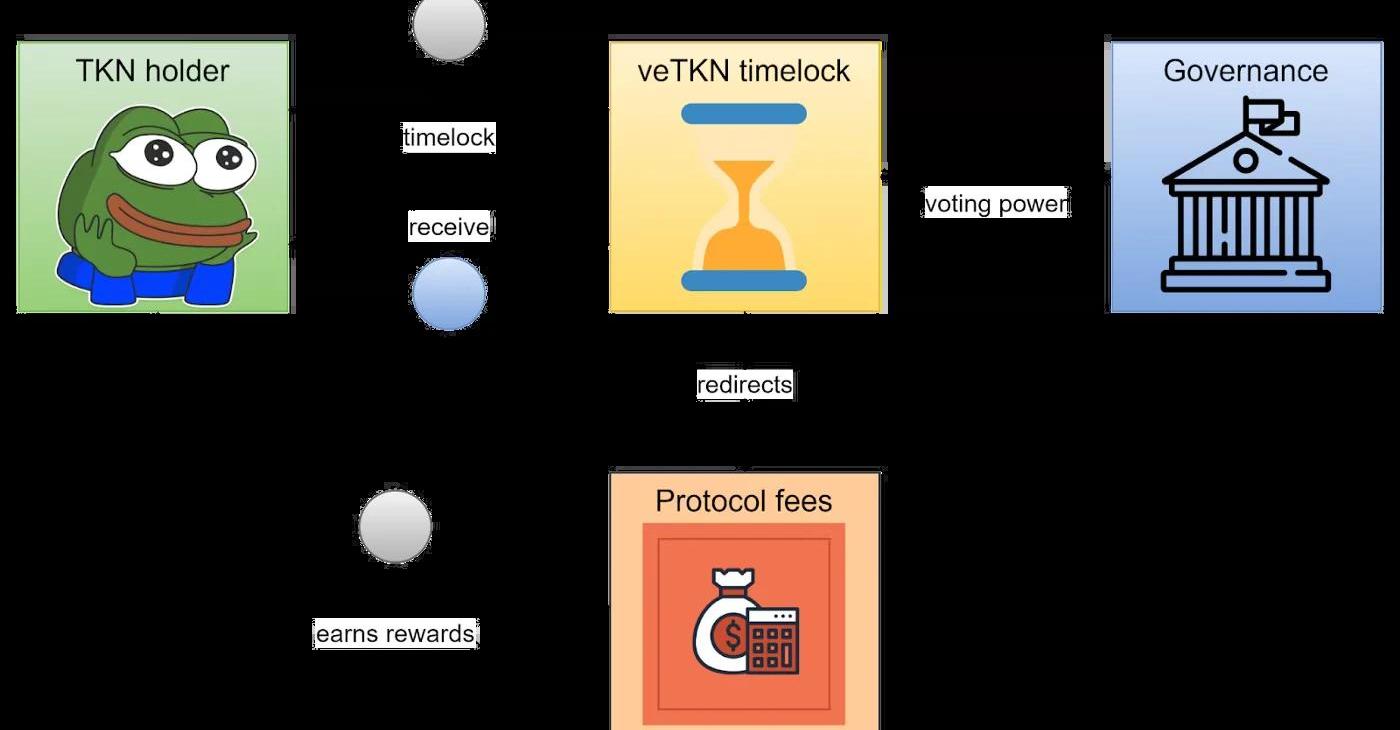

來源:CryptoBuyersClub從上面的圖表中,我們注意到在每一個BNB燃燒過程中,價格都有一個強勁的反彈。然而,同樣重要的是要注意,價格反彈也不能保證發生在這里看到的每一個燃燒過程。實際上,燃燒并不創造任何真正的價值,只會導致代幣的稀缺性。5.代幣供應釋放率許多新代幣都有巨大的釋放空間,這造成了強大的通脹壓力。由于這種設計,價格走勢不太可能持續強勁,因為維持代幣價格的唯一方法是為其創造持續的額外需求。代幣供應釋放率下降會導致代幣需求逐漸超過市場供應的情況。這將加大代幣的購買壓力,從本質上說,有助于它由于稀缺性而升值。這一理念最近被應用于AxieInfinity玩家的SLP代幣獎勵。為了提高游戲獎勵的長期可持續性,并支持SLP價格,開發者決定將游戲功能的SLP排放量從之前的1.3億SLP降至零。這大大減少了每日SLP代幣供應量的56%。由于這一變化,SLP的價格飆升了100%以上。6.VeToken經濟模型Curve的投票托管模型取得了巨大成功,該模型巧妙地鼓勵代幣持有者在預設的時間內鎖定他們的代幣。越來越多的協議采用了類似的機制,如Terra的Anchor協議。

來源:JuanPellicerVe機制允許代幣持有者在代幣釋放的“場所”進行投票,并通過鎖定代幣獲得更高的質押收益率。這種時間鎖定策略鼓勵潛在項目持有人的長期承諾,并減少流通供應,從而減少代幣的潛在拋售壓力。這種Ve模型已經很流行,所以在DeFi領域出現了流動性之爭,比如CurveWar。總結

加密市場有大量的透明數據,為鏈上的每個人提供信息。Nansen通過在錢包上添加標簽,讓用戶有機會與市場上一些最聰明的投資者步調一致,從而增強數據價值。在大家做出投資決策之前,應在進行“摸底”時查看項目的各項指標,如市值、完全稀釋估值、外匯儲備和代幣經濟細節等。

Tags:NANANSSEN區塊鏈trees.financeMOCEANS價格Sentinel Protocol區塊鏈的未來發展前景論文

吳說獲得作者授權翻譯轉載,與文中項目無利益相關。前言早在2019年,當我們投資LazyLedger時,模塊化這個詞在區塊鏈設計方面還沒有流行起來.

1900/1/1 0:00:00北京時間4月26日,推特接受了馬斯克提出的以440億美元收購該公司的報價,讓世界首富距離掌控這家社交媒體平臺又近了一步.

1900/1/1 0:00:00文章作者:ClaraMedalie、DessislavaAubert、ConorRyder文章編譯:Blockunicorn 距離UST和LUNA恐怖崩盤還不到一天.

1900/1/1 0:00:00前言 為了滿足區塊鏈用戶的需求,公鏈,異構鏈,平行鏈層出不窮,Solana不僅“殺出重圍”還一躍成了極為亮眼的一條公鏈.

1900/1/1 0:00:00本文來自微信公眾號老雅痞。簡單地說,DAO是一個擁有共享銀行賬戶的社區;它是一種無集中領導的合作方式。DAO由其社區成員管理,預定義的規則決定了如何做出決定和分配資本.

1900/1/1 0:00:00撰文:Karen,ForesightNews4月22日至24日,ETHGlobal在阿姆斯特丹舉辦ETHAmsterdam線下黑客松.

1900/1/1 0:00:00