BTC/HKD+0.84%

BTC/HKD+0.84% ETH/HKD+1.74%

ETH/HKD+1.74% LTC/HKD+1.16%

LTC/HKD+1.16% ADA/HKD+3.53%

ADA/HKD+3.53% SOL/HKD+2.63%

SOL/HKD+2.63% XRP/HKD+2.75%

XRP/HKD+2.75%撰文:0x76本篇我們解析下由孫哥推出的算穩項目USDD。USDD是基于波場公鏈平臺構建,由TRONDAOReserve發行與管理的算法穩定幣項目。關于波場及其創始人我們無需過多介紹,因此讓我們直奔主題,概括下USDD的基本邏輯。簡單的說,USDD基本完全照搬了Terra的UST算穩模型,但是在模型的具體實現環節卻進行了許多有波場特色的改造,我們將這些改造總結為以下三點。USDD的三大「創新」

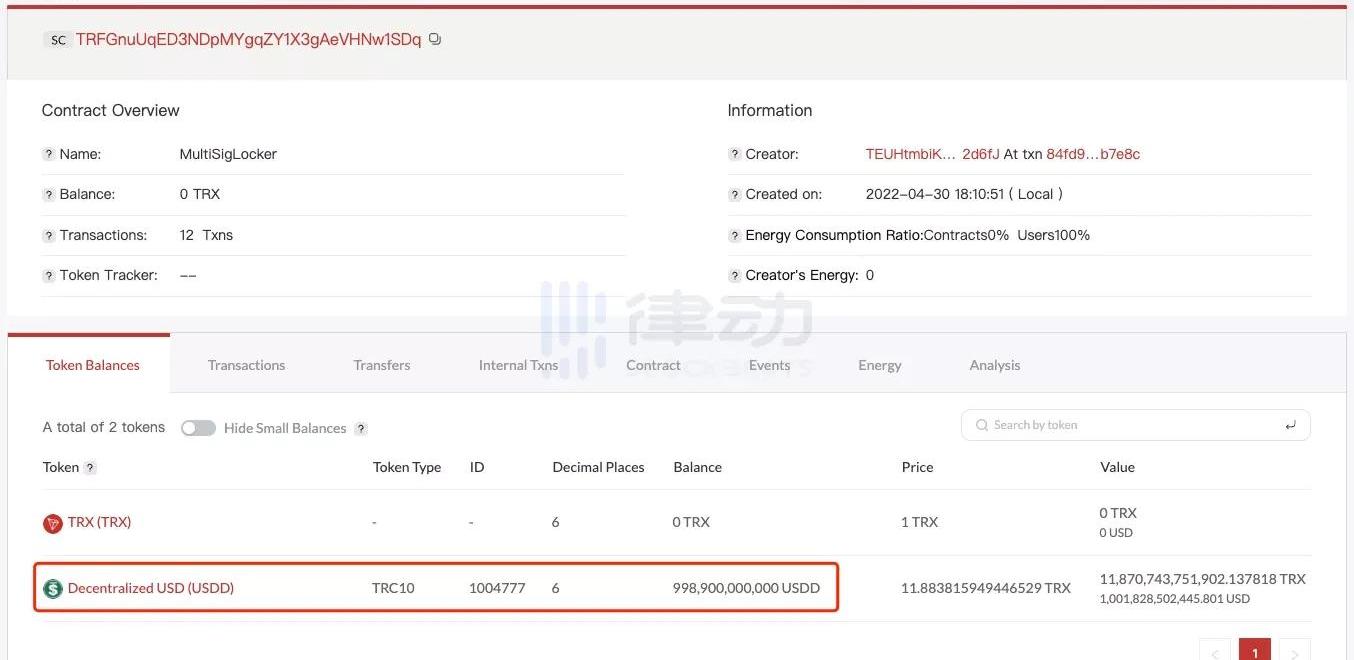

1.重新定義「鑄造」在Terra模式中,用戶通過銷毀同等價值的Luna來獲得系統新鑄造的UST。每一次交易都會調用UST的鑄造功能,以便向用戶發行新的UST,并以此維持UST的價格穩定。USDD沒有采用這種完全依靠代碼自動化執行的模式。根據其白皮書的描述,波聯儲已經在項目發行前預先鑄造好了9990億USDD穩定幣,并且存到了一個被稱為IssuanceContract的多簽錢包中。該錢包的地址為:TRFGnuUqED3NDpMYgqZY1X3gAeVHNw1SDq,我們將其稱為「地址1」。

SPACE ID即將推出3.0版本,允許Web3社區無許可啟動域名服務:7月31日消息,Web3域名和身份平臺SPACE ID宣布即將推出SPACE ID 3.0版本,允許Web3社區無許可啟動域名服務。SPACE ID 3.0版本包括無需許可的一站式發行工具包、Web3域名SDK和域名管理平臺(Domain Dashboard),能夠幫助項目方、社區和個人輕松啟動自己的域名服務。Space ID 3.0升級將在接下來的幾周內分多個階段逐步推出。

SPACE ID表示,DAO將在SPACE ID 3.0治理中占據重要地位,比如,ID代幣持有人有更多治理能力和責任,包括確定頂級域的合法性和所需的驗證標準;在使用SPACE ID 3.0協議和工具之前,需要先質押ID代幣;從SPACE ID 3.0上推出的頂級域名收取的協議費中為DAO財庫帶來額外收入。

此外,SPACE ID 3.0的合作伙伴將包含且不僅限于:Sei、Injective、ZetaChain、PancakeSwap、KuCoin Community Chain、Gnosis Chain和Opside。[2023/7/31 16:09:18]

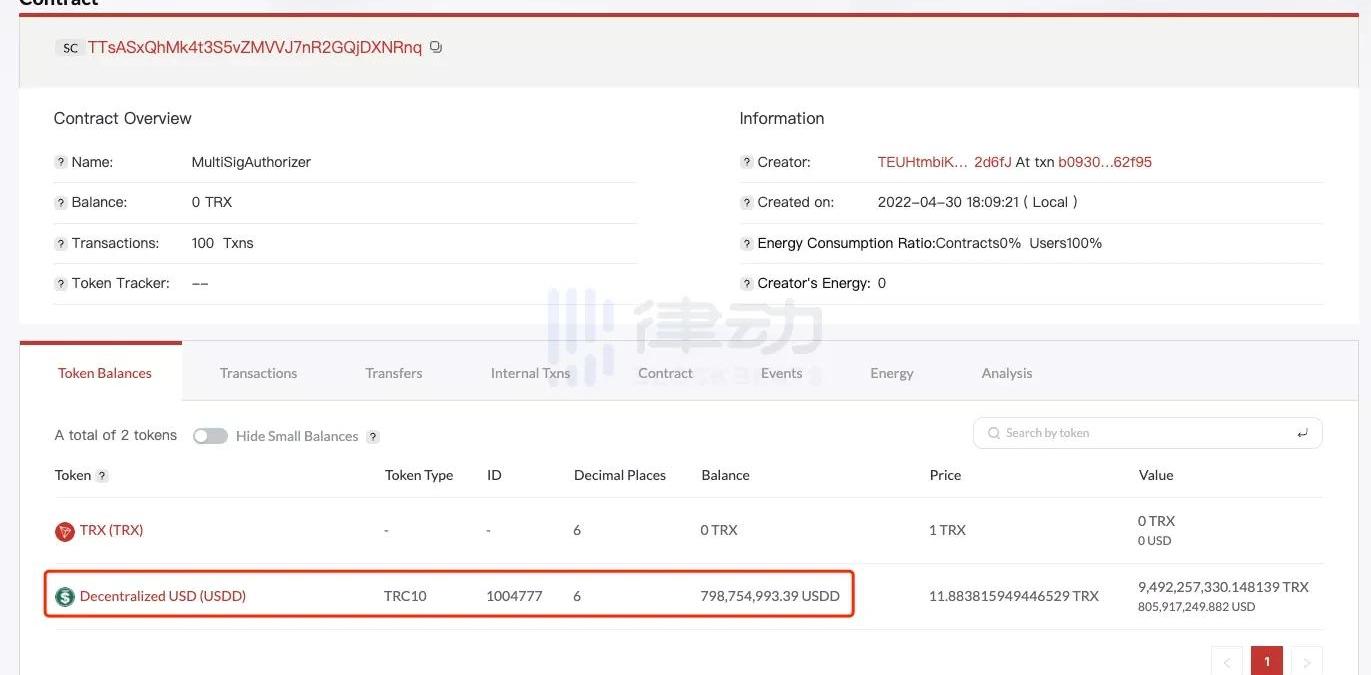

此后,波聯儲將從地址1中,以每次10億USDD的規模,將預備發行的USDD,轉移到另一個叫做AuthorizedContract的多簽錢包地址:TTsASxQhMk4t3S5vZMVVJ7nR2GQjDXNRnq,我們將這個地址稱為「地址2」。

Bitfinex Derivatives推出UKOILF0:USTF0、XPDF0:USTF0、XPTF0:USTF0永續合約:據官方公告,Bitfinex Derivatives宣布推出一系列針對一些最大和最受歡迎的全球大宗商品指數的永續合約,包括UK Crude Oil(UKOILF0:USTF0)、Palladium(XPDF0:USTF0)和Platinum(XPTF0:USTF0)永續合約。

新合約于UTC時間3月15日上午10:30上線,并為用戶提供高達100倍的杠桿,以USDt結算。[2023/3/16 13:07:10]

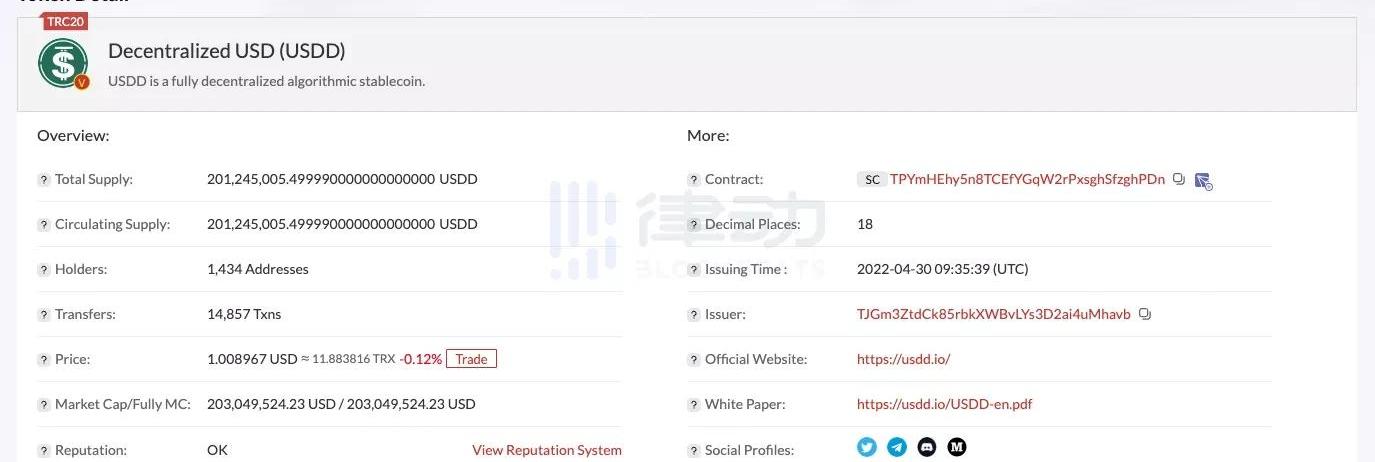

可以看到地址1已經經過了首次10億USDD的轉移,目前地址1的余額為9989億USDD。當然「地址2」也不是日常發行USDD的最終地址,這里的10億USDD還要通過一個白名單機制再次轉到下一個TRC20Token地址:TPYmHEhy5n8TCEfYGqW2rPxsghSfzghPDn,我們稱為「地址3」。

Lookonchain:疑似孫宇晨錢包在USDC脫錨期間賺取超330萬美元:3月15日消息,Lookonchain監測數據顯示,疑似孫宇晨的錢包在USDC脫錨期間賺取了超過330萬美元。0xbcb7開頭地址在USDC脫錨后從Aave取出了5000萬枚USDC并1:1兌換成DAI,之后從幣安取出USDC同樣兌換了DAI。然后該地址又從幣安提取了2.149億枚USDT,將其中的1億枚USDT兌換成1.033億枚USDC,7500萬枚USDT兌換成7550萬枚DAI,再將所有USDC兌換成DAI。

USDC恢復錨定價格后,該地址用3000萬枚DAI兌換了3000萬枚USDC、用USDT購買了2000萬枚USDC,并將總計5000萬枚USDC轉入地址“0x30Dff”,而這個地址此前曾收到過孫宇晨1億枚USDC。鏈上數據顯示,整個操作不僅避免了USDC脫錨損失還賺取了超過330萬美元。[2023/3/15 13:05:41]

這個地址3的余額加上上一個AuthorizedContract地址內的余額,剛好是第一批轉出的10億USDD。因此,波聯儲官方公開的USDD發行量,也就是「鑄造」的USDD,其實指的是轉入到「地址3」內的金額,但實際USDD的總鑄造量已經達到9999億枚。因此,USDD的發行總量并不是由算法控制,而是通過三個多簽錢包地址人為進行操作。最后通過地址3,將這些已經印好的USDD出售給白名單交易商最終投放市場。USDD這種壟斷型的發行模式很少被其他算穩項目所采用,不過熟悉USDT發行模式的讀者可能會覺得似曾相識,或許孫哥的算穩也一定程度參考了這個著名中心化穩定幣的發行模式。2.重新定義「銷毀」同樣,波聯儲在TRX的銷毀環節也進行了創新。我們知道,在Terra模式中,鑄造穩定幣UST必須要銷毀等值的Luna代幣,因此UST的發行過程也是Luna流通量減少的過程。因此對于直接模仿UST的USDD來說,在發行USDD的同時也需要對TRX進行銷毀。我們再來看看USDD的銷毀過程是怎么執行的。在波聯儲的官網上,我們可以查詢到一個名叫TRX銷毀合約的地址:TNMcQVGPzqH9ZfMCSY4PNrukevtDgp24dK。

Web3開發平臺Alchemy將推出Web3 DApp Store:金色財經報道,Web3 開發者平臺 Alchemy 宣布將推出去中心化應用(dApp)商店,該 Web3 DApp Store 旨在簡化用戶和開發人員對去中心化應用程序的訪問。Alchemy 增長戰略負責人 Jason Shah 表示,“我們將免費向對 Web3 感興趣的用戶和開發者開放平臺。我們將推出一個開放的、面向社區的商店,以提供清晰度和信任度給消費者。”(CoinDesk)[2022/12/6 21:26:19]

打開看了下,發現在鑄造USDD過程中所有銷毀的TRX,都被打進了這個名叫MultiSigTRXBurn的地址。

注意,這個地址并不是一個黑洞地址,而是一個名叫TRXBurn的多簽錢包。打入這個錢包的TRX,只要經過5/7的多簽持有者簽名,其中的資金是可以轉出來的。換句話說,這些TRX從始至終都沒有被銷毀,TRX的總流通量也沒有因為USDD的發行而真正減少。只不過是從用戶的手中轉入到了另一個由波聯儲控制,名稱叫做「TRX銷毀」的多簽錢包中。也就是說,波聯儲在直接鑄造了9999億新的USDD的同時,TRX的總流動量并沒有任何減少。這個做法如果換個角度也勉強可以理解。對于這種后續添加穩定幣功能的公鏈來說,最大的問題是公鏈原先制訂好的貨幣政策無法輕易修改,采用這些由多簽錢包模擬的銷毀機制,在公鏈進行徹底升級前也能說是無奈之舉。不過這種由人工操控代替算法自動執行的做法,無疑給整個穩定幣系統帶來了新的風險,這些我們會在文章的最后部分再次提到。3.重新定義「算法穩定」目前主流的穩定幣,不論是以UST為代表的算穩,還是USDC這種足額抵押穩定幣,其價格的穩定都要依靠一級市場的套利活動來維持。也就是說,即便二級市場對這個穩定幣失去信心,沒有人愿意以1美元的價格從你手里接盤,那么持有者依然可以在一級市場將手中的穩定幣兌換為等值的其他資產,而這也是市場可以信任一個穩定幣的根本原因。對于USDC持有者來說,他們可以在一級市場將USDC兌換為等值的1美元,因此USDC的信用來源于Circle官方的足額儲備。對于UST持有者來說,可以在一級市場將UST兌換為價值1美元的Luna代幣,其信用來源于Luna可以無限增發的鑄幣權,而這個機制由鏈上代碼以及Terra公鏈的共識來保證。但無一例外,以上這些穩定幣項目的一級市場都是對所有持幣者開放并且自由兌換的,因為這樣才能引導市場自發的套利活動,維持穩定幣價格的穩定。而USDD,卻對普通持幣者關閉了自由兌換的一級市場。具體來說,波聯儲在USDD的一級市場實行了白名單準入機制。目前根據官方的信息,已經有諸如AlamedaResearch以及Amber等機構已經獲得了這個白名單的資質。但是請注意,這些知名機構并不是在為USDD的信用背書,他們只是獲得了在UST中每個持有者原本就擁有的一級市場交易權。而普通USDD的持有者,目前只可以在二級市場進行交易。因此即便USDD未來的價格脫錨,持有者也只能向二級市場拋售USDD,但無法直接向波聯儲要求贖回等額的儲備資產。因此,USDD的穩定機制可以說跟算法沒什么關系,而是跟波聯儲或者由他們批準的白名單機構的操守直接相關。USDD與UST有什么本質區別?

蒂芙尼通過NFTiff籌集超1250萬美元資金:8月5日消息,美國珠寶品牌蒂芙尼(Tiffany & Co)通過其首個NFT系列“NFTiff”籌集超1250萬美元的資金。該系列250枚NFTiff于今日北京時間22:00開售后20分鐘全部售罄。

據此前消息,美國珠寶品牌蒂芙尼(Tiffany&Co)宣布發行NFT,僅面向CryptoPunks持有者出售,每個NFT售價30 ETH。(Cryptobriefing)[2022/8/6 12:05:37]

簡單來說,USDD模式,是在完全繼承了UST基本模型的基礎上,將算法穩定幣核心的「Codeislaw」,轉變為了「波聯儲islaw」。USDD的發行、銷毀,以及關鍵的一級市場套利活動,都從依靠代碼自動完成調整為了由波聯儲這個權力機構批準完成。USDD模式的核心,就是將區塊鏈精神中的開放轉變為封閉,將信任最小化轉變為信任最大化。因此,我們需要重新審視一下,這個經過孫哥魔改的UST仿盤,相比原先的UST,又多出了哪些額外的風險。相比UST,USDD又增加了哪些風險?

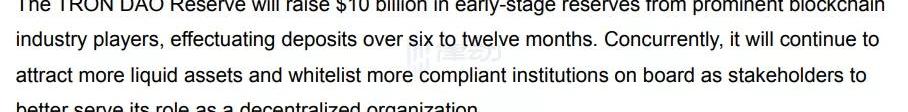

1.道德風險由于穩定幣的鑄造、發行、銷毀等關鍵環節已經被波聯儲完全控制,因此這套機制能否如預期一樣穩定運行,已經從代碼控制的無需信任的模型,轉變為了需要完全依賴波聯儲操作的強信任模型。雖然上文提到的幾個關鍵賬戶都在鏈上應用了5/7多簽錢包,但對于這7個獨立錢包的管理卻是需要在鏈下完成的。換句話說,我們只知道這是7個獨立的地址,但并不能確認這7個地址背后是由7個獨立個體分別控制,還是由一個人直接控制這7個錢包。關于多簽錢包的管理權問題,我們并沒有找到公開的披露信息,希望有了解的讀者可以聯系我們。2.管理風險即便我們假設由孫哥創建的波聯儲沒有道德風險,USDD的穩定運行依然需要克服很大的管理風險。舉個最近的例子,Ronin錢包約6億美元資產被盜的漏洞,主要問題就出在多簽錢包私鑰的鏈下管理而不是鏈上邏輯上。如果某些黑客組織盯上了USDD的儲備池并盜取了足夠多的多簽地址私鑰,那么將近1萬億已經鑄造好的USDD都有可能直接流向二級市場,所有USDD交易對的資金池都將被快速抽干。當然波聯儲針對這種風險進行了一定程度的預防,比如地址2中的資金需要經過10天冷靜期才能轉出。但所有的這些補救措施,依然是在增加用戶的信任成本。3.不足額抵押風險對于USDD模型來說,最大的風險依然來自于TRX的價格下跌,不足以完全應對所有發行USDD的贖回需求。在沒有如UST中Luna無限鑄幣權保證的前提下,USDD依然需要進行超額儲備才能應對TRX價格的下跌。白皮書中有提到,波聯儲將會在6到12個月內籌集100億美元作為儲備。這筆錢看來目前還未到賬。而且即便到賬,恐怕也依然會放到一個不知道由誰實際控制的多簽錢包里。

可以看出,從始至終USDD都以信任最大化為目標對UST模式進行修改。而這種信任最大化的管理方式,往好了說是增加了團隊的調控手段。往壞了說,也更加便于團隊肆意操縱市場。當然我們相信,在命名上已經敢于與美聯儲直接對標的波聯儲,在后續的運營過程中不至于這么沒底線。最后提醒一句,雖然USDD拿出了由慢霧出具的審計報告,但目前審計報告往往只能確認項目的代碼實現了團隊所需要的業務邏輯,但往往無法對業務邏輯本身是否存在各種風險發表意見。因此,很多時候審計報告也只能作為有限的參考,經過審計絕對不能等同于絕對安全。希望已經被算穩傷害了無數次的用戶,這次能夠吸取教訓。

由BitKeep與Polygon共同舉辦的首屆Polygon共識大會2022已于5月初正式開幕.

1900/1/1 0:00:00頭條 CosmosEVM兼容網絡Evmos已重新上線星球日報訊CosmosEVM兼容網絡Evmos已重新上線,Rektdrop將在48小時后恢復。空投將于2天后開放領取.

1900/1/1 0:00:00每個時代都會有些隨風而起的新詞兒,但大部分都會隨風消散,只有少數才能成為時代的標簽。20年前,人們開始認識互聯網,而今我們又在為web3而爭論.

1900/1/1 0:00:00撰文:楊樹作為加密世界的風投巨子,2021年a16z曾累計籌集22億美元的加密基金,而a16z今年則計劃大手筆布局,繼續為其新加密貨幣風險基金籌集35億美元.

1900/1/1 0:00:00我剛從阿姆斯特丹的以太坊DevConnect大會回來。DevConnect由以太坊基金會組織,目標是讓所有以太坊開發人員集中在一個地方,這樣他們就可以同步進度.

1900/1/1 0:00:00NFT在得到Web3社區的廣泛應用后,目前正在向主流市場邁進,聚焦大型媒體平臺,并引來眾多體育明星和公眾人物紛紛發行自己的藏品。這使得NFT成為了區塊鏈技術中最受矚目的應用之一.

1900/1/1 0:00:00