BTC/HKD-0.99%

BTC/HKD-0.99% ETH/HKD-2.87%

ETH/HKD-2.87% LTC/HKD-2.22%

LTC/HKD-2.22% ADA/HKD-2.45%

ADA/HKD-2.45% SOL/HKD-1.4%

SOL/HKD-1.4% XRP/HKD-1.65%

XRP/HKD-1.65%我們都知道MakerDAO和$DAI穩定幣。用加密資產進行超額抵押,并以$DAI為計價從MakerDAO借出貸款。然而,自從2020年末推出PSM模塊以來,$DAI的形象就越來越像一個wrapped$USDC。最近,MakerDAO通過了投資美國國債的提案。今天,我們帶你從資產負債表的角度來回顧MakerDAO的機制,并了解其近期動作的根本原因。相信你會發現這是非常有趣的一步,可能會給DeFi帶來深遠的影響。超額抵押貸款和穩定幣$DAI

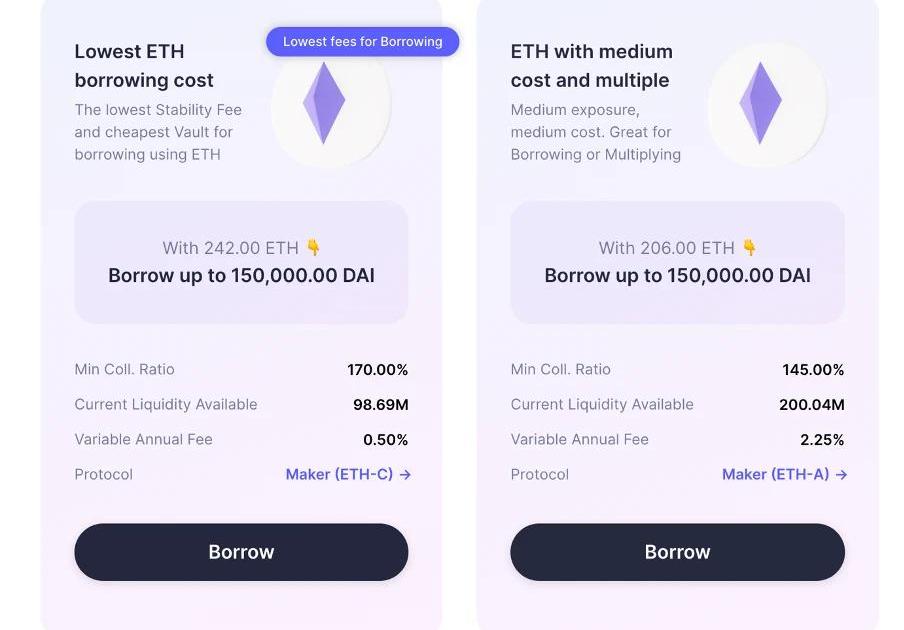

MakerDAO提供兩款產品:超額抵押貸款和穩定幣$DAI。與AAVE和Compound一樣,MakerDAO是一個DeFi借貸協議。借款人存入符合條件的加密抵押品,例如$ETH,MakerDAO將發放$DAI計價的貸款。MakerDAO提供具有不同抵押率和借貸利率的產品,如下圖所示,需要170%較高抵押率的$ETH借貸產品提供0.5%的較低利率,需要145%較低抵押率的產品則需支付更高的2.25%利率。

央行上海總部黨委副書記:深度參與數據安全、數字貨幣等領域國際規則標準制定:12月4日,在第三屆上海金融科技國際論壇暨首屆長三角金融科技大會上,中國人民銀行上海總部黨委副書記、副主任兼上海分行行長金鵬輝表示,加快推進金融機構數字化轉型,從決策運營、服務能力、用戶體驗多方面發力,打造數字核心競爭力,推動長三角數字生態協同共建,同時主動融入全球創新網絡,深度參與數據安全、數字貨幣等領域國際規則標準制定。他還表示,積極發展綠色金融服務,依托金融科技深化綠色金融產品和服務創新,聚焦當前綠色金融展業痛點,加強金融科技創新應用,比如探索應用型科技、科學核算碳排放,豐富和完善綠色信息體系。(澎湃新聞)[2021/12/4 12:50:53]

這是MakerDAO最基本的借貸機制,在此基礎上協議的資產負債表很簡單。

MyTrade獲得Polygon(Matic)的深度戰略支持:據官方消息,MyTrade獲得了Polygon(Matic)的深度戰略支持,Polygon中國區官方指定的開發者生態社群將與MyTrade團隊一起聯合運營。MyTrade團隊擁有豐富的盡調評估能力,?可以幫助Polygon生態對接及篩選優質的創新型項目。優質的項目一旦被錄入MyTrade白名單,不僅可以首發MyTrade,還將可能獲得Polygon Grant及多方的聯合宣發。?

MyTrade作為新一代創新型DEX會在8月份部署Polygon測試網。[2021/7/26 1:16:27]

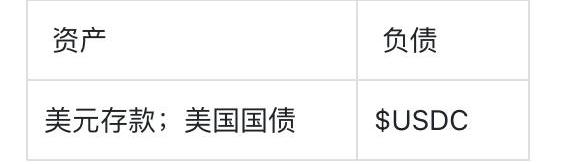

借出的貸款是MakerDAO的資產,因為它們會為協議產生利息收入,而$DAI是協議的負債。對于像$USDC這樣的法幣支持的穩定幣,資產負債表如下所示。用戶把美元給Circle,$USDC的發行商。Circle以這些美元作為儲備,發行$USDC。

繽果合約(BingoEx)與億龍合約聯盟達成深度戰略合作:據官方消息,繽果合約(BingoEx)與億龍合約聯盟達成深度戰略合作,并簽約成為繽果合約(BingEx)大中華區合約運營商,將享有全球市場運營、渠道商招募及全方面業務拓展等權益。雙方在合約市場展開全方位合作,將在用戶擴展、社區合作、品牌宣傳方面等進行合作,助力社區人員擁有最佳的合約體驗、建立線上社區以及線下運營中心,共同賦能行業發展。據介紹,億龍合約聯盟成立于2019年,由億龍社區、億龍合約學院組成,是集區塊鏈行業知識普及、社區高端資源共享、K線技術教學指導、每日行情解讀的綜合社區、聚集了互聯網行業各種精英人才。

繽果合約(BingoEx)隸屬于BingoEx Capital集團,2019年3月在美國注冊成立。截至目前,累計注冊用戶已有42萬以上,50名以上技術和金融安全團隊,系統采用多重底層安全技術,已與多家區塊鏈安全服務平臺達成合作。繽果合約(BingoEx)已正式開啟全球合伙人招募。[2020/7/2]

IOST與滿幣區塊鏈研究院達成深度戰略合作:近日,數字資產與區塊鏈技術研究機構——滿幣區塊鏈研究院與IOST達成深度戰略合作。雙方將圍繞區塊鏈技術創新、品牌共建、政企合作、B端業務布局等方面展開深度合作,共同打造開放共贏的區塊鏈商業場景生態。IOST是全球化的企業級區塊鏈技術應用平臺,致力于將區塊鏈技術應用,推廣至商業端各類行業和客戶端各類應用場景中。滿幣區塊鏈研究院成立于2018年7月,是具有工商資質認證的獨立機構,由CoinBene滿幣公司設立,專注于數字資產與區塊鏈技術研究。[2020/4/3]

Circle承諾始終用1美元兌換1$USDC。這里的關鍵區別在于MakerDAO沒有將1$DAI換成1美元的法律義務。$DAI由加密貨幣超額抵押貸款支持,并與1美元掛鉤。通過健全的風險管理和有效的清算機制來維持掛鉤,以避免抵押品價值迅速下降和清算失敗。如果清算失敗,資產將小于負債,協議將資不抵債。錨定穩定模塊

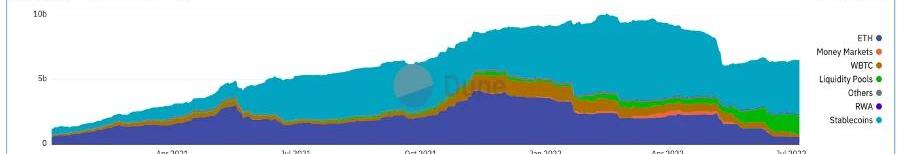

2020年,MakerDAO在市場劇烈波動時推出了PegStabilityModule。它允許用戶以無成本的方式將法幣穩定幣與$DAI進行互換。PSM通過套利加強了$DAI與美元幣值的掛鉤,因為現在套利交易者能夠套利$DAI與其他法幣支持的穩定幣之間的價差。與$ETHvault等超額抵押借款產品不同,使用PSM模塊不保留法幣穩定幣的所有權,而是直接將其換成$DAI。也可以將$DAI還回PSM模塊,并拿回法幣穩定幣,上限是PSM內的金額。PSM改變了MakerDAO的資產負債表。

ChainUP與日本孵化器BINARYSTAR達成深度戰略合作:今日,日本孵化器BINARYSTAR正式加入ChainUP全球超級節點合作伙伴,雙方達成深度戰略合作,共同助力日本企業區塊鏈技術應用與產業升級。

BINARYSTAR是日本一家以區塊鏈為核心的孵化器,坐落在東京市中心銀座。BINARYSTAR在日本、臺灣及東南亞地區有多個分部,推廣區塊鏈行業應用,同時作為專業運營咨詢機構,扶持區塊鏈初創企業品牌和業務發展。

作為全球領先的區塊鏈技術服務提供商,ChainUP實行集團化和全球化戰略,擁有多家子公司及獨立品牌,其中包含錢包技術服務品牌HiCoin、交易所流動性服務提供商BitWind、區塊鏈金融衍生品技術服務平臺EXUP。ChainUP在全球化進程中除新加坡總部之外已建立日本分公司、香港分公司,將全球區塊鏈技術經驗和產品進一步應用于本地化發展,為更多優質企業提供區塊鏈技術服務與支持。[2020/3/20]

在資產方面,除了以$DAI計價的加密資產抵押貸款外,還增加了穩定幣資產。在負債方面,$DAI是Maker協議的負債,該債務由穩定幣資產和加密抵押貸款支持。

因為PSM模塊中,法幣穩定幣和$DAI之間兌換價格設置為1,所以當$DAI價格偏離1美元時,可以利用PSM進行無風險套利。自2020年底推出以來,PSM吸引了大量資金流入。支持$DAI的法幣穩定幣的份額此后持續上升。

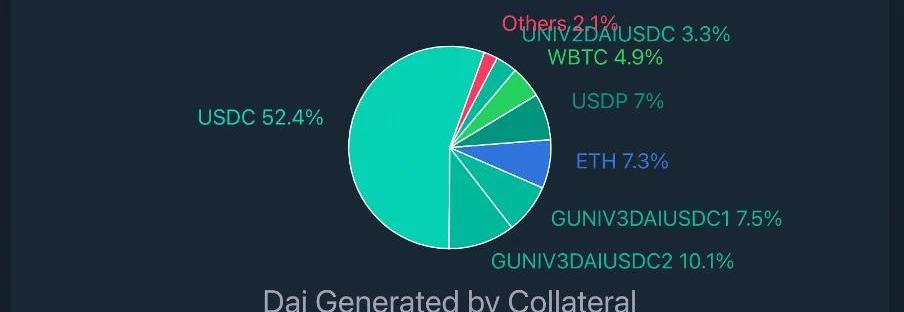

目前,大部分$DAI是由PSM產生的,主要是$USDC,占$DAI總量的50%以上。從積極的方面來看,中心化的法定穩定幣有助于$DAI與美元保持穩定掛鉤。然而,支持$DAI的資產中,如此大比例是中心化穩定幣也帶來了很大的問題和風險。偏離加密資產借貸業務。MakerDAO本應該是一個借貸協議,從超額抵押的加密貸款中賺取利息。然而,$ETH和$WBTC這兩種主要的抵押加密資產加起來僅占Maker協議總資產的不到15%。將近60%的資產來源于PSM模塊中的穩定幣,這些穩定幣不會為協議賺取任何收入。$DAI在某種程度上變成了一個Wrapped$USDC……同時,巨額的法幣穩定幣儲備資產也為MakerDAO帶來了交易對手信用風險,這些$DAI是由中心化機構發行的穩定幣作為資產所鑄造的。如果這些發行人未能維持各自穩定幣的掛鉤或用承諾的儲備1:1兌換他們的穩定幣,他們實際上就是違約。現在,$DAI對于$USDC的單一敞口占$DAI總供應量的50%以上。這給協議帶來了一個單一集中的風險,來自中心化穩定幣$USDC發行人Circle的風險。投資美國國債

自去年以來,降低$USDC的敞口風險和提高盈利能力一直是MakerDAO的兩個主要關注點。雖然Maker儲備資產中的貸款抵押品屬于抵押者,不能挪用,但PSM中的穩定幣歸Maker協議所有,可以再投資于產生收益。這里的重點是提升收入,同時降低風險,因此將$USDC放入各種DeFi協議中產生收益的策略可能不是一個好主意。考慮到$USDC由美元存款和美國國債作為儲備,直接投資美國國債可以降低Circle的敞口風險,并且基本上持有相同的底層資產。雖然該協議無法直接持有金融資產,因為沒有代表DAO的法人實體。MakerDAO設計了一個信托結構來間接持有包括國債在內的現實世界資產。信托結構的細節不在本文的討論范圍內,有興趣的可以在Maker的治理論壇中找到詳細的解釋。對MakerDAO資產負債表的最終影響將是:

意義重大的一小步

雖然在業界并沒有引起太多關注,但這實際上是DeFi邁出的重要一步。直接持有美國國債可顯著降低交易對手風險。持有$USDC會給MakerDAO帶來兩重的交易對手風險。首先,$USDC的發行人,Circle的風險。其次,$USDC本身由多種資產支持,包括美國國債和美元存款。$USDC面臨這這些存款銀行的風險。此外,Circle不會將其從銀行存款和國債中獲得的收益支付給$USDC持有者。所有收益都成為Circle的利潤。通過直接持有美國國債,收益由Maker協議賺取并計入盈余緩沖。最重要的含義是,由美國國債作為資產支持的$DAI在實質上可以成為一種受法幣支持的去中心化穩定幣。在加密貨幣發展的這個階段,很明顯大家仍然主要信任$USDC和$USDT這些以美元存款和美國國債作為儲備的穩定幣。可以脫離美元資產的穩定幣時代可能還沒有到來。然而,像Tether或Circle這樣的中心化法幣支持的穩定幣發行人,始終存在與之相關的交易對手風險。穩定幣持有人需要將自身利益交由這些公司處置,換句話說用戶始終需要信任這些公司的管理層不會為了自身的利益采取高風險策略。MakerDAO是一個由$MKR持有者管理的去中心化組織。所有決定都必須得到社區的批準,包括資產分配以及如何處理投資產生的收益。通過這種方式,$DAI享受了美國國債支持帶來的穩定性優勢,同時避免了與中心化實體相關的信任問題。寫在最后

當人們意識到$DAI可能成為一個去中心化的法幣支持的穩定幣時,我相信我們將會看到$DAI需求的爆炸式增長。當人們意識到投資產生的收益將累積到協議中時,我相信市場將重新定價治理代幣$MKR。這似乎是一小步,但這會給加密行業帶來深遠的影響。

原文來源:ChainLinkGod原文編譯:ChinaDeFi 牛市優化敘事,熊市優化基本面。雖然這種說法過于籠統,但它可以作為參與者在不同市場環境下應該如何思考和反應的基本邏輯.

1900/1/1 0:00:00TL,DR 近期Odaily星球日報發現一個有趣的Web3個人站平臺Planet:它是基于ENS與IPFS的去中心化的產品,能夠幫助用戶建立個人網站與聚合推送文章.

1900/1/1 0:00:00代幣的價值捕獲能力是影響項目長遠發展的關鍵因素,如何提升代幣價值也一直是加密社區所關注的問題,目前而言,通過將協議收入與社區共享無疑是有效的路徑之一.

1900/1/1 0:00:00這一數據衡量了本季度每月與Optimism互動的平均用戶數,以及Arbitrum的獨立地址總數.

1900/1/1 0:00:00北京時間6月26日,加密交易平臺FTX宣布最新一期IEO項目是CRIPCO。CRIPCO旨在建立一個NFT生態系統,解決區塊鏈上的知識產權問題,并建立了新型態的NFT生態系統,官方稱之為「IP3.

1900/1/1 0:00:00前段時間,“dYdX將要在Cosmos生態搭建應用鏈”的新聞引發了市場的廣泛關注,也在業界掀起了一股圍繞項目方、應用鏈、Layer1、Layer2的大討論.

1900/1/1 0:00:00