BTC/HKD-1.01%

BTC/HKD-1.01% ETH/HKD-1.97%

ETH/HKD-1.97% LTC/HKD-1.89%

LTC/HKD-1.89% ADA/HKD-2.58%

ADA/HKD-2.58% SOL/HKD-2.52%

SOL/HKD-2.52% XRP/HKD-3.35%

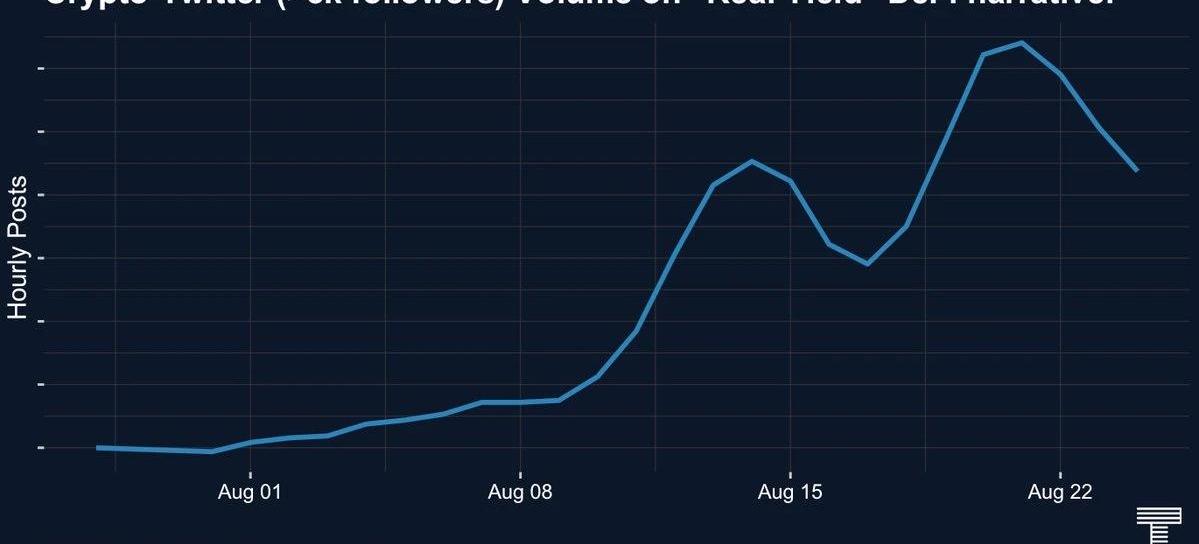

XRP/HKD-3.35%自8月份以來,推特上的KOL對RealYield的討論越來越激烈。這一討論的起源和爆火與GMX在熊市里出色的表現相吻合。

Realyield和它從字面意思上所表達的一樣,哪些DeFi協議能夠產生真實的收益,并把這樣的收益反饋給用戶;從另一個角度來理解就是協議不再單純的用自己的代幣來激勵流動性挖礦,而是給予用戶穩定幣或者主流代幣,如ETH,USDT等。Terra崩潰、CelsiusNetwork和VoyagerDigital申請破產以及ThreeArrowsCapital倒閉。這些沖擊為之前DeFi的狂熱者們的心蒙上一層陰影,“DeFi已死”的論調不絕于耳。在這樣的大背景下,RealYield敘事的出現十分簡單有力,它不僅是DeFi用戶美好的期望,也象征著DeFi項目與龐氏騙局的抗爭,追求可持續的項目收益并把收益返還給用戶。但是任何熱議的敘事都需要反復推敲和考量,本篇文章希望從三個方面來審視RealYield計算上的合理性,以及從敘事角度來看RealYield出現的意義:RealYield概念梳理RealYield如何計算RealYield意義探討I.RealYield概念梳理

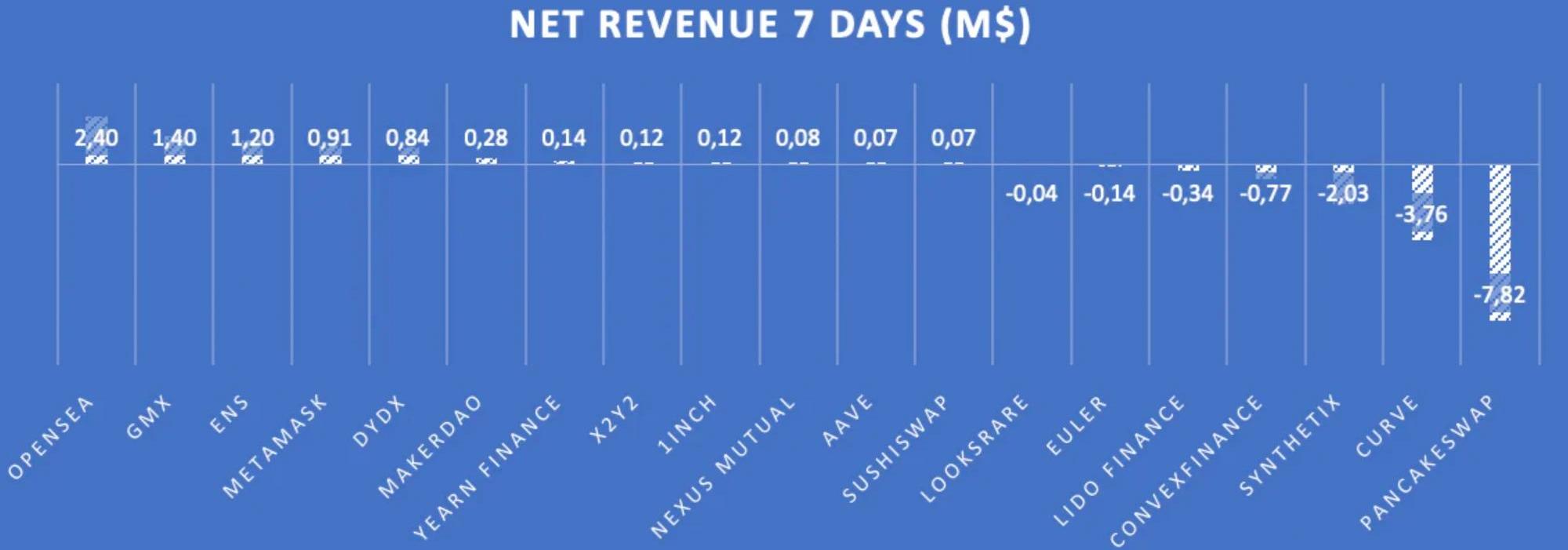

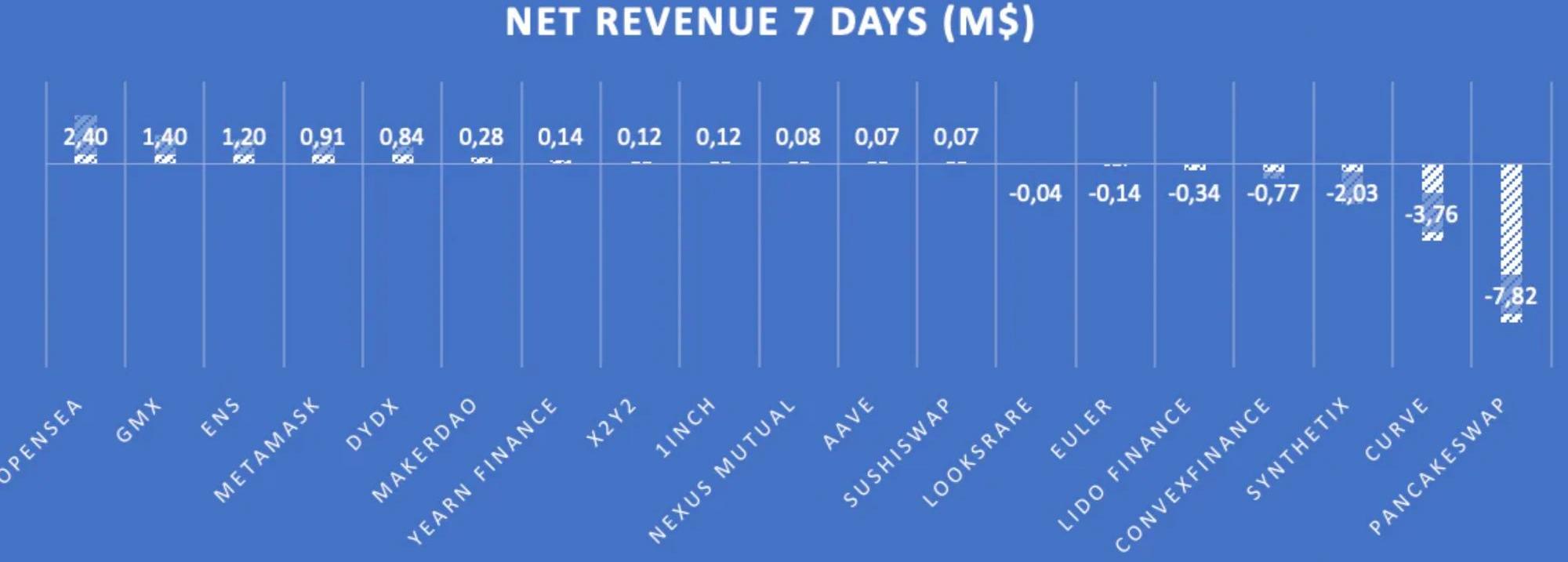

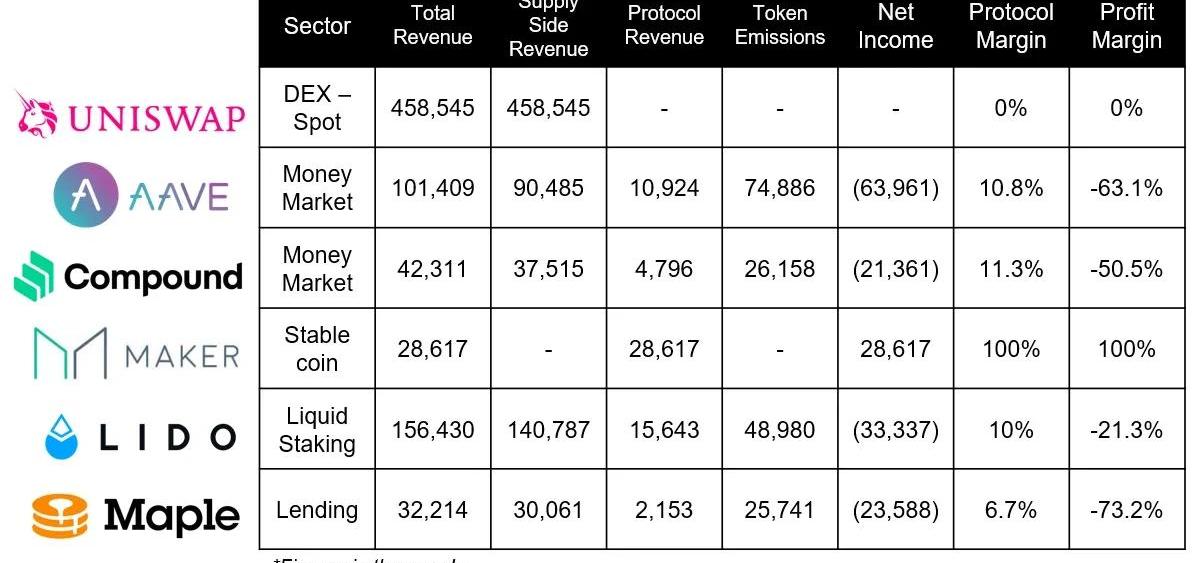

在目前對RealYield的定義中,主要集中在兩個問題:1)協議的凈收益是否為正?2)若凈收益為正,協議是否將其分給代幣持有者?更重要的是,協議以什么樣的形式分發,協議的增發代幣,還是主流代幣如穩定幣,ETH?定義的分野點在于:1)RealYield的協議的凈收益為正;2)RealYield的協議將收益以主流代幣的形式,分給代幣持有者。以這兩個標準為出發點,重新去評估目前主流的DeFi協議是否能產生RealYield,我們會看到其中值得探討的地方。大部分協議都不能實現收益為正在defiman的一篇針對RealYield的研究里,19個協議中有12個協議的凈收入為正,但在12個協議中只有4個激勵協議有正的凈收入。19個TOP協議的每周總凈收入為-7,300萬美元。在排名靠前的協議中情況尚且如此,對于新興的DeFi協議來說,實現正收益更是一件很難的事。

Jump Trading某地址昨晚轉出32.4萬ETH,還持有131萬枚:金色財經報道,據推特用戶余燼監測,Jump Trading旗下持有大量ETH的地址昨晚轉出了32.4萬ETH(約5.93億美元)。該地址自去年9月最高持有205萬枚ETH以來,就一直在流出,目前持倉已下降為131萬枚ETH,而最近一次轉出為今年2月11日轉出11萬枚ETH。[2023/5/27 9:46:15]

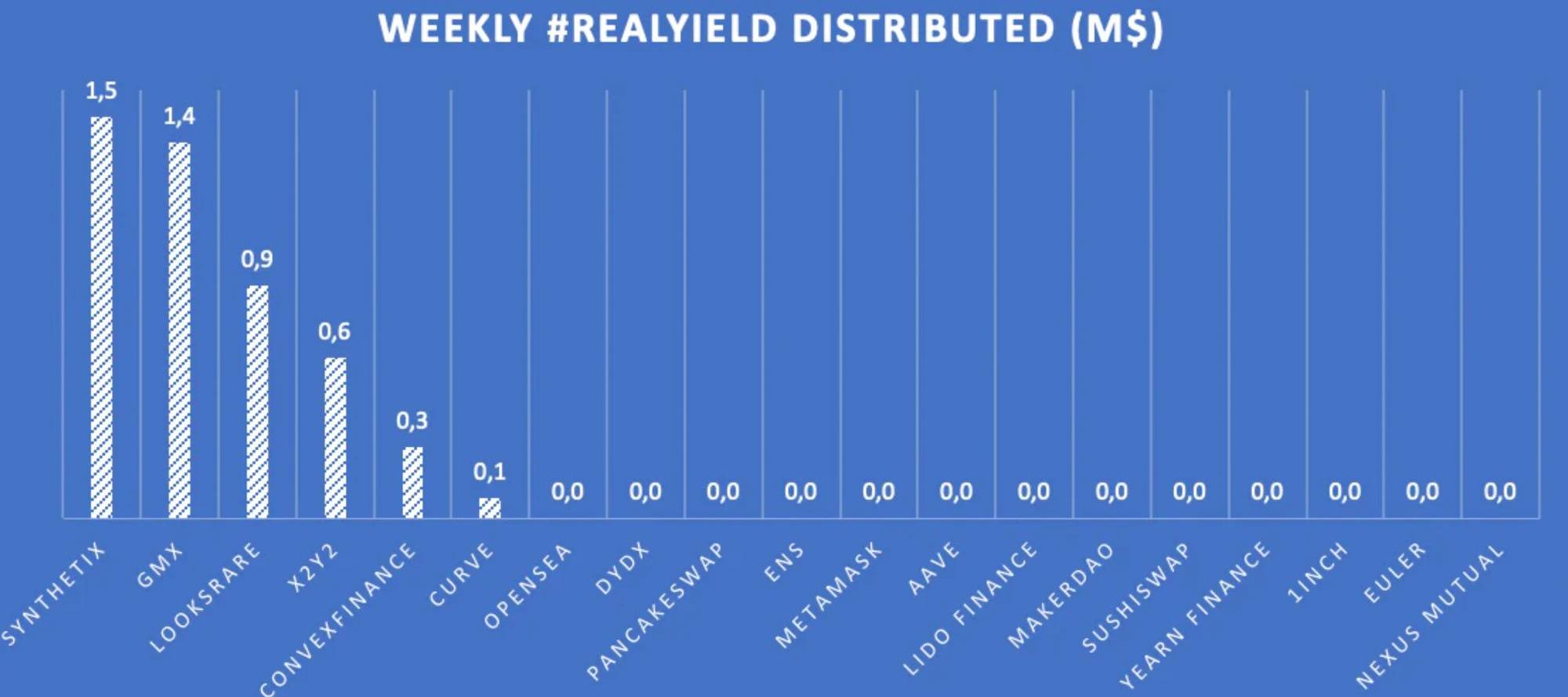

2.把凈收益分給代幣持有者的是少數協議同樣,在這篇研究文章中,我們能看到,實際上19個頂級協議中只有6個協議將主要收益分配給代幣持有者,每個協議分配的數量如下所示,Synthetix和GMX等永久協議目前處于領先地位,緊隨其后的是LooksRare和X2Y2等NFT市場。

3.是否一定要用主流代幣去分配采用何種代幣形式分配給用戶,是RealYield概念中爭論不休的一點。目前的情況是:19個TOP協議中的11個協議,都在使用自己的代幣進行激勵。8個不激勵的協議中有2個還沒有代幣。在熊市,用戶更加關注真金白銀的收益,所以更偏好于ETH或者穩定幣的形式支付,但如果我們換個角度思考,如果在牛市,或許用戶偏好會傾向于協議的nativetoken,因為原生代幣也能捕獲更大的價值想象空間。4.分配真實收益和可持續地分配真實收益,兩個概念需要區分看待在這19個協議中,將真實收益分配給代幣持有者的協議有6個:Synthetix、GMX、LooksRare、X2Y2、Convex以及Curve。在統計時段中,每周分配收益最多的協議是Synthetix,然而由于Synthetix的凈收入為負,所以其真實收益分配的可持續性存疑。

Base:“Base, Introduced”持有者可免費申領EDC LasVegas NFT:金色財經報道,Coinbase二層網絡Base在社交媒體宣布,“Base, Introduced”NFT 持有者現在可以申領拉斯維加斯電子音樂節(EDC LasVegas)的免費NFT,相關用戶可以訪問Coinbase Token Club,然后連接持有Base NFT的錢包以獲得本次音樂節的特殊訪問資格并申領NFT,持有這些NFT 將獲得前臺觀景、免費飲料、商品等“Gold Tier”級別福利。[2023/5/16 15:05:22]

Synthetix以兩種收入來源獎勵SNX質押者:51.6%的SNX通脹收益率和5.89%的sUSD交易費從概念上,RealYield的定義可以從收益與分配兩個問題出發,但我們也能看到在這個定義背后的值得商討之處。同樣,在具體計算上,也存在一些模糊的因素,我們將以公式的形式在下一節進行探討。II.RealYield如何計算

大部分定義對RealYield的計算可以總結為真實收益=協議收入-代幣成本,比如@defiman采用的公式為:NetRevenue=ProtocolRevenue-Marketvalueofprotocolemissions我們來逐個分析這個計算公式中的細項:為什么是凈收入而不是凈利潤之所以大部分文章選定凈收入作為衡量協議營收的指標是因為,運營成本這樣的數據一般很難找到或者完整的捕捉,比如基礎設施和團隊工資相關的信息,所以用凈收入作為指標可以理解。2.如何計算協議總收入首先,不同賽道的協議總收入組成不一樣:比如,DeFi中的DEX協議收入組成來自交易手續費,其中由于費率的原因,期貨交易的收入一般來說遠遠優于現貨交易的收入。其次,在DeFi項目中,協議總收入不一定是衡量一個協議最終極的指標;為了體現競爭優勢,現貨交易手續費可能會越來越低。例如為了擴大交易受眾,Uniswap就部署到更便宜的Polygon,這一定程度降低了協議總收入;而為了跟Curve競爭,引入了針對穩定幣對0.01%費用TIER。所以protocolmargin看起來確實很薄,這樣一來雖然協議收入降低了,但是用戶數量可能會提高。由此可見,不同賽道的協議對revenue的tradeoff并不一樣。

域名服務ARB ID第1階段拍賣結束,第2階段將于明日22時開啟:2月19日消息,Arbitrum生態域名服務ARB ID第1階段(Phase1)拍賣結束,第2階段(Phase2)將于世界標準時間2月20日2:00pm(北京時間22:00)開啟。根據官方數據,ARB ID Phase1中共計10,712個域名的拍賣溢價為183.59枚ETH。拍賣溢價將全額分配給所有第1階段和第2階段的參與者。如果用戶尚未贏得任何拍賣,配額在第2階段仍將有效。[2023/2/19 12:15:50]

3.如何考慮代幣釋放成本首先tokenemission之所以當作成本減去是因為在代幣持有者的角度看來,這是一個協議引流的營銷策略,此外,代幣的增發使現有流通的代幣價值被稀釋。當前代幣釋放的市值=當前幣價*代幣流通量然而,代幣價格波動難以計算,而且在牛市和熊市環境下也會影響代幣波動的幅度代幣釋放這個變量在以上公式里的意義:如果我們希望協議凈收入最大化,那么代幣釋放成本就需要最小化。當然,只要代幣釋放和運營成本總和小于協議總收入也算是健康的。因為在目前的長尾DeFi項目發展階段,用戶需要代幣釋放來作為激勵;但是長期來看,由于自身具有反身性代幣釋放不是可持續的引流手段。4.目前的定義中,忽略了代幣持有人和DAO之間的費用分配首先,如果所有的項目一味追求RealYield,選擇將這些費用指向代幣持有人而不是DAO,這將在未來導致一些問題出現。在圍繞UNI和DAO的費用討論中,可以看出這樣的趨勢:所有DAO往后都被催促著定義和確定它的代幣支付政策。如何在DAO內部去平衡這種收入分配,是DAO組織和代幣持有者的博弈論游戲。同樣,選擇適度的把錢留在DAO內部,以留住人才和資助新的發展,從長遠來看將更好地服務于社區。III.RealYield意義探討

Solana:網絡出現中斷情況,暫時無法處理交易:10月1日消息,據官方消息,Solana網絡出現中斷情況,暫時無法處理交易。目前,開發人員正全力診斷問題并重新啟動網絡,后續將公布具體信息。[2022/10/1 22:43:32]

1.RealYield出現背景我們雖然指出了RealYield作為衡量DeFi指標有待商榷的地方,但是一切事情的出現都有符合當時環境的原因。在2021年的時候,幾乎所有DeFi協議都十分激進的用代幣釋放的模式來快速吸引流動性。DeFi協議直接的“內卷”和FOMO情緒創造了這樣的現象。上一輪DeFi的熱潮在今年年中Terra及Celsuis等項目的崩盤聲中戛然而止。隨著熊市到來,幣圈行情的泥沙俱下,市場開始質疑DeFi的實際作用,投機情緒退卻,用戶和研究者開始深究DeFi項目產生的是真金白銀還是memecoin泡沫。可以說,對fakedyield的抨擊,導致對realyield的需求和追捧。同時,8月底,據Nansen數據顯示,GMX上交易筆數一度超過Uniswap,成為Arbitrum網絡周內交易筆數最多的協議。GMX作為產生「實際收益」的項目之一,Realyield敘事徹底被點燃,KOL熱議誰會成為下一個GMX,甚至成為了DeFi項目新的營銷策略。2.為什么討論RealYield在熊市的環境里,用戶會更加追求穩定且真實的收益。如果一個項目被公允為RealYield的項目,這樣子的評價能夠成為用戶去篩選靠譜項目的一個重要指標。或者說隨著DeFi的發展,用戶開始審視APY的可持續性,兩位數的APY讓人們望而卻步,也希望能進一步探討DeFi到底能否為加密貨幣圈帶來真實價值。對于項目方而言尤其是初始時期的項目,雖然貼上realyield的標簽能夠快速博人眼球,但是根據上述的RealYield定義和分析方法來說不一定成立。比如做期權策略的Polysynth在推特名字上打出realyield的標簽,雖然Polysynth給出的收益確實是穩定幣,但是本身資產放進他們管理的策略金庫中將面臨著極大的風險,投資者可能會面臨高達60%的本金損失。此外,即便打上RealYield的標簽對長期發展并無益處。目前階段,DeFi項目初期仍然需要利用流動性挖礦來做冷啟動,那么一味的追求realyield,意味著用于協議建設的資金會得到壓縮,比如社區建設、項目研發、市場營銷等。3.敘事經濟學市場并不是通過數字運轉的,而是故事,narrative。有一個理論學科名叫Narrativeeconomics,理論核心在于文字和語言能夠輕易的影響市場上人們的行為,從而去影響市場。市場是具有波動性且情緒化的,因為參與市場的人們很傾向于聽故事。有趣的敘事能夠觸動人的價值觀,進而連接人跟人之間的行為。因此及時跟蹤市場上的敘事是有必要的,這也是我們討論RealYield的原因。它的背后有基于數字的解讀和翻譯,這樣的故事才能夠去調動人們的情緒去參與投資和交易。《敘事經濟學》一書的作者羅伯特希勒也表示,“最終,由于未獲得充分的信息,大批人士做出了導致經濟波動的決策……而且,他們的決策推動了整體的經濟活動。由此可見,肯定是具有吸引力的敘事推動了這些決策。”敘事經濟學的理論固然存在,但是想要成為一個好的研究者與投資者,需要進一步的去對敘事進行解讀,分辨清合理的點和值得商榷的邏輯。這是我們重新審視RealYield的原因。參考資料:

孫宇晨:USDD為全網最為安全的去中心化穩定幣,當前抵押率超220%:據官方最新消息,波場TRON創始人孫宇晨正在一直播就USDD升級為去中心化超抵押穩定幣進行直播分享。

直播中,孫宇晨表示:USDD的抵押率在其官網實時可查,并能夠保證抵押率高于130%,高于行業標準DAI要求的120%,居世界第一。作為USDD超額抵押的前提,波場聯合儲備(TRON DAO Reserve)此前已大幅增持BTC、TRX、USDT等高流動性資產作為儲備金,能夠完全覆蓋USDD的發行總額。多重因素使得USDD成為了全網最為安全的去中心化穩定幣。目前,USDD儲備金已有14040枚 BTC ,19億枚TRX與2.4億枚USDT,加上銷毀合約內的82.9億枚TRX,共計總金額超15億美金為6.67億美金USDD提供抵押擔保,USDD最新抵押率已超過220%。[2022/6/6 4:06:00]

https://blog.hubbleprotocol.io/real-yield-cash-flow-tokens/?utm_source=twitter&utm_medium=social&utm_campaign=blog_internalhttps://mirror.xyz/0x6D2BcfEFb7CFa52c2F7526823aA97f593F3683f4/pWDaV8X0IDq36K4xAqehGzxoVF56eIAUvhVnU-5mTPUhttps://mirror.xyz/0x6D2BcfEFb7CFa52c2F7526823aA97f593F3683f4/BnXt4W0w72iKiSRhu13vwriMSWicADIIQSpYsdda8oMhttps://newsletter.banklesshq.com/p/here-are-the-best-real-yields-inhttps://newsletter.banklesshq.com/p/which-defi-protocols-are-profitable請關注Dr.DODO最新招聘信息:https://twitter.com/DodoResearch/status/1587274217082404864?s=20&t=C-6v-1VDaGFj6QprHqJwrA免責聲明本研究報告內的信息均來自公開披露資料,且本文中的觀點僅作為研究目的,并不代表任何投資意見。報告中出具的觀點和預測僅為出具日的分析和判斷,不具備永久有效性。版權聲明未經DODO研究院授權,任何人不得擅自使用或許可他人使用上述知識產權的。已經授權使用作品的,應在授權范圍內使用,并注明作者來源。否則,將依法追究其法律責任。關于我們「DODO研究院」由院長「Dr.DODO」帶領一群DODO研究員潛水Web3.0世界,做著靠譜且深度的研究,以解碼加密世界為目標,輸出鮮明觀點,發現加密世界的未來價值。「DODO」則是一個由主動做市商算法驅動的去中心化交易平臺,旨在為Web3資產提供高效的鏈上流動性,讓每個人都能輕松發行、交易。更多信息OfficialWebsite:https://dodoex.io/GitHub:https://github.com/DODOEXTelegram:t.me/dodoex_officialDiscord:https://discord.gg/tyKReUKTwitter:https://twitter.com/DodoResearchNotion:https://dodotopia.notion.site/Dr-DODO-is-Researching-6c18bbca8ea0465ab94a61ff5d2d7682Mirror:https://mirror.xyz/0x70562F91075eea0f87728733b4bbe00F7e779788

Tags:YIELDELDREAREALDogeYieldETH Max Yield IndexGreat Apeethereal另一半情侶名字

加密熊市中,盡管很多事情看起來波瀾不驚,但其實有些地方其實暗潮洶涌,比如DeFi生態系統,其中藍籌DeFi市場的狀況可能會讓你大吃一驚.

1900/1/1 0:00:00區塊鏈是去中心化的計算機網絡,可以在數字賬本中追蹤用戶賬戶余額和數據。區塊鏈沒有中心化的管理者,而是采用去中心化共識對賬本更新達成一致協議,并最終執行更新.

1900/1/1 0:00:0010月9日凌晨,以太坊Gas突然暴漲,以太坊瀏覽器顯示200gwei。尋其源頭,原來是各個社交媒體和社群正在不斷鑄造、傳播和討論項目XENCrypto.

1900/1/1 0:00:00你是否正在為尋找Web3產品的好想法而苦惱?在加利福尼亞大學伯克利分校WEB3MOOC課程中,Dragonfly合伙人Haseeb最近進行了一個關于如何在Web3領域找到一個好主意的講座.

1900/1/1 0:00:00簡介 "zk-Rollups"可能是今年最熱門的Web3流行用語。近期,隨著zk-Sync的v2.0"babyalpha"的主網上線,這種熱度已經達到峰值.

1900/1/1 0:00:00Odaily星球日報譯者|余順遂 摘要: Web3酒店餐飲平臺Blackbird完成1100萬美元種子輪融資.

1900/1/1 0:00:00