BTC/HKD+1.02%

BTC/HKD+1.02% ETH/HKD+0.25%

ETH/HKD+0.25% LTC/HKD+1.76%

LTC/HKD+1.76% ADA/HKD+3.3%

ADA/HKD+3.3% SOL/HKD+1.01%

SOL/HKD+1.01% XRP/HKD+2.44%

XRP/HKD+2.44%序言

在節奏明顯的寬松與緊縮周期下,加密資產市場的定價邏輯不僅與宏觀市場的相關性趨強,并且對整體金融環境的流動性偏好尤為敏感。而理解宏觀金融市場正處于哪一階段,即需要理解影響市場預期與定價的變量存在哪些方面。現階段,市場參與者交易宏觀的主流定價邏輯是:市場價格是貨幣存量與流動性的反映——央行決定著貨幣的收與放——而通脹與就業影響央行進行決策。因此本文將從貨幣、通脹、央行決策傾向展開,闡述我們正處于市場的哪一階段。管理水池的人

如何理解貨幣和市場的關系,以弗里德曼為代表的貨幣學派曾提出貨幣數量論-Thequantitytheoryofmoney,認為在貨幣數量變動與物價及貨幣價值變動之間存在著一種因果關系。假定其他因素不變,商品價格水平漲落與貨幣數量成正比,即貨幣供應量越多,價格水平就越高。

DefiLlama推出加密日歷,可跟蹤重要的加密貨幣和宏觀事件:6月20日消息,DefiLlama推出加密貨幣日歷功能,可跟蹤重要的加密貨幣和宏觀事件。[2023/6/20 21:48:38]

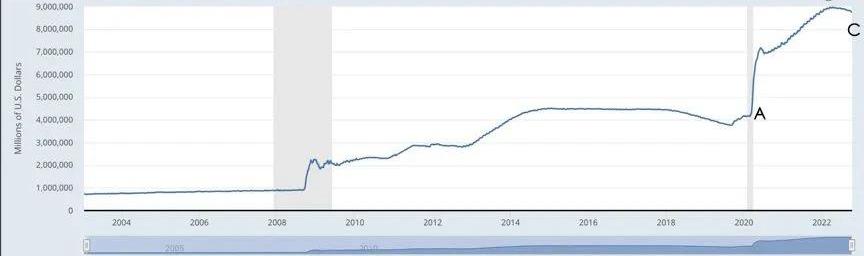

想象市場是一個蓄水池,而貨幣就像注入池里的水,資產的價格就對應水位的高低。簡單的變量包括水龍頭和排水口的開關,它們的管理人是主要國家的央行。美聯儲的主要任務包括控制通脹和保證就業,為緩解疫情對經濟和就業的沖擊,美聯儲在20年3月開啟了量化寬松的印鈔模式,水龍頭進水的閥門打開,注入巨量的水源推升了水位,資產價格的飆升帶來了包括美股、數字貨幣等全球金融市場的牛市,商品價格的水漲船高也帶來了高通貨膨脹率。在下圖A—B點,美聯儲總資產規模持續攀升,BTC也迎來了3800-69000美元的牛市。

分析:盡管比特幣4月出現“看漲吞沒蠟燭”,但并不意味著宏觀逆轉:相關圖表顯示,比特幣在4月份的蠟燭圖是典型的“看漲吞沒蠟燭”。根據傳奇技術分析師ThomasBulkowski所做的研究,看漲吞沒蠟燭(engulfingcandles)在他的100個圖表模式中排名第84位,準確率為63%。加密貨幣交易員CryptoHamster交易員在提到Bulkowski的研究時表示,即使吞沒蠟燭后面跟著一根綠色蠟燭,價格表現也可能“糟糕透頂”。此外,Bulkowski自己也表示,看漲吞沒蠟燭絕不是宏觀逆轉的跡象:“(這些蠟燭)起到了暫時逆轉價格下跌趨勢的作用。這也是我建議你避免的交易方式之一。為什么?因為主要的趨勢是下降。看漲吞沒蠟燭扭轉了這一趨勢,但只是短暫的。主要的下降趨勢重新開啟后,價格將再次開始下跌。”[2020/5/1]

分析:BTC在美股的這波調整中受到宏觀市場風險偏好的影響:對于比特幣在在這一波技術性熊市的走向,火幣數據小組對金色財經指出:BTC在美股的這波調整中受到宏觀市場的風險偏好的影響,最近兩個月大家都能體會到股市大跌的時候也能看到BTC大跌的情況。從價格表現上來說,BTC經過過去10年的發展后并不是再是單純的避險資產,市場中有一部分的資金出現了和宏觀市場相似的風險偏好。同時我們可以看到黃金也在這樣極端的空頭情緒下也不能幸免,這段時間我們也可以看到在股市恐慌大跌時黃金也出現下跌的情況。

如果更嚴謹的將資產表現與VIX(恐慌指數)做相關性分析來看,高信用國家的國債算是比較好的避險資產,國債價格在過去兩個月的表現也證明了這點。但是BTC市場的參與者或者說市場結構和主流宏觀市場還是有非常大的區別,這會天然導致BTC與其他資產類別(不論是否是避險資產)相對較低的相關性,這也是BTC受到越來越多機構資金關注的原因。這種低相關性應當在更長的時間框架下進行觀察,而非一兩天的價格回報。[2020/3/11]

隨著海外疫情的消退,就業數據的火熱,控制通脹已經成為美聯儲的首要任務,這個任務的交卷得分也將為年末的中期選舉埋下伏筆。美聯儲控制通脹主要手段就是通過停止印鈔、加息和縮減資產負債表來降低水位,美元基準利率從年初的0-0.25%迅速變到如今的3%-3.25%。而我們現在正處于上圖B—C點,即水龍頭關閉并且排水口打開的時間階段,這半年來,流動性收緊和貨幣水位降低的影響也很直觀地反映在了美股與數字貨幣等金融市場的資產價格上。通脹是否已經計價

聲音 | Primitive 合伙人萬卉:如果BTC真的存在宏觀相關性,個人認為不是件好事:Primitive Ventures創始合伙人萬卉(Dovey Wan)發微博表示:一些巧合,亦或相關性?如果宏觀相關性是真的……BTC資產相關性的獨立性一旦喪失,我個人覺得不是件好事兒…[2019/8/3]

下行趨勢何時會終結?觀測趨勢反轉最直觀的指標,就是市場預期對排水口關閉和水龍頭再次打開的時機。通脹與就業數據影響管理水池的人開關水龍頭的決策,因此我們也看到每次通脹與非農就業數據的放出后對市場的擾動。

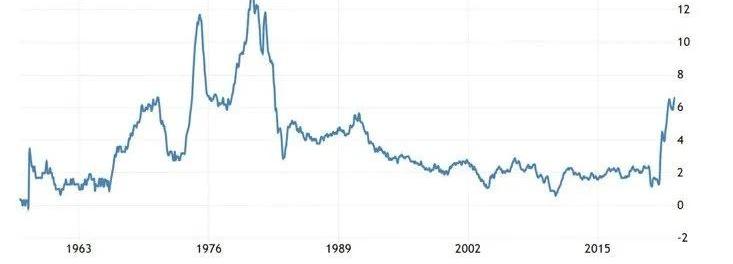

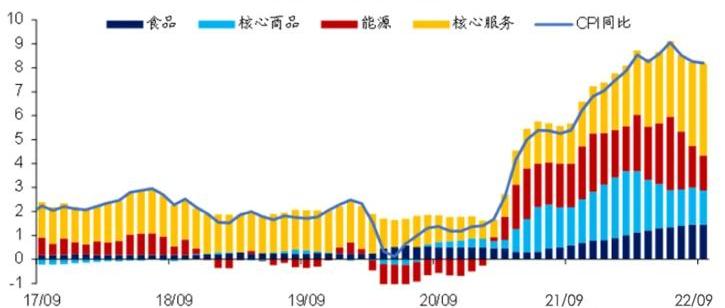

13日,美國CPI數據再次超過市場預期,9月核心CPI季調同比6.7%,根據芝加哥商品交易所的聯儲觀察工具,市場預期的11月加息75BP的概率進一步上升到97.4%,即升到3.75%-4%的美元利率。在本輪在核心通脹率創出40年新高之時,如果通過拆解核心通脹率的分項,可以得出通脹的拐點或將在年末出現的結論,這也是CPI數據公布當天,納斯達克等市場由急跌迅速反彈5%給出的反應——機遇蘊藏于絕望之中。

美國CPI的構成分為能源、食品、核心商品和服務幾大項:能源方面,布油已從年初的120美元降至89美元;食品及商品方面,主要糧食產品的大宗價格正在走低、阻塞的供應鏈逐漸恢復,進口指數和家庭支出增速預期也都大幅降低。剖析目前美國通脹持續高燒不退的原因,房租和服務項是美國核心通脹上行的主要驅動力。細看租金分項,因為加息,美國30年期固定抵押貸款利率已達6.7%,美國房地產市場降溫明顯,8月成屋銷售同比增速-19%。成屋的銷售冷熱對房租具有直接影響,同時,強時效性編制指標Zillow房租指數近期同比回落近5%,此指標常年領先美國官方勞工統計局數月,可見租金分項已經接近峰值。招商宏觀近日也作出預測,美國通脹壓力短強長弱,明年加息緊迫性下降。政客的抉擇

隨著多次的加息落地,標普今年-25%的跌幅已經排到歷史上第三,市場對衰退的恐慌加劇,許多經濟學家對全球市場的衰退周期已從兩年起步計算,美聯儲面臨著平衡通脹和市場衰退壓力的雙重考慮,并且該機構的高層官員也多次表態,在抑制通脹而又不會引發衰退之間的微妙平衡將會是一場“斗爭”。這場“斗爭”如何取舍的關鍵節點,將在美國中期選舉后揭開,選民爭奪的塵埃落定后,是繼續堅定控制通脹回到2%的態度,還是得過且過選擇為經濟托底,安穩走完任期?在美聯儲政策的獨立性逐漸喪失的此刻,面臨數年的衰退風險和天量償債利息,重來一次「沃克爾時刻」需要的堅決和成本都遠遠超出曾經。除考量外,金融穩定風險、流動性沖擊風險都將成為美聯儲政策邊際轉向的重要因素。鷹派的姿態料將長期延續,因為通過點陣圖和強硬口風來引導預期是管理市場成本最小的手段,而中期選舉后,跟蹤資產負債表縮減的幅度才是觀察美聯儲政策是否具有延續性的實際方式。總結

綜上,目前貨幣存量決定資產價格是市場的主流敘事,而通脹和就業是影響貨幣政策的主要因素,數據和宏觀分析顯示美國通脹將在年末見頂,并對中期選舉后美聯儲繼續高壓加息的政策延續性存疑。在此基礎上,關注文中所列影響通脹各項主要指標的數值走向,美聯儲資產負債表是否出現反彈,以及USDT、USDC等資金媒介的市值變動,將是觀察美聯儲政策轉向、預期流動性趨向好轉并為底部介入市場提升容錯率的高效指標。聯邦儲備經濟數據fred.stlouisfed.orgCMEFED觀察工具cmegroup.comZillow數據指數zillow.com/research招商宏觀cmschina.com海通證券htsec.com原地址

概況 OptimisticRollupsArbitrum是一個Optimisticrollup,是以太坊區塊鏈的眾多擴展解決方案之一.

1900/1/1 0:00:00隨著今年五月UST嚴重脫錨、LUNA價格崩潰,Terra生態的大多項目也隨之“信譽破產”,逐漸淡出了大家的視野.

1900/1/1 0:00:00以太坊開發者大會Devcon6將于2022年10月11日至14日在哥倫比亞首都波哥大舉行。本次會議由以太坊基金會主辦,旨在通過為web3社區提供教育,加深社區對去中心化系統的了解.

1900/1/1 0:00:00在4.2億年前志留紀末期,有顎魚分化為軟骨鯊和硬骨魚。后者的其中一些爬出海洋,征服土地和空氣,最后變成了兩棲動物,也就是后來的恐龍和原始哺乳動物.

1900/1/1 0:00:00據彭博社報道,美國證券交易委員會正在調查YugaLabs的BoredApeYachtClubNFT和ApeCoin代幣是否為未注冊證券.

1900/1/1 0:00:00隨著加密貨幣市場暴跌,NFT的交易量和加密錢包活動也在全面下降。盡管如此,在過去3個月中,Reddit上擁有NFT的人數比OpenSea在過去5年中的人數還要多.

1900/1/1 0:00:00