BTC/HKD+1.44%

BTC/HKD+1.44% ETH/HKD+1.55%

ETH/HKD+1.55% LTC/HKD+0.21%

LTC/HKD+0.21% ADA/HKD+1.39%

ADA/HKD+1.39% SOL/HKD+2.99%

SOL/HKD+2.99% XRP/HKD+0.56%

XRP/HKD+0.56%DAI、LUSD、sUSD和FRAX等債務支持的穩定幣是DeFi中被動收益的來源。用戶可以從此類資產的高杠桿頭寸中受益。如果對USDC等其他穩定幣進行杠桿操作,則用戶的清算風險被認為很小的。因此,借貸市場受益于向此類用戶提供高杠桿,但如果抵押品穩定幣失去掛鉤,則可能面臨壞賬的風險。這樣的壞賬可以通過設置適當的清算閾值(又稱LTV)來緩解,該閾值將使平臺能夠在抵押品被解除掛鉤時正確清算抵押品。但同時,它也會限制用戶可以使用的杠桿。在本文中,我們提出了一個數學模型來推理穩定抵押資產的清算閾值。我們提出的框架假設了已經存在一個數學模型來解釋波動資產的清算閾值。因此,這個新的框架可以應用于任何現有的壓力測試環境。本文提出了用于設置Gearbox杠桿協議的模型,并將重點放在以穩定幣抵押品借入USDC的場景。雙降落傘模型

阿里巴巴旗下跨境電商平臺全球速賣通已刪除發布NFT的推文:金色財經報道,6月8日消息,阿里巴巴旗下跨境電商平臺全球速賣通(AliExpress)在推特上宣布與The Moment3!聯手打造AliExpress主題購物時刻NFT,并將于6月25日與The Moment3!共同發行,總計5555枚。

據金色財經查詢發現,全球速賣通(AliExpress)發布的相關推文已刪除,但The_Moment3目前并未刪除此消息。[2023/6/9 21:26:13]

LUSD穩定幣相當優雅,因為它由單一抵押品支持,它有一個內置機制,用戶的壞賬在所有借款人之間社會化。因此,我們使用LUSD來演示我們的框架,但在分析DAI和sUSD時,也有類似的原則。雙降落傘模型(DPM)旨在模擬永久價格脫鉤所導致的壞賬,它忽略了由于流動性不足而發生的臨時脫鉤。在這樣的設置中,LUSD的價格只受其支持的ETH百分比的影響,因此我們可以將一個擁有LUSD抵押品和USDC債務的用戶頭寸視為事實上的抵押資產是ETH的頭寸(債務仍然是USDC)。Liquity(運行LUSD的協議)和借貸市場(在我們的例子中是Gearbox)都將試圖防止壞賬的積累。如下圖所示,隨著ETH價格的下降,第一道緩解線將被激活,Liquity將試圖防止壞賬在LUSD系統中積累。當Liquity的嘗試失敗,并且ETH價格繼續下降,那么LUSD系統的壞賬將降低LUSD本身的價格,這時Gearbox系統將會介入,并試圖在自己的平臺上減少壞賬。

幣安:沒有裁員計劃,擬在上半年再招聘500多人:3月3日消息,加密交易所幣安發言人表示:“截至今天,我們正在積極招聘500多個職位,目標是在上半年結束前填補職位空缺。我們沒有任何裁員計劃。”該發言人表示,自2023年初以來,該公司已雇用了600多名員工。

在撰寫本文時,幣安在其職位空缺頁面上列出了463個職位,職位涉及業務開發、通信、客戶支持和工程等。

此前1月11日消息,趙長鵬表示,幣安計劃在2023年將員工人數增加15%至30%。(Cointelegraph)[2023/3/3 12:40:09]

在雙降落傘的類比中,第一個降落傘是Liquity,它的強度取決于它目前擁有的ETH支持。第二個降落傘是Gearbox,它的強度來源于配置的清算閾值,越低的閾值保護就越強。特別是,當ETH與LUSD的支持比例足夠高時,第二個降落傘可以退化并設置為100%。正式框架

一英國男子因向朝鮮提供加密貨幣咨詢服務被拘留:2月23日消息,俄羅斯電報頻道Baza報道,俄羅斯國際刑警局已應美國要求逮捕了一名被國際刑警組織通緝的英國公民Christopher Douglas Emms,該男子因涉嫌密謀違反《國際緊急經濟權力法》(IEEPA),美國當局聲稱他正在協助朝鮮人使用加密技術規避制裁。

據悉,Emms與一名美國公民合作,向朝鮮非法提供加密貨幣和區塊鏈技術服務,兩人都回答了朝鮮觀眾關于區塊鏈和加密技術的問題,包括為平壤政府工作的人。他們還提出了為朝鮮創建智能合約的計劃,并制定了旨在避免美國制裁的加密交易。Emms的美國同伴已于2019年11月被捕。[2023/2/23 12:25:15]

形式上,我們將LUSD系統視為一個單一用戶,擁有X數量的ETH抵押品和Y數量的LUSD債務。我們對LUSD系統進行壓力測試,以找到預期風險值/壞賬金額,這可以在任何標準的壓力測試環境中完成。然后設置Gearbox的清算閾值,以補償LUSD系統中的壞賬。例如,如果LUSD系統中的預期風險值是LUSD供應的15%,那么Gearbox將設置85%的清算閾值。我們注意到,在正常情況下,LUSD的風險值預計為0%。價格波動

Robert Triefus將于11月1日正式擔任Gucci Vault&Metaverse Ventures首席執行官:金色財經報道,前意大利奢侈品品牌喬治·阿瑪尼全球傳訊副總裁Robert Triefus將于11月1日擔任Gucci Vault&Metaverse Ventures首席執行官,向總裁兼首席執行官 Marco Bizzarri 匯報,并將繼續擔任公司和品牌戰略高級執行副總裁。Gucci Vault是GUCCI旗下元宇宙服務,旨在為消費者創造一種全新的互動體驗,此外 Gucci 還在 Roblox 推出了元宇宙小鎮來擴大虛擬世界社區規模。[2022/10/21 16:33:10]

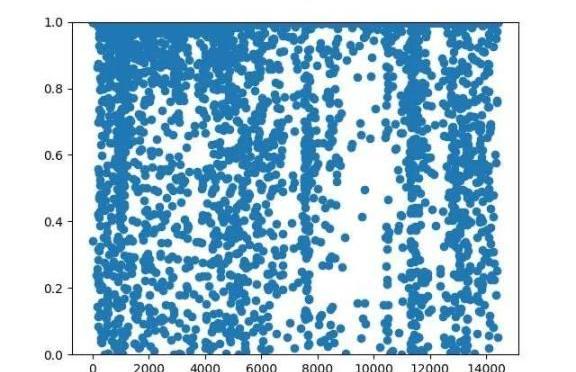

大多數去中心化的穩定幣都沒有物理機制來強制它們精確地以1美元的價格交易。相反,它們在1美元左右波動,波動性與對應的DEX流動性(通常是CurveFinance的流動性)相關。這些穩定幣中的大多數即使在高于或低于掛鉤時也不受無風險套利的影響。然而,人們可能希望價格反彈到1。通過檢查1小時的短期時間段,我們觀察到這些資產的交易量是相當片面的。如下圖顯示,當將FRAX交易的CurveFinance交易量分解為1小時窗口時,(交易量加權)平均超過90%的交易量是單邊的。

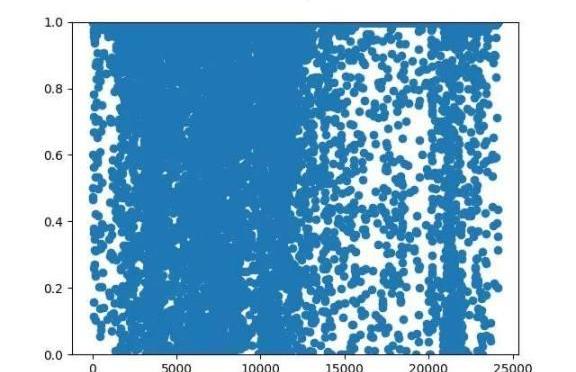

也就是說,由于幾乎完全由FRAX協議本身擁有的大量Curve流動性,使得FRAX保持了完美的掛鉤。但LUSD的情況并非如此,它每小時的單邊交易量更少,但遭受著幾乎永久性的向上脫鉤。

最后,就單邊交易而言,sUSD是最平衡的,但基本上仍然是單邊交易。

因此,我們也考慮了DEX流動性相對于USDC的穩定,并假設反向的有機交易量不會減輕級聯清算。也就是說,只要穩定幣是有償付能力的,資產的波動性就會保持在較低的水平,因此,預計清算相對較少。正式框架

為了安全起見,我們模擬了這樣一種情況:Gearbox的所有穩定抵押品在一天內被清算,每次清算后沒有任何價格恢復。分類

原始資產

對于sUSD和LUSD等原始資產,我們根據雙降落傘模型和價格波動模型進行模擬,并將清算閾值設置為這兩個建議中的最小值。CurveLP代幣

CurveLP代幣,例如LUSD/3crvLP代幣是特殊的,因為它們的價格高于USDC價格(1美元)。這是由于他們在價格預測方面的技術限制。因此,我們在LP代幣中得到特殊情況,如LUSD/3crv,其中,只要有償付能力,LUSD可以贖回0.99美元的ETH,并且由于其不完美的預言機會將價格限制為1美元,我們得到該資產不受價格波動約束,因此其DEX流動性可以忽略不計。另一方面,將資產存入Curve系統會帶來額外的智能合約風險。這種風險可以通過向用戶收取更高的費用來減輕。在任何情況下,Curve智能合約都經過了嚴格的測試,被認為風險較低。算法穩定幣

FRAX穩定幣也部分由其FXS治理代幣支持,每當失去一些支持時就鑄造FXS治理代幣。在這種情況下,我們可以應用以FXS作為抵押資產的DPM。然而,由于FRAX與USDC相比有協議并擁有流動性,這種流動性也將被視為是FXS流動性。原地址

Tags:USDLUSDLUS穩定幣usdc幣最新消息FLUSD Stable CoinMoonDay Plus人民幣穩定幣

2021年出現了加密牛市。以太坊變得擁擠,Gas費有時高達數百美元。那么,當時的解決辦法是什么?部署新的更快的鏈!像Solana、BinanceSmartChain和Avalanche這樣的“以.

1900/1/1 0:00:00引言 如果說互聯網的普及和發展造就了移動支付,那么Web3的到來則書寫了加密支付的新篇章,并將加密錢包的發展推向新高潮。傳統電子錢包的功能是儲存資產與移動支付.

1900/1/1 0:00:00Odaily星球日報譯者|余順遂彭博社報道稱,法院文件顯示,加密借貸公司BlockFiInc.出售約2.39億美元的加密貨幣,并警告其近250名員工,在第11章破產保護申請預備階段.

1900/1/1 0:00:00FTX交易平臺及其所有附屬實體的意外倒閉給加密貨幣市場、Web3和dApp行業帶來了沖擊。曾經價值320億美元的加密貨幣交易平臺FTX及其相關實體的迅速隕落震驚了Web3行業.

1900/1/1 0:00:00抵押不足的貸款是一種高風險業務。在傳統金融中,這種貸款通常來自聯邦基金市場,顯然美聯儲不會「違約」。如果是商業銀行貸款,市場就會依靠穆迪或標普等評級機構來確定借款人的信用度.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 以太坊核心開發人員在上周四的AllCoreDevelopers會議上敲定了網絡下一個硬分叉的一部分,稱為“上海”.

1900/1/1 0:00:00