BTC/HKD+0.74%

BTC/HKD+0.74% ETH/HKD+0.76%

ETH/HKD+0.76% LTC/HKD-0.76%

LTC/HKD-0.76% ADA/HKD-0.44%

ADA/HKD-0.44% SOL/HKD+1.56%

SOL/HKD+1.56% XRP/HKD+0.31%

XRP/HKD+0.31%曾估值320億美元的頭部加密交易所FTX因為挪用資金走向破產,對中心化交易所的不信任引發新一輪提幣運動。更多的資金從中心化交易所轉移到非托管錢包,鏈上的現貨和永續合約交易所中的交易量是否會上升呢,PANews在分析后發現以下情況。短期之內,DEX的交易量整體上并沒有因為大家對中心化交易所的不信任而增加。去中心化現貨交易所的TVL在過去一個月均有下降,以太坊上的Uniswap、Polygon上的Quickswap和BNB鏈上的Pancakeswap的流動性下降幅度在10%以內,Cronos上的VVSFinance和Solana上的Raydium流動性降幅在50%以上。去中心化現貨交易所紛紛降低交易手續費比例以搶占市場,目前交易量最高的交易對,手續費比例僅0.05%或0.01%。這一競爭方式也可能在未來蔓延到永續合約交易中。頭部去中心化永續合約交易所dYdX和GMX的TVL在過去一個月保持穩定,dYdX的TVL是穩定幣,價格不受市場波動影響,GMX則吸引來了新的流動性。DeFi項目的價值捕獲能力可能對后續發展產生積極作用,由于GMX會將手續費收益發放給用戶,更高的交易量導致更高的APR,吸引來更多的流動性,可能形成正反饋,促進未來更高的交易量。去中心化現貨交易所

波場聯合儲備宣布將從Cefi交易所和Defi借貸平臺轉出30億TRX:6月16日消息,波場聯合儲備(TRON DAO Reserve)發推表示,為了保護整個區塊鏈行業和加密市場,將從Cefi交易所和Defi借貸平臺再轉出30億TRX 。此前消息,波場聯合儲備從Binance平臺轉出25億枚TRX。[2022/6/16 4:32:59]

以太坊上DEX交易量排名:Uniswap、Curve、DODO

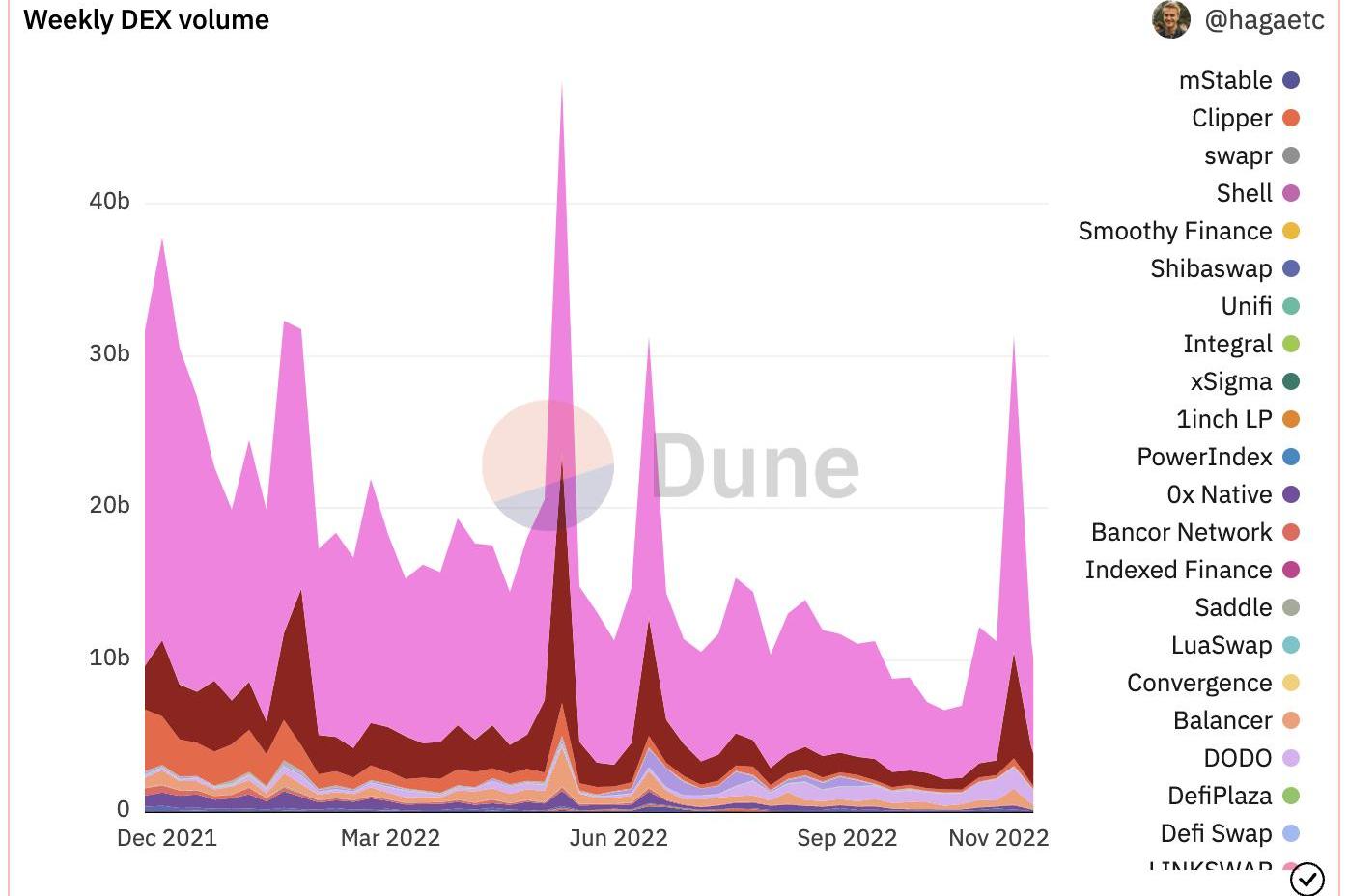

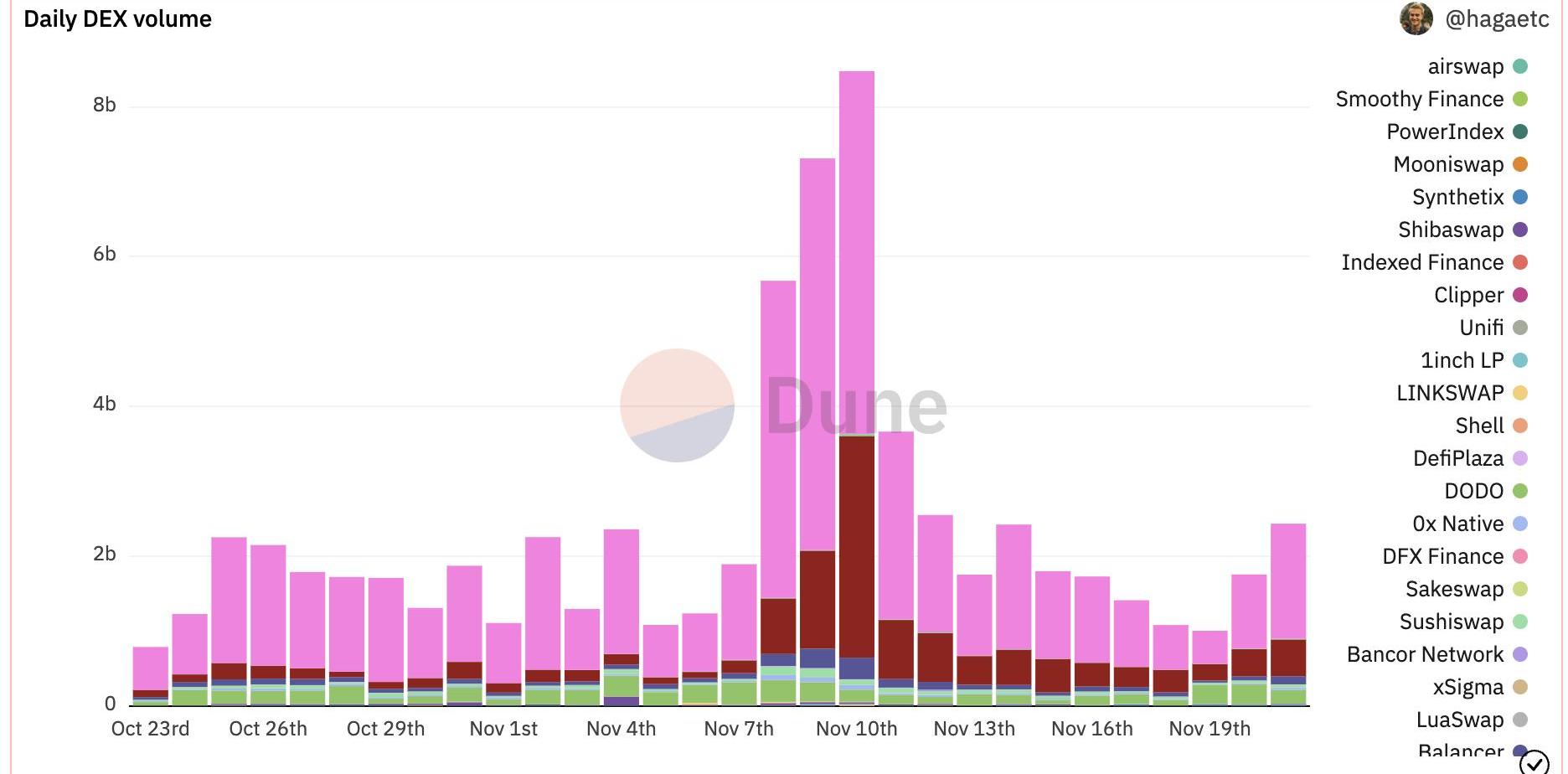

當前的資金量和交易量還是更多的集中在以太坊上,先看以太坊上DEX中的情況。根據DuneAnalytics聯合創始人hagaetc的儀表板,在市場波動較大的一周,以太坊上DEX的交易量在過去一年內僅次于少數幾周。成交量最大的DEX及其交易量分別為Uniswap207.4億美元、Curve70億美元、DODO13.7億美元、Balancer10.6億美元、Sushiswap5億美元。而此后的一周,它們的交易量分別為Uniswap69億美元、Curve23.8億美元、DODO10.2億美元、Balancer3.7億美元、Sushiswap2.2億美元,均有較大幅度的下降。

觀點:以太坊上的DeFi或正蠶食CeFi大量份額:CoinDesk發文稱,Glassnode數據表明,就以太坊而言,去中心化金融(DeFi)可能正蠶食中心化金融(CeFi)的大量份額。數據顯示,截至2020年12月9日,以太坊上中心化交易所ETH存款的費用已從2017年10月底的約26%降至不足1%。在過去的幾個月里,幾乎所有涉及中心化交易所的交易費用都用于ETH取款。[2020/12/12 14:58:06]

從最近幾天的數據中可以看到,DEX每天的交易量在11月10日達到頂峰,之后逐漸下降至市場劇烈波動之前的水平。說明在短期之內,DEX的交易量并沒有因為大家對中心化交易所的不信任而增加。

手續費加速“內卷”,Sushiswap失去市場

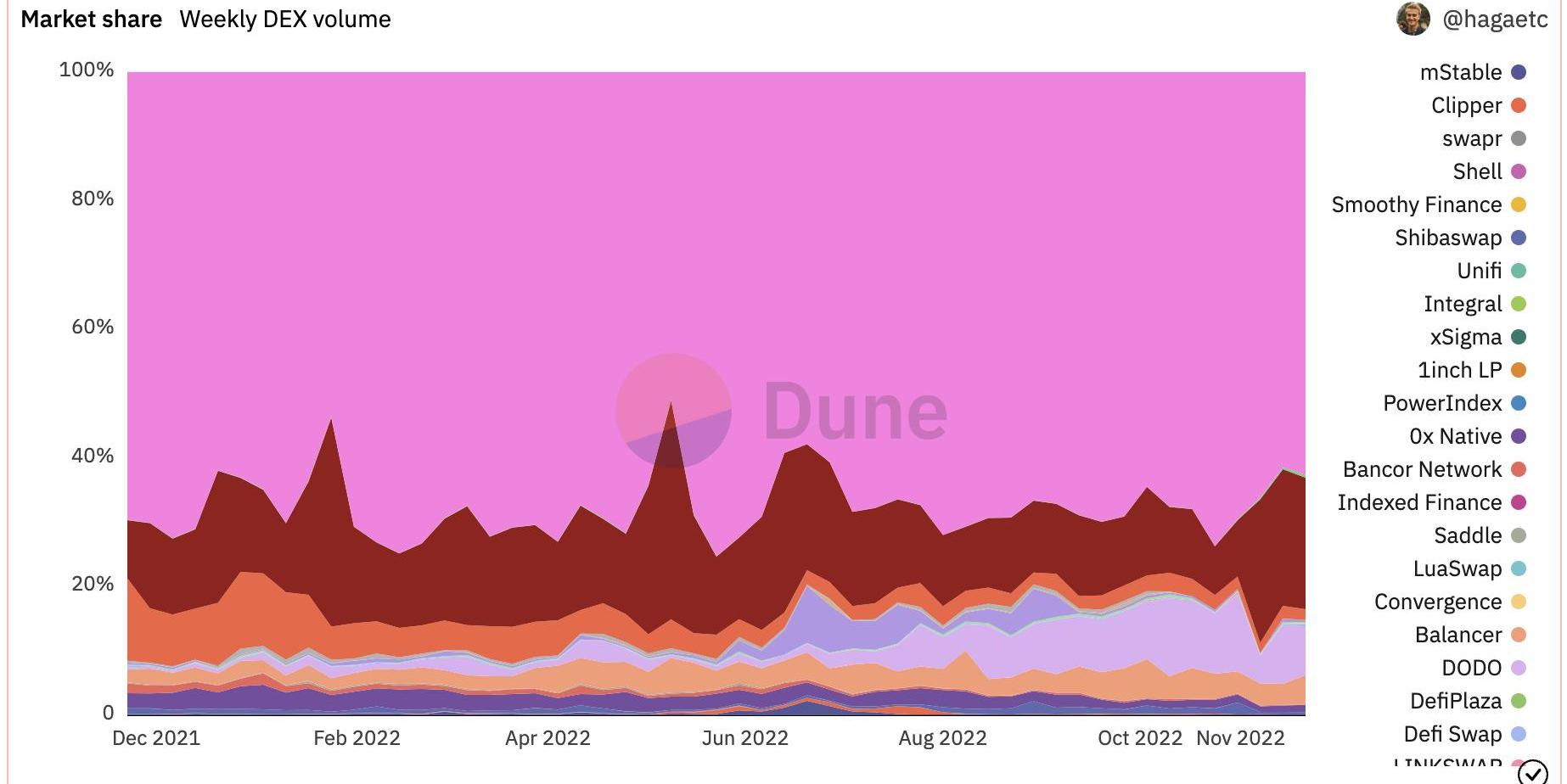

在市場份額的占比上,Uniswap繼續占有61.5%的主要份額;Curve的市場占比也達到21.2%,近期的穩定幣交易需求高于平時;DODO的市場占比升至達到了9.1%,而在一年前它的市場占比僅不足1%;Balancer的市場占比為3.3%,也穩定了它作為成為主要DEX之一的地位,一年前Balancer的市場份額在2%左右;Sushiswap的市場份額出現了巨大的下降,一年前市場份額占比10.8%,目前僅2%。

朱嘉偉:CeFi適合復雜的金融場景,DeFi適合更簡單、自動化的應用場景:10月27日~10月28日,火幣七周年峰會在線上舉行,此次峰會以“無限未來——2020年 區塊鏈大航海時代”為主題,邀請業界精英共同論道行業發展。在本次峰會“風吹幡動,數字資產價值邏輯的變遷與洞察”板塊中,火幣集團COO朱嘉偉發表了主題演講。朱嘉偉表示,DeFi和CeFi都是為了滿足用戶的需求而存在,只是服務用戶的形式不同而已。CeFi更適合復雜的金融場景,通過人為和經驗的判斷為用戶做出更好的信用和風險評估,并且在產品服務的靈活性上、流動性上都有諸多優勢。而DeFi則適合更簡單、自動化的應用場景,比如數字資產的抵押借貸。在簡單的模式下,DeFi使得整個過程變得更加高效,成本變得更低。[2020/10/27]

各個DEX在交易手續費上的內卷使手續費比例固定為0.3%的Sushiswap逐漸喪失市場。目前Uniswap的交易量主要集中在手續費比例0.05%的主流幣交易對和手續費比例0.01%的穩定幣交易對上;Curve交易量最大的3pool,手續費比例也為0.01%;Balancer交易量最大的BoostedAaveUSD池,手續費比例僅0.001%;DODO上交易量最大的USDT-USDC交易對,交易手續費為0。多個Layer1上的頭部DEX流動性低于1億美元

聲音 | UNICEF基金經理:加密貨幣可徹底改變人道主義援助:聯合國兒童基金會(UNICEF)創新計劃基金經理Sunita Grote在接受采訪時表示,加密貨幣可以徹底改變人道主義援助。Grote稱,幾年來聯合國兒童基金會創新辦公室一直在探索使用區塊鏈,并且其有三個主要好處:區塊鏈使其能夠利用聯合國兒童基金會的新資源基礎,并擴大網絡來獲得捐款;區塊鏈可以通過更透明的方式跟蹤資源和交易流來提高效率和透明度;該辦公室正在探索區塊鏈如何顛覆和改善為兒童提供程序的系統。區塊鏈可以使他們以新的方式付款并改善現金轉賬的方式。(cointelegraph)[2019/10/22]

多鏈生態在一段時間內吸引了大家的注意力,但隨著各種Layer2方案的成熟以及新的Layer1公鏈的上線,這些鏈上的生態也逐漸衰退。

在排除質押的平臺幣后,DEX的TVL一般即為流動性。截至11月22日,Curve、SUN、Sushi、VVSFinance、RefFinance、Raydium的TVL過去30天都減少了30%以上。在非以太坊鏈上的DEX中,除了BNB鏈上的Pancakeswap和Tron上的SUN仍然維持較高的流動性外,其它鏈上DEX的流動性已經較少,Avalanche上的TraderJoe、Fantom上的SpookySwap、NEAR上的RefFinance、Solana上的Raydium的流動性都已經不足1億美元。這其中有部分原因在于在波動市場中,大多數公鏈的原生代幣都出現了較大跌幅,還有部分原因則是資金的撤離。DODO一天內的換手率高達654%

聲音 | PeckShield: EOS競猜游戲idicefungame遭假EOS攻擊:昨天下午,PeckShield安全盾風控平臺DAppShield監測到黑客向EOS競猜類游戲idicefungame發起連續攻擊,成功獲利,并已轉至bitfinex交易所,目前游戲已經暫停運營。PeckShield安全人員分析發現,黑客采用的是假EOS攻擊手段。PeckShield安全人員在此提醒,開發者應在合約上線前做好安全測試,特別是要排除已知攻擊手段的威脅,必要時可尋求第三方安全公司協助,幫助其完成合約上線前攻擊測試及基礎安全防御部署。[2019/1/21]

由于DODO的流動性在主要DEX中最低,能夠取得這樣的交易量更值得關注。截至11月22日,從官網數據知,在以太坊主網上,DODO過去24小時的流動性僅2735萬美元,交易量為1.79億美元,換手率高達654%。同樣在以太坊上,過去24小時,UniswapV3的流動性為32.1億美元,交易量為12.6億美元,換手率39.3%;Curve的流動性為34.6億美元,交易量為4.86億美元,換手率為14%;BalancerV1+V2的流動性共9.63億美元,交易量為9904萬美元,換手率為10.3%;Sushi的流動性為2.95億美元,交易量為2354萬美元,換手率為8%。說明DODO的資金利用率更高。

去中心化永續合約交易所:dYdXvsGMX

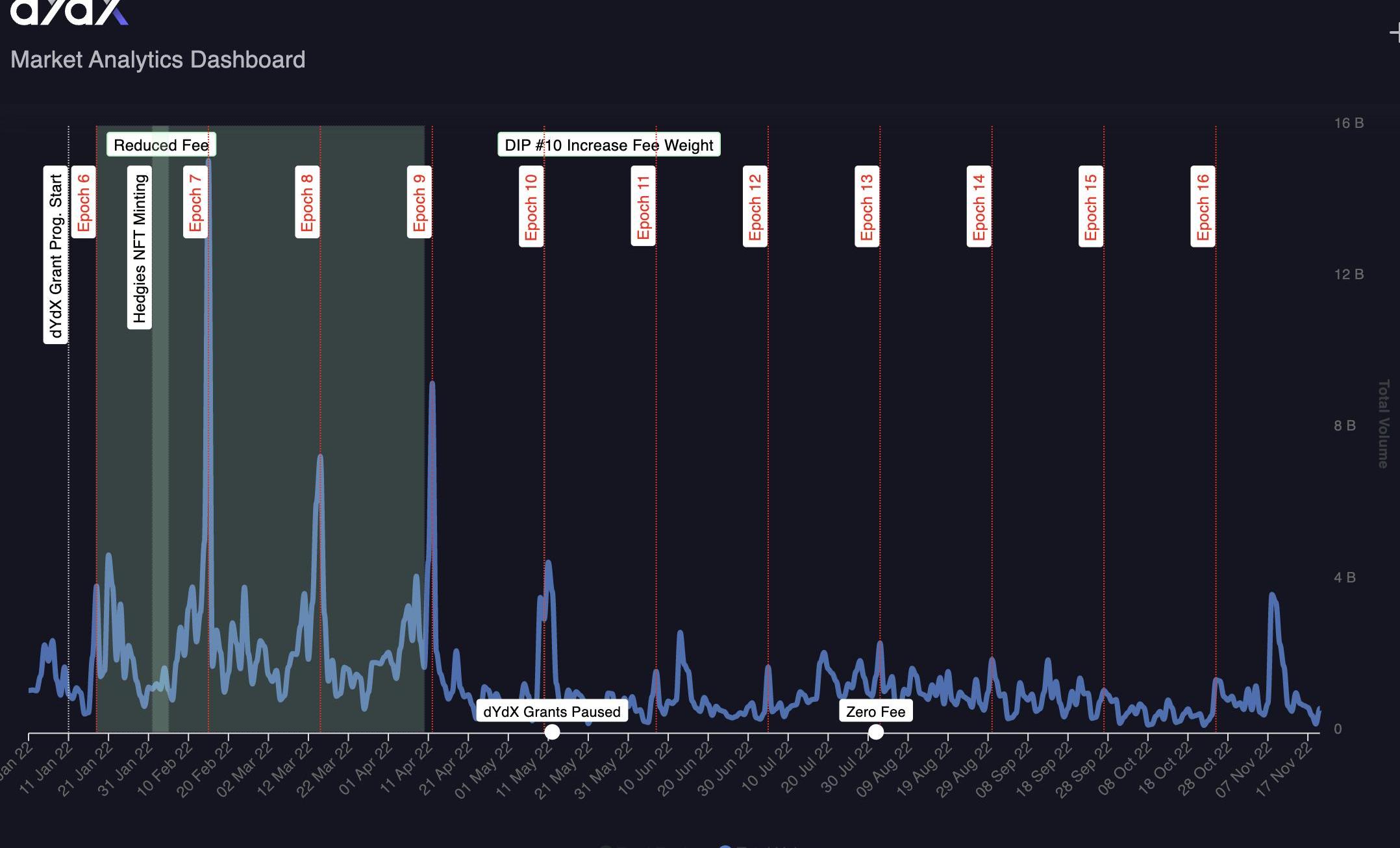

當前鏈上衍生品交易所主要交易永續合約,這其中占據主要市場的也就是dYdX和GMX。這兩者的數據似乎比去中心化的現貨交易所更為穩定。dYdX交易量下降,但依然更高

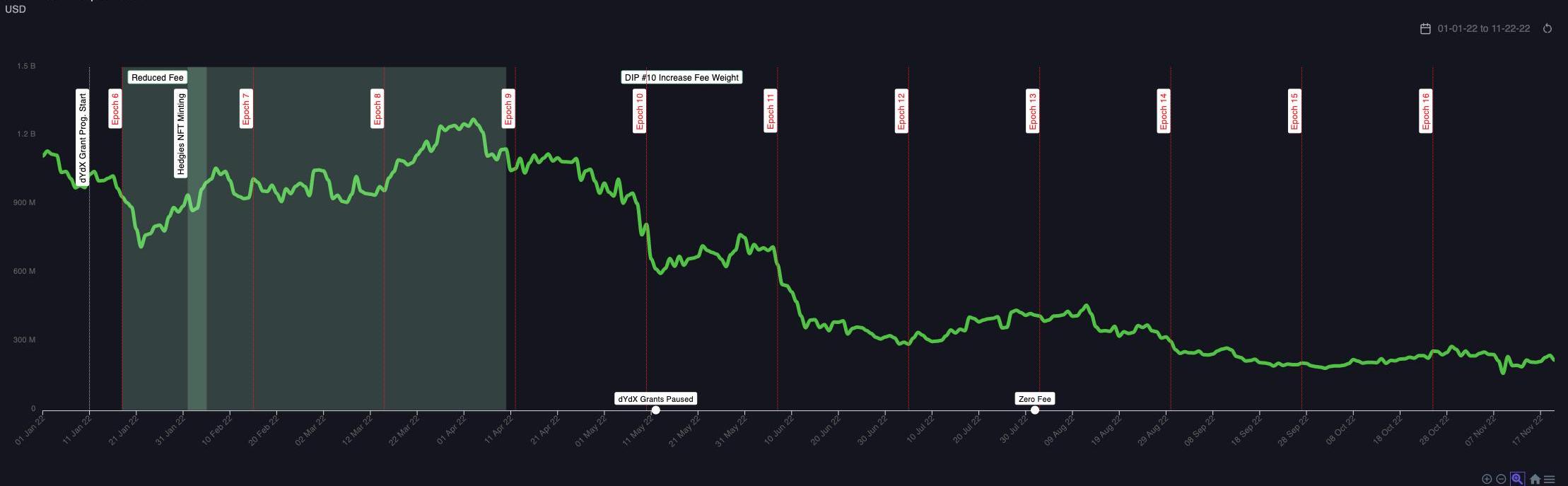

根據dYdX社區elenahoolu整理的數據,如下圖所示,因為交易挖礦的因素,dYdX的交易量整體受DYDX價格影響較大。在近期市場波動較大時,dYdX的日交易量創下了今年5月中旬以來的新高。但隨著市場波動平緩,交易量也隨之恢復正常。截至11月22日,官網顯示過去24小時,dYdX的交易量為11.2億美元。

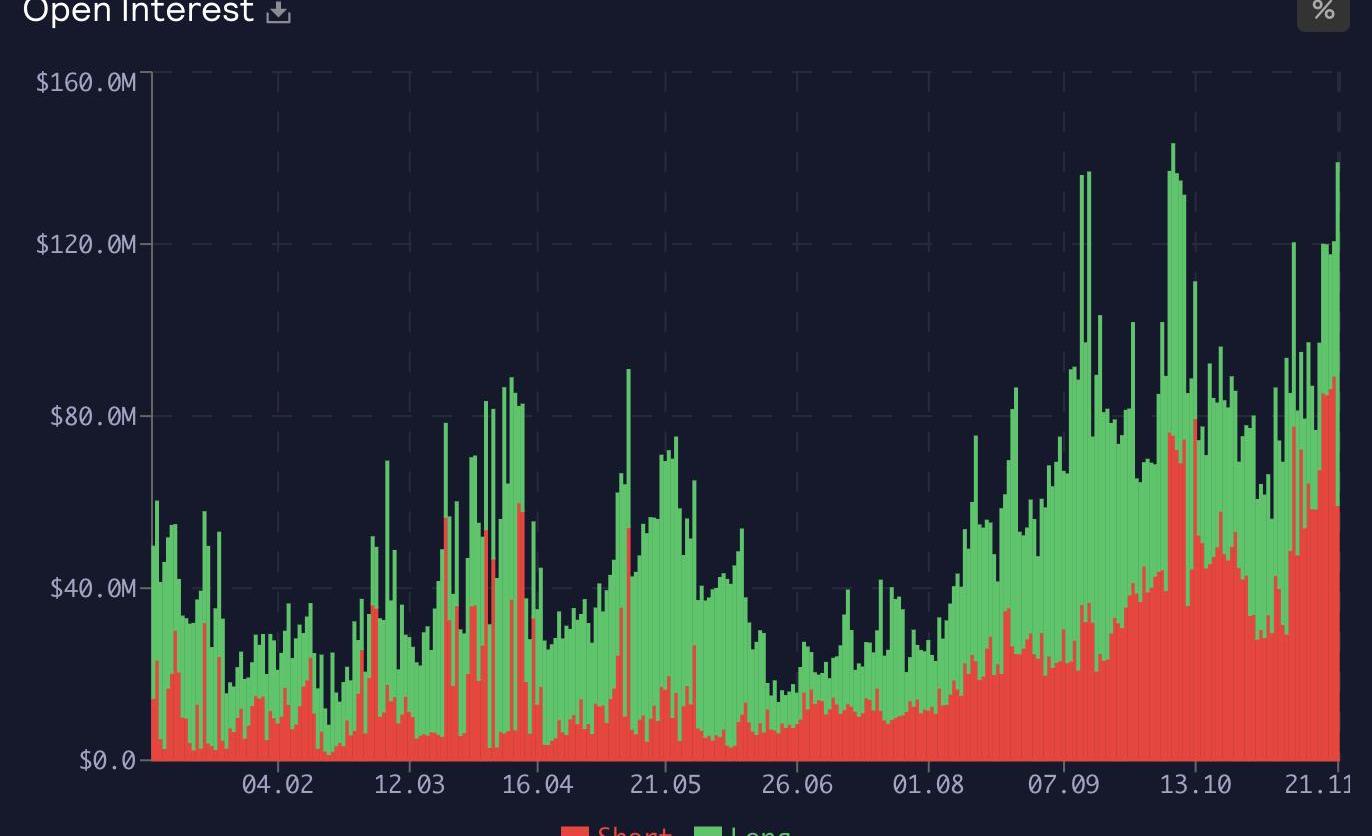

如下圖所示,Arbitrum上GMX的日交易量也在11月10日創下歷史新高,當天的交易量為11.9億美元,接下來的幾天交易量也維持在高位。11月15日-11月20日交易量恢復正常水但11月21日交易量再次升高。官網顯示過去24小時,Arbitrum上GMX的交易量為7.5億美元。

GMX的未平倉量維持在高位

如下圖所示,dYdX的未平倉量和交易量一樣,整體隨著DYDX的下跌而下降;GMX的未平倉量則處于高位。截至11月22日,dYdX的未平倉量為2.2億美元,GMX的未平倉量為1.18億美元。

dYdX和GMX的TVL均保持穩定

截至11月22日,dYdX的TVL為4.04億美元,過去30天上升8.51%。dYdX中的TVL主要作為杠桿交易的保證金,它的作用可以類比為中心化交易所的穩定幣,作為交易的工具。在中心化交易所中,穩定幣越多說明抄底的資金可能上升;在dYdX中,穩定幣越多說明愿意交易的資金越多,做多做空都有可能。當前GMX的TVL為4.44億美元,過去30天下降2.4%。GMX的TVL就是GLP的市值,包括了Arbitrum和Avalanche上的。GMX中交易員的對手盤即為GLP,也就是交易的流動性來源。GMX的TVL越高也就說明交易的流動性越高。兩者TVL的一個差別在于dYdX的TVL是存入dYdX作為保證金的穩定幣USDC,不受市場波動的影響,價值并不會因為本次下跌行情而下降。而GMX中的TVL也就是GLP的價值會隨著市場波動,以Arbitrum上的GLP為例,其中包含約50%的穩定幣和50%的非穩定幣BTC、ETH、UNI、LINK,GLP的價格會隨著市場下跌而下跌。但由于GMX的TVL在近期并沒有明顯下降,說明有新進入的資金來提供流動性。此外,由于GMX收取的費用會全部發放給GLP的持有者和GMX的質押者,手續費每7天收集一次并在下一周發放,變更的時間節點為每周三。由于上一個手續費周期的交易量整體上可能達到歷史最高,也就導致接下來的一周GLP的APR很高。根據觀察,11月16日早上,Arbitrum上GLP的流通量為4.2億,APR為55.68%。截至11月22日,GLP的流通量為4.65億,APR為46.83%。上一周期的高交易量導致本周GLP的流通量升高,而流動性的提升也可能對交易量的提升有幫助,從而形成正反饋,導致更高的交易量。

YugaLabs攜手HorizenLabs于12月5日正式上線了ApeStake.io網站,也開啟了ApeStaking為期一周的預質押階段.

1900/1/1 0:00:00FTX相關更新 我們想提供一個關于FTX情況的更新,以及它是如何影響我們的。總結一下,本月,FTX和AlamedaResearch以FTT代幣為抵押進行了過度舉債.

1900/1/1 0:00:00原文作者:quantumzebra123原文來源:TokenInsight Genesis/DCG是啥?DCG是一家專注于加密市場的投資公司。它由BarrySilbert于2015年創立.

1900/1/1 0:00:00去中心化期權金庫是一攬子期權策略,將標的資產的波動率轉化為期權費,以此為儲戶的收益。與其他依賴Token獎勵的傳統DeFi產品不同,DOV的收益來自交易波動率產生的真實損益.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 在過去一周時間里,市場上充斥了大量關于SBF及其加密貨幣交易所FTX的猜測。現在,隨著FTX計劃出售給競爭對手Binance,整個事件似乎暫告一段落.

1900/1/1 0:00:0011月10日早間,幣安官方發文宣布,根據盡職調查的結果,以及有關不當處理客戶資金和所謂美國機構調查的新聞報道,決定不再尋求對FTX.com的潛在收購.

1900/1/1 0:00:00