BTC/HKD+0.02%

BTC/HKD+0.02% ETH/HKD-0.55%

ETH/HKD-0.55% LTC/HKD-0.29%

LTC/HKD-0.29% ADA/HKD-1.47%

ADA/HKD-1.47% SOL/HKD+0.71%

SOL/HKD+0.71% XRP/HKD-0.87%

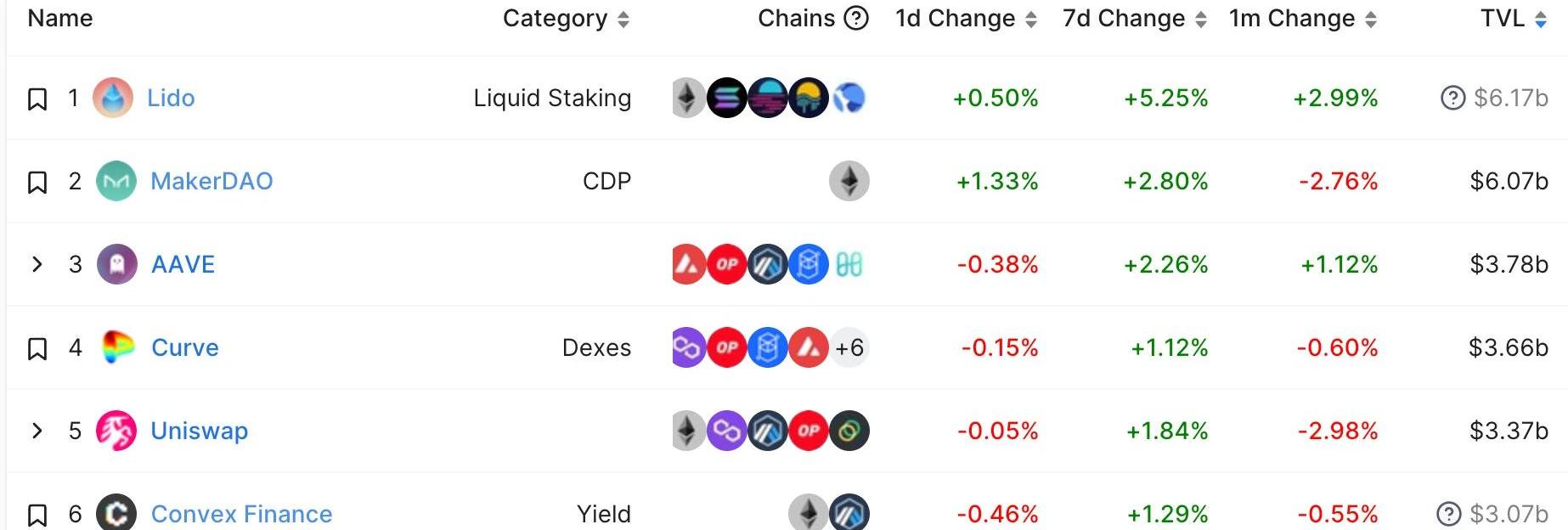

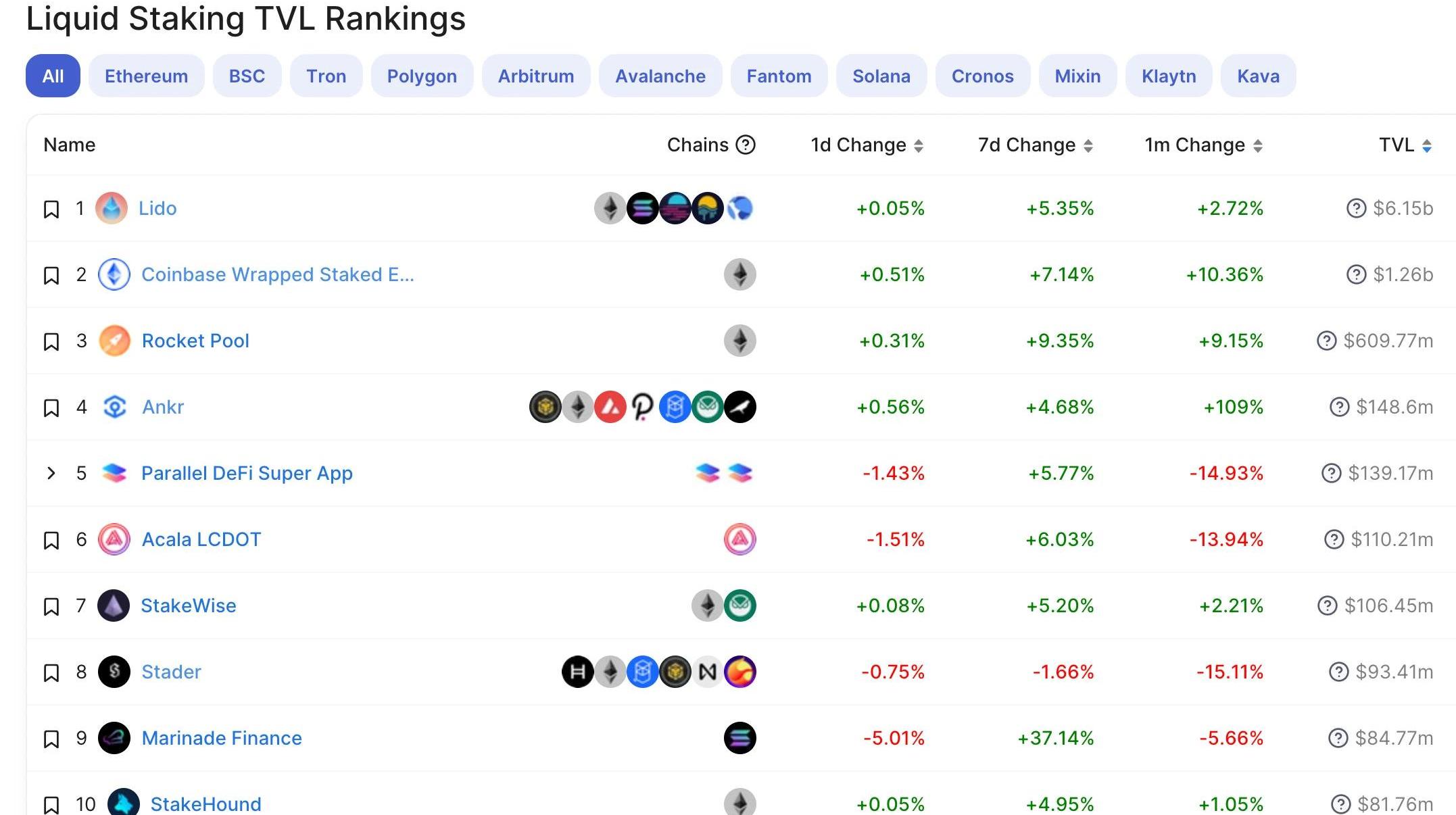

XRP/HKD-0.87%23年伊始流動性質押敘事再起,$LDO價格短短數日內暴漲四成,Lido的TVL也再次位列第一。本人參與經營Lido中文社區已有些時日,特撰寫本文,旨在以翔實的數據和案例回答以下幾個核心問題:什么是Lido?有什么價值?項目護城河在哪里?未來會如何?流動性質押賽代其他項目如何?有什么雷要避嗎?

1、什么是Lido

Lido提供流動性質押解決方案,解決的核心問題就是質押鎖倉沒有流動性的問題,具體如下方推文所言。

Lido在Polygon區塊鏈上新增5個節點運營商:金色財經報道,Lido在社交媒體宣布已通過投票在Polygon鏈上新增了5個節點運營商,這些運營商已在運營商注冊表中完成了更新,分別是:bountyblok、Bware Labs、Everstake、Smart Stake、以及Stakin。[2023/5/9 14:51:14]

推文鏈接所以對于鎖定期越長的Staking項目而言,流動性質押就越重要。2、Lido商業模式

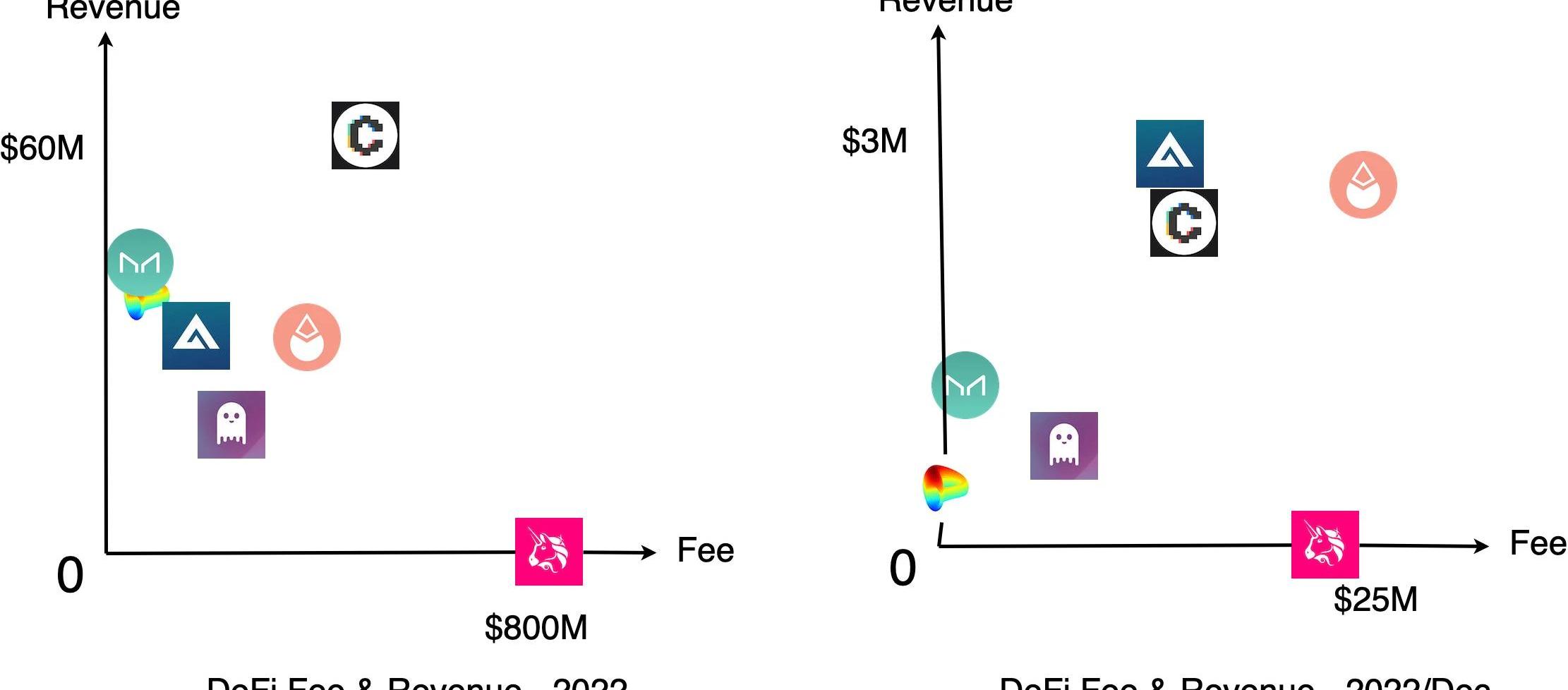

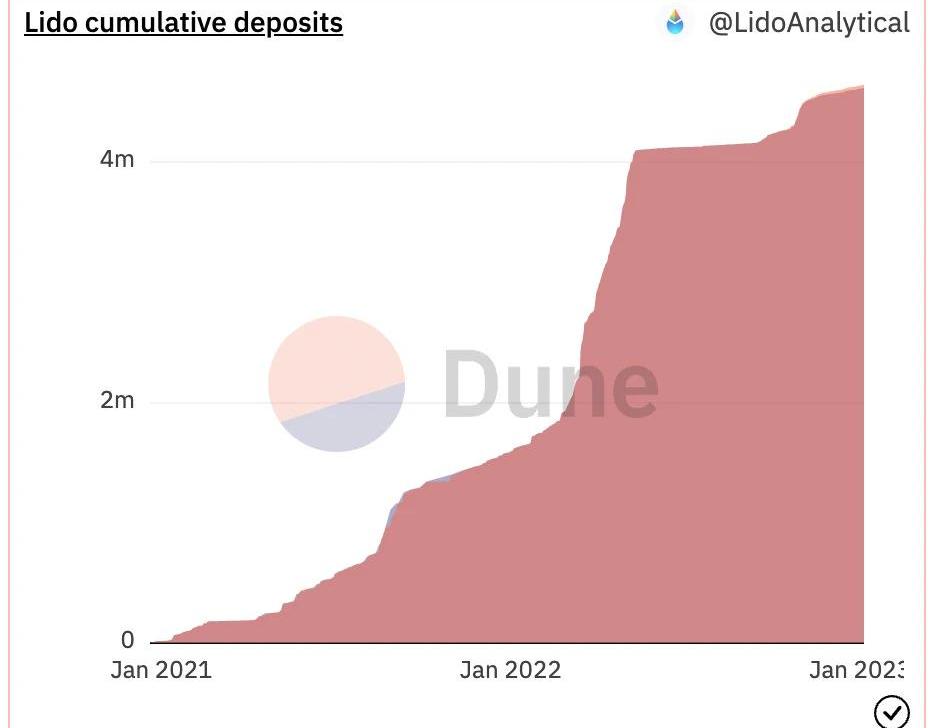

Lido的商業模式為,從質押收益中抽成10%作為協議收入,其中5%歸質押節點運營商所有,另5%進入Lido國庫,國庫由$LDO治理。質押收益受市場波動影響較小,所以其幣本位收入幾乎不受熊市影響,12月協議收入僅略少于GMX,協議總費用更是超過Uniswap。目前LDO僅用于社區治理,其代幣賦能類似于AAVE/Maker,比較一般但比沒有協議收入的Uniswap強。

DeFi總鎖定價值達493.1億美元,Lido Finance以122.4億美元位居榜首:金色財經報道,自 2023 年 4 月 18 日以來,DeFi 的總鎖定價值(TVL) 一直低于 500 億美元。截至發稿,TVL 達到 493.1 億美元,過去 24 小時內增長了 1%。其中 Lido Finance 在周六以 122.4 億美元的 24.82% 份額位居榜首。在過去的一個月里, Lido 的 TVL 增長了 9%,而前一周則增長了 2.42%。DeFi 鎖倉前五中只有 Uniswap 在過去 30 天內上漲了 3.48%。以太坊以 286.6 億美元占據了 TVL 的最大份額,占 DeFi 市值的 58% 以上。[2023/5/7 14:47:49]

Lido:正在就以太坊上海升級完成后允許ETH提款的提議征求社區意見:1 月 26 日消息,在以太坊社區為三月份即將啟動上海硬分叉做準備的同時,流動性質押項目 Lido 開發團隊也透露了創建協議內提款功能的計劃,該團隊正在就上海升級完成后允許提款的提議征求社區反饋。Lido 是目前質押 ETH 的最大持有者之一,控制者大約 29% 的 ETH 質押量,另據 defillama 數據顯示,Lido 當前總鎖倉量約為 80 億美元,占到 DeFi 總鎖倉量的 17%。

Lido 開發人員表示,由于以太坊取款具有異步特性,因此提款過程必須是異步的,Lido 已在以太坊協議工程團隊中提出通過協議內提款請求隊列解決這些問題。[2023/1/27 11:31:28]

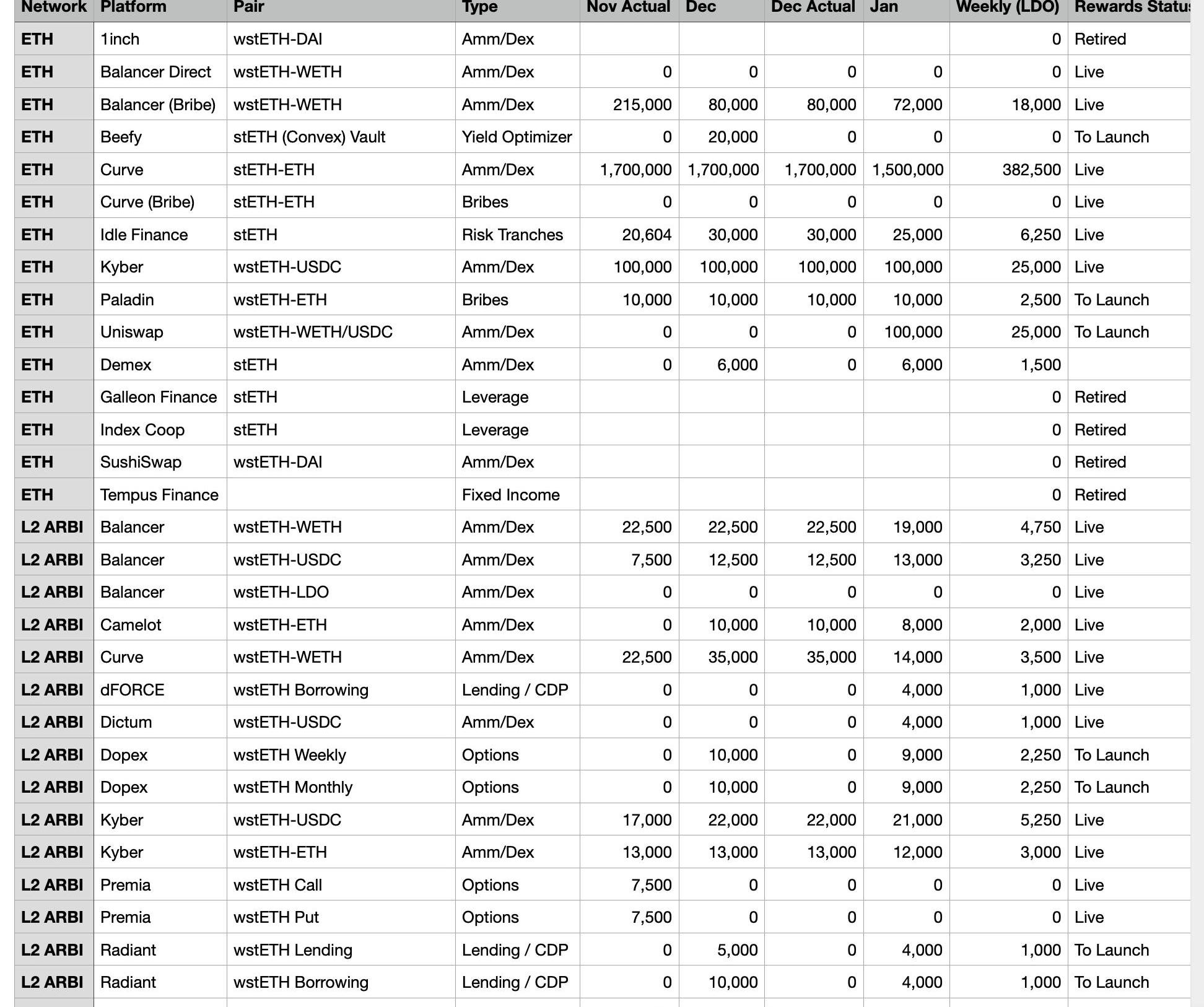

Lido的增長很大程度上依賴DeFiLego,至今有140+的合作協議,由建制的預算委員會分析數據和決策激勵預算分配。比如DEX、抵押借貸、穩定幣、期權等均有涉及。看上去紛繁復雜,但是跳出來整體的看,就會發現核心其實就是“生息的stETH替代原生ETH”,這是一個多么具有想象空間的敘事,只是還需要時間等待“量變產生質變”的一刻。

數據:流動質押協議Lido總鎖倉量跌破60億美元,過去24小時跌幅7.43%:9月19日消息,據Defillama數據顯示,流動質押協議Lido總鎖倉量跌破60億美元,現為59.8億美元,過去24小時跌幅7.43%。其中以太坊鏈上鎖倉量為58.4億美元。[2022/9/19 7:05:18]

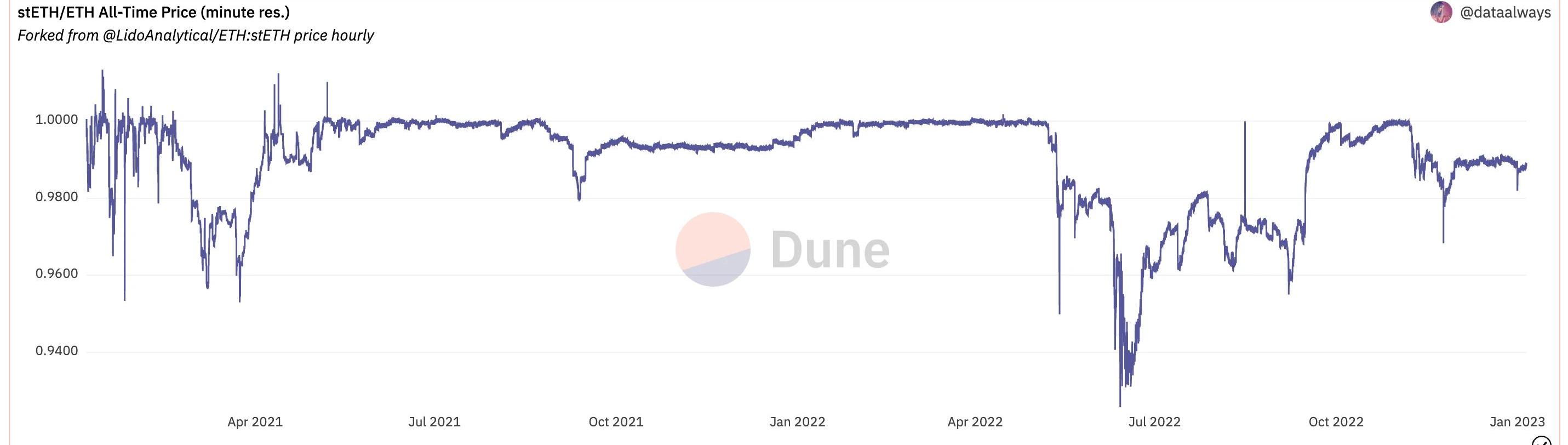

在上海升級之前,由于無法unstake會導致經常性depeg,所以stETH的發展始終受限,那么上海升級后,根據已經能unstake的stSOL/stMATIC的經驗,de-peg的頻率和幅度都會很小,那么自然就會進一步打開天花板和全面替代原生ETH的想象空間。

BBKX已上線超20個DeFi幣種,LID漲幅超48%:據官方數據顯示,BBKX平臺已上線超20個DeFi熱門幣種,截至今日22:55(UTC+8),LID日內漲幅為48.87%。行情波動較大,請注意風險控制。

BBKX成立于2019年,致力于打造綜合性交易平臺,現已集合幣幣交易、ETF杠桿、量化交易、永續合約、混合合約、云算力等多項功能,已獲得節點資本與鏈上基金聯合戰略投資。[2020/8/12]

從另一方面講,上海升級也是挑戰,由于無法unstake導致大資金目前只能選擇Lido,可以憑借規模效應可以強者橫強。而上海升級后unstake將會在利好賽道整體的情況下顯著削弱規模優勢,那么Lido有什么護城河可以應對這一競爭么?

3、Lido的護城河

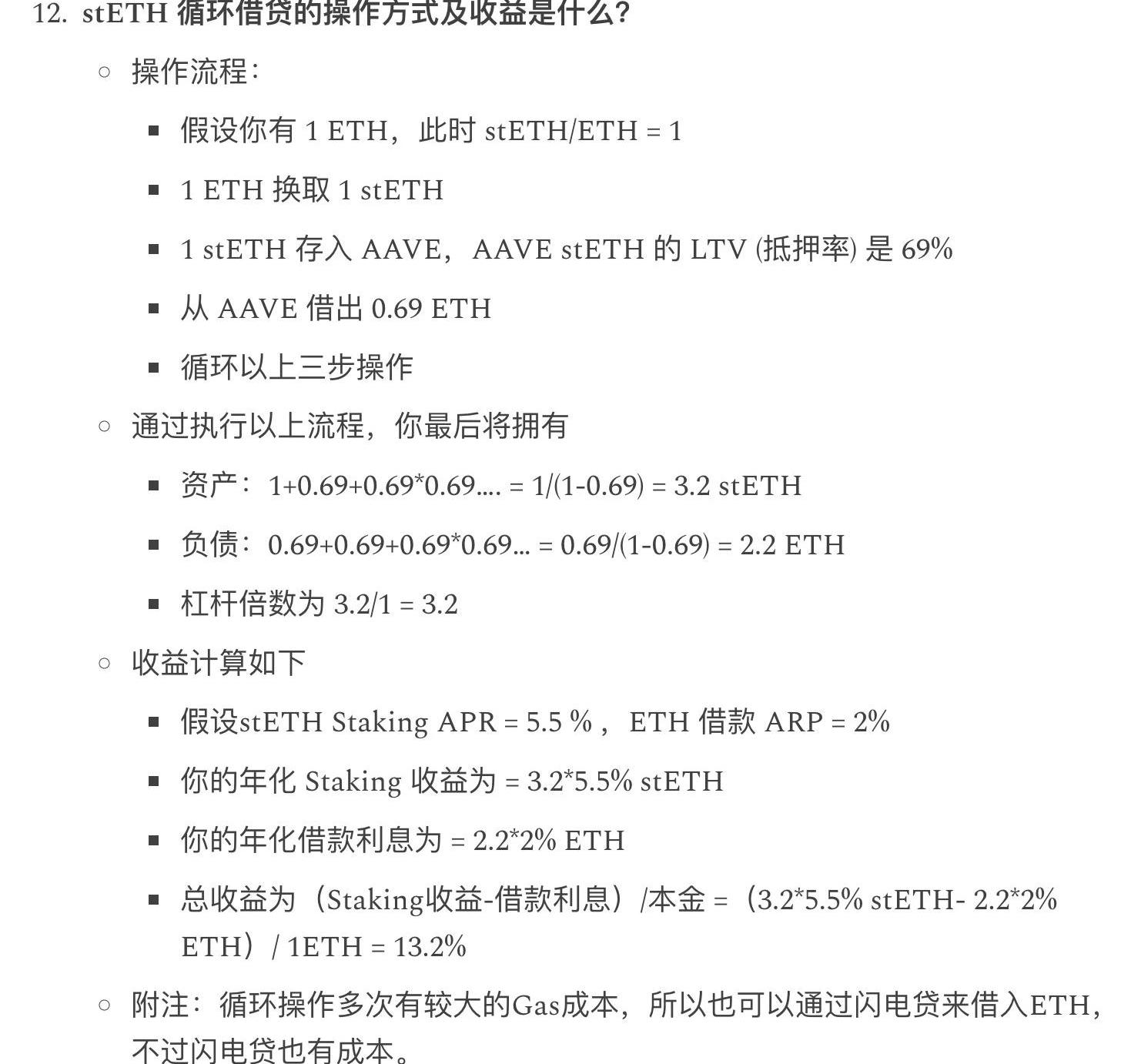

護城河:不少人認為流動性質押就是卷費率,最后可能賺不到什么錢,但Lido也的確是有一定護城河的。主要是其規模優勢帶來的,一方面是在對節點運營商的費率能力較強,另一方面則是在DeFiLego中獲取的條款優勢。當然,當量變產生質變后,stETH自然就和USDT一樣成為事實上的標準資產,躺著數錢。舉例,AAVE是Lido的重要應用場景之一,用戶抵押stETH借出ETH再換成stETH,循環以獲取高額收益,憑借當前72%的LTV,可以實現=1/0.28=3.57倍的杠桿系數,具體參見下圖:

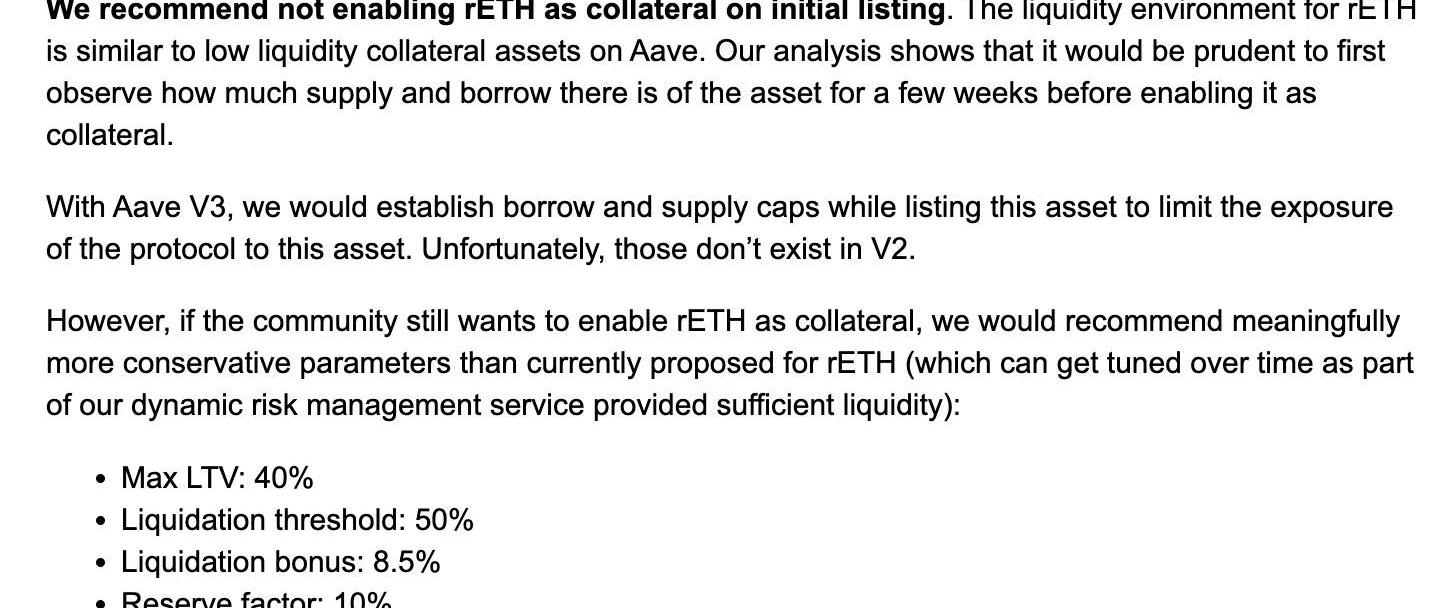

而對于其他協議,由于其規模和流動性問題,是無法獲取和Lido相同的條件的。比如Rocketpool曾推動rETH上線AAVE,AAVE風控管理人Gauntlet給出的結論是不建議上線,并且表示如果質疑上線的話只愿意給出40%的LTV,這樣杠桿倍數最多為1/0.6=1.67倍,遠遠遜色于stETH。

杠桿質押是流動性質押的增長神器,stETH目前僅有20%位于,而對于可以unstake的stSOL,杠桿質押占比則一度過半。推而廣之,可見Lido的規模效應帶來的滾雪球優勢是其他后發者難以匹敵的。4、對于未來,Lido當前核心解決兩個問題:

1.雙層治理模式讓stETH持有者能參與社區治理,減輕ETH社區對于Lido份額多大的擔憂2.發展DVT,讓人人都可以是節點運營商的流動性質押賽道中項目較多,其中rocketpool是可以允許自由成為節點運營商的,cbETH則是中心化托管,其他項目與Lido大同小異,商業模式也都是抽成質押收益,不再多言。

5、流動性質押賽道也要注意避雷

比如Ankr曾經出現過堅守自盜事件,雖然還了大部分錢,但最后騷操作對于偷的競爭對手stader/pstakeLP的錢就只還了一半。簡單一句話,對于這些邊緣項目如果你看好就買項目方的幣得了,不建議把幣存進去和去做yieldfarming,沒準跟Ankr一樣是留了后門的,你要利息人家要你本金。至于如何進行流動性質押以及通過DeFi獲取更多收益,下方的lidoFAQ應有僅有。你也可以加入Lido中文社區https://t.me/lidocn交流提問,歡迎關注Lido中文社區推特@lidocn和mod@NintendoDoomed附錄:Lido常見問題解答Lido中文資料集合和FAQ協議基本面近期基于@ScopeProtocol的拋壓分析原地址

本文是第一部比特幣法律簡史。自2009年1月4日起,中本聰在芬蘭赫爾辛基的一臺小型服務器內創造了比特幣創世區塊Block#0,挖出了世界上最初的50枚比特幣起,比特幣已經走過了14周年.

1900/1/1 0:00:00這是「監管Web3應用程序,而不是協議」系列的第二部分,它建立了一個Web3監管框架,保留了Web3技術的好處,保護了互聯網的未來,同時減少了非法活動和消費者傷害的風險.

1900/1/1 0:00:00目前市場上的跨鏈橋項目已多達數百個,除了公鏈自有的官方橋,如ArbitrumBridge、AvalancheBridge、OptimismGateway等,還有許多知名的專業跨鏈橋項目.

1900/1/1 0:00:00Uniswap在2022年11月30日發布其NFT聚合器后,終于實現了其同時為ERC-20和NFT提供服務的愿景。NFT聚合器將各個市場的掛單整合到一個界面中,允許用戶輕松選擇最優惠的價格.

1900/1/1 0:00:00Web3游戲雖仍處于早期階段,但發展迅速。這些游戲即將到來,但其中許多項目仍處于開發的早期階段。他們在去年左右才獲得資金,需要一些時間才能完成公開版本.

1900/1/1 0:00:00AztecNetwork一直在隱私和Zero-KnowledgeRollup的交匯處進行創新。Paradigm在2021年12月領投了Aztec1,700萬美元的A輪融資,而a16z最近領投了高.

1900/1/1 0:00:00