BTC/HKD+0.24%

BTC/HKD+0.24% ETH/HKD-0.04%

ETH/HKD-0.04% LTC/HKD+0.27%

LTC/HKD+0.27% ADA/HKD-1.11%

ADA/HKD-1.11% SOL/HKD+0.51%

SOL/HKD+0.51% XRP/HKD-0.41%

XRP/HKD-0.41%

2022--疫情后時代的第一年,走的并不順利。2月開始的俄烏戰爭為全球的經濟蒙上了不確定的陰影并持續到了年底,為應對疫情時代大放水給美國經濟帶來的高通脹,美聯儲進行了史無前例的加息,令全球資本市場承壓。在嚴峻的宏觀環境下,加密經濟亦不能幸免,并頻頻爆出“黑天鵝”--DeFi成了黑客們的提款機;Luna-UST的崩潰造成了機構的一連串的破產,并引發了政府對加密經濟的監管;FTX與Alameda的破產讓正準備加入加密行業的人們和機構駐足觀望,重新審視行業的透明度和成熟度。自DeFiSummer開啟的將近兩年大牛市,帶來的不僅僅是巨大的財富效應,DeFi,NFT,Dao等一系列創新與加密敘事更是讓人們看到了互聯網新的發展方向,而2022年這一切戛然而止。不過作為一家2017年成立的“老牌”機構,我們卻并不悲觀。盡管“黑天鵝”們充斥著市場,但我們看到了這一年加密基礎設施上的巨大進步:以太坊的”合并“超乎預期的順利進行;L2的快速發展;模塊化區塊鏈重塑L1的基礎架構;“賬戶抽象”帶來了大量討論,降低用戶門檻的MPC錢包發展得如火如荼……在這2022年的最后一天,我們想和一直支持我們的朋友,聊一聊這一年,我們看到了什么,又學到了些什么,以及我們在期待著什么。Part12022的“黑暗”與“光明”

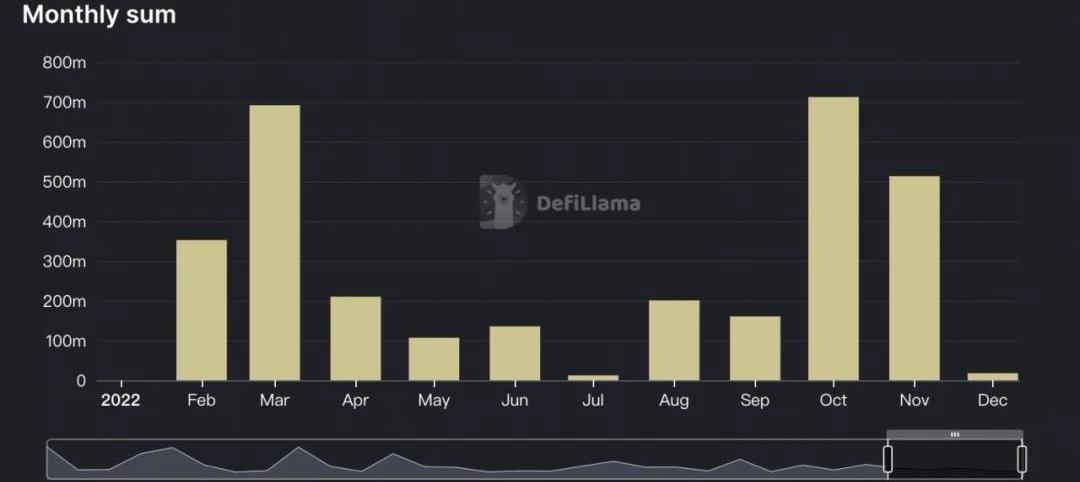

對于加密經濟來說,2022全年充斥著各種“黑天鵝”事件,不過我們可以用三個關鍵詞來概括:黑客,機構大潰敗和監管。黑客盛宴根據加密數據統計機構DeFiLlama數據,超過32億美元資產在黑客事件中被盜。其中被盜最多的是跨鏈橋,占被盜金額的59%。其中知名的包括Ronin的6.24億美元,Wormhole的3.21億美元,Nomad的1.9億美元。

Andrew Kang:Curve或將推出外匯交易市場:8月7日消息,加密風險投資公司 Mechanism Capital 聯合創始人兼合伙人 Andrew Kang 日前在其社交平臺曬出與 Curve 創始人 Michael Egorove 的聊天記錄,聊天中 Egorove 表示已通過一些銀行間數據做了模擬,并制定了一些在 Curve 上推出外匯交易市場的計劃。Egorove 認為,該市場可以利用 Curve 的低費率實現外匯交易鏈上套利。[2023/8/7 21:28:54]

在我們看來,安全問題已經成為DeFi大規模采用的最大威脅。在前兩年的牛市中,DeFi已經向我們展示了他們的創新及應用潛力,即使在這波熊市里,DeFi也顯示了比CeFi更好的對風險的抗性,但在看到創新的同時,愈來愈多類型的黑客攻擊更應引起我們的重視。無論是錢包設計,智能合約審計,保險與資產托管,安全方面的提升才能保證行業的發展。與此同時,盡管跨鏈橋作為黑客攻擊的“重災區”,成為加密社區的談資,但在多鏈時代的未來,跨鏈將是最重要的基礎設施之一,不僅是資產跨鏈,而是應用間的跨鏈互操作性,各個鏈間更復雜的信息傳遞。我們持續看好這個賽道的發展,我們投資的DeBridge,也正將跨鏈互操作性帶入DeFi,解決多鏈的流動性問題,為DeFi樂高帶來了更多可組合性。Luna與FTX帶來的機構大潰敗過去兩年的牛市不僅是加密主義者的勝利,更是加密投機者的勝利。Luna-UST的旁氏游戲支撐著二者最高將近400億美元的市值;FTX-Alameda通過非正常的資產挪用,一邊擴大交易市場份額,一邊在一級市場瘋狂投資,擴大其影響力。他們也都在這個2022畫上了句點。他們給加密經濟帶來了惡劣的影響。不止于市場暴跌,用戶資產的損失,3AC等一連串機構的破產,對加密經濟的信心以及監管的注意,這些影響可能會持續兩年甚至更久,更讓加密機構--這個本應成為加密市場早期發展的巨大推動力--成為了笑話。在Luna崩潰之后,我們曾經寫過一篇《Luna崩盤后的思考》。其中我們寫到:“金氪一路走來,一直都把項目的價值創造放到第一位,今后亦如是。我們相信潮水退去,才知誰在裸泳。”“狂暴的歡愉終將有狂暴的結局。”作為機構而言,我們將持續踐行“研究驅動投資”的策略,幫助早期項目成長。監管Luna和FTX的崩潰,Tornado創始人被捕,OFAC可能會對以太坊節點進行審查等引發了加密經濟的人們對監管的巨大擔憂。不過對此,我們保持謹慎的樂觀。我們相信,加密經濟的發展固然與監管缺失帶來的自由度有關,但不會因為有了監管就無法發展。那些好的事情盡管加密經濟在2022陷入了深熊,但我們也看到一些好的事情正在發生。以太坊“合并”順利的超乎預期,進入了POS時代。在POS共識機制下,資源浪費再也無法成為人們攻擊以太坊的話語。在POS共識機制下,以太坊能更順利的進行協議升級,擁有了更加健康的代幣經濟學,我們對以太坊的未來充滿期待。今年3月,以太坊將迎來“上海升級”,以太坊的質押也會迎來更健康的市場。目前以太坊的質押率遠遠低于其他Pos公鏈,我們期待質押率的進一步上升,為以太坊帶來更大的安全性。脫離了牛市敘事,基礎設施與中間件們有了更大的關注度。模塊化區塊鏈,Layer2,ZKEVM,賬戶抽象……盡管我們并不盲目押注,但我們相信,基礎設施的進步方便了更多更優秀的開發者進入加密經濟,為這個行業帶來了更多可能和更好的未來,更早的引領我們進入下一個牛市。我們最欣喜的是L2的發展。根據DeFiLlama的數據,Arbitrum和Optimism的TVL已經進入了前十,Arbitrum更是在沒有發幣的情況下,其TVL已經超過Polygon,Avalanch等L1。隨著Starknet和Zksync以及其他ZKEVM陸續開放主網,L2的競爭會逐步擴大,但也為更多更優秀的應用的誕生奠定了基礎。這就是我們對2022的總結:諸多“黑暗”,總有“光明”。Part2我們學到了什么?

Maverick Protocol公布空投細則,3000萬枚MAV將于今日16時開放申領:6月28日消息,DeFi基礎設施Maverick Protocol公布空投細則,將在Pre-Season生態系統激勵計劃階段向用戶空投3000萬枚 MAV,占代幣總量1.5%。本輪快照已于北京時間6月23日4:00完成。

共有26,155個以太坊主網錢包地址和96,075個zkSync Era網絡錢包地址有資格在本次首次空投中申領MAV。有資格的用戶可于北京時間6月28日16:00后申領空投。[2023/6/28 22:04:49]

在2021年年底,我們曾盲目樂觀的預測了2022年加密經濟的發展,如今來看,“打臉”得相當嚴重。不過作為一個才“五歲”的機構,坦然承認錯誤沒有什么,我們更希望把我們的反思帶給你們。1.保持對風險的控制和敬畏。能夠幸運的從Luna和FTX事件中脫身,我們是幸運的。盡管是我們的研究和認知幫助了我們,但倘若我們心存一絲僥幸,結局尚未可知。2.Don'ttrust,veryfi,這句話也致以所有的行業從業者們。3.不忘初心,持續做行業的推動者。4.牛市中不要盲目樂觀,熊市里不要過度悲觀,努力活下去。此外,話不多說,讓我們開始,展望未來。Part32023?不,未來幾年,那些我們看好的

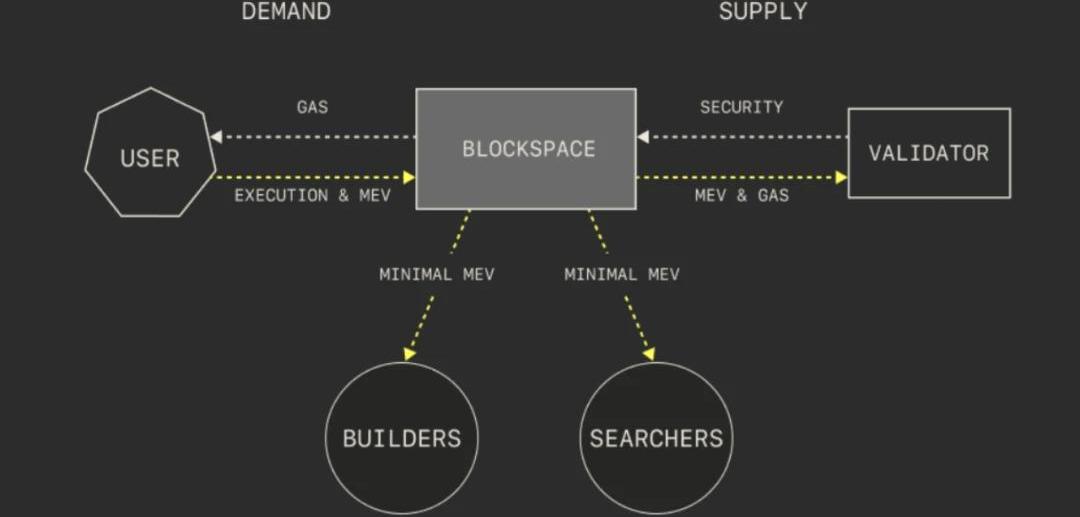

1.L2將成為主要戰場可擴展性不足已經成為制約L1發展的主要痛點,目前來看,繼承了L1安全性的L2將是解決L1可擴展性的最佳方案,我們預計以太坊的幾個Rollups,Avalanche的Subnet,基于CosmosSDK的應用鏈以及其他幾個ZKEVM將成為承載加密應用的主要平臺。對于DeFi來說,盡管DeFi的TVL已經從最高2000億美金下跌到不足400億美金,不過隨著市場恢復,更多加密用戶與機構的入場以及最重要的--基礎設施的進步,我們預計這一數據能夠逐漸恢復。隨著L2發展的逐漸完善,我們預計大部分L1的DeFi應用會逐漸遷移到L2上,大量原生的DeFi應用也會在L2上誕生。而Immutable和Sorare正打造低門檻,零gas費用的NFT交易平臺,有望成為未來gamefi和NFT交易的重要基礎設施。從目前的L2發展來看,未來兩到三年內,Arbitrum會領跑。在沒有發行Token的情況下,Arbitrum的TVL已經超過Polygon,Avalanche等L1。Arbitrum生態也發展的較為完善,除Uniswap,Curve,Sushiswap,Aave等老牌DeFi產品外,GMX已經成長為目前最受市場認可和歡迎的perpetualDex,基于Layer0打通鏈間流動性的RageTrade正被加密社區更多討論,Dopex正在一些構建最簡單的期權產品供用戶使用,CapdotV4打算在Arbitrum上推出全球商品交易市場;TreasureDao正打造一個Gamefi游戲平臺……我們預計Arbitrum在明年推出自己的Token后,其生態會進一步完善。其他L2也并非沒有機會。Optimism計劃推出OPStack,打算打造L2asaservice平臺;Cosmos的應用鏈能夠支撐更復雜的應用。短期內,我們不看好ZKRollup及各個ZKEVM,其技術進度或低于市場預期。但在資本的推動以及ZKP技術的進一步成熟下,未來,L2市場可能會面臨重新洗牌。此外,預計“EIP-4844”會在以太坊“上海升級”后的下一次升級中推出,將大幅降低Rollup的gas費用,有望增強Rollup的競爭力。2.DeFi衍生品的發展在2022年的熊市中,大部分DeFi代幣都較高點下跌了近90%,但永續合約協議GMX代幣價格卻逆市翻倍。盡管GMX在產品與代幣經濟學上設計突出,且交易量也逆市發展,成為了交易量僅次于Dydx的perpetualDex,但也反應了市場對DeFi衍生品的看好。拋開真實DeFi用戶數量并不多的原因,過去限制DeFi衍生品發展的一個重要原因是基礎設施的制約。例如對于perpetual產品來說:1)鏈上預言機存在被操縱風險;2)Orderbook相對于AMM來說更好,但鏈上確認慢,鏈上存儲昂貴導致產品體驗差;3)流動性過于依賴中心化做市商;但隨著L2及Sei等應用鏈的發展,有望為perpetual產品解決這個問題,也能吸引更多用戶使用DeFi進行perpetual交易。我們投資的Starknet上的ZKX,正是在基于Starknet的高TPS,低延遲,成本低,可擴展性強的條件下,打造真正去中心化的訂單簿衍生品交易平臺。我們也看好期權,結構化產品等衍生品的發展。在傳統金融市場,這類產品用戶門檻高,產品理解起來復雜,但DeFi能夠通過非常簡單的方式推送給用戶。不過我們認為DeFi需要更好的代幣經濟學。單純的治理代幣敘事或者流動性激勵很難支撐項目的長期發展。例如我們最近討論了是否應當將代幣與協議分開來,通過“真實收益”為代幣賦能,我們也非常愿意與相關項目方或投資方交流并參與代幣經濟學相關的討論和設計。3.應用鏈或是Dapp新的敘事和發展方向6月22日,dydx宣布脫離Starkware,將選擇基于CosmosSDK開發?條dydx鏈開始引發了市場對應用鏈的熱烈討論;由MULTICOINCAPITAL領投的SeiNetwork也致力于打造一條專門用戶交易的高速鏈;跨鏈橋Synapse即將推出自己的鏈來更好的提供跨鏈服務……在8月我們的文章《KrypitalGroup:dYdX「背叛」以太坊,應用鏈會成為Dapp的主流敘事么?》,我們從dydx“背叛”以太坊的原因出發,從技術和用戶層面分析了應用鏈能夠成功的原因。此外,我們認為,對于一些特定應用,例如需要更高TPS和更低Gas費用的衍生品費用;需要與智能合約高頻交互的Gamefi等應用,應用鏈是非常好的選擇。而對于一些通用型應用,例如Uniswap,MakerDao等DeFi底層產品,這些產品應用鏈的可組合性有待市場進一步驗證。總體而言,我們認可應用鏈的敘事,但應用鏈尚處于早期階段。目前市場上,需要應用鏈的應用并不多,甚至有“鏈比應用多”的怪象,這是非常魔幻的。4.對MEV的關注度會越來越高隨著以太坊“合并”進入Pos,MEV已經成為網絡構建者的主要收入來源。在9月的文章《我們應該“警惕”MEV么》,我們對MEV的概念及目前的解決方案進行了相關科普,有興趣的朋友可以自行查看。盡管有Flashbots等機構持續對這個市場進行優化,但我們對MEV短期內解決感到悲觀。這是一個只能少數人參與的市場,但他們是這個去中心化平臺的最重要參與者。如果他們只為自己的利益形式,其隱藏的后果將是災難性的

高盛維持對Coinbase股票的賣出評級,但將其12個月目標價從40美元上調至45美元:金色財經報道,Coinbase (COIN) 股價在公司第一季度業績超過分析師對收入和每股虧損的預期后大幅上漲。JMP Securities 金融技術研究總監 Devin Ryan 在給投資者的一份報告中寫道,總體而言,我們對結果感到滿意,并將近期財務前景描述為對預期的適度積極,鑒于充滿挑戰的環境持續存在,再加上所有監管方面的頭條新聞,很高興看到一個相對干凈的季度和可觀的結果,考慮到所有因素。

而高盛團隊表示,我們看到國會的有限帶寬增加了監管發展主要由監管機構而非政策制定者推動的可能性。因此,我們認為在美國增加零??售參與度和采用率的短期催化劑有限。

鑒于有機增長缺乏可見性以及監管影響的持續不確定性,高盛維持其股票的賣出評級。然而,該銀行將其12個月目標價從40美元上調至45美元,仍比當前57.60美元的價格低約20%。[2023/5/6 14:45:42]

5.Web2用戶入場Web3或將帶來下一個引爆點我們時常在想,市場的下一個引爆點是什么?DeFi能成為引爆點,流動性挖礦帶來了巨大的市場參與度和財富效應是其最大助力。隨著DeFi走向成熟,“流動性挖礦”等旁氏沒落,盡管我們看好DeFi的持續發展,但在宏觀流動性緊缺的條件下,DeFi再次成為下一個周期的引爆點很難。回顧去年,頻頻被人提起的一個熱詞是Web3。雖然對于web3的定義很多,但毋庸置疑,加密經濟將會是Web3重要的組成部分。試想,如果Web2中數十億用戶,即使很小的一部分涌入Web3,會給加密經濟帶來什么?一個不依賴旁氏能吸引千萬級乃至億級用戶的Dapp應該如何被市場估值?在過去幾年,一方面安全問題以及基礎設施的缺乏限制了Web2用戶進入Web3。而在整體基礎設施逐步完善下,愈來愈多的開發者進入會給Web3市場帶來愈加豐富的應用,用戶進入Web3的門檻也會大幅降低,在接下來的兩年內,誕生一個超級超級大的Dapp并非沒有可能。另一方面,過去Web3項目的困局在于無法找到合適的經濟模式,而項目代幣,NFT,產品等沒有找到合適的結合點,因為不得不披著Web3外衣,行旁氏之實,最后一地雞毛。而在最近與一些新的項目方交流時,我們發現已經大有改善。例如項目在在生產分工上,NFT&代幣權益激勵功能發生分離,更加明確其功能,不同的效用能夠拓展項目在不同方面的發展,例如NFT用戶socila或者creator激勵,拓展社區生態,代幣與資產對應,延伸項目的內部經濟機制等。我們預計這樣演變出來的玩法,很可能是繼defi后的又一爆發方式。那么這個引爆點會誕生在哪個賽道呢?Socialfi,Gamefi還是Web2.5應用?我們不敢輕易下結論,靜待爆炸性應用的誕生。總結過去的一年固然艱難,但烏云終將散去,我們相信我們的未來依然是我們去年的展望——星辰大海。望諸君,共同見證!

Cool Cats:Journey Season 2已上線,Season 1參與者將獲得獨家NFT空投:4月28日消息,據官方推特,NFT項目Cool Cats宣布Journey Season 2已上線,Cool Cats、Cool Pets和Shadow Wolves NFT持有者可于北京時間5月2日3:00 AM參與“旅程”并獲得獨家體驗。

此外,Cool Cats團隊為感謝社區還宣布Season 1參與者將獲得獨家NFT空投,同時Cool Cats還提醒Fracture持有者需要在5月19日之前鑄造Shadow Wolves以參與Season 2,5月19日之后未使用的Fractures NFT將不再具有會員資格。[2023/4/28 14:32:00]

知情人士:Celsius現有投資者不太可能為其重組提供更多資金:6月17日消息,加密借貸平臺Celsius現有投資者不太可能提供更多融資來救助Celsius。現有投資者包括加拿大大型養老基金CDPQ和總部位于紐約的WestCapGroup等。據另一位知情人士透露,這些投資者愿意做出讓步,讓另一家公司嘗試收購Celsius,或者重組業務。

此前報道,6月16日,Celsius已聘請花旗集團針對財務危機提供可行的解決方案。其中一位知情人士表示,花旗正在就潛在融資的可能性向Celsius提供建議,并幫助其評估來自Nexo等競爭對手的收購要約。(華爾街日報)[2022/6/17 4:35:28]

昨日晚間,Reddit用戶@laobuggier在該論壇的“逼空”社區內發布了一篇關于Silvergate行情走勢的分析,并預測SI即將迎來一輪逼空暴漲的行情.

1900/1/1 0:00:00近期,Ordinals銘文已經成為NFT創作者們追隨的新趨勢。即使不斷有比特幣原教主義者表示NFT違背了“點對點電子現金”這一“初心場景”,且會對這條元老級區塊鏈造成過大壓力,但創作者們顯然不會.

1900/1/1 0:00:00去年3月,我寫了一篇關于NFTWorlds和$WRLD的文章,對其前景持悲觀態度。我特別提到了Minecraft封禁NFTWorlds的風險,不幸的是,去年7月它真的被禁了.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 2月12日,三箭資本創始人最新推出的加密債權交易市場OpenExchange在社交媒體披露數據,該市場上線短短2天就吸引了超3600人注冊.

1900/1/1 0:00:00加密分析師剛剛采訪了來自DelphiDigital的JoséMariaMacedo。就以下話題進行了討論:-需要持倉的頂級項目-L1s和DEXs-如果底部在這里...以下是13個最重要的收獲.

1900/1/1 0:00:00經Odaily星球日報不完全統計,2月20日-2月26日公布的海內外區塊鏈融資事件共46起,已披露融資總額約為3.1億美元。從上周已披露的融資金額來看,尚未出現上億美元級別的融資事件.

1900/1/1 0:00:00