BTC/HKD-0.95%

BTC/HKD-0.95% ETH/HKD-2.8%

ETH/HKD-2.8% LTC/HKD-2.46%

LTC/HKD-2.46% ADA/HKD-1.82%

ADA/HKD-1.82% SOL/HKD-3.07%

SOL/HKD-3.07% XRP/HKD-3.75%

XRP/HKD-3.75%1天時間,SVB的漣漪效應就來到了加密市場。今晨,因SVB中有部分存款,USDC穩定幣發行商Circle突然面臨嚴重擠兌,USDC出現持續性脫錨。同時,Binance、Coinbase等中心化交易平臺均宣布關閉USDC的部分兌換服務。截至撰稿時,USDC價格脫錨至0.933美元附近,過去24小時已銷毀超27億枚USDC。面臨恐慌和擠兌,USDC會進入死亡螺旋嗎?為什么會擠兌?33億美元SVB儲蓄

穩定幣發行商Circle今日在社交媒體上發文表示,硅谷銀行是Circle的六家銀行合作伙伴之一,負責與其他銀行共同管理USDC約25%的現金儲備。Circle目前正在等待觀察美國聯邦存款保險公司接管硅谷銀行對其儲戶的影響,但Circle和USDC繼續正常運營。

數據:Curve創始人持有的1.68億美元貸款頭寸面臨清算風險:金色財經報道,Coindesk分析文章稱,區塊鏈分析網站DeBank數據顯示,Curve Finance創始人Michael Egorov擁有1.68億美元的CRV為多個DeFi協議提供貸款,這幾乎相當于該代幣總市值的34%。繼周末在Curve發生漏洞之后,CRV的價格下跌了20%以上,使Egorov的1.68億美元資金面臨被清算的風險。

據DefiLlama稱,Egorov的CRV抵押品被清算的水平為0.37美元,CRV目前的交易價格約為0.55美元。如果Egorov的貸款被清算,貸款協議將不得不出售被扣押的資產,在價格已經螺旋式下跌的情況下,整個DeFi市場將面臨風險。

據Etherscan稱,北京時間周二凌晨,Egorov一直在通過以10,000美元至50,000美元之間的總價分批出售LDO( Lido的治理代幣)來換取Circle的USDC穩定幣,以支撐資金。[2023/8/1 16:10:20]

據Circle官網發布的最新數據顯示,目前流通中的USDC市值共計約為434億美元,資金儲備共計435億美元,其中現金儲備為111億美元,占比約為25%,其余334億美元儲備為短期國債投資組合。今天結束時確認,星期四發起的去除余額的指令尚未處理,因此美元穩定幣賬戶儲備中仍有大約40億美元中的33億美元儲備留在SVB。與其他接受SVB銀行服務的客戶一樣,Circle將遵循各州和聯邦監管機構提供的指導。什么情況會讓Circle進入死亡螺旋

分析:Season 2空投或導致BLUR面臨更大市場壓力:金色財經報道,BLUR最近幾周跌破0.75美元水平,分析認為投資者擔心Season 2空投將導致代幣供應量進一步增加,可能會給價格帶來更大的下行壓力。即將到來的新代幣空投將分發給現有的代幣持有者,雖然空投是獎勵忠實投資者和激發對加密貨幣項目興趣的好方法,但如果新代幣涌入市場并造成供過于求的情況,空投也可能會產生問題,如果大量投資者選擇立即出售他們的新代幣就會產生拋售壓力。就 BLUR 而言,即將到來的空投讓許多投資者開始擔心供應過剩的可能性,從而導致代幣價值下降。(u.today)[2023/3/5 12:43:29]

根據BlockBeats目前收集到的信息,Circle在「SVB事件」中面臨的損失應該不大。但從當前市場的恐慌程度來看,USDC仍存在持續脫錨的風險。那么在什么情況下,USDC會出現嚴重的脫錨呢?BlockBeats對幾個關鍵影響因素進行了梳理。首先,USDC崩盤的前提一定是恐慌情緒的持續。Circle的背書儲備大部分為美國國債,如果恐慌持續,Circle的現金儲備被耗盡,這將導致Circle不得不立刻出售自己手中的國債,以應對市場的贖回需求。然而不巧的是,全球加息潮使得整個債券市場的收益率都來到了空前的高度,如果此時出售國債,Circle將像SVB一樣面臨嚴重的虧損,使其無法有效應對市場贖回。這時,Circle贖回周期變長,再次促漲恐慌情緒,贖回加劇,USDC進入死亡螺旋。其次是價格錨定和流動性層面,無法及時贖回的USDC將通過市場流動性的方法試圖逃離。不可否認,就鏈上流動性而言,USDC是當前穩定幣中的老大,各個AMM和借貸協議的LP池中都能看到它的影子。這里要說明的是,因為鏈上借貸行為大多不以USDC作為抵押品,因此價格上面臨清算的風險并不高,導致脫錨的關鍵因素實際在于AMM上的流動性。現在,我們以Curve、Uniswap作為主要依據看一看可供USDC出逃的流動性有多少。在Curve上,USDC最主要的出逃口徑就是3Crv池。目前,該池TVL超4億美元,其中USDC的占比近50%,價值約2.2億美元,DAI占比約47%,USDT占比約3%。如果恐慌持續發生,則會出現下面兩種情況:1.大部分持有者將DAI視為去中心化庇護所,將USDC兌換為DAI,這時3Crv池上暫時有約2億美元的流動性保護USDC的錨定。2.部分持有者發現DAI的錨定大部分由USDC背書,選擇將USDC兌換為USDT,這時3Crv池里1400萬美元的薄弱流動性便會讓USDC出現持續甚至是嚴重的脫錨。

Solana Labs CEO:Solana將面臨形式驗證、type-rich 字節碼、存儲動態定價等多重挑戰:11月6日消息,Solana Labs首席執行官Anatoly Yakovenko 在 Solana Breakpoint里斯本峰會中表示,Solana將面臨三個艱巨的挑戰,首先是形式驗證,即網絡上的安全保證;其次是type-rich字節碼,這指的是網絡的不同部分如何相互通信;第三是存儲動態定價,這是一種讓驗證者節點管理Solana區塊鏈大小增長多少的方法。未來最大的挑戰是如何讓多個區塊生產者同時運行,如果可以解決這個問題,應該能讓網絡運行得更快。Yakovenko表示,他還希望看到區塊生產與交易執行分離,實現更快地處理Solana區塊鏈上的交易。[2022/11/6 12:21:44]

觀點:相當一部分虛擬貨幣面臨與瑞波相似的局面,存在監管風險:國盛證券區塊鏈研究院宋嘉吉團隊告訴記者,根據研究,SEC會根據“霍威測試(Howey Test)”來判定資產是否是“證券”,而根據霍威測試的標準,SEC將瑞波判定為證券并不令人意外。比如,相較于比特幣,瑞波有較為明顯的實際控制人。SEC對證券的態度一以貫之,即發行證券需在SEC注冊或符合豁免條件。

區塊鏈資產并非法外之地,其發展終究會與“傳統”世界相連,尤其是資本市場,因此也經常可能與監管規定有所摩擦。相當一部分虛擬貨幣面臨與瑞波相似的局面,存在監管風險。此外,部分虛擬貨幣與虛擬貨幣交易所還可能被認定存在市場操縱與欺詐等行為。(北京商報)[2020/12/30 16:06:49]

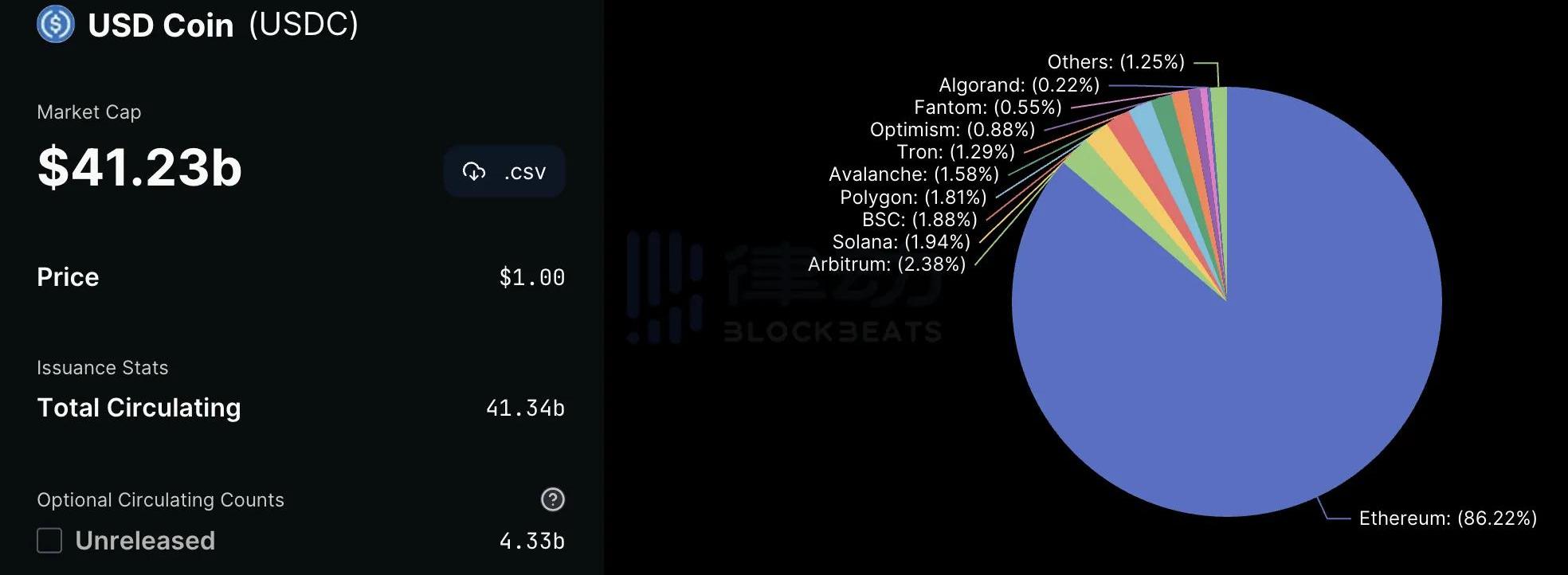

另外一個鏈上出逃口徑就是USDC兌ETH等資產的AMM池,比如UniswapV3的USDC/ETH池。目前,USDC410億市值里有超86%都在以太坊主網上,價值約350億美元,和其他公鏈相比,以太坊主網仍是USDC出逃的主要口徑。

聲音 | 南華早報:比特大陸將面臨27.6%的出口關稅:據南華早報報道,隨著中美貿易戰進入白熱化階段,自8月23日以來,比特大陸海外市場出口正面臨新的關稅。美國貿易代表辦公室6月份將比特大陸的采礦硬件Antminer S9歸類為“電機設備”,需繳納2.6%的關稅。此前,這些商品被歸類為“數據處理機”。 這一重新分類將采礦設備列入了中國商品清單,并對其征收25%的額外關稅。其結果是,中國加密貨幣采礦設備制造商目前面臨27.6%的美國出口關稅,遠高于此前的關稅。[2018/10/16]

而目前UniswapV3上TVL最高的流動性池同樣為USDC兌DAI的0.01%和0.05%池,TVL約4億美元,其次才是USDC兌ETH的流動性池。0.3%加0.05%兩個池,TVL約3.35億美元,其中,兩個池內目前共有約11萬枚ETH,價值約1.6億。從整個以太坊主網看,目前TVL為260億,對穩定幣市值的占比也是各公鏈中最小的。

因此,如果市場恐慌較長持續下去,USDC持有者將在Curve池耗盡后選擇AMM作為出逃口徑,用USDC兌換ETH等各類藍籌甚至非藍籌資產。這時,一方面USDC可能面臨價格死亡螺旋,一方面ETH等資產價格也可能出現上漲。更要命的是,中心化交易平臺也開始切斷USDC的流動性。今晨,Binance暫時關閉了USDC自動轉換BUSD的功能,并在社交媒體上發文表示,由于USDC資產大量流入使自動轉換的負擔加重,這是Binance采取的常規風險管理程序步驟。隨后,Coinbase也做出了同樣的聲明。要知道,當CEX老大哥們也開始逃避USDC時,其他交易平臺做出同樣動作或許只是時間問題。當中心化平臺也切斷流動性后,USDC的噩夢就真的來臨了。USDC崩盤會發生什么?

很顯然,Circle在SVB一事中的虧損并不多,USDC此次脫錨是恐慌或蓄意造成的擠兌,但如果Circle真的因此出售自己以國債為主的投資組合,便會將一時的恐慌擠兌轉變為真的資產虧空。Circle此時要做的,就是關閉贖回,宣布融資等外部資金支持,然后等待市場恢復信心。當然,如上文所述,在等待信心恢復的這個過程中,USDC的嚴重脫錨是難以避免的。最要擔心的還不光是USDC的脫錨問題,而是整個穩定幣生態的擠兌風險。想一想,USDT的大部分儲蓄同樣是國債,倘若Circle最終因為巨大脫錨壓力出售手中的國債而導致虧損,難道這場大火就不會蔓延到USDT身上嗎?其次便是DAI、FRAX等主要以USDC進行背書的去中心化穩定幣。BlockBeats曾在《加密全民戰爭,「去USDC化」穩定幣的捍衛之路》中指出了當前穩定幣生態嚴重中心化的問題,其中最主要的因素就是中心化穩定幣USDC的廣泛應用。如果USDC真的出現嚴重脫錨,那么不出1日,DAI、FRAX等穩定幣的背書將大打折扣,同樣面臨著擠兌風險。而穩定幣市場的崩盤,意味著整個加密行業5年以上的倒退,因為就目前來說,AMM、借貸、衍生品等DeFi應用,甚至是NFT和NFTfi都早已離不開穩定幣的支持,CeFi則更是如此。穩定幣崩塌,散戶沒有了入金口徑,行業內沒有了流動性,整個加密生態都陷入休克狀態。當然,現實情況并不一定會這么悲觀,我們已經發現,像LQTY這樣「老牌算穩」的治理Token價格正出現上漲。沒錯,曾經因Luna被「證偽」的算法穩定幣又回來了,在這一刻,算穩成為了最去中心化甚至是「最安全」的穩定幣。如果這個邏輯被市場認可,則Liquity、Tribe等古老的算穩項目將暫時成為加密用戶的避難所。當然,這些都只是單純的設想,我們仍然希望USDC能熬過此劫。接下來,Circle會怎么做呢?

Odaily星球日報譯者|Moni 3月27日晚間,彭博社披露美國商品期貨交易委員會在芝加哥聯邦法院對加密貨幣交易平臺幣安及其首席執行官CZ、第一任首席運營官SamuelLim提起訴訟.

1900/1/1 0:00:00原文作者:Vedent原文編譯:白澤研究院SoulboundToken是以太坊創始人VitalikButerin的心血結晶。這個激動人心的技術將撼動Web3世界,并且已經引起了加密社區的關注.

1900/1/1 0:00:00DeFi項目一直面臨著保留其總鎖定價值和確保流動性提供者可持續收益的重大挑戰。這對于像$CRV、$BAL和$FXS這樣的代幣尤為真實,它們一直受到通貨膨脹壓力和“挖礦和傾銷”傾向的困擾.

1900/1/1 0:00:00AxieInfinity和StepN等Web3游戲的爆火證明了區塊鏈游戲的潛力,但X-to-earn的口號讓游戲變了味,一切都為了賺錢,好不好玩似乎無關緊要.

1900/1/1 0:00:00近期,「比特幣NFT」概念受到了市場關注,并再度引發了比特幣究竟應該只保留單純的價值存儲功能,還是應該添加可編程性的討論.

1900/1/1 0:00:002022年10月,Web3Port舉行的Demoday吸引到我,當時一共有162家知名的VC機構參與了這次活動,7個早期項目作了路演.

1900/1/1 0:00:00