BTC/HKD-5.69%

BTC/HKD-5.69% ETH/HKD-6.6%

ETH/HKD-6.6% LTC/HKD-4.59%

LTC/HKD-4.59% ADA/HKD-9.55%

ADA/HKD-9.55% SOL/HKD-12.45%

SOL/HKD-12.45% XRP/HKD-8.14%

XRP/HKD-8.14%在2020年新冠疫情的背景下,美國停擺,經濟萎縮,美國聯邦政府以一系列的財政和貨幣刺激政策應對經濟疲軟。利率被消減,開始量化寬松政策,數萬億美元的刺激性支票被印刷投入市場。

現在快一年了,看似美國的疫情有所好轉,好像最壞的情況已經過去。但是,毛球科技認為,不幸的才剛剛開始,那就是一直有一個問題在醞釀——通貨膨脹。毛球科技在撰寫本文的過去兩個月里面,美國的通貨膨脹分別為4.2%和5%,這是自2008年金融危機以來的最高指標。

隨著消費者需求開始增加,全球供應鏈仍處于中斷狀態,高指標的通貨膨脹率不僅讓美國自身民眾擔憂,也讓全球為之通脹失控擔憂。這樣引起了對美元未來價值的擔憂,投資者們開始將財富轉移到黃金或其他通脹保護證券,如TIPS。

但隨著加密貨幣的價格持續高漲,投資者開始懷疑比特幣是否可以成為另一個通貨膨脹對沖工具。

貝萊德CEO:認可比特幣作為“全球資產”,并建議交易者從黃金轉向比特幣作為對抗通脹的對沖工具:金色財經報道,貝萊德首席執行官Larry Fink目前認可比特幣作為“全球資產”,并建議交易者從黃金轉向比特幣作為對抗通脹的對沖工具,這增強了人們對加密貨幣的信心。Fink從懷疑論者到信徒的轉變對比特幣的價值產生了建設性影響,因為他在貨幣界的影響力以及貝萊德管理下的大量財產。Galaxy Digital首席執行官Mike Novogratz承認了這一進步,這進一步鞏固了比特幣的看漲情緒。因此,比特幣/美元目前正在經歷上漲勢頭。[2023/7/31 16:08:59]

美聯儲將通貨膨脹定義為“經濟中商品和服務總體價格水平的普遍上漲”。由于供應和需求的基本面驅動著商品的價格,通貨膨脹通常是由于消費者需求增加和/或生產成本增加(即供應減少)而發生的。

以太坊Layer2解決方案Linea推出主網Alpha版本:7月18日消息,由ConsenSys推出的以太坊Layer2解決方案Linea宣布向整個Linea社區開放對Linea主網Alpha版本的訪問,開發人員可以訪問該Rollup和ETH橋UI以及Infura和MetaMask和Infura中的RPC端點。支持ERC20代幣的規范代幣橋將在未來幾周內推出。[2023/7/18 11:02:18]

雖然可控的通貨膨脹是好的,它有助于推動經濟增長,但當通貨膨脹失去控制時,恐慌就會隨之而來。當通貨膨脹變得無法控制時,購買力就會大量減少,因為日常商品的價格變得更加昂貴,而工資卻無法跟上。因此,投資者需要一種方法來保存財富,避免財富縮水。

所以黃金這種供應有限的自然資源,本身具有內在的價值,在歷史上一直是一種可供選擇的價值儲存。

Sisyphus在過去30天內交易21種MEME幣,總共虧損12.62枚ETH:5月14日消息,據Lookonchain監測數據顯示,加密投資者、DeFi倡導者Sisyphus(@0xSisyphus)在過去30天內交易21種MEME幣。他因為其中12種代幣而虧錢,勝率只有43%,總共損失12.62枚ETH(約合2.4萬美元)。他還花了2.2枚ETH(約合4000美元)的Gas費。[2023/5/15 15:02:38]

為了量化通貨膨脹,有兩個常用的衡量標準——消費者價格指數(CPI)和個人消費支出價格指數(PCE)。這兩個指數是通過對一攬子不同商品和服務的定價來構建的。所以很自然的,如果價格上漲,價格指數就會上漲,通貨膨脹就會發生。

盡管CPI和PCE都是衡量通貨膨脹的指標,兩者互相影響關聯,但是這兩個指數是使用不同的衡量標準和加權方法計算的。在本文其他部分,任何對通貨膨脹或具體的通貨膨脹措施的提及都是以CPI為依據的。

分析:穩定幣被轉換為比特幣數量激增,推動BTC價格升至3萬美元上方:金色財經報道,據區塊鏈分析公司Glassnode數據顯示,今年比特幣的復蘇有很多因素,其中主要因素之一是大量穩定幣正在轉換為比特幣,交易所穩定幣的消耗情況可以看出,這些穩定幣最終被轉換成了BTC,穩定幣供應比率的急劇上升與比特幣價格超過30,000美元相吻合就突顯了這一點。(cryptoslate)[2023/4/16 14:06:57]

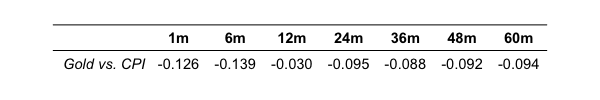

為了量化通脹對沖意味著什么,毛球科技認為需要解決兩個問題:第一,黃金回報與通脹變化之間的關系有多強;第二,通脹變化對黃金回報的影響有多大。

為了回答上述問題,毛球科技使用1985年以來的每月CPI和黃金期貨數據來計算不同投資期限的相關性和賭注。

圖1:不同投資期限內黃金回報與CPI變化的相關性

圖1:不同投資期限內黃金回報與CPI變化的相關性

馬德里競技與加密貨幣平臺WhaleFin簽訂了贊助協議:金色財經報道,Bitcoin Archive在社交媒體上稱,西班牙足球巨頭馬德里競技與加密貨幣平臺WhaleFin簽訂了贊助協議。[2022/7/14 2:13:27]

在圖1中,黃金收益與CPI水平之間的相關性表明,黃金的對沖屬性可能并不像原來認為的那樣強。在短期和長期的投資視野中,相關性接近零或略微為負。

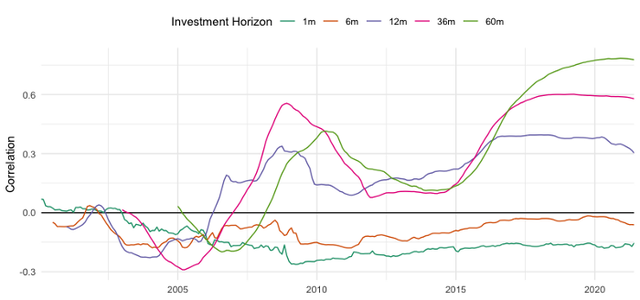

圖2:不同投資期限內黃金回報與CPI變化的滾動相關性

圖2:不同投資期限內黃金回報與CPI變化的滾動相關性

然而,毛球科技認為,由于資產之間的關系根據宏觀經濟環境隨時間變化,因此分析滾動相關性實際上更具洞察力。

圖2是過去21年黃金和CPI之間的時間變化關系。可以發現,在較短的投資期限內,黃金和CPI有微弱的負相關關系,而在較長的投資期限內,觀察到兩者之間有強烈的正相關關系。

這在高通脹時期尤其如此,如2008年的金融危機,這支持了黃金是對沖通脹的信念。然而,結果表明,黃金是一個強大的長期通貨膨脹對沖,而短期則是一種較弱的通脹對沖工具。

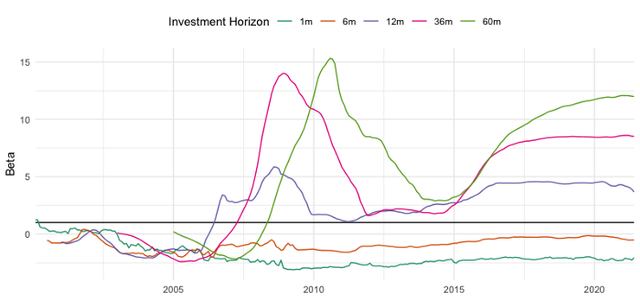

圖3:黃金回報的滾動Beta值與不同投資期限內的CPI變化

圖3:黃金回報的滾動Beta值與不同投資期限內的CPI變化

為了評估黃金回報率隨CPI變化而變化的幅度,圖3顯示,CPI對黃金的影響在短期投資范圍內是有限的,但在較長的投資范圍內會有相當大的增加。特別是在2008年金融危機期間,長期黃金投資的貝塔系數高達15!這進一步支持了黃金是長期強大的通脹對沖工具的觀點。

目前,關于比特幣是否真的是通貨膨脹的對沖工具,還有待討論。現在,在具有經濟學知識的比特幣社區中,支持者相信比特幣將在未來幾年內成為會通貨膨脹的對沖工具。與黃金的有限供應類似,比特幣的供應上限為2100萬枚,這也是比特幣作為通脹對沖的論點背后的驅動原因。

然而,到目前為止,支持這種說法的定量分析非常有限。為了評估比特幣是否真的是一種通貨膨脹對沖,將對黃金與CPI的類似問題進行分析。然而,由于比特幣的歷史有限,相比于黃金的時間只能是近期的采用,因此將使用從2013年底開始的歷史數據。

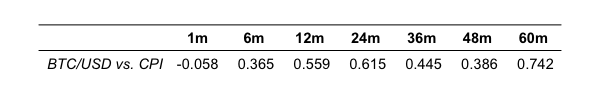

圖4:不同投資期限內BTC/USD回報與CPI變化的相關性

圖4:不同投資期限內BTC/USD回報與CPI變化的相關性

在圖4中,比特幣和CPI在短期和長期投資范圍內的相關性具有中到強的正相關關系。從上面來看,僅此一項就表明比特幣有可能成為通脹對沖工具。

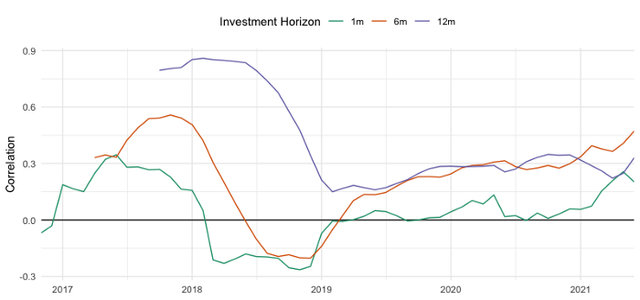

圖5:不同投資期限內BTC/USD回報與CPI變化的滾動相關性

圖5:不同投資期限內BTC/USD回報與CPI變化的滾動相關性

與黃金類似,比特幣和CPI之間的相關性在不同的投資范圍內表現出隨時間變化的特性。圖5說明比特幣與CPI在短期內具有弱/中度關系,但在長期中具有中/強正相關關系,表明比特幣可以更好地用作中/長期通脹對沖。

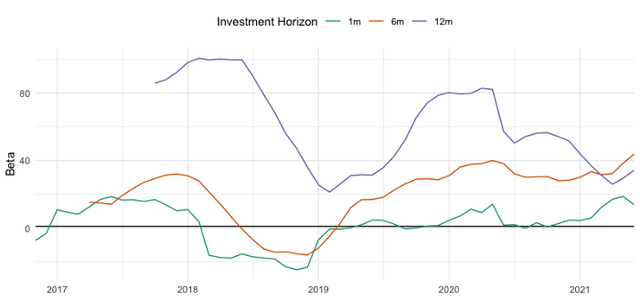

圖6:不同投資期限內BTC/USD回報的滾動Beta值與CPI變化

圖6:不同投資期限內BTC/USD回報的滾動Beta值與CPI變化

觀察圖6中的滾動貝塔系數,在中/長期投資范圍內,相對于CPI,比特幣具有較大的正貝塔系數。與黃金的貝塔系數相比,比特幣的貝塔系數要高出幾個數量級,這表明比特幣有可能是一個比黃金更好的通貨膨脹對沖。

盡管對比特幣是否可以成為通脹工具的分析令人鼓舞,但毛球科技認為還是為時過早。因為盡管比特幣已經存在了大約13年,但仍然沒有足夠的歷史數據來有效分析加密貨幣與通貨膨脹的關系。

目前,比特幣的價格仍然由投機和人們持有它的意愿決定。完全有可能的是,隨著通貨膨脹的上升,比特幣的價值也會上升,但也不應該排除比特幣和通貨膨脹完全無關的可能性。毛球科技也認為,隨著數字資產空間的不斷發展和成熟,關注未來幾年研究的關系如何變化將是非常吸引人的。

當聯盟鏈開始大規模建立的時候,像互聯網一樣,也會面臨新的數據孤島問題,那聯盟鏈間的跨鏈就會成為剛需.

1900/1/1 0:00:00在 Litecoin 10 周年之際,創造者 Charlie Lee 通過 Twitter 線程向我們口述了“歷史”.

1900/1/1 0:00:00Hyperledger目前是聯盟鏈領域應用最廣泛的開發框架和最大的開源協作組織。其本身是一項開源協作項目,由Linux基金會主辦,合作方包含金融、銀行、物聯網、供應鏈、制造和技術領域的領導者.

1900/1/1 0:00:00由于以太坊一直受到其網絡過載導致的高額gas費用的困擾,許多人聲稱,第2層將是萬能的:永遠解決以太坊討厭的gas問題.

1900/1/1 0:00:002021年10月8日,麥當勞中國發布首個NFT創意作品“巨無霸魔方”,一共188份,慶祝其進入中國內地市場31周年以及位于上海西岸的新總部大樓正式啟用.

1900/1/1 0:00:00行情 | 金色盤面分析師:XMR再次上漲,試探阻力130:XMR在低位支撐120美元處再次上漲,到達阻力位130美元附近,但短時突破的概率不大.

1900/1/1 0:00:00