BTC/HKD-0.32%

BTC/HKD-0.32% ETH/HKD-0.74%

ETH/HKD-0.74% LTC/HKD-0.72%

LTC/HKD-0.72% ADA/HKD-0.25%

ADA/HKD-0.25% SOL/HKD+0.28%

SOL/HKD+0.28% XRP/HKD-0.92%

XRP/HKD-0.92%受到合作銀行倒閉的影響,近期美元穩定幣USDC面臨流動性危機。根據CoinGecko的數據,USDC在3月11日的價格最低跌至0.8788美元,日跌幅超過12%。同時,USDC脫錨還造成接受其作為質押資產的其他穩定幣,如DAI和FRAX等也經歷了不同程度的脫錨。盡管USDC的危機在3月13日已經得以解除。但是作為曾經最受信賴的穩定幣,USDC此次脫錨仍然給穩定幣市場帶來了諸多變化和思考。中心化的法幣穩定幣脫錨是否給了其他類型的穩定幣“可乘之機”?市場中的穩定幣流動性是有所下降還是有所上升?危機發生時穩定幣主要流向哪里?PAData分析了穩定幣的基本概況和市場數據后發現:1)6種法幣穩定幣的平均市值全部上漲,9種基于加密資產的穩定幣的平均市值全部下跌,這表明市場對法幣穩定幣的信心仍然比較堅挺,基于加密資產的穩定幣受到的傳導利空影響更大。2)當前USDC市值約為USDT的47%,不到一半。TUSD的市值增長超54%,漲幅最大。USDT、DAI、LUSD、USDP、GUSD、FLEXUSD、USDD等的市值也有所增長。3)18日交易所穩定幣存量約為214.61億美元,較11日下跌11.02%,外流速度較快。4)13種主要穩定幣在3個Uniswapv3、Curve和AAVEv2中的總鎖倉量從11號的34.64億美元下跌至18號的32.97億美元,跌幅約為4.83%。5)11日,DEX中穩定幣交易對的交易總額達到了231.7億美元,遠超本月初日均10億美元左右的規模。USDC、USDT、DAI這3種穩定幣之間的交易構成了危機下穩定幣在DeFi中的主要流動路徑。這種變化也表明了用戶對法幣穩定幣的信心。01、TUSD近期市值激增超54%,USDC危機更利空將其作為抵押品的穩定幣

Crypto.com APP已啟用通過Solana網絡存取USDT的功能:加密貨幣交易平臺Crypto.com在推特上表示,除ERC20、BEP20和Cronos網絡外,Crypto.com APP已啟用通過Solana網絡存取USDT的功能。[2021/11/10 21:41:05]

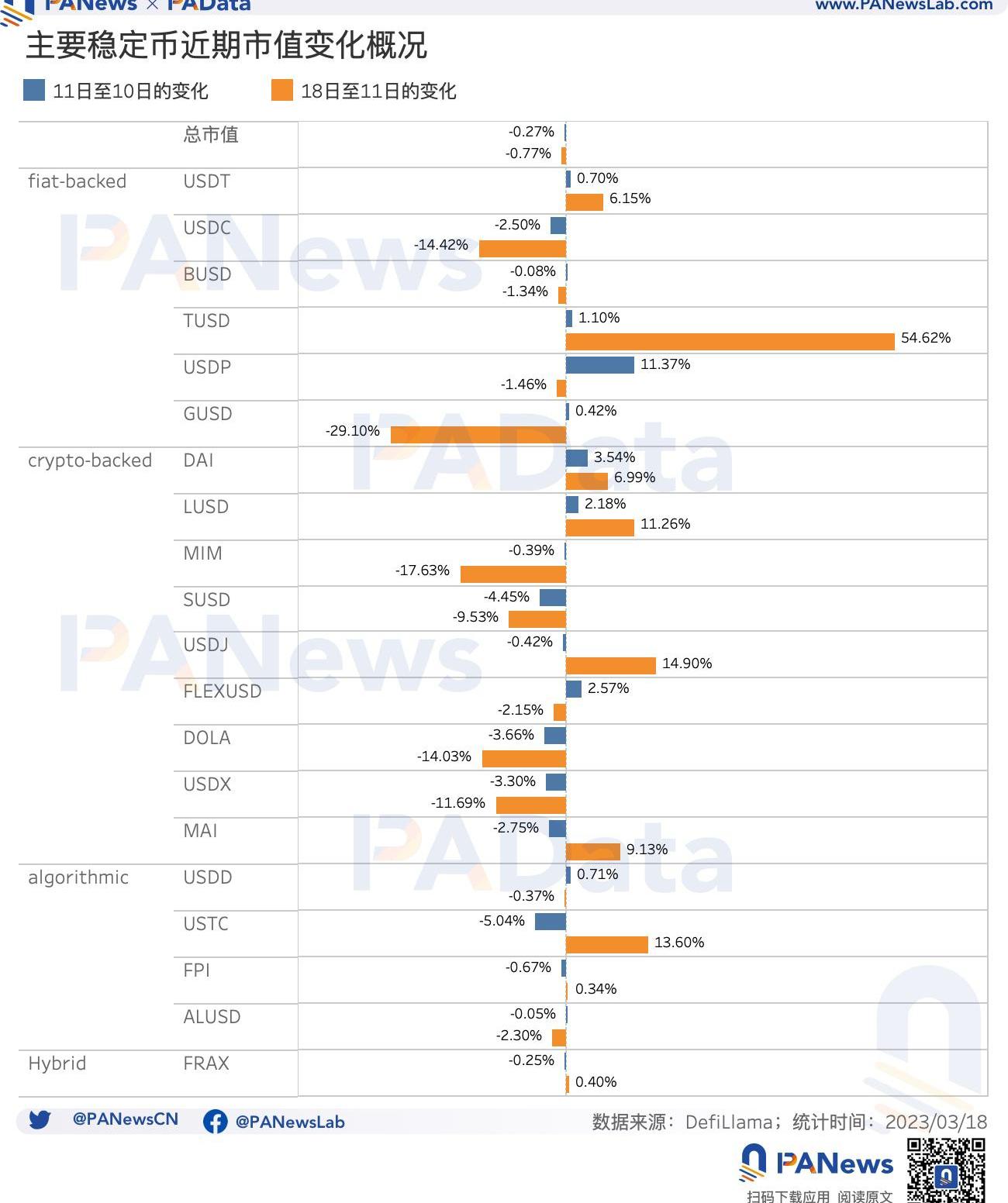

USDC脫錨致使其本身和其他穩定幣的市值出現明顯波動。僅從11日的市值較10日的環比變化來看,可以發現主要穩定幣跌多漲少。此次多米諾骨牌中倒下的“第一張牌”USDC的市值下跌了2.5%,但受到更大影響是SUSD、DOLA、MAI和USTC,市值跌幅在2.8%-5.0%之間,除此之外ALUSD、BUSD、FRAX、MIM、USDJ和FPI的市值也有所下跌,但跌幅不大。另外9種穩定幣在當天的市值反而有所上漲,其中漲幅最大的是USDP,環比上漲超11%。其次,DAI、FLEXUSD、LUSD、TUSD的漲幅在1.0%-3.5%之間。18日的市值較11日變化大多延續了11日的環比變化,比如USDT、TUSD、DAI、LUSD這4種穩定幣18日的市值較11日繼續上漲,其中漲幅最高的是TUSD,超過了54%,USDT也上漲超6%。而USDC、BUSD、MIM、SUSD、DOLA、USDX、ALUSD這7種穩定幣18日的市值較11日繼續下跌,其中跌幅最高的是MIM,超過了17%,USDC也下跌超過14%。除此之外,還有一些市值在危機后轉升為跌的穩定幣,比如USDP、GUSD、FLEXUSD、USDD。

USDT占比特幣交易比重約為58.51%:金色財經消息,據cryptocompare數據顯示,目前比特幣交易情況按照交易幣種排名,排名名第一的是USDT,占比為58.51%;排名第二的是美元,占比為8.62%;排名第三的是BUSD,占比為6.49%;排名第四的是日元,占比為4.14%;排名五的是AUD,占比為3.49%[2021/7/5 0:27:12]

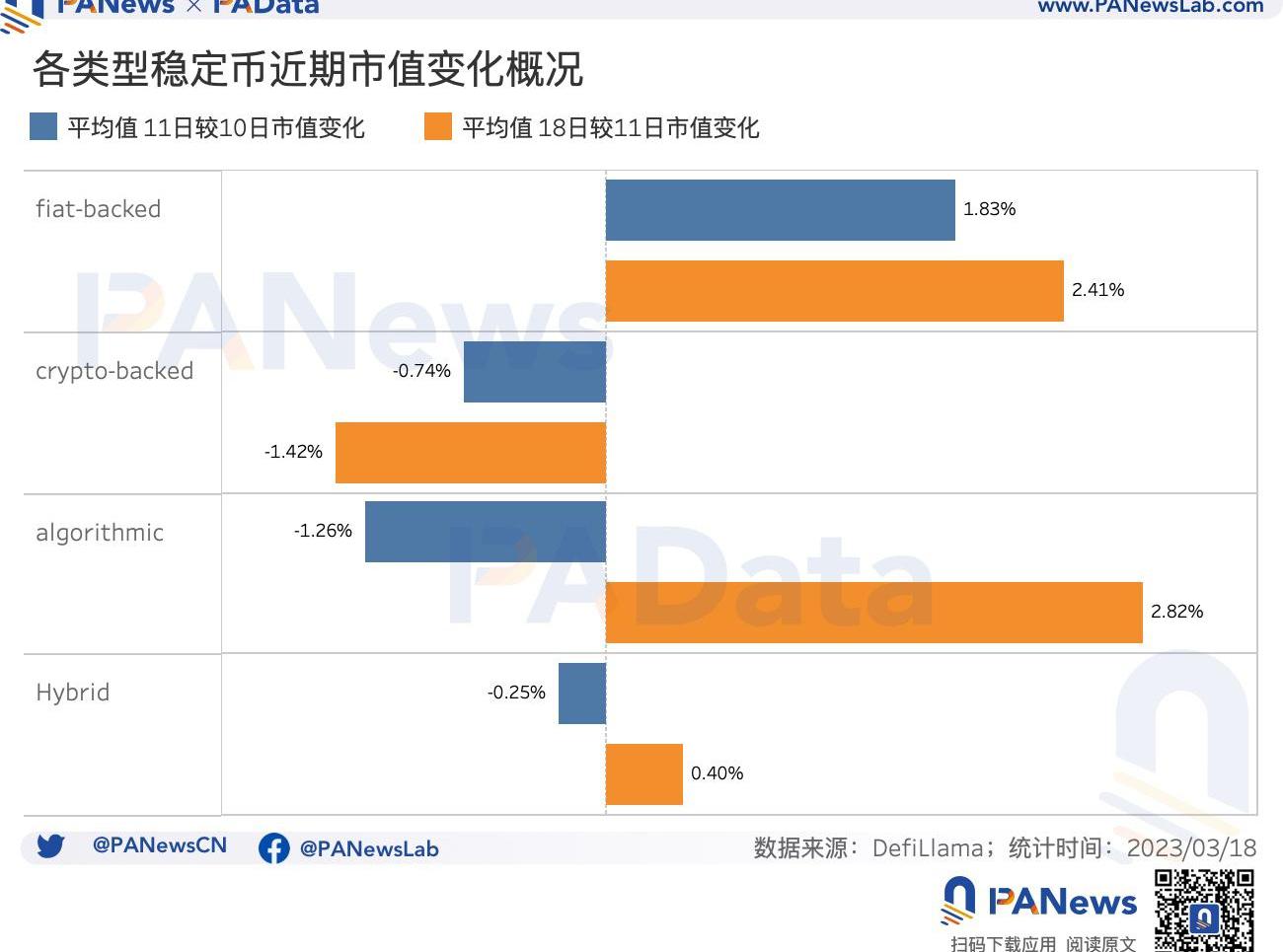

從這兩個時間段各類型穩定幣的平均市值變化來看,USDC的危機并沒有造成法幣穩定幣的集體崩盤,反而無論是在11日較10日的市值變化中,還是在18日較11日的市值變化中,6種法幣穩定幣的平均市值都是上漲的,平均漲幅分別為1.83%和2.41%。可見市場對法幣穩定幣的信心仍然比較堅挺。

但是,USDC的危機缺持續利空了基于加密資產的穩定幣尤其是抵押品中包含USDC的穩定幣,無論是在11日較10日的市值變化中,還是在18日較11日的市值變化中,9種基于加密資產的穩定幣的平均市值全部下跌,平均跌幅分別為0.74%和1.42%。另外,算法穩定幣在此次危機中表現出了一定的彈性能力,盡管在11日較10日的市值變化中,4種算法穩定幣的市值平均下跌了1.26%,同期平均跌幅最大。但在18日較11日的市值變化中,市值平均上漲了2.82%,同期平均漲幅也最大。02、危機后USDC市值已不到USDT一半,超百種穩定幣中法幣穩定幣是絕對主流

MXC抹茶考核區RAZOR上線即突破0.999USDT 最高漲幅499.5%:2月6日12:00,據MXC抹茶交易數據,RAZOR(Razor Network)上線突破0.999USDT,最高漲幅499.5%。

資料顯示,Razor Network是一個去中心化預言機項目,總供應量將為10億枚,其中4億枚將作為塊獎勵分配給貸款人,剩余6億枚將分配給不同參與者。[2021/2/6 19:04:16]

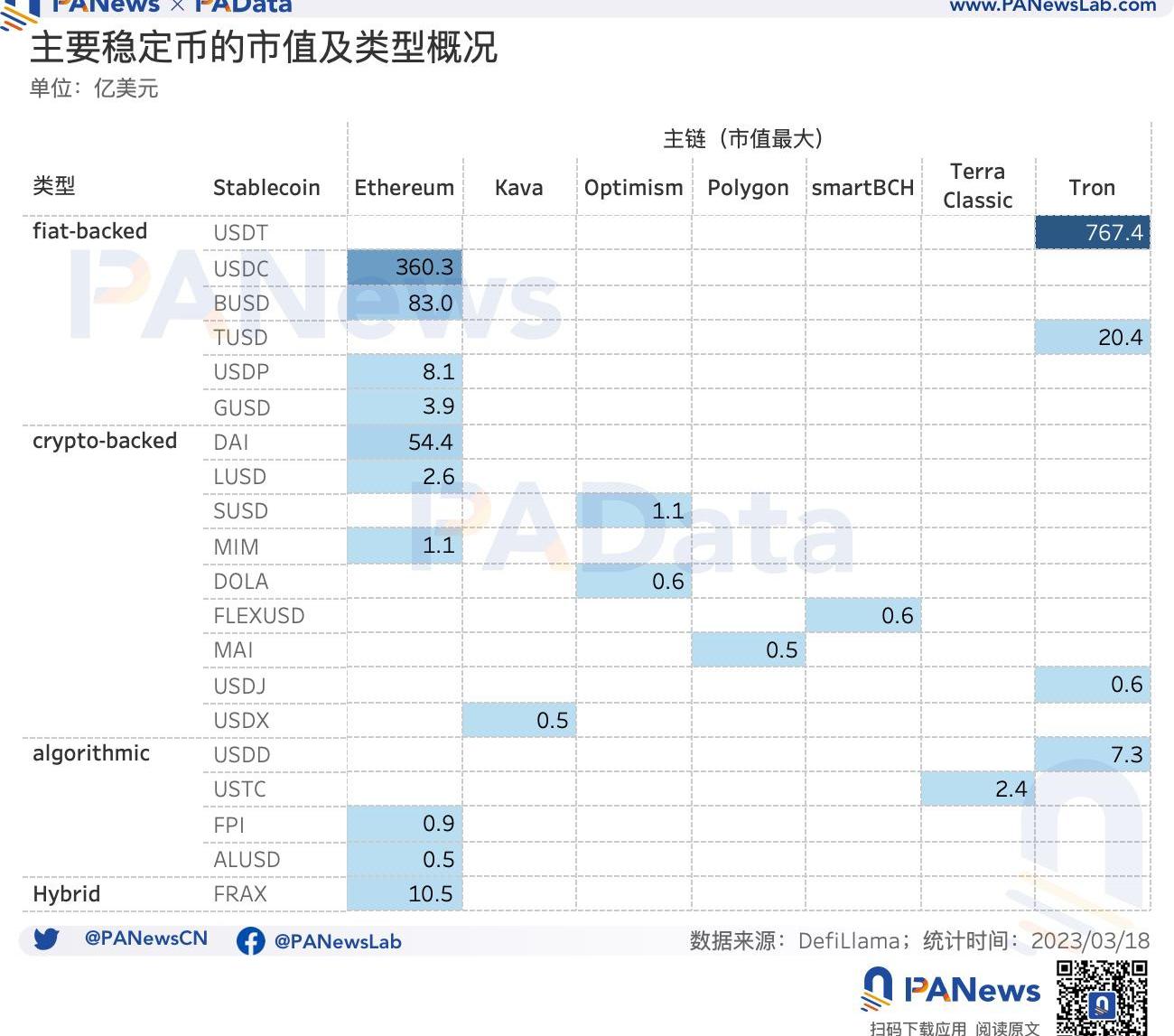

根據DefiLlama的數據,目前市場中已經超過100種穩定幣,總市值約1333.88億美元。截至3月18日,USDT依然是穩定幣“龍頭”,市值約為767.4億美元。其次是USDC,市值約為360.3億美元。兩者合計總市值1127.64億美元,約占穩定幣總市值的85%。經過此次危機后,USDC當前市值約為USDT的47%,不到一半。可見這仍然是一個“二八效應”明顯的市場,因此PAData接下來將只聚焦當前市值最高的20種穩定幣進行進一步分析。在這些主要穩定幣中,除了USDT和USDC以外,目前市值超過10億美元的穩定幣還有BUSD、DAI、TUSD、DAI和FRAX,其市值分別約占穩定幣總市值的6.22%、4.08%、1.53%和0.78%。另外,市值超過1億美元的穩定幣包括USDP、USDD、GUSD、LUSD、USTC、MIM、SUSD,其他穩定幣的市值則在4800萬美元至8800萬美元之間。

Coinbase向DeFi網站Uniswap和PoolTogether注入110萬美元USDC:金色財經報道,Coinbase周三宣布,已向以太坊上兩個最受歡迎的去中心化金融(DeFi)應用程序Uniswap和PoolTogether的資金池投入了110萬美元的USDC穩定幣。[2020/4/2]

從穩定幣類型來看,這些主要穩定幣分屬四大類,分別是法幣穩定幣、基于加密資產的穩定幣、算法穩定幣、加密資產抵押和算法的混合穩定幣。目前,市值最高的仍然是法幣穩定幣,但高市值的穩定幣中,數量最多的卻是基于加密資產抵押的穩定幣,一共有9種。不過,基于加密資產的穩定幣通常都接受法幣穩定幣作為抵押資產,從這種意義上來說,這兩種類型的穩定幣是同源的。另外一個新景象是,除了Ethereum仍然是包括USDC、DAI、FTAX等多種主要穩定幣在內的主鏈以外,其他多條公鏈上也出現了市值較大的穩定幣。比如受到手續費影響,Tron已經超越Ethereum成為USDT的主鏈,同時Tron還是TUSD、USDD、USDJ的主鏈。另外,Optimism、Polygon、Kava上也都有市值較大的穩定幣。穩定幣作為流動性的媒介,越來越多的出現在不同公鏈上,對不同公鏈的DeFi發展而言有著積極意義。03、交易所存量跌至214億美元,穩定幣購買力跌至短期低點

分析 | 金色盤面:BNB/USDT注意關注阻力壓制情況:金色盤面綜合分析:BNB/USDT在24小時內有730萬元的散戶資金進入,推升了價格自低位向上反彈,目前上方阻力來自10.50,注意關注,突破才能繼續打開上行空間。[2018/8/15]

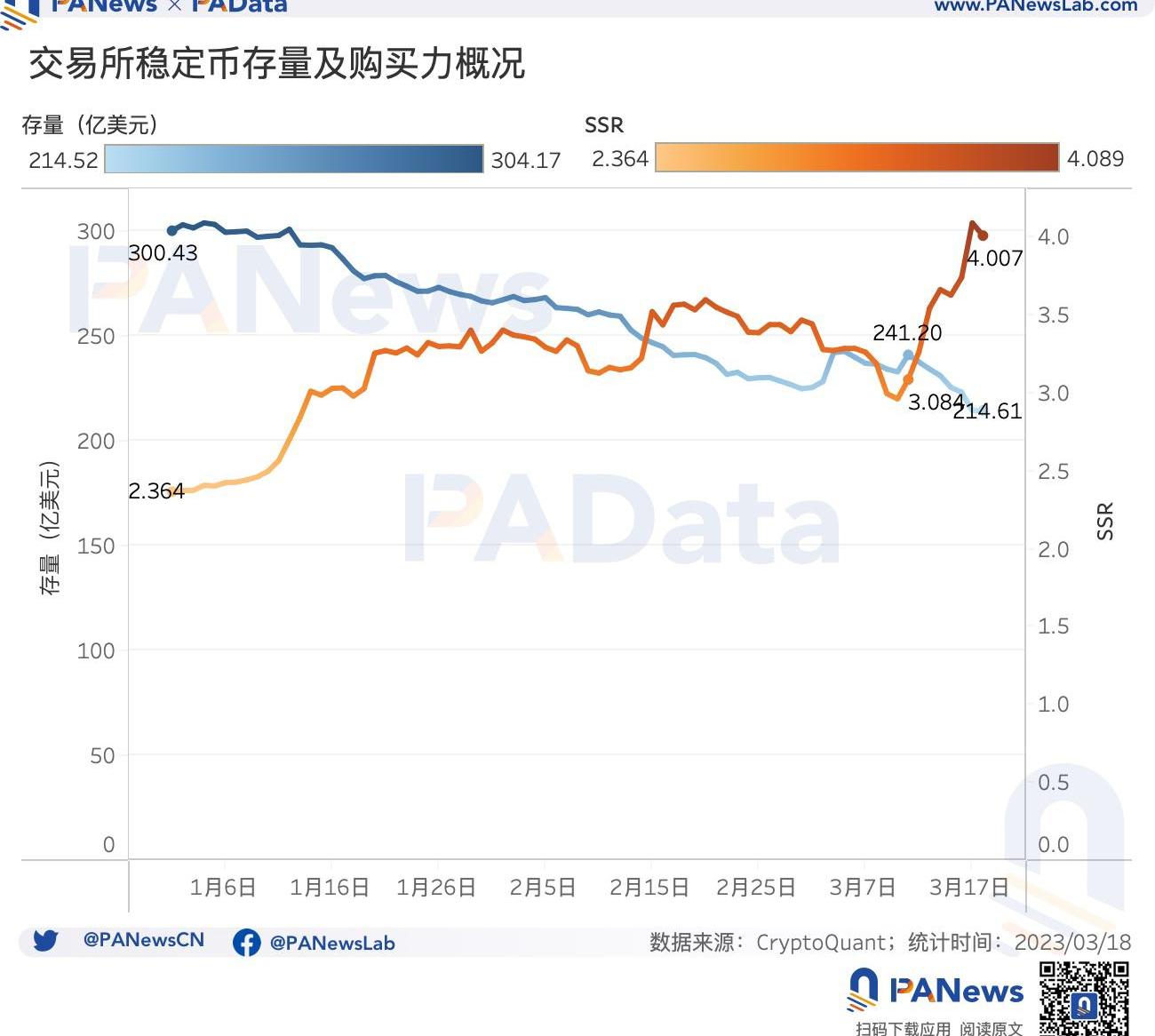

區塊鏈分析公司Chainalysis在16日發表博客文章稱,當市場動蕩時,中心化交易所的資金外流通常會激增,因為用戶可能擔心在交易所倒閉時無法使用他們的資金。根據CryptoQuant對交易所穩定幣存量的監測來看,確實印證了這種說法。根據統計,3月18日交易所穩定幣存量約為214.61億美元,較3月11日USDC脫錨當天的241.20億美元下跌了11.02%,外流速度較快。不過,有意思的是,11日交易所穩定幣存量較10日上漲了3.49%,即增加了8.14億美元。這可能與用戶在11日為避險,而在交易所進行穩定發表兌換有關。

另外,此次穩定幣危機還影響了穩定幣的購買力。穩定幣供應指數是衡量市場潛在購買力的一個常用指標,指BTC市值相對于所有穩定幣總市值的比率,SSR越低意味著穩定幣供應越充分,潛在的購買壓力越強,價格越可能上漲。截至3月18日,SSR大約為4,處于布林線上軌附近,且較11日的3.08大約上升了30%,近期上升明顯。這與近期BTC價格回升有關,在資產價格短期較快上升的情況下,穩定幣市值因脫錨危機反而整體下降,所以SSR表現為小幅上升,實際購買力下降。這為市場回歸牛市帶來了更多不確定性。04、DEX中穩定幣間交易量激增至231億美元,當前存貸款利率跌至月初水平

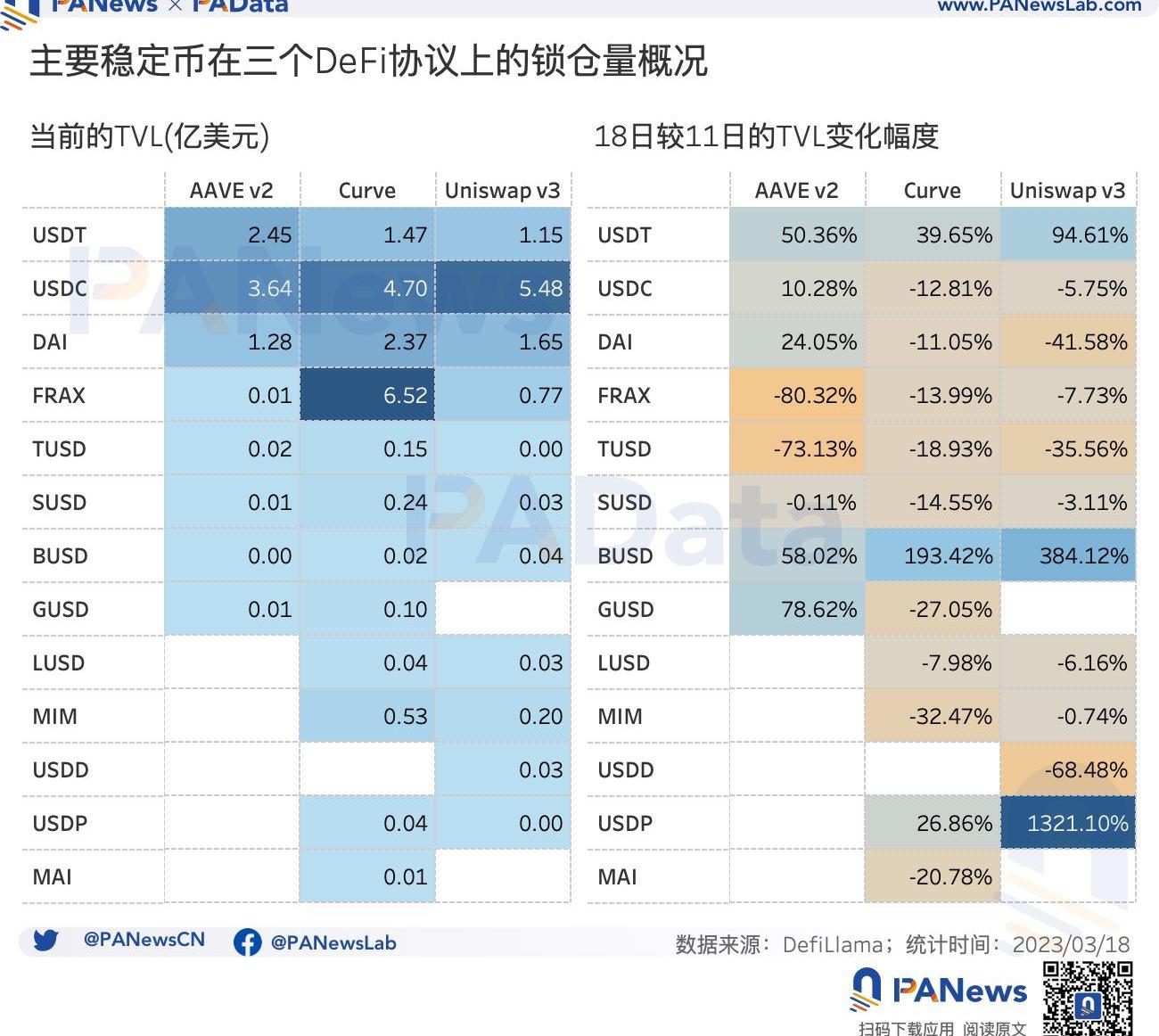

危機之下,不僅交易所中穩定幣大量流出,而且與穩定幣交易密切相關的3個DeFi協議,Uniswapv3、Curve和AAVEv2中穩定幣鎖倉量也有所下降,但幅度要小很多。根據統計,13種主要穩定幣在3個DeFi中的總鎖倉量從11號的34.64億美元下跌至18號的32.97億美元,跌幅約為4.83%。

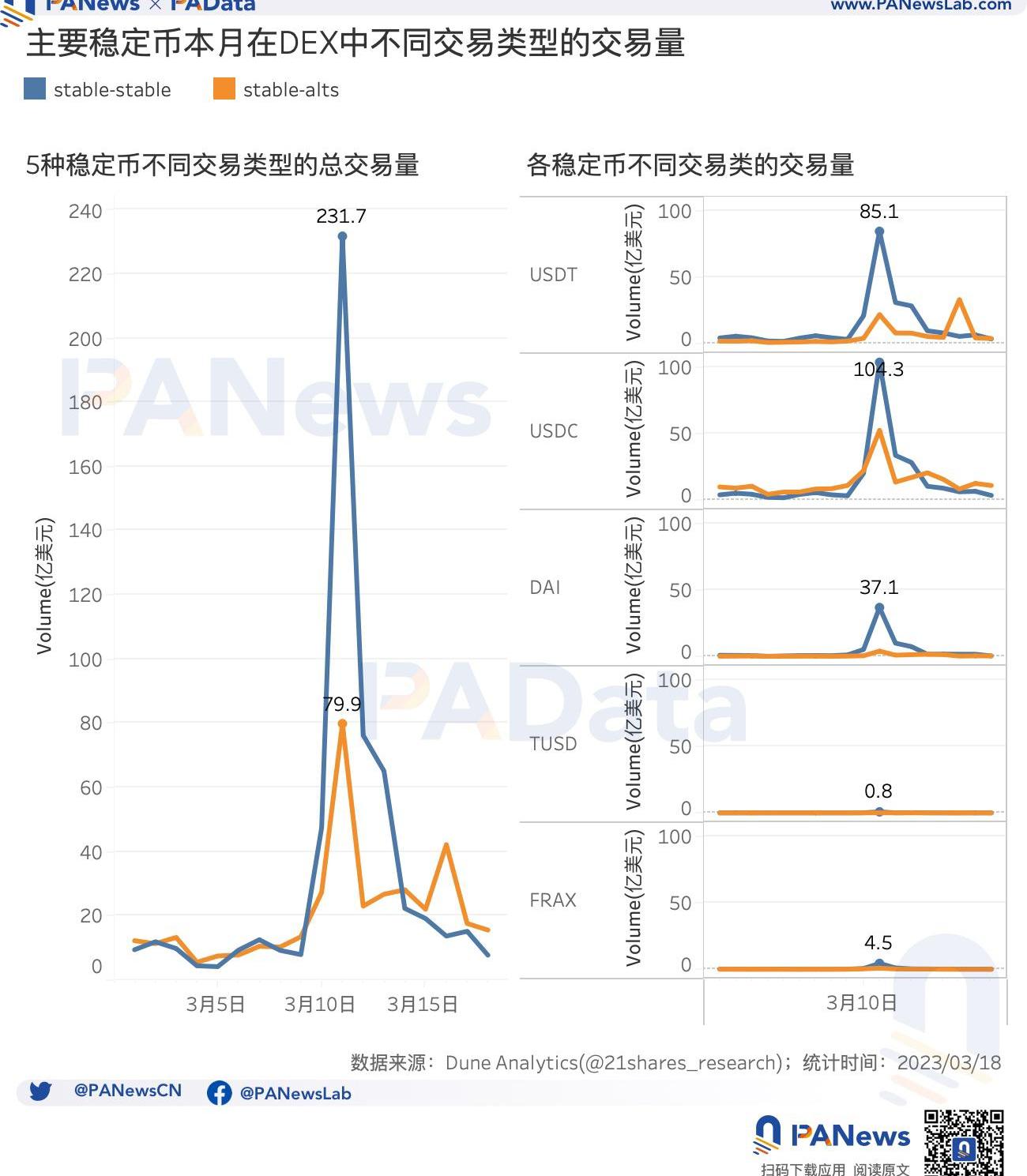

其中有一些穩定幣的鎖倉量18日較11日的變化值得關注,比如此期間,USDT在3個DeFi協議中的鎖倉量都大幅上升,最高在Uniswapv3中上升超94%,最低在Curve中也上升近40%。而USDC的鎖倉量則在Uniswapv3和Curve均有所下跌,且跌幅不小。另外,FRAX、TUSD、SUSD、LUSD、MIM、USDD、MAI的鎖倉量在這3個協議中全部下跌,FRAX和TUSD在AAVEv2中的鎖倉量下跌超70%。相反,法幣穩定幣BUSD和GUSD的鎖倉量則在上升。從DEX中各穩定幣交易對的類型能更準確地捕捉到近期穩定幣在DeFi中的流向。3月11日,DEX中穩定幣交易對的交易總額達到了231.7億美元,遠超本月初日均10億美元左右的規模。而且,當天穩定幣與其他代幣交易對的交易總額也達到了79.9億美元,同樣創造了一個小高峰。總體而言,USDC脫錨后,穩定幣之間的交易變得極為活躍。如果進一步觀察主要穩定幣的穩定幣交易對的交易量,可以看到,11日USDC穩定幣交易對的交易量達到104.3億美元,而USDT達到了85.1億美元,DAI約為37.1億美元。有理由推測,這3種穩定幣之間的交易構成了危機下穩定幣在DeFi中的主要流動路徑。

這與Chainalysis早前發表的觀點是一致的,DEX上USDC的購買量激增是由于對法幣穩定幣的信心,一些用戶在USDC相對便宜的時候買入,并押注它會重新與美元錨定。USDC脫錨后對借貸市場的存借款利率也均有較大影響,其中,USDC和DAI的存借款利率走勢基本類似“V”型,即借款需求與存款規模變化相當或更小,但相對而言波動都不大。而USDT、TUSD、GUSD、LUSD、SUSD的存借款利率走勢則基本類似“Λ”型,即危機發生時,借款需求變化大于存款規模變化,流動性相對不足。不過,目前借貸市場的存借款利率均已恢復至月初水平。

穩定幣是加密世界與法幣之間最主要的一座“橋梁”,而其中與現實世界聯系越密切的“組件”,比如受監管的美元穩定幣,越有可能成為系統的脆弱點。不過,正因為如此,其抵抗風險的能力比純粹建立在加密世界中的上層資產要更強,因為中心化的管理能更有效的牽制這種風險,就像USDC因SVB接受多方注資而化險為夷一樣,這是用戶對受監管的法幣穩定幣的信心來源,同樣也是穩定幣越來越被監管當局關注的原因。

圖片來源:由MazeAI工具生成在本篇文章中,我將深入探索SolidlyveToken模型,并回顧其核心基本原則,包括高層次的原則性思考,也包含一些實際案例.

1900/1/1 0:00:00原文標題:《GettingstartedwithScrollzkEVM》原文作者:Gaurang(GT)Torvekar原文編譯:MarsBit本文旨在介紹初學者如何與L2Dapps交互.

1900/1/1 0:00:00通縮模型提供價格支撐 自合并以來,ETH總供應量已經減少66000多枚,當前供應量為1.204億枚,年通脹率為-0.109%.

1900/1/1 0:00:00頭條 以太坊Goerli測試網計劃在3月14日進行上海升級,主網在3到4周后進行升級Odaily星球日報訊以太坊開發人員計劃在3月14日讓Goerli測試網完成上海升級.

1900/1/1 0:00:00今天在這里我們討論一下從最近加密行業的動蕩中學到了什么,以及監督和監管在幫助銀行管理與該行業的互動方面和支持它的創新技術方面應該發揮什么作用.

1900/1/1 0:00:00在本篇報告中,我們將詳細介紹ZetaChain的跨鏈機制,并將現有跨鏈技術與ZetaChain的Omnichain功能進行詳細對比,引導讀者深入了解ZetaChain.

1900/1/1 0:00:00