BTC/HKD+0.83%

BTC/HKD+0.83% ETH/HKD+0.38%

ETH/HKD+0.38% LTC/HKD-0.75%

LTC/HKD-0.75% ADA/HKD+0.24%

ADA/HKD+0.24% SOL/HKD+2.22%

SOL/HKD+2.22% XRP/HKD-0.03%

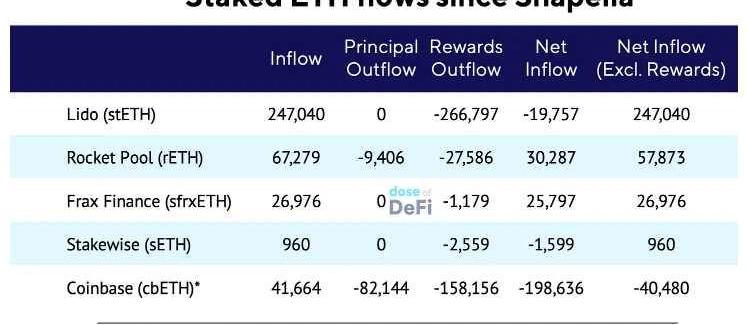

XRP/HKD-0.03%Ethereum的Shapella升級是一個近十年來轉向權益證明的巔峰之作。這個升級使得持有PoS的Ethereum可以進行提款,緊隨其后的是信標鏈在2020年11月的上線和Merge在去年9月的完成,這也標志著權益證明鏈正式被廢棄。2019年和2020年,Ethereum上的DeFi蓬勃發展,ETH在這兩年的總鎖倉價值中提供了超過一半的資金。Ethereum轉向權益證明隨之創造了新的賺取Ethereum收益的機會。信標鏈推出不久之后,新的收益機會便開始顯現了出來——流動性質押衍生品。Lido的stETH,Coinbase的cbETH和Rocketpool的rETH都允許持有Token直接獲得Ethereum質押收益。在過去的兩年中,LSD一直保持增長,其受歡迎程度現在將隨著Shapella的提款功能開啟而加速。然而,這些Token僅僅是一個開始。期待已久的EigenLayer協議,可以通過測試網絡在本月初啟動,它使得Ethereum的重質押獲得額外收益成為可能。該協議可能會顯著降低在Ethereum上構建復雜應用程序的成本。它也可能開啟Ethereum再質押Token的新時代,這將重新定義DeFi協議的核心資產基礎。Ethereum收益的ETF化

CoinShares:上周數字資產投資產品凈流入920萬美元:1月16日消息,據CoinShares報告顯示,上周數字資產投資產品凈流入920萬美元,交易量仍處于8.66億美元的低位,兩個數據都表明近期數字資產的上漲并非由投資產品帶動。其中,比特幣投資產品凈流入1010萬美元,以太坊投資產品凈流入560萬美元,結束了連續8周的凈流出。做空比特幣的投資產品凈流出150萬美元。多資產投資產品與XRP投資產品分別流出320萬與330萬美元,而區塊鏈股票出現380萬美元的資金凈流入。[2023/1/16 11:14:47]

Ethereum質押Token時代的想法已經得到了高度關注。在上個月的MEVnomics.wtf在線峰會上,Gauntlet的創始人TarunChitra闡述了一個引人注目的愿景:「我們必然會有一些ETF化的概念,人們會想要不同類別的ETH收益。將會有:·最高等級的ETH收益——純質押·稍微有些風險但收益更高的ETH——質押加提交預言機更新·更高風險的ETH收益選擇——數據可用性和預言機更新我可以想象人們會將ETH碎片化,分配給不同級別的ETH收益風險。」這一愿景將建立在EigenLayer的ETH再質押協議被廣泛采用的基礎上。EigenLayer將使Ethereum驗證者提供其他基礎設施服務以換取額外的獎勵。EigenLayer不允許這些額外獎勵進行Token化,但Ethereum對于質押的ETH也沒有這樣做。對LSD市場的深入分析將有助于說明如何推出再質押產品,或者如Tarun所說的ETH收益ETF化。LSD:Lido的主導地位

Web3 數字身份平臺Unstoppable Domains宣布與ShapeShift集成:金色財經報道,Web3 數字身份平臺Unstoppable Domains宣布與去中心化、非托管加密貨幣平臺ShapeShift集成.?現在,ShapeShift 客戶將能夠用可讀的 NFT 域名替換復雜的錢包地址,因此他們可以像發送電子郵件一樣輕松地發送加密資產(BTC 和 ETH)。在接下來的幾周內,ShapeShift 和 Unstoppable Domains將向所有FOX代幣持有者提供免費的NFT域名。[2022/6/23 1:25:16]

當DeFi在2019年作為一個謎因和市場出現時,它有三個明確的市場領域:借貸、DEX和穩定幣。LSD已經鞏固了自己作為DeFi空間第四個主要市場的地位。

Natasha Powell 加入 BCB Group 擔任首席合規官:金色財經報道,數字資產經濟商業賬戶和交易服務的領先提供商 BCB Group 宣布任命 Natasha Powell 為首席合規官。Natasha 將領導公司的各項舉措,以通過監管風險管理實現金融服務的最高標準。Natasha 曾是金融服務管理局(金融行為監管局的前身)的歐洲監管政策專家,后來在蘇格蘭皇家銀行、施羅德和巴克萊資本擔任高級合規職位 10 年。Natasha 將負責管理公司在整個企業中的全球合規和金融犯罪預防治理框架,因為機構尋求歐洲監管優先的服務以進入加密市場。(finextra)[2022/5/18 3:23:54]

Lido取得了早期的領先地位,并沒有后退。它吸引了數十家知名的驗證者公司,然后專注于DeFi集成。它還推出了一個Curve穩定池,并向其提供LDOToken激勵以建立鏈上流動性。在2021年和2022年初期,這種強大的鏈上流動性幫助stETH維持了與ETH的1:1掛鉤,盡管在撤回后只能通過Lido兌換為ETH的情況下。一旦建立了鏈上流動性,Lido就開始將stETH整合到借貸協議中。Aave也在2022年2月將其作為質押品加入。這導致了一種流行的遞歸借貸策略:以stETH作為質押,借出ETH,然后用借入的ETH購買stETH——如此反復循環。這成為了一個杠桿化的ETH質押策略,但在Terra和3AC崩潰期間的市場波動日子里,stETH從ETH脫鉤。LSD:剩下的最佳選擇

FTX將贊助NBA巨星奧尼爾的音樂狂歡節Shaq'sFunHouse:1月7日消息,據外媒報道,FTX將于今年2月11日起,在超級碗賽事期間贊助NBA巨星奧尼爾的周末音樂狂歡節ShaqsFunHouse。據悉,該音樂狂歡節將于洛杉磯舉行,預計將有超5000名觀眾,包含歌舞表演和FTX摩天輪設施及FTX加密產品展覽。屆時,FTX將提供嘉年華獎品,為通過FTXPay進行加密支付的客人提供折扣。活動參與者還有機會與奧尼爾直接會面并獲得價值1萬美元的比特幣。(The Hollywood Reporter)[2022/1/7 8:32:33]

·Coinbase的第二大LSD是cbETH,反映了它在穩定幣市場中USDC的第二位置。cbETH于2022年10月推出,具有吸引Coinbase托管ETH的大量零售和機構投資者的優勢。就像它的法定入口使它成為穩定幣市場的主要參與者一樣,對于LSD也是如此。它還收取最高費用。Coinbase最大的擔憂是監管。鑒于Coinbase目前面臨的強烈審查,很難想象Gensler先生會忽略一個承諾收益的Token。但監管并不是Coinbase唯一的問題。隨著幣安宣布進入LSD市場,交易所車道將面臨更多競爭,這一點也是如此。·RocketPool是主要LSD中最分散的。它也是最古老的,起源可以追溯到2016年。重要的是,成為Rocketpool節點運營商是無需許可的。隨著上周發布的Atlas升級,節點運營商只需要8個ETH即可加入協議,使他們參與協議的風險增加。·Frax于去年11月推出其LSD。它相當集中,但打算在未來轉向類似RocketPool的模式。Frax通過有效的流動性挖掘策略以及將其整合到其FraxLend產品中開拓了市場份額。除此之外,至少有六個更小的LSD試圖在不斷增長的市場中打出一片天。我們很難為普通的LSD找到新穎的思路,但EigenLayer和ETH再質押將會收獲贏得市場份額的機會。

BlockChannel發布基于Handshake協議的瀏覽器HandyBrowser:BlockChannel發布基于Handshake協議的瀏覽器HandyBrowser,HandyBrowser使用Docker容器進行操作,該容器包含一個完整的Handshake節點,該節點在瀏覽器后臺運行。這意味著每一次打開HandyBrowser的用戶,將會幫助無縫運行一個節點。

此外,HandyBrowser還可以作為概念證明,最終可在其他Web3瀏覽器(如Brave和Opera)中實現。此前,BlockChannel曾開發CipherBrowser,后出售給Coinbase。(Medium)[2020/6/23]

EigenLayer:ETH收益的下一次迭代

EigenLayer由華盛頓大學的教授、UW區塊鏈實驗室主任SreeramKannan創立。在過去幾個月中,EigenLayer已被Vitalik和其他核心Ethereum開發人員引用為解決Ethereum最棘手問題的解決方案。此外,該公司剛剛宣布進行了5,000萬美元的A輪融資,由區塊鏈資本領投。斯坦福大學的學生BridgetHarris很好地解釋了再質押的優勢:「通常情況下,開發者需要在在Ethereum之外進行創新,或者基于EVM進行構建,但必須遵守上述約束條件之間進行選擇,這些項目需要積極驗證服務才能實現適當的驗證。然而,建立AVS會帶來重大的限制。」「EigenLayer提出了一種解決這些問題的方案,即通過再質押和自由市場治理,將Ethereum驗證者集所提供的安全性應用于這些模塊上,以實現集成的安全性。」與其啟動一個網絡,EigenLayer將招募Ethereum驗證者來運行特定應用程序的其他服務。關鍵是利用驗證者背后質押的ETH,以確保它們執行獲得獎勵的任務。要參與其中,驗證者必須將其ETH質押撤回地址分配給EigenLayer。這將使得如果驗證者不按照它同意的特定條件行事,其ETH可能會被削減。通過這種模式,EigenLayer可以作為「Ethereum的分段網絡」,在實施核心協議之前測試新功能。它還可以使驗證者達成共識,實現MEV平滑,或者通過削減試圖獲得超過其公平份額的任何驗證者來重新分配MEV利潤。最終,EigenLayer的核心目標是激勵ETH持有者尋求更高的收益。再質押LSD

在其白皮書中,EigenLayer明確表示,它并未將LSD確定為核心協議。但我們可以看到未來的趨勢,創造基于ETH再質押收益的Token化版本將變得更加困難。LSD都打包了來自Ethereum協議獎勵的相同基礎收益,盡管它們還引入了運行MEV-boost的額外回報。EigenLayer構想了數百種不同的ETH驗證者收益機會。使它們可以互換的確實會是一個挑戰。我們相信,流動性再質押衍生品將采取與當前LSD相同的形式。EigenLayer旨在接受LSDToken本身,因此投資者可以在EigenLayer中質押stETH或cbETH,然后委托給運行更高回報服務的驗證者。這是與現有系統和驗證者集成的好方法,但無法提供足夠的互換性和流動性以與DeFi進行交互,需要新的Token來捕捉額外的回報。對于有志于開發流動性再質押衍生品的人來說,最重要的是圍繞Ethereum應用程序急需的核心服務進行構建:一個既安全又能夠提供高收益的服務。在此之后,重點應該放在LSD市場最初的形成方式上。這個簡單的公式如下:步驟1.招募多個頂級質押公司作為可信驗證者。步驟2.推出一個可以捕捉收益并通過Curve或Balancer建立鏈上流動性的Token。步驟3.確保Token被主要借貸平臺接受作為質押品。這可能看起來并不復雜,但隨著對帶有收益的Token越來越敵視的監管環境,這個方案可能會變得復雜。原地址

Tags:ETHTHEHEREUMtogetherbnb手游下載女鬼tether幣怎么買DOGEFATHEREthereumMax

今天下午,由MetaStone和Odaily星球日報主辦,MixMarvel、AWS協辦,CREGIS、Jasmy、HOPE、Souffl3、LDCapitalUS、ArkStreamCapit.

1900/1/1 0:00:00臨近Web3香港大會,疊加6月份或將公布的香港加密貨幣新政策,市場對于香港概念的項目極度敏感。不過4月9日,行情顯示,有香港概念屬性的EtherPOAPOGNFT系列地板價在兩天里暴跌逾65%,

1900/1/1 0:00:00一、整體概述 DeFi協議CurveFinance已在以太坊主網上部署其原生穩定幣crvUSD。由于crvUSD尚未集成到Curve的用戶界面中,因此要等到UI部署完成后才能向公眾開放.

1900/1/1 0:00:00前言 Web3安全漏洞對Web3生態構成了重大威脅,根據Chainalysis的數據,智能合約安全問題已導致38億美元的損失。下面的圖表展示了Web3黑客攻擊數量的不斷上升.

1900/1/1 0:00:00今天下午,由MetaStone和Odaily星球日報主辦,MixMarvel、AWS協辦,CREGIS、Jasmy、HOPE、Souffl3、LDCapitalUS、ArkStreamCapit.

1900/1/1 0:00:00隨著「zkEVM戰爭」的升溫,公眾討論了許多關于不同zkEVM的優點。但也存在一些錯誤的信息,因此我們想澄清一些關于PolygonzkEVM以及它與其他項目的比較的事實.

1900/1/1 0:00:00