BTC/HKD+3.15%

BTC/HKD+3.15% ETH/HKD+2.69%

ETH/HKD+2.69% LTC/HKD+3.7%

LTC/HKD+3.7% ADA/HKD+5.12%

ADA/HKD+5.12% SOL/HKD+4.93%

SOL/HKD+4.93% XRP/HKD+4.43%

XRP/HKD+4.43%原文作者:ShanavKMehta

原文翻譯:Blockunicorn

盡管加密衍生品市場的交易量不斷增長,但與傳統金融市場相比,該市場的工具和基礎設施相對不成熟。鑒于過去一年發展的基礎設施水平和質量,以及越來越多的機構參與,我們認為2022年將是加密衍生品實現突破性增長并伴隨市場更加成熟的一年。

在這篇文章中,我們將介紹市場的現狀、我們認為將推動增長的關鍵基礎設施發展,以及我們期望看到這種增長的領域。

概述

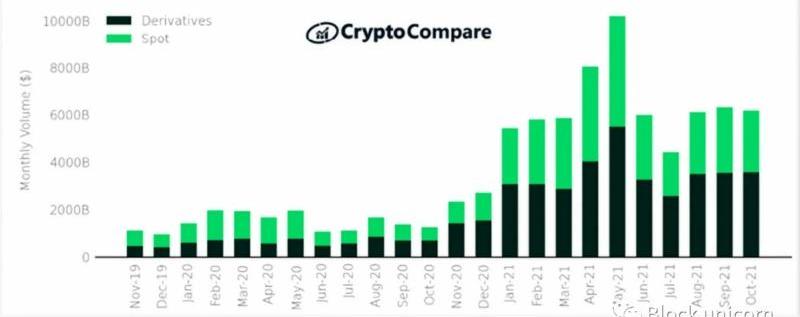

如今,加密期貨和期權占月總交易量的57%。雖然這個交易量總體上是健康的,但我們可以通過交易量在不同工具和場所的相對分布來衡量市場的成熟度。

今天的大部分交易量集中在中心化的永續期貨交易所,而期權和相關工具仍然相對較新。作為衡量標準,加密期權交易量占現貨的百分比約為2%;在美國股票市場,這個數字約為35倍。

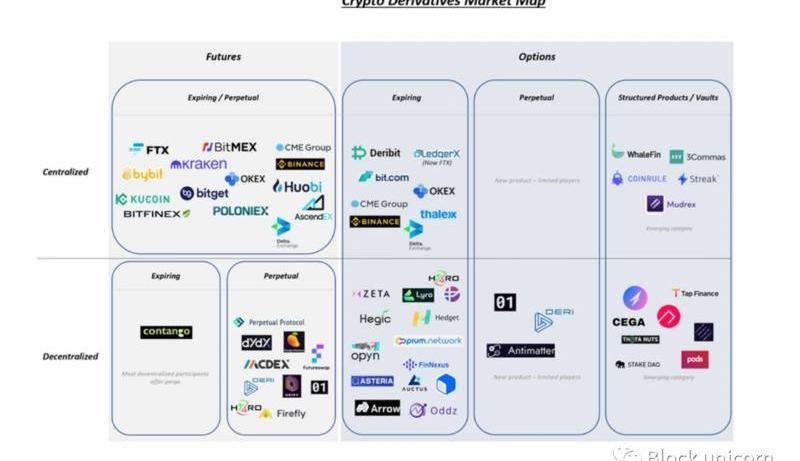

此外,與中心化交易對手相比,期貨和期權的去中心化衍生品市場明顯欠發達。下圖展示了這種相對的市場集中度。

Jump Trading將300萬枚LDO轉至新地址,約合690萬美元:5月18日消息,據Lookonchain監測數據顯示,Jump Trading于7小時前將300萬枚LDO(690萬美元)轉移到新地址0x0ee7,然后將7366枚LDO(1.7萬美元)存入Binance。

Jump Trading于2021年5月10日花費1207枚ETH(476萬美元)以0.85美元的價格購買了559萬枚LDO;然后在一年的鎖定期后,以2.29美元均價將336萬枚LDO(770萬美元)轉移到Binance和KuCoin。Jump Trading的另一個主要錢包于2022年8月9日開始從交易平臺提取LDO,并以2.42美元均價提出總計244萬枚的LDO(590萬美元)。[2023/5/18 15:10:47]

我們預計2022年有兩組因素將進一步推動加密衍生品交易量的增長:1)相關基礎設施的興起,2)機構參與度的增加。更好地理解后者的一個有價值的練習是理解為什么TradFi機構在更大程度上使用衍生品而不是股票市場。這在很大程度上可以歸結為四個原因:

1.資本效率:?只要潛在回撤百分比低于杠桿系數,保證金交易就是資本效率。

2.稅收效率:?在美國,衍生品合約的60%收益作為長期資本收益征稅,無論合約期限長短;相反,現貨頭寸必須持有至少1年才有資格作為長期資本收益。

“0x4169”地址將100萬枚MASK轉入 Jump Trading 的幣安存款地址:金色財經報道,據Etherscan數據顯示,“0x4169”開頭地址于09:38向Jump Trading的幣安存款地址(“OxF05e”開頭)轉入100萬枚 MASK。此外,目前該

地址仍持有35萬枚MASK。[2023/2/2 11:42:26]

3.對沖:?衍生品允許機構在臨時對沖的同時維持現金股票的長期現金敞口。

4.更高的流動性:?衍生品市場對于做市商進出的風險效率更高,使這些市場更具流動性

2021年見證了關鍵基礎設施的發展,以更好地支持和引導機構的流動性,以及越來越多的機構對參與加密市場的有機興趣。自然,增加機構參與會降低相對波動性,使衍生品交易更具資本效率。

此外,隨著越來越多的機構在其資產負債表上持有加密資產,衍生工具在對沖短期波動方面將變得越來越重要。這些因素的結合創造了一場完美風暴,我們相信它將在未來12-24個月內推動加密衍生品市場。

總體而言,我們預計2022年將成為加密衍生品之年,主要趨勢有3個:

1.集中式和去中心化期權基礎設施的興起。

2.去中心化永續合約交易量增長。

3.圍繞新的加密原語持續創新,例如結構化保險庫、永久選項等。

集中式基礎設施

數據:Jump Trading在近24小時向幣安轉入約622萬枚 CHZ:金色財經報道,據Lookonchain監測,近期Jump Trading持續拋售CHZ。在過去24小時內,Jump累計向幣安轉入了6.224,870枚CHZ,價值約100萬美元。此外,該地址仍持有16.310,176枚CHZ,總價值約268萬美元。[2022/12/1 21:14:46]

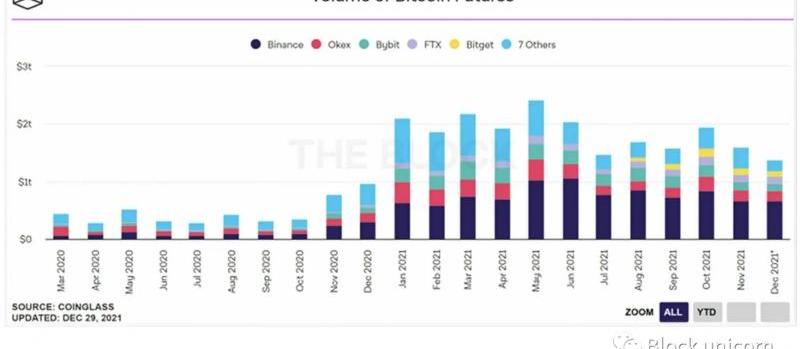

如今,大部分衍生品交易量都存在于中心化交易所,其中大部分來自永續期貨。最初在2016年由?BitMEX?領導,永續合約?BTC+ETH?月交易量徘徊在約2.5T美元左右,由Binance、CME、FTX?等領導。

我們預計,隨著有組織的參與者繼續進入市場,這一交易量將繼續增加,因為中心化交易所提供了這些參與者所需的監管和執行基礎設施。

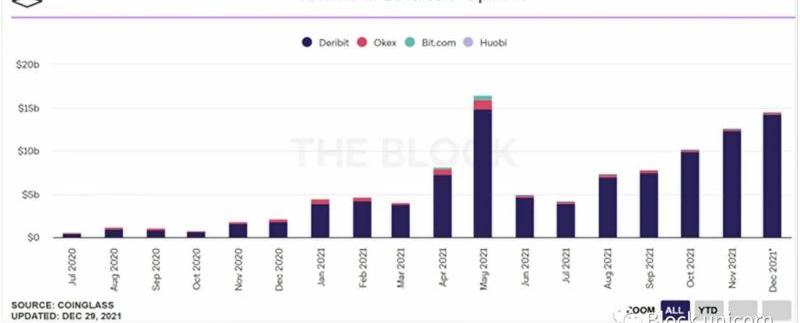

隨著perp期貨市場的持續增長,我們預計期權平臺也會效仿。今天的加密期權市場,BTC+ETH月交易量為35B美元,與perps市場相比相對新生,主要由Deribit主導。

這背后的一個關鍵原因可能是大多數硬幣市場的歷史波動使期貨成為交易者表達其前景的充分工具。此外,由于歷史上較少有組織的各方在其資產負債表上持有加密貨幣,期權的需求并沒有像對沖工具那樣多。

DeFi衍生品交易平臺Zeta Markets獲得850萬美元融資,Jump Capital領投:12月8日消息,基于Solana的DeFi期貨和期權交易平臺Zeta Markets宣布完成850萬美元的戰略輪融資,Jump Capital領投。本輪融資通過私人代幣銷售進行,其他參投方包括Race Capital、Electric Capital、DACM、Airtree Ventures、Amber Group、Wintermute、Sino Global Capital、Genesis Block Ventures、QCP Capital、Alameda Research、Solana Capital、MGNR、3kVC、Orthogonal Trading、LedgerPrime和SkyVision Capital。新資金將用于加速Zeta Markets的發展和業務增長,啟動社區獎勵以鼓勵可組合的項目合作及整合,以及加入關鍵的戰略和做市合作伙伴。(zetamarkets)[2021/12/8 12:59:17]

我們預計隨著機構參與度的增加,這兩個因素都會發生變化。在接下來的12個月中,我們預計隨著整體蛋糕的持續增長,將有更多有組織的參與者進入集中式期權市場,以支持不斷增長的需求。我們認為FTX在10月份收購LedgerX標志著這一趨勢的開始。

JumpTrading正在參與開發基于Solana區塊鏈的預言機項目Pyth:4月8日,高頻交易公司JumpTrading總裁兼首席投資官DaveOlsen在《TheJumpOffPoint》播客中表示,正在參與開發一個名為Pyth的預言機項目,旨在提供高性能且精確的市場數據源,并將其添加到智能合約中。該預言機項目將在Solana區塊鏈上構建。[2021/4/8 19:57:51]

隨著這些市場的增長,流動性自然會在執行和資本效率方面在各個場所分散。因此,像ParadigmParadigm這樣的流動性網絡作為促進機構參與的核心基礎設施將變得越來越重要。

通過Paradigm,機構可以為期貨和期權交易提交自動化、匿名的RFQ,并保證與KYC的交易對手進行結算。隨著越來越多的傳統金融機構進入加密領域,我們相信這種基礎設施將確保參與的便利性,并導致中心化場所的交易量顯著增長。

去中心化基礎設施

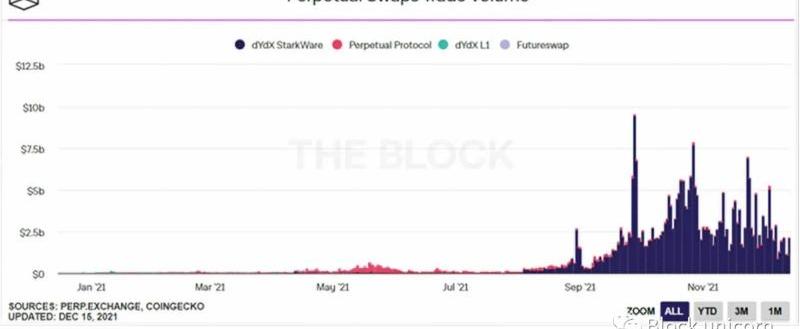

就像中心化場所一樣,去中心化衍生品交易量主要由永續期貨主導。最初由Perpetual協議領導,最近由?dYdX?領導,分散的perp每日交易量通常徘徊在$5B左右。

雖然過去三個月的增長強勁,但去中心化的perp交易量僅占加密衍生品總交易量的不到1%。我們預計未來12-24個月該細分市場將出現有意義的增長,這主要受三個因素的推動:

1.與其他?DeFi?應用程序的可組合性:隨著其他項目和協議上線并建立在去中心化永續合約協議之上,這些平臺支持的價值將繼續增長。

2.低成本/高速執行基礎設施:更快的鏈,如?Solana,以及以太坊擴展解決方案,如?Arbitrum、Optimism?和StarkEx/Net,提供更低的交易成本和更好的用戶體驗,我們預計這將吸引更高的交易量。

一個典型的例子是dYdX最近實施的StarkEx實例,它使計算脫離了鏈,并在過去三個月中將交易成本降低了一個數量級。我們相信,無論是EVM還是其他方面,我們都處于可擴展性的早期階段,并期望這些解決方案能夠在未來12個月內使去中心化衍生品交易體驗變得更加順暢。

HXRO等項目已經開始奠定基礎設施基礎,這對于像Solana這樣的鏈上去中心化期貨和期權的增長至關重要。

3.?開放網絡:與中心化場所不同,去中心化協議是無需許可的。隨著加密貨幣滲透率的持續增長并到達世界上更偏遠的地區,我們預計可能無法訪問集中式基礎設施的一些用戶將開始通過去中心化協議在全球范圍內進行交互。

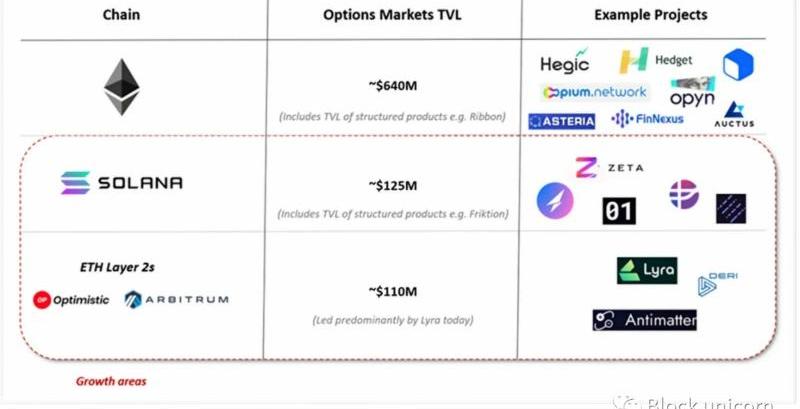

隨著去中心化期貨市場的持續增長,我們預計期權市場也將效仿。今天,去中心化期權市場只是整個衍生品市場的一小部分,大多數成熟的協議都存在于以太坊主網上。

然而,長期以來抑制去中心化期權市場增長的三個因素開始出現可行的解決方案,我們預計這些解決方案將有助于在未來12個月內解鎖這些市場:

1.交易費用+出塊時間:?根據持有期,期權合約的交易費用會對交易的盈利能力產生有意義的影響。以太坊的高交易費用歷來使去中心化期權交易成為一個不利的提議。此外,較長的出塊時間會導致交易執行的不確定性,并可能導致挑戰。

尤其是多腿交易,除非交易是原子的。這兩個挑戰也使基于訂單簿模型的做市變得困難。

此外,允許杠桿的協議需要清算人采取另一方有變壞危險的頭寸。如果清算人必須支付高昂的汽油費來清算頭寸并降低平臺風險,這會抑制參與。為了緩解這種情況,協議必須與他們分享更高比例的清算,這使得該協議的長期商業模式不可持續。

隨著Solana以及Arbitrum和Starkware等以太坊擴展解決方案的出現,我們現在擁有低成本、高速的執行環境,可以緩解這些挑戰并促進可行的期權交易。

2.出售期權的協議通常需要流動性來承銷這些頭寸。大多數通過AMM結構運作以獲取這種流動性。但是,這通常會使資金池面臨未對沖的delta風險,這可能導致有意義的無常損失。

此類事件導致以太坊上的Charm等協議在過去暫時停止了其期權產品。與TradFi期權賣家一樣,期權協議必須對流動性池進行delta對沖以限制無常損失。

這通常是通過期貨來完成的,直到最近,期貨還是DeFi中的一個新興市場。隨著這些原語的不斷發展,我們預計期權協議將變得更具流動性并因此更加活躍。

3.由于上述區塊時間限制和無法構建原子清算,許多現有的DeFi期權實施需要完全抵押。利用像Solana這樣更快的鏈和圍繞更頻繁的市場更新而構建的強大清算引擎,我們已經預計像ZetaZeta這樣的協議將能夠提供抵押不足的期權。

我們預計將加速采用去中心化期權的另一組原語是結構化的DeFi期權庫。DOV正在改變游戲規則,因為它們不僅使獲取隱含成交量驅動的有機收益民主化,而且它們還提供了可擴展的方式來管理非線性風險。

通過備兌看漲期權和現金備兌看跌期權等基本策略,DOV場所為零售交易者提供對沖收益的途徑,并為基礎期權協議提供流動性。像Ribbon這樣的期權平臺TVL已經擴展到3億美元,而像Friktion?和KatanaKatana這樣的新場所?在上線幾周內迅速增長,表明市場興趣濃厚。

隨著這些協議的不斷擴展,我們預計去中心化期權交易體驗會變得更加順暢。

總體而言,去中心化選項蓬勃發展的階段終于確立,我們預計未來12-24個月將有大量資金流入該領域,尤其是在Solana和以太坊擴展解決方案方面。

除了去中心化期貨、期權和結構化產品之外,我們很高興繼續看到創新的加密原生產品在沙盒中得到開發。受到大獲成功的永續期貨產品的啟發,DaveWhiteand和SamBankman-Fried在他們的原始論文中提出了永久期權產品產品。

通過取加權和,可以使用具有不同期限的一籃子期權復制永久期權,其中每個期權以指數加權算術方式加權使其復制相對簡單。像0101這樣的協議?還實施了浮動行使價,這是標的資產價格隨時間推移的指數加權移動平均線,允許永恒合并所有行使價,并保留其永恒特征。

最后,我們還看到了像Deri這樣的協議的出現,它提供永久期貨和永久期權,并允許用戶以非常DeFi原生的方式交易衍生品,提供期權和期貨來對沖、投機和套利,所有這些都在鏈上。我們希望很快能在主網上看到其中的許多產品。

結論

我們堅信,在未來12-24個月內,去中心化衍生品市場將處于巨大增長的邊緣。釋放這些產品并支持下一波數十億美元協議的基礎設施已經到位。在我們進入2022年之際,我們非常高興能夠支持一些推動這場革命的最基本項目包括。

Tags:RADADITRADINRADARRadio CacaPurple Butterfly TradingDINGO幣

撰文:0xPrismatic,DelphiDigital編譯:Alex,TechFlow 藝術塊的聚集,資料來源:蘇富比2021年標志著NFT的興起——這是多么美好的一年!在這很短的一年時間內.

1900/1/1 0:00:00作者:Footprint在加密貨幣世界中,REKT目前有4種主要攻擊手段:ExitScam:是指項目在上線期間或之后卷錢跑路Honeypot:是指引誘投資者將資金存入到含有隱藏陷阱且不穩定的智能.

1900/1/1 0:00:00鏈捕手消息,漏洞賞金平臺Immunefi發布Polygon漏洞修補事件報告。報告顯示,12月3日一名白帽黑客在Immunefi報告PolygonPoS創世合約中的一個嚴重漏洞,Polygon的M.

1900/1/1 0:00:00作者:RestyWoroYuniar;DeweySim 編譯:胡韜 今年早些時候,當新加坡央行為三家實體提供包括加密貨幣在內的數字支付代幣服務開綠燈時,這一消息引起了人們的極大關注.

1900/1/1 0:00:00原文作者:DariusMoukhtarzade,數字資產銀行Sygnum分析師原標題:《展望2022:DeFi之夏將卷土重來?》原文編譯:南風,Unitimes毫無疑問.

1900/1/1 0:00:00鏈捕手消息,據美國SEC收集的受益所有權數據以及Dataroma網站的數據,Coinbase內部人士在12月期間拋售了價值406,313,94美元的COIN股票.

1900/1/1 0:00:00