BTC/HKD-6.92%

BTC/HKD-6.92% ETH/HKD-12.57%

ETH/HKD-12.57% LTC/HKD-13.97%

LTC/HKD-13.97% ADA/HKD-11.62%

ADA/HKD-11.62% SOL/HKD-10.73%

SOL/HKD-10.73% XRP/HKD-13.51%

XRP/HKD-13.51%原文標題:《Injective:AnInteroperableExchangeInfrastructureProtocolforDeFiMarkets》原文作者:HasanFurkanGk,MessariHub

去年,加密行業見證了去中心化市場的快速擴張。每個團隊都帶著自己對構建差異化交易平臺的愿景紛紛加入競爭,包括基礎設施、覆蓋的資產類別和產品、以及用戶體驗等多方面去進行競爭。即使是那些表面上看起來相似的設計,例如流動性管理、訂單清算機制和治理方案,其內在也存在差異。

Injective就是其中一個案例,其主網于2021年11月推出。Injective協議提供了完全去中心化的訂單簿交易基礎設施,用于以零Gas費訪問跨鏈的現貨和衍生品市場,這要歸功于其獨特的技術架構。

具體來說,Injective是一個使用CosmosSDK構建的特定于應用程序的區塊鏈,旨在成為可互操作的去中心化交易基礎設施層。該架構不同于在以太坊、幣安智能鏈、或其他Layer-1上運行的DEX,因為該協議在其自己的執行層上提供交易服務,并允許第三方在Injective上無需許可地構建交易平臺。

所有構建在Injective上的交易平臺共享同一個訂單簿,最大化資金利用率。底層TendermintCore授予的快速出塊時間和即時確定性,使協議能夠同時處理大量交易需求,同時保持鏈上安全性。

全面的交易體驗

在主網啟動之前,Injective在對各種產品進行試驗。除了現有的11個永續合約和現貨市場外,該平臺還在Solstice測試網期間上線了合成股票、石油、天然氣、黃金和外匯期貨等傳統資產市場的產品。社區希望在2022年再次引入其中一些市場,并引入訂單簿模型的補充產品。

主力數據復盤:火幣BTC主力在拉升前開多近3000萬美元:AICoin PRO版K線主力大單跟蹤顯示:剛剛,比特幣現貨價格拉升至最高11500美元。拉升前,火幣BTC當季合約大額委托單頻繁出現并成交。其中,一共成交20筆,價值近3000萬美元的大額委托買單。

AI-PD-持倉差值在大部分大額委托買單的成交過程中為較高綠柱,即持倉量增加明顯,可判斷為買入開多。[2020/8/27]

期權、合成資產、預測市場DApps、或任何其他可以利用Injective匹配機制的工具都可以在其鏈上構建。由于該鏈渴望成為去中心化金融市場的完整工具箱,因此還可以接入許多其他的相關金融產品,如借貸服務和交易公會,以增強其協議的金融服務屬性。

除了對去中心化的愿景外,無需許可的市場創建也是其運營的基本設計選擇。這就是為什么在Injective鏈上,社區成員可以構建新穎的金融產品,為現有產品啟動資金池,并在沒有中心化機構監督的情況下開啟交易新的市場。

新的市場提案仍需要治理批準才能上線至前端——然而,該協議也允許用戶通過支付一定費用以快速上線一個市場,最近該費用從1000INJ降至100INJ,從而使流程更快、更獨立。

市場創建的無需許可狀態、和對協議償付能力的考慮促使Injective采用了每個市場獨立的風險覆蓋模型。由于Injective不希望一個市場的風險蔓延到其他市場,因此它要求每個新的衍生品交易對在被允許開始交易之前,需要先建立一個保險基金。

主力數據復盤:火幣ETH主力在下跌過程中買入超過2600萬美元:AlCoin PRO版K線主力大單統計顯示:8月15日10:00-8月16日20:15,ETH從442美元跌至最低412美元。這一過程中,火幣ETH/USDT出現并成交了大量委托買單。

其中,成交了70筆,總價值超過2600萬美元的大額委托買單(單筆委托金額20萬美元以上),買入均價426美元。[2020/8/17]

這樣即使在市場極端波動的情況下,保險基金中的資金將會對潛在造成的損失做好應對。在承保人設立保險基金池后,用戶可以用他們的抵押代幣投入基金池,并從清算收益中獲利。

為了防止搶先交易并提升用戶體驗,該協議使用頻繁批量拍賣(FrequentBatchAuctions)作為其訂單清算機制。在FBA中,提交到內存池(Mempool)的所有訂單將在每個區塊結束時執行(每個區塊出塊時間大約為1秒),直到競價過程完成之后,才會發布在訂單簿上。

通過實施延遲時間來掩蓋信息,能提升交易者的交易體驗,并允許做市商以更小的點差提供更深的流動性,而無需擔心高頻交易者會擾亂做市活動。

流動性和關注度是加密行業中最有價值的資源,Injective在主網上線后推出了一個名為Astro的激勵計劃,旨在提高訂單簿上的流動性、并吸引交易者加入該平臺。該計劃會分發1000萬個INJ代幣(發布時約等值為1.2億美元)。

其中70%分配給用戶作為交易獎勵,30%分配給專業做市商(DMM)計劃下的流動性提供者。Astro激勵計劃是一項持續的活動,該協議今年也專注于招募更多做市商,為交易者建立更健康的訂單深度。

主力大單復盤:拉升前BitMEX主力平空5193萬美元:AICoin PRO版K線主力大單跟蹤顯示:昨天13:00~今天01:00,BitMEX XBT永續合約主力大單成交頻繁,一共成交了40筆,5193.65萬大額委托買單。AI-PD-持倉差值在這一過程中為較高紅柱,即持倉減少明顯,因此可判斷大部分為買入平空。[2020/7/23]

自Injective協議啟動其CanonicalChain主網以來,僅在兩個月的時間內,協議累計交易量就超過了30億美元,其中大部分交易量來自于衍生品市場。TVL最高時曾達到1.3億美元的峰值。但最近的市場趨勢對協議造成了影響,就像其他DeFi平臺一樣,將TVL推低至4200萬美元。截至2月7日,該協議的TVL為1.1億美元。

零Gas費交易

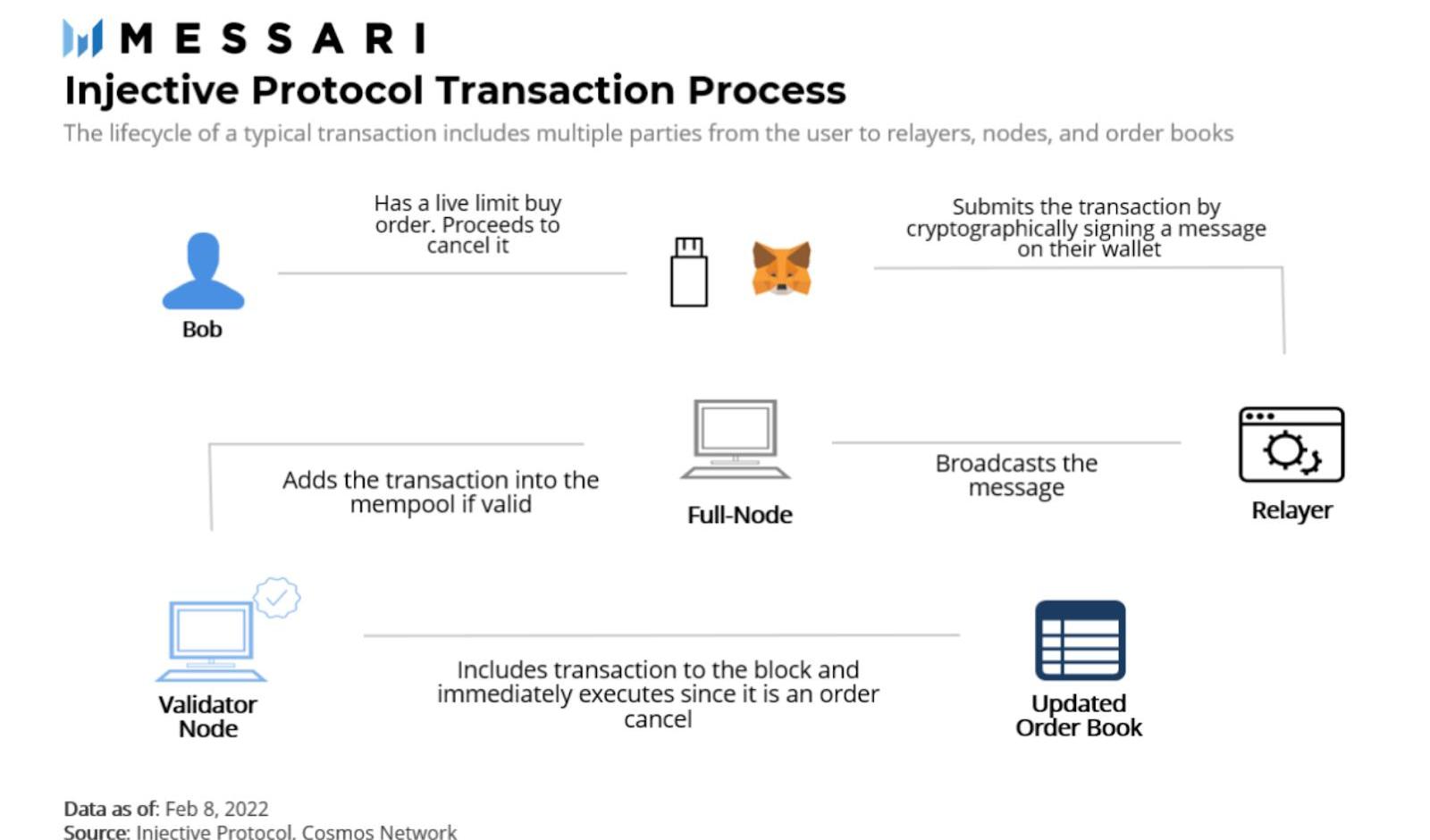

由于其技術設計,該鏈的運行類似于引擎。它提供核心功能,但需要其他補充部分才能為用戶訪問。目前,在InjectiveChain上的應用程序,通過扮演用戶和節點之間的信息橋梁角色來處理交易。

盡管InjectiveChain是使用CosmosSDK構建的,但它使用自定義以太坊賬戶、及其應用程序生成的錢包,來解析EIP-712類型的數據。用戶通過發送加密簽名消息來提交他們的交互請求以訪問DApps(中繼前端)。

主力復盤:BitMEX主力平空買入1.32億美元推高價格:AICoin PRO版K線主力成交數據顯示:昨天21:50~今天05:15,BitMEX XBT永續合約上出現大量主力成交單(即市價大額成交) 。其中,一共出現67筆,共計1.326億美元主力買入單,買入均價9331.7美元;一共出現24筆,共計3227.65萬美元主力賣出單,賣出均價9347.3美元,成交差1億美元。

這一過程中,Al-PD-持倉差值大多為較高紅柱,即持倉量下降明顯,可判斷這些成交單大多為主力買入平空。

此外,此次拉升過程中大額買入堆積的地方為趨勢線附近。[2020/6/16]

然后,這些消息由交易型DApps廣播到一個完整的InjectiveChain節點,在那里它們被解包并添加到內存池中。節點檢查交易并將其包含在一個區塊中,同時根據其類別重要性對交易執行進行排序——清算和撤單請求優先。

InjectiveChain獨特的交易處理方式非常有利于用戶體驗,用戶通過與交易型DApps交互,免除了Gas費用的負擔。由于交易平臺將簽名消息廣播給InjectiveChain節點,而不是交易者,因此與鏈交互相關的所有費用都由交易型DApps支付,交易者不用支付任何Gas費用。

這允許用戶在他們的賬戶中沒有INJ的情況下也能進行交易。另外,Injective還分配了10萬美元的獎勵池,來支付用戶首次從以太坊轉移資金時的Gas成本,從而更加用戶友好。

動態 | EOS備選節點CryptoLions復盤叢林測試網遭受攻擊全過程:EOS備選節點CryptoLions發文,復盤了叢林測試網遭受攻擊和恢復的過程。攻擊者濫用叢林測試網的faucet,用測試網上的代幣投票給不生產區塊的節點,從而導致測試網罷工。CryptoLions提到,這次攻擊不會發生在EOS主網上,因為EOS主網沒有faucet。[2018/9/11]

完全的去中心化是Injective社區的首要任務。這就是為什么共識機制、后端基礎設施、治理、和交易型DApps均為去中心化的重點。盡管大多數協議都在瞄準前端的去中心化,但用戶還是最熟悉后端和治理的去中心化。一些協議沒有使用替代前端與協議進行交互,這部分導致了前端的中心化。

作為一個為去中心化金融構建的Layer-1協議,Injective允許任何人在協議之上構建定制化的交易型DApps,為用戶創建多個門戶。各交易門戶通過收取由其前端引入的交易手續費的40%,作為處理交易的回報。Injective生態歡迎更多的節點來充當這種類似于中間人的角色。

目前,在InjectiveChain之上已經建立了五個交易型DApps:PicassoExchange、MarsX、UnlimitedExchange、LunaticsExchange、以及由InjectiveLabs核心團隊提供的InjectivePro。

所有這些交易平臺都通過共享同一個訂單簿連接到相同的市場,但它們為用戶提供不同程度和形式的訪問權限。例如,與InjectivePro相比,Picasso交易平臺為其現貨市場提供了Swap交易機制,其UI類似于AMMDEX。

MarsX選擇允許用戶訪問其中兩個永續合約市場,而其他交易平臺則顯示所有已上線的合約市場。基于Injective構建的交易平臺具有不同的前端接入點,分別提供專業化的價值產品,從而改善用戶體驗,為不同地區的用戶量身定制產品。

除了通過DApps前端下單交易,交易者也可以選擇通過API與鏈進行交互。對于協議而言,為交易者提供流暢的API服務同樣重要,這是大型參與者與鏈交互的最便捷的方式,因為它是為做市商和機構而構建的。

API交易活動的增長實際上增強了去中心化程度,因為這些API使用者實際上成為了區塊的獨立廣播員。由于使用API,而不是使用交易型DApp前端去廣播他們的交易,所以API交易者需要支付極少數量的Gas費。

但同時一個好處是,他們只需要支付交易手續費的60%,使得API交易成為高頻交易者更有利可圖的選擇。

Injective的核心互操作性

Injective協議旨在通過跨鏈將其他多條鏈上的流動性引入,因此該鏈允許交易者通過其IBC與其他啟用IBC的鏈進行通信,以及通過Injective跨鏈橋和以太坊主網進行互通。

這種連通性使平臺能夠通過無縫的雙向通信來積累流動性,并支持源自不同生態的代幣的跨鏈交易。該鏈已經允許與Terra、CosmosHub、和以太坊網絡之間進行傳輸,并且隨著預計今年引入EVM兼容性,Injective正在爭取進一步開發和建設執行層上的用戶生態。

INJ通證經濟模型

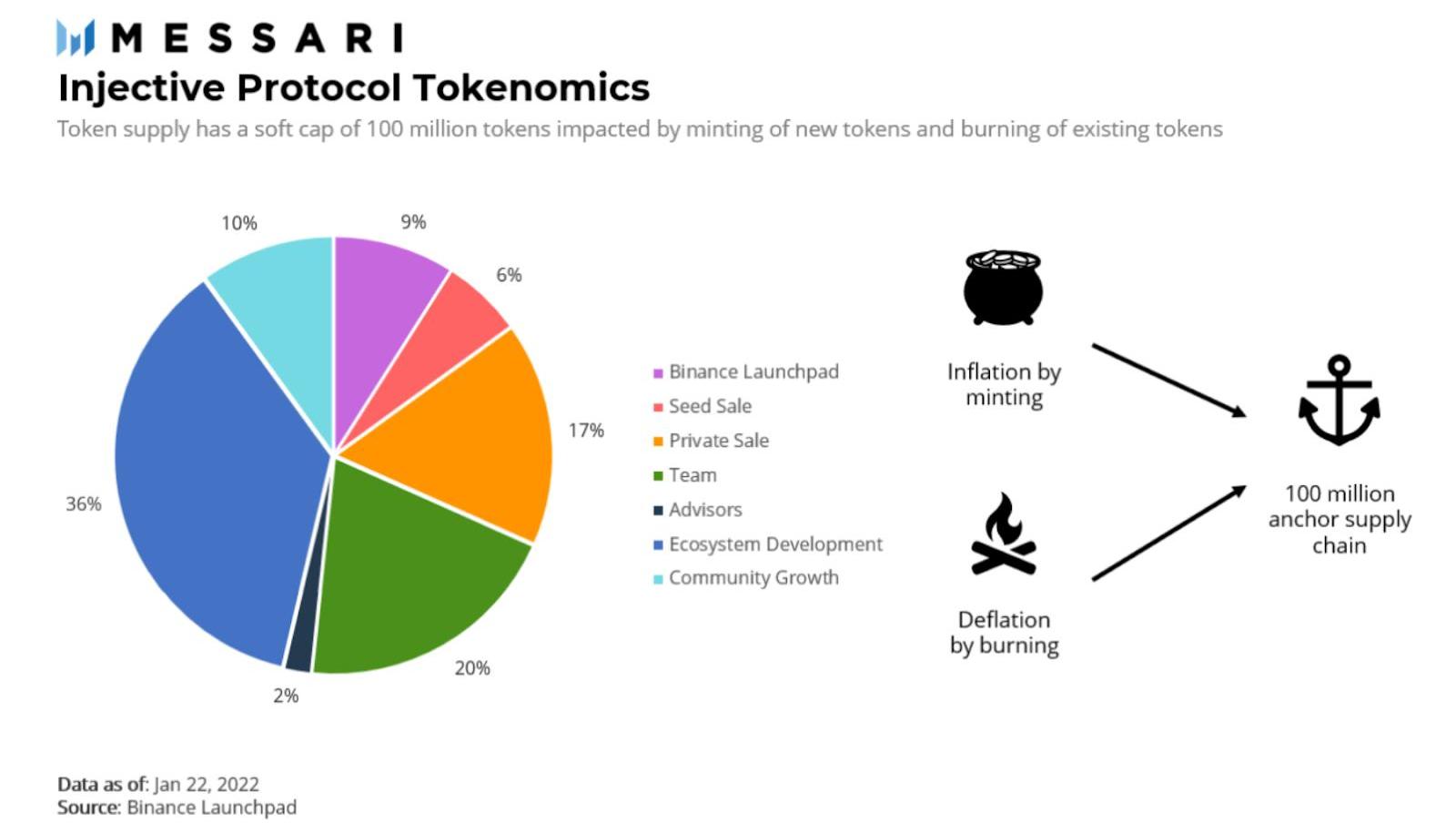

原生代幣INJ最初以ERC-20的形式發布,之后遷移到了自己的鏈上。INJ是一種多用途代幣,其功能類似于復雜發動機最關鍵區域的螺栓:

1.鏈的安全性取決于INJ:由于Injective的Tendermint共識基于委托權益證明(dPoS),因此區塊生產者需要質押INJ以驗證區塊,并獲得INJ作為貢獻獎勵。目前,成為驗證者所需的最低金額為1INJ。

2.交易平臺的治理即鏈的治理:INJ持有者可以對交易平臺改進、參數更改、新功能實現、以及鏈更新和通脹獎勵機制進行投票。

由于鏈保持其安全性和治理效率至關重要,InjectiveProtocol通過提供交易費用折扣來激勵Staking。通過InjectiveVIP計劃,質押的INJ數量越多,交易費用折扣越大。

3.用于交易手續費競拍:將40%的交易手續費分配給引入該交易的DApps之后,剩余的60%交易手續費收入將會被進行拍賣銷毀。該協議每周進行一次競拍,參與者通過INJ競標該周的交易費用。最終的中標者能獲得一籃子代幣和套利利潤,其支付的INJ將被銷毀。

INJ的最大供應量最初設定為1億枚。然而,由于區塊獎勵是通過鑄造新代幣來補償的,這個數字存在通脹壓力,將其變成軟上限和所需供應量的錨定值。

理論上,INJ的總供應量可以超過錨定值。但每周的銷毀會產生通縮效應,并在一定程度上抵消了代幣鑄造形成的供應量增加。

更準確地說,1300萬個質押的INJ的5%年通貨膨脹率相當于一年新鑄造650,000個INJ,而僅八周內的總銷毀量為204,000個,每年凈銷毀約1,326,000個INJ,占總供應量的1.325%。

未來計劃

憑借扎實出色的執行力,Injective可以在其社區的助力下進一步擴大影響力,增加Cosmos生態的采用率,以及促進去中心化交易平臺的持續增長。未來保險DApps、和交易公會等新產品的引入能進一步增強用戶體驗,使Injective成為更全面的去中心化金融工具箱。

有人可能會爭辯說,作為一個基于特有應用的區塊鏈,也許不容易獲取當下流行的Layer-1的流動性及其原生工具,但憑借其與以太坊和支持IBC的跨鏈橋、以及即將實現的EVM兼容性,InjectiveProtocol能夠克服這一阻礙。

如果Injective成為去中心化鏈開發的熱點,該協議就有可能成為跨鏈交易服務的公認基礎設施,并為未來的去中心化市場提供動力。

作者:echo_z,鏈茶館從去年下半年開始,DAO的發展讓人們看到去中心化人類合作的希望。競拍憲法的ConstitutionDAO、解救阿桑奇的AssangeDAO、救助烏克蘭平民的Ukrain.

1900/1/1 0:00:00鏈捕手消息,Parity發布基于Rust的WASM智能合約語言ink!3.0,ink!3.0重寫了ink!2.0的所有主要組件,更新包括特征支持、減少合約規模、委托調用、鏈擴展.

1900/1/1 0:00:00鏈捕手消息,電競俱樂部G2Esports已于3月16日在洛杉磯縣高等法院對NFT提供商Bondly發起訴訟.

1900/1/1 0:00:00原標題《從OpenSea、MetaMask到Deribit,加密行業還有哪些你不知道的“壟斷者”?》 來源:吳說Real 近日以太坊開發者@0xTomoyo列舉了其心目中當前加密貨幣行業中近乎“.

1900/1/1 0:00:00作者:CharlesYu,CFA 序言 無論你要滑雪還是練習雪板,這個冬天都要做好準備,因為現在是雪崩的季節。?Avalanche雪崩基于創新的雪崩共識建立,是交易確認速度最快的區塊鏈.

1900/1/1 0:00:00原標題《ForesightVentures:Crypto思潮編年史(1997-2022)》原文作者:msfew,ForesightResearch人們不會為技術買單.

1900/1/1 0:00:00