BTC/HKD+0.36%

BTC/HKD+0.36% ETH/HKD-0.09%

ETH/HKD-0.09% LTC/HKD-0.13%

LTC/HKD-0.13% ADA/HKD+0.27%

ADA/HKD+0.27% SOL/HKD+1.39%

SOL/HKD+1.39% XRP/HKD-0.31%

XRP/HKD-0.31%原標題:StateofUniswapQ12022

原作者:JerrySun,Messari研究員

編譯:iambabywhale.eth

重點內容:

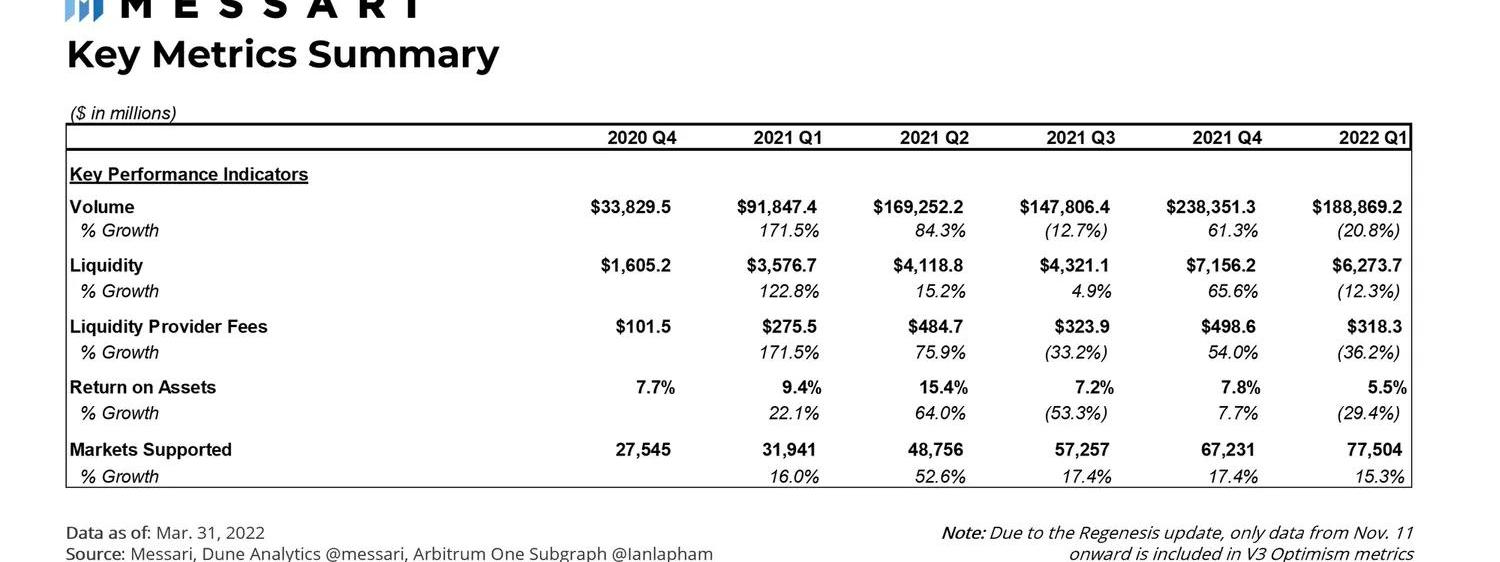

由于從2021年第四季度開始市場對加密貨幣和NFT的興趣減弱,總交易量以及相應的流動性提供者費用在2022年第一季度有所下降。

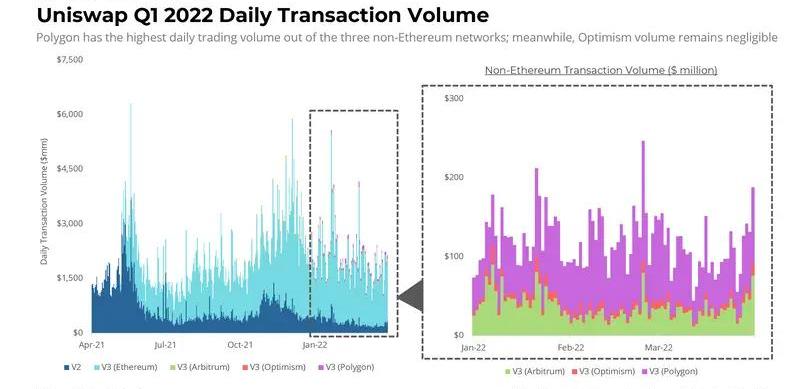

Polygon作為UniswapV3最晚支持的區塊鏈,其上的交易量已成為UniswapV3除以太坊之外交易量最大的市場;下一季度的額外流動性挖礦激勵措施應繼續有助于推動持續增長。

社區正在探索進一步擴展到Celo和Gnosis。

UniswapGrants計劃在第6輪中發出了其歷史上最大的贈款浪潮,其中包括從2021年底開始的Grants提案。

宏觀層面

火必已聯合Gala Games將對pGALA增發攻擊事件受損用戶進行賠償:4月3日消息,火必發布官方公告,宣布已與Gala Games協商完成pGALA增發攻擊事件受損用戶賠償計劃,賠償金額達5000萬美金。公告顯示,本次賠付將由火必與Gala Games共同承擔,其中火必為受損用戶提供2500萬美金等額現金和權益作為補償,包括:1500萬USDT及1000萬等值權益補償;同樣,Gala Games將為受損用戶提供2500萬美金等值的節點補償,上述賠償計劃將于本周內啟動。

據悉,pGALA事件源于pNetwork協同黑客在BSC鏈上利用跨鏈橋漏洞增發10億美金等值的天量pGALA,并從流動池內拋售并提現,累計獲利預計超千萬美金。受鏈上幣價大跌及pNetwork故意隱瞞該信息惡意套利的影響,致使Gala Games及火必在內的諸多第三方蒙受巨大損失。除上述賠償計劃,目前火必已與Gala Games達成共識,將通過法律途徑對pNetwork進行聯合起訴追繳。[2023/4/3 13:41:37]

總體而言,2022年第一季度Uniswap交易量比上一季度下降53.5%。這與全球加密市場在2021年第四季度達到3萬億美元的峰值市值,此后又回落至2萬億美元相呼應。當代幣價格上漲時,交易量通常會隨著散戶交易者興趣的增加而增加;當代幣價格下跌時,散戶投資者就失去興趣。與2021年第四季度的NFT復蘇和比特幣以及以太坊價格的歷史新高不同,2022年第一季度的交易活動更加平靜。

Messari研究主管:協議控制的價值正迅速成為 DeFi 下一波的最大主題之一:10月8日消息,Messari研究主管Ryan Watkins在推特上發文稱,協議控制的價值正迅速成為 DeFi 下一波的最大主題之一。它是什么很簡單。積累和部署資產庫的新方法。我們在 OHM 和 TOKE 等較新的項目中看到了它,甚至在 DeFi OG 中也看到了像 MKR with Sagittarius 這樣的項目。[2021/10/8 20:12:42]

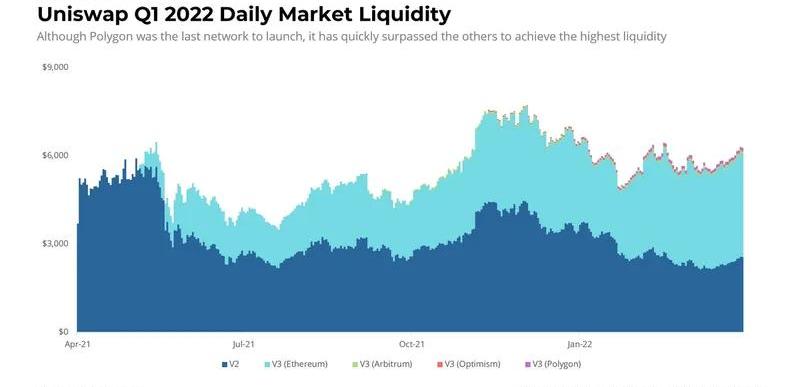

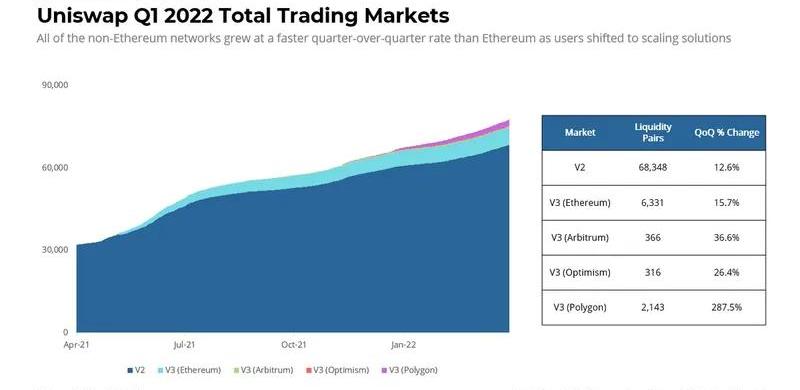

整體市場流動性在2022年第一季度有所下降,但下降程度低于交易量。UniswapV2是唯一一個在本季度出現流動性下降的網絡,下降了25.7%,而所有其他網絡都出現了小規模的名義增長。由于V2包含更多的長尾代幣對,V2流動性的下降確實與散戶交易量的下降相吻合。與此同時,市場流動性在Uniswap所謂的擴容解決方案中增長明顯,尤其是Polygon。與剛剛推出時的第四季度末相比,Polygon上的流動性上漲了近81.7%,Arbitrum和Optimism的流動性也分別增長了72.9%和34.7%。

Messari數據:本周穩定幣供應量突破1200億美元:金色財經報道,加密分析機構Messari分析師Ryan Watkins發推表示,本周穩定幣供應量已突破1200億美元。今年二季度穩定幣在區塊鏈上的交易額超過1.7萬億美元,同比增14倍,環比增65%。同時,去中心化穩定幣供應量剛剛突破100億美元,并將繼續蠶食中心化穩定幣的份額。Watkins認為穩定幣具備本地數字化、全球可訪問以及不易被扣押等特性,它能為世界各地的個人和機構提供輕松獲取美元的途徑,以滿足離岸美元需求。而離岸美元市場可能超過57萬億美元,因此穩定幣前景廣闊,同時極具顛覆性,也因此受到監管機構密切關注。[2021/9/17 23:32:26]

鑒于第一季度缺乏對用戶的流動性挖礦激勵,Polygon的流動性增長尤其令人印象深刻。就背景而言,當最初的治理提案提出時,Polygon團隊預留了高達1500萬美元用于流動性挖礦,另外還有500萬美元準備用于支持生態系統。截至4月的第一周,這些激勵措施現已實施。只有時間才能證明它會給Polygon現有的成功帶來多大的推動作用。

Messari前主管:在投資組合中,ETH相當于50%的BTC和50%的DeFi:Messari前主管、股票及加密貨幣交易員Qiao Wang發推稱:“我繼續看到越來越多的理由表明為什么ETH可以在下一次牛市跑贏BTC。或許不是基于風險調整后的回報率,但可能是基于絕對回報率。然而,從投資組合的角度來看,擁有ETH可能根本沒有意義。在我看來ETH是50%的BTC和50%的DeFi。因此,如果你已經擁有BTC,添加DeFi是有意義的。如果你已經擁有了DeFi,添加BTC是有意義的。但在這兩種情況下,增加ETH可能不會增加不相關的回報。不管怎樣,如果你是散戶且擁有ETH,我想你在未來一年左右會做得很不錯。但是,如果你想讓你的投資組合符合機構標準,就需要考慮BTC+DeFi是一種更好的投資組合構建方式。請注意:這不是財務建議。(免責聲明:我個人持有的ETH比我應該持有的多,因為我是一個非理性的信徒。)”[2020/11/15 20:51:30]

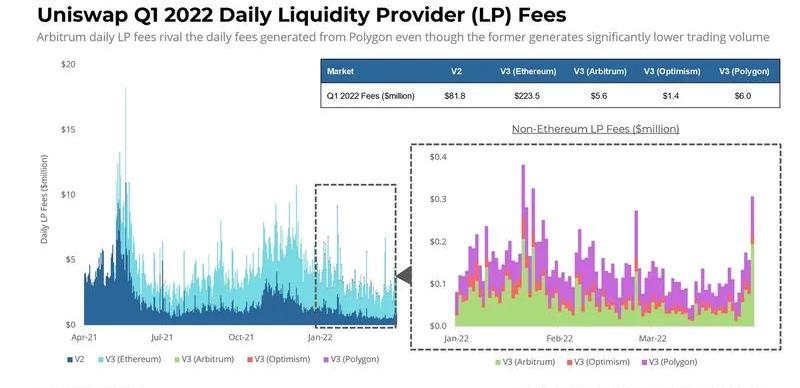

在2021年第四季度上漲54.0%之后,2022年第一季度每日LP費用下降了36.2%,導致最終季度末數字與2021年第三季度末相似。2021年第四季度的數字異常與NFT在主流領域的風靡與比特幣和以太幣新高有關。在非以太坊鏈中,Arbitrum與Polygon帶來了巨大的收益,而Optimism則落后了。該數據表明,Polygon上有更多的藍籌代幣對交易,而Arbitrum上流行的交易對費用較高。

動態 | Bitmessage的開發者Jonathan Warren作證稱澳本聰偽造文件:據cointelegraph報道,根據8月13日發布的法庭文件,點對點信息Bitmessage的開發者Jonathan Warren作證反對澳本聰Craig Wright,稱在最近的一次審判中,澳本聰的一些文件是偽造的。[2019/8/15]

從以太坊上的UniswapV2到Uniswap的每個非以太坊網絡的所有交易對而言,總交易市場數量也較上一季度繼續攀升。UniswapV2繼續占整個市場的絕大部分。以太坊和Polygon上的UniswapV3占活躍市場的11%,而Optimism和Arbitrum仍然可以忽略不計。與市場流動性一樣,Polygon在第一季度增長最快,比上一季度增長了近300%。鑒于所有數據,很明顯Uniswap在Polygon上找到了「新家」。

微觀層面

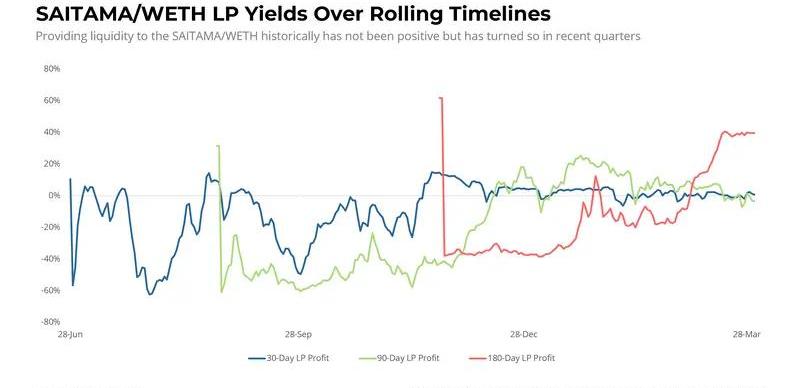

2022年一季度最活躍的四個市場為USDC/WETH、USDT/WETH、SAITAMA/WETH以及FXS/FRAX。其中編者認為比較重要的數據就是提供流動性的收益和無常損失之間的關系。

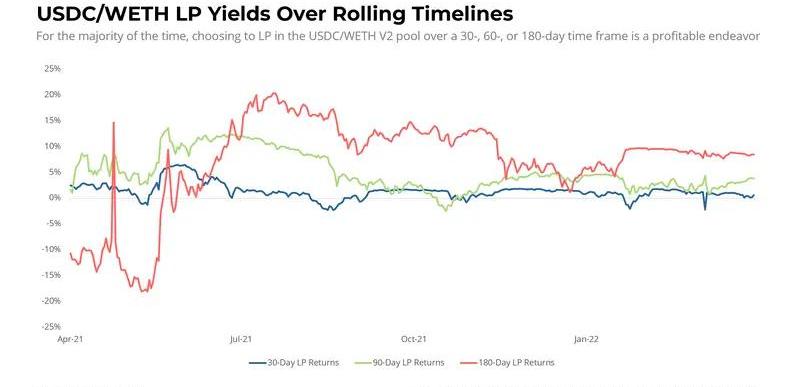

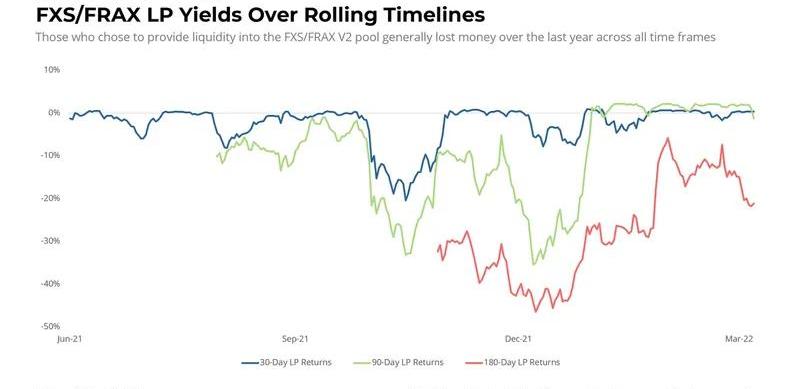

Messari衡量LP收益的方式時區分了三種情況,即假設用戶分別提供30天、90天和180天的流動性,在撤回流動性當天的收益減去相比提供流動性之前代幣價值的無常損失即LP的收益率。

以USDC/WETH市場為例,在過去的365天內,提供180天流動性的用戶在其中52天撤回流動性時收益率為負,而對提供30天流動性的用戶而言這一數字為45,提供90天流動性則僅為12。在2022年第一季度,僅有提供30天流動性的用戶在1月22日至27日以及3月5日撤回流動性時會出現損失,其他情況下的LP頭寸都將盈利。

而對于SAITAMA/WETH以及FXS/FRAX這兩個交易對則不容樂觀。數據顯示,這兩個交易對雖然交易量位居前列,但其流動性提供者在大部分時間中都處于虧損狀態,FXS/FRAX甚至在一季度剛剛實現了部分LP頭寸的盈虧平衡,而長期的流動性提供者則一直處于虧損狀態。

至于UniswapV3,最活躍的交易對為USDC/WETH、USDC/USDT和WBTC/WETH,三者貢獻了V3市場交易量的61%,分別體現了作為智能合約網絡基石的以太坊、穩定幣市場以及兩個市值最高的加密貨幣之間的關系三個市場的動向。

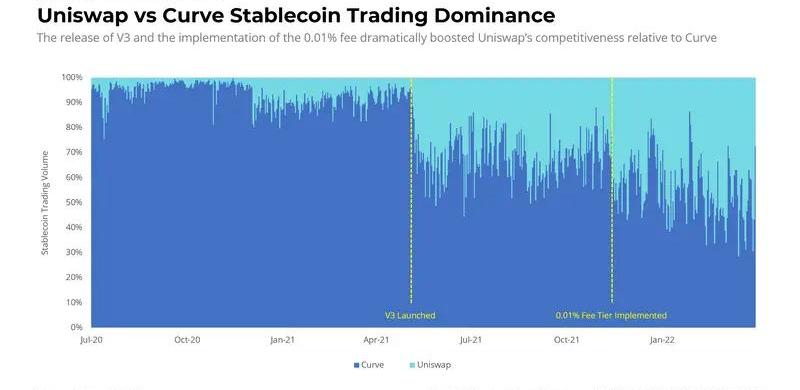

對于USDC/WETH交易對,UniswapV3的收益率為12%,是V2中相同的交易對收益的3倍。對于USDC/USDT交易對,在實施了0.01%交易費用之后,該交易對交易量出現了相當大的增長。2022年一季度USDC/USDT交易對交易量環比增長60%,且相較2021年三季度增長了114.1%,9個月內增長了兩倍有余,總交易量中有87.3%的交易量來自0.01%費用的流動性池。與其同時,流動性卻只增長了11.2%。

在交易費用下降至0.01%之前,UniswapV2及V3上USDC/USDT交易量占Uniswap和Curve該交易對交易量之和的30%至33%。在交易費用下降至0.01%之后,該比例的中位數達到了48.3%,已幾乎與Curve持平。Messari表示,考慮到資本效率,現在Uniswap似乎比Curve更具競爭力。

對于WBTC/WETH交易對,0.05%交易費用的流動性池中交易量下降了28.9%,但流動性增長了57.3%,0.3%交易費用的流動性池交易量幾乎持平,但流動性僅增長了13.7%。這表明由于市場的降溫,投資者可能會選擇比特幣、以太坊這類能產生持續收益的LP頭寸,并在出現更好的機會時重新評估市場狀況。

UniswapGrant計劃

Uniswap在2022年第一季度發布了第六和第七輪Grant計劃,其中第六輪Grant提供的資金達到了240萬美元,相較于之前94.6萬美元的最高額再度增長了2.5倍以上。其中值得關注的項目包括鏈下治理項目OtherInternet、Uniswap社區分析計劃Unigrants、電競戰隊TeamSecret、巴塞爾藝術展。

治理更新

2022年第一季度的治理提案中,向Voltz提供使用UniswapV3額外的補助金以及在Celo和Gnosis上部署Uniswap的提案均獲得通過,但在Harmony上部署UniswapV3以及將協議收入分配給UNI代幣持有者的提案卻被社區駁回。

總結

Uniswap在2022年一季度主要關注點包括在Polygon上的增長、探索多鏈布局以及加密市場整體交易量的回落。問題在于,如果交易活動減少,那會不會對Uniswap不利?

答案是肯定的也是否定的,交易所希望看到健康的交易量,但現實情況是Uniswap能夠很好地應對加密市場的任何調整。用戶可以進入LP頭寸并獲得收益的事實表明他們將繼續參與該協議,而跟蹤協議如何響應不斷變化的宏觀投資環境將是今年剩余時間的首要任務。

整理:Eva,鏈捕手 “過去24小時都發生了哪些重要事件”?1、俄媒:俄羅斯聯邦稅務局建議立法允許該國公司以加密貨幣支付進出口業務據俄羅斯《信息報》報道.

1900/1/1 0:00:00原作者:?頭等倉區塊鏈研究院Stepn是搭建在Solana上第一款結合了區塊鏈代幣激勵的運動APP,通過引入“Movetoearn”的創新概念,開創了區塊鏈對于運動類APP的賦能嘗試.

1900/1/1 0:00:00作者:ResearchDAO譯者:Dinzz,H.ForestVentures 介紹 在DeFi和GameFi的金融屬??性背后,參與者通過評估其他參與者的平均行動共識來調整博弈策略進行游戲.

1900/1/1 0:00:00原作者:RiyazFaizullabhoy與MattGleason原標題:《Web3Security:AttackTypesandLessonsLearned》 編譯:胡韜.

1900/1/1 0:00:00原作者:RainandCoffee原標題:《TheModularWorld》編譯:Eva、胡韜,鏈捕手 前言 早在2019年,當我們(Maven11)投資LazyLedger時.

1900/1/1 0:00:00原作者:AnneSraders、DeclanHarty原標題:《HowAnatolyYakovenko’scryptostartupSolanaLabsisbuildingwhatinvesto.

1900/1/1 0:00:00