BTC/HKD+0.23%

BTC/HKD+0.23% ETH/HKD-0.07%

ETH/HKD-0.07% LTC/HKD-0.02%

LTC/HKD-0.02% ADA/HKD-0.52%

ADA/HKD-0.52% SOL/HKD+1.33%

SOL/HKD+1.33% XRP/HKD-0.28%

XRP/HKD-0.28%作者:David,W3.Hitchhiker

按:進入九月以來,地緣、金融市場的風險次第展開,全球市場在美聯儲超級鷹派政策的帶領下走向越來越未知的領域。通過分析三個局部市場的最新動向,我們可能離聯儲的轉向越來越近。

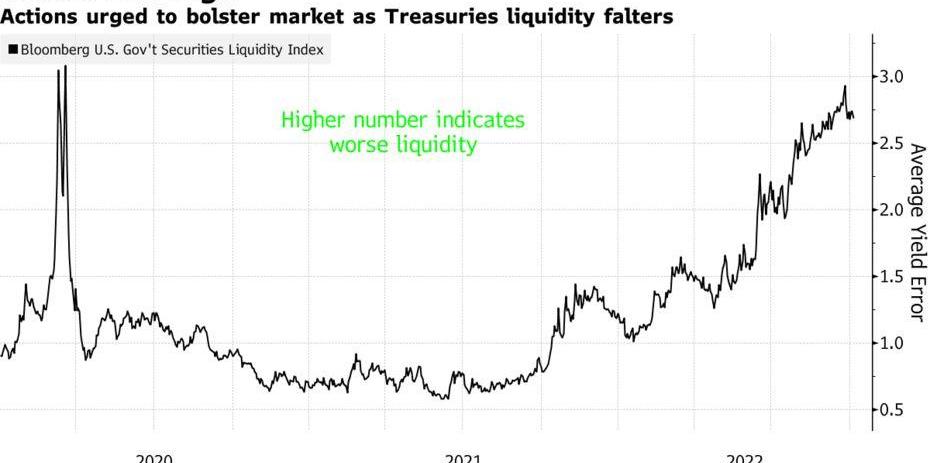

一、美債流動性緊張局面來到2020年3月水平

10月初,美國國債市場的流動性問題來到新的階段:彭博測量美債流動性的指標顯示,市場流動性緊張程度已經來到2020年3月份的水平。

2020年3月,當美國國債市場因恐慌性拋售而崩潰時,美聯儲作為最后的買家介入購債。而目前的流動性水平可能都指向美聯儲隨時準備介入購債的可能性——即使目前聯儲在進行所謂的量化緊縮。

花旗:美聯儲聲明存在“鷹中帶鴿”的風險:2月1日消息,花旗預計美聯儲將加息25個基點,同時存在“鷹中帶鴿”的風險。其聲明可能會繼續重申“持續加息”或“進一步加息”是合適的。鴿派的意外可能是措辭改變為“將再進行幾次加息”或完全放棄前瞻性指引。鮑威爾可能會借此機會重申,政策利率可能會升至5%以上并保持在這一水平,但他可能樂于減少對當前的市場定價的影響,并等待進一步的數據更清楚地表明政策利率的適當軌跡。(金十)[2023/2/1 11:41:14]

紐約聯邦儲備銀行的副行長杜菲說:“美國國債市場是世界上最重要的證券市場,是我們國家經濟安全的命脈。你不能只說‘我們希望它會變得更好’,你必須采取行動讓它變得更好。”

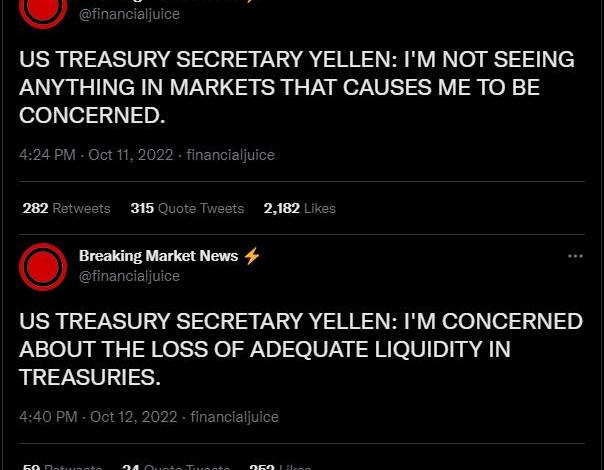

美國財長10月11號發文指其沒有看到金融市場任何需要擔心的情況。一天后改口,稱“國債市場不足的流動性讓人擔憂。”

美國前財長敦促美聯儲繼續收緊政策,即使可能面臨金融風險:金色財經報道,美國前財政部長Lawrence Summers表示,美聯儲必須兌現其發出的進一步收緊貨幣的信號,即使面對可能帶來的金融風險也應如此。Summers說:“如果出于擔心金融穩定的原因,認為我們不應該采取必要的貨幣政策來避免通貨膨脹變得根深蒂固,那真是一個錯誤。”他認為有發生某種金融創傷性事件的風險。但同時表示發生的幾率相當低。

Summers表示,盡管通貨膨脹率很高,但預期還沒有根深蒂固,在他看來,現在對通貨膨脹采取有力的行動越發重要。(彭博社)[2022/10/9 12:49:53]

法興銀行:美聯儲需要繼續加息,經濟衰退的可能性很低:4月7日消息,法興銀行經濟學家報告稱,經濟衰退仍是未來前景的一部分,但眼下的通脹風險是真實存在的,美聯儲在未來幾個月仍有加息和資產負債表縮減的空間。毫無疑問,美聯儲正在加快收緊政策的步伐。加息50個基點,再加上更多的加息,應該會在年底前將聯邦基金利率提升至2%以上。我們認為,對商業周期的擔憂還為時過早。美聯儲的利率指引在短期內并不值得擔憂。除了利率前景,我們更擔心的是加息和資產負債表收縮的組合。各種緊縮措施的結合,可能會推動政策比僅從利率角度看更緊縮。(金十)[2022/4/7 14:10:15]

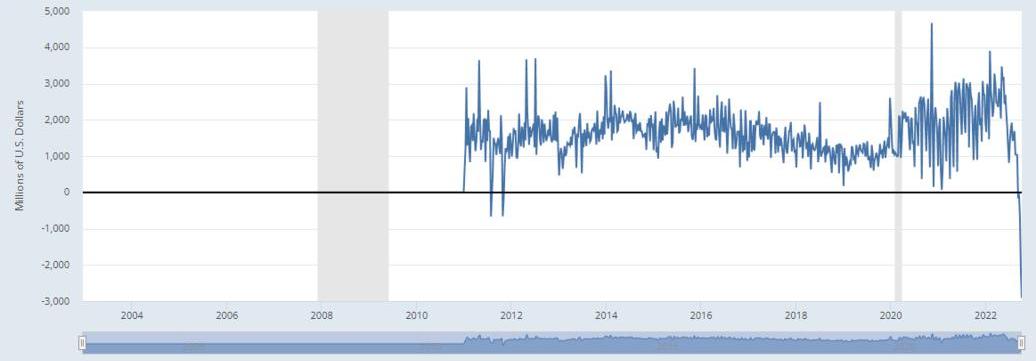

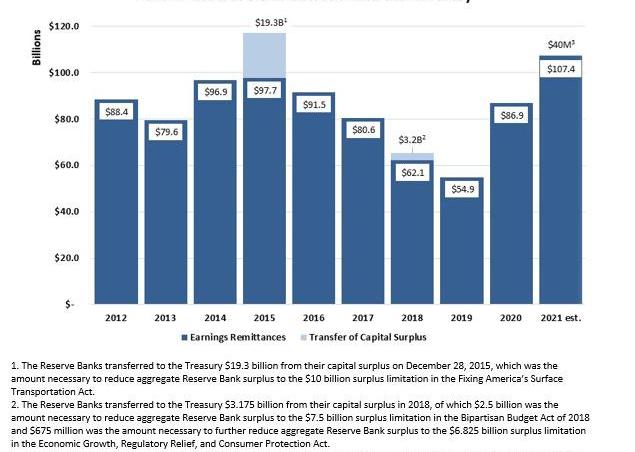

二、聯儲收益開始變負

美聯儲主席鮑威爾:如果美元是數字化的,比特幣就會消失:美聯儲主席杰羅姆鮑威爾站出來與美國金融服務委員會討論比特幣和其他加密貨幣。他向專家組表示,如果美國有自己的數字貨幣,比特幣將毫無用處,最終會消失。鮑威爾解釋說:支持數字貨幣的論據之一:你不需要穩定幣。如果您擁有數字美國貨幣,您就不需要加密貨幣。他在會議期間明確表示,美國正在調查局勢,但不太可能在不久的將來做出任何最終決定。該國仍然非常依賴美元,以數字形式引入該貨幣可能會讓很多人望而卻步。目前,其他幾個國家(例如中國)正在努力向人們介紹本國貨幣的數字形式,這意味著美國在虛擬開發方面可能會落后。[2021/7/19 1:01:33]

在多次加息之后,聯儲的利息支出已經超過其通過QE持有的債券組合產生的利息收入。

天橋資本CIO:即便美聯儲縮減資產購買規模 比特幣價格仍可能上漲:6月7日消息,天橋資本(SkyBridge Capital)聯席首席投資官兼高級投資組合經理Troy Gayeski表示,黃金將在明年飆升至新高,但隨著全球債務膨脹,尋求貨幣替代品的投資者應該把目光投向比特幣。Gayeski稱,即便美聯儲開始縮減資產購買規模,黃金和比特幣價格仍可能上漲。此外,Gayeski預計,美國證交會將在2021年第四季度或明年第一季度批準該公司比特幣ETF。他表示 :“我們在比特幣等法定貨幣的替代品上擁有規模雖小但意義重大的頭寸,這放大了我們更廣泛投資組合中的戰略組合。” 此前消息,天橋資本已于今年3月中旬提交比特幣ETF。(福布斯)[2021/6/7 23:16:37]

過去十年聯儲的收入基本都在1000億美元左右,都直接轉給了美國財政部。有測算稱今年因為加息導致的虧空可能高達3000億美元。同時,由于QT,債券價格暴跌,導致美聯儲在出售債券時可能不得不接受比購買價格低得多的價格,從而成為減記開支(unrealizedloss,non-cashitem).

聯儲不會破產,面對巨額的窟窿,要么其完全可以無視;要么其可以重啟印鈔。

總之,更高的利率只會增加美聯儲和財政部內部各處的現金消耗。他們會很快意識到完全被困住了。如果不能有效地使自己破產,他們就無法馴服通貨膨脹。當然中央銀行不會破產——相反,他們可能在加息和通貨膨脹的風暴中轉向。

三、“雷曼時刻2.0”越來越近

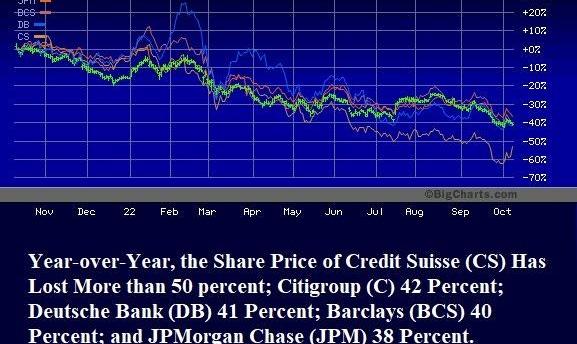

最近市場不太平,瑞士信貸、英國養老金相繼發生危險。

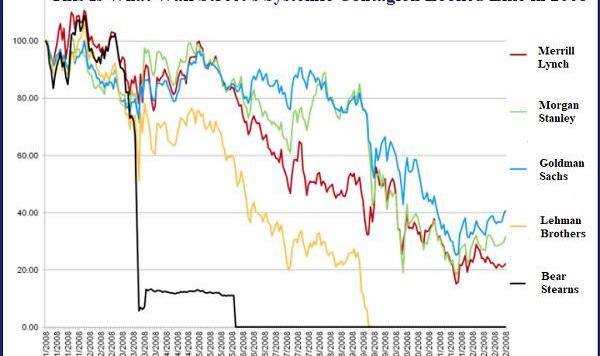

08年金融危機,這種機構間風險的傳導類似于下圖這樣:08年金融危機,這種機構間風險的傳導類似于下圖這樣:

那么在08年金融危機之后,新的銀行危機有沒有可能重新發生?

國慶前,多家新聞媒體質疑瑞士信貸是否預示著另一個“雷曼時刻”。“雷曼時刻”指的是擁有158年歷史的前華爾街投資銀行雷曼兄弟,在華爾街不斷擴大的金融危機期間于2008年9月15日破產。雷曼兄弟是美聯儲允許破產的唯一一家主要華爾街銀行。

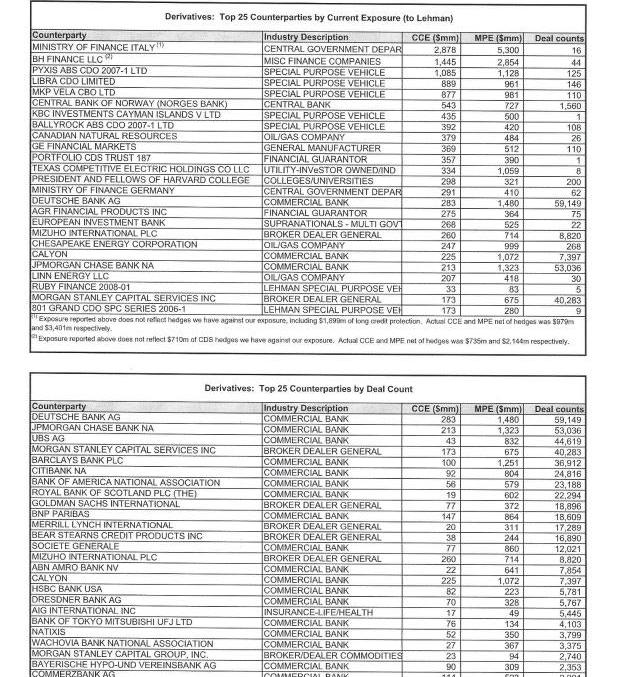

根據金融危機調查委員會的文件,在雷曼兄弟破產時,它有超過900,000份未平倉的衍生品合約,并使用華爾街最大的銀行作為其中許多交易的對手方。數據顯示,雷曼與摩根大通的衍生品合約超過53,000份;摩根士丹利超過40,000;花旗超過24,000;美國銀行超過23,000;高盛的近19,000。

根據該機構出具的對危機分析結論性的報告,08年的金融危機主要是因為如下原因:

“場外交易衍生品在三個重要方面促成了這場危機。首先,一種衍生品——信用違約掉期——推動了抵押貸款證券化的發展。CDS被出售給投資者,以防止由風險貸款支持的抵押相關證券的違約或價值下降……

“其次,CDS對于合成CDO的創建至關重要。這些合成CDO只是押注于與抵押貸款相關的真實證券的表現。他們通過允許對同一證券進行多次押注,擴大了房地產泡沫破裂造成的損失,并幫助將它們分散到整個金融系統……

“最后,當房地產泡沫破滅、危機接踵而至時,衍生品就處于風暴的中心。AIG沒有被要求留出資本儲備作為其出售保護的緩沖,但在無法履行其義務時獲得了救助。由于擔心AIG的倒閉將引發整個全球金融體系的連鎖損失,政府最終承諾投入超過1800億美元。此外,具有系統重要性的金融機構之間存在數以百萬計的各種類型的衍生品合約——在這個不受監管的市場中是看不見和不為人知的——增加了不確定性并加劇了恐慌,有助于促使政府向這些機構提供援助。”

危機之后的15年,我們有沒有出現類似的金融系統風險?

在9月29日聯儲下屬機構OFR分析銀行在場外交易(OTC)衍生品市場中選擇誰作為交易對手方的工作論文中,作者發現銀行更有可能選擇已經與其他銀行密切聯系并暴露于其他銀行的風險較高的非銀行交易對手方,這導致連接到更密集的網絡。此外,銀行不會對沖這些風險,而是通過出售而不是購買與這些交易對手的CDS來增加風險。最后,作者發現,盡管2008年金融危機后監管力度加大,但常見的交易對手風險敞口仍與系統性風險措施相關。

簡單來說,就是一旦一家系統性重要的銀行出現問題,金融體系還是會像08年一樣出現系統性的連鎖反應。

那么,美聯儲是否需要像日本央行、英國央行一樣,轉向呢?

我們拭目以待。

Tags:比特幣YESCDSMER比特幣賣了一億怎么轉回國內LASEREYESscds幣是什么幣SheBollETH Commerce

DeBank插件錢包Rabby發推稱,其RabbySwap智能合約存在漏洞,請用戶撤銷所有鏈上的RabbySwap批準。目前團隊正在解決問題.

1900/1/1 0:00:00鏈捕手消息,隱私計算網絡Oasis將于2022年9月14日至10月14日開展主題為「KeepitConfidential」的黑客松活動.

1900/1/1 0:00:00原文標題:《PuristsandTouristsinCrypto》作者:NickTomaino,1confirmation聯合創始人編譯:隔夜的粥.

1900/1/1 0:00:00作者:Liam,A&TCapital 一、摘要 TL;DR: 以NFT形式封裝的資產是上一輪牛市的一大爆發點之一,但除現貨交易外,其他NFT-Fi相關項目發展則有些滯后.

1900/1/1 0:00:00原文標題:《StateofUniswapQ32022》作者:KentrellKey,Messari編譯:郭倩雯,ChainCatcher 要點 盡管協議價格下跌,仍在吸引流動性.

1900/1/1 0:00:00作者:Alice,ForesightVentures TL;DR 加密世界渴望擁有自己的去中心化社交媒體和web3-native的游戲規則.

1900/1/1 0:00:00