BTC/HKD-1.19%

BTC/HKD-1.19% ETH/HKD-3.25%

ETH/HKD-3.25% LTC/HKD-2.64%

LTC/HKD-2.64% ADA/HKD-3.31%

ADA/HKD-3.31% SOL/HKD-3.18%

SOL/HKD-3.18% XRP/HKD-4.09%

XRP/HKD-4.09%作者:加密愛好者June

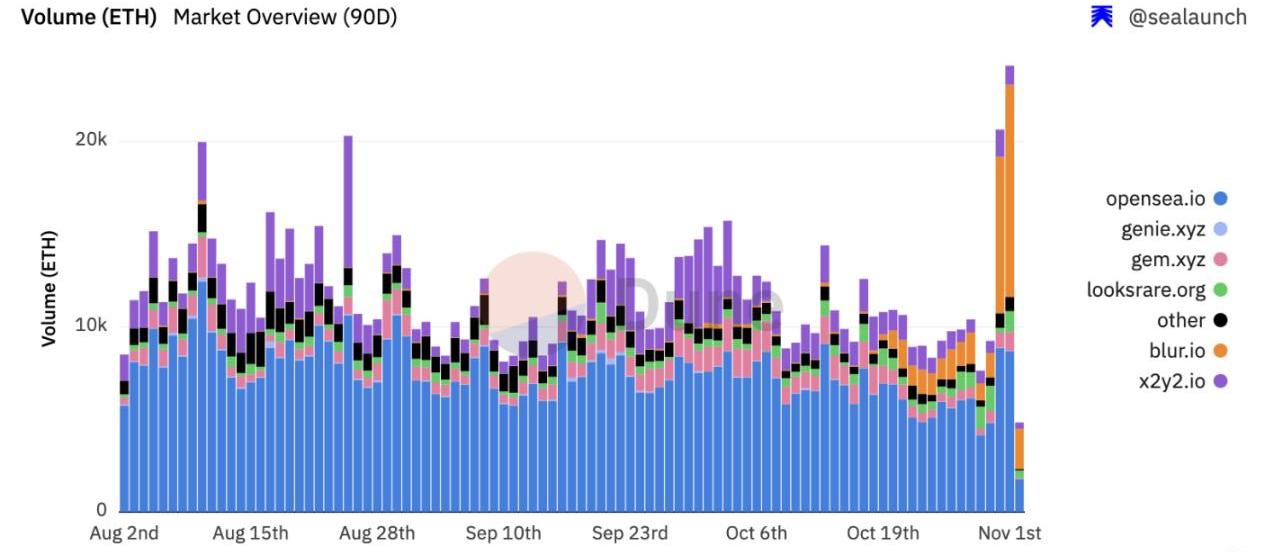

自NFT在加密世界嶄露頭角以來,OpenSea就一直穩居NFT交易平臺的王座。不過,這種一家獨大的局面近期出現了動搖。隨著諸多競爭者崛起,OpenSea市場份額被逐漸蠶食。Dune數據顯示,OpeaSea近期的日交易量在整個以太坊NFT市場的份額已降低到50%以下。

一場NFT平臺之間的戰爭正在上演,后浪們正在采用新策略向OpenSea發起挑戰。最新上線的Blur公布空投計劃,其交易額短期內實現飆升;LooksRare宣布默認取消創作者版稅,并計劃推出NFT聚合器;x2y2在此前版稅風波之后又有了新動作,推出零費用的NFT借貸服務。

打敗OpenSea的,不會是另一個OpenSea,只有另辟蹊徑,才有可能在這場戰爭中取勝。縱觀各平臺競爭策略,x2y2是目前最大膽激進的「反叛者」,其推出借貸服務的行為邁出了NFT平臺產品組合性擴張的第一步,或為其他市場參與者提供新的思路。

借貸:從DeFi到NFTFi

Blur超越X2Y2成為交易額第6大的NFT市場:金色財經報道,據 Dapprader 數據顯示,Blur 交易總額已突破 10 億美元,截止目前約為 11 億美元,超越 X2Y2 成為交易額排名第 6 高的 NFT 市場,后者當前交易額約為 10.9 億美元。其他數據方面,當前 Blur 平臺交易者總量約為 122,190 個,單筆交易的平均金額約為 1190 美元。[2023/2/5 11:48:22]

借貸是人類最古老的金融活動之一,在今天的社會生活中依舊扮演著極為重要的角色。其基本原理很容易理解:貸款人提供一筆的閑置資金給借款人,到期后,借款人歸還本金并支付一定利息。

號稱要革新傳統金融行業的DeFi自然不會錯過這種模式,早在2014年,一個名為MakerDAO的抵押借款平臺就悄悄萌芽,并于2017年在以太坊主網上線,開啟了一個DeFi時代。MakerDAO要扮演以太坊上中央銀行的角色,它是DeFi世界最主要去中心化穩定幣DAI的發行方。用戶通過在平臺抵押以太坊等資產來借出一定比例的DAI。

在2018年掀起的DeFi浪潮中,借貸成為去中心化交易所之外最重要的賽道,相關項目起此彼伏,其中有大家耳熟能詳的Compound和Aave。到了2021年NFTsummer,DeFi有了新的實驗田,我們稱之為NFTFi,借用金融手段突破NFT自身的定價、流動性等問題。

數據:NFT市場X2Y2交易生成費用總額突破10,000枚ETH:金色財經報道,據Dune Analytics最新數據顯示,NFT市場X2Y2交易生成費用總額已突破10,000枚ETH,本文撰寫時達到10,125枚ETH(約合1400萬美元)。此外,當前X2Y2平臺交易總額達到2,153,486枚ETH,按照當前ETH價格計算接近30億美元;平臺交易總量已達到1,280,949筆。[2022/10/6 18:40:29]

NFTFi行業格局與DeFi大致相同,交易和借貸依然是兩個并駕齊驅的龍頭賽道。NFT借貸與DeFi借貸基本原理類似,都是通過智能合約將資產在鏈上抵押,然后借出其他資產。

點對點VS點對池

雖然NFT借貸生根于DeFi,但兩者背后的抵押資產存在根本不同:前者以CryptoPunks等NFT資產作為抵押物,后者將以太坊等同質化代幣作為抵押。一枚以太坊的價值等于另一枚以太坊,但一枚CryptoPunks的價值可能是另一枚CryptoPunks的數倍。NFT借貸需要考量更復雜的使用場景,由此衍生出了兩種不同的借貸模式:點對點借貸和點對池借貸。這兩種模式是都有突出的代表者。

安全團隊:“x2y2.it”是釣魚網站,已約有60名受害者:7月27日消息,據慢霧監測,“x2y2.it”是釣魚網站,請用戶不要點擊與其交互。目前大約有60名受害者,共損失約44枚NFT、11枚ETH、520枚USDC和390枚USDT。[2022/7/27 2:41:06]

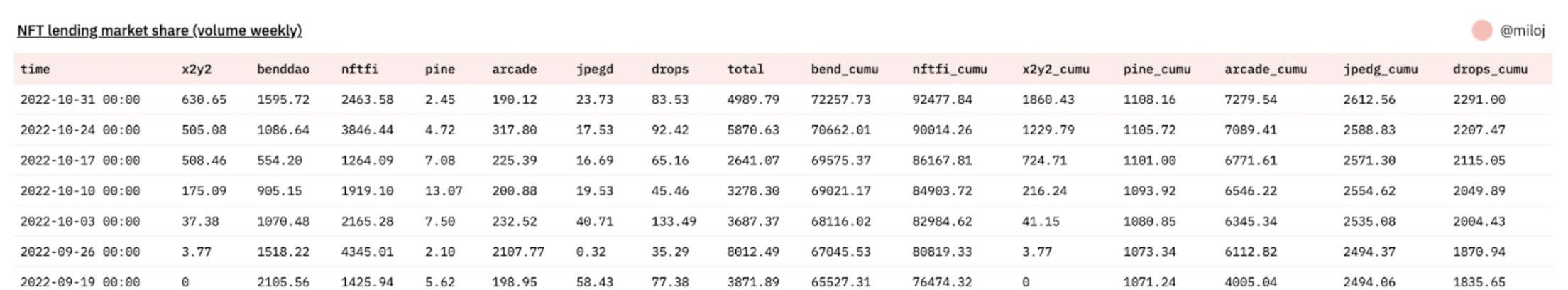

在NFTSummer的推動下,NFT借貸領域涌現出不少探索者,但主要借貸業務仍集中在少數平臺,NFTfi、BendDAO以及新近亮相的x2y2占據了絕大部分市場。其中NFTfi和x2y2是點對點借貸模式,BendDAO則采用點對池模式。

NFT借貸市場每周成交額,數據來源:Dune

點對點和點對池之爭是NFT借貸領域人們樂此不疲的話題,討論這個問題就像在去中心化交易所領域訂單薄和AMM孰優孰劣一樣,很難得出統一答案。

點對點借貸

點對點是一種用戶之間直接交易的機制,它通常是一種高度可定制的產品,對于平臺上列出的每個NFT,潛在借款人可以設置質押條款,如金額、期限、年利率等。只要借貸雙方都同意條款,交易就可以達成。

F2Pool創始人神魚提示X2Y2 NFT掛單挖礦存在風險:2月18日消息,F2Pool創始人神魚在推特表示,目前市場火熱的X2Y2 NFT掛單挖礦存在以下風險:1. 用戶NFT授權的是 0xf849de01b080adc3a814fabe1e2087475cf2e354 ERC721Delegate 合約,該合約有RBAC的權限管理;2. 交易Exchange合約 0x74312363e45dcaba76c59ec49a7aa8a65a67eed3 擁有通過ERC721Delegate合約轉移用戶token的權限;3. 交易Exchange合約 是可升級合約,升級權限(proxyAdmin的owner)是官方單地址;理論存在官方通過升級合約,然后轉走用戶NFT的可能。[2022/2/18 10:00:58]

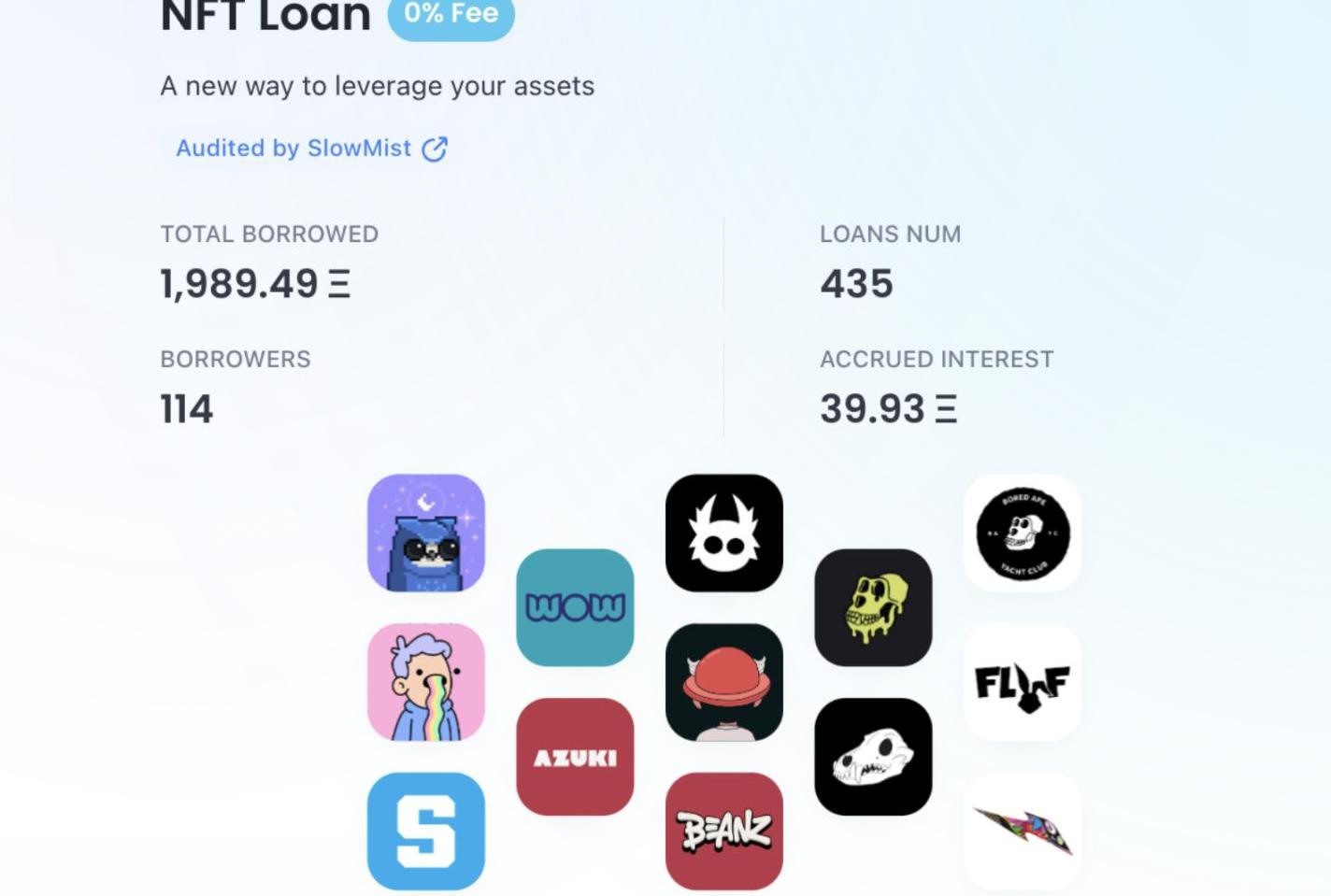

X2Y2的NFT貸款服務是一種點對點借貸模式。用戶持有白名單項目中的NFT即可通過抵押NFT借入ETH,以釋放NFT資產的流動性,同時用戶可根據自身持有NFT稀有度來進行差異化定價。x2y2當前支持的白名單項目包括BAYC、Azuki、Doodles、OtherdeedforOtherside等。

NFT 市場平臺 X2Y2 發布 Beta 版:據官方消息,NFT 市場平臺 X2Y2 宣布在以太坊上發布 Beta 版,測試階段允許用戶以零交易費用和零版交易 NFT,當前可供測試的功能包括固定價格出售、報價、系列報價,之后會不斷增加新功能,包括拍賣、批量上架、批量購買等。

X2Y2 此前表示,會在 2 月 8 日發布正式版,Beta 版交易用戶將有機會獲得 ILO 白名單。X2Y2 代幣總量 10 億枚,會將 12% 的代幣空投給 OpenSea 用戶(已于區塊高度 13916166 處進行快照),不會進行私募,不過會在初期進行 ILO,共 1000 個白名單,一個白名單額度為 1.5 枚 ETH,1000 萬枚X2Y2 和出售中獲得的 ETH 將被放入 Uniswap 以提供初始流動性。通過添加流動性獲得的所有 LP 代幣將被銷毀以永久鎖定流動性。此外,X2Y2 不提供交易獎勵,僅提供質押獎勵。[2022/2/5 9:32:50]

點對點模式通常適合流動性較差的資產或長尾資產,例如NFTfi支持上百種NFT集合的借貸業務,但x2y2在初期選擇了更為穩妥安全的策略,僅支持幾種藍籌NFT借貸。

點對點借貸的貸方通常分為兩類:1、資金收益;2、低價收購NFT資產。第一種是很容易理解:借錢給別人以獲得利息收入。比如NFTfi的大多數質押利率設置在40%的年利率以上,這足夠讓眾多DeFi玩家眼紅。而第二種情況下,貸方可能會設置更低的年化利率,以吸引借款方,在借款方違約的情況下,貸方可以以初期出借資產低價購入抵押的NFT資產,這其實是一種跨式期權的策略。

點對點借貸為釋放NFT的流動性提供了便利,特別是支持低流動性資產和長尾資產,但缺點也很明顯,資金和時間效率低下。為了解決這個問題,點對池借貸模式應運而生。

點對池借貸

點對池模式是借款方從資金池借款,而貸款人事先將資金存入池中來獲得收益。點對池模式通常只支持藍籌NFT資產。點對池相比點對點減少了訂單撮合的過程,理論上有利于提升交易的時間效率。同時,點對池模式對借款方更友好,它通過資金池分散風險,降低了進入門檻。

然而,點對池模式也面臨著資本效率低下的問題。質押池往往持有閑置資金,而利息收入只來自平臺上的借款人。另外,點對池模式還面臨著級聯平倉風險,BendDAO流動性危機就是一個很好的教訓。還有一點,點對池模式雖然只支持藍籌NFT,但高價值稀有NFT持有者更愿意選擇點對點模式,因為后者通常能夠借到更多資產。

點對點和點對池各有優劣,從數據表現來看,點對點模式更勝一籌,NFTfi的借貸量長期穩居榜首,上線不久的x2y2的表現緊隨BendDAO之后。不過,借貸市場的長期發展格局依然難以預料。

目前為止,我們的視角仍舊聚焦在NFT借貸這個單獨的方向,x2y2已然站住了陣腳。前面提到過,交易和借貸,無論在DeFi,還是NFTFi,都是齊頭并進的雙雄。那么,如果一個平臺將兩個結合起來,會產生什么樣的化學反應?

可組合性創新:交易+借貸

這種業務組合的方式我們在互聯網世界屢見不鮮,事實上,數十年互聯網發展史就是少數巨頭公司的業務擴張史。而在Web3世界,去中心化作為第一性原則正在發揮作用,不同的業務模式在以新的方式組合起來:我們稱之為可組合性。

什么是可組合性?a16z合伙人ChrisDixon將其定義為「像搭建樂高積木一樣拼合與搭配軟件組件的能力」。

可組合性意味著,軟件可以在別的軟件的基礎之上搭建起來,而每一個新的協議或NFT也和樂高積木一樣,可以互相之間進行組合。

x2y2將交易和借貸組合在同一個平臺的舉動就是可組合性的一個實例。對于開發者而言,可組合性避免重復造輪子,大大提高了工程效率,這與歷史上所有開源產品的構建類似。更值得思考的問題是,它對普通用戶有何意義?

設想一個場景:一個CryptoPunks的忠實持有者看中了?ArtGobblers的短期潛力,他想要購買一枚?ArtGobblers,但手上流動資金有限,他可以選擇去NFTfi抵押自己的CryptoPunks,借出ETH,再到OpenSea去購買?ArtGobblers。等到?ArtGobblers升值后,該用戶可以在OpenSea賣出,實現盈利,再回到NFTfi還款以贖回抵押物,這一套操作需要在兩個平臺將來回切換,同時錢包要對多個平臺授權。但如果使用x2y2,這個需求完全可以在一個平臺完成。如果考慮更復雜的情景,用戶在不同協議間交互的門檻和成本會更高。

x2y2的組合產品對于同時擁有借貸和交易NFT需求的用戶有兩個顯而易見的優勢:1、減少流程,降低了操作門檻;2、減少授權,提升安全性,在區塊鏈黑暗生林中,復雜的操作和授權往往會暴露更多風險。x2y2在上線一個月時間,就擠進了NFT借貸市場前三的位置,用戶的選擇已經說明了組合性帶來的體驗優勢。

NFT市場的未來:基于可組合性的開放家園

ChrisDixon還表示,「可組合性對于軟件搭建的重要性,就和復利對于金融的一樣。」可組合性推動了產品的持續創新,后來者可以直接借鑒前人提供的模塊,在其基礎上增加或者組合功能,以實現產品創新。這也意味著,技術作為產品護城河的時代或將一去不復返。那么新的護城河會是什么呢?

通過積累用戶搶占市場能成為護城河嗎?OpenSea在近期市場不斷下滑,說明先發優勢也難以形成穩固的護城河。與其追求搭建阻擋對手進入的護城河,不如跟隨這個日新月異的早期行業去不斷改變、去創新。

在NFT的新大陸,先鋒玩家建立起了最早的數字游民聚集地,但還有無限廣闊的天地。x2y2憑借交易+借貸的組合型策略,展現了開拓新領地的可能性。可以預見,未來的NFT平臺戰爭將圍繞可組合性創新,開拓新的領域。更多平臺會將更多業務,諸如借貸、碎片化、衍生品進行組合式創新,x2y2只是邁出了最初的一小步。

互聯網巨頭圍繞可組合性構建了繁盛的圍墻花園,Web3世界的冒險家們也將依靠可組合性開辟全新的樂土,不同的是,它沒有圍墻,是一片開放的家園。

NFT借貸市場聚合器和流動性路由協議SpiceFinance宣布完成170萬美元融資,ShimaCapital領投.

1900/1/1 0:00:00根據AlamedaResearchLLC依據美國《破產法》第11章關于申請破產的自愿請愿書,目前134家FTX相關實體已在美國特拉華特區的美國破產法院提出請愿.

1900/1/1 0:00:00區塊鏈分析公司TRMLabs宣布完成7000萬美元新一輪融資,ThomaBravo領投,高盛、PayPalVentures、AmexVentures和CitiVentures等參投.

1900/1/1 0:00:00作者:念青,ChainCatcher隨著Aptos主網上線,空投暫時告一段落,其生態也開始進入崛起時期。作為一條“一切設計以資產為中心”的公鏈,Aptos上的DeFi即將迎來大考.

1900/1/1 0:00:00MatterLabs已發布zkSync2.0主網第一階段BabyAlpha。該階段第一個月,網絡將在沒有任何外部應用程序開放使用的情況下運行,任何外部參與者也無法使用.

1900/1/1 0:00:00作者:星球君,ODAILY星球日報隨著元宇宙的發展,DID?熱度居高不下,域名服務沉寂過一段時間后在熊市逆勢反彈引爆熱點,各種域名項目迅速涌現.

1900/1/1 0:00:00