BTC/HKD+0.53%

BTC/HKD+0.53% ETH/HKD+0.51%

ETH/HKD+0.51% LTC/HKD-0.74%

LTC/HKD-0.74% ADA/HKD-1.31%

ADA/HKD-1.31% SOL/HKD+1.91%

SOL/HKD+1.91% XRP/HKD-1.24%

XRP/HKD-1.24%文章來源:https://twitter.com/thiccythot_/status/1643753971172151298?s=20

作者:Alex

編譯:深潮TechFlow

當今的數字資產市場已經發展成為一個巨大的全球性行業,吸引了越來越多的投資者和機構參與。然而,隨著市場范圍的不斷擴大和市場參與者的增加,市場的穩定性和公平性也成為了一個越來越重要的問題。

因此作者根據近期的Arbitrum事件,介紹了有關代幣做市商的具體機制以及潛在違規的可能性,同時提出了對該領域項目需求更多披露的個人看法。

為什么現在的加密項目都有做市商交易?

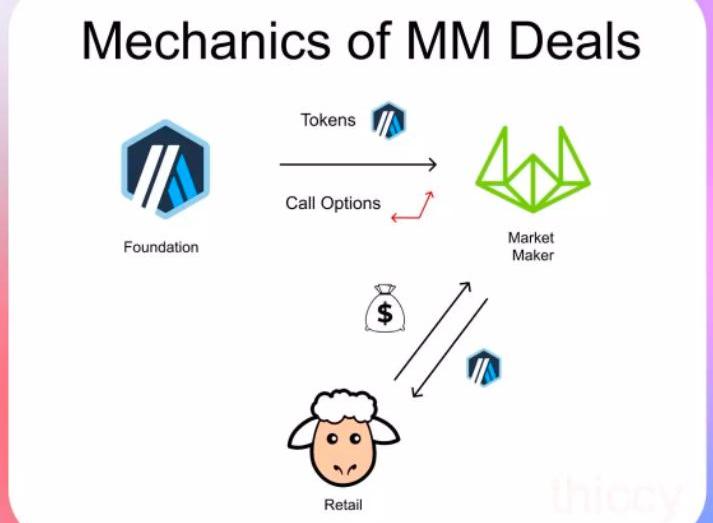

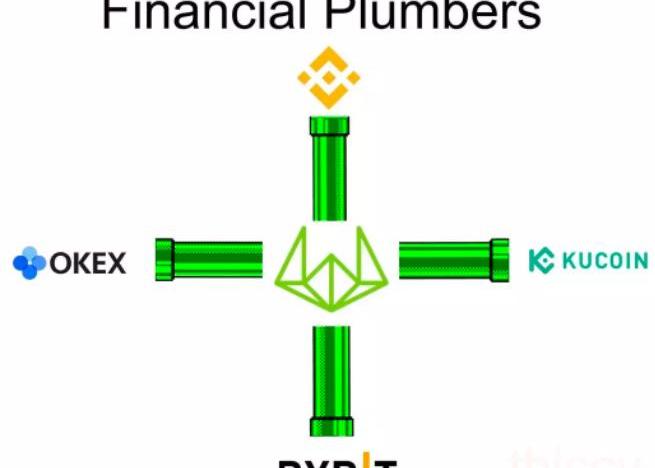

過去,項目通常是通過向鏈上的池子提供代幣作為激勵來促進流動性。但現在,它們會向復雜的做市商提供激勵,以在中心化交易所上提供流動性。

這種轉變是為了提高價格發現的效率,并減少所有參與方的成本。

在CEX上,由于流動性更大,價格發現更加有效。此外,做市商能夠為買方和賣方提供更好的買賣價格,從而使市場更具有吸引力。

加密做市商B2C2 CEO Phillip Gillespie將卸任,由NicolaWhite接任:金色財經報道,加密做市商B2C2集團首席執行官Phillip Gillespie即將卸任。現任美國首席執行官Nicola White已擔任集團首席執行官一職,總部位于東京的 Gillespie希望與SBI在數字資產領域擔任風險投資角色。[2022/11/11 12:51:42]

加密項目如何激勵做市商?

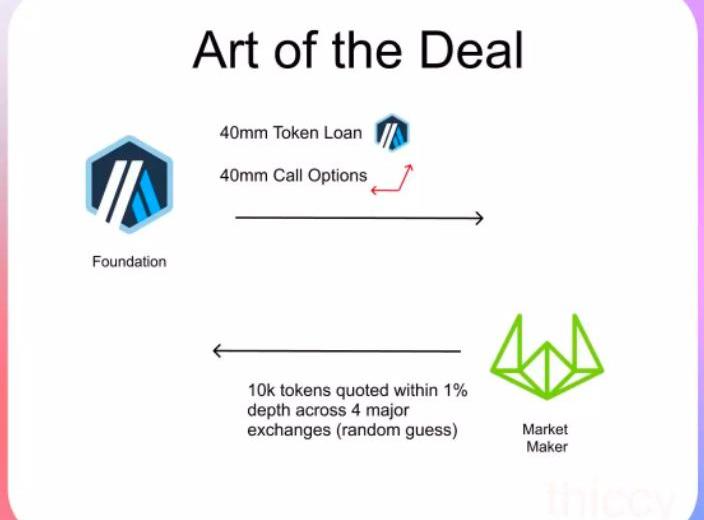

通常,項目會向做市商提供一年的代幣貸款,期間給予代幣附帶零成本認購期權。具體而言,項目會將代幣借給做市商,并在借款期內要求市場制造商保證市場規模和點差。

為什么項目要借幣給做市商?

做市商需要代幣貸款來確保其運營中有足夠的庫存,以應對可能出現的過度購買需求。

同時,做市商需要進行有效的借入操作,以便在必要時抵消過多的買方需求。

做市商GSR預計年內通過其風投部門投資6000萬美元,其中三分之二將投入DeFi領域:11月2日消息,加密貨幣流動性解決方案提供商GSR計劃進一步擴大DeFi部門的招聘力度并且投入更多的資金在該領域。據該公司DeFi部門負責人Jake Dwyer透露,該部門每日在以太坊和Solana上DEX的交易額為10億美元,DeFi交易額占GSR每日交易額的20%,另外80%交易額由CEX貢獻。

此外,GSR計劃年內通過其風投部門投資6000萬美元,其中三分之二的資金將投入DeFi領域,未來一年內將10億美元的資金鎖定在DeFi協議之中,目前該公司正招募更多的DeFi人員以及加入更多的網絡生態,包括Polygon、Avalanche、Celo和Arbitrum,并且將繼續在流動性提供、市場準入、市場流動性、財庫管理等方面與DeFi項目合作。[2021/11/2 6:26:50]

代幣貸款通常具有零利率或非常低的利率。雖然市場制造商需要代幣來提供流動性,但他們不希望承擔巨大的借款成本。

因此,代幣貸款是一種常見的激勵機制,它可以為做市商提供必要的代幣來支撐市場流動性,同時也減少了做市商成本的負擔。

Robinhood討論做市商的計劃:市場消息,美國在線券商Robinhood討論做市商的計劃。(金十)[2021/7/29 1:21:49]

為什么要給做市商看漲期權?

做市商需要支付代價來提供流動性服務。項目方通常會選擇使用代幣而不是現金來支付這種代價,因為代幣更具流動性和可操作性。

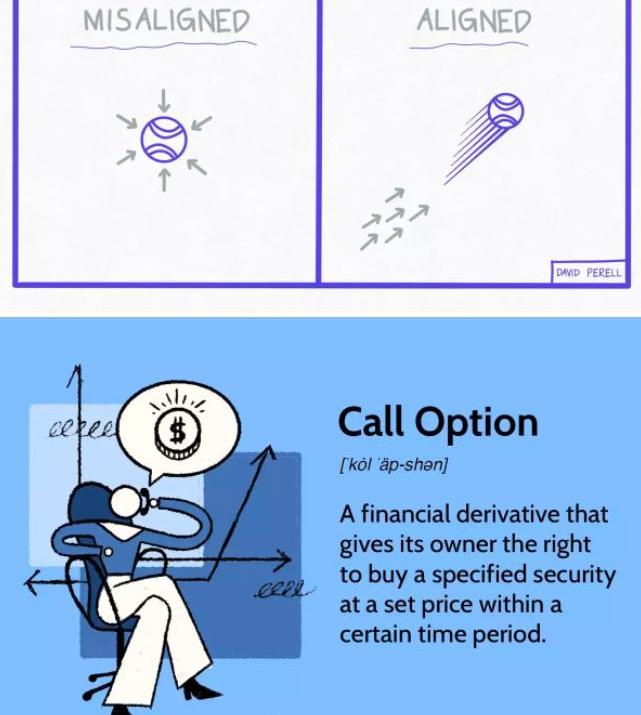

然而,為了避免做市商立即拋售代幣從而影響市場價格以及投資者的利益,項目方通常會給予做市商認購期權,以達成激勵一致性。如果代幣價格上漲,做市商能夠獲得更多收益,同時項目方也能夠受益于代幣的升值。

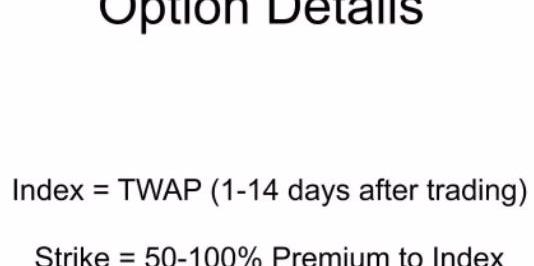

如果代幣尚未開始交易,如何確定看漲期權的行權價?

在這種情況下,項目方會選擇將認購期權的行權價設置為指數價格的50%-100%的溢價。由于指數價格通常可以在鏈上或其他市場上確定,行權價格不需要在交易達成時就已知。

這種設置認購期權行權價的方法,可以為做市商和項目方提供一定程度的靈活性,并能夠降低交易風險。如果代幣價格高于行權價,做市商可以賺取差價利潤實現收益,如果代幣價格低于行權價,做市商可以選擇不行使認購期權并放棄收益。

BSC鏈上自動做市商BurgerSwap遭閃電貸攻擊:5月28日消息,PeckShield派盾預警顯示,BSC鏈上自動做市商BurgerSwap疑似遭遇閃電貸攻擊,被盜超過432,874個Burger,約330萬美元,目前攻擊者已通過1inch獲利變現,目前仍有20萬枚Burger。有一名為EdisonOh投資者表示,其在投資了100萬美元并質押了xBURGER池,目前流動性從100萬美元下降到只有1萬美元,損失了97%。[2021/5/28 22:51:18]

代幣做市商的相關機制本身并不具有惡意。問題在于,這些機制通常沒有向散戶投資者透露信息。

因此,這使得開放市場參與者感到不公平。他們可能無法了解到有關代幣價格和流動性的重要信息,從而在交易中遭受損失。如果項目方或做市商將這些信息清楚地傳達給投資者,整個市場可以更加透明和公正,從而減少投資者的損失并提高市場參與者的信心。

孫宇晨就Justswap上線致幣圈的公開信:推出獎勵方案來獎勵流動性做市提供商:據最新消息顯示,波場TRON創始人兼BitTorrent CEO孫宇晨剛剛發布了就Justswap上線致幣圈的公開信,孫宇晨表示:“獎勵流動性做市。Justswap的靈魂在于提供流動性的做市商,目前Justswap已經將每個交易對的所有手續費無償獎勵給所有的交易對流動性做市商,此后Justswap團隊將酌情推出獎勵方案來進一步獎勵流動性做市提供商,將Justswap打造成最優質的流動性生態!”[2020/8/19]

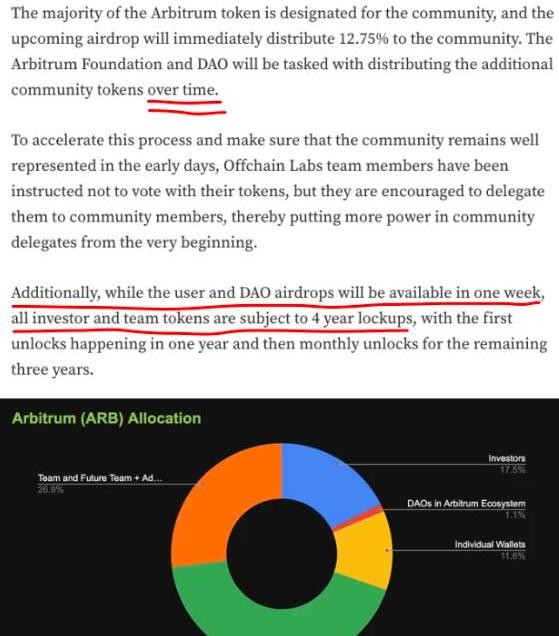

我們來看一下最近發生的Arbitrum事件。

在文件中,沒有提到代幣做市商的交易條款和條件,這使得投資者很難了解做市商的行動和潛在影響。

更為重要的是,該文件也沒有明確說明Wintermute是否是Arbitrum的投資者,這可能導致利益沖突和道德風險的產生。

散戶投資者在做出投資決策時,基于文件中提到的僅有12.75億代幣是二級市場上的唯一供應的假設進行分析和決策。但是事實并非如此,這導致了一些意外情況。

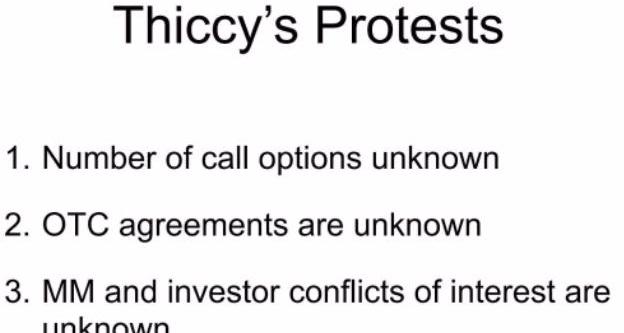

1.看漲期權的數量未知

這些看漲期權實質上會增加代幣的流通供應量,并因此導致代幣價格和流動性受到影響。

做市商為了保持市場中性,需要通過出售代幣來對認購期權的Delta進行對沖。在這個過程中,做市商出售了大量代幣,實際增加了代幣的供應量,但這些數據并沒有及時公開地披露給投資者。

據悉,Wintermute的對沖交易至少增加了1600萬個代幣進入二級市場,這也是導致代幣供應量不穩定和價格波動的原因之一。

2.?OTC交易條款未知

另一個令人關注的問題是,基金會通過與Wintermute進行一項場外交易,出售了價值1000萬美元的代幣。

然而,這些操作在交易發生之前并未向散戶投資者披露。事實上,直到交易完成后,投資者才得知了這一信息。

同時,在原始文件中也沒有提到基金會是否有權在如此短的時間內出售代幣。

3.投資者和做市商的定位不明確

在Arbitrum事件中,尚不清楚Wintermute是否是該項目的投資者。

特別是對于散戶投資者來說,了解投資者和做市商之間的關系非常重要。他們應該清楚了解到做市商在市場中的角色和利潤來源,以便正確評估市場的風險和機會。

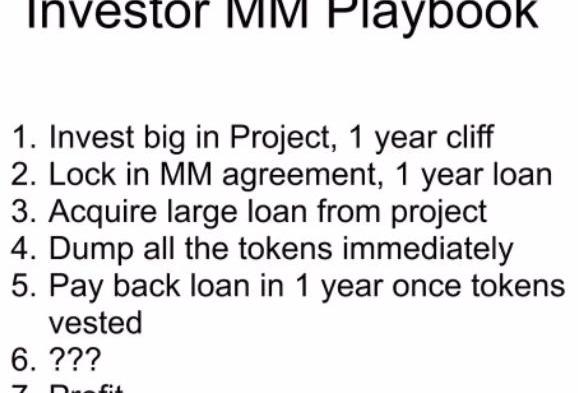

以下是Alameda的一個著名策略:

散戶投資者在這次事件中受到了雙重打擊,首先是被迫接受額外的代幣轉嫁給他們,而他們并沒有得到通知。

然后,Arbitrum還試圖偷偷搞一個虛假去中心化計劃,但最終被識破了,導致代幣價格下跌。

Tradfi中的IPO要求招股說明書明確概述以下內容是有原因的:

已發行股票數量;

首次公開發行價格;

參與交易的承銷商;

承銷商獲得的利潤和分紅。

這些信息對于投資者來說是非常重要的,因為它們提供了有關該公司和股票的全面和透明的信息,以幫助投資者做出明智的投資決策。

當然,還有一個原因是內幕交易法存在。持有大量代幣或掌握內幕信息的參與者需要公開披露他們在二級市場上的操作。這有助于保護市場的公正性和透明度。

但在加密貨幣市場中,有時會發生一些不合規操作,比如向市場投放大量代幣等行為。這些操作通常會對市場造成不良影響,并對投資者造成損害,這是不能容忍的。

對于代幣市場的發展,透明度和公平性是非常重要的。上周的事件對這個行業帶來了很大的損害,這也表明了現有規則和機制存在一些不足和漏洞。

在當前的代幣市場中,許多投資者和交易者都面臨著信息不對稱和市場不確定性的問題。這種情況不僅影響了投資者的信心和利益,還可能阻礙整個市場的發展和創新。

因此,我們需要更嚴格的監管和更為透明的市場規則,以促進市場的穩定和可靠性。只有通過加強市場的透明度和公平性,才能吸引更多的投資者和參與者加入到這一行業中。

我相信我們可以共同建立一個社會契約,要求未來的項目提供更為透明和公開的信息和規則。

作為投資者和參與者,我們可以采取措施來實現這一目標。例如,不購買那些沒有提供足夠信息和披露的治理代幣;或者通過對市場進行更多的研究、調查和監督,來守護市場的公正性和透明度。

同時,代幣發行方和市場制造商也需要承擔起責任,提供更多的信息和披露,以滿足投資者和市場的需求。只有通過合作和共同努力,才能使代幣市場更加安全、公平和可靠,從而為所有市場參與者創造更多的機會和利益。

Tags:DEFEFIDEFISWAPPhoenix Defi FinanceBTCDEFIGDEFI幣GenieSwap

原文編譯:Felix 一、概要 1)DWFLabs從默默無聞發展成為今年加密領域最活躍的投資者之一.

1900/1/1 0:00:00作者:INTO 近日,全球知名綜合性的加密貨幣和區塊鏈行業信息平臺Bitcoinist,發布了一篇名為《INTO,theAll-in-oneWeb3CommunitySolution》的文章.

1900/1/1 0:00:00據CoinDesk報道,比特幣金融服務公司Onramp為高凈值投資者推出現貨比特幣信托,它利用多重簽名來實現多方托管,一組獨立的托管人各自持有一把私鑰.

1900/1/1 0:00:00Bitget推出的Arbitrum充值交易活動即將上線。活動時間2023年3月22日11:00至3月29日18:00時,活動包含充值、交易、Staking等多種參與方式,總獎金池250,000A.

1900/1/1 0:00:00據TechCrunch報道,軟銀正在將其位于韓國的風險投資部門SoftBankVenturesAsia出售給新加坡風險投資公司TheEdgeof.

1900/1/1 0:00:00整理:餅干,ChainCatcher1、《RootData:深入解析HashkeyCapital的投資偏好與策略》作為加密行業最全面的投融資數據庫之一.

1900/1/1 0:00:00