BTC/HKD+0.33%

BTC/HKD+0.33% ETH/HKD-0.08%

ETH/HKD-0.08% LTC/HKD+0.68%

LTC/HKD+0.68% ADA/HKD-1.29%

ADA/HKD-1.29% SOL/HKD+1.14%

SOL/HKD+1.14% XRP/HKD-0.69%

XRP/HKD-0.69%作者:Surf

編譯:深潮TechFlow

“銀行對以法幣支持的穩定幣構成風險”,這是否標志著去中心化穩定幣敘事的開端?加密分析師Surf在這里對穩定幣和LiquityProtocol的$LUSD進行了深入分析。

穩定幣簡要介紹

穩定幣是旨在保持穩定價值的加密貨幣,通常與像美元這樣的法定貨幣或黃金這樣的商品掛鉤。這種穩定性使它們在交易和儲值方面非常有用。穩定幣可以分為四個主要類別:

以法定貨幣支持的穩定幣

以加密貨幣支持的穩定幣

以商品支持的穩定幣

算法穩定幣

本文將重點介紹以法幣和加密貨幣支持的穩定幣。

以法幣支持的穩定幣通常被認為是中心化穩定幣,因為它們由傳統資產支持,這些資產由中心化發行者或托管人持有。USDC就是一個例子。

其儲備金由BNYMellon托管,并由BlackRock管理。

現金儲備金存放在BNYMellon、SVB、SignatureBank和CustomersBank。

PeckShield:Justin Sun地址從Liquity提取并解除質押超250萬枚LQTY后存入Binance:2月28日消息,PeckShield監測顯示,鏈上標記為 Justin Sun 的地址從 Liquity 提取和解除質押超 250 萬枚 LQTY ( 約 590 萬美元),并轉移至 Binance。[2023/3/1 12:35:08]

以加密貨幣支持的穩定幣大多數是去中心化的,因為它們是由在區塊鏈上運行且不受中心化實體控制的去中心化協議發行和維護的。Liquity的LUSD就是這樣的一個例子,我將詳細介紹它。

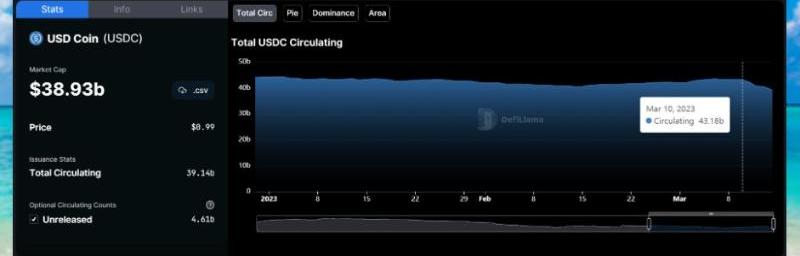

簡單介紹USDC事件

SVB宣布出售虧損債券,實現了約20億美元的虧損,并隨后宣布努力籌集資金,導致了銀行擠兌。

不幸的是,Circle對SVB有33億美元的風險敞口。

在周末,關于USDC崩潰的FUD迅速傳播。但這種情況不太可能發生。

3月12日,盡管FDIC的保險上限為25萬美元,但保證了SVB存款人在周一可以訪問其所有資金。

Zilliqa任命Mark Hemsley為董事會主席:10月19日消息,Layer 1區塊鏈Zilliqa任命Mark Hemsley為董事會主席。Mark Hemsley此前在交易所任職三年,并擔任Cboe歐洲總裁和Cboe Global Markets, Inc.執行副總裁。

據悉,Zilliqa計劃從Layer 1區塊鏈協議過渡到PoS共識機制Zilliqa 2.0,旨在提升平臺的成本效益和能源效率。 今年9月,Zilliqa宣布將于2023年初推出Web3游戲主機,其Web3功能包括加密錢包和集成挖礦,以向終端用戶隱藏Web3的復雜性。(NFTgators)[2022/10/19 17:31:48]

盡管USDC在周一恢復了其錨定,但由于贖回,其流通供應量已經下降了30億美元以上,與上周相比。

USDC的脫鉤也影響了其他一些穩定幣:

USDC的脫鉤指出了中央托管方的交易對手風險,以及中央化抵押品對去中心化穩定幣的風險。DAI、FRAX、MIM因USDC而脫鉤。現在一個新的敘事正在形成——去中心化抵押品的去中心化穩定幣。

Liquity介紹

借貸平臺Liquity昨日共有超300個Troves被清算:借貸平臺Liquity表示,昨日ETH價格短時3400美元下降至1800美元左右,平臺開始有1054個Troves,后面僅剩677個Troves,超過300個Troves被清算。其中,常規清算條件下,Troves抵押率低于110%會被清算,共清算121個Troves;在Recovery Mode下,Troves抵押率低于150%會被清算,共清算189個Troves。

Liquity補充表示,盡管有大量的清算頭寸,穩定池還是能夠有效地吸收所有的違約債務,9350萬LUSD債務被穩定池抵消,約48668筆已清算ETH被分配給穩定池儲戶。[2021/5/20 22:23:59]

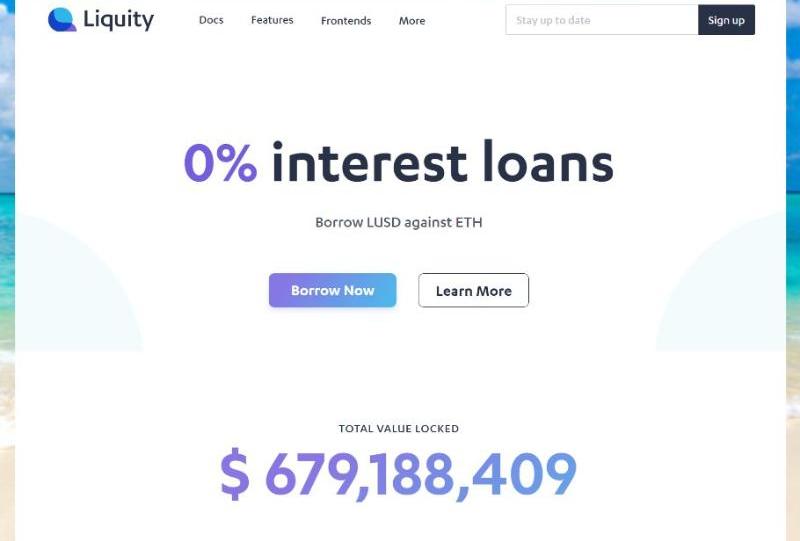

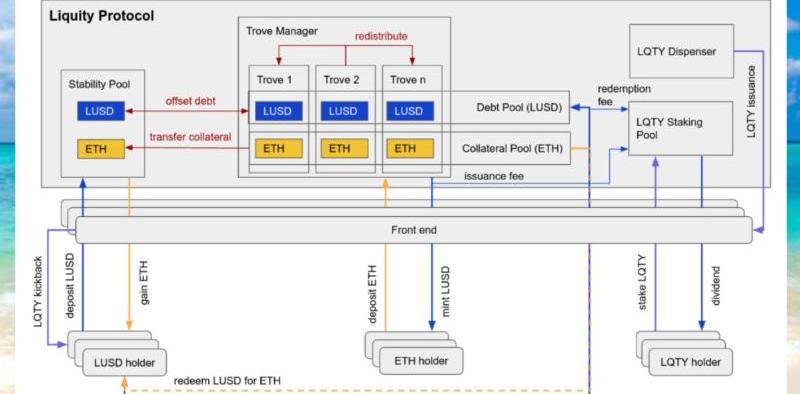

Liquity是一個成立于2020年的去中心化借貸協議,它允許用戶免息地以ETH抵押品來借取$LUSD。

Liquity獲得了備受信任的投資者和合作伙伴的支持,如PolychainCapital、PanteraCapital、1kx、TomahawkVC、RobotVentures等等。

動態 | 加密交易所Liquidity Offset Network推出中央交易對手服務“ OTSafe”:據The Block消息,加密貨幣衍生品交易所Liquidity Offset Network推出中央交易對手服務“ OTSafe”,該服務可幫助OTC交易者降低信用風險并管理抵押要求。[2020/1/28]

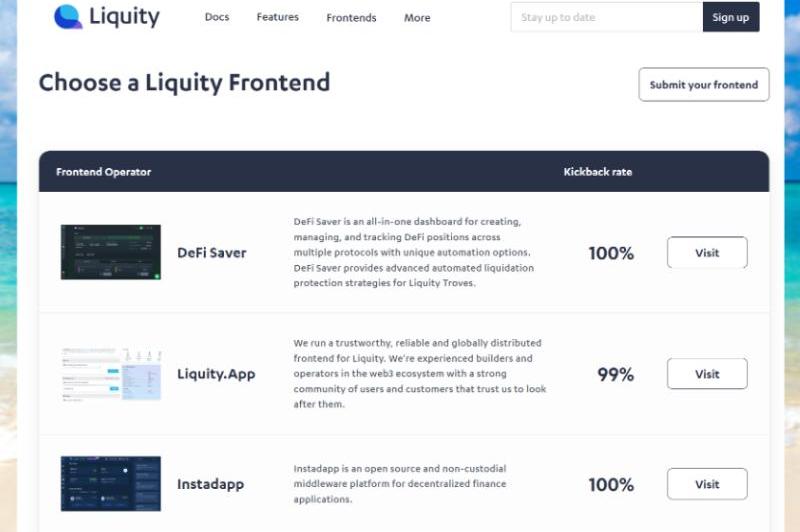

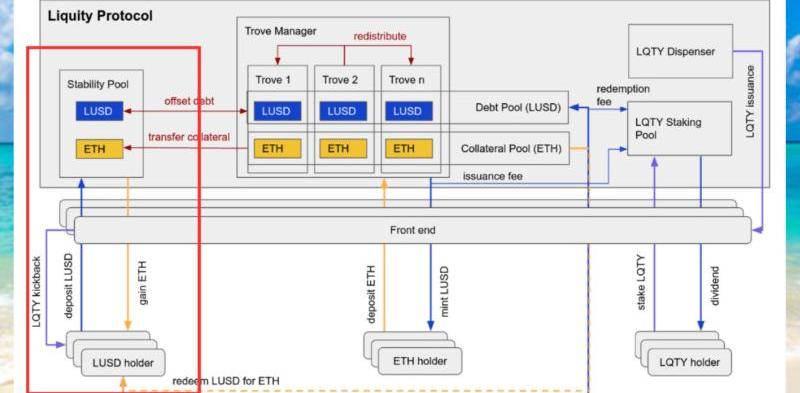

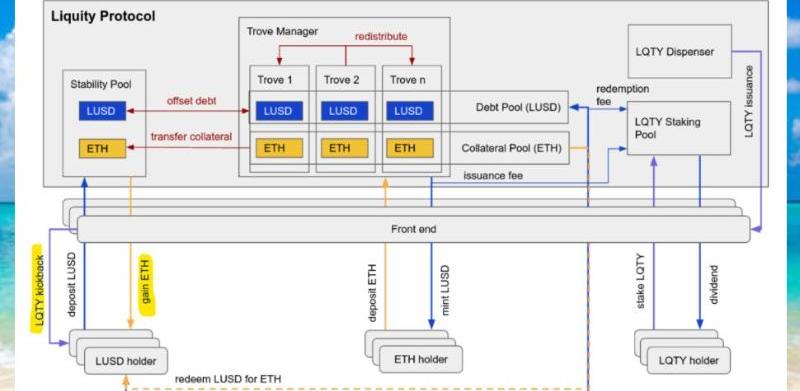

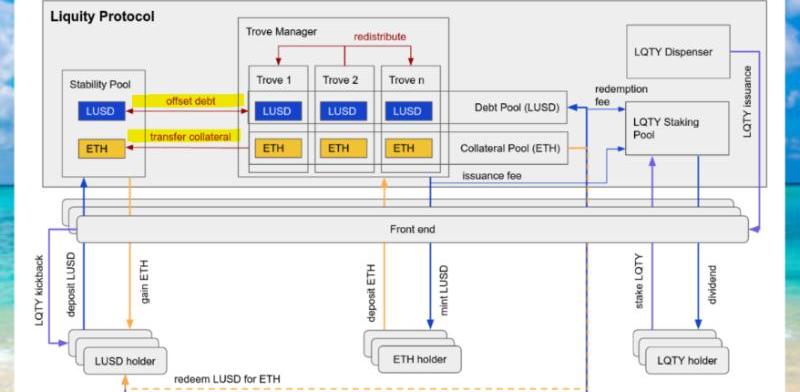

Liquity是無治理的,以確保協議保持完全去中心化。Liquity的前端通過幾乎“外包”給第三方,并創建一個完全分布式的生態系統而完全去中心化。

他們目前有15個以上的前端。

前端運營商通過獲得其用戶生成的$LQTY代幣的份額來獲得獎勵。

“回扣率”是前端運營商選擇與使用其前端的穩定池存款人分享的$LQTY獎勵的百分比。

Liquity機制

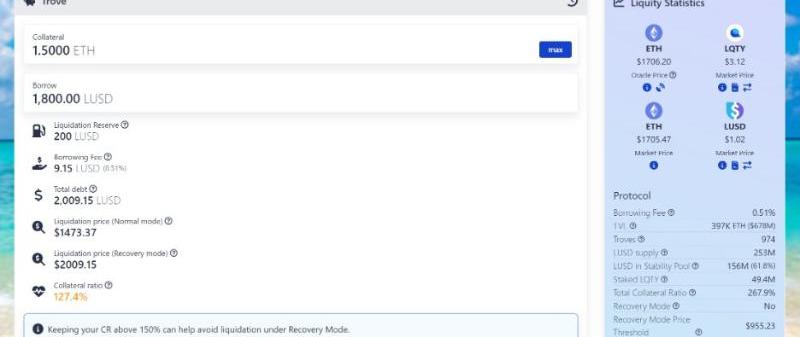

I.Troves

Troves類似于MakerDAO的保險庫,允許用戶獲取和管理他們的貸款。

您的以太坊地址將鏈接到一個Troves,其中包含兩個余額:以ETH計價的資產余額和以LUSD計價的債務余額。

動態 | Zilliqa主網已正式上線:據ethereumworldnews報道,Zilliqa (ZIL)主網目前已正式上線。?據coinmarketcap數據,ZIL目前全球均價為0.0188美元,跌幅9.4%。[2019/2/1]

如果ETH價格上漲,你的質押率會降低,因為你的抵押品價值相對于你的欠債價值會減少。相反,如果ETH價格下跌,你的質押率會提高,因為你的抵押品價值相對于你的欠債價值會增加。

如果你的質押率低于系統要求的最低質押率,你的Trove將會被清算。在清算過程中,系統會出售你的ETH以還清你的LUSD欠款,并且會向你收取清算懲罰金。

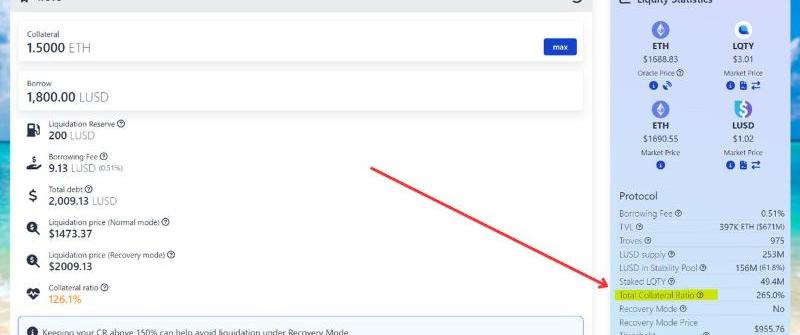

一些需要注意的細節:

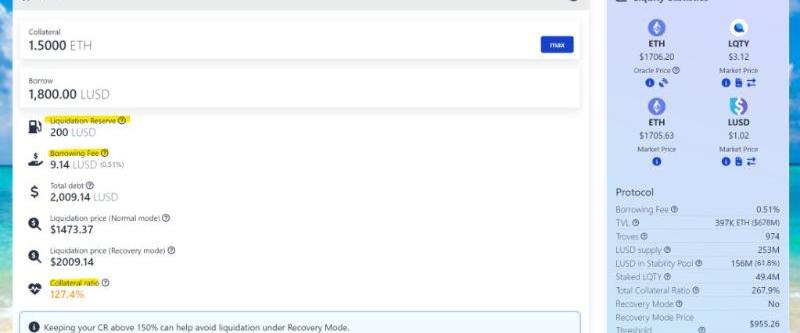

最小抵押率為110%

根據需求,收取0.5%-5%的借款費用

存在一個200美元的清算準備金

II.穩定性池

穩定性池是維持系統在Trove清算時的償付能力的流動性來源。用戶可以通過將LUSD轉入池中成為穩定性提供者,從而為池提供資金。

如果Trove被清算,就會從穩定性池的余額中銷毀LUSD來償還債務,并將Trove的抵押品轉移到穩定性池中。穩定性提供者會失去存款中的LUSD份額,但會獲得清算的抵押品的份額。

穩定性提供者可以從以下方面獲得收益:

清算收益

$LQTY獎勵

需要注意的風險可能會影響“清算收益”:

預言機故障

閃崩

III.清算和恢復模式

當Trove的最低抵押率低于110%時,會被清算以確保$LUSD得到支持。Trove的債務被取消并吸收到穩定性池中,其抵押品分配給穩定性提供者。

正如之前提到的,在清算時,會將出現低于最低抵押率的Trove清算以確保$LUSD的背書。Troves被清算后,其債務被取消并吸收到穩定性池中,而其抵押品則分配給穩定性提供者。

此外,之前提到的$200清算準備金/存款將會作為獎勵,以補償發起清算過程的用戶的Gas費。

當系統的總抵押率下降到150%以下時,就會進入恢復模式。

當抵押率低于150%的Troves會被清算,系統會阻止借款人進行更多操作以進一步降低TCR。

RecoveryMode鼓勵借款人將TCR提高到150%以上,并鼓勵LUSD持有人重新填充穩定性池。

清算損失限制在110%,剩余的40%可由借款人索取。

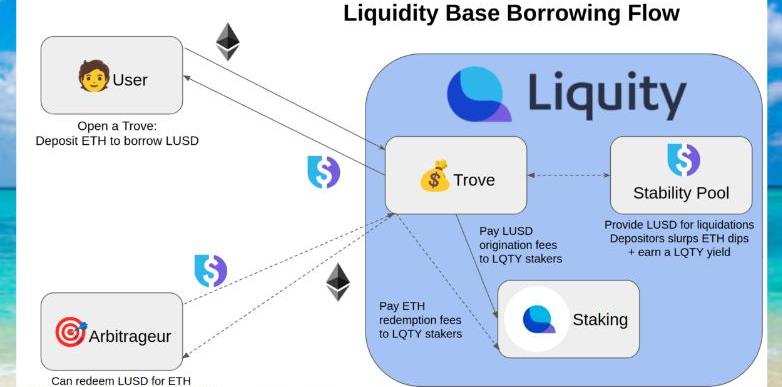

因此,完整的借款流程:

掛鉤機制

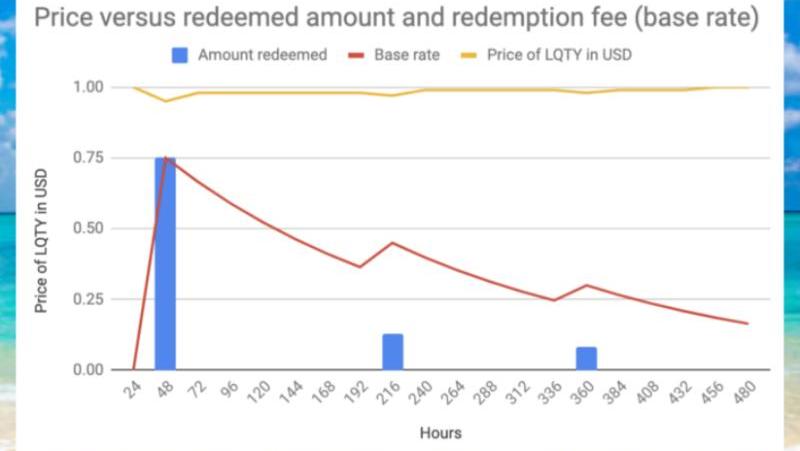

Liquity的LUSD通過硬性和軟性的掛鉤機制與美元掛鉤。硬掛鉤機制包括1美元的價格下限和1.10美元的價格上限。抵押率為110%。?

軟錨定機制將LUSD=USD當作決定Trove抵押率時,從而將LUSD<>USD的相等錨定在系統中。

一個基本利率公式確定贖回費用,起始為0%,隨著每次贖回而增加,如果沒有贖回則逐漸減少到0%。

Liquity預計套利者將防止LUSD達到1.10美元,如果它達到了這個上限,它會很快回落。

$LQTY代幣

$LQTY是二級代幣,用于捕獲費用收入以激勵早期采用者和前端運營商。它不是治理代幣——Liquity沒有治理。

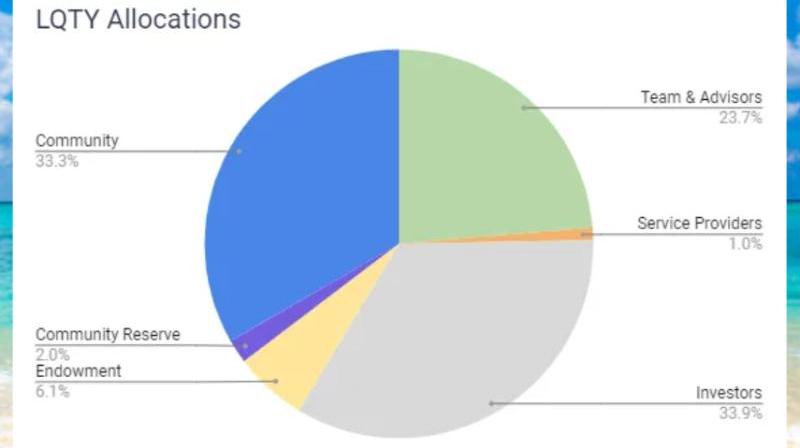

其最大供應量為1億個代幣,分配如下:

$LQTY可以通過以下方式獲得:

1.在LUSD<>ETHUniswap池中提供流動性(分配了1,330,000$LQTY作為獎勵)

2.成為穩定幣提供者或前端運營商(分配了32,000,000$LQTY作為獎勵)

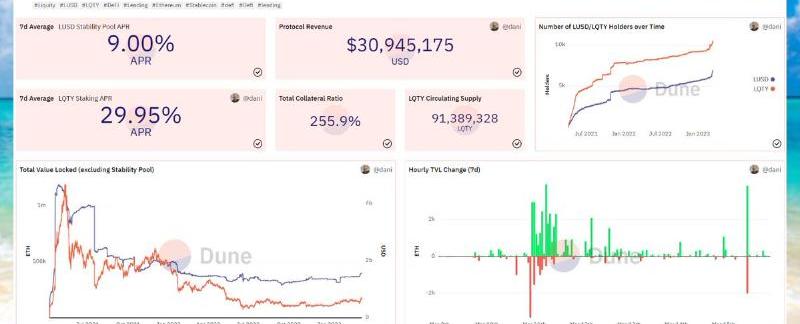

$LQTY可以質押以賺取相應數量的LUSD和ETH借款和贖回費用,7天平均年化收益率為29.95%。

協議和用戶之間資金流動的示意圖:

總結

中心化托管解決方案并不是非常安全,沒有什么是“大而不到”的。在USDC事件之后,USDC的供應量已經下降了50億美元,這讓我們看到了像LUSD這樣的替代穩定幣。

Tags:USDLIQTROTROVEpusd幣是違法的嗎ZilliqaUltronGlowArbitrove Protocol

撰文:waynezhang.eth上周,我們發布了LSDFi生態/LSDFiWar報告以及上海升級給LSD帶來的影響的報告,但無論是選擇的項目還是思考的背景都是以太坊.

1900/1/1 0:00:00整理:西昻翔,ChainCatcher?“過去24小時都發生了哪些重要事件”?1、Sui:主網將于今年第二季度上線,暫無空投計劃Layer1區塊鏈Sui宣布其主網將于今年第二季度推出.

1900/1/1 0:00:00撰文:Odaily星球日報今日,一則關于?Arbitrum?這一明星項目的新聞引發了社區爭議,且仍在持續發酵之中.

1900/1/1 0:00:00整理:西昻翔,ChainCatcher據ChainCatcher不完全統計,2023年4月3日-4月9日期間,區塊鏈和加密行業共發生29起公開投融資事件,累計融資約26405萬美元.

1900/1/1 0:00:00DeFi借貸協議EulerFinance公布用戶贖回方案,其中追回的資金總計約95556枚ETH和4306萬枚DAI.

1900/1/1 0:00:00原文作者:Messari?-StephanieDunbar原文編譯:BlockTurbo長期以來,Rollup?一直是擴展以太坊的重要計劃.

1900/1/1 0:00:00