BTC/HKD+1.21%

BTC/HKD+1.21% ETH/HKD+1.18%

ETH/HKD+1.18% LTC/HKD+2.05%

LTC/HKD+2.05% ADA/HKD+5.04%

ADA/HKD+5.04% SOL/HKD+3.91%

SOL/HKD+3.91% XRP/HKD+6.13%

XRP/HKD+6.13%原標題:《全球區塊鏈產業投融資半年報(2021)》

2021年上半年,全球區塊鏈產業投融資市場活躍,共計發生770筆融資,其中543筆透露具體融資金額,融資金額共計769.50億元,平均單筆融資金額高達1.42億元。

全球區塊鏈融資主要集中于美國、英國、中國、新加坡等10個國家,這些國家融資數量在全球占比超50%,融資金額占比超75%;融資輪次主要集中于戰略投資、種子、天使輪和A輪,占比超94%。?

從融資產業分布看,數字貨幣相關產業仍是資本方的重點投資領域,行業應用中超85%為數字貨幣相關行業,其中DeFi、NFT是主要投資領域。

2021年上半年,約1800家機構及個人參與了全球區塊鏈產業投資,有20家機構的投資次數處在20次以上,數字貨幣相關行業最受青睞,占比超77%。

2021年,DeFi增長勢頭繼續保持,鎖倉價值從年初的171億美元增長至765億美元;NFT不斷火爆,眾多品牌、公司及投資機構紛紛入場;全球知名加密貨幣交易所Coinbase(NASDAQ:COIN)以直接上市(DPO)的方式登陸納斯達克;Visa、PayPal相繼宣布推出加密貨幣支付服務……

在經歷2020年的低迷之后,2021年,全球區塊鏈產業投融資市場不斷反彈,僅上半年的投融資數量就已經超過2020年全年。

為詳細分析2021年上半年全球區塊鏈產業的具體融資情況,01區塊鏈從融資數量金額、地域分布、融資輪次、行業分布以及投資機構等不同維度進行了對比分析,以期展現全球區塊鏈產業融資全貌。

CoinShares:比特幣在2022年剩余時間內缺少上漲的動力:金色財經報道,數字資產管理公司CoinShares表示,至少在今年剩余時間內,比特幣(BTC)不太可能出現上漲的動力。CoinShares在一份報告中表示,美元指數(DXY)在其數月的??反彈中可能還有更多的燃料。一個高的DXY通常意味著像比特幣這樣的大多數風險資產有下行壓力。

CoinShares認為:“很明顯,至少在目前,美國聯邦儲備委員會(FED)并不像許多人在最近的杰克遜霍爾活動中所預期的那樣,即將轉向較寬松的貨幣政策立場。這對美元和對利率敏感的資產,如股票和比特幣產生了直接影響。”(The Daily Hodl)[2022/9/24 7:19:06]

(一)融資數量呈“V型”特征,平均單筆融資金額屬億元級別

2021年上半年,全球區塊鏈產業共計發生770筆融資,其中543筆透露具體融資金額,融資金額共計769.50億元(按2021年6月30日收盤匯率換算,下文同),平均單筆融資金額高達1.42億元。

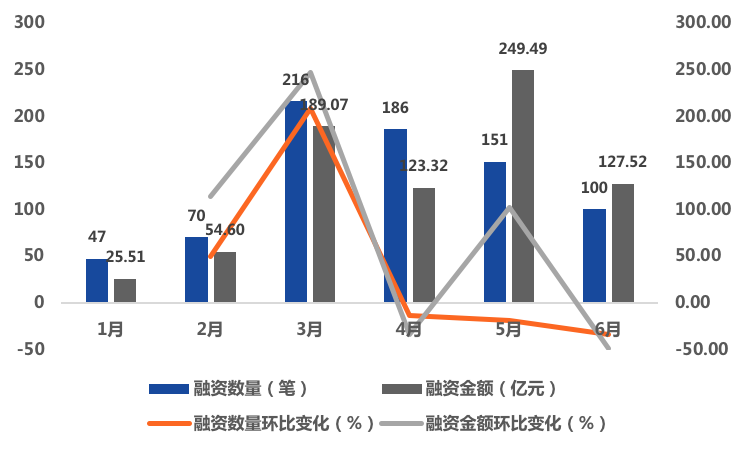

觀察2021年上半年各月的具體融資情況,可以看出,融資數量呈“V型”特征,融資金額則波動幅度較大。3月融資數量達到最高峰,之后又開始持續回落;5月融資金額最高,占上半年總融資金額的32.42%。綜合來看,全球區塊鏈產業第二季度的融資活躍度要高于第一季度。

圖1:2021年上半年全球區塊鏈產業融資數量、金額

2021年“雙11”數字人民幣紅包活動將在11城聯動:金色財經報道,今年“雙·11”將在北京冬奧會場、上海市、深圳市、大連市、西安市、青島市、長沙市、蘇州市、成都市、海南省、雄安新區等11個試點地區同時啟動紅包活動大幅拓展了數字人民幣的試點場景。(北京商報)[2021/11/4 21:23:51]

資料來源:01區塊鏈,零壹智庫

注:為便于統計,報告剔除了ICO、IEO、STO、IDO、并購、IPO以及IPO上市之后的融資等(下同)。

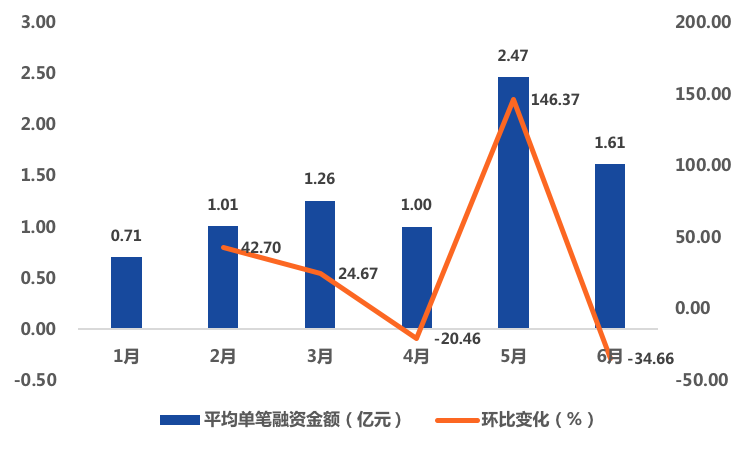

從平均單筆融資金額看,除1月份外,2021年上半年區塊鏈產業平均單筆融資金額均屬于億元級別。其中,5月份平均單筆融資金額為上半年最高,達2.47億元,6月份,平均單筆融資金額雖有所回落,但仍維持在較高水平,為1.61億元。

圖2 2021年上半年區塊鏈產業平均單筆融資金額

注:平均單筆融資金額=公開透露的具體融資金額/公開透露具體融資金額的公司(項目)數量

(二)地域分布:美國遙遙領先,中國融資金額僅占全球2.28%

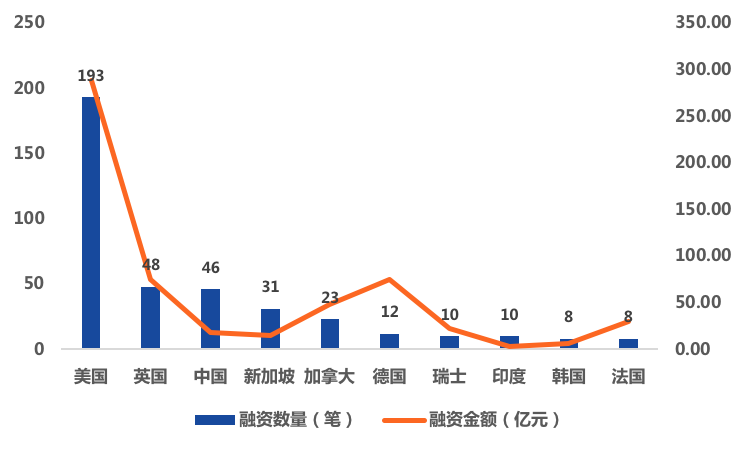

2021年上半年,全球區塊鏈融資主要集中于美國、英國、中國、新加坡等10個國家,這些國家融資數量在全球占比超50%,融資金額占比超75%。

美國區塊鏈產業發生193筆融資,融資金額達288.33億元,分別占全球融資數量、金額的25.06%、37.47%,遙遙領先于其他國家;英國融資數量位居全球第二,為48筆,融資金額為74.74億元;中國排在第三名,融資數量為46筆,但融資金額僅為17.57億元,占全球融資金額的2.28%,遠低于加拿大、德國、瑞士和法國等融資數量相對較少的國家。

Higer:2020年最耀眼的不是比特幣 而是DeFi:金色財經年度巨獻洞見財富密碼2021投資策略會持續進行中,區塊鏈研習社Higer《如何布局DeFi下一爆發點》的精華看點如下:

目前,排名前20的加密資產里已經呈現了一種正在發生著的趨勢,就是DeFi代幣越來越多,未來這個趨勢還會加速。

在2020年DeFi鎖倉金額實現了30倍的增長,各細分領域不斷演化且表現優異,Aave漲幅5000%、YFI漲幅2350%、Melon漲幅960%,漲幅500%以上的還有:LINK、REN、LRC、BNT等。

在2021年Uniswap、AAVE、YFI等頭部項目可能繼續加大產品創新并受到追捧,與此同時,一些創新項目在短期內還會吸引廣泛關注,比如比特幣錨定幣以及算法穩定幣。

但是DeFi世界變化太快,而投資的核心是觀察項目的增長數據,項目之間的競爭非常激烈,沒有一個賽道能穩坐寶座,Cover對NXM的挑戰就是一個例子。[2020/12/30 16:06:01]

圖3 2021年上半年全球區塊鏈產業融資地域分布

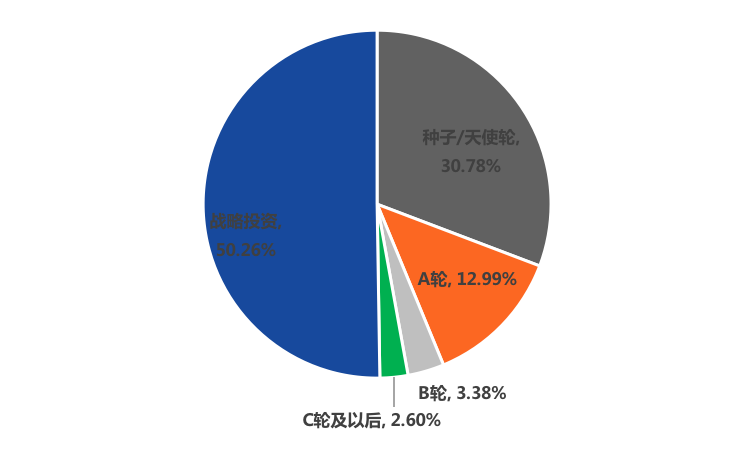

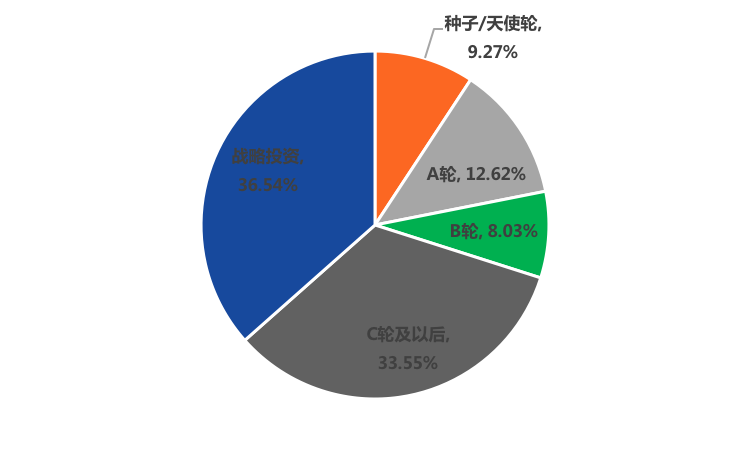

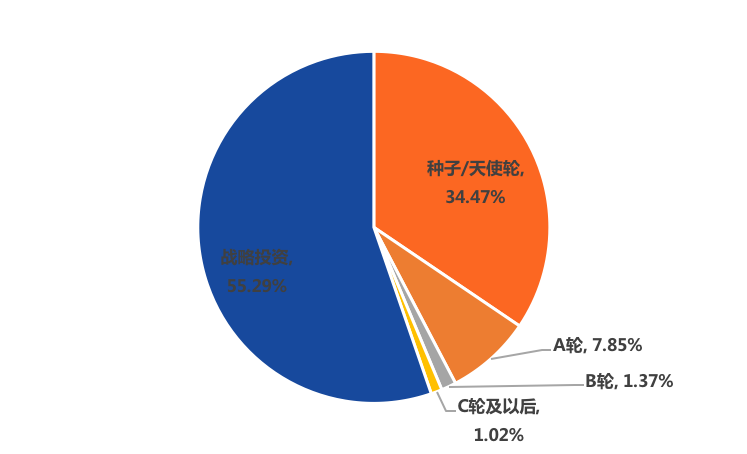

(三)融資輪次:種子/天使和A輪融資占比超42%,B輪以后融資僅發生46筆

從融資輪次看,2021年上半年,全球區塊鏈產業融資主要集中于戰略投資、種子、天使輪和A輪,占比超94%。其中,戰略投資占比最高,超50%,其次為種子/天使輪,占比30.78%,B輪以后融資數量較少,上半年僅發生46筆融資。可以看出,2021年上半年,全球區塊鏈產業融資主要集中于初創企業。

聚幣Jubi已于2020年11月30日上線ZEN及XLM:聚幣Jubi已于2020年11月30日上線ZEN及XLM。聚幣已于18:00(UTC+8)開放ZEN/USDT,已于2020年11月30日19:00(UTC+8)開放XLM/USDT。

Zen是一個端對端的加密系統,利用零知識技術,使得通訊,數據或者價值能夠安全的轉移和儲存。它是革命性技術的一個整合,它創建的系統能夠使得以下三種功能能夠結合起來,從來加速革新: 1)交易 2)通訊 3)競爭管理。 在2018年八月,Zencash更名為Horizen。

XLM恒星是貨幣與支付的開源網絡。恒星使得創造創造、發送和交易電子形式的貨幣——美元、比索、比特幣及其他貨幣變得可能。它使得全世界的金融系統可以做單個網絡上合作。[2020/11/30 22:36:33]

圖3 2021年上半年全球區塊鏈產業輪次分布(按融資數量分類)

注:A 輪包括 Pre-A、A 和 A+;B 輪包括 Pre-B、B 和 B+;C 輪及以后包括 C-E 輪和Pre-IPO。

從公開披露的融資金額看,除戰略投資外,C輪融資所獲融資金額最高,其次為A輪,種子/天使輪雖融資數量最多,但由于單筆融資金額較低,融資總額較低,僅占總體融資金額的9.27%。

圖4 2021年全球區塊鏈產業融資輪次分布(按融資金額分類)

聲音 | 加密貨幣專家:以太坊在2020年的市值將超過比特幣:加密貨幣意見領袖和ICO投資者Ian Balina預測,以太坊在2020年的市值將超過比特幣。他認為,比特幣將以太坊稱為騙局實際上賦予了真正的騙子權力,并使騙局一詞變得不客觀和虛假。Ian Balina的預測基于以太坊社區的增長,DeFi和穩定幣的不斷創新和增長。他還表示,比特幣網絡缺乏領導力和創新能力。(Newslogical)[2020/1/1]

(四)數字貨幣相關行業仍最受資本方青睞,DeFi、NFT成主要投資領域

通過分析發生融資的區塊鏈公司/項目所處的細分行業,有助于觀察區塊鏈各相關細分行業的發現現狀、行業規模及發展趨勢。

目前,中國區塊鏈相關產業鏈條已初步形成。結合目前的區塊鏈產業結構,01區塊鏈將區塊鏈產業劃為區塊鏈底層及基礎設施(上游)、拓展性技術及解決方案(中游)、行業應用(下游)與產業服務及相關配套(產業配套)等4個一級產業。同時,為進一步分析各細分產業融資情況,又將4個一級產業劃分為12個二級產業和90多個三級產業。

圖5 區塊鏈產業圖譜

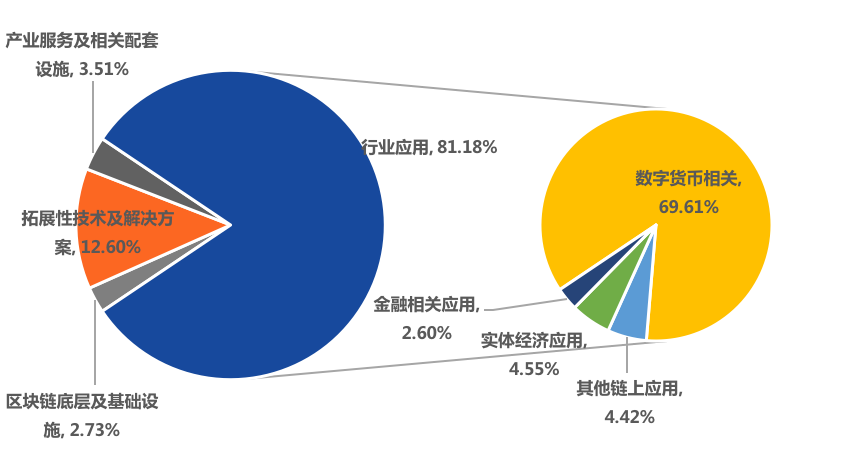

從不同行業的融資數量可以看出,行業應用最受資本方青睞,共計發生625筆融資,占比超81%;其次為拓展性技術及解決方案這一場景,獲得97筆融資,占比12.6%;區塊鏈底層及基礎設施、產業服務及相關配套設施兩大場景融資數量較少,分別為21筆和27筆。

其中,在行業應用中,數字貨幣相關產業仍是資本方的重點投資領域,獲得融資的行業應用相關公司中超85%為數字貨幣相關行業;實體經濟應用行業、金融相關應用行業和其他鏈上應用行業獲得融資數量較少,分別為35筆、20筆和34筆。

圖6 2021年上半年區塊鏈融資產業分布(按融資數量劃分)

除了在融資數量上遙遙領先于其他行業,數字貨幣相關行業也最“吸金”,2021年上半年,數字貨幣相關行業融資金額高達170.42億元,占全行業融資總額的近60%。金融應用場景雖融資數量最少,但由于平均單筆融資金額較高,融資金額位居全行業第二,為33.67億元。

圖7 2021年上半年區塊鏈融資產業分布(按融資金額劃分)

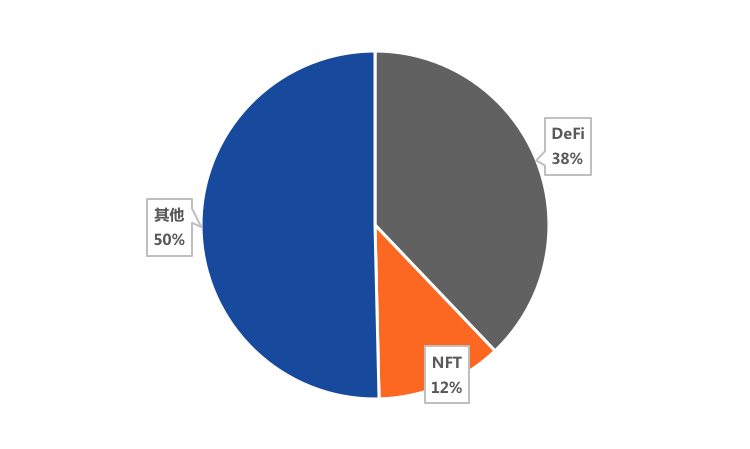

自2020年迎來爆發式增長,2021年,DeFi的熱度持續高漲,投資機構紛紛入場。獲得融資的數字貨幣相關行業中約38%為DeFi相關項目,融資數量約203筆。

在數字貨幣相關領域,NFT成為繼DeFi之后的第二種“明星賽道”。伴隨NFT熱度的高漲,NFT相關項目也開始受到資本方青睞,63筆項目獲得融資,且融資時間主要集中于2021年第二季度。

圖8 2021年上半年DeFi和NFT相關行業融資數量占比

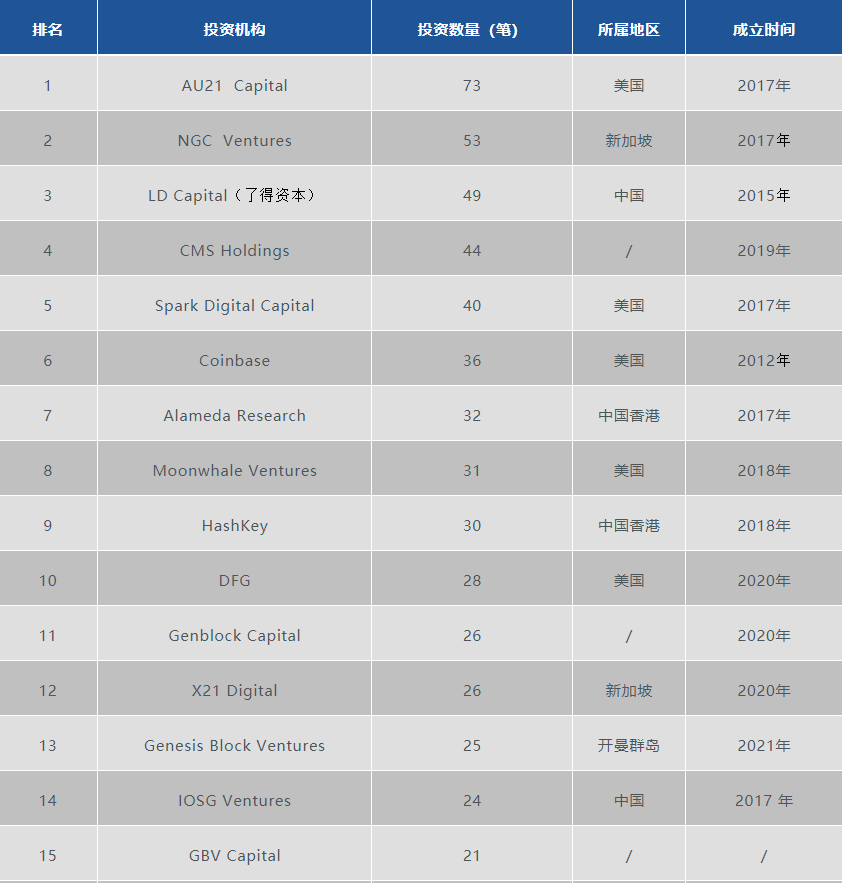

據01區塊鏈不完全統計,2021年上半年,約1800家機構及個人參與了全球區塊鏈產業投資。為從投資者視角觀察區塊鏈產業發展情況,我們選出了20家活躍投資機構,從投資行業、投資輪次兩大角度進行具體分析。

在20家活躍投資機構中,AU21 Capital投資數量最多,進行了73筆投資;NGC Ventures進行了53筆投資,位居第二位;排在第三位的為LD Capital(了得資本),共計投資49筆。

從投資機構類型看,除專業投資機構外,越來越多的數字貨幣交易所不斷加快投資布局,比如 CMS Holdings、Coinbase、Alameda Research和OKEx旗下的OKEx Blockdream Ventures等數字貨幣交易所投資數量均在20次以上。

從投資機構地區分布看,20家活躍投資機構主要分布在美國、中國和新加坡三地,其中美國投資機構數量最多,有8家。

表1 全球區塊鏈產業投資機構TOP20(投資次數≥20)

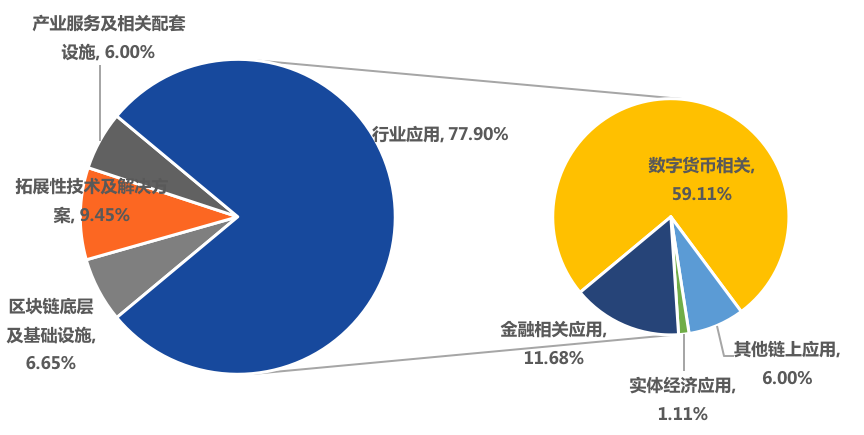

(一)數字貨幣相關行業投資占比超77%,實體經濟和金融相關行業不足2%

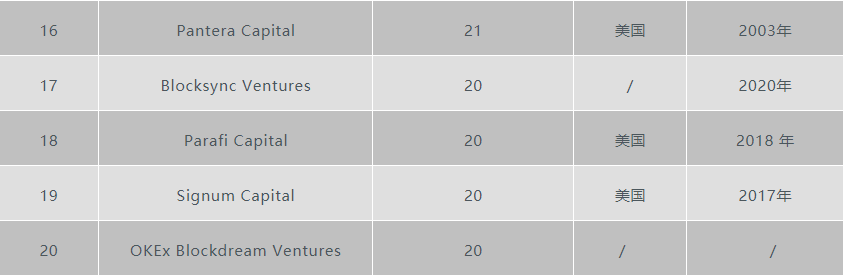

從20家活躍投資機構的投資行業分布看,這些機構的投資主要集中于行業應用和拓展性技術及解決方案兩大領域。其中,行業應用為最受歡迎的投資場景,占比超83%;其次為拓展性技術及解決方案,占比近13%。

在行業應用領域,數字貨幣相關行業仍是20家活躍投資機構的主要投資領域,近93%的行業應用相關公司/項目,為數字貨幣行業,其中超一半為DeFi相關項目;20家活躍投資機構對實體經濟應用行業和金融相關應用行業的投資熱情較低,對這兩大行業的投資數量占比不足2%。

圖9 20家活躍投資機構的投資產業(按投資數量劃分)

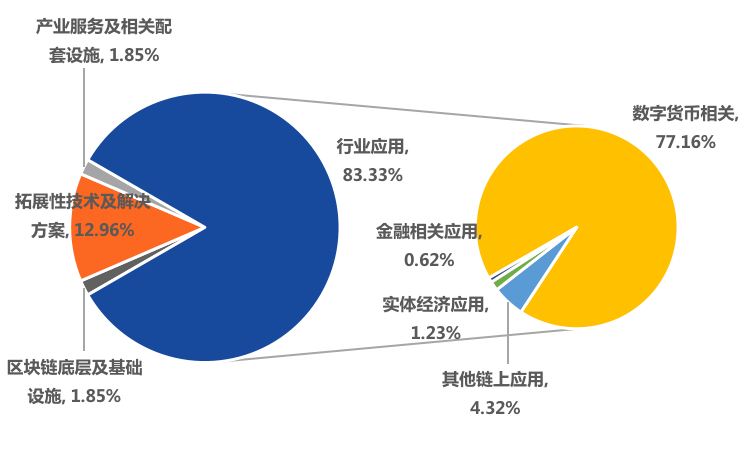

(二)20家活躍投資機構的主要投資階段:戰略投資及種子/天使輪

從投資輪次看,20家活躍投資機構最關注的投資階段是戰略投資及種子/天使輪。其中,戰略投資占比超55%;種子/天使輪投資占比34.47%。

圖10 20家活躍投資機構的投資輪次

2021年上半年,全球區塊鏈投融資市場整體活躍,僅上半年的投融資數量就已超過2020年全年的投融資數量。2021年上半年,全球區塊鏈產業共計發生770筆融資,平均單筆融資數量處在億元以上;初創期的公司/項目受到資本方熱捧,融資輪次集中于戰略投資和和A輪以前;美國區塊鏈市場融資表現亮眼,融資數量、金額遠遠高于其他國家。

數字貨幣相關行業仍是投資方的主要投資領域。不管是從融資行業分布看,還是20家活躍投資機構的投資領域看,DeFi仍舊是最受青睞的行業。除此之外,隨著NFT熱度的高漲,越來越多的投資方開始將目光轉向這一領域。

Tags:區塊鏈數字貨幣EFIDEF區塊鏈工程專業學什么課程數字貨幣辛巴幣Restaurant DeFiKingDeFi

區塊鏈和穩定幣有一個共同的關鍵弱點:沒有采用,就沒有用。大多數生態系統采取的方法是 "建立它,然后等著項目采用".

1900/1/1 0:00:00目前穩定幣的總供應量接近1100億美元,幾乎是2021年初供應量的4 倍。但這種增長并沒有在各種穩定幣中平均分配。在不確定的加密市場中,穩定幣市場也在發生變化.

1900/1/1 0:00:002021年8月/9月刊《財富》雜志發表系列文章特別報道了加密貨幣,系列報道重點包括了NFT。秉承《財富》雜志發布榜單傳統,《財富》評出在美國NFT行業最具影響力的50人名單,如下:1、Beepl.

1900/1/1 0:00:00DeFi 媒體平臺 The Defiant 社區人士可能是一群與眾不同的、固執己見的群體,但有一件事我們都同意——Gas 價格對以太坊經濟是一個真正的拖累.

1900/1/1 0:00:008月8日下午,億邦國際舉行新聞發布會,公司董事長胡東表示,已于上周五(8月6日)向浙江證監局實名舉報華鐵應急(603300.

1900/1/1 0:00:00我們正在進入一個所有權的新時代,在這個時代,投資越來越分散,散戶投資者也越來越容易參與投資機會.

1900/1/1 0:00:00