BTC/HKD+0.09%

BTC/HKD+0.09% ETH/HKD+0.01%

ETH/HKD+0.01% LTC/HKD+0.46%

LTC/HKD+0.46% ADA/HKD-1.73%

ADA/HKD-1.73% SOL/HKD+1.35%

SOL/HKD+1.35% XRP/HKD-1.49%

XRP/HKD-1.49%[導言]本文是 Solv 聯合創始人周志強撰寫的一篇文章,闡述了為什么資產的 NFT 化會是 DeFi 發展的必然方向。在 Solv 團隊中,作者與投資人和合作伙伴的交流是最頻繁也是最深入的,對 DeFi 產品及實操技術鉆研也最深。Solv 選擇 NFT 資產創新作為主攻方向,作者是關鍵決策者之一,對其背后的動機、意義和價值的理解非常深刻。然而在實際交流當中,我們發現很多 DeFi 用戶,甚至是專家,對于數字資產資產 NFT 化的認識是不足的。

為此,作者特別撰寫了一篇文章,從資金利用效率的角度出發來闡述 NFT 資產對于 DeFi 的長期價值,邏輯非常嚴密,環環相扣,值得推薦給大家。需要注意的是,非勻質化資金池并不是我們看好 NFT 的唯一理由,但確實是其中一個重要的論據。此文比較專業,面向全球 DeFi 專業人士,其英文版已經先期發表。我建議作者發表中文版,以促進專業的中文 DeFi 技術和思想交流。經作者同意,在我的公眾號里轉載,歡迎各位專家批評指正。 —— 孟巖

Crypto 領域的人每天都在談論 NFT 與 DeFi。NFT 作為一種權益的載體,可以很好的描述豐富的信息,代表藝術品、收藏品、游戲道具等資產獨一無二的所有權。這些資產都離不開 DeFi 提供的金融服務,包括交易、借貸、拆分、ETF 化等。NFT也可以用來描述復雜的金融契約關系,從而成為一張張金融票據,代表著持有者在 DeFi 世界中受智能合約保障的權益。

0xScope:與MultichainOrgteam相關地址將近50萬枚MULTI轉入gate交易所:5月24日消息,Web3知識圖譜協議0xScope發推稱,與@MultichainOrgteam 相關的地址(0xb4df開頭)一個小時之前將 494,200 枚 MULTI (317萬美元)轉入 gate 交易所。[2023/5/24 22:15:21]

作為一位DeFi從業者,我非常關注上述的第二類資產,也就是代表金融票據的NFT資產。我堅信,這類資產的體量在不久的將來不但會遠遠超越收藏品類和藝術類 NFT 的總值,而且有可能超過 CoinMarketCap上所有 DeFi 項目的總值。

這是一個大膽的預測,因為這相當于是說,在未來的 DeFi 領域當中,用戶的資產憑證將更多用NFT 作為價值載體,而不是采用往常慣用的 ERC-20 勻質通證。

這是反直覺的。畢竟時至今日,以 ERC-20 為代表的勻質通證在體量上是壓倒性的,NFT 資產連零頭都摸不到。而且由于基礎設施完善,大多數的 DeFi 創新都還是黏在 ERC-20 上舉步不前,以至于當我在推廣 Solv 的時候,遇到的最大質疑就是,你們想做的這件事情,為啥不用 ERC-20 做?什么你們要基于NFT(人們目前主要采用ERC-721和ERC-1155)來搭建DeFi協議,基于FT(ERC-20)的憑證不是更勻質化,流動性更強嗎?何必多此一舉?

DEUS推出的穩定幣DEI遭到黑客攻擊,損失已超630萬美元:5月6日消息,DeFi協議DEUS發推文稱:“對于從今天DEI漏洞利用期間能夠挽救資金的所有白帽黑客,我們確認0x7f5ae1dc8d2b5d599409c57978d21cf596d37996是DEUS團隊在Arbitrum上擁有的多簽地址。如果你(白帽黑客)還沒有返還資金,請與我們聯系。在白帽和合作伙伴項目的幫助下,DEUS團隊暫停了相關合約并銷毀了DEI,以防止進一步的破壞。我們將跟進事后分析,并在未來幾天制定恢復計劃。在此之前,請不要與任何DEI合約互動。”

安全公司派盾對此表示:“這似乎是一個公共銷毀漏洞,僅BSC鏈上就損失了130萬美元。ARB/ETH的部署也會受到影響。Arbitrum部署遭到黑客攻擊,損失超過500萬美元。”

DEI系DEUS推出的穩定幣,于今日凌晨3時半左右快速脫錨至0.18美元,現回升至0.29美元。[2023/5/6 14:46:01]

我希望在這篇文章中從一個特殊角度回答這個問題,而我的論述將從 Uniswap V3 開始。

Uniswap 構建非勻質化資金池是一種跳躍式創新

Uniswap V3 最吸引我的創新在于將勻質化資金池升級為非勻質化資金池,支持用戶個性化地配置資金,從根本上提高了資金的利用率。我認為這是所有資金池類產品的必經之路,因為從長期來看,隨著機構用戶以及更多正規軍的加入,用戶尋求精細化配置資金風險與收益組合的需求將會越來越大。這將會倒逼許多 DeFi 協議效仿 UniswapV3 升級自己的資金池模型,允許用戶更加個性化配置資金。

SBF要求法院將保釋條款協商期限延長至3月3日:金色財經報道,SBF的律師周五提交了一封信,要求聯邦法官將協商保釋條款的最后期限延長至3月3日。SBF還要求有更多的時間來尋找一名技術專家來為法院提供建議。檢察官敦促法官Lewis Kaplan收緊SBF的保釋條件,并嚴重限制他的互聯網接入,此前他使用加密應用程序給一名前雇員發消息,并使用VPN觀看超級碗。Kaplan要求SBF聘請一名技術專家討論他使用VPN的情況。SBF已經同意支付聘請專家的費用,他的律師表示,仍在尋找合適人選。法官還要求檢察官和SBF的律師向法院提出新的保釋令。據此前消息,本周SBF又受到四項新的刑事指控,包括銀行欺詐。[2023/2/25 12:28:24]

我們來看看 Uniswap 如何升級自己的資金池為非勻質化資金池,從而為用戶提供更加靈活的資金配置選擇的?

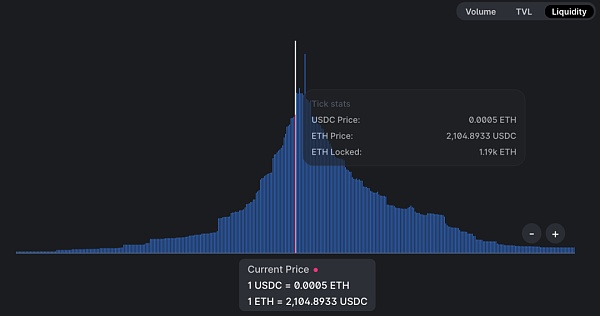

相比起V2,V3最大的變化是支持用戶靈活的調節做市區間,從而大幅度提高了資金的利用率。過去Uniswap資金池內的資金被均勻的分布在x*y=k的整條曲線上,現在可以靈活的選定一段更小的區間做市。如下圖所示:

https://uniswap.org/blog/uniswap-v3/

值得注意的是,V3實現這一點的要訣在于提高了資金池的兼容性,允許資金具有“個性化”。相比之下,V2要求所有的資金都是無差異化的。對于用戶而言,如果選擇將資金放入V2,則只能接受被統一的管理和利用。如果放入V3的資金池,則有了選擇的權利。因為V3資金池內的每塊資金可以被明確劃分所有者,資金之間的差異性不僅僅只是多寡之分,而是做市區間與累計手續費之分。

GlobeTopper和Knox Wire宣布建立5000萬美元的全球支付伙伴關系:金色財經報道,GlobeTopper和Knox Wire宣布建立 5000 萬美元的全球支付合作伙伴關系。此次合作將增強全球支付能力。該合作在Zed Network的協調下,將為GlobeTopper在190多個國家提供同一天的支付服務。[2022/11/27 20:55:21]

基于這種清晰的劃分能力,Uniswap得以給用戶選擇的能力。目前,用戶普遍愿意將資金大幅度壓縮以最大化做市的收益,以ETH/USDC池(2021年7月15日)為例,其資金的分布如下,可以看到大部分人是圍繞著2104 USDC/ETH的價格做市。而如果是Uniswap V2,下圖應該呈現一種均勻的分布而不是集中的分布,因為所有人都將資金均勻的放在了ETH相比USDC價格無窮大和無窮小之間。

https://info.uniswap.org/#/pools/0x8ad599c3a0ff1de082011efddc58f1908eb6e6d8

如果DeFi協議可以對某一資金池的資金組成按照完全統一的規則來操作,則可將這個資金池稱之為勻質化資金池,意指這一資金池內的資金組成是勻質化的,每一筆資金和另外一筆資金只有金額大小的區別。這和我們說比特幣是勻質化的是一個道理,因為,每個比特幣之間是完全相同的,人們擁有的比特幣只有數量的區別。

Web3游戲平臺Tegro推出100萬美元開發者資助計劃:8月14日消息,Web3 游戲平臺 Tegro 宣布推出 100 萬美元開發者資助計劃,為從事區塊鏈游戲行業的游戲開發人員提供支持,每個獲得該計劃支持的區塊鏈游戲開發項目預計可以獲得高達 2.5 萬美元的資金。

此前消息,WazirX聯合創始人推出Web3游戲平臺Tegro。[2022/8/14 12:24:13]

如果資金池內的資金具有個性化,每部分資金都不只是數量的區別,而是屬性上的區別,則將這個資金池稱之為非勻質化資金池。

因此,我們可以得出結論,V2構建了一種勻質化的流動性池,V3則構建了非勻質化的流動性池。V3能為用戶提供更靈活的做市區間選擇,核心在于非勻質化流動性池允許用戶能夠在把資金存入同一個流動性池子時仍然能保留個性化。

非勻質化資金池是 DeFi 產品發展過程中的必經之路

我們在來看看其他的非勻質化資金池類產品。

Armor,一個專門幫助用戶在Nexus Mutual下保單的經紀商。作為一個中間商,Armor主要工作是接受投保人的訂單,并幫其投保相應的產品。針對所有可投保項目,Armor構建了一個資金池合約來統一管理來自投保人的需求,每個投保人可以選擇不同項目,以及投保30-365天內的任一時間,這使得投保資金出現了多樣化的需求,資金池內的資金呈現“非勻質化”的狀態。

88mph,一個固定利率借貸協議。88mph與Armor的邏輯非常相似,只是它專注借貸賽道。它主要幫助用戶通過風險分攤的方式來獲得一個固定的存款收益率。88mph針對不同項目構建了不同的非勻質化資金池,為存款用戶提供存款期限的多樣化選擇。

可以說,在交易、借貸、保險、期貨、期權等所有DeFi產品賽道中,為專業機構之類的資金池供給方提供更豐富資金配置選擇的需求都是一個必然趨勢。交易賽道中Uniswap為用戶提供更靈活的資金分配選擇,大幅度提高資金的利用率;借貸賽道隨著低流動性抵押品的加入,為借貸雙方提供一個靈活的期限選擇,從而實現定期借貸將會非常必要;保險賽道產品里承保人理應當對自己保險的事項有更靈活的選擇,從而更好的平衡自己承擔的風險和收益,等等。

NFT 是非勻質化資金池不得不選擇的所有權票據

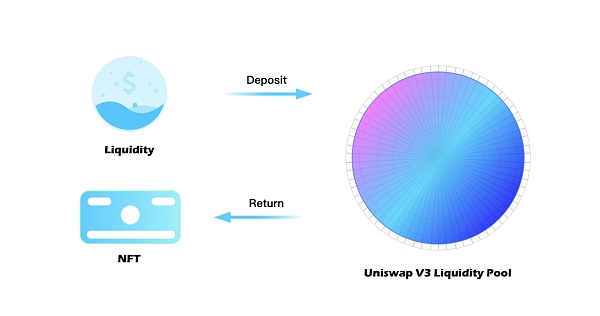

無論是Uniswap、Armor、88mph以及其他非勻質化資金池類產品,都無一不使用NFT來作為資金池的所有權憑證。也就是說資金池的提供方會收到NFT以代表從資金池內提取資金的權利。

以Uniswap V3為例,為了能確保每部分資金都有清晰的歸屬,Uniswap團隊采用NFT——一種可描述豐富信息的載體來記錄非勻質化資金池內不同“個性化”資金的所有權。每張NFT都可以特別定制,代表著用戶多樣化的資金頭寸。

回到我們文章開頭的問題,為什么我們要基于NFT(人們目前主要采用ERC-721和ERC-1155)來搭建DeFi協議,基于FT(ERC-20)的憑證不是更勻質化,流動性更強嗎?

當產品構建的資金池是非勻質化時,我們也不是不能基于ERC-20來構建。實現方式就是從非勻質化資金池中,將具有相同屬性的資金摘出來,形成一個個小的勻質化資金池。基于每個勻質資金池打造一個個不同的ERC20智能合約。

這樣做的問題主要有兩個:

對于團隊開發的成本過高,類似Uniswap V3,一旦開放了用戶選擇做市區間的權限,就會出現成百上千個做市區間,我們不指望團隊為一個產品部署上千個合約。

對于用戶而言,過多的ERC-20會給用戶帶來較高的理解成本,許多DeFi產品喜歡用“2020-10-31-Borrow-5%”之類的復雜信息為ERC-20命名,這仍然讓人十分的困惑這個Token代表的信息是什么。

因此一些產品為了避免上述弊端,采用了限制用戶選擇數量的解決方案。比如僅支持幾個借貸期限的選擇(比如Yield、Pendle),僅支持幾個承保期限的選擇(比如Cover)等等。他們犧牲了用戶選擇的權力,這種做法有弊有利,我們會在未來探討。

綜上,盡管ERC-20要比NFT更靈活、流動性更高,但如果要構建一個非勻質化資金池產品,就只能選擇NFT來作為這個資金池的所有權證明。

寫在最后

可以看到,給資金提供方更豐富的選擇,意味著資金將帶有個性化屬性,這必將形成非勻質化的資金池,DeFi 項目也就不得不采用NFT來界定用戶資金的所有權。這也就是我所指的DeFi正在NFT化的核心點。

當NFT全面進入DeFi,非勻質化資金池類產品將為資金供給方提供一個更加豐富的風險與收益配置選擇。零加入門檻與豐富的選擇權利將形成真正的金融自由。DeFi天然的去中心化屬性實現了零加入門檻,但是如何更好的滿足流動性提供者多樣化需求,如何創造更加豐富的風險收益配置選擇,將成為DeFi通往金融自由道路的下一站。

我們將所有在金融場景下創造出的,代表某種金融權益的NFT統一稱之為Financial NFT,以將這類NFT資產區別于藝術品、收藏品NFT。我們打造了Solv Protocol,致力于將Financial NFTs引入DeFi世界,并創造了一種全新的Token標準以支持這類資產,滿足常見的拆分與合并等需求,具體細節可以查看

https://github.com/ethereum/EIPs/pull/3525。

參考文獻:

Introducing Uniswap V3,

How Does Visor Integrate With Uniswap V3?

https://medium.com/visorfinance/how-does-visor-integrate-with-uniswap-v3-f8a648d343ad

金色財經 區塊鏈8月8日訊? ?八月初,美國證券交易所委員會主席Gary Gensler在Aspen Security Forum論壇上針對數字貨幣行業(包含交易所)監管發表了看法.

1900/1/1 0:00:00據金色財經報道,7月26日,以太坊2.0驗證者數量突破20萬,而ETH合約質押量已經突破640萬枚.

1900/1/1 0:00:00外媒消息指出,近日富達投資公司Fidelity Investments Inc. 通過四個指數基金以約2000萬美元的價格購買了比特幣礦業公司Marathon Digital Holdings.

1900/1/1 0:00:00layer2胖子哥沒怎么聊,今天跟各位老哥吹吹~雖然不懂技術,但從宏觀面上來看(見上圖),從Layer2狀態同步方式,Layer2分為兩類:一是側鏈實現(Side Chain).

1900/1/1 0:00:00沒有人能忽視前段時間的加密貨幣市場:隨著大量資金的進入,加密貨幣們接連創下新高,代表之一比特幣一度站上6.4萬美元/枚,創下歷史新高.

1900/1/1 0:00:00韓國財政部周一表示,將加緊打擊加密貨幣投資者和高收入者的逃稅行為,以尋求新的收入來彌補不斷上升的福利成本.

1900/1/1 0:00:00