BTC/HKD+0.47%

BTC/HKD+0.47% ETH/HKD+0.32%

ETH/HKD+0.32% LTC/HKD-0.19%

LTC/HKD-0.19% ADA/HKD+0.11%

ADA/HKD+0.11% SOL/HKD+1.35%

SOL/HKD+1.35% XRP/HKD+0.18%

XRP/HKD+0.18%相比在交易所囤幣,將資產存入DeFi賺取穩定年化,可最大化資金利用率,是資產配置的必備倉位,之前寫過一篇《不做LP如何賺取高收益》,向大家介紹了DeFi機槍池的玩法,其實除機槍池外,穩定幣/單幣質押挖礦還有其他可選的單池,如借貸、保險、穩定幣DEX等協議。

以下將對機槍池、借貸、保險、穩定幣DEX協議的礦池作出進一步介紹。

機槍池又叫收益聚合器,與傳統的基金產品類似,將token質押到機槍池,協議會自動選擇收益最高的投資標的+自動化復投策略,實現APY的最大化,相信很多老玩家已經在機槍池配置了資產,比如持倉MDX套牢朋友們,應該已經換過多個機槍池了,我自己也是一樣。

這里機槍池的定義不局限在項目本身,部分機槍池協議會集成在項目內一個板塊,比如DEX類項目:Burgerswap、Youswap、Pureswap等。

選擇機槍池常用工具平臺如下:https://apy.kingdata.com/apy 匯聚主流公鏈各機槍池APY數據及獎勵token詳情,提供pools的歷史APY曲線等數據。https://apr666.com/ 以信息展示為主,同樣聚集多個機槍池、借貸等DAPP,目前支持Polygon鏈上機槍池數據。

https://app.defiscore.io/assets/eth 以ETH公鏈協議為主,提供各pools的歷史APY曲線

關注指標

選擇機槍池主要關注以下指標:TVL、獎勵代幣、代幣K線、提取規則、單利APR及綜合年化APY

TVL

TVL是項目熱度的最直觀反饋指標,但暫無具體的梯度標準,需要多個機槍池對比查看,個人定義TVL 1000W U以下的項目都不能稱之為大機槍池,存在一定的安全風險。

數據:DeFi鎖倉量跌至700億美元區間,創自2021年3月以來最低水平:金色財經報道,據DappRader加密采用報告顯示,DeFi鎖倉量已經從今年四月中旬的1600億美元跌至700億美元區間,創下自2021年3月以來的最低水平,跌幅打打工66%。不過,數據顯示二季度DeFi鎖倉量較上一季下降15%,唯一活躍錢包數量減少12%,下跌趨勢開始放緩,同時過去30天DeFi應用活躍地址數量也抱持相對穩定。(cointelegraph)[2022/8/10 12:14:37]

通常機槍池在早期VL相對較低時,機槍池的治理代幣可能處于幣價上升階段,此時的APR及APY因治理代幣的價格上漲,收益會相對較高,隨之幣價的震蕩及TVL的增長,實際的年化收益也會隨之波動緩降。

獎勵代幣

APY相對較高的機槍池,一般挖礦產出的代幣為兩種:質押token+平臺token。

因此在選擇池子時,要對比同一token在不同機槍池的原token產出比例,拋開平臺幣產出部分,來計算凈產出APY,這樣是最穩健的策略(如一直收益較高的Burger也曾遭遇黑客攻擊,導致平臺幣大幅跳水,但隨后幣價已恢復)。

以USDT單幣質押為例,DeerFi的 U年化為10.52%,Burger的 U年化為7.9%,所以按最穩健的策略看,DeerFi的實際U年化相對更高。

DeFi代幣總市值超越穩定幣:8月14日消息,據Coingecko最新數據顯示,穩定幣市值目前已被DeFi代幣超越,本文撰寫時,DeFi代幣總市值達到1172.2億美元,而穩定幣總市值為1171.3億美元。按照數字資產類型,當前市值最高的是平臺幣,市值達到1208.5億美元,DeFi代幣市值位列第二,穩定幣已降至第三。[2021/8/14 1:54:35]

提取規則

部分機槍池協議會設定鎖倉周期,及按質押時間長短不同,在限定周期內提取進行梯度手續費抽成,此規則主要為保持其生態的TVL穩定,及獎勵平臺幣的價格穩定。

如:Pancake Bunny單幣質押挖礦,72小時內取出會扣除0.5%的本金;Autofarm ,ACryptoS取出時扣稅0.5%

一般機槍池的高收益均來源于復投策略,質押周期一般相對較長,不建議頻繁切換,頻繁切換的結果可能導致最后的實際收益達不到單池長期復投的收益率。

APR與APY

APR定義為單利即質押一年的固定收益率,APY定義為綜合年化收益率,指通過復投策略,按照一年期計算的最終年化,此類收益一般出在機槍池類協議,后面提到的借貸等協議大多為固定年化,即APR。

風險

由于機槍池鎖倉金額巨大,會成為黑客“重點關注”的對象1)智能合約風險,即協議漏洞、黑客攻擊等2)閃電貸等幣價攻擊風險,幣價遭受嚴重攻擊導致平臺幣價格下跌,

高收益礦池

新發現的高收益穩定幣礦池,Composable—Layer新晉項目,定位為Layer2跨層流動協議,允許不同資產跨鏈流動,無需首先返回Layer1(需要2周等待期),目前TVL 為$55M。

DeFi挑戰指數今日為1.21%:金色財經報道,據同伴客數據顯示,04月20日DeFi挑戰指數為1.21‰,較上一周下降0.10‰,挑戰評級為2級。注:挑戰指數是DeFi市場的鎖倉量與華爾街前五大資管機構AUM的比值,用以反映DeFi生態與傳統市場的相對體量。[2021/4/20 20:40:31]

https://app.composable.finance/

目前該協議僅支持三個穩定幣挖礦,需要注意的挖礦獎勵代幣為50%KSM+50%質押token。

*注:該項目信息僅做分享,風險未知,參與挖礦前需要根據自身風險判斷。

可進行單幣質押挖礦的借貸主要指流動資金池類借貸,即作為出資方,將持有資產質押到存款池內,收取借款人利息實現獲利,借貸為用戶提高了資金利用效率,以及為DeFi提供了杠桿,現已成為DeFi生態僅次于DEX的第二大賽道。

穩定幣低風險套利主要有兩條鏈路1)存款獲利:作為資金池提供方,質押資產,獲得穩定收益,一般借貸平臺都是借貸即挖礦的模式,收益構成為:利息+平臺幣挖礦獎勵。

2)循環貸:當借貸平臺代幣價格上漲時,借款利率變為負值,操作循環貸

存款獲利

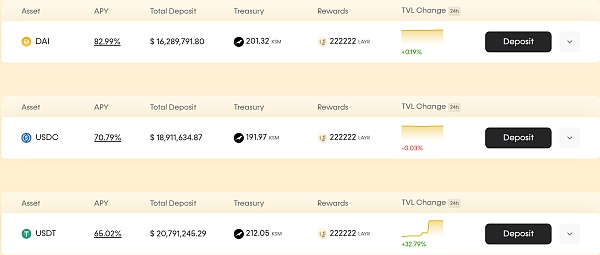

這點基本和機槍池一樣,直接選擇高收益存款池,質押持有的代幣,提供儲備金,收獲利息,這里主要關注存款礦池的資金使用率,,即被借出資金的占比,主流幣的資金使用率一般在50%,年化收益相對更穩定,但大多數借款平臺的年化利率并不高,平均為5%—10%,如下圖:

雙子星交易所聯創Tyler Winklevoss看多比特幣和DeFi:雙子星交易所(Gemini)聯合創始人Tyler Winklevoss發表推特表示看多比特幣和DeFi,他寫道:我長大的時候,我們有了AOL(American On Line美國境內提供線上加值網絡服務的公司),網上沖浪在當時對我們而言是大事,那一代出現了一些讓人驚喜到不可置信的公司。今天,孩子們的成長伴隨著比特幣和DeFi。想象一下,加密一代將基于此建立怎樣的未來?我看多(充滿希望)。[2020/7/18]

循環貸

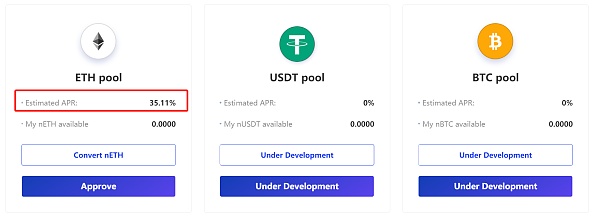

循環貸的限定條件:同一代幣的存借,借款APY為負值,如上圖的BTC及ETH。因為同一幣種的存借,此時不存在借貸清算的風險。

循環借貸也就是常說的“套娃”玩法,通過字面意思不難理解,循環貸就是存—借—存—借—存—借...往復循環,通過放大本金來放大收益,這里主要指的是單幣循環借貸(針對同一幣種進行存借)。

循環貸的可操作性場景與平臺幣價格直接相關,一般可遇不可求,如上圖中的BTC,雖然借款的負利率并不高,但可以此為例:

BTC的抵押因子是140%,即可借出市值最高資產約為71%,暫以一次借出50%為例,我們可以進行如下操作

存入1000個BTC,借出500個BTC(已存1000BTC,已借500BTC)

存入500個BTC,借出250個BTC(已存1500BTC,已借750BTC)

存入250個BTC,借出125個BTC(已存1000BTC,已借500BTC)

動態 | DeFi正在推動以太坊的去中心化:在一份由ConsenSys研究人員發布的名為“衡量區塊鏈的去中心性”的文章中,研究人員Everett Muzzy和Mally Anderson試圖量化“以太坊網絡隨時間的去中心性”。在查看了各種鏈上指標后,他們得出結論,由于DeFi熱潮和其他因素,即使在礦工和礦池變得更加集中的情況下,以太坊也變得更加去中心化。(Decrypt)[2019/12/23]

單存BTC并借出BTC,針對我們投入資金的U本位計算,假如我們循環一次,APY為 2.81%(1.97%+(500*1.89%)/1000),循環二次,APY為 3.25%(1.97%+(500*1.89%)/1000+(250*1.89%)/1000)...如此往復幾次后,投入資金將放大2~3倍的收益。

TVL:通用熱度指標,借貸平臺的TVL就像傳統銀行的存款一樣,體現借貸協議的核心競爭力。

獎勵代幣:存款、借款一般都會產生平臺治理代幣獎勵,關注幣價波動,及挖礦產出占比,來判斷收益穩定性,及在幣價大幅波動期間進行循環貸套利。

資金使用率:如上方提到的被借出資金占比,代表了借貸協議流動資金池的健康狀態,通常主流資產的資金使用率應在50%左右。

1)智能合約風險,即協議漏洞、黑客攻擊等2)閃電貸等幣價攻擊風險,幣價遭受嚴重攻擊導致平臺幣價格下跌,循環貸則會受到嚴重沖擊,引發借款清算風險。

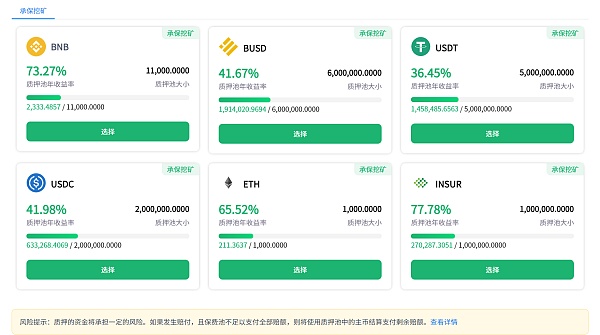

DeFi保險賽道,目前仍處于藍海狀態,因其精算模型的設計需要過硬的金融功底,目前尚未繁榮,基于去中心化的原則,當前賽道的主流保險項目以互助保險類為主,本質為雙方資金的對沖,也就是承保人與投保人進行風險對沖的博弈,償付資金池來源于承保人的質押鎖倉資金。

保險產品為了有足夠的資金來承擔保單可能發生的理賠,也采用質押挖礦的模式來進行吸籌,本質上保險的模式更應趨近于傳統金融的保險,即提供基金類保險+常規保險,所以保險平臺一般也會提供機槍池類的質押池,根據協議不同,會有不同的鎖倉周期。

收益

保險類產品的收益主要來源

1)保單保費的收入

2)質押挖礦,獲得平臺治理代幣獎勵

其中保費收入根據不同的保險協議,獎勵模式各不相同,由于我個人并沒有經歷過保單的理賠,暫時無法舉例,未發生理賠前,收入來源以(2)的質押挖礦為主。

示例項目

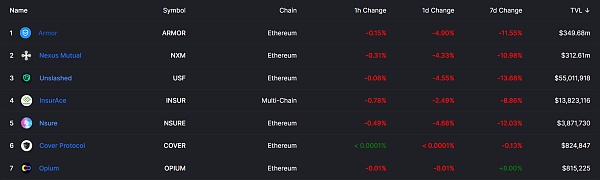

目前提供質押挖礦的保險項目如下

Nsure:

Insur ACE:

Ins3:

TVL:通用熱度指標,可判斷項目的熱度及規模,但保險仍未被DeFi用戶重視,整體TVL一般都不高,主流保險項目屈指可數

獎勵代幣:質押獎勵代幣為平臺治理代幣,用來理賠及參與評估投票,目前幾大保險項目的代幣均已在市場流通,可通過代幣的K線走勢來進行輔助判斷,如果處于長期平穩的價格區間仍鞥保持較高的APY,則相對穩健。但要注意部分協議可能會有鎖倉周期要求,如InsurAce質押代幣需要鎖定1個月,以保證償付資金池的穩定。

理賠數據:保單歷史理賠數據,理賠保單類型(智能合約風險為主)、理賠金額等,來判斷潛在的理賠風險,由于質押獲得的治理一代幣也為償付資金池的一部分,根據其經濟模型的設計,通常情況下,承保人的資金不會用來填補資金池的空缺,但若發生大額保單理賠,實際的償付資本是否足以支付為未知。

保單數據:平臺在售保單數據,及已售保單數據,及保單的投保金額及保費總額,用來判斷未來可能發生的理賠風險。

2)大額保單理賠,造成平臺理賠能力不足,產生的本金損失風險。

通過目前各保險協議的數據來看,保險尚未被廣大DeFi用戶認知,實際發生的保單理賠相對較少,所以當前狀態下的保險,更像是其平臺為了吸而設置的機槍池,隨著保險的普及,未來的理賠風險率可能會升高。

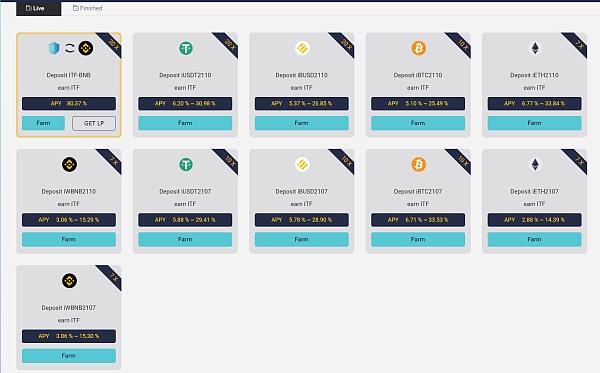

對于小額兌換,及新項目打新,滑點可能在大多數人可接受的范圍內,但對于大宗交易,滑點的損失則不可被忽視,DeFi生態目前已有USDT、USDC、HUSD、BUSD、DAI、LUSD等合成資產穩定幣,穩定幣的應用場景最為廣泛,由于不同協議支持的穩定幣種類不同,若發生大額兌換,則常規DEX滑點的缺陷尤為明顯,CURVE的出現就是為了解決穩定幣兌換的滑點問題,在其后也出現了諸多穩定幣低滑點兌換協議。

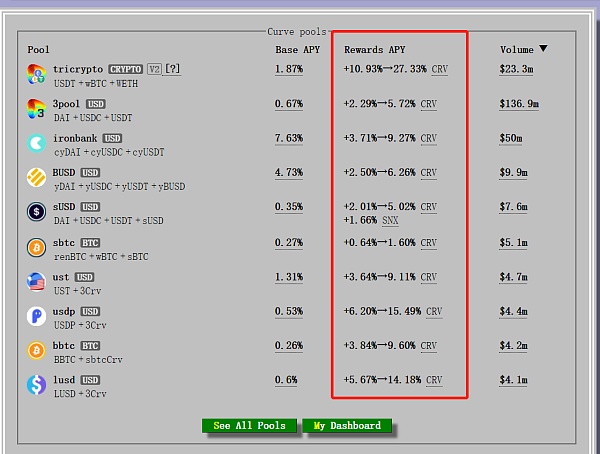

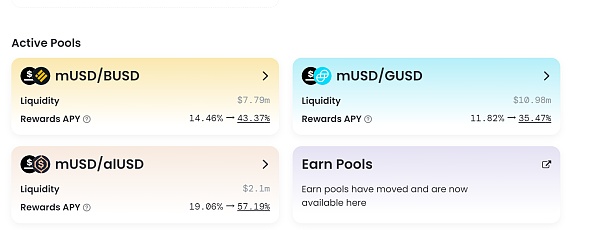

此類項目協議,通常都會有穩定幣挖礦的池子,用來提高儲備資金池,實現降低兌換滑點的目的,示例項目:

CURVE:

mStable:

depth:

此類協議的質押池均為穩定幣,即使LP池也以不同的合成穩定幣為主,對于投資者,U本位無任何無常損失,劣勢就是相對年化APY較低,但是風險極低,適合大資金資產配置

TVL:通用熱度指標,可判斷項目的熱度及規模,選擇此類協議以高TVL為主

獎勵代幣:部分協議的獎勵代幣為平臺治理代幣,參考其K線來判斷收益的穩定性。

智能合約風險:即協議漏洞、黑客攻擊等。

倉位管理是投資的必修課,倉位配置便是其中最重要的一部分,雞蛋放在一個籃子內,則會影響投資者的心態,失去理性判斷,在當前熊市氛圍濃厚的行情下,更需要穩定收益來對沖風險,配置一定的資金到更穩定建的標的,可能是一個較好的選擇,由于DeFi仍在飛速發展,個人對項目的捕捉能力有限,以上只列舉了部分項目協議,以中立的態度進行信息分享,不做任何投資理財建議,最后感謝閱讀及支持,喜歡的話可以點擊關注哦,后續還會持續更新更多DeFi見聞,期待一起交流!

Tags:DEFEFIDEFI穩定幣去中心化金融defi是干什么的BasketDAO DeFi IndexBlaze DeFi中國穩定幣什么時間發行

2021年6月10日,巴塞爾委員會(BCBS)發布咨詢文件《對加密資產敞口的審慎處理》,將銀行類金融機構對加密資產的敞口納入巴塞爾協議的監管框架.

1900/1/1 0:00:00原文標題: 《 Synthetic Derivatives 》原文作者:Pap Veradittakit(Pantera Capital創始合伙人)只用了短短一年多時間.

1900/1/1 0:00:00注:本文出自《How to DeFi:Advanced》第Ⅳ部分第13章。作者包括Lucius Fang, Benjamin Hor, Erina Azmi以及 Khor Win Win.

1900/1/1 0:00:00幣圈的“套路”遠不止通過論壇忽悠散戶“入局買幣”這么簡單。“幣圈”還有專職忽悠散戶“挖礦”的“工作人員”。幣圈的暴利神話,吸引了一波又一波95后入局.

1900/1/1 0:00:00在系列前一篇文章給出了學術界對比特幣價格決定因素、比特幣是否具備黃金屬性以及是否應當配置比特幣作為投資組合后.

1900/1/1 0:00:00Cardano 的最新更新 Alonzo 將為該網絡帶來 DeFi 和 Dapps 。對于許多人來說,這一次升級再次強化了 Cardano 低費率、高速度的競爭模式.

1900/1/1 0:00:00