BTC/HKD+0.7%

BTC/HKD+0.7% ETH/HKD+1.41%

ETH/HKD+1.41% LTC/HKD+1.49%

LTC/HKD+1.49% ADA/HKD+3.08%

ADA/HKD+3.08% SOL/HKD+2.34%

SOL/HKD+2.34% XRP/HKD+2.46%

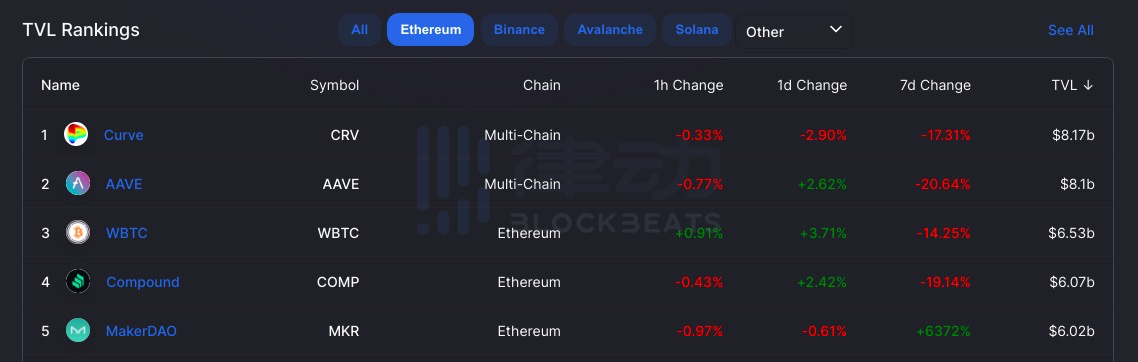

XRP/HKD+2.46%MakerDAO 由丹麥企業家 Rune Christensen 于 2014 年創立。MakerDAO 是一個運行在以太坊上的穩定幣發行協議。在撰寫本文時,它的總 TVL 為 60 億美元。

MakerDao 的基本功能很簡單:當用戶存入抵押品時,MakerDAO 會鑄造并一個穩定幣 DAI 并借給用戶。而當用戶歸還 DAI 時,DAI 將被銷毀,并將抵押品歸還給用戶。以傳統金融市場為例——就像一個小國的中央銀行——MakerDao 正在吸收黃金儲備(在這里則為 ETH、BTC)并發行票據。這使得 MakerDao 成為 DeFi 的中央銀行,即 DeFi 中 M1 貨幣供應的來源。

(Source: Defillama)

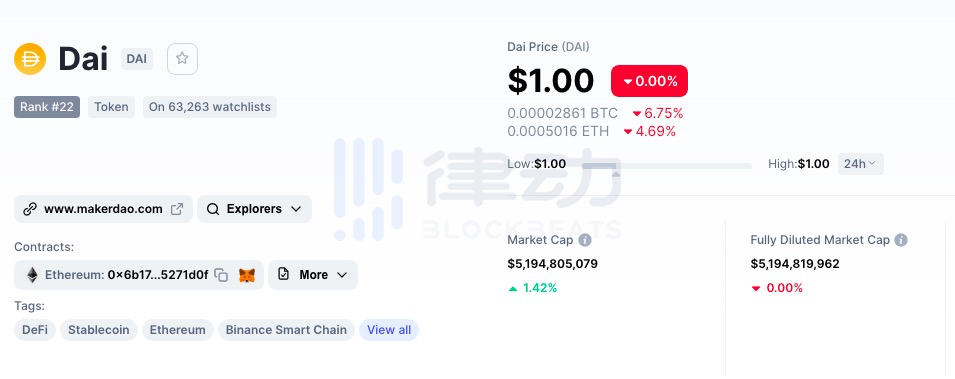

截至今天,DAI 的市值超過 50 億美元,價格穩定在 1 美元左右。

Grayscale將Lido添加到其DeFi基金中:金色財經報道,自2021年7月該產品推出以來,Grayscale首次將Lido添加到其DeFi基金中。Lido(LDO)目前是排名第一的資產,灰度DeFi基金中排名第二的資產,占比19.04%。Uniswap(UNI)仍然占據主導地位,占基金份額的45.46%。[2023/7/8 22:24:46]

(Source: Coinmarketcap)

DAI 穩定幣是一種抵押支持的加密貨幣,其價值與美元軟掛鉤。DAI 保存在數字錢包中,并得到以太坊等多條鏈的支持。所有流通的 DAI 都來自于 MakerDao 的金庫,并得到超額資產抵押的支持。例如,存入價值 150 美元的 ETH 作為抵押品,可借入價值 100 美元的 DAI。

Solana鏈上DeFi總鎖倉量超150億美元,創歷史新高:11 月 8 日消息,據 Defi Llama 數據顯示,當前 Solana 鏈上 DeFi 總鎖倉量達 152.3 億美元,創歷史新高。[2021/11/8 6:38:13]

Maker 允許用戶以加密資產作為抵押貸出 DAI,抵押率由標的資產的風險決定。如果價格發生變化,借款人的抵押品價值下降到閾值以下,部分抵押品將會自動被拍賣出售(與 Aave 類似)。拍賣收益部分被用來償還貸款,并在壓力時期保持系統平衡。

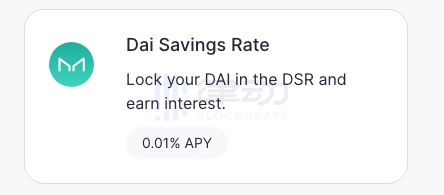

在 MakerDao 中,將 DAI 留在系統中的 DAI 持有者可以通過 DAI 儲蓄率(DSR)賺取收益,這是一種協議級的收益支付功能。但在 Curve 和 Aave(以及更多協議)等其他協議中,DAI 可以創造更多的收益——DAI 就是金錢。

歐易OKEx DeFi播報:DeFi總市值877.90億美元:據歐易OKEx統計,DeFi項目當前總市值為877.90億美元,總鎖倉量為1035.20億美元;

行情方面,今日DeFi代幣普漲;歐易OKEx平臺DeFi幣種漲幅前三位分別是SFG、PERP、OM;

截至18:00,OKEx平臺熱門DeFi幣種如下:[2021/5/14 22:03:41]

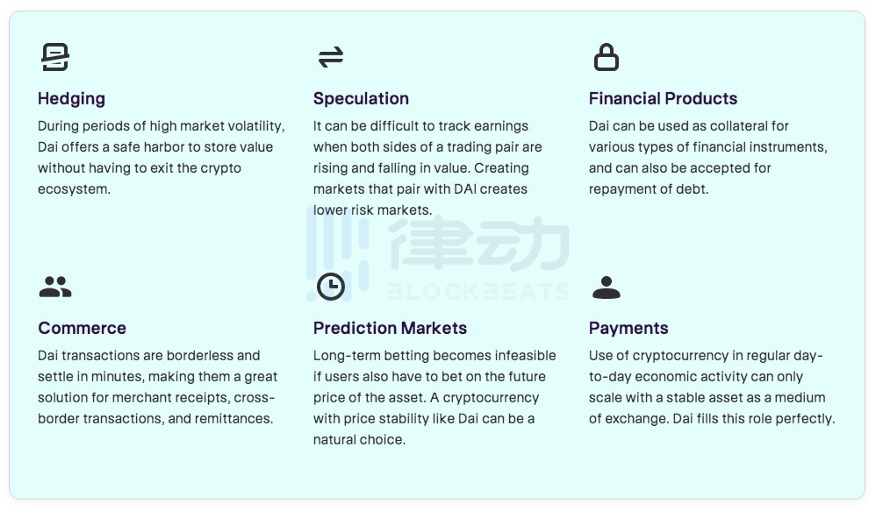

除了可通過 DSR 賺取收益,DAI 還有對沖、貿易、支付等多種用途:

金庫

金庫可讓持有者存入抵押品并生成 DAI。在 MakerDAO,每個金庫獨立存在。每個用戶為自己的抵押品和 DAI 借款創建自己的金庫,金庫之間并不互通。

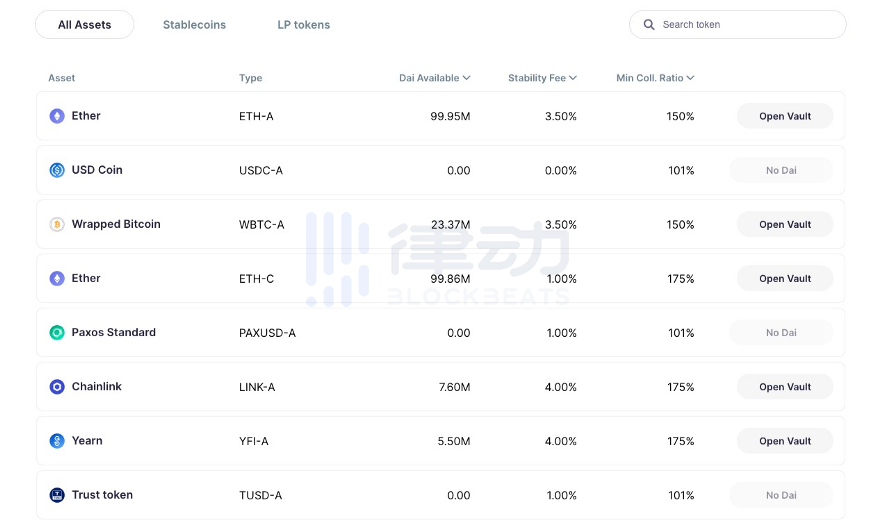

金庫以抵押品的類型進行分類。用戶抵押資產鑄造 DAI,并在償還 DAI 時將其銷毀。這一過程完全在鏈上進行,這使得任何人都可以審計 DAI 的流通量和支持它的抵押品。當前的抵押品類型和金庫類型列表如下。

獨家丨褚康:本輪深度回調的主要原因是礦工拋售、美元走強及DeFi投機降溫:犇睿資本創始人、ForTube聯席CEO褚康在接受金色財經獨家采訪時指出,本輪深度回調的主要原因是礦工拋售、美元走強及DeFi投機降溫。近兩個月來,BTC的價格雖然達到新高,并數次測試了12,000美元的阻力位,但遲遲未能突破12,500的歷史強阻力位。數據表明,大型礦池向交易所發送的BTC數量超出了正常水平。礦工選擇在相對高位出售其持有的比特幣,給市場增加了拋售壓力。此外,美元開始反彈,宏觀經濟的好轉預期加強。作為避險資產的黃金和比特幣價格,雙雙大幅下跌。另外,?DeFi快速發展,從1.0的基礎業務(借貸、預言機、DEX、穩定幣、保險等)快速演進化到DeFi 2.0階段,即流動性激勵。流動性激勵促進了DeFi的飛速繁榮,DeFi聚合器YFI和YFII又進一步加深了市場的FOMO行情,同時形成了“N級次貸”。流動性激勵讓資金同時從中心化交易所流出到DeFi平臺,產生擠兌,引發嚴重的流動性危機。而建設者更加關注DeFi的本質功能,大幅度回調過后,市場會從短暫浮華繁榮的2.0回歸到DeFi 1.0,即優質的剛需的符合市場發展的DeFi 項目迎來了長期建倉的紅利期。[2020/9/8]

Messari前主管:“轉向DeFi”將成為新“Coinbase效應”:Messari前主管、股票及加密貨幣交易員Qiao Wang今早發推稱,在接下來的幾個月里,“轉向DeFi”將成為新的“Coinbase效應(代幣登上Coinbase后會大漲)”。[2020/7/29]

(source: https://oasis.app/borrow)

穩定費

穩定費費率可變,穩定費被持續添加到金庫所有者的 DAI 余額中。

穩定費是一個風險參數,旨在解決通過抵押品生成 DAI 所帶來的固有風險。穩定費的一部分被用于維持 Maker 協議的運作,包括 DSR、風險團隊開支和其他與維護協議相關的費用。不同金庫類型的穩定費不同,具體費率可由 MKR 持有者投票治理。通常,費率改變基于風險團隊的建議,他們會對系統中的抵押品進行風險評估。

當基礎資產或整個系統發生根本性變化時,風險團隊會更新其建議的穩定費。

清算

在 Maker 上,金庫需提供超額抵押。每個金庫均存在清算比率,當抵押物低于這一比率時金庫將面臨清算。

清算比率是每種金庫類型為避免被清算所需維持的最低抵押水平。為了確保在任何時候都存在充足的剩余抵押品,系統激勵「保管人」始終保持著對抵押不足的金庫的持續關注。「保管人」是一類特殊的用戶,在清算過程中,保管人可賣出部分被清算金庫的抵押品以支付金庫債務和清算罰金。這一舉動可使抵押率恢復到清算比率以上。

此外,Maker 協議和每個金庫類型都存在債務上限。債務上限是可以產生的最大數量的 DAI。全球債務上限是整個 Maker 協議可以產生的 DAI 數量,而特定金庫的債務上限則限制了每種類型的金庫可以產生多少 DAI。

綜上所述,MakerDao 建立了一個信貸系統,允許用戶根據存入基于智能合約的抵押品自行發放以 DAI 計價的貸款。其核心是抵押品組合,這是一個支持 DAI 供應的鏈上資產池。雖然抵押品是一個價值來源,但需要額外的啟發式方法來維持 DAI 和美元的軟掛鉤。

套利

在計算借貸金額和清算比例時,1 美元總是相當于 1 DAI。由于 DAI 的價格在其他市場上波動,套利者可以買入和賣出 DAI 以獲取利潤。這種套利得到了貨幣政策調整的支持,貨幣政策調整會反復影響 DAI 的供應和需求,直到 DAI 恢復到其目標價格。做市商依靠穩定費的變化獲利,并為其提供必要的流動性,這一舉動又可減少 DAI 價格的偏差。

緊急關閉

在極端情況下,將啟動一個被稱為“緊急關閉”的過程,1DAI 可以被贖回為價值 1 美元的抵押品。抵押品的價值有時會急劇波動。如果抵押品價值急劇下降,MakerDao 可能無法將 DAI 全部贖回。作為應對資產價格波動的最后一道防線,MakerDAO 會將 MKR 代幣拍賣以作為對抵押不足的 DAI 的支持。

MKR 代幣

MKR 代幣處于 MakerDAO 網絡的核心,允許用戶對 MakerDAO 進行治理,主要是對貸款的一系列參數投票調整,如用戶可發行的 DAI 的數量上限等。

協議的貸款成本(穩定費)使用 MKR 支付,穩定費被用于從二級市場上回購 MKR 并銷毀。這使 MKR 成為一種通縮型資產,起始供應量為 100 萬枚 MKR。用戶使用 Maker 創造、贖回越多的貸款,MKR 的供應量就越少。這種銷毀機制有助于提高代幣的價值,就像回購計劃推動傳統公司股價一樣。

這種機制確保了對 MKR 持有者和對 MakerDAO 良好治理的激勵是一致且適當的。良好的治理決策意味著隨著時間的推移,會有更多的 MKR 被銷毀。而糟糕的決策則導致更少的 MKR 被燒毀。

需要注意的是,穩定費并不取決于 MKR 的價格。MKR 的價格高則銷毀更少的數量,反之亦然。

歸根到底,MKR 持有者是確保 DAI 信用系統成功運行的群體。MKR 持有者使用去中心化的治理流程進行自我協調,通過該流程他們評估、選擇適當的抵押資產。這套系統的平穩運行與對抵押品集風險的評估密切相關。盡職調查或自我協調的失敗都將使協議產生嚴重損失,要么 DAI 價格下降、對用戶產生損失,要么 MKR 稀釋、對 MKR 持有者產生損失。

原文標題:《[DeFi 基本面]MakerDAO,DeFi 的中央銀行》

原文作者:The Serenity Fund

原文編譯:0xCC,律動 BlockBeats

今日(7月8日)奧地利加密資產稅務報告公司Blockpit宣布完成超過1000萬美元的A輪融資,該輪融資獲MGV領投.

1900/1/1 0:00:00上圖為BTC自開盤之日起到目前的長期走勢,研究可以發現BTC前幾輪牛市持續的時間都有特定的規律,對于預測本輪BTC牛市見頂有一定參考意義.

1900/1/1 0:00:00某種程度上說,創始人就是企業的首席編劇,而作為加密貨幣第一股Coinbase的CEO,過去brian-armstrong的啟發性文章經常被加密社區宗教版的研讀.

1900/1/1 0:00:00KALEO在其推特上更新了比特幣減半的價格分析線程,他認為目前我們處于比特幣獎勵減半的第二季度,此時的市場大局與2019年2月時的預測相符.

1900/1/1 0:00:00高盛在其 6 月份的加密貨幣報告《Digital Assets: Beauty Is Not in the Eye of the Beholder》(數字資產:「情人眼里不一定出西施」).

1900/1/1 0:00:00盡管存在這樣那樣的問題,聯合國專家仍然認為,加密貨幣及其背后的技術(區塊鏈)可以在可持續發展中發揮重要作用,并且切實改善我們對環境的治理.

1900/1/1 0:00:00