BTC/HKD+0.18%

BTC/HKD+0.18% ETH/HKD-0.13%

ETH/HKD-0.13% LTC/HKD-0.08%

LTC/HKD-0.08% ADA/HKD-0.36%

ADA/HKD-0.36% SOL/HKD+1.34%

SOL/HKD+1.34% XRP/HKD-0.35%

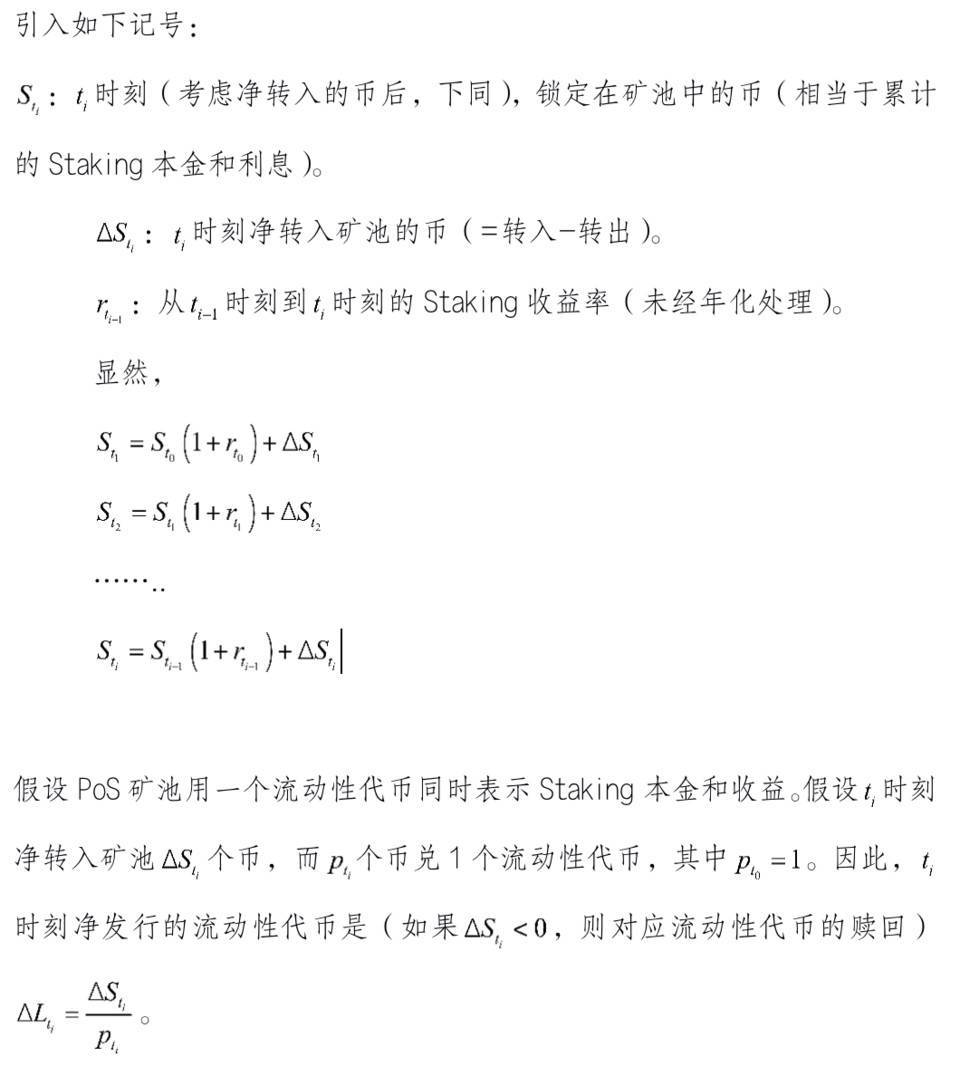

XRP/HKD-0.35%DeFi 不是連續時間金融,而是離散時間金融,DeFi 的頻率由公鏈的內在節奏——出塊時間決定。盡管出塊時間從事前看是一個隨機變量,但以出塊時間為時間單位,可以把主流金融領域的利息理論引入 DeFi。因為鏈上交易性能的限制,DeFi 需要適當拉長付息周期,更有必要引入精確的利息計算方法。本文以 PoS 礦池如何既提供 Staking 收益也提供流動性(特別是以太坊 2.0 礦池)為例說明了在 DeFi 的利息理論的實用價值。

與其他所有金融活動一樣,DeFi 的基礎也是投資和融資。因此,對不同的投融資方式所帶來的收益的定量刻畫就構成了對 DeFi 進行定量分析的主要內容,而刻畫和衡量投資收益的最直觀、最基本的概念是利息。利息可以從不同的角度理解。從債權債務關系的角度,利息是借貸關系中債務人為取得資金使用權而支付給債權人的報酬。從簡單的借貸關系的角度,利息是一種補償,由債務人支付給債權人,因為前者在一定時間內占有和使用了后者的部分資金。從投資的角度看,利息是一定量的資本經過一段時間的投資后產生的價值增值。

萬向區塊鏈首席經濟學家鄒傳偉:DC/EP系統沒有使用區塊鏈:金色財經現場報道,首屆區塊鏈服務網絡(BSN)全球技術創新發展峰會暨湖北區塊鏈技術創新大會11月27日在武漢舉行。萬向區塊鏈首席經濟學家鄒傳偉在會上表示,央行數字貨幣DC/EP基于傳統集中化方法構建,是全新理念的數字化鑄幣中心。DC/EP系統沒有使用區塊鏈,不需要共識算法,不會受制于區塊鏈的性能瓶頸。但DC/EP借鑒了區塊鏈的核心特征。[2020/11/27 22:21:15]

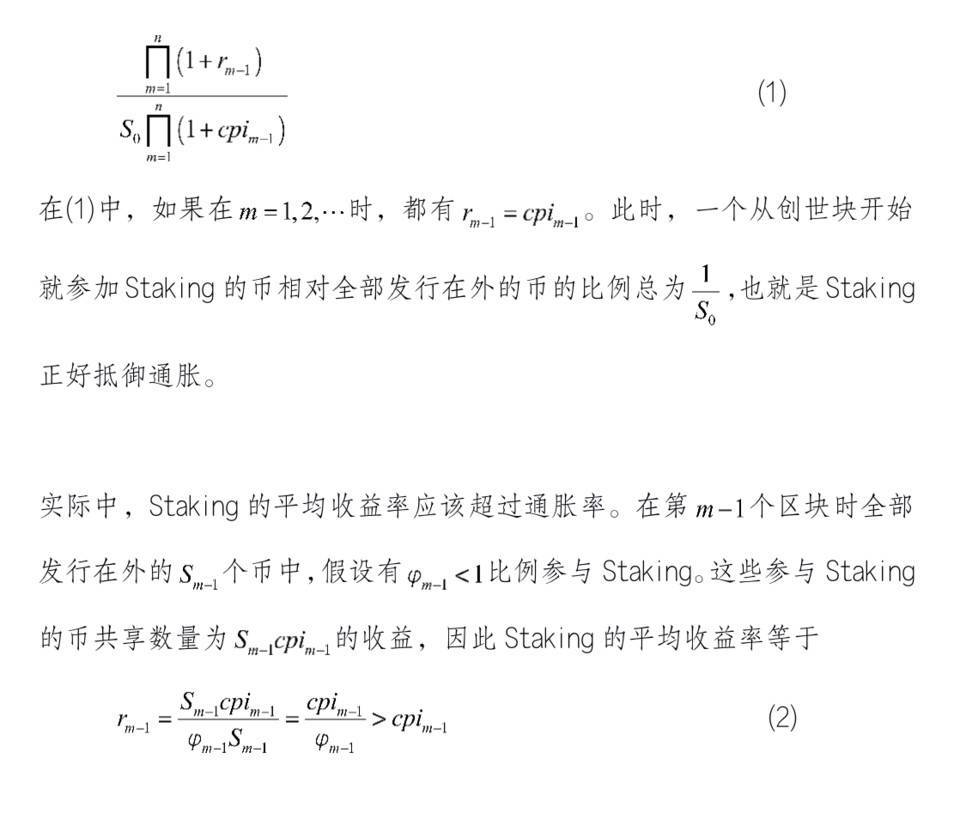

DeFi 中的利息有多種成因。一類最特殊的利息是當 DeFi 針對的加密貨幣屬于 PoS 型公鏈或自帶 Staking 屬性時。此時,Staking 構成風險最低的加密貨幣投資渠道,Staking 平均收益率將成為圍繞該種加密貨幣的投資和融資活動的利率基準。在一定程度上,可以把 Staking 平均收益率視為國債或央行票據利率,DeFi 中的其他利率等于基準利率加上風險溢價。當然,這并不意味著 Staking 平均收益率是所在公鏈生態的無風險利率。比如,對于通過 PoS 礦池參與 Staking 的加密貨幣投資者,他們要承擔 PoS 礦池的操作風險(比如因沒有及時出塊而被 Slashing),不同 PoS 礦池在同一時間段上可以產生不同的 Staking 收益率。

現場 | 萬向鄒傳偉:需要在去信任環境中引入信任:金色財經現場報道,10月28日,第六屆區塊鏈全球峰會的數字金融主題論壇于上海開幕,論壇上,萬向區塊鏈首席經濟學家鄒傳偉演講表示,DeFi是針對金融功能模塊構建的,包含支付清結算、聚集資源、跨時空轉移資源、管理風險、提供信息、解決激勵等。DeFi是一個離散時間金融,DeFi的頻率由公鏈時間決定,而出塊時間是一個隨機變量,離散時間決定鏈活動效率、價格發現等。以出塊時間為時間單位,可以把利息理論引入DeFi,這是對DeFi進行定量分析的基礎。但因為TPS有限制,DeFi需要拉長付款周期,更需要精確計算利息,

區塊鏈雖是去信任化的,但地址是匿名的,沒有身份和信譽,這顯示了開放性,但會導致作出承諾需要超額抵押。而因為超額抵押,DeFi借貸的風險定價效率很低,最終需要在去信任環境中引入信任,用信任消減對未來的不確定性,例如地址與鏈外身份和信譽關聯,例如公鏈內重復博弈等。[2020/10/28]

在對利息的處理上,Staking 存在兩類情形。第一類是作為 Staking 收益的加密貨幣不能繼續參與 Staking,這對應著單利情形。第二類是作為 Staking 收益的加密貨幣能繼續參與 Staking,也就是利息收入可以記入下一期的本金,這對應著復利情形。DeFi 與 Staking 之間有緊密聯系,研究 DeFi 的利息理論需要先研究清楚 Staking 有關的利息計算。

鄒傳偉:區塊鏈會為金融交易后處理帶來新的問題:4月13日消息,萬向區塊鏈公司首席經濟學家鄒傳偉刊文稱,區塊鏈會為金融交易后處理帶來新的問題,包括但不限于:1.結算的最終性;2.有效處理差錯和例外情況;3.在去中心化環境下軋差后凈額結算的可行性;4.跨賬本DvP的可行性。 區塊鏈應用于金融交易后處理,是從賬戶范式到Token范式的轉換。但僅靠范式轉換不足以支持在金融交易后處理中引入區塊鏈的必要性和合理性,關鍵要證明區塊鏈能提高效率,降低風險,并保留目前模式的優點。(第一財經)[2020/4/13]

DeFi 的利息理論需要考慮公鏈的兩個特殊之處。第一,時間單位的確定。現實中有三種常用的度量投資時間的方法:「實際投資天數 / 年實際天數」(精確利息算法),「30/360」(普通利息算法),以及「實際投資天數 /360」(銀行家利息法則計算)。盡管公鏈中有時間戳,但公鏈中時間的延伸體現為區塊的不斷生成,時間單位是出塊時間。公鏈的出塊時間由驗證節點在分布式網絡中運行共識算法決定,盡管有統計上的平均值,但從事前看是一個隨機變量。本文對 DeFi 中的利息的分析,都是以出塊時間為單位進行。如果要和現實中的利息相比,需要先根據出塊時間做年化(Annulization)處理。

現場 | 鄒傳偉:DC/EP屬于Token范式 而非賬戶范式:金色財經現場報道,萬向區塊鏈公司首席經濟學家鄒傳偉在“CAN峰會?萬物互鏈”上對DC/EP的設計作出五點推測,其中包括:

1、賬戶松耦合=Token范式。DC/EP屬于Token范式,而非賬戶范式。

2、DC/EP使用基于UTXO模式的中心化賬本。這個中心化賬本體現為數字貨幣發行登記系統,由中央銀行維護,是中心化的,不需要運行共識算法,這樣就不會受制于區塊鏈的性能瓶頸。

3、DC/EP錢包。用戶需要使用DC/EP錢包,錢包的核心是一對公鑰和私鑰。公鑰也是地址,地址里面存放人民幣的數字憑證。這個數字憑證基于100%人民幣準備金發行。

4、DC/EP交易。用戶通過錢包私鑰,可以發起地址間轉賬交易,交易由中央銀行直接記錄在中心化賬本中。

5、DC/EP推行策略:先批發(to B),后零售(to C或用于一般目標);先境內使用,再用于跨境支付。[2019/12/3]

第二,付息周期的確定。在很多 DeFi 應用中,理論上每個新區塊都伴隨著利息的產生,但如果這些新產生的利息都第一時間通過鏈上交易來完成支付,既可能消耗較高的 Gas 費,也可能造成鏈上擁堵。解決方法是讓利息先累積一段時間再集中支付,但這對精確計算累積利息提出了要求。

哈佛梅森學者鄒傳偉:保險會受區塊鏈技術影響,但不會消失:今日,哈佛梅森學者鄒傳偉在“清華五道口@迭代區塊鏈創業營”群中回答關于由于區塊鏈技術的發展,保險業是否會消失時回答道:“保險不會消失。保險有兩種形態:公司型保險(我國占主導的形態)和契約型保險(國外很多,我國近期發展的相互保險屬于這個形態)。技術會影響保險公司的展業方式,特別在營銷、定損和賠付等方面。但保險的功能不可能被技術替代,而且到目前也看不到技術會在保險的兩種形態以外催生出其他形態。”[2018/3/4]

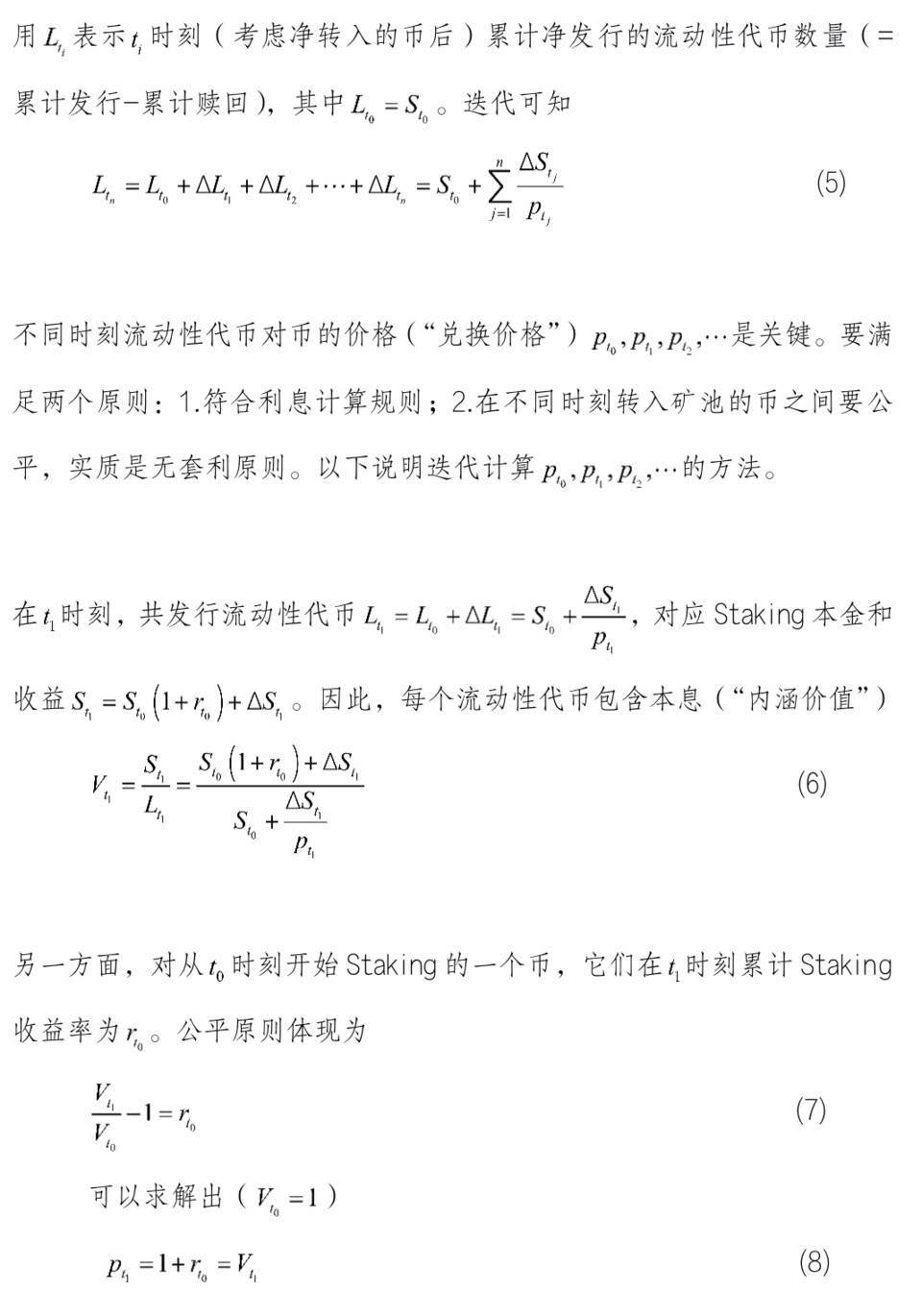

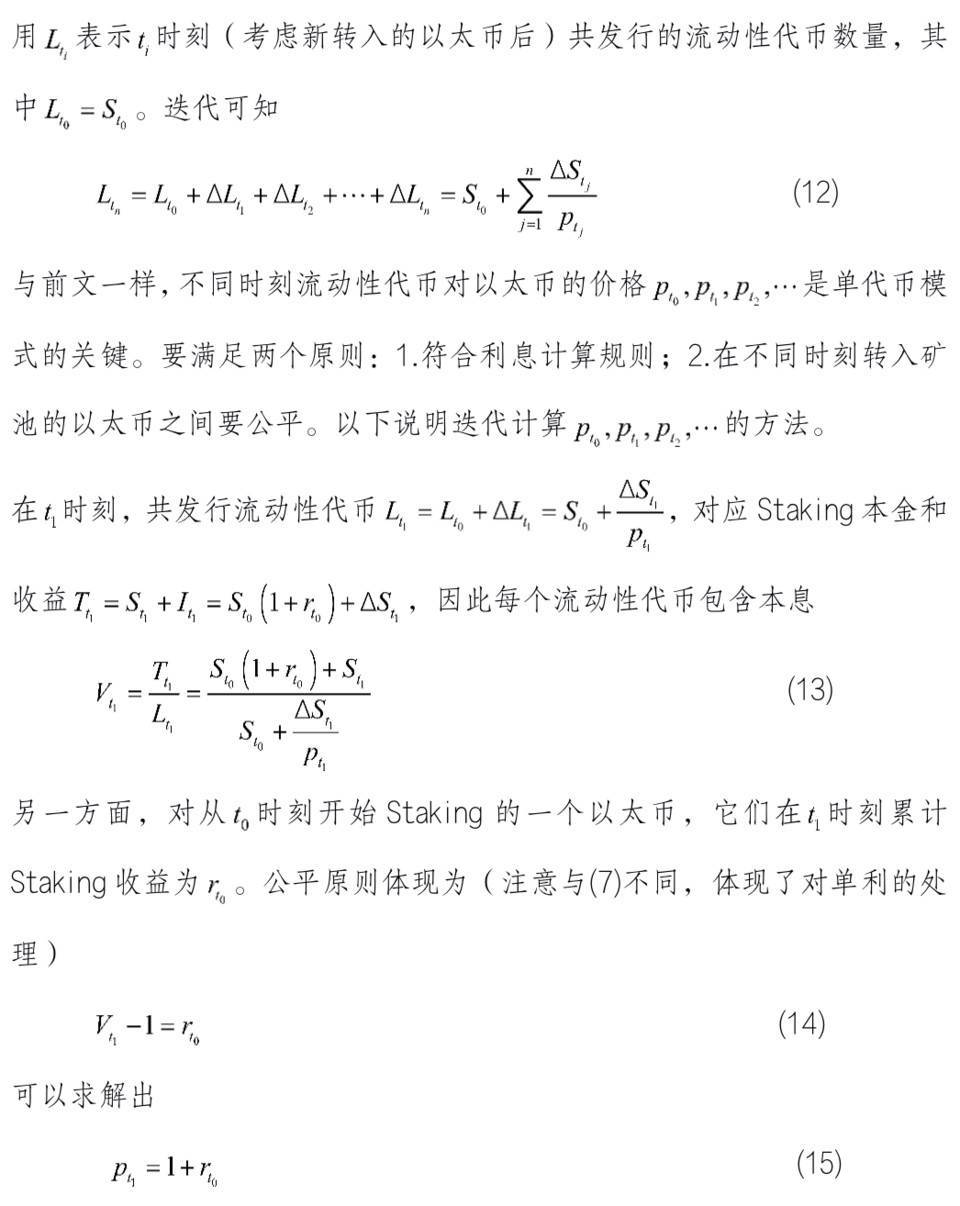

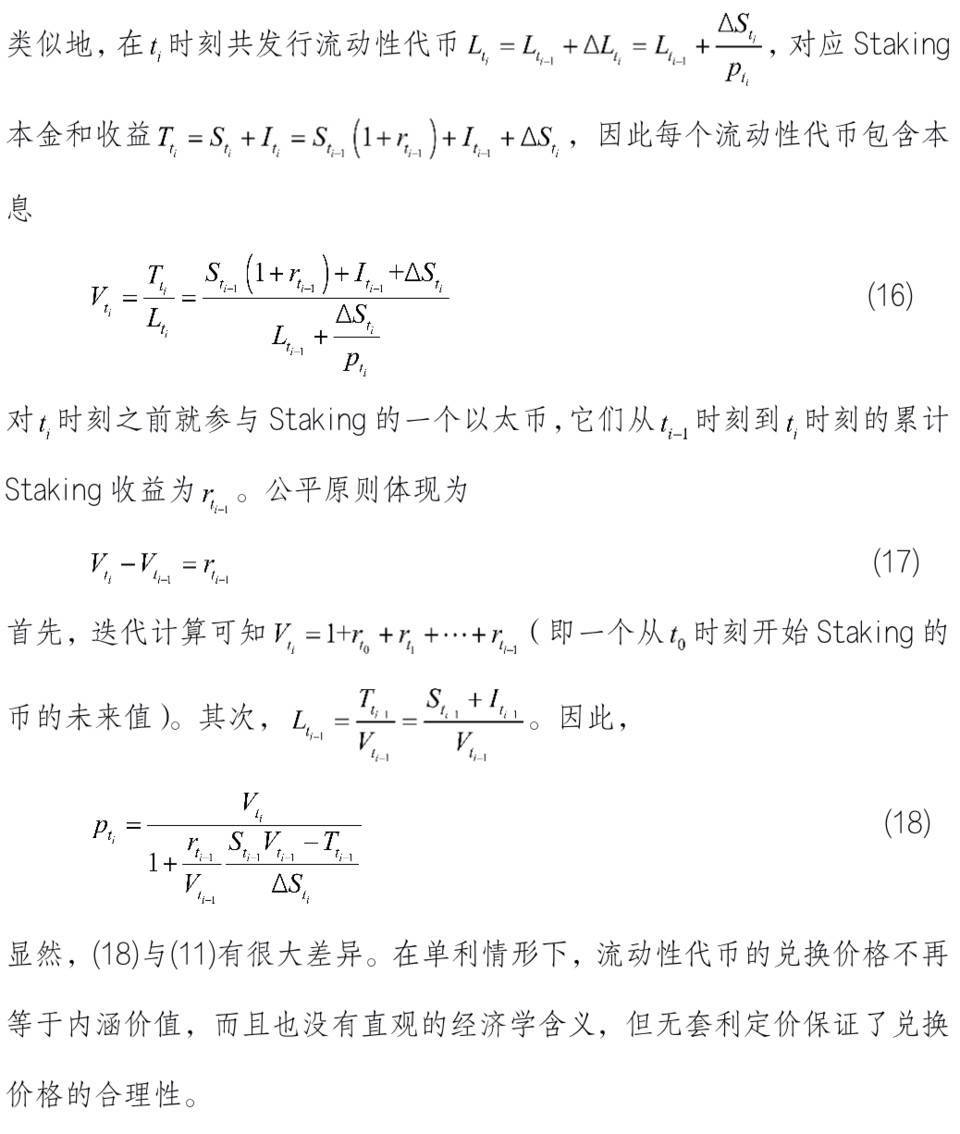

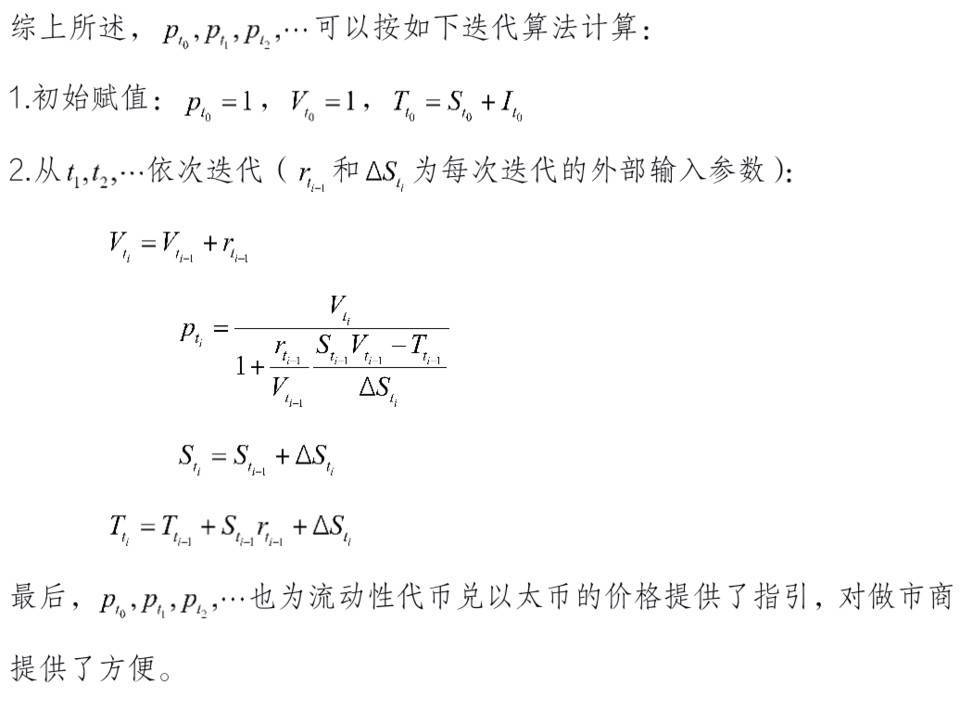

本文接下來用三個應用例子說明 DeFi 的利息理論的基本概念。第一,PoS 型公鏈中 Staking 抵御通脹的效果,以說明現值(Present Value)、未來值(Future Value)和貼現因子(Discount Factor)等概念。第二,PoS 礦池如何在向投資者提供 Staking 收益的同時也提供流動性,以說明對復利的處理。第三,以太坊 2.0 礦池的流動性解決方案,以說明對單利的處理。后兩個例子還將說明無套利定價的思想。

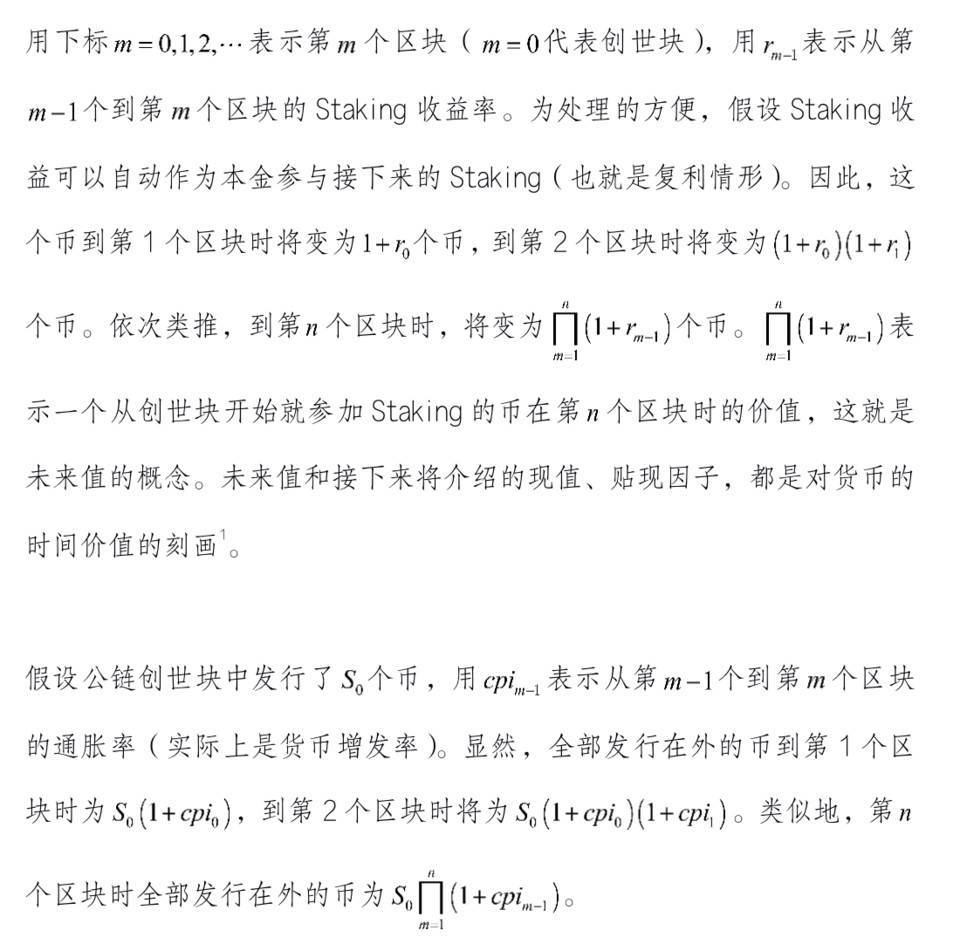

考慮在 PoS 型公鏈中,一個從創世塊開始就參加 Staking 的幣相對全部發行在外的幣的比例。

因此,一個從創世塊開始就參加 Staking 的幣相對全部發行在外的幣的比例為

(1) 和 (2) 說明,一個從創世塊開始就參加 Staking 的幣相對全部發行在外的幣的比例將隨時間增長,Staking 確實有助于抵御通脹。但實際中,很多幣不會一直處于 Staking 狀態,PoS 礦池因為沒選上驗證節點、Slashing 等情況不一定總能實現超越通脹率的收益。

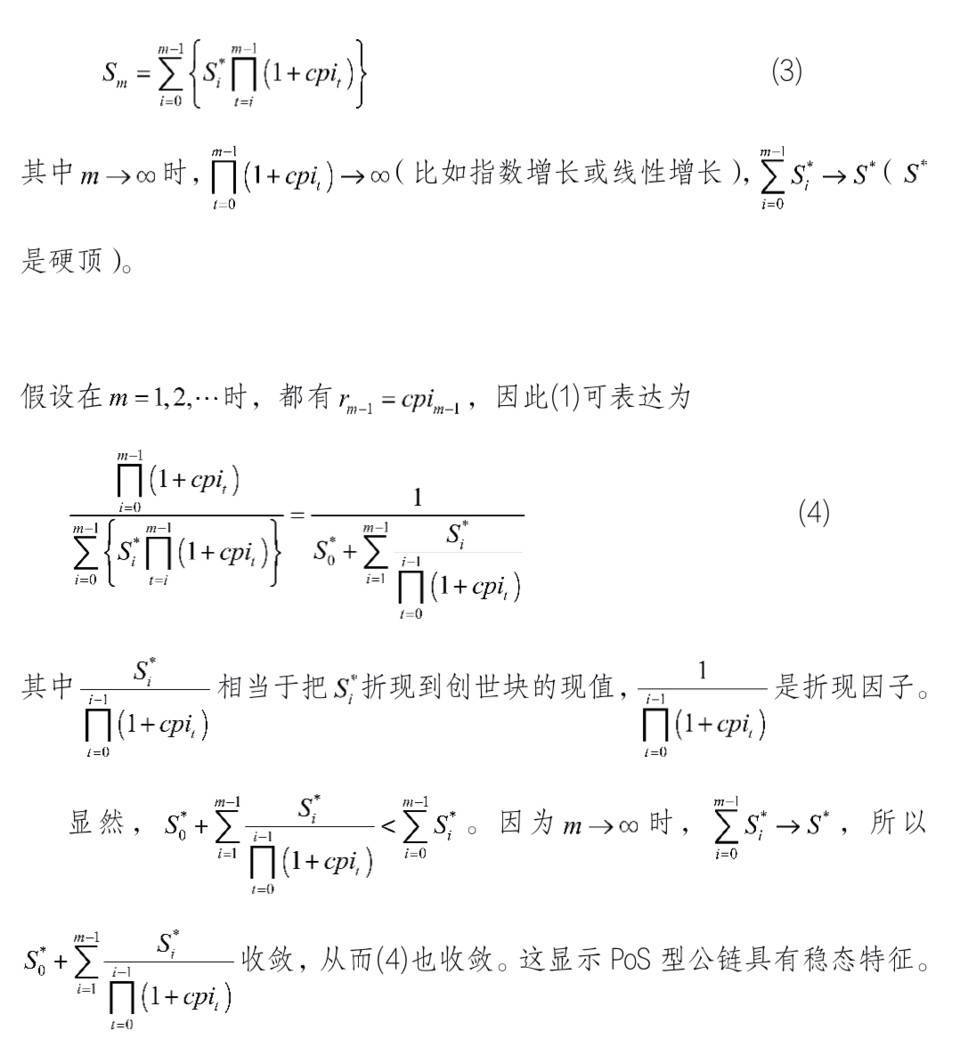

(1) 的另一種有意思的情形是,盡管全部發行在外的幣沒有硬頂,但可以分解成如下形式:

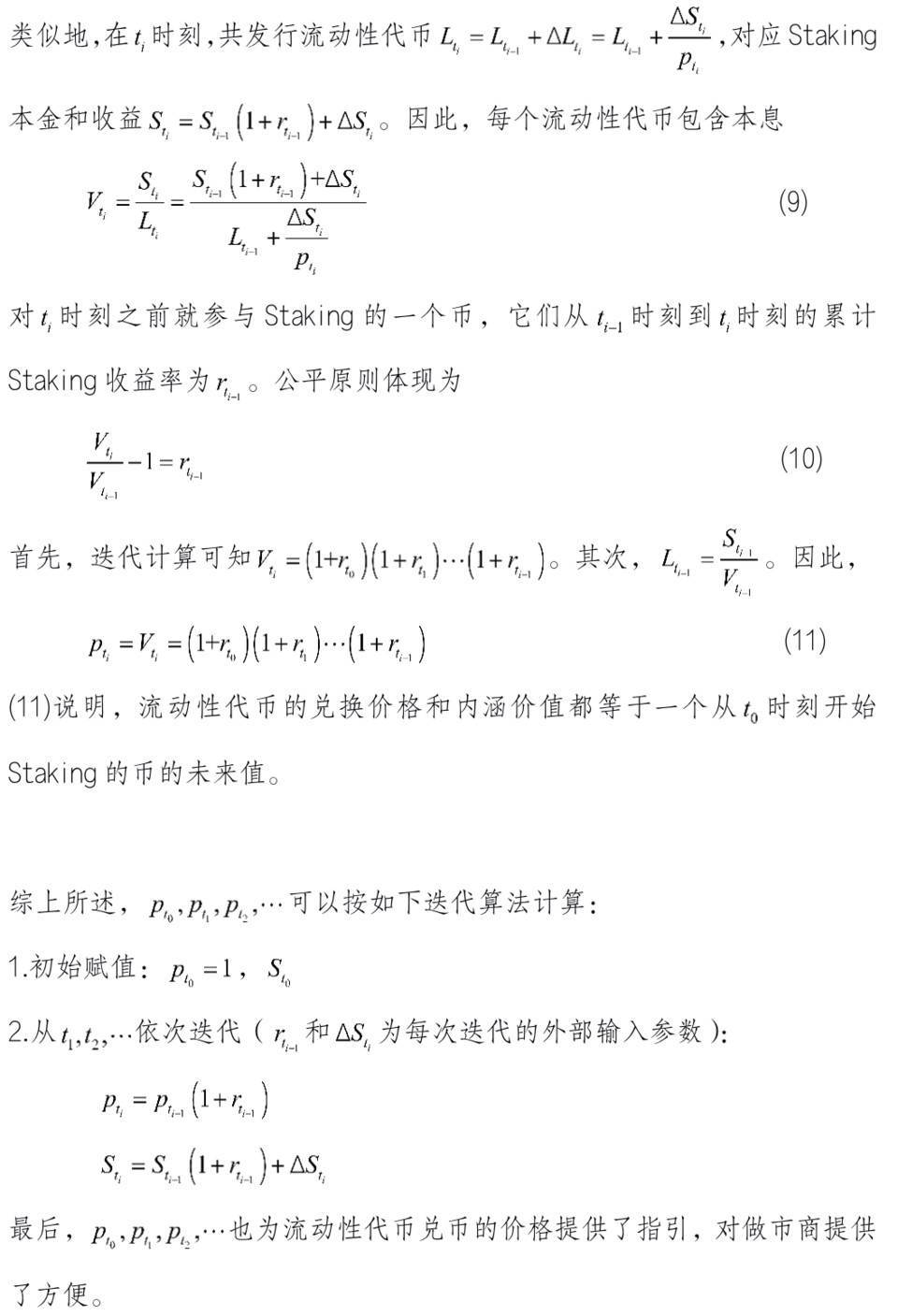

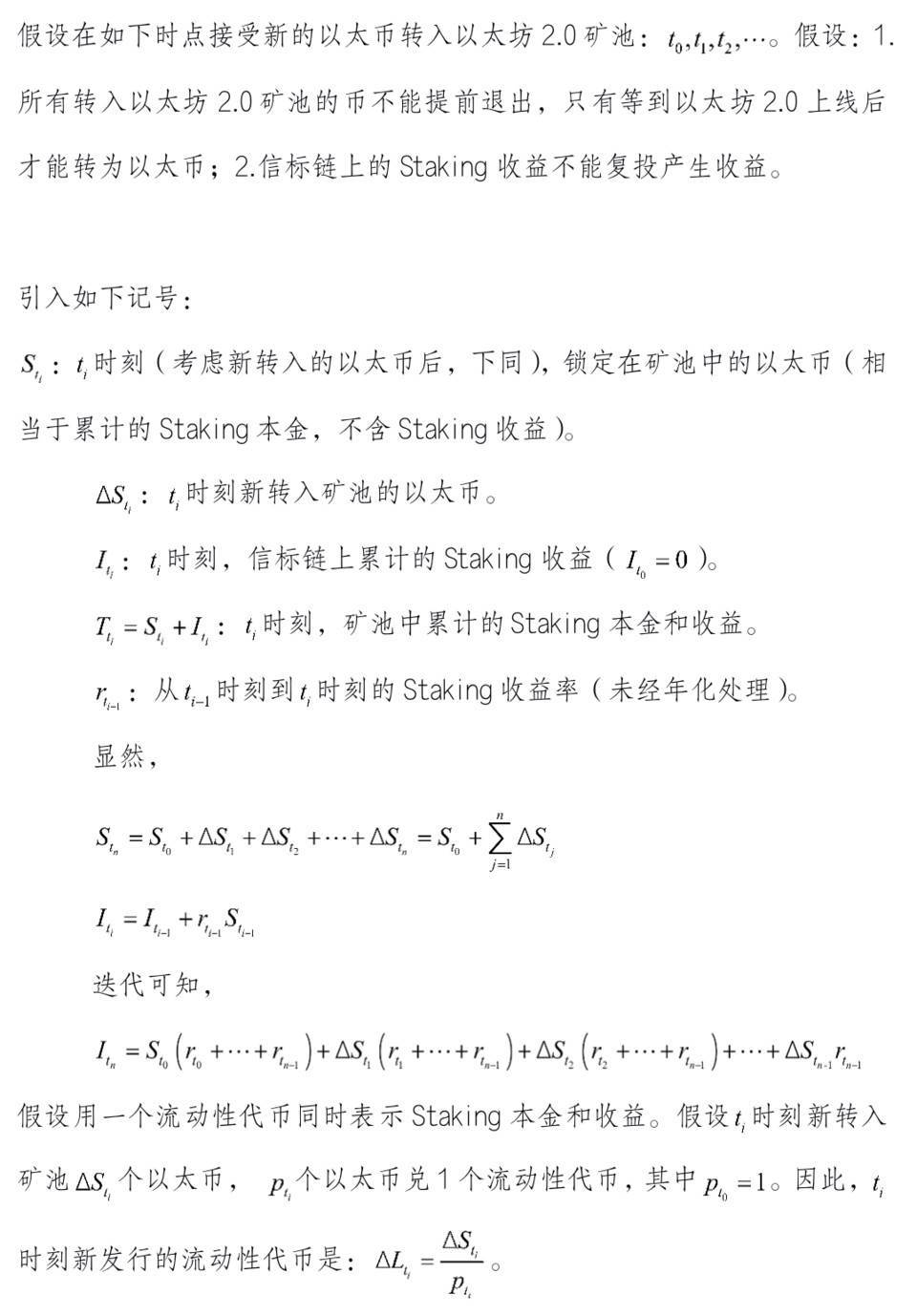

在以太坊 2.0 中,以太坊投資者只需通過智能合約抵押 32 個 ETH 就可以成為驗證者,32 個 ETH 也是每個賬號參與 Staking 的數量上限。每個區塊的驗證者都是信標鏈從一個很大的驗證者集合中選擇出來的。以太坊 2.0 通過隨機數發生器進行隨機選擇驗證者,被選中的 128 個驗證者將組成一個委員會,負責創建新區塊并獲得相應出塊獎勵。每 64 個區塊后,信標鏈會重新隨機選擇驗證者。為了吸引更多的投資者參與 Staking,以太坊 2.0 將驗證者的年收益率與抵押的 ETH 數量掛鉤。當系統中抵押的 ETH 數量較少時,驗證者的年收益率會很高,隨著抵押的 ETH 數量增多,驗證者的年收益率會降低。但參與以太坊 2.0 的 Staking 鎖定期時間很長,大概是 2 年。另外,信標鏈上的 Staking 收益不能接著參加 Staking (即單利情形)。這就使得以太坊 2.0 礦池必須向投資者提供流動性,但因為單利的存在,面臨更復雜的問題。

DeFi 不是連續時間金融,而是離散時間金融,DeFi 的頻率由公鏈的內在節奏(即出塊時間)而非現實世界的節奏決定。盡管出塊時間從事前看是一個隨機變量,本文分析已證明,以出塊時間為單位,可以把主流金融領域的利息理論引入 DeFi。現值、未來值、貼現因子、單利、復利和無套利定價等基本概念和工具也適用于 DeFi。而且因為鏈上交易性能的限制,DeFi 需要適當拉長付息周期,更有必要引入精確的利息計算方法。本文以 PoS 礦池如何既提供 Staking 收益也提供流動性(特別是以太坊 2.0 礦池)為例說明了在 DeFi 的利息理論的實用價值。

DeFi 中已存在跨期的投資、融資活動,利息理論為計算投資收益率和融資成本提供了基礎工具。對 DeFi 中的固定收益證券、貸款和衍生品,利息理論和無套利定價將成為有力的分析工具。

撰文:鄒傳偉,萬向區塊鏈首席經濟學家

Tags:DEFDEFIEFIINGMy DeFi PetDeFinitypefi幣在哪里可以交易Halving Token

高盛在其 6 月份的加密貨幣報告《Digital Assets: Beauty Is Not in the Eye of the Beholder》(數字資產:「情人眼里不一定出西施」).

1900/1/1 0:00:00盡管存在這樣那樣的問題,聯合國專家仍然認為,加密貨幣及其背后的技術(區塊鏈)可以在可持續發展中發揮重要作用,并且切實改善我們對環境的治理.

1900/1/1 0:00:00目前微策略(MicroStrategy,股票代號MSTR)總共持有10.5萬枚比特幣,占比特幣總供應量的0.5%,排全球上市公司第一位.

1900/1/1 0:00:006月24日,NFT玩家們的心情變得復雜起來,因為在這一天,頂級加密交易平臺幣安官方推出的NFT平臺Binance NFT正式上線.

1900/1/1 0:00:00頭條 ▌比特幣用電量降至2020年11月的水平金色財經報道,根據劍橋比特幣電力消費指數(CBECI)的數據,比特幣估計年度總用電量下降了近60%.

1900/1/1 0:00:00對于許多投資者而言,比特幣代表了一種新的、令人興奮的、令人向往的價值存儲。比特幣成為價值存儲的潛力為其贏得了“黃金2.0”和“數字黃金”的標簽。在一些方面,比特幣是黃金作為價值儲存手段的升級版.

1900/1/1 0:00:00